一時期は8000億円を越えるほど大人気だった大和投信のダイワ米国リート・ファンド(毎月分配型)。過剰な分配が続いたことで近年はとにかく不人気となっており、当時の4分1以下の水準まで低下しています。

果たして今からでも投資する価値があるのか、今日はダイワ米国リート・ファンド(毎月分配型)を徹底分析していきます。

「ダイワ米国リート・ファンド(毎月分配型)って投資対象としてどうなの?」

「ダイワ米国リート・ファンド(毎月分配型)って持ってて大丈夫なの?」

「ダイワ米国リート・ファンド(毎月分配型)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

[br num="1"]

ダイワ米国リート・ファンド(毎月分配型)為替ヘッジなしの基本情報

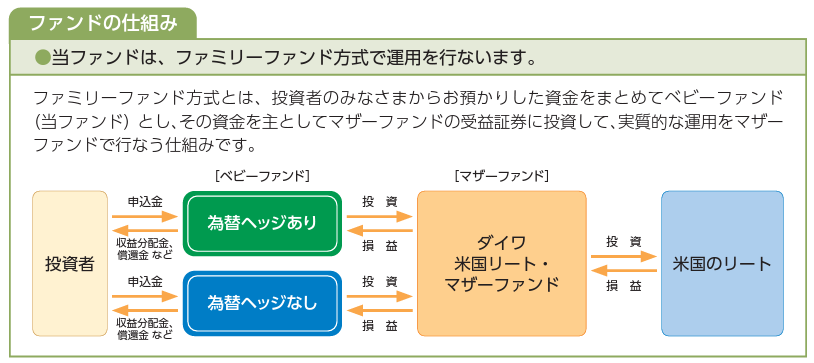

投資対象は?

ダイワ米国リート・ファンド(毎月分配型)の投資対象は、米国REITです。米ドル建資産のポートフォリオの配当利回りが市場平均以上になることを目指します。

世界のREITの市場規模は160兆円ほどありますが、その60%超が米国REITを占めており、この約150銘柄から銘柄を選定していきます。

現在は約30銘柄まで絞り込んでいるようです。

※引用:交付目論見書

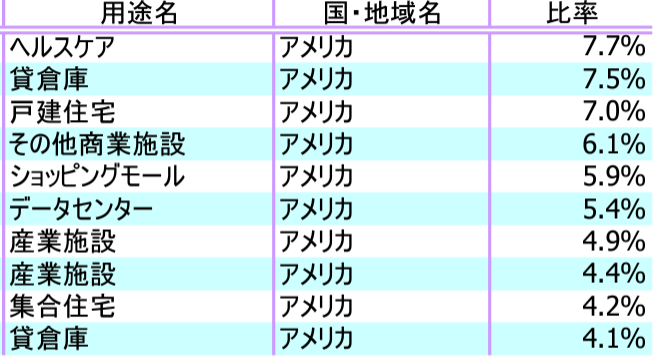

投資対象をもう少し細かく見てみると、ヘルスケアや貸倉庫、戸建住宅の比率が高くなっています。

※引用:マンスリーレポート

つみたてNISAとiDeCoの対応状況は?

ダイワ米国リート・ファンド(毎月分配型)のつみたてNISAやiDeCoの対応状況ですが、残念ながらどちらも対応していません。

| つみたてNISA | iDeCo |

| × | × |

※2022年月10時点

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

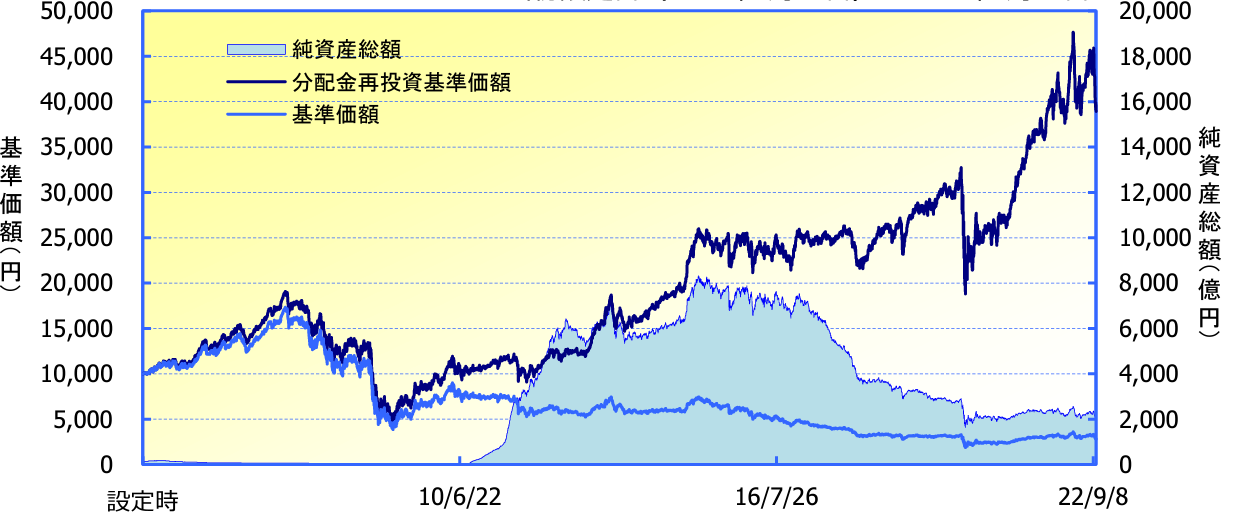

ダイワ米国リート・ファンド(毎月分配型)は2015年頃まで8000億円を超える規模になっていましたが、基準価額の下落とともに、純資産を減らしつづけ、今では4分の1ほどにまで下落しました。

ようやく毎月分配型ファンドのデメリットに気づいた投資家も増えてきており、解約が続いているような状況です。

※引用:マンスリーレポート

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

ダイワ米国リート・ファンド(毎月分配型)の実質コストは1.75%とかなり割高です。それに加えて高い購入時手数料もかかりますので、購入した初年度から5%近く資産が目減りしてしまいます。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.672%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.75%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

ダイワ米国リート・ファンド(毎月分配型)為替ヘッジなしの評価分析

基準価額をどう見る?

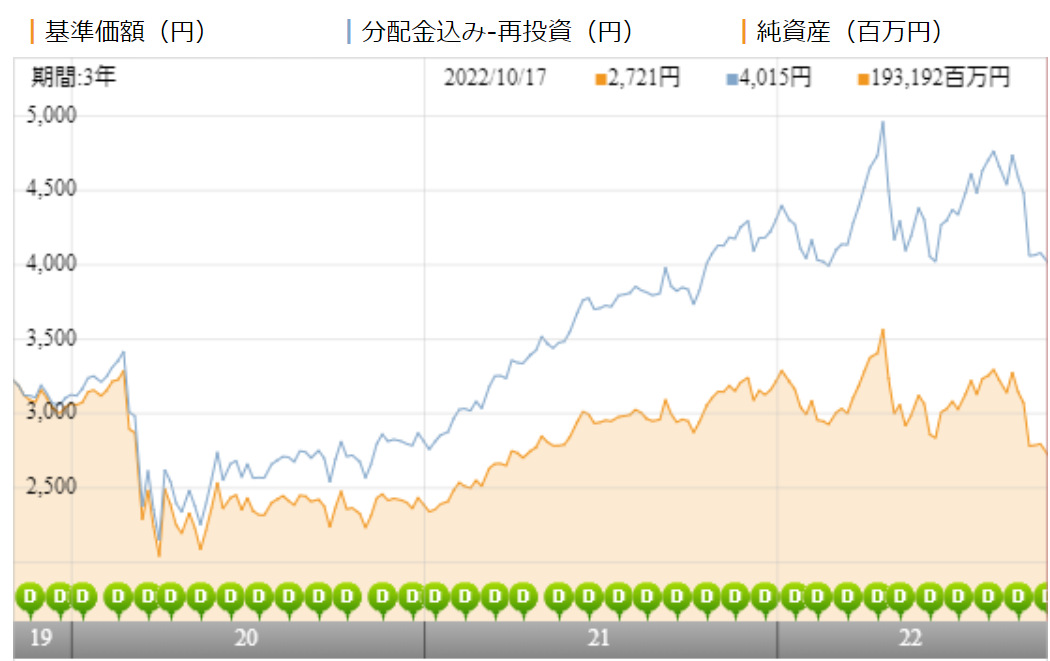

ダイワ米国リート・ファンド(毎月分配型)の基準価額は直近3年間で10%ほど下落しています。

分配金を支払わずに運用した場合の基準価額(青線)を見ると、3年間で30%程度は上昇していますので、運用自体はうまくいっているようです。

基準価額が2000円台というのは、相当無理な分配を続けない限りはこの水準まで下落しないので、注意が必要です。

※引用:モーニングスター

※引用:モーニングスター

利回りはどれくらい?

ダイワ米国リート・ファンド(毎月分配型)の直近1年間の利回りは6.46%です。どの期間で見ても、利回りは6%程度ありますので、この利回りであれば、投資家からも文句はでないでしょう。

ただし、利回りだけで投資判断をしてはいけません。他の類似ファンドとパフォーマンスを比較してから投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +6.46% |

| 3年 | +8.77% |

| 5年 | +9.16% |

| 10年 | +12.38% |

※2022年月10時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外REIT ランキング

同カテゴリー内での利回りランキングは?

ダイワ米国リート・ファンド(毎月分配型)は、国際RIETの特定地域カテゴリーに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

ダイワ米国リート・ファンド(毎月分配型)は、どの期間でも上位30%内にランクインしており、優秀な成果を残しています。投資をするのであれば、最低限これくらいのランキングの位置にいるファンドに投資をしたいものです。

| 上位●% | |

| 1年 | 22% |

| 3年 | 8% |

| 5年 | 5% |

| 10年 | 9% |

※2022年月10時点

年別のパフォーマンスは?

ダイワ米国リート・ファンド(毎月分配型)の年別のパフォーマンスも見てみましょう。

2014年に50%近くのとてと高いリターンを獲得したあとは、プラスの年とマイナスの年を交互に繰り返しているような状況です。

平均すると年6%以上となりますが、実際は50%近くのリターンが出た年が何度かあるので、そこでトータルのリターンを押し上げている形になります。

| 2022年 | ▲8.48%(1-9月) |

| 2021年 | +57.95% |

| 2020年 | ▲10.38% |

| 2019年 | +24.30% |

| 2018年 | ▲5.81% |

| 2017年 | +1.73% |

| 2016年 | ▲0.96% |

| 2015年 | +3.39% |

| 2014年 | +49.70% |

※2022年月10時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

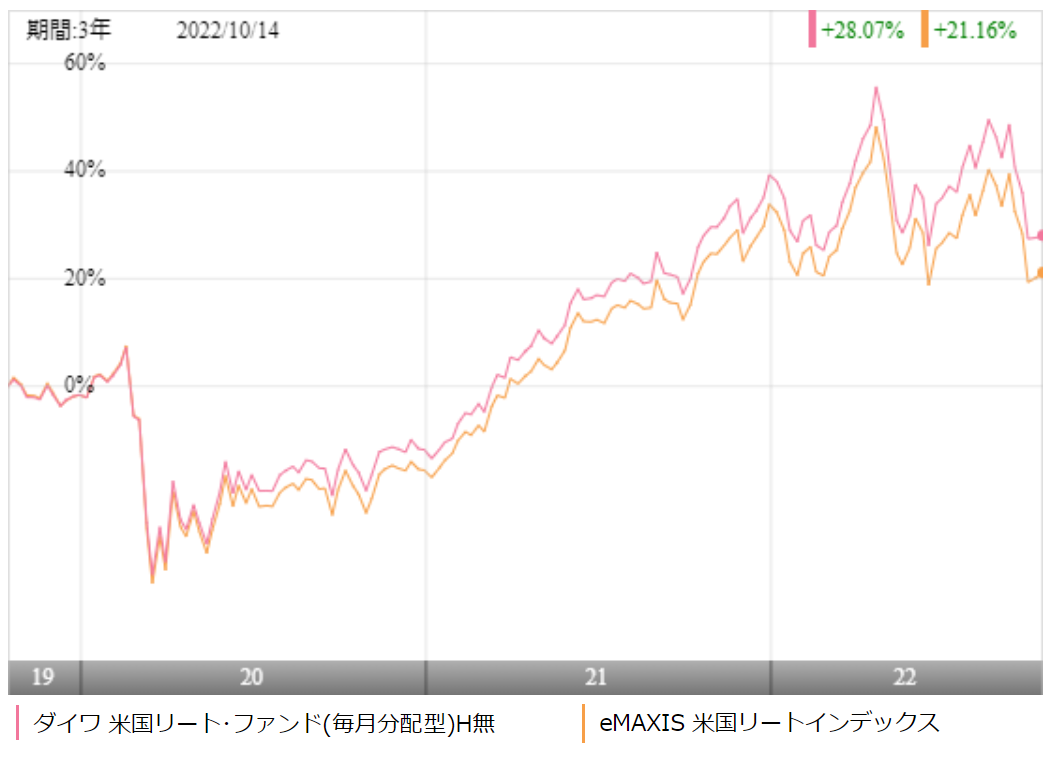

ダイワ米国リート・ファンド(毎月分配型)に投資をする前により低コストで運用できるインデックスファンドとのパフォーマンスは比較しておいて損はありません。

今回は、S&P米国リート指数に連動するeMAXIS 米国リートインデックスとパフォーマンスを比較してみました。

※引用:モーニングスター

※引用:モーニングスター

直近3年間は、ダイワ米国リート・ファンド(毎月分配型)のパフォーマンスが終始上回っていることが分かります。銘柄をうまく絞り込めているからこそのパフォーマンスの差と言えすね。

このパフォーマンスなのであれば、高いコストを支払ってでもアクティブファンドに投資をする価値があると言えます。

| ダイワ 米国リート | eMAXIS 米国リート | |

| 1年 | +6.46% | +4.00% |

| 3年 | +8.77% | +6.45% |

| 5年 | +9.16% | +6.53% |

| 10年 | +12.38% | - |

※2022年月10時点

類似ファンドとのパフォーマンス比較

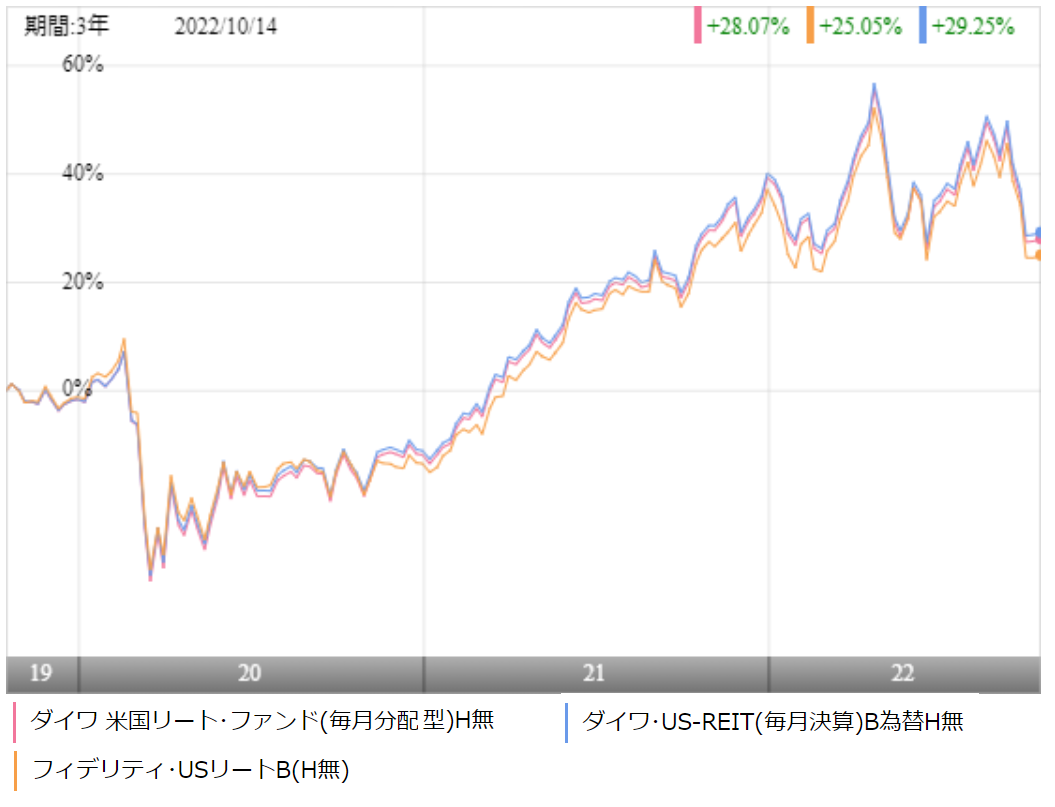

続いて、ダイワ米国リート・ファンド(毎月分配型)に投資をするのであれば、同じくアクティブファンドで、米国リートに投資をしているファンドとパフォーマンスを比較しておきたいところです。

今回は、ダイワ米国リート・ファンド(毎月分配型)と同じく米国リートに投資をしているアクティブファンドであるフィデリティ・USリート・ファンドBとダイワ・US-RIET・オープン(毎月決算)Bコースと比較をしました。

※引用:モーニングスター

※引用:モーニングスター

直近3年間のパフォーマンスではダイワ・US-REIT・オープン(毎月決算型)Bコースが一番優れていることがわかります。

5年平均、10年平均利回りの長期でみても、この傾向は変わらず、かなり接戦を繰り広げてはいますが、わずかにダイワ・US-REIT・オープン(毎月決算型)Bコースに分があるようです。

ただ、この差は誤差の範囲なので、どちらに投資をしても、そこまでパフォーマンスに大きな差がつくことは今後もないでしょう。

| ダイワ 米国リート | ダイワ US-RIET | |

| 1年 | +6.46% | +6.66% |

| 3年 | +8.77% | +9.11% |

| 5年 | +9.16% | +9.27% |

| 10年 | +12.38% | +12.36% |

※2022年月10時点

最大下落率は?

ダイワ米国リート・ファンド(毎月分配型)に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。

どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでダイワ米国リート・ファンド(毎月分配型)の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲31.54% |

| 3カ月 | ▲49.48% |

| 6カ月 | ▲59.81% |

| 12カ月 | ▲57.72% |

※2022年月10時点

最大下落率はリーマンショック時に6カ月間で最大59.81%下落しました。さすがにここまでの下落はそうそう来ないと思いますが、株式ファンドと同程度の下落は起こりうると思っておいてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| ▲248円 | 360円 | 31% |

※2021/10/19~2022/10/18

ダイワ米国リート・ファンド(毎月分配型)の直近1年間の分配健全度は31%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

ダイワ米国リート・ファンド(毎月分配型)はパフォーマンスは悪くありませんが、分配金の払い出しが多すぎるため、分配健全度が30%と悪化している状況です。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配金利回り | |

| 1年 | +6.46% | 12.7% |

| 3年 | +8.77% | |

| 5年 | +9.16% | |

| 10年 | +12.38% |

※2022年月10時点

ダイワ米国リート・ファンド(毎月分配型)の分配金利回りは12.7%とかなり高いので、大きな分配金を受け取ることができます。

ただし、運用パフォーマンスで見ると、どの期間で見ても、12.7%には届いていません。つまり、実質的にはタコ足配当になっているということです。

米国リートであれば1桁後半が限界だと思いますので、今の分配金利回りはどうみても高すぎますね。カモにされたい投資家は集まってくると思いますが、よくわかっている投資家であればまず投資をしないでしょう。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

ダイワ米国リート・ファンド(毎月分配型)の分配金余力は、まだ80カ月以上ありますので、減配の心配はないと言えます。

ただし、分配利回りがかなり高くなっており、今後急速に分配金余力が減少していくと思われるので、油断はできない状況です。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 201期 | 30円 | 2,370円 | 80.0カ月 |

| 202期 | 30円 | 2,343円 | 79.1カ月 |

| 203期 | 30円 | 2,526円 | 85.2カ月 |

| 204期 | 30円 | 2,509円 | 84.6カ月 |

| 205期 | 30円 | 2,496円 | 84.2カ月 |

| 206期 | 30円 | 2,473円 | 83.4カ月 |

| 207期 | 30円 | 2,586円 | 87.2カ月 |

| 208期 | 30円 | 2,682円 | 90.4カ月 |

| 209期 | 30円 | 2,657円 | 89.6カ月 |

| 210期 | 30円 | 2,694円 | 90.8カ月 |

| 211期 | 30円 | 2,664円 | 89.8カ月 |

| 212期 | 30円 | 2,642円 | 89.1カ月 |

※引用:最新運用報告書

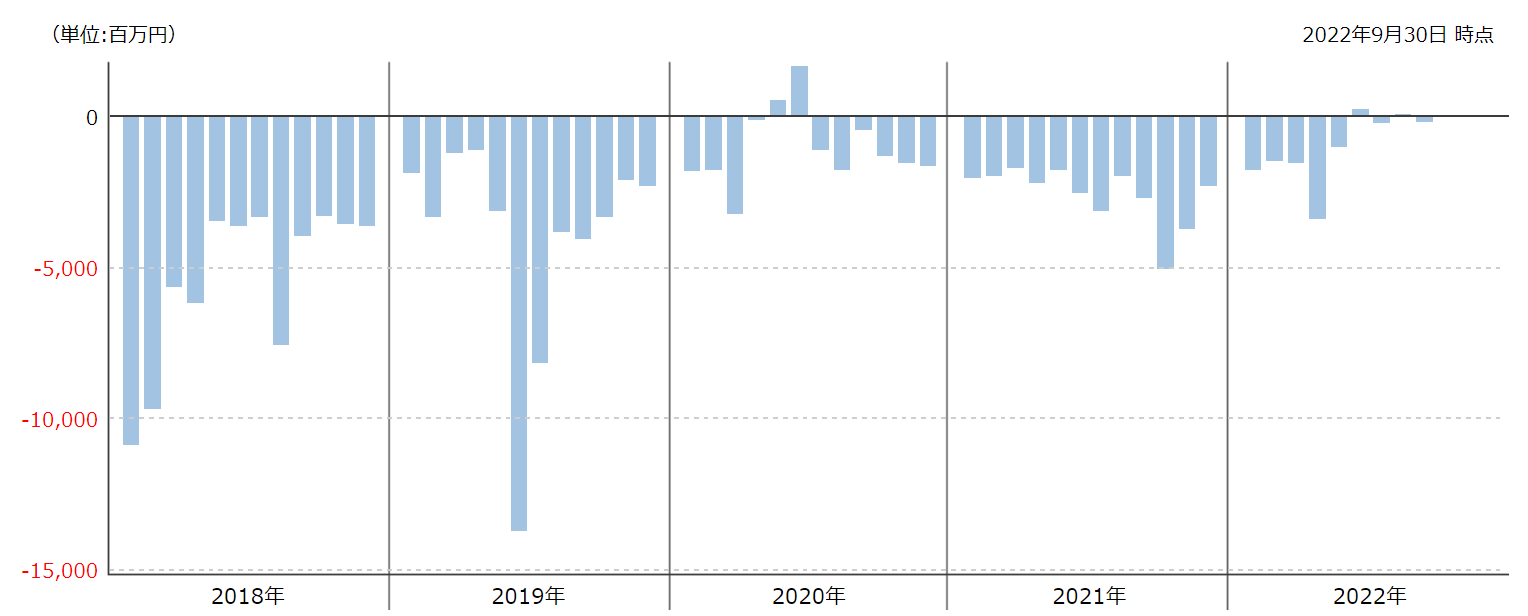

評判はどう?

それでは、ダイワ米国リート・ファンド(毎月分配型)の評判はどうでしょうか?

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

ダイワ米国リート・ファンド(毎月分配型)はほぼ全期間で資金が流出超過となっており、歯止めが効かなくなっています。

毎月分配型のファンドは風当たりも強いですし、典型的なタコ足配当ですし、ということで評判がよくならない理由もわかりますね。

※引用:モーニングスター

※引用:モーニングスター

ダイワ米国リート・ファンド(毎月分配型)為替ヘッジなし評価まとめと今後の見通し

いかがでしょうか?

コロナショックで大打撃を受けた米国リート市場ですが、コロナショック以降はかなり堅調に推移しています。

直近数年間は米国リートの調子が良いので、基準価額の下落は、あまり起きていませんが、分配金利回りは10%を超えており、通常のRIETファンドの収益力を上回る水準です。

そのため、今後、米国リート市場が再び下落するようになると、分配金利回りは急上昇し、基準価額の下落に歯止めがかからなくなるでしょう。

分配金余力はまだ余裕がありますが、基準価額の下落が止まらなくなると、減配のリスクがまったくないとも言い切れません。

一時的にパフォーマンスが良くなってはいますが、タコ足配当を続けているファンドであることは間違いないので、今から投資をするようなファンドではないですね。

毎月分配型の投資信託はそもそも私はおすすめしていないですが、それでも投資をしたいんだという人がいるのも知っています。そんな人にはREITではありませんが、アライアンス・バーンスタインの米国成長株投信コースがおすすめです。

分配金も多いですし、何よりちゃんとファンドの運用益を分配してくれているので、一番真っ当な形で分配金を受け取れます。ぜひ参考にしてみてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点