ピクテ投信が販売に力をいれているiTrustノーロード・シリーズ。

購入時手数料なしのアクティブファンドということで、多くの投資家から注目を集めています。

中でも、モーニングスターのファンド・オブ・ザ・イヤー2017を受賞し、一気に注目を集めたのがロボティクスに特化したiTrustロボ。

今日は、iTrustロボの評判や今後の見通しについて徹底的に分析していきます。

「iTrustロボって投資対象としてどうなの?」

「iTrustロボって持ってて大丈夫なの?」

「iTrustロボより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

iTrustロボの基本情報

投資対象は?

iTrustロボの投資対象は日本を含む世界のロボティクス関連企業の株式に投資をします。

ロボティクス関連企業というのは、製造・輸送・医療サービス等の各分野において、人の代替や効率化に貢献するロボット関連技術、部品、人工知能に関わる企業を指します。

最近、新聞やニュースでロボットやAIの言葉を見ない日はありませんが、技術の進化にともない、様々な分野での活躍が期待されており、ロボティクス市場は2025年までに年率10%で成長が続くと予想されています。

※引用:交付目論見書

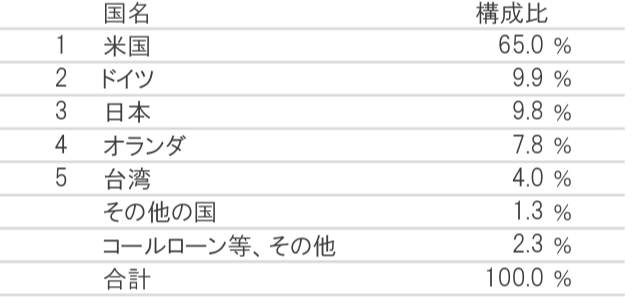

国別の構成比率では、アメリカが約65%ほど、次いでドイツ・日本が10%ほどとなっています。ロボット関連企業もアメリカが最先端を進んでいますので、このような構成になりますね。

※引用:マンスリーレポート

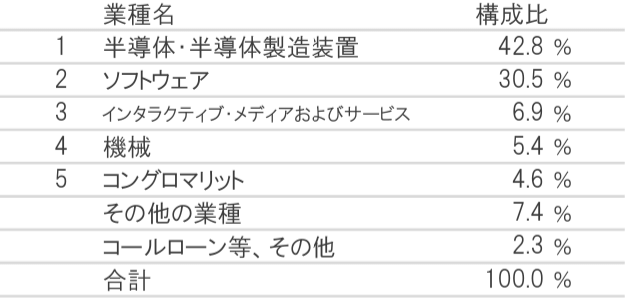

業種別の比率もみてみましょう。

半導体関連が約40%、ソフトウェアが約30%となっています。

※引用:マンスリーレポート

ピクテの銘柄選定において、もう1つ特筆すべき点は、ロボティクス関連事業比率(ピュリティ)を重視したスクリーニングを行っているという点です。ピュリティが高い=事業全体に占めるロボティクス関連事業の割合が高いということを意味します。

大企業でほんの一部だけロボティクス関連の事業をしているような企業を組入れてしまうと、ロボティクスに関連しない要因で株価が値動きしてしまうので、テーマ型ファンドとしてはいまいちです。

そのため、iTurstロボでは、ロボティクスをメインの事業にしている企業のみに投資をしていきます。

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

iTrustロボは、増減を繰り返しながらも、純資産を増やしています。ただ、純資産の規模は約80億円なので、まだ少し物足りない水準です。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

iTrustロボの実質コストは1.553%と割高です。

購入時手数料がゼロというのは、魅力の一つにもなりますが、やはり維持コストが高いのは気になります。

| 購入時手数料 | 0 |

| 信託報酬 | 1.463%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.553%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

iTrustロボの評価分析

基準価額をどう見る?

現在のiTrustロボの基準価額は2021年に大きく上昇したあと、2022年にはそれ以上に下落しました。

そして、2023年にはまた大きく上昇しており、直近の高値を更新しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、iTrustロボの利回りを見ていきます。

直近1年間の利回りは30.95%と、かなり高い利回りとなっています。

さらに、3年平均利回り、5年平均利回りは17%以上と、非常に素晴らしいパフォーマンスです。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +30.95% |

| 3年 | +19.37% |

| 5年 | +17.80% |

| 10年 | - |

※2023年9月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している先進国株式ファンドランキング

同カテゴリー内での利回りランキングは?

iTrustロボは日本株を含むグローバル株式カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

直近3年を除けば上位3%にランクインしており、このパフォーマンスであれば、文句なしですね。

| 上位●% | |

| 1年 | 2% |

| 3年 | 26% |

| 5年 | 3% |

| 10年 | - |

※2023年9月時点

年別の運用利回りは?

iTrustロボの年別のパフォーマンスも見てみましょう。

2018年・2022年は二桁のマイナスリターンとなっていますが、2019年以降は毎年30%以上のリターンを安定的にたたき出しています。

ですので、20%程度の下落は数年に一度あるつもりで、長期保有を大前提に投資をするのがおすすめです。

| 年間利回り | |

| 2023年 | +36.78%(1-9月) |

| 2022年 | ▲23.73% |

| 2021年 | +31.54% |

| 2020年 | +37.76% |

| 2019年 | +37.65% |

| 2018年 | ▲13.68% |

| 2017年 | +36.57% |

| 2016年 | +19.65% |

※2023年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

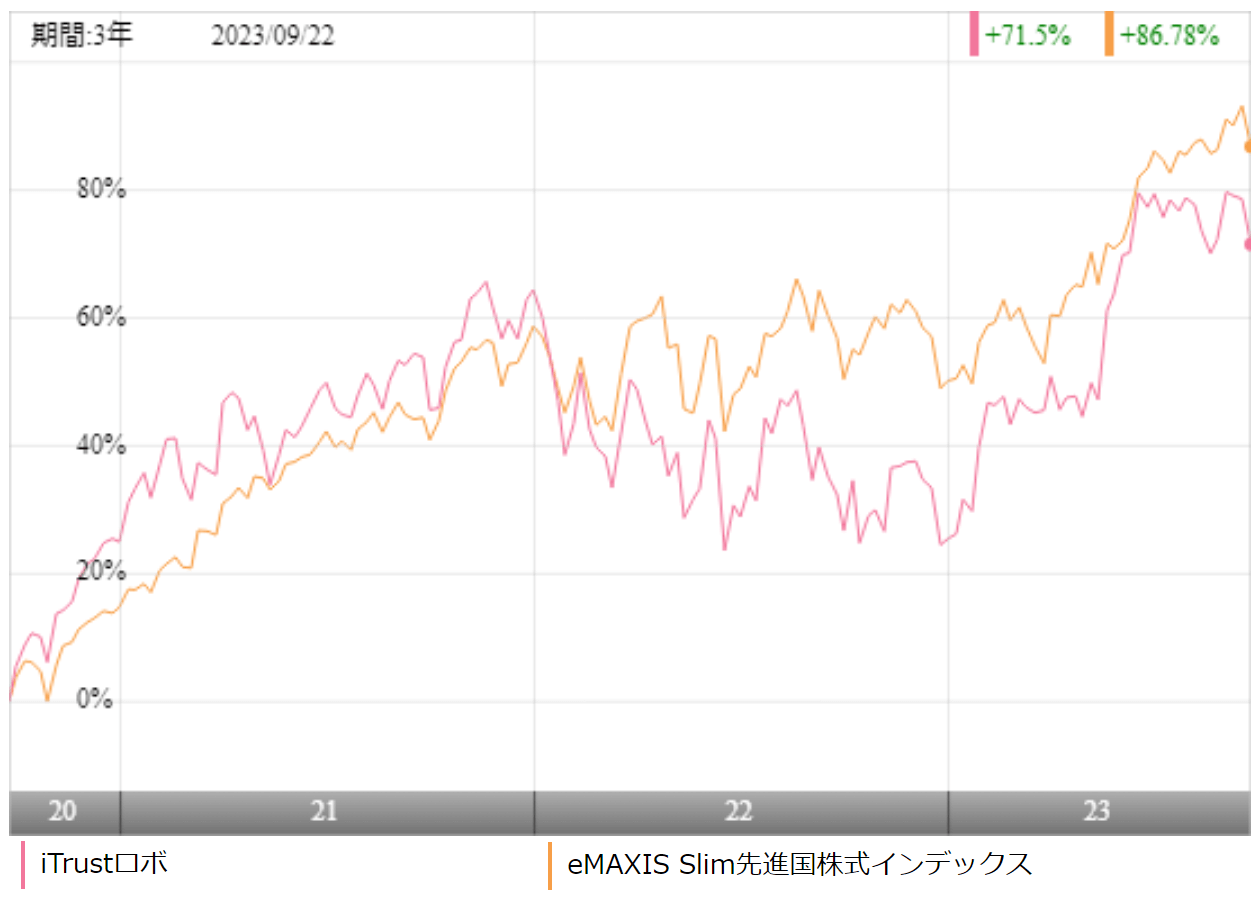

iTrustロボへの投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

iTrustロボは、米国を中心とする先進国株式で運用がされていますので、先進国株式の代表的な指数であるMSCIコクサイをベンチマークとして運用しているeMAXIS Slim 先進国株式インデックスとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年のパフォーマンスでは、2022年以降、iTrustロボのほうが劣っています。eMAXIS Slim 先進国株式インデックスはかなり優れたファンドですので、このファンドに勝つアクティブファンドはかなり数が限られます。

ただ、5年平均利回りで見れば、eMAXIS Slim 先進国株式インデックスを上回っていますので、少なくとも投資をする価値はあると言えるでしょう。

| 年平均利回り | iTrustロボ | Slim 先進国 |

| 1年 | +30.95% | +21.49% |

| 3年 | +19.37% | +21.52% |

| 5年 | +17.80% | +15.06% |

| 10年 | - | - |

※2023年9月時点

類似ファンドとの利回り比較

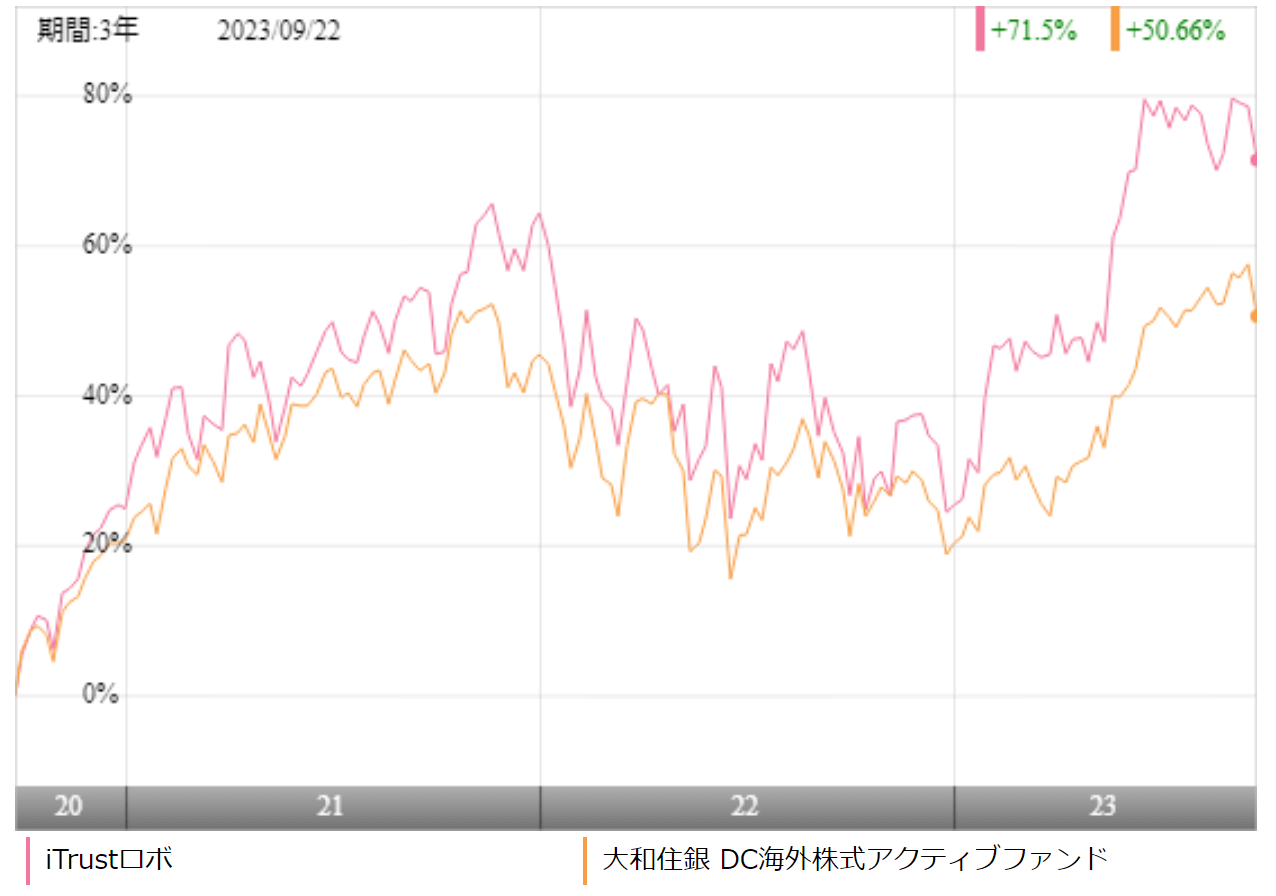

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

今回は、iTrustロボと同じように米国を中心に先進国株に分散投資をしている大和住銀 DC海外株式アクティブファンドと比較を行いました。

※引用:ウエルスアドバイザー

直近3年間では、iTrustロボが終始、パフォーマンスで上回っています。

より長期の利回りでもiTrustロボのパフォーマンスのほうが優れていますね。

| 年平均利回り | iTrustロボ | DC海外株式 |

| 1年 | +30.95% | +20.33% |

| 3年 | +19.37% | +13.90% |

| 5年 | +17.80% | +14.59% |

| 10年 | - | +15.98% |

※2023年9月時点

最大下落率は?

iTrustロボに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。

どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでiTrustロボの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲13.90% |

| 3カ月 | ▲18.26% |

| 6カ月 | ▲19.72% |

| 12カ月 | ▲23.73% |

※2023年9月時点

最大下落率は2022年1月~2022年12月の12カ月で▲23.73%でした。

まだ運用期間が長くないため、そこまで大きな下落を経験してはいません。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。

しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

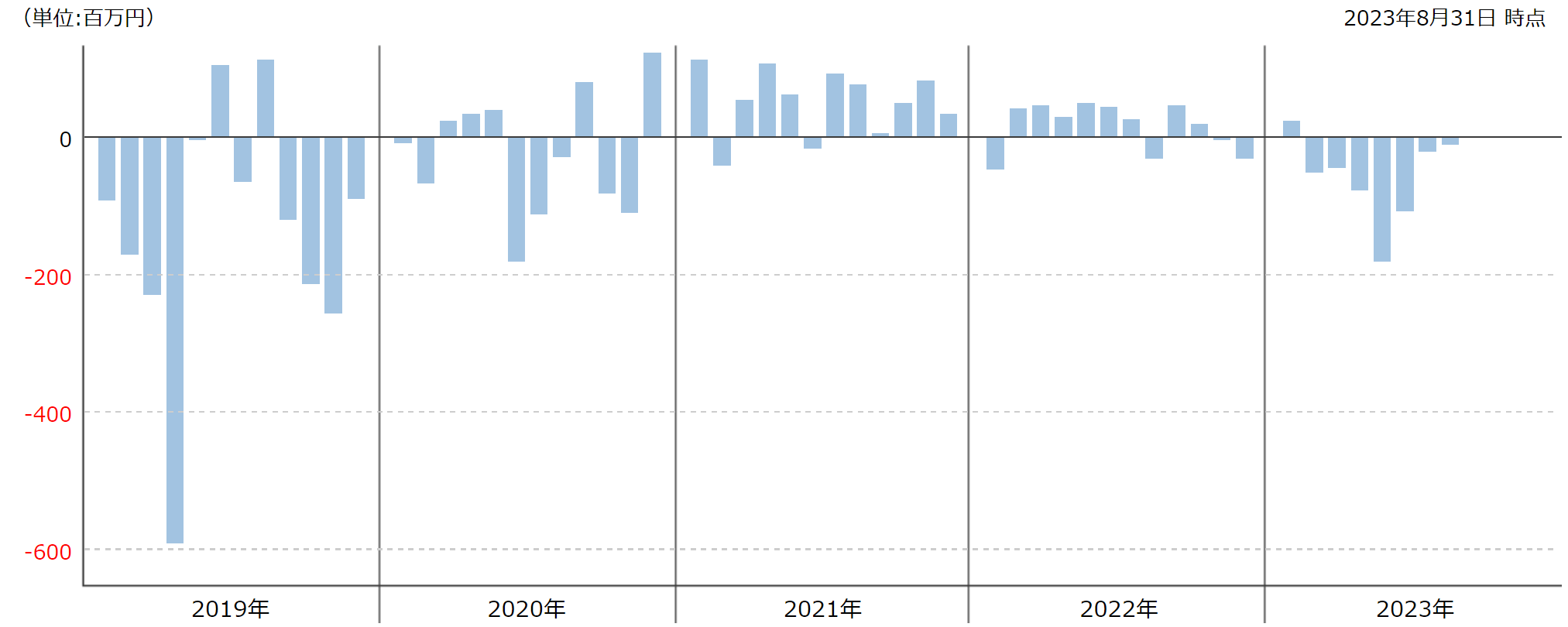

iTrustロボの評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判が良いということです。

iTrustロボはかなり優れたパフォーマンスを残しているにもかかわらず、そこまで資金が流入していません。もう少し評価されてもいいファンドだと思いますね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

iTrustロボはNISAもiDeCoも対応していますので、投資をする際はぜひこの制度を活用してください。

| NISA | iDeCo |

| 〇 | auカブコム証券 |

※2023年9月時点

iTrustロボの今後の見通しと評価まとめ

冒頭でもお話ししたように、ロボットの実用化があらゆる分野で急速に進んでいます。なぜ急速にロボット化が進んでいるのか。

それは、少子高齢化がもたらす労働人口の減少、高齢化による老齢者補佐や介護需要、労働コストの上昇など、需要が拡大してきた要因が1つ。

そして、技術革新によりロボットの小型化、低コスト化、高機能化が加速している要因の2つがあります。

ピクテの銘柄選定は、ピュリティを重視しており、純粋にロボティクス分野が成長することで、株価が上昇し、恩恵を受けられる可能性が高いというのも魅力のひとつでしょう。

結局、ロボティクス部門がある企業は世の中に多数ありますが、全体の5~10%程度しかロボティクス部門の売り上げに影響がないような企業であれば、当然株価へのインパクトは小さくなります。

逆にロボティクス部門の比率が高い企業であれば、ロボティクス分野が伸びることで大きな恩恵を受けることができるようになるというわけです。

iTrustロボはパフォーマンス面においても、インデックスファンドに負けない高いパフォーマンスとなっていますし、優秀なアクティブファンドと比較をしても遜色ありません。

投資をする価値があるファンドの1本だと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点