大和アセットマネジメントから、あのNYダウに3倍のレバレッジをかけて投資ができる商品が登場しました。

ただでさえ値動きの大きいNYダウに3倍のレバレッジをかけるので、相当値動きは大きくなりますが、一発大きく資産を増やしたいという投資家のニーズに応えた形の商品です。

タイミングとしてはとても面白いので、今日は、NYダウ・トリプル・レバレッジ『3α』の投資価値があるのか徹底分析していきます。

「NYダウ・トリプル・レバレッジ『3α』って投資対象としてどうなの?」

「NYダウ・トリプル・レバレッジ『3α』って持ってて大丈夫なの?」

「NYダウ・トリプル・レバレッジ『3α』より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

NYダウ・トリプル・レバレッジ『3α』の基本情報

投資対象は?

NYダウ・トリプル・レバレッジ『3α』の投資対象はダウ・ジョーンズ工業株価平均(NYダウ)です。

S&P Dow Jones Indiceが米国を代表する優良な30銘柄を選出し、算出した指数ですが、ニュースなどでもよくNYダウの現在値を報じますので、名前を聞いたことがないという人はいないと思います。

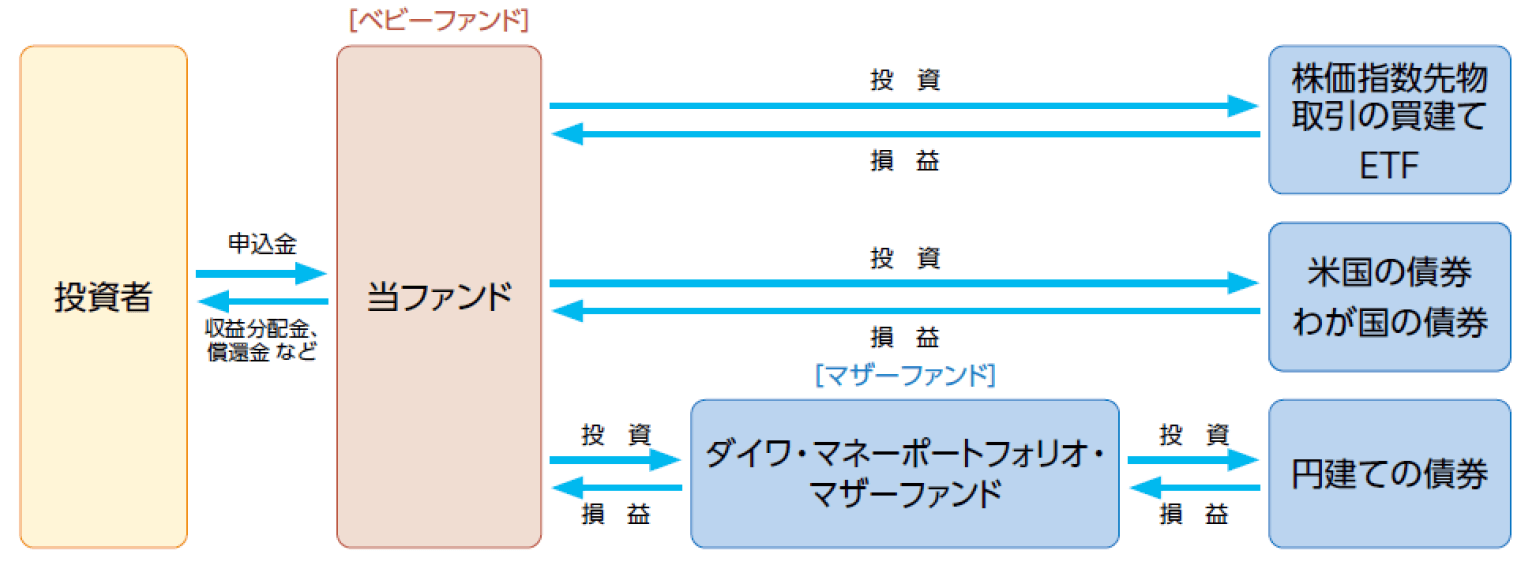

今回は、日次ベースで、NYダウの値動きの3倍になるように運用をしていきます。以下の図のように、株価指数先物でレバレッジをかけつつ、米国債や円建債で残りの資金を運用していきます。

※引用:交付目論見書

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

NYダウ・トリプル・レバレッジ『3α』の純資産総額は約31億円です。思った以上に資金が集まっておらず、この水準だと、相対的にコストが割高になることが予想されます。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。

特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

NYダウ・トリプル・レバレッジ『3α』の実質コストは1.187%です。購入時手数料も2.2%と掛かりますので、これは厳しいですね。

| 購入時手数料 | 2.2%(税込) |

| 信託報酬 | 1.1%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.187% |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

NYダウ・トリプル・レバレッジ『3α』の評価分析

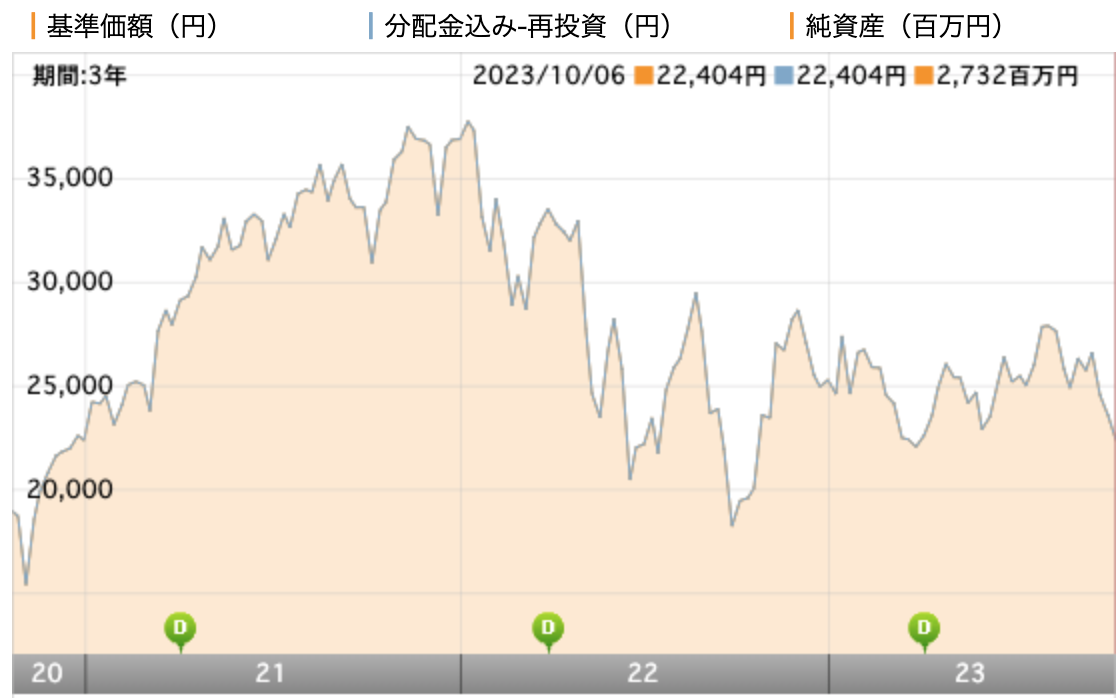

基準価額をどう見る?

NYダウ・トリプル・レバレッジ『3α』の基準価額は、2022年以降、大きく下落しており、2023年もほぼ横ばいとなっています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

NYダウ・トリプル・レバレッジ『3α』の直近1年間の利回りは+29.28%となっています。

3年平均利回りも10%のプラスなので、悪くないように見えますが、3倍のレバレッジということで、相当基準価額の変動が大きいので、その点は理解した上で投資をする必要があります。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +29.28% |

| 3年 | +11.20% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

NYダウ・トリプル・レバレッジ『3α』は、株式ブル型カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

株式ブル型カテゴリーに属するファンドは、かなり中身がバラバラなので、一概に比較はできませんが、参考になるかとは思います。

NYダウ・トリプル・レバレッジ『3α』は平均以下となっており、他にもっと優れた成果を出したファンドがあるようですね。

| 上位●% | |

| 1年 | 65% |

| 3年 | 80% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

NYダウ・トリプル・レバレッジ『3α』の年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2021年は非常に好調でしたが、2022年に大きくマイナスとなっています。この値動きの大きさはさすがに耐えられないですね。

| 年間利回り | |

| 2023年 | ▲6.12%(1-9月) |

| 2022年 | ▲34.51% |

| 2021年 | +70.37% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは類似ファンドとの利回り比較

NYダウ・トリプル・レバレッジ『3α』へ投資をするのであれば、低コストのインデックスファンドとパフォーマンスを比較してからでも遅くはありません。

今回は、同じくNYダウをベンチマークとしている、iFreeNYダウインデックスと、NYダウと並んで米国の主要な指数であるS&P500に連動するeMAXIS Slim 米国株式(S&P500)と比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、2022年以降、インデックスファンドのほうが大きくパフォーマンスで上回っています。

グラフを見てもわかりますが、NYダウ・トリプル・レバレッジ『3α』のように大きなレバレッジが効いたファンドは、大半の人は暴落したときにメンタルが耐えられず、売却してしまうことになるので、おすすめしません。

| NYダウ・トリプル | slim 米国株式 | |

| 1年 | +29.28% | +23.68% |

| 3年 | +11.20% | +23.72% |

| 5年 | - | +15.80% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとの利回り比較

NYダウ・トリプル・レバレッジ『3α』のようなレバレッジ型のファンドに投資をするのであれば、コストは高くなるものの高い利回りが期待できるアクティブファンドと利回りを比較してから投資をしても遅くはありません。

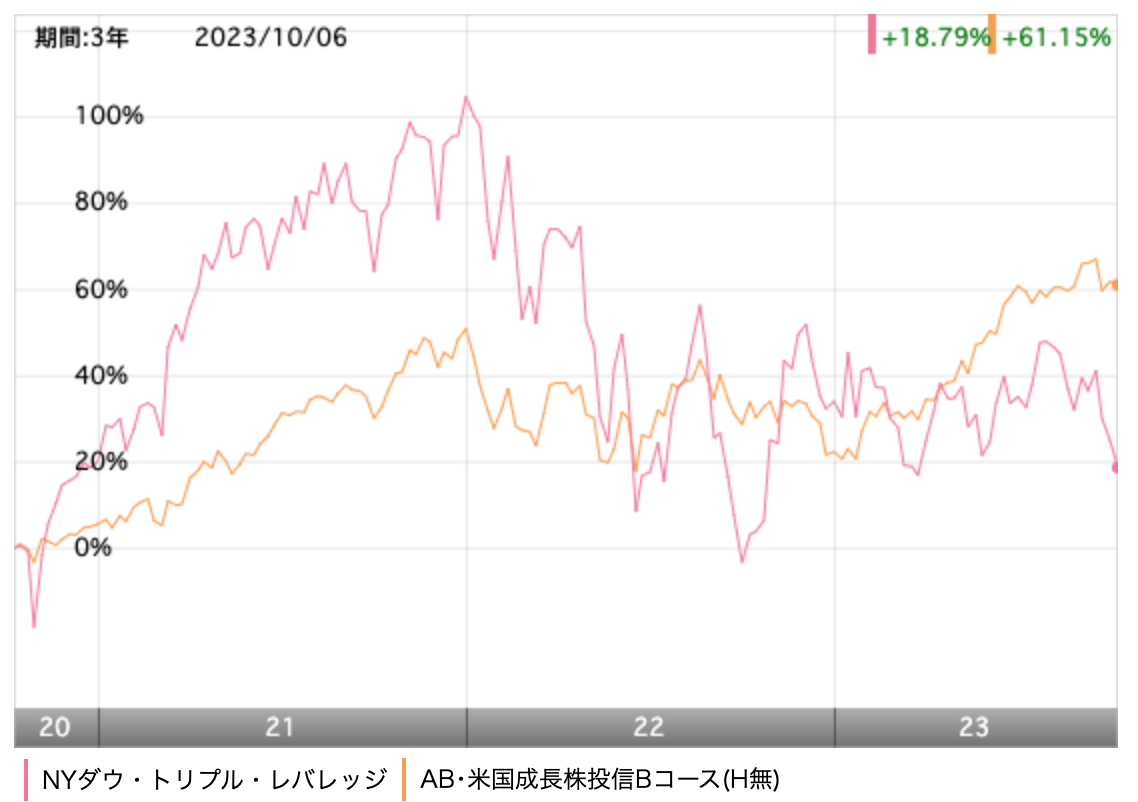

今回は、米国株のアクティブファンドとして非常に人気の高いアライアンス・バーンスタインの米国成長株投信Bコースと比較をしてみます。

※引用:ウエルスアドバイザー

直近3年間では、2022年以降、米国成長株投信が大きくリードしています。アクティブファンドと比較をしても、やはり基準価額の変動幅がかなり大きいことがわかりますね。

| NYダウ・トリプル | AB・米国成長株 | |

| 1年 | +29.28% | +25.71% |

| 3年 | +11.20% | +18.31% |

| 5年 | - | +16.72% |

| 10年 | - | +18.21% |

※2023年10月時点

最大下落率は?

NYダウ・トリプル・レバレッジ『3α』に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでNYダウ・トリプル・レバレッジ『3α』の最大下落率を見てみましょう。最大下落率は2022年4月~9月の6か月間で、▲46.76%です。

| 期間 | 下落率 |

| 1カ月 | ▲23.77% |

| 3カ月 | ▲33.83% |

| 6カ月 | ▲46.76% |

| 12カ月 | ▲43.83% |

※2023年10月時点

今後のことで言えば、50%を軽く超える下落が何度もあることは間違いありませんので、その覚悟をもって、運用してください。

評判はどう?

それでは、NYダウ・トリプル・レバレッジ『3α』の評判はどうでしょうか?

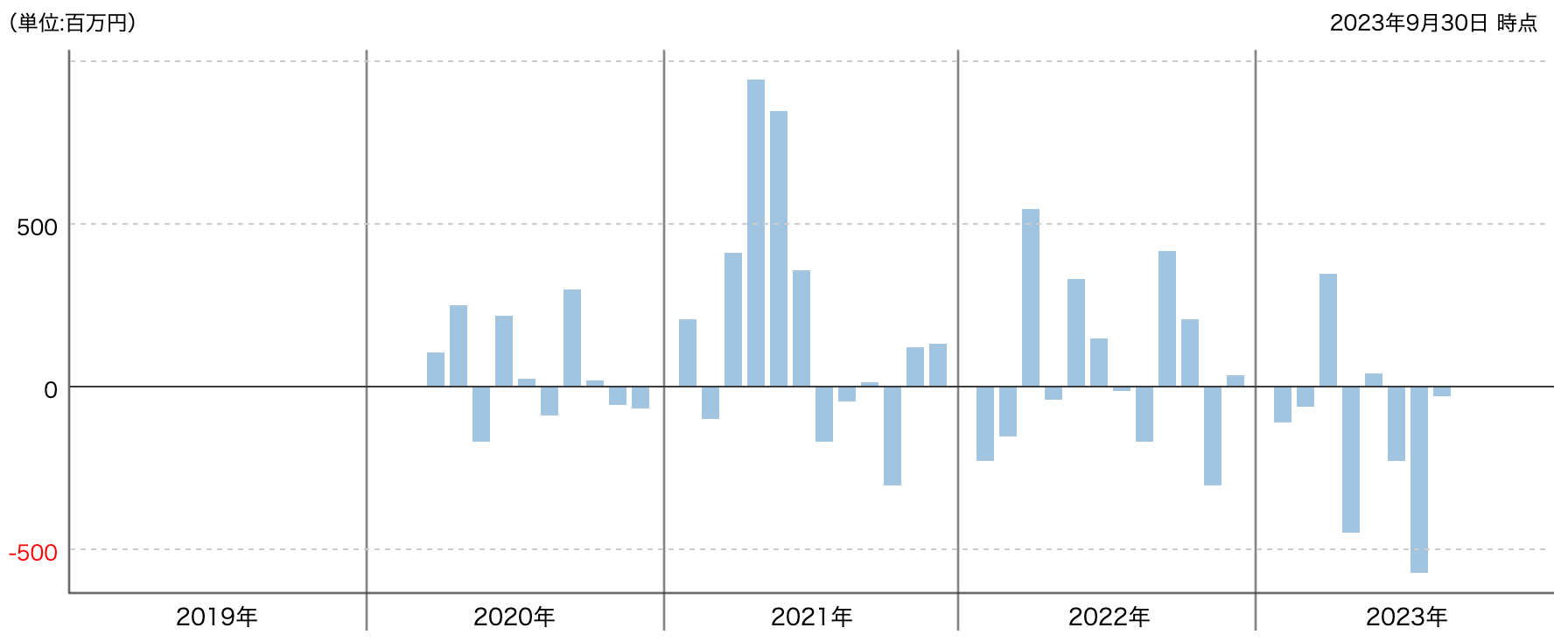

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

NYダウ・トリプル・レバレッジ『3α』は資金の流出超過と流入超過を繰り返しており、目先の値動きに対して、多くの投資家が資金を入れたり出したりしていることがわかります。

相場に合わせて資金を出し入れしている投資家が多いということですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NYダウ・トリプル・レバレッジ『3α』のNISAとiDeCoの対応状況を確認していきましょう。

NISAは対応していますが、残念ながらiDeCoは対応していません。

| NISA | iDeCo |

| ○ | × |

※2023年10月時点

NYダウ・トリプル・レバレッジ『3α』の評価まとめと今後の見通し

いかがでしょうか?

このブログでは、基本的にレバレッジ型のファンドへの投資は推奨していません。

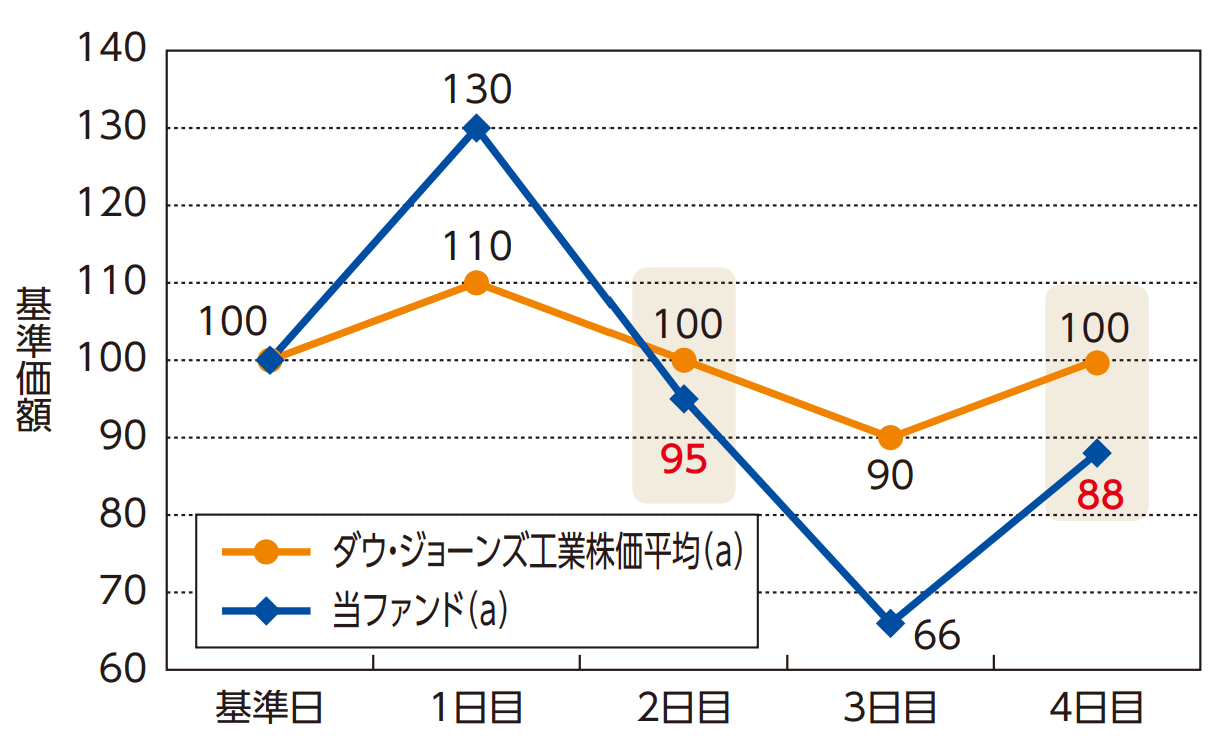

その理由は以下の図をみるとわかります。大和アセットの交付目論見書にも記載がありますが、4日目を見てみると、NYダウが基準価額近辺にいたとしても、NYダウ・トリプル・レバレッジ『3α』は大きく下落しています。

このようにNYダウ・トリプル・レバレッジ『3α』は長期で保有を続けると、仮にNYダウは大きく値下がりしていなくても、下落する仕組みとなっています。

つまりNYダウが大きく下落するようなことがあれば、NYダウ・トリプル・レバレッジ『3α』はとてつもない大暴落をするということです。ですので、投資をするにしても短期投資が中心で、長期で保有するべきファンドではありません。

投資信託は基本、長期保有を前提としていますが、NYダウ・トリプル・レバレッジ『3α』のようなファンドは、市場が大きく下落したタイミングを見計らって、投資をするのが唯一の勝ち筋です。

株式市場が上がりきっているところでエントリーすると、大損するのは間違いないので、投資するタイミングは慎重に検討してください。

また保有をしたあとも、あなたが想像する以上に上下に基準価額は変動します。50%の上下は日常茶飯事だと思って、保有を続けなければ、値動きの大きさに驚いて、すぐに解約することになると思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点