債券や債券ファンドに投資を検討している人であれば、

一番チェックしておかなければいけないのが、格付会社

による格付です。

大概、売りに出ている債券や債券ファンドは「リスクは

高くありません。」と謳っていますが、実際どの程度

リスクが低いのか具体的に把握している人は少ないので

はないでしょうか?

また信用格付けは格付会社によって、評価の仕方が異な

っていますので、同じ格付でもデフォルト率が若干変わ

ってきます。

そこで、今回は主要な格付け会社別に、格付のランクで

どの程度デフォルト率(元本や利息の支払いが滞る率)に

差があるのかを具体的に見ていきたいと思います。

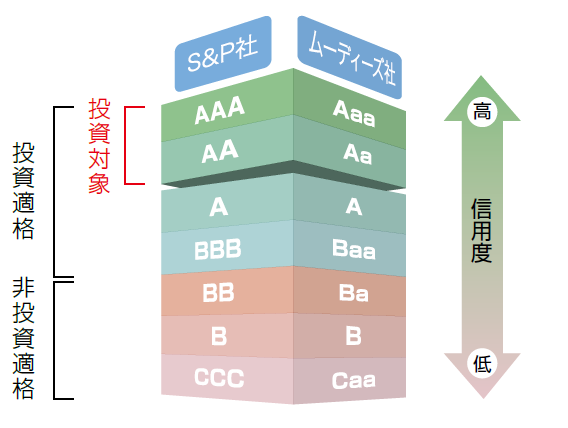

信用格付とは

格付というのは、スタンド―ド・アンド・プアーズやムー

ディーズといった格付会社が債券やその発行体に対して

付与するもので、企業業績や財務内容などを分析して、

債券の利息の支払いや元本の返済が滞らないかの安全度

を測るものです。

以下の図のように、AAAの評価が一番高く、SD/Dが一番

最低の格付となります。

一般的に格付がBBB以上の債券は投資適格債券と呼ばれ

ており、相対的にリスクが低く、投資のプロである機関

投資家が投資対象とみなしている債券です。

BB以下の債券は投資不適格債券と呼ばれており、ハイ

リスクな債券ファンドを組成したりするときなど以外

にはリスクが高いため、機関投資家も目を向けません。

債券の安全性を測る指標として使えるのは、各格付の累積

デフォルト率という指標です。

今回は経過年数を5年で統一してわかりやすくしていますが、

5年前の時点でAAAの評価だった企業が5年後の時点でどの

程度デフォルトしているかを率で表しています。

つまり、償還期限が5年ある債券を購入するときに、5年

以内に購入した債券がデフォルトする確率を表している

とも言えます。

なお、デフォルトの定義は各社判断が微妙に異なってい

ますが、今回はそこまで細かく調べるのが目的でないの

で考慮しないこととします。

また、計測期間が長いほど累積平均デフォルト率は高く

なりますが、その点も今回は考慮しないことにしています。

それでは、格付け会社ごとの累積デフォルト率を見ていき

ましょう。

信用格付会社別の累積デフォルト率を比較

今回は4社の信用格付会社をピックアップしています。

世界的に有名な格付会社であるスタンダード・アンド・

プアーズとムーディーズ。そして国内の代表的な格付

会社であるJCRとR&Iの2社を比較しました。

Standard & Poor’s(スタンダード・アンド・プアーズ)

| 格付カテゴリー | 累積平均デフォルト率(5年) |

| AAA | 0% |

| AA | 0% |

| A | 0.17% |

| BBB | 1.79% |

| BB | 4.93% |

| B | 21.62% |

| CCC/C | 22.38% |

※1981年~2017年

※対象:503社

Moody’s(ムーディーズ)

| 格付カテゴリー | 累積平均デフォルト率(5年) |

| AAA | 0% |

| AA | 0% |

| A | 0.25% |

| BBB | 0.70% |

| BB | 4.51% |

| B | 9.40% |

| CCC/C | 29.03% |

※1990年~2017年

※対象:263社

格付投資情報センター(R&I)

| 格付カテゴリー | 累積平均デフォルト率(5年) |

| AAA | 0% |

| AA | 0.06% |

| A | 0.49% |

| BBB | 1.01% |

※1978年~2017年

※対象:1518社

日本格付研究所(JCR)

| 格付カテゴリー | 累積平均デフォルト率(5年) |

| AAA | 0% |

| AA | 0.09% |

| A | 0.50% |

| BBB | 2.71% |

| BB | 14.35% |

| B | 57.00% |

| CCC/C | 61.54% |

※2000~2017年

※対象:記載なし

4社を比較してみると、どの格付会社でもA以上の評価が

ついていれば、5年以内にデフォルトする確率は1%以下

であることがわかります。

BBB評価になると、格付け会社によって0.5%~3.0%程度

の幅があるようです。

BB以下の格付になると一気にデフォルト率が上がること

から、投資対象としてはリスクが高すぎるように感じますね。

とにかく自分で債券を購入する場合は最低BBB、理想で

いえば、AA以上の格付がついている企業の債券にするのが

よさそうです。

まとめ

いかがでしたでしょうか?

債券のリスクが高い低いと抽象的な言葉で議論するよりも、

具体的に何%程度のリスクなのかわかると投資判断がしや

すくなったのではないでしょうか。

格付は民間企業が営利目的で行っているため(格付をして

ほしいという企業からお金をもらっているため)、100%

信用できる指標かというと疑問が残りますが、少なくとも

過去の実績をみれば、投資判断する上で十分に役立つ指標

だと思っています。