新NISAの普及に伴い、投資信託に関心をよせる人が年々増加しています。私のところにも新NISAについての質問を受ける機会も多くなってきました。

投資信託は、他の様々な投資と比べても法整備がされており、投資未経験者でも参入しやすくなっていますが、何の勉強もせずに投資をして、利益を出せるものではありません。

一時的に利益は出ることもありますが、相場の波に呑まれたり、証券会社の営業マンにカモにされたりするのがオチでしょう。

幸いなことに、投資信託の運用で利益を出すためには、高度なスキル・経験が必要というわけではありません。

ここでは、投資歴20年超の僕が考える投資信託の運用で最低限覚えておいた方がいい知識をまとめています。

ここに書いてあることさえ覚えれば、投資信託の勉強は十分ですので、繰り返し頭に入れてください。

step

1投資信託の基礎知識

まずはじめに投資信託の運用を始める上で、必ず覚えておいた方がいい基礎知識について、お話しします。

さて、ステップ1で、投資信託の基礎知識や考え方が理解できたら、いよいよ投資信託を選んでいきましょう。

step

2インデックスファンドかアクティブファンドの選択

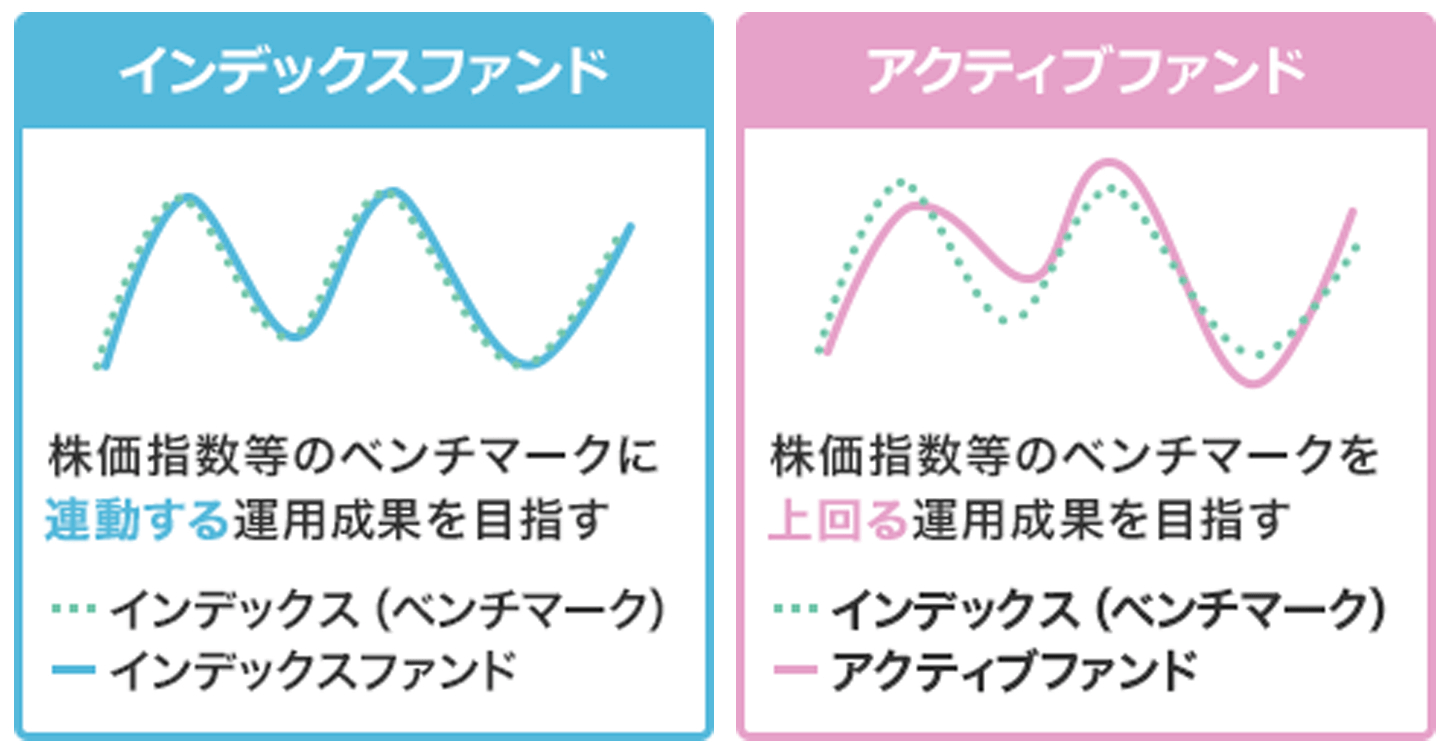

ステップ2では、インデックスファンドかアクティブファンドかを選択します。

投資信託を分類する方法は色々ありますが、大きくインデックスファンドとアクティブファンドに分類できます。

インデックスファンドは、特定の指数(日経平均やNYダウ、S&P500)に連動するように運用されるファンドです。運用コストが低いのが何よりの特徴です。また、同じ指数であれば、どの運用会社の商品もほとんど同じになります。

一方のアクティブファンドは、特定の指数を上回る運用成果を目指して運用されるファンドです。相対的に運用コストが高く、運用会社によって、かなり商品には特徴があります。

基本的にインデックスファンドのほうがパフォーマンスは優れているので、特に最初はインデックスファンドを選択してください。

実際のデータを知っておきたい方はこちらを読んでみて下さい。

-

-

参考【衝撃の検証結果】インデックスファンドVSアクティブファンド。結局優れているのはどっち?

インデックスファンドとアクティブファンドはいったいどちらが優れているのかという議論も、おおかたインデックスファンドのほうが優れているという結論で一致し、近年では ...

step

3アセットクラスの選定

ステップ3はアセットクラスの選定です。

アセットクラスというのは、株式、債券、REIT、コモディティといった資産の種類のことです。

細かく分けるときりがありませんが、多くの証券会社や運用会社で分類されている区分としては、国内大型株式、国内中小型株式、先進国株式、新興国株式、国内REIT、海外REIT、国内債券、先進国債券、新興国債券、その他程度に分けられます。

そして、アセットクラスごとに、1年間で期待できる利回りには目安があります。つまり、どのアセットクラスに投資をするかでおおよそのリターンが決まるということです。

| 期待利回り | アセットクラス |

| 0~1% | 国内債券 |

| 1~3% | バランス、先進国債券 |

| 3~5% | 国内REIT、海外REIT、新興国債券 |

| 5~10% | 国内大型株式、先進国株式、新興国株式 |

| 10%以上 | 国内中小型株式 |

そして、投資信託は、この中の1つか複数のアセットクラスを組み合わせて組成されています。

| 呼び方 | アセットクラス |

| 株式ファンド | 国内株式、先進国株式、新興国株式 |

| 債券ファンド | 国内債券、先進国債券、新興国債券 |

| RIETファンド | 国内REIT、海外REIT |

| バランスファンド | 株式、債券、REITなど |

細かく管理するのであれば、アセットアロケーションと言って、各アセットクラスをどのような比率で保有するかを決めて、保有ファンド間の相関関係や、各ファンドの標準偏差をもとに、許容できるリスクの範囲で最大のリターンが得られるような組み合わせを考えるのですが、正直、そこまで深く考える必要はありません。

シンプルに長期保有をすれば一番リターンが期待できる株式ファンドを選んでおけば間違いないです。

株式ファンドと一言で言っても、日本の株式に投資するファンド、全世界の株式に投資するファンド、米国の株式に投資をするファンド、先進国の株式に投資をするファンドと色々あります。

step

2長期の運用実績の優れた投資信託から絞り込む

投資信託の選び方<ステップ2>は長期の運用実績をもとにした投資信託の絞り込みです。

ここで気を付けていただきたいのが、運用期間が短く中長期の運用実績がわからない投資信託に投資をしてはいけません。

投資信託についてある程度知識のある方であれば、新規設定の投資信託には投資をしないほうがよいという話を聞いたことがあるかもしれません。

運用期間が短い投資信託というのは、たまたま株式市場の環境が良好だったため高いリターンを実現できた場合や、たまたま銘柄選定がうまくいったということもあり得るからです。

こう考えるとわかりやすいかもしれません。

10年間プロテニスプレイヤーとして常にランキング上位に入っている選手と今年きらぼしのごとく現れ、上位にランクインしたプロテニスプレイヤーがいたとして、来年以降も安定的に上位のランクを維持できる可能性が高いのはどちらかを考えてみてください。

もちろん、今年初めて上位にランクインしたプロテニスプレイヤーも今後、活躍するかもしれませんが、10年間上位に入っているプロテニスプレイヤーのほうが、来年も活躍できる可能性は高いでしょう。

ですので、できる限り長期で高いパフォーマンスの投資信託を選択したほうがよいわけですが、10年超もトラックレコードのある投資信託が少ないもの事実です。

ですので、5年超の運用実績のある投資信託の中から、高い実績を出しているファンドを選ぶようにしましょう。

またパフォーマンスが高い低いの判断は、同じアセットクラス内のランキングを確認することで、どの位置にいるかがわかります。モーニングスター等のサイトで順位は確認することが可能です。

一番の理想は毎年上位10%に入るパフォーマンスの投資信託ですが、そこまで絞り込むとほぼほぼ見つかりませんので、毎年安定的に上位30%以内に入っているようなファンドであれば、十分高いパフォーマンスが期待できます。

以下に、アセットクラス別に10年間利回りランキングを用意していますので、こちらを参考にファンドを選んでいきましょう。

このステップまでで5本くらいまでに絞り込んでおくのが理想です。

ちなみに一般的に記載されているファンドのリターンはあなたの手元に残るお金とは違います。手元に本当に残るお金がいくらになるのかは計算できるようになっておいてください。

利回り計算で一番重要!あなたは投資信託の実質利回りを計算できますか?

step

3インデックスファンドとのパフォーマンス比較

投資信託の選び方<ステップ3>はインデックスファンドとのパフォーマンス比較です。

アクティブファンドへの投資を検討している場合には、自分が検討しているファンドがインデックスファンドよりも高い成果を残しているのか確認することが必要です。

低コストで運用できるインデックスファンドに負けている、もしくはインデックスファンドとトントンの運用をおこなっているようなファンドでは、高いコストを支払ってまでアクティブファンドに投資をする必要がありません。

仮にインデックスファンドへの投資を検討している場合には、同じベンチマークを採用しているインデックスファンドとパフォーマンスを比較しておきましょう。

信託報酬は低くても実質コストが実は高いため、パフォーマンスが劣っていることもあり得ます。

以下に、各アセットクラスの代表的なインデックスファンドを紹介しておきます。

自分が投資しようとしているファンドが下のインデックスファンドよりも優れた成果を残せているか必ず確認しましょう。

| アセットクラス | ファンド |

| 国内大型株式 国内中小型株式 |

emaxis slim 国内株式TOPIX ニッセイ 日経225 インデックスファンド |

| 先進国株式 | eMAXIS Slim 先進国株式インデックス |

| 新興国株式 | eMAXIS Slim 新興国株式インデックス |

| 国内REIT | ニッセイJリートインデックスファンド |

| 海外REIT | ニッセイ Gリートインデックスファンド |

| 国内債券 | たわらノーロード国内債券 |

| 先進国債券 | たわらノーロード先進国債券 |

| 新興国債券 | iFree新興国債券インデックス |

| バランス | eMAXIS Slim バランス( 8資産均等) |

step

4手数料のチェック

投資信託の選び方<ステップ4>は手数料の確認です。

ここまでのステップで、パフォーマンスとしては自分が満足できるファンドが見つかっているはずです。

ここからは、パフォーマンス以外の点をチェックしていきます。

まずは、コストです。コストには大きくわけて2つあります。1つ目は購入時手数料、2つ目は信託報酬です。

信託財産留保額といって解約時に支払う費用もありますが、多くの場合かかりませんので、購入時の段階でチェックはしなくても大丈夫です。

アクティブファンドの場合は、購入時手数料が3%程度取られるものが多いです。

ただ、販売会社によっては、購入時手数料を無料にしていたり、安くしていたりするので、しっかり比較するようにしましょう。

ただし、矛盾するようですが、コストが低いファンドだから単純に良いファンドというわけではありません。

そして、信託報酬にも注意が必要です。あなたがよく目にする信託報酬以外にも実際には運用コストがかかっており、運用益の中から、こっそり差し引かれているのです。

これを実質コストと言います。

海外の投資信託を組入れているファンドは実質コストが高くなる傾向がありますので、目論見書などに記載されている信託報酬だけでなく実質コストをしっかり確認してから投資判断するようにしましょう。

step

5純資産総額のチェック

投資信託の選び方<ステップ5>は純資産総額の規模の確認です。

純資産総額が小さいと運用を効率よく行うことができないため、コストが高くつく傾向にあります。

また純資産総額が小さいと早期償還されるリスクもあるため、確認しておいて損はありません。

5年超運用がつづいているアクティブファンドの場合、ほぼこの条件はクリアしていることが多いですが、目安として純資産総額が10億円以上あるかは確認しておいてください。

できれば50億円超はあったほうが安心です。

step

6標準偏差のチェック

投資信託の選び方<ステップ6>は標準偏差の確認です。

ここからは、細かい確認をしていきます。

統計学に詳しくない人にとっては、標準偏差という難しい言葉を聞くだけで嫌になるかもしれませんが、確認しておいて損はありません。

標準偏差を調べることでわかるのは、今後1年間で基準価額がどの程度変動する可能性があるのかということです。

もちろん確率論の世界の話ですので、100%正しいということはありませんが、この変動幅を事前に把握しておくことで、急な相場の下落が来た時でも冷静に対処することができます。

また運用スタイルとして、値動きの大きい運用をしているのか値動きが小さい運用をしているのかを判断するのにも使えます。

詳細はこちらから確認してください。

step

7最大下落率のチェック

投資信託の選び方<ステップ7>は最大下落率の確認です。

長期で運用をしていれば、必ず下落相場に直面することがあります。

最悪なのは、大きく下落した局面で、パニックになり保有していたファンドを売却してしまうことです。

中長期ではプラスのリターンが出ることが分かっていても、大きな下落相場が来ると、自分をコントロールできなくなってしまう人が多いのも事実。

標準偏差からもどの程度下落する可能性があるのかは予測することができますが、過去に実際の下落率を確認しておくことで、慌てることなく長期保有を継続できます。

step

8運用体制のチェック

投資信託の選び方<ステップ8>は運用体制のチェックです。

これはできるのであればということで書いておきたいと思います。

投資信託が高いパフォーマンスを維持できる源泉となっているのは、ファンドマネージャーを中心として運用チームの力あってのことです。

ですので、ファンドマネージャーが変わったり、運用体制が大きく変更されたりすると、運用方針が変わりパフォーマンスに影響が出ることは間違いありません。

運用会社によっては、現在の運用体制を記載している会社もありますが、運用体制が書いていない会社では、直接問い合わせで聞いてみたり、セミナーで質問してみたりして、現状の運用体制がいつからのものなのか、直近で変更の予定はないのかなど聞いてみるとよいでしょう。

step

9おまけ

私個人としては、おすすめしませんが、毎月分配型のファンドを探している場合、もうひとつ確認しておかなければいけないポイントがあります。

それは、毎月の分配金がファンドの収益から支払われているかと言う点です。

仮に分配金が当期の収益から支払われていない場合は、あなたの投資した元本から市は割られている可能性が高く、ただただあなたの投資元本が減っているだけの可能性があります。

運用報告書を確認することで、分配金の内訳をチェックできますので、必ず確認しておいましょう。

また、分配金を支払う余力があとどの程度の期間残っているのかも確認をおきましょう。

これも運用報告書の繰越対象額を分配金の金額で割ることでざっと計算することが可能です。![]()

まとめ

いかがでしたでしょうか?

正直なところ、ロボアドバイザーや証券会社・銀行の販売員に投資信託を教えてもらったほうが楽であることには間違いありません。

しかし、他人任せの投資というのは100%酷い目にあいます。

これは私の経験だけでなく、様々な投資を経験したことがある人であれば、たいていの人が同じことを言います。

結局、楽して儲けようなどという甘い発想は捨てなければいけないということです。

投資信託の場合は、まだ下落したとしても10~20%程度ですむことが多いので、そこまで大きなダメージを受けないかもしれませんが、2018年世間を騒がせたセナ―の仮想通貨案件やケフィアのオーナー案件に、万が一投資をしてしまっていたら、一銭も戻ってきません。

今は、そのような投資話があなたのもとには届いていないかもしれませんが、今後、投資をやっていくのであれば、必ずそのような投資話を耳にする機会もあるでしょう。

そんな時、他人任せの投資癖がついている人は、こういった美味しい話を友人から紹介されたときに、見分けることができる力が当然つきませんので、コロリと騙されてしまいます。

少しずつでも自分の投資力を磨いていけば、数年後にはあなたの投資力は大きく成長しているはずです。今日、ご紹介した投資信託の選び方でさえ、ほとんどの人がやっていないと思います。

ですので、投資信託については、今日私が紹介した方法をマスターしていただき、自分の投資力アップにつなげていただければと思います。

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点