世界のリートに分散投資ができるということで非常に人気のあるDIAM 世界リートインデックスファンド(毎月分配型)。

毎月分配型のファンドですと、USリートやJリートが多くグローバルリートに投資ができるファンドというのは実は多くありません。

リート自体は投資対象として魅力はあるのですが、毎月分配型になっているこのファンドはどうなのでしょうか?

「DIAM 世界リートインデックスファンド(毎月分配型)って投資対象としてどうなの?」

「DIAM 世界リートインデックスファンド(毎月分配型)って持ってて大丈夫なの?」

「DIAM 世界リートインデックスファンド(毎月分配型)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

今日は、DIAM 世界リートインデックスファンド(毎月分配型)を徹底分析していきます。

DIAM 世界リートインデックスファンド(毎月分配型)の基本情報

投資対象は?

DIAM 世界リートインデックスファンド(毎月分配型)の主要投資対象は、日本を含む世界各国のリートです。S&P 先進国REITインデックスの動きに連動する投資成果を目指します。

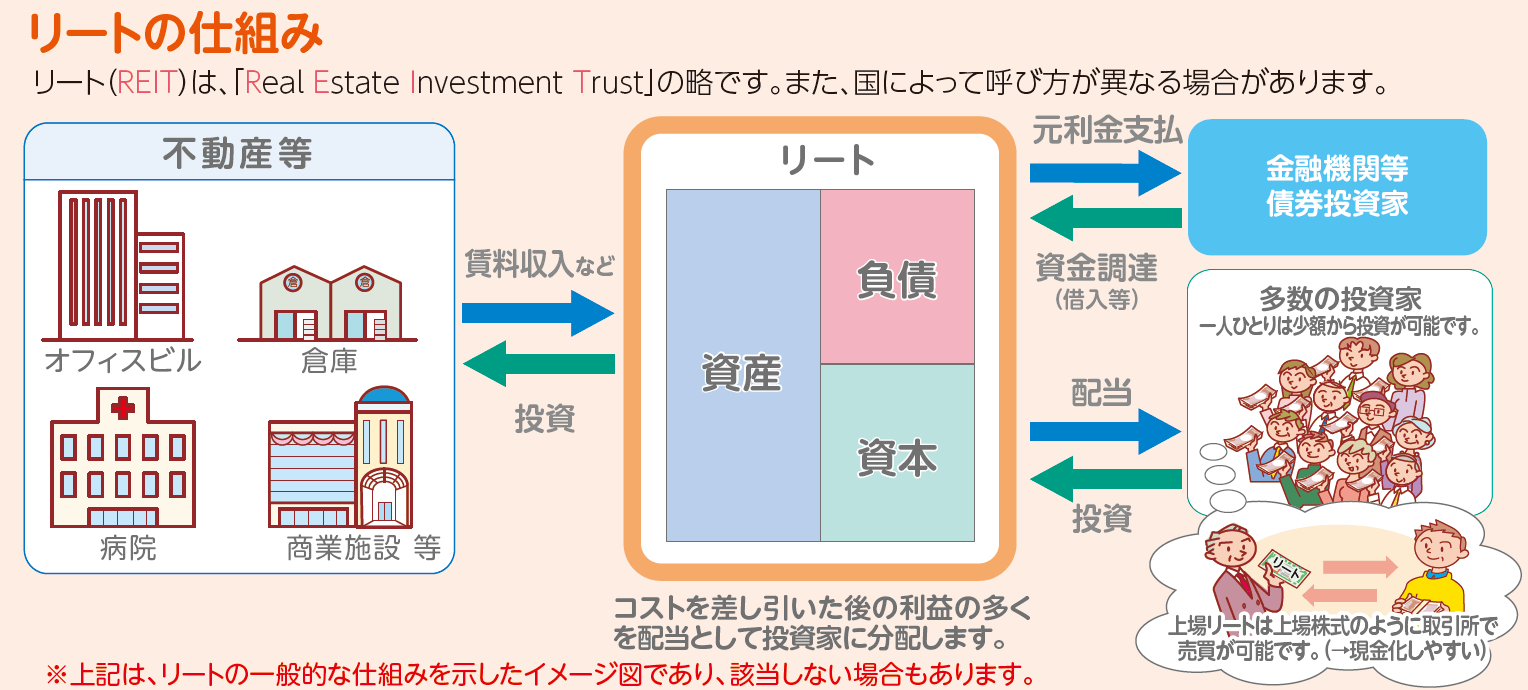

リートについてはご存じの方も多いかと思いますが、皆さんから集めた資金を元手として、オフィスビル、病院、商業施設など、個人では投資できないような投資先に投資をしていきます。

様々な種類の不動産に分散投資ができるというのも魅力のひとつとなっていますね。

※引用:交付目論見書

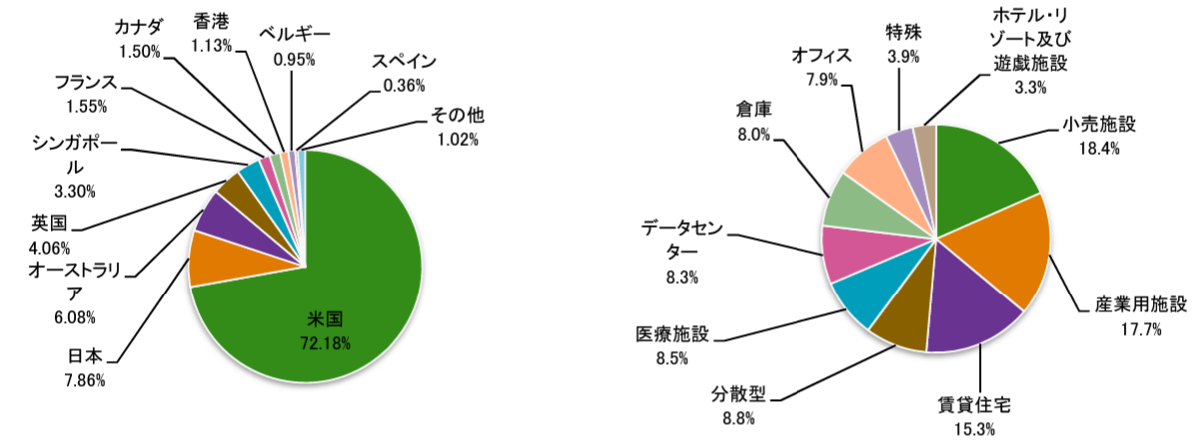

現在の組入数は387銘柄となっており、国・地域別の配分を見ると、米国の比率が約7割と大半を占めています。

業種別の組入比率を見てみると、様々な不動産に分散投資をしていることがわかります。国だけでなく、業種も分散されているのは投資家からするとありがたいですね。

※引用:マンスリーレポート

純資産総額は?

つづいて、DIAM 世界リートインデックスファンド(毎月分配型)の純資産総額を見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、ファンドの運用で必ず発生する運営コストが相対的に高くなるので、ファンドのパフォーマンスを悪化させる原因になります。

そのため、純資産総額も事前に確認すべきポイントの1つです。

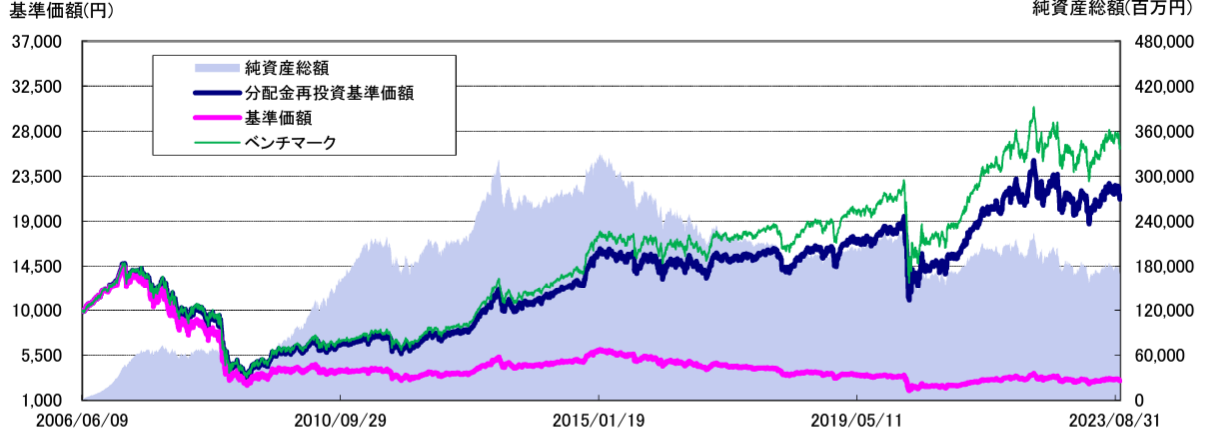

DIAM 世界リートインデックスファンド(毎月分配型)の純資産総額は、現在約1,700億円です。最盛期で3,000億円規模までありましたが、今では約40%ほど減少しています。純資産総額の規模としては問題ありませんね。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬以外にも、実際にはコストがかかります。株式売買手数料や有価証券取引税、印刷費用などが該当します。

これを実質コストと言いますが、実質コストが信託報酬よりもかなり高くなっていることもありますので、必ず事前に確認しておいたほうがよいポイントです。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

DIAM 世界リートインデックスファンド(毎月分配型)の実質コストは0.96%となっています。実質、インデックスファンドなのですが、購入時手数料がかかる点と、未だに1%程度も手数料を取っている時点で、かなりの割高となっていることがわかります。

| 購入時手数料 | 2.75%(税込)※上限 |

| 信託報酬 | 0.935%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 0.96%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

DIAM 世界リートインデックスファンド(毎月分配型)の評価分析

基準価額をどう見る?

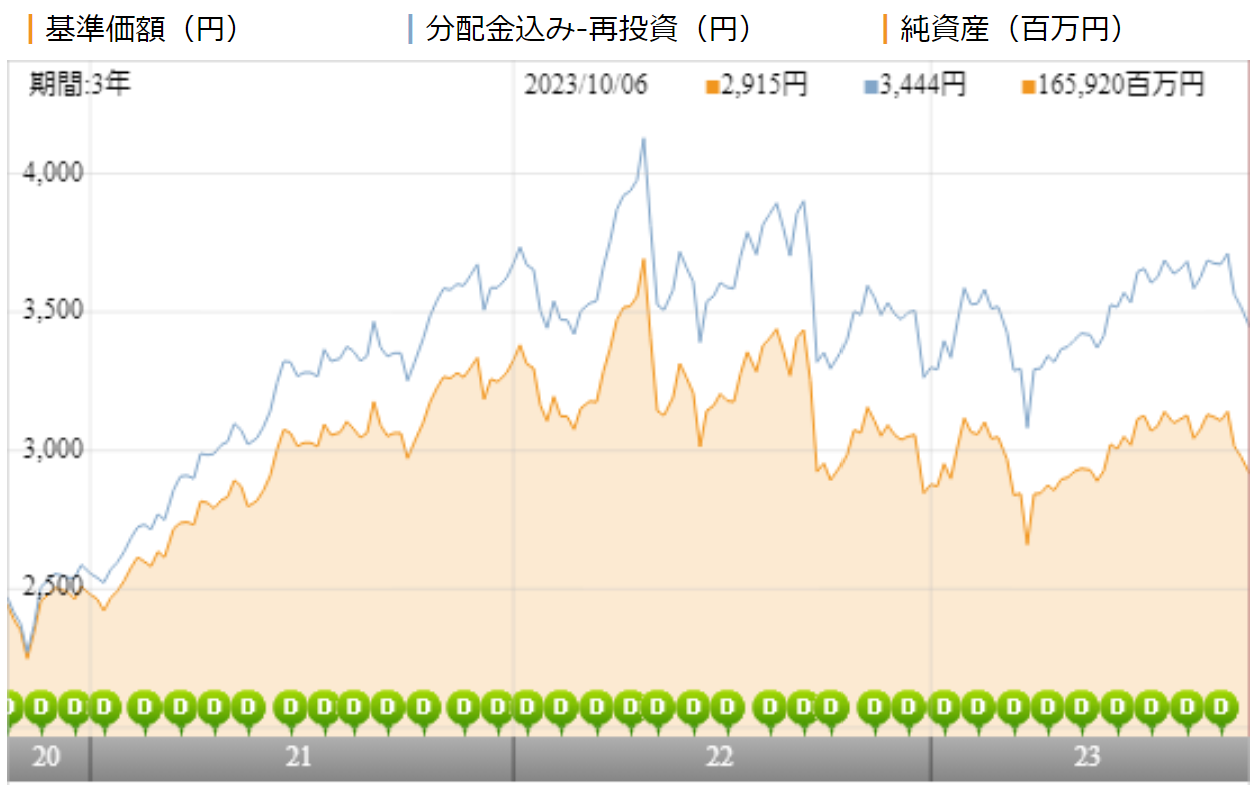

DIAM 世界リートインデックスファンド(毎月分配型)の基準価額(黄線)は、直近3年間で17%ほど上昇しています。

分配金を受け取らずに運用した場合の基準価額(青線)も、3年間で約38%ほど上昇していますので、運用自体はプラスで運用できているようですね。

ただ、基準価額が2000円台であることからも、今までいかに過剰な分配金を払い出してきたのかがわかります。この時点で投資対象にはなりません。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、DIAM 世界リートインデックスファンド(毎月分配型)の利回りを見てみましょう。

直近1年間の利回りは5.96%となっています。

5年平均、10年平均は5%以上のプラス、3年平均利回りは14%程度のプラスということで、全期間でプラスの運用ができています。投資信託は基本、長期投資が前提になりますので、1桁後半の利回りは今後も期待できそうです。

ただ、この時点で投資判断はしてはいけません。他のファンドとパフォーマンスを比較をしてから投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +5.96% |

| 3年 | +14.31% |

| 5年 | +5.69% |

| 10年 | +7.45% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外リートファンド ランキング

同カテゴリー内での利回りランキングは?

DIAM 世界リートインデックスファンド(毎月分配型)は海外RIETカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

DIAM 世界リートインデックスファンド(毎月分配型)は5年平均利回り以外は、平均的な順位となっています。ですので、悪くはないファンドではありますが、他にもっとパフォーマンスの優れたファンドが多数あることがわかります。

| 上位●% | |

| 1年 | 38% |

| 3年 | 44% |

| 5年 | 58% |

| 10年 | 32% |

※2023年10月時点

年別のパフォーマンスは?

DIAM 世界リートインデックスファンド(毎月分配型)の年別の利回りを見てみましょう。思った以上にマイナスで終わっている年が多く、2014年、2021年と40%以上のプラスを出したことで、何とかトータルでプラスになっています。

くれぐれも毎年安定してプラスがでるファンドだと思って投資をしないように注意してください。ファンドの運用というのはこんなものです。

| 年間利回り | |

| 2023年 | +6.98%(1-9月) |

| 2022年 | ▲12.67% |

| 2021年 | +46.98% |

| 2020年 | ▲14.04% |

| 2019年 | +21.18% |

| 2018年 | ▲7.71% |

| 2017年 | +4.89% |

| 2016年 | ▲0.52% |

| 2015年 | ▲0.20% |

| 2014年 | +41.62% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

DIAM 世界リートインデックスファンド(毎月分配型)に投資をするのであれば、より低コストで投資ができるインデックスファンドとのパフォーマンスは比較してから投資をしても遅くはありません。

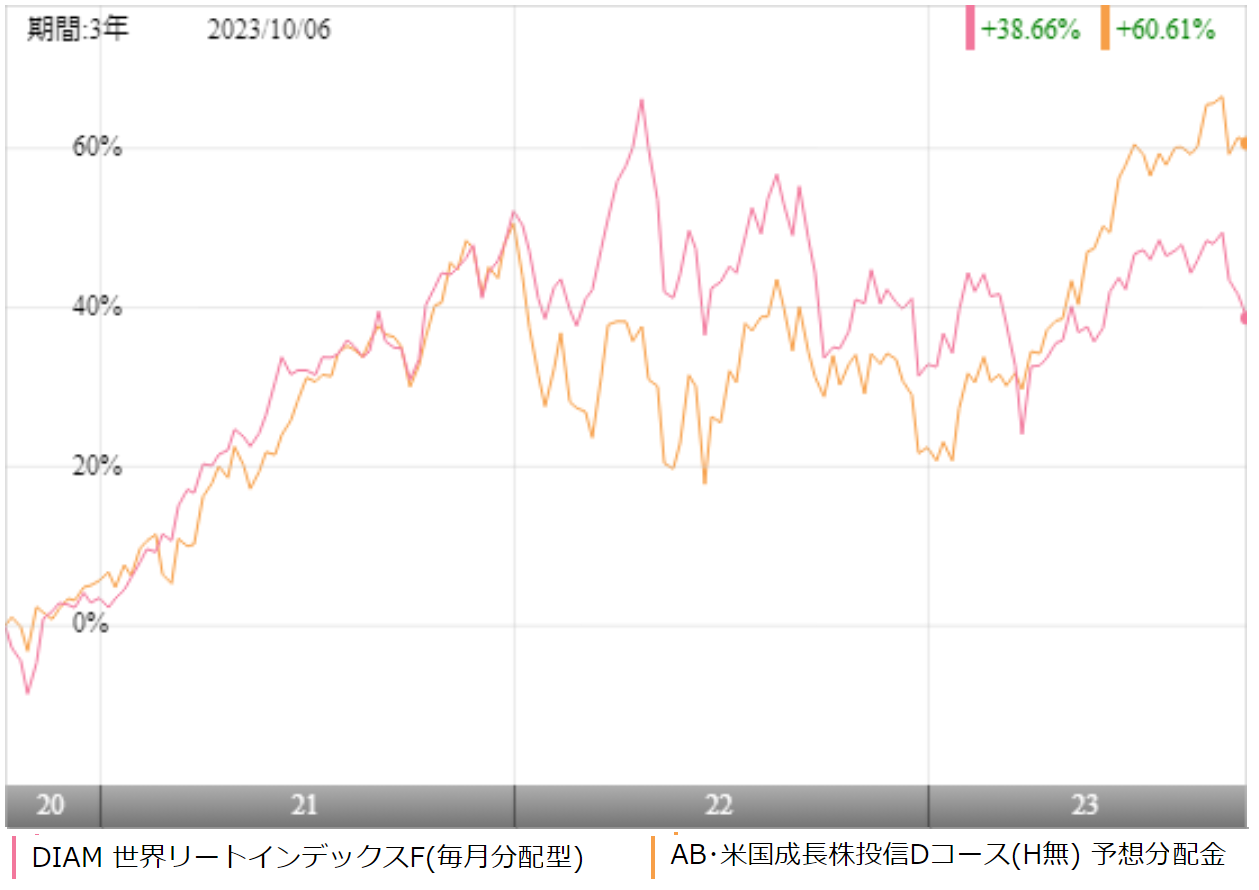

今回は、S&P先進国REIT指数に連動するSMTグローバルREITインデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間は、かなり競っていますが、DIAM 世界リートインデックスファンド(毎月分配型)のほうが負けています。

より長期の運用利回りで比較しても、DIAM 世界リートインデックスファンド(毎月分配型)は負けてしまっているため、これでは高いコストを支払って投資をする価値がありません。

| DIAM 世界リート | SMTグローバル | |

| 1年 | +5.96% | +6.99% |

| 3年 | +14.31% | +15.47% |

| 5年 | +5.69% | +6.06% |

| 10年 | +7.45% | +7.89% |

※2023年10月時点

類似ファンドとの利回り比較

DIAM 世界リートインデックスファンド(毎月分配型)のような毎月分配型ファンドに投資をするのであれば、他の毎月分配型ファンドとパフォーマンスを比較しておくのは悪くありません。

毎月分配型ファンドにおいて一番重要なのは分配金を多く受け取れるかではなく、ファンドがちゃんと運用益を得ていて、その運用益の範囲で分配金を出しているかという点です。

そこで、今回は、私が毎月分配型ファンドであれば唯一おすすめしているアライアンス・バーンスタインの米国成長株投信Dコースと比較をしてみました。

※引用:ウエルスアドバイザー

米国成長株投信Dコースは米国株100%のファンドなので、取っているリスクが違いますが、3年間でこれだけパフォーマンスに差がついています。5年平均利回りで比較するとその差はさらに広がります。

この差は実質あなたが受け取れる分配金の額に直接影響してきますので、いかにパフォーマンスの優れたファンドに投資をすることが重要かわかっていただけると思います。

| DIAM 世界リート | AB米国成長 | |

| 1年 | +5.96% | +25.31% |

| 3年 | +14.31% | +18.17% |

| 5年 | +5.69% | +16.62% |

| 10年 | +7.45% | - |

※2023年10月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、DIAM 世界リートインデックスファンド(毎月分配型)の最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲35.29% |

| 3カ月 | ▲51.66% |

| 6カ月 | ▲61.09% |

| 12カ月 | ▲62.67% |

※2023年10月時点

DIAM 世界リートインデックスファンド(毎月分配型)の最大下落率は2008年3月~2009年2月で▲62.67%となっています。

リートと聞くと、比較的リスクが小さいと思われる方も多いですが、大きく下落するときは株式と同じレベルで下落することがありますので、そのことを理解した上で投資してください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| 87円 | 120円 | 173% |

※2022/10/13~2023/10/13

DIAM 世界リートインデックスファンド(毎月分配型)の直近1年間の分配健全度は173%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

DIAM 世界リートインデックスファンド(毎月分配型)の分配健全度は173%なので、直近1年間はすべてファンドの収益から支払われたことがわかります。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

分配金利回りは1年間で受け取った分配金の合計金額を基準価額で割ることで計算できます。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配金利回り | |

| 1年 | +5.96% | 4.0% |

| 3年 | +14.31% | |

| 5年 | +5.69% | |

| 10年 | +7.45% |

※2023年10月時点

DIAM 世界リートインデックスファンド(毎月分配型)の分配金利回りは4.0%なので、コロナショックを経て、健全な水準に近づいてきました。

ファンドの運用利回りと比べると、分配金利回りのほうが低くなっているので、タコ足配当ではなくなりそうですね。

未だ多くの投資家が勘違いをしながら、分配金利回りが高いファンドに投資をしていますが、くれぐれも気をつけてほしいと思います。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

DIAM 世界リートインデックスファンド(毎月分配型)の分配金余力は、現在約90カ月程度になっています。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 190期 | 10円 | 883円 | 89.3ヵ月 |

| 191期 | 10円 | 886円 | 89.6ヵ月 |

| 192期 | 10円 | 884円 | 89.4ヵ月 |

| 193期 | 10円 | 887円 | 89.7ヵ月 |

| 194期 | 10円 | 881円 | 89.1ヵ月 |

| 195期 | 10円 | 876円 | 88.6ヵ月 |

| 196期 | 10円 | 879円 | 89.9ヵ月 |

| 197期 | 10円 | 873円 | 88.3ヵ月 |

| 198期 | 10円 | 874円 | 88.4ヵ月 |

| 199期 | 10円 | 878円 | 88.8ヵ月 |

| 200期 | 10円 | 874円 | 88.4ヵ月 |

| 201期 | 10円 | 870円 | 88ヵ月 |

※引用:最新運用報告書

評判はどう?

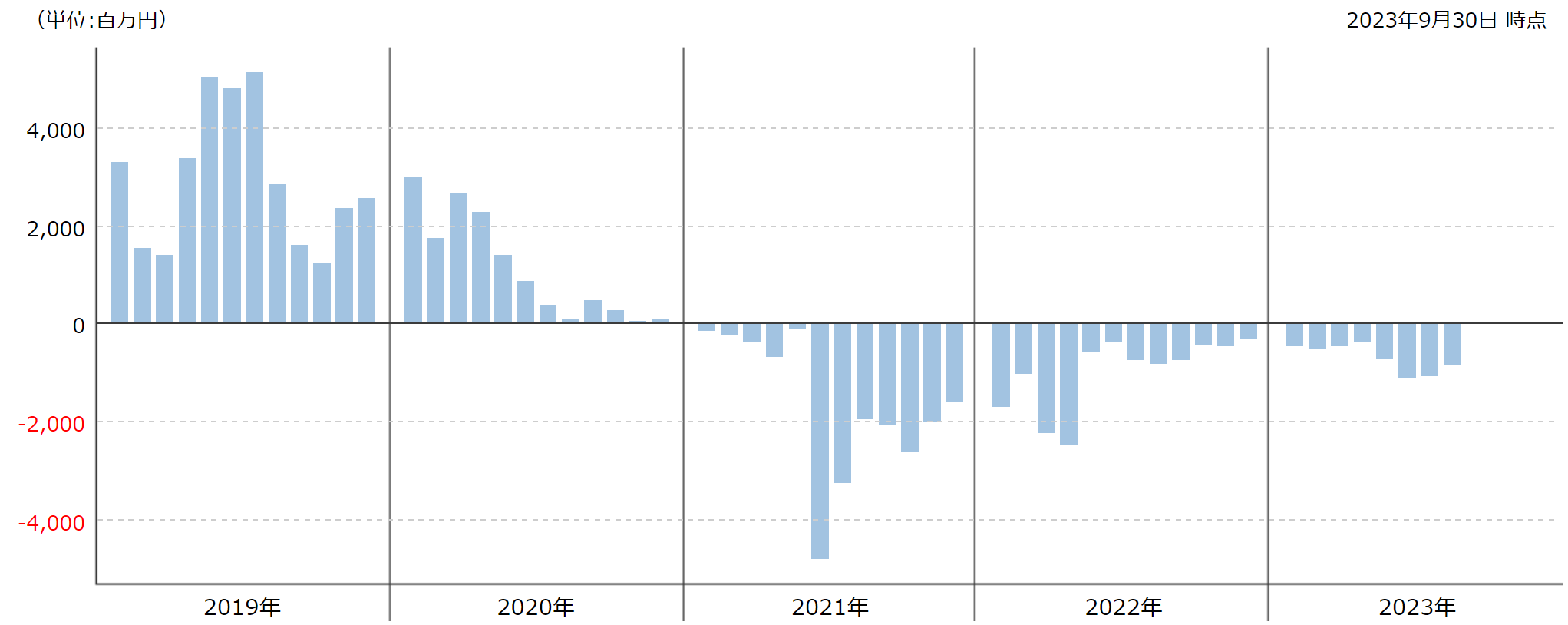

DIAM 世界リートインデックスファンド(毎月分配型)の評判を確認する上で、毎月の資金の流出入が役立ちます。

資金流入が多くなっていれば、人気が出てきているファンドであるとわかりますし、流出が続いているようであれば、評判が悪くなっているファンドと言えます。

それでは、DIAM 世界リートインデックスファンド(毎月分配型)の評判を見てみましょう。

2020年までは過剰な分配金を出していたことで、多くの投資家から注目されていました。しかし、2021年に入って、分配金を25円から10円に引き下げたことで、分配金利回りが一気に下がり、投資家の解約が続きました。

減配を繰り返したことで、分配金利回りは適切な水準にまで下がっていますが、逆にそれが投資家離れのきっかけになってしまっているので、どうしようもないですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

DIAM 世界リートインデックスファンド(毎月分配型)のNISAやiDeCoの対応状況ですが、NISAのみ対応しています。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

DIAM 世界リートインデックスファンド(毎月分配型)の今後の見通しと評価まとめ

いかがでしょうか?

改めてになりますが、ファンドの運用利回りと分配金利回りは全くの別物です。

運用利回り10%と言えば、100万円を投資した場合、年10万円の運用益を受け取ることができます。一方で、分配金利回り10%という場合は違います。

仮にファンドの運用利回りが3%しかなくても分配金利回りを10%にすることはできるのです。

その結果、100万円投資をして、ファンドの運用益は3万円しかないにもかかわらず、あなたは10万円の分配金を受け取ることになります。

では、運用益と分配金の差額の7万円はどこから出てきているのかと言えば、あなたの投資した元本の100万円から支払われているのです。

つまり、分配金利回りがいくら高くても、ファンドの運用利回りが低ければ、まったく意味がないということです。

毎月分配型ファンドは私はそもそもおすすめはしませんが、それでも投資をしたいという場合、ファンドの選定基準は分配金利回りが高いか低いかではありません。

ファンドの運用利回りがちゃんとプラス(大きいほど良い)で、運用利回りの範囲内か、少し超える程度で分配金を出しているファンドを選ぶべきです。

ですので、今まで過剰な分配を続けてきたせいで、今後は減配を繰り返すしかないようなファンドではなく、

毎年、しっかりとファンドの運用益を出して、その範囲で分配金を出しているアライアンス・バーンスタインの米国成長株投信Dコースのようなファンドのほうがまだ投資する価値があると思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点