モーニングスターのファンド・オブ・ザ・イヤーで何度も最優秀ファンド賞を受賞しているグローバル・フィンテック株式ファンド。2021年までは好調でしたが、2022年以降は、かなり苦戦を強いられています。

日興アセットマネジメントのグローバル・フィンテック株式ファンドには

ファンド種類

- グローバル・フィンテック株式ファンド

- グローバル・フィンテック株式ファンド(年2回決算型)

- グローバル・フィンテック株式ファンド(為替ヘッジあり)

- グローバル・フィンテック株式ファンド(為替ヘッジあり・年2回決算型)

の4つのファンドがあります。

為替ヘッジありは後述しますが、今後の円安トレンドと為替ヘッジコストが無駄になることから、そもそも論外です。

残るグローバル・フィンテック株式ファンドと年2回決算型は分配金が支払われるかどうかの違いでパフォーマンスはほぼ同じになるので、この2ファンドについて、今日は独自目線で徹底分析していきます。

こんなことがわかる

- グローバル・フィンテック株式ファンドは投資対象としてあり?なし?

- グローバル・フィンテック株式ファンドより良いファンドはある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

グローバル・フィンテック株式ファンドの評判や口コミは?

まず、皆さんが一番気になるであろうグローバル・フィンテック株式ファンドの評判や口コミを見ていきます。

グローバル・フィンテック株式ファンドの評判を知る上でいくつかの方法があります。

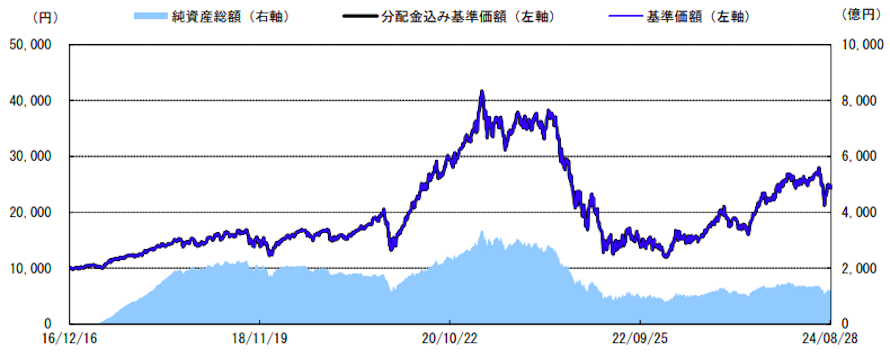

①純資産総額

純資産総額とは、投資家から集めまっている資金の総額だと思ってください。

純資産総額が大きい=多くの投資家が将来性を感じて投資をしていることになるため、評判の良さを測る上での1つの指標になります。

あくまでも感覚値ですが、

ポイント

- 100億以下=評判よくない

- 100~500億=どっちつかず

- 500億円以上=評判いい

- 1000億円以上=かなり評判いい

と思っておけばいいです。

では、グローバル・フィンテック株式ファンドの純資産総額がいくらかと言うと、2024年9月時点で約1199億円ですので、かなり評判のいいファンドと判断できます。

※引用:マンスリーレポート

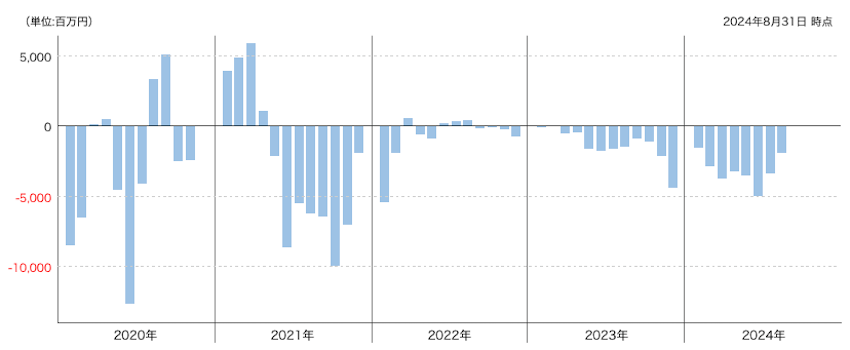

②資金流出入額

資金流出入額では、毎月ファンドに資金が流入しているのか流出しているのかがわかります。

純資産総額と併せて、資金流出入額を見ることで、純資産額が大きくても、評判が落ちてきているファンドに気づくことができます。

例えば、AIやDX、ヒトゲノム、モビリティなど、特定のテーマが非常に人気になり、資金が大量に流入し、純資産総額が1000億円をゆうに超えているファンドが多数あります。

ただ、中にはテーマの人気がなくなり、どんどん資金が流出しているファンドもあるのですが、それでも依然1000億円以上の純資産総額のファンドもあります。

こういったファンドはピークが過ぎており、お世辞にも評判が良いとは言えないわけですが、純資産総額だけを見ていても、判断ができません。

そのため、月次の流出入額を見ることで、資産規模が大きく今も流入を続けている評判の良いファンドなのか、資産規模が大きいが流出が続いており、評判は良くないファンドなのかを判断する役に立ちます。

グローバル・フィンテック株式ファンドは、総じて、流出している月のほうが多くなっており、資産規模は大きいですが、評判は良くないようですね。

※引用:ウエルネスアドバイザー

③Yahoo!ファイナンス掲示板やXの口コミ

ここでは、Yahoo!ファイナンス掲示板やXでの口コミをまとめました。

グローバル・フィンテック株式ファンド

口コミ①

一応 2018年 という初期の段階から参入してるのでわずかながら プラスなんですけど今年とは言わないけど5年後には元の基準価額に戻ってほしい,

数年前まではアーク・インベストメントが運用するファンドは軒並み高パフォーマンスでしたが、2021年~2022にかけて、グローバル・フィンテック株式ファンドは50%以上の大暴落を起こしており、塩漬けになってしまっている人が多いようです。

口コミ②

●●ショックのような世界的な大恐慌でもないときに、50%以上暴落するようなファンドは、正直、長期保有には向きません。いつ何が起きるかわからないので、怖くて寝れないです。

適度なところで見切りをつけるのも大事な投資の才能です。

口コミ③

勢いがありすぎるファンドというのは、私が知る限り長続きしません。必ずどこかで大暴落を引き起こします。

こういう上がり調子のファンドは販売員も進めやすいので、あの手この手で営業攻勢をかけてきて、つい買ってしまった人もいたでしょう。

テーマ型のファンドは本当に長続きしないので、無難にインデックスファンドを長期保有したほうが良い結果になりますよ。

グローバル・フィンテック株式ファンド(年2回決算型)

口コミ①

分配金目当てでグローバル・フィンテック株式ファンド年 2回決算型に投資をし始めたにもかかわらず、分配金が止まってしまっては本末転倒です。

そもそも分配金目当てで投資をする場合、一番重要なのは安定性です。そのファンドが安定した運用益を出すことができ、そこから分配金を支払うことができるかです。

パフォーマンスが良いからと言う理由で、分配金を狙って投資をすると、こういう事態に巻き込まれますので、今後、くれぐれも注意してください。

さて、ここまでグローバル・フィンテック株式ファンドの評判や口コミを見てきましたが、

要注意

投資において、よくわからないからという理由で、評判や口コミだけを信じて投資をする人は三流投資家です。

多くの投資家を見てきましたが、ほぼ100%どこかで大損します。

ですので、他人の評判だけをアテにするのではなく、自分でもちゃんと納得した上で投資をしたい人は、私が独自の切り口で、グローバル・フィンテック株式ファンドを評価・分析していますので、参考にしてください。

投資はどこまでいっても自己責任です。評判だけを頼りに投資をしている人よりも1ランク2ランクは軽くレベルアップできるはずです。

グローバル・フィンテック株式ファンドの独自評価と分析

投資対象は?

グローバル・フィンテック株式ファンドの投資対象は、世界の株式の中からフィンテック関連企業の株式に投資します。

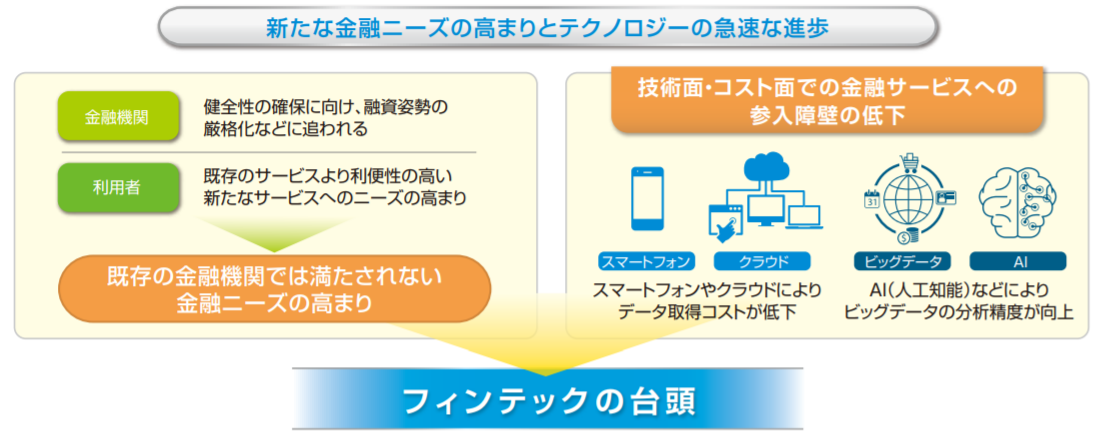

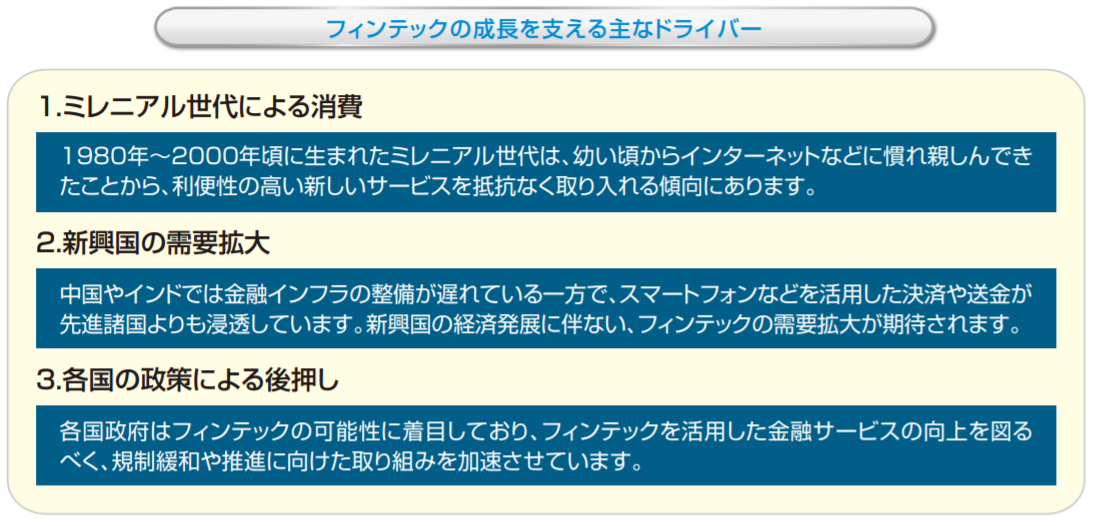

フィンテックという言葉自体はかなりメジャーなってきましたので、ご存知の方も多いと思いますが、金融(Finance)と技術(Technology)を組み合わせた造語で、新たな金融サービスのことを指します。

もう少し具体的な例をあげますと、例えば「電子決済」。最近ではスマートフォンのアプリを通じた決済など、利便性の高いモバイル決済サービスが提供されています。

※引用:交付目論見書

それ以外には、「家計管理」。銀行口座やカード履歴、オンラインショッピング、保有ポイントなどの情報をまとめ、家計の収入と支出を一括管理できるサービスがあります。

※引用:交付目論見書

資産運用をしている人であれば、「ロボアドバイザー」なども聞いたことがあるかもしれません。資産運用のアドバイスをしてくれるロボットですね。

このようにフィンテックの波は私たちの生活にすでに浸透しさらに拡大しようとしています。

※引用:交付目論見書

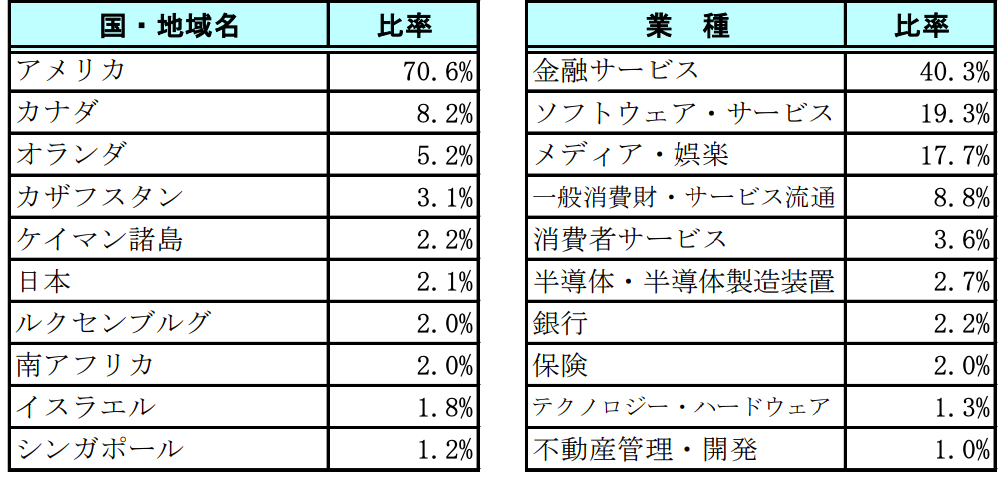

グローバル・フィンテック株式ファンドの国別の構成比率で見ると、アメリカが約7割となっており、先進国以外の株式も入っているのが、特徴ですね。

※引用:マンスリーレポート

グローバル・フィンテック株式ファンドの組入銘柄数は現在、40銘柄で構成されています。銘柄を絞り込んでいると、不安になる方もいると思いますが、銘柄を絞り込むことで、大きなリターンが期待できます。(逆も然りですが)

※引用:マンスリーレポート

運用体制は?

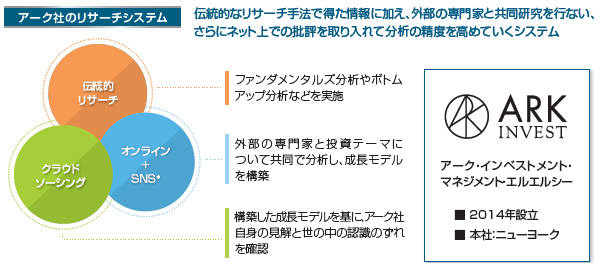

グローバル・フィンテック株式ファンドの運用はアーク・インベストメントの投資助言をうけて運用されます。

アーク社は2014年設立の新しい会社で、革新的な企業や次世代のネット産業を担う企業に集中投資を行う手法を得意としています。

アーク社の面白いところは、外部の専門家と共同研究を行ったり、ネット上で意見を集めて、分析の精度を高めている点です。

伝統的なリサーチにこだわらずに、クラウドソーシングやSNSを積極的に活用することで、他と差別化を図っています。

※引用:交付目論見書

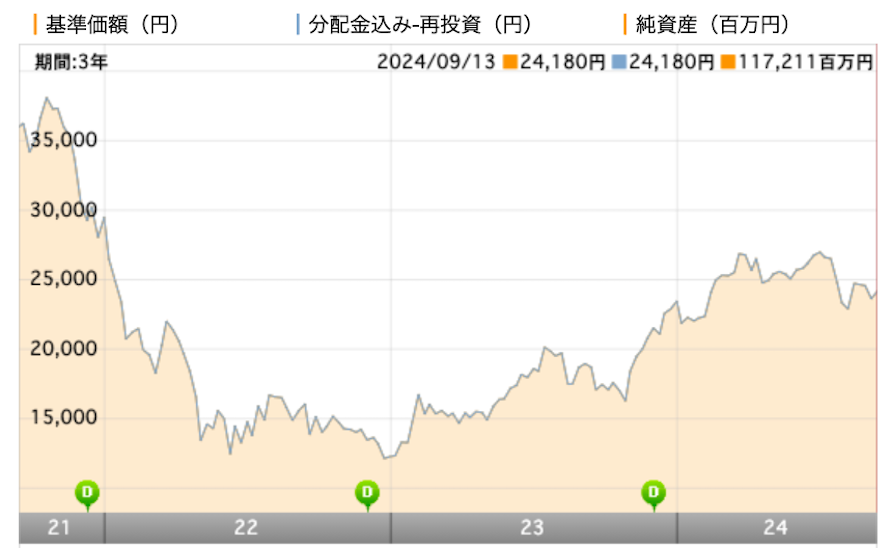

純資産総額は?

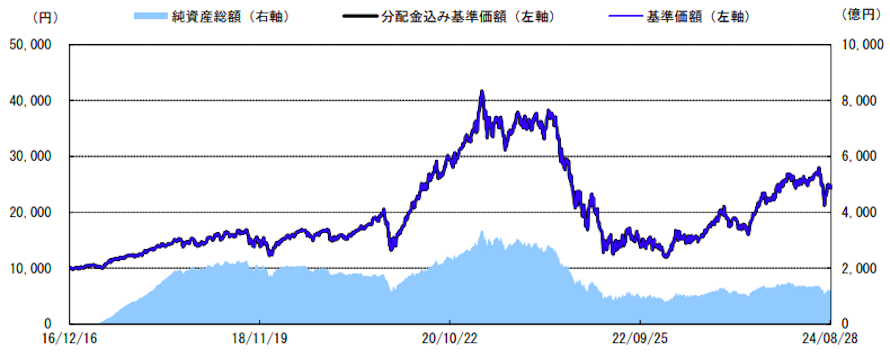

続いて、グローバル・フィンテック株式ファンド の純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

グローバル・フィンテック株式ファンドの純資産総額は約1199億円で、最盛期よりも3分の1以下になっています。それでもかなり規模の大きなファンドです。規模としては問題ないですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

グローバル・フィンテック株式ファンドの実質コストは1.994%となっていて、とても割高です。

購入時手数料の高さと、実質コストの高さを考えると、パフォーマンスが相当よくなければ、まず手を出してはいけないファンドですね。

| 購入時手数料 | 3.85%(税込)※上限 |

| 信託報酬 | 1.925%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.994%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

グローバル・フィンテック株式ファンドの基準価額は、2021年末に大暴落を起こし、2022年にようやく底を打ちました。

2023年、2024年は上昇していますが、50%以上、暴落した影響もあり、未だに元の高値水準まで回復できていません。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、グローバル・フィンテック株式ファンドの利回りを見ていきます。

| 平均利回り | |

| 1年 | +31.66% |

| 3年 | ▲12.79% |

| 5年 | +9.74% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは+31.66%となっています。しかし、3年平均利回りが大きくマイナス、5年平均利回りは9%台のプラスということで、かなり値動きが大きいファンドだということがわかります。

こういうファンドの場合は、平均利回りだけ見ていると、毎年のファンドの値動きがわかりませんので、年別のパフォーマンスも必ず確認しましょう。

同カテゴリー内での利回りランキングは?

グローバル・フィンテック株式ファンドは日本株を含むグローバル株式カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

グローバル・フィンテック株式ファンドは、直近1年以外は、どの期間においても下位10%にランクインしており、これでは投資しようと思いませんね。

| 上位●% | |

| 1年 | 4% |

| 3年 | 100% |

| 5年 | 85% |

| 10年 | - |

※2024年9月時点

年別の運用利回りは?

グローバル・フィンテック株式ファンドの年別の運用パフォーマンスを見てみましょう。

2019年、2020年は素晴らしかったのですが、その反動で、2021年、2022年はかなり悲惨な結果となっています。

50%下落すると、元の水準に戻すためには、+50%の運用益を出せばいいのではなく、+100%の運用益を出す必要があるので、基本的に大きく下落しすぎるファンドというのは、普通の投資家が投資をするのには向きません。

| 年間利回り | |

| 2024年 | +14.31%(1-6月) |

| 2023年 | +90.88% |

| 2022年 | ▲57.15% |

| 2021年 | ▲12.33% |

| 2020年 | +82.66% |

| 2019年 | +36.98% |

| 2018年 | ▲8.92% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

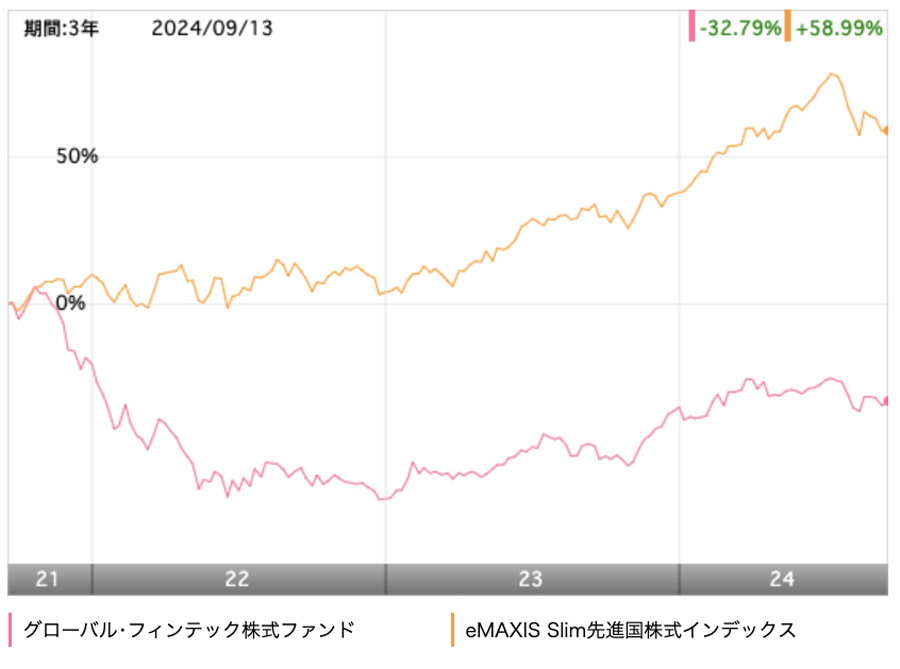

グローバル・フィンテック株式ファンドへの投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

グローバル・フィンテック株式ファンドは、米国を中心とした先進国株式に投資をしています。

ですので、先進国株式の代表的指数であるMSCIコクサイに連動するように運用しているeMAXIS Slim 先進国株式インデックスとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間においては、ほぼ全期間において、eMAXIS Slim先進国株式インデックスが大きくリードしています。

これだけ大きな差がつくと、あえて高いコストを支払ってまでグローバル・フィンテック株式ファンドに投資をする理由は全く見当たりません。

より長期の利回りはどうでしょうか?

| グロフィン | Slim 先進国 | |

| 1年 | +31.66% | +22.39% |

| 3年 | ▲12.79% | +17.20% |

| 5年 | +9.74% | +20.70% |

| 10年 | - | - |

※2024年9月時点

長期の利回りでも結果は変わりませんね。無難にインデックスファンドに投資をするほうがいいです。

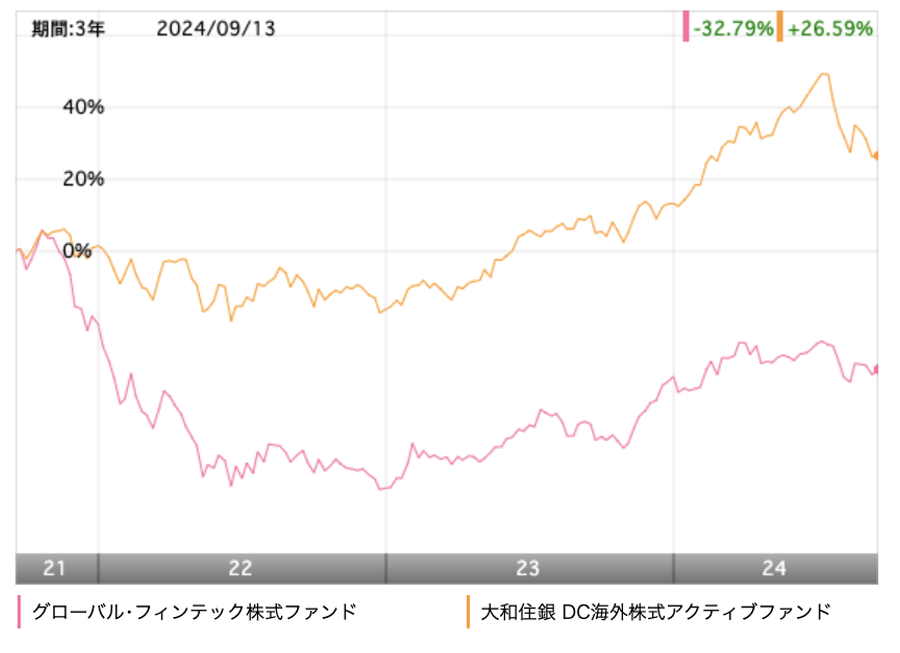

類似ファンドとの利回り比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

今回は、グローバル・フィンテック株式ファンドと同じように米国を中心に先進国株に分散投資をしている大和住銀 DC海外株式アクティブファンドと比較を行いました。

※引用:ウエルスアドバイザー

こちらも直近3年間においては、ほぼ全期間において、大和住銀 DC海外株式アクティブファンドの圧勝となっています。

投資をするにしても、大和住銀 DC海外株式アクティブファンドのようなアクティブファンドに投資をしたいものですね。

| グロフィン | 大和住銀DC海外 | |

| 1年 | +31.66% | +19.92% |

| 3年 | ▲12.79% | +9.12% |

| 5年 | +9.74% | +20.19% |

| 10年 | - | +15.00% |

※2024年9月時点

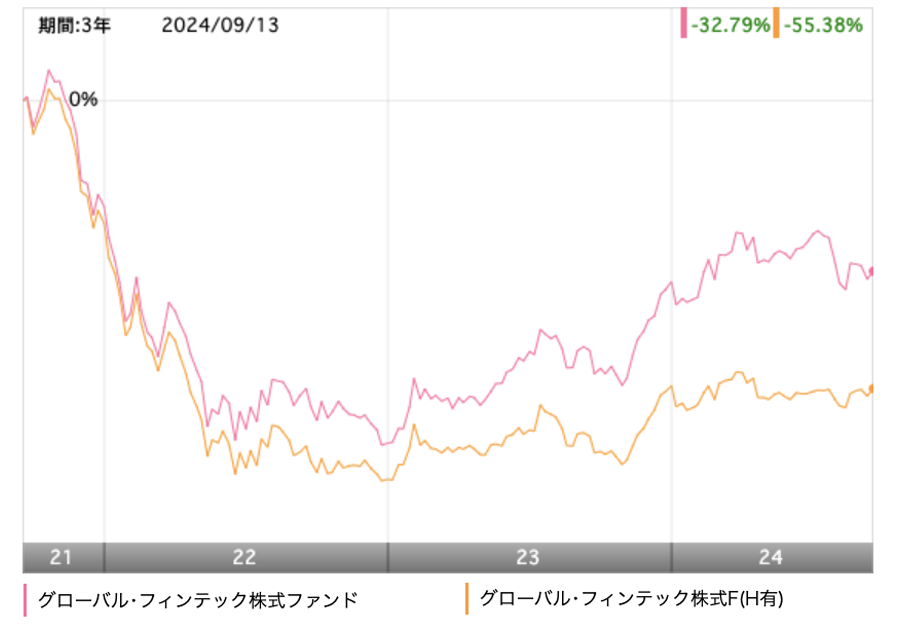

為替ヘッジあり、為替ヘッジなしどちらがいい?

グローバル・フィンテック株式ファンドに投資をするときにもう1つ悩むポイントとして、為替ヘッジ有か無かどちらにするべきかという論点があります。

重要なのは、為替ヘッジ有を選択した場合はヘッジコストがかかりますので、少しですが、コストが高くなるという点です。

私は今後、円高になるよりは円安になる可能性のほうが高いと思っているというのと、ヘッジコストを支払いたくないので、ヘッジ無しか選択しません。

ただ、為替の将来予測ほど難しいものはないと思っているので、好みで選んでよいポイントだと思います。

直近のパフォーマンスでは、ヘッジ無しのほうが優れた結果となっています。

※引用:ウエルスアドバイザー

最大下落率は?

投資信託は最低でも5~10年は投資をする気でなければ、投資をする意味がありませんが、その最大の障壁となりえるのが、資産の減少です。

特に20%や30%の下落相場を始めて経験すると、資産の減少額に耐えきれなくなり、本来手放すべきタイミングではないときに慌てて売却してしまいがちです。

そのため、事前にどの程度下落する可能性があるのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

それではグローバル・フィンテック株式ファンドの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲24.84% |

| 3カ月 | ▲42.17% |

| 6カ月 | ▲53.86% |

| 12カ月 | ▲63.34% |

※2024年9月時点

最大下落率は2021年7~2022年6月の1年間で▲63.42%となっています。

●●ショックと呼ばれるような時以外で、50%以上下落するようなファンドというのは、できる限り投資をしないほうがいいです。

配当無か年2回配当かどちらがいい?

グローバル・フィンテック株式ファンドには、配当無しで再投資していくファンドと年2回配当が受け取れるファンドが存在します。

基本、配当の有無だけで運用も変わりません。しかし、パフォーマンスで見ると、配当有のほうが必ずパフォーマンスは悪くなります。

その理由は配当を受け取れば受け取るほど、複利効果が弱まりますので、成長率が落ちるのです。配当金を受け取りたいという気持ちもわからなくもありませんが、

高いリターンを求めるのであれば、配当無の一択だと思ってください。

グローバル・フィンテック株式ファンドの個人的評価まとめと今後の見通し

いかがでしょうか?

ファンド・オブ・ザ・イヤーを何度も受賞しており、非常に優れた成果を出し続けていたグローバル・フィンテック株式ファンドですが、2022年の60%の下落がダメ押しとなり、他のファンドと比べてもはるかに劣るパフォーマンスのファンドとなってしまいました。

インデックスファンドよりもパフォーマンスでかなり劣りますし、コストも正直かなり高めなので、あえて投資をするというメリットがないと言えます。

パフォーマンスが異常に高いファンドを見ると、「自分も今から投資をすれば同じように儲かるのはないか?」とつい考えてしまいがちですが、特に上がり過ぎているファンドというのは注意が必要です。

たいていどんなファンドでもあまりにも調子がいいファンドはその後急落します。ですので、実はパフォーマンスが良すぎるファンドというのは少し危険で、それなりのパフォーマンスを毎年維持し続けているんファンドのほうが最終的に良い結果になったりします。

ぜひそういう目線でもアクティブファンドを分析してみてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点