- 20年以上前から、日本のTEC系企業に注目し、投資をしてきたのがフィデリティ・テクノロジー厳選株式ファンド『愛称:Jテック+』です。

あまり規模は大きいファンドではないですが、それでもパフォーマンスが好調であることからも注目が集まっています。

今日は、フィデリティ・テクノロジー厳選株式ファンドについて独自目線で、徹底分析していきます。

「情報エレクトエレクトロニクスファンドって投資対象としてどうなの?」

「情報エレクトエレクトロニクスファンドって持ってて大丈夫なの?」

「情報エレクトエレクトロニクスファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

フィデリティ・テクノロジー厳選株式ファンド『Jテック+』の基本情報

投資対象は?

フィデリティ・テクノロジー厳選株式ファンドの主な投資対象は、テクノロジーの革新が進む中、その根幹を支えるキーテクノロジーを供給する日本企業に厳選投資をしていきます。

代表的なテクノロジー分野として、「5G・IoT」「ロボット・AI」「自動運転」「半導体サプライチェーン」に注目しているようです。

※引用:マンスリーレポート

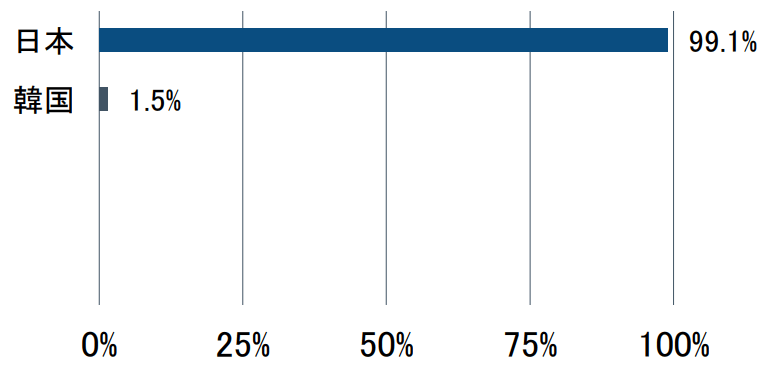

フィデリティ・テクノロジー厳選株式ファンドの国別の投資比率を見ていくと、日本以外にも投資をしていることがわかります。

最大35%まで海外のテクノロジー企業にも投資するファンドなので、昨年までは海外比率がもっと高かったのですが、直近の日本株の好調を受けて、日本株の比率が99%となっていますね。

※引用:マンスリーレポート

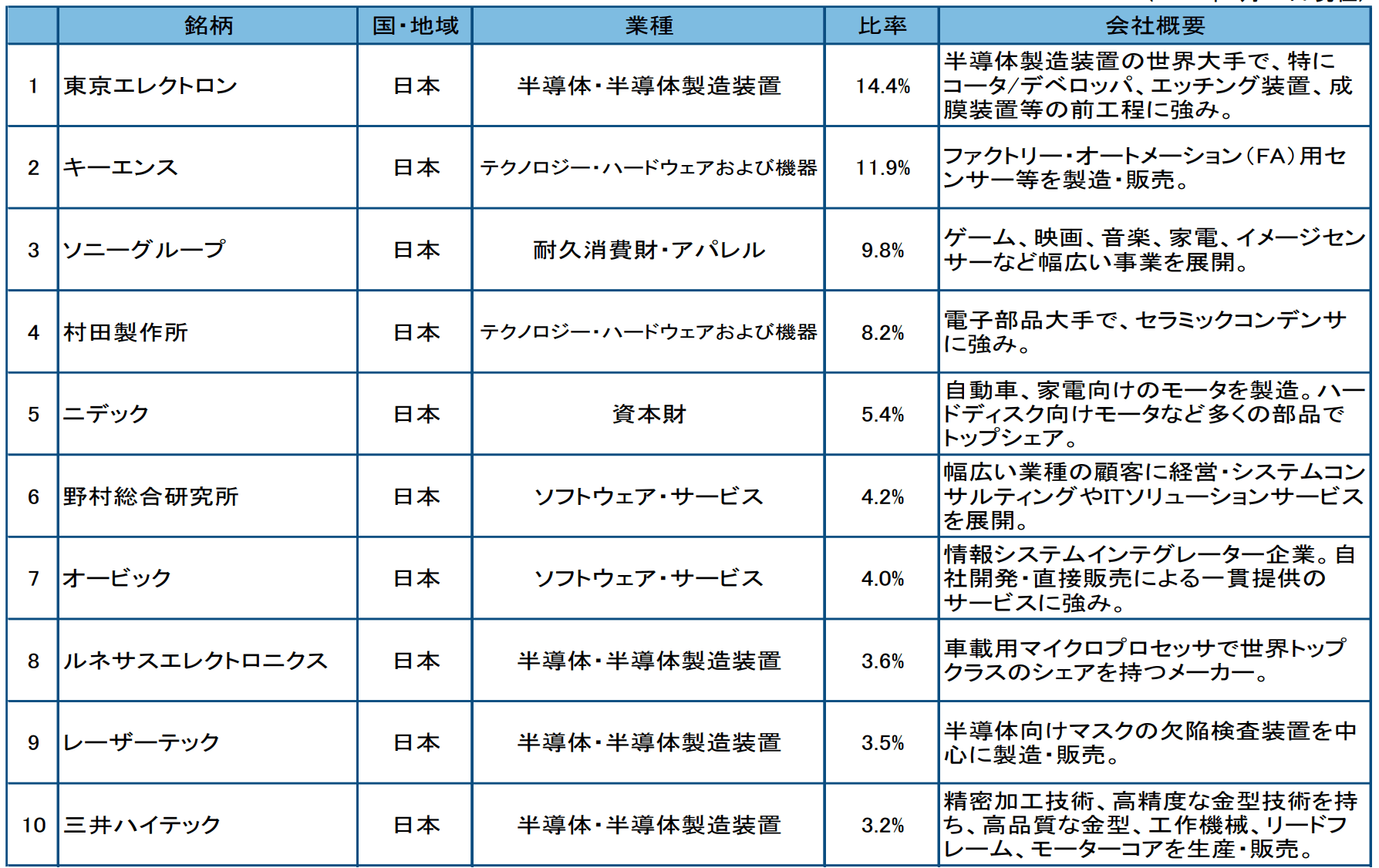

フィデリティ・テクノロジー厳選株式ファンドの組入銘柄数は36銘柄となっており、比較的銘柄を絞り込んで投資を行っていきます。

組入れ上位銘柄を見てみると、東京エレクトロン、キーエンス、ソニー、村田製作所・・・と超有名どころの企業を中心に組み入れています。

※引用:マンスリーレポート

純資産総額は?

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで売買できなかったり、コストが嵩みますし、何より会社として重要度が下がり運用が疎かになりかねませんので、事前に確認すべきポイントの1つです。

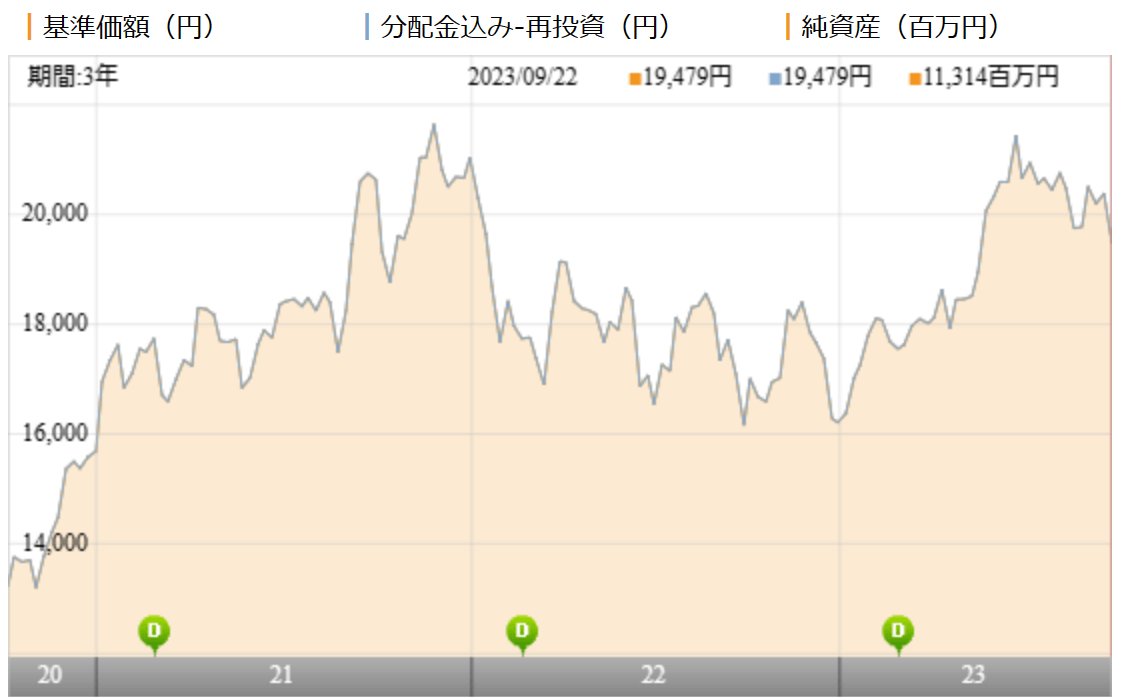

フィデリティ・テクノロジー厳選株式ファンドの純資産総額は、20年以上前から運用がされていますが、200億を超えていたことはほとんどなく、大半は100億円以下の規模で運用されてきました。

現在は120億円程度ですので、規模としては問題ありません。パフォーマンスから考えるともう少し人気が出てきてもおかしくないですが、フィデリティが販促にあまり注力していないのかもしれません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

フィデリティ・テクノロジー厳選株式ファンドの実質コストは1.74%と割高です。購入時手数料もかかりますので、パフォーマンスが良くなければ、まず購入してはいけないですね。

| 購入時手数料 | 3.3%(税込) |

| 信託報酬 | 1.65%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.74%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

フィデリティ・テクノロジー厳選株式ファンド『Jテック+』の評価分析

基準価額をどう見る?

フィデリティ・テクノロジー厳選株式ファンドの基準価額は、2021年末までは上昇を続けましたが、2022年以降は下落基調となっています。

2023年にはかなり下げ幅を取り戻しましたが、それでも、直近の高値を更新できてはいません。

※引用:モーニングスター

利回りはどれくらい?

つづいて、フィデリティ・テクノロジー厳選株式ファンドの運用実績を見てみましょう。

直近1年間の利回りは+14.74%となっています。それ以外の期間は10~20%近い利回りとなっており、素晴らしいの一言です。

ただ、いくらこの段階で優れた利回りに見えたとしても、まだ投資判断をしてはいけません。他の類似ファンドとのパフォーマンスを比較してから判断しましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +14.74% |

| 3年 | +17.98% |

| 5年 | +14.00% |

| 10年 | +16.39% |

※2023年9月時点

同カテゴリー内での利回りランキングは?

フィデリティ・テクノロジー厳選株式ファンドは、国内の大型株カテゴリーに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

フィデリティ・テクノロジー厳選株式ファンドは、直近1年を除いて上位10%程度にランクインしており、非常に優秀です。これなら十分投資する価値があることがわかりますね。

| 上位●% | |

| 1年 | 79% |

| 3年 | 11% |

| 5年 | 8% |

| 10年 | 4% |

※2023年9月時点

年別のパフォーマンスは?

フィデリティ・テクノロジー厳選株式ファンドの年別のパフォーマンスを見てみましょう。

2018年、2022年は20%超えの大きなマイナスとなっています。ただ、それ以外の年では2桁プラスを維持しており、マイナス分を取り返しています。

平均すると10%以上の利回りになるわけですが、毎年10%のプラスが出ているわけではないので、その点はしっかり理解しておいてください。

| 年間利回り | |

| 2023年 | +22.15%(1-9月) |

| 2022年 | ▲23.04% |

| 2021年 | +30.59% |

| 2020年 | +24.99% |

| 2019年 | +58.03% |

| 2018年 | ▲25.57% |

※2023年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

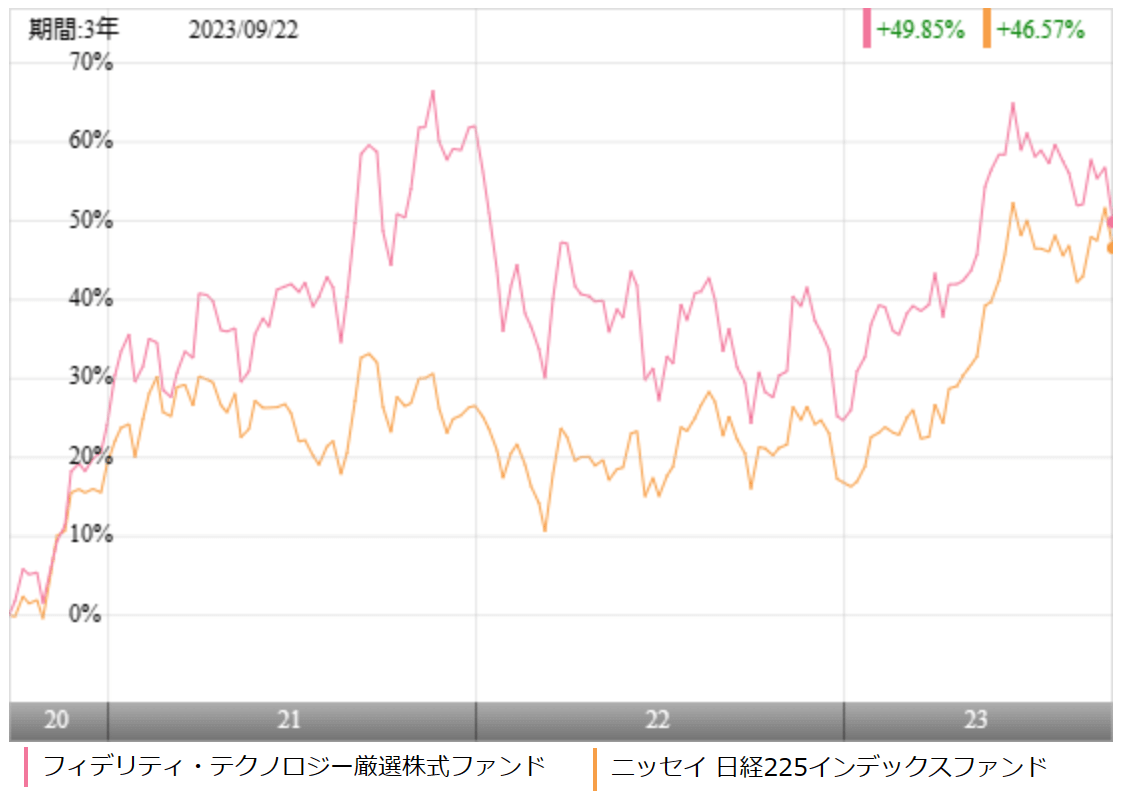

フィデリティ・テクノロジー厳選株式ファンドに投資するにあたって、より低コストで運用できるインデックスファンドとのパフォーマンスを比較しておいて損はありません。

今回は、日経225をベンチマークとするニッセイ 日経225インデックスファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

ほぼ全期間において、フィデリティ・テクノロジー厳選株式ファンドの圧勝です。

より長期間のパフォーマンスも比較してみましょう。

| 年平均利回り | Jテック+ | ニッセイ日経 225 |

| 1年 | +14.74% | +18.36% |

| 3年 | +17.98% | +13.94% |

| 5年 | +14.00% | +9.22% |

| 10年 | +16.39% | +11.08% |

※2023年9月時点

5年、10年のパフォーマンスで見ても、明らかにフィデリティ・テクノロジー厳選株式ファンドが優れていることがわかります。これなら高いコストを支払って投資する価値があると言えますね。

アクティブファンドとの利回り比較

せっかくアクティブファンドに投資をするのであれば、同じカテゴリーの中でも優秀なファンドに投資をしたいと思うもの。

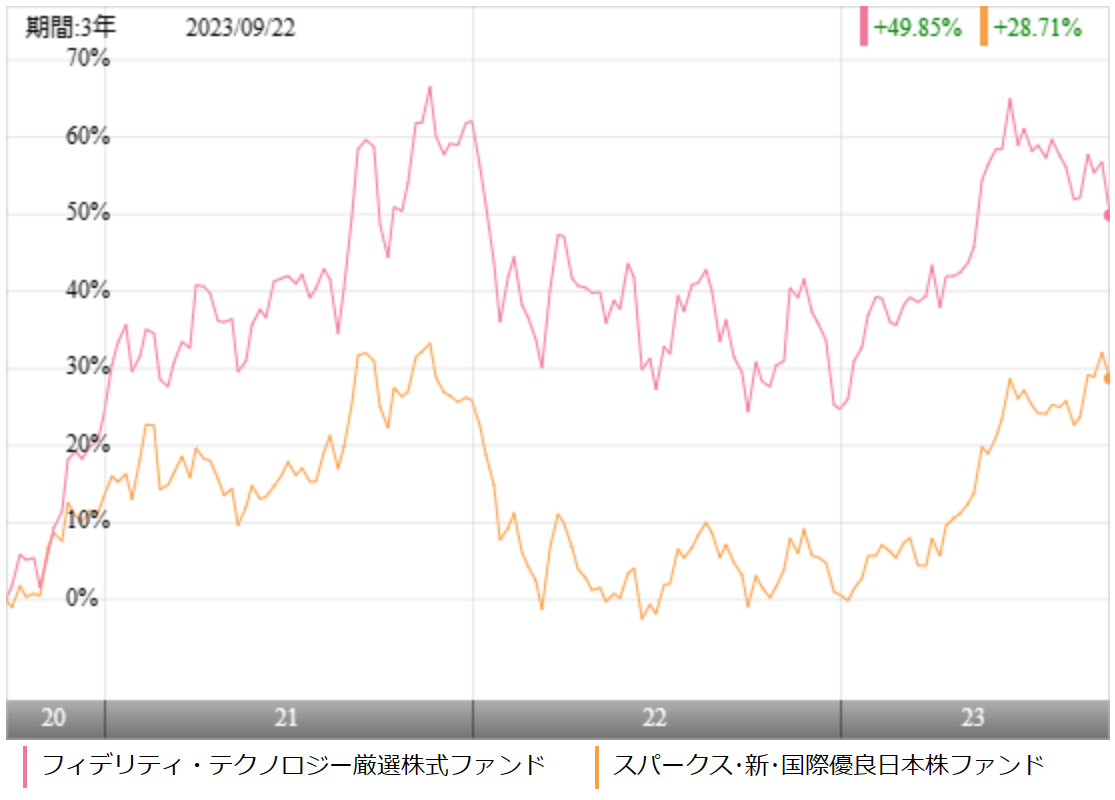

今回は、同じく国内大型株カテゴリーで中長期で高いパフォーマンスの残しているスパークスの厳選投資とパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

厳選投資と比較をしても、常にアウトパフォームしており、フィデリティ・テクノロジー厳選株式ファンドがいかに優秀かを物語っています。

より長期間のパフォーマンスがどうなっているのかも見ておきましょう。

| 年平均利回り | Jテック+ | 厳選投資 |

| 1年 | +14.74% | +19.03% |

| 3年 | +17.98% | +8.78% |

| 5年 | +14.00% | +7.50% |

| 10年 | +16.39% | +14.63% |

※2023年9月時点

5年平均、10年平均利回りともに、フィデリティ・テクノロジー厳選株式ファンドに分があります。国内大型株ファンドを選択するのであれば、フィデリティ・テクノロジー厳選株式ファンドはかなり有望な選択肢と言えますね。

最大下落率は?

フィデリティ・テクノロジー厳選株式ファンドへの投資を検討するのであれば、どの程度下落する可能性があるのかは知っておきたいところです。どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられるからです。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認しておいたほうがよいでしょう。

それでは、フィデリティ・テクノロジー厳選株式ファンドの最大下落率を見ていきます。

| 期間 | 下落率 |

| 1カ月 | ▲25.53% |

| 3カ月 | ▲44.24% |

| 6カ月 | ▲50.99% |

| 12カ月 | ▲54.42% |

※2023年9月時点

フィデリティ・テクノロジー厳選株式ファンドの最大下落率は、2007年12月~2008年11月で▲54.42%となっています。

この時期IT業界は大打撃を受けました。またこのファンドは業種を絞っているこのファンドは通常の株式投資ファンドよりも下落率が大きいです。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

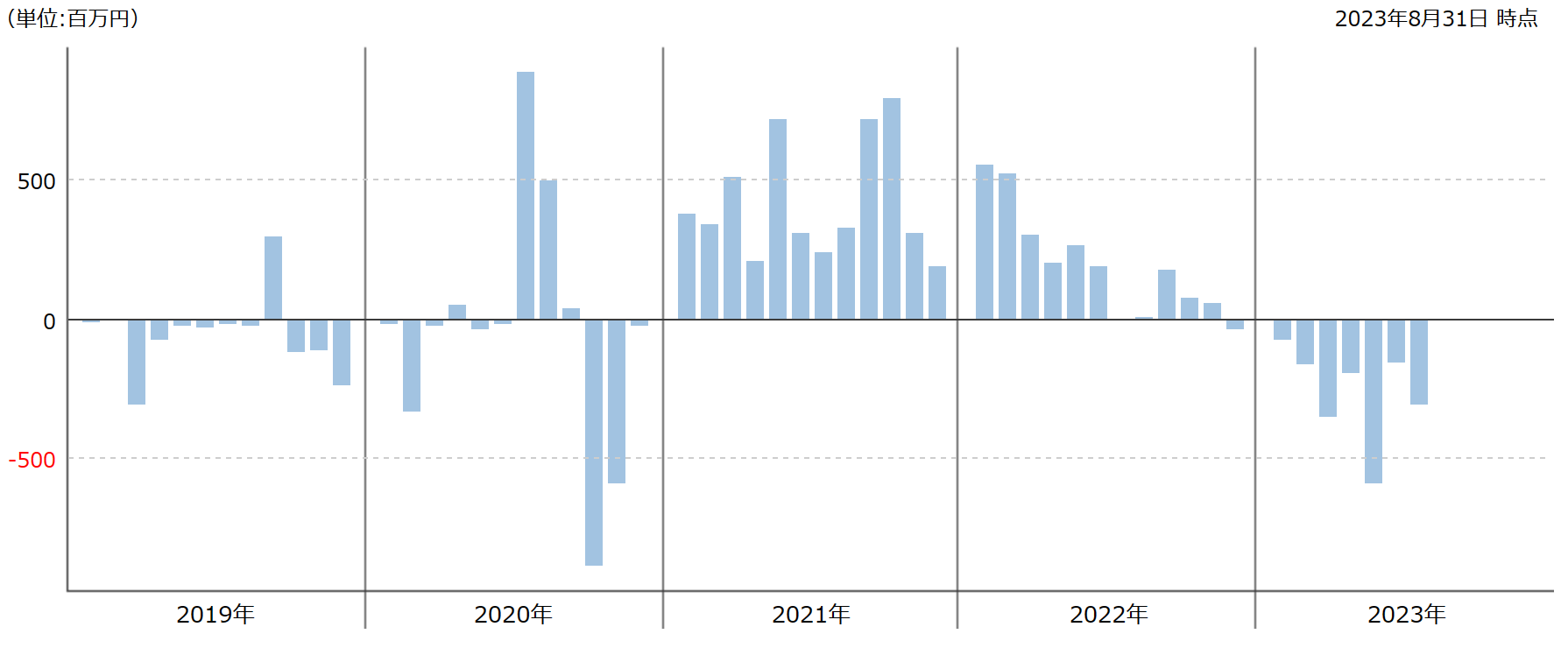

資金の流出入を見るのはそのファンドの評判を確認するために有効な手段です。資金が多く入っていれば人気があるファンドですし、流出が続いているようであれば、評判が悪いファンドと言えます。

それでは、フィデリティ・テクノロジー厳選株式ファンドはどうでしょうか?

2021年に入ってからは資金の流入が続いていますので、評判も戻りつつありましたが、2023年はパフォーマンスが大して良くないこともあり、資金が流出に転じています。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

iDeCoでの対応はないようなので、投資をするならNISAを活用しましょう。

| NISA | iDeCo |

| ○ | × |

※2023年9月時点

フィデリティ・テクノロジー厳選株式ファンド『Jテック+』の評価まとめと今後の見通し

いかがでしたでしょうか?

もう20年近く運用されている割には純資産額がそこまで大きくなっていませんが、パフォーマンスは国内大型株ファンドの中でトップクラスとなっています。

20年の間、色々な相場を経験する中、高いパフォーマンスを出し続けるのは並大抵のことではありません。

またインデックスファンドであるニッセイ 日経225インデックスファンドをアウトパフォームできるアクティブファンドは多くない中で、フィデリティ・テクノロジー厳選株式ファンドは大きく上回ることができています。

こういうファンドがもっと注目されてくると、アクティブファンドももっと盛り上がってきそうですね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点