インデックスファンドの低コスト競争において、最前線で戦っているニッセイアセットマネジメントのインデックスシリーズ。設定から15年以上たっており、日経225に連動するインデックスファンドとしてはかなりの老舗です。

今日は、ニッセイ日経225インデックスファンドの評価や評判、実質コストなどについて独自目線で分析したいと思います。

「ニッセイ日経225インデックスファンドって投資対象としてどうなの?」

「ニッセイ日経225インデックスファンドって持ってて大丈夫なの?」

「ニッセイ日経225インデックスファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

ニッセイ日経225インデックスファンドの基本情報

投資対象は?

ニッセイ日経225インデックスファンドの投資対象は、日経平均株価採用銘柄です。そして、日経平均株価に連動する投資成果を目指す運用を行います。

日経平均株価とは、東証一部上場銘柄のうち代表的な225銘柄の平均株価指数で、日本経済新聞社より公表されています。

ニッセイ日経225インデックスファンドでは、原則225銘柄中、200銘柄以上に等株数投資を行っていきます。

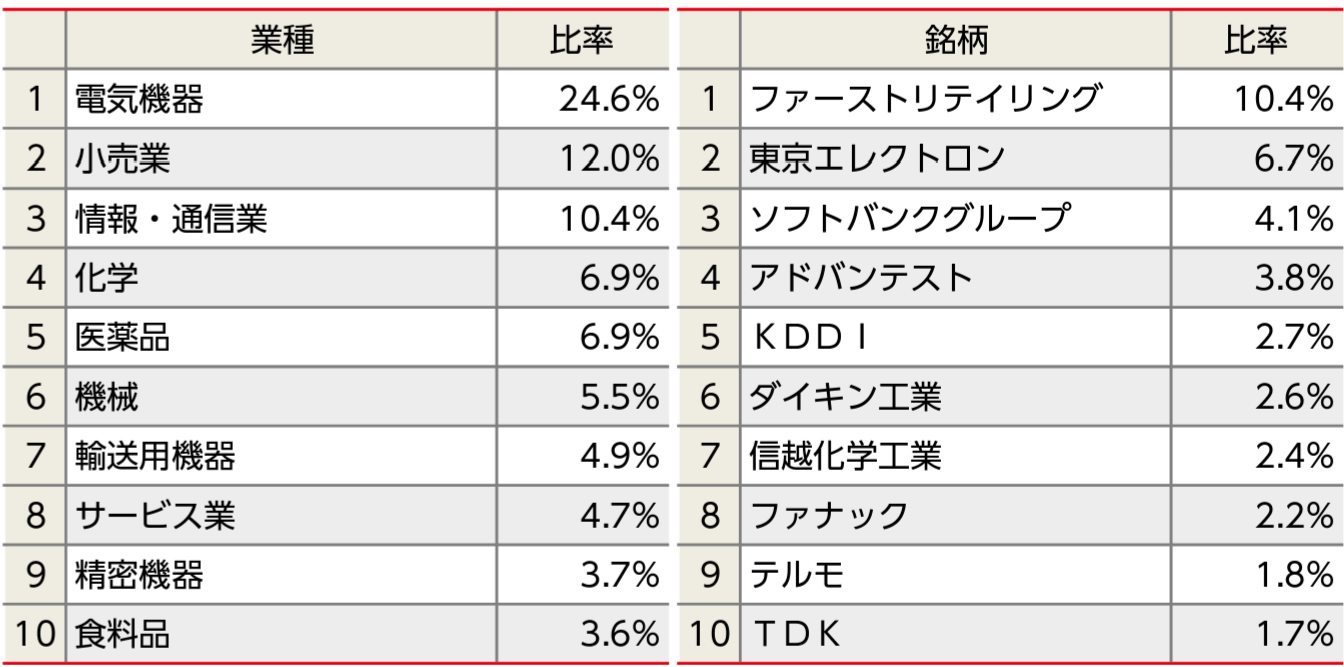

組み入れ銘柄上位を見ると、ファーストリテイリング、東京エレクトロン、ソフトバンクグループ、アドバンテストなど、有名な企業が組み入れられています。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。

インデックスファンドの運用において、純資産総額というのも見るべきポイントです。ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができず、インデックスから乖離してしまうリスクがあります。

また純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性があります。

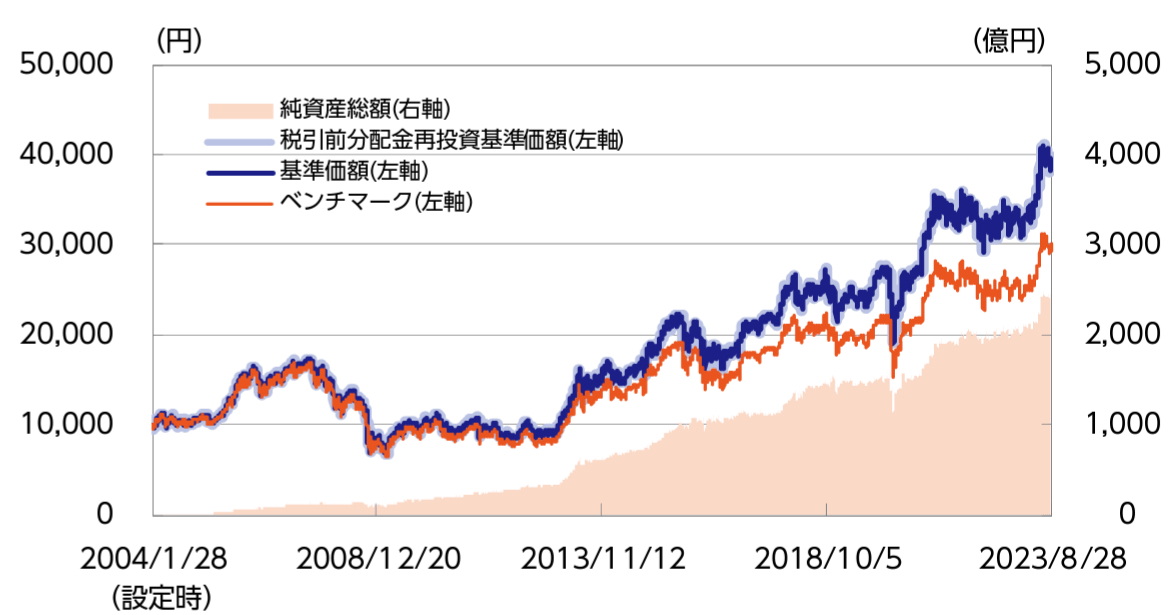

その点、ニッセイ日経225インデックスファンドは資産総額が2,438億円となっており、インデックスファンドの中では、かなり規模の大きなファンドとなっています。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

日経平均株価連動型のインデックスファンドは運用会社各社が作っていますが、運用リターンは日経平均株価に連動するため、どこも差がつきません。そうすると、実質コストの部分で良し悪しを決めることになるわけです。

ニッセイ日経225インデックスファンドの実質コストは、0.279%となっており、一見すると、安いと感じてしまうのですが、次の類似ファンドと比較すると、割高となっています。

| 購入時手数料 | 0 |

| 信託報酬 | 0.275%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.279%(税込) |

※引用:最新運用報告書

類似ファンドの信託報酬比較

つづいて、類似ファンドの信託報酬を比較をしてみましょう。

日経平均に連動するインデックスファンドは数多く存在するので、利回りの差は実際には信託報酬などのコストの差になります。もちろん、信託報酬だけでなく、最終的には実質コストで比較すべきですが、まず信託報酬での比較をしていきます。

純資産総額から考えれば、間違いなくニッセイ日経225インデックスファンドが一番規模は大きいので、手数料は相対的に安くなるはずなのですが、設定された時期が古いこともあり、信託報酬は一番高くなっています。

また近年、ニッセイアセットから手数料を下げたニッセイ日経平均インデックスファンドが出ているので、少なくともこちらに、乗り換えることは検討したほうがよいでしょう。

| ファンド | 信託報酬 |

| ニッセイ 日経225インデックスF | 0.275% |

| ニッセイ 日経平均インデックスF | 0.154% |

| eMAXIS Slim国内株式(日経平均) | 0.154% |

| たわらノーロード日経225 | 0.187% |

| iFree日経225インデックス | 0.154% |

※2023年9月時点

ニッセイ日経225インデックスファンドの評価分析

基準価額をどう見る?

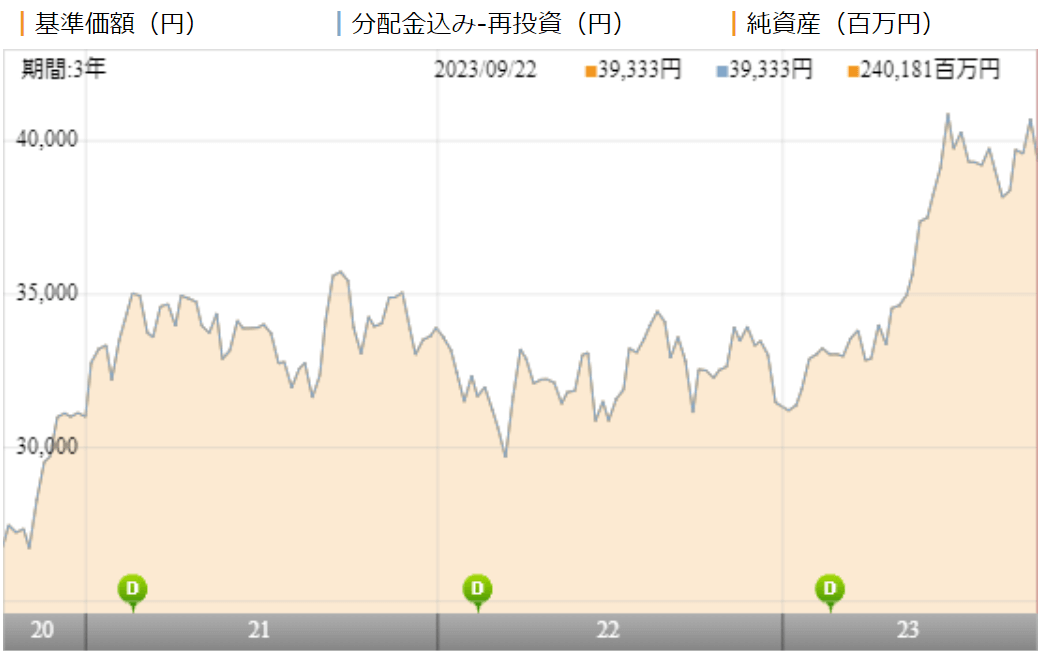

ニッセイ日経225インデックスファンドは2021年と2022年伸び悩んでいましたが、2023年に入り、日経平均が30,000円突破したこともあり、大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、ニッセイ日経225インデックスファンドの運用実績を見てみましょう。

直近1年間の利回りは18.36%となっています。3年平均、5年平均、10年平均利回りは10%前後ありますので、安定して高い利回りを維持できています。

ただし、この利回りだけを見て判断してはいけません。類似ファンドとパフォーマンスを比較したうえで投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +18.36% |

| 3年 | +13.94% |

| 5年 | +9.22% |

| 10年 | +11.08% |

※2023年9月時点

同カテゴリー内での利回りランキングは?

ニッセイ日経225インデックスファンドは、国内の大型株カテゴリーに属しています。

投資をするのであれば、大型株カテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

ニッセイ日経225インデックスファンドは、全期間、上位30%前後にいますので、悪くない位置にいます。インデックスファンドとしては十分な水準ですね。

| 上位●% | |

| 1年 | 39% |

| 3年 | 34% |

| 5年 | 32% |

| 10年 | 28% |

※2023年9月時点

年別のパフォーマンスは?

つづいて、ニッセイ日経225インデックスファンドの年別のパフォーマンスを見てみましょう。

2018年、2022年はマイナスとなってしまっていますが、それ以外の年では着実にプラスのリターンを積み重ねています。小さくても、プラスのリターンを毎年出しているファンドというのは、安心して見ていられますね。

| 年間利回り | |

| 2023年 | +26.90%(1-6月) |

| 2022年 | ▲7.67% |

| 2021年 | +6.26% |

| 2020年 | +17.99% |

| 2019年 | +20.42% |

| 2018年 | ▲10.49% |

| 2017年 | +20.96% |

| 2016年 | +2.09% |

| 2015年 | +10.51% |

| 2014年 | +8.66% |

※2023年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

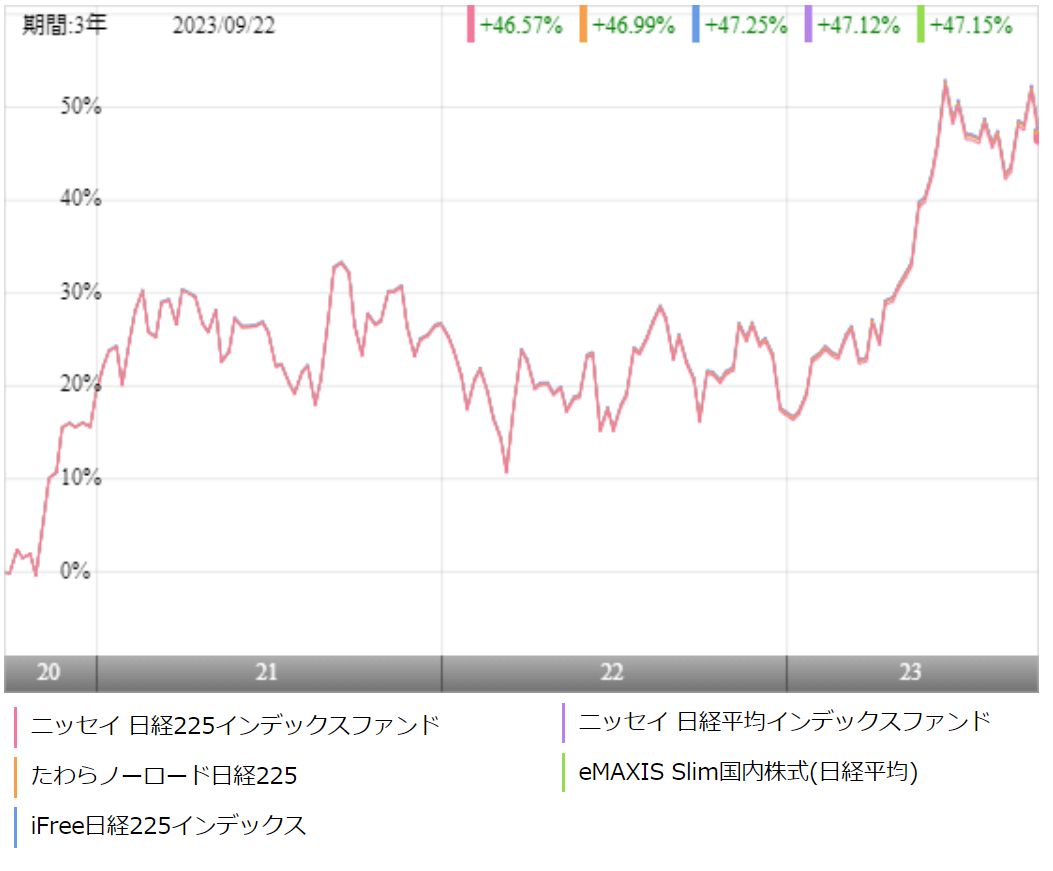

ニッセイ日経225インデックスファンドに投資するにあたって、より低コストで運用できるインデックスファンドとのパフォーマンスを比較しておいて損はありません。

今回は、日経225に連動する他のインデックスファンドとパフォーマンスの比較を行いました。

※引用:ウエルスアドバイザー

※引用:ウエルスアドバイザー

直近3年間では、iFree日経225インデックスが一番優れた成果を残しています。ニッセイ日経225インデックスファンドは信託報酬が高い分、やはりパフォーマンスも他のファンドよりも劣ることがわかります。

アクティブファンドとのパフォーマンス比較

インデックスファンドに投資をするのもよいですが、優れたアクティブファンドとパフォーマンスを比較してから投資をしても遅くはありません。

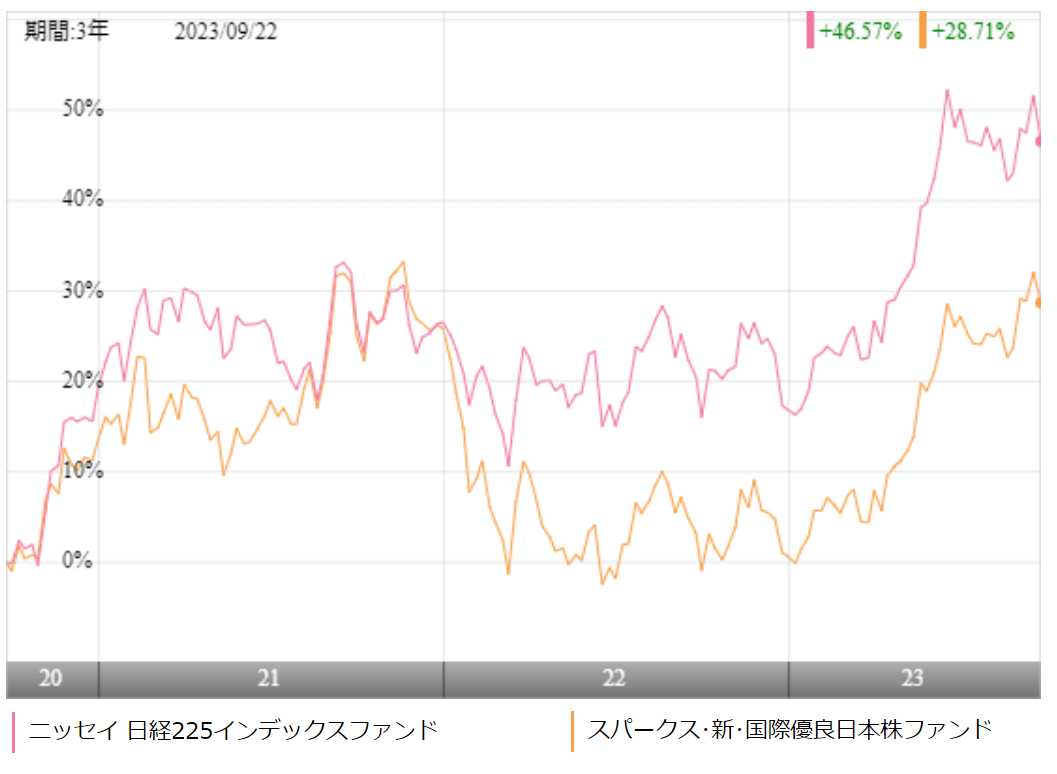

そこで、今回は、同じく国内大型株カテゴリーで中長期で高いパフォーマンスの残しているスパークスの新・国際優良株式ファンド『厳選投資』とパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近の3年間ではニッセイ 日経225インデックスファンドが圧勝しています。

10年平均だけは厳選投資に負けていますが、それ以外の期間では、ニッセイ日経225インデックスファンドが買っていますので、無理にリスクを取らなくても、国内の大型株に投資をするのであれば、インデックスファンドでも十分と言えます。

| 年平均利回り | ニッセイ 日経225 | 厳選投資 |

| 1年 | +18.36% | +19.03% |

| 3年 | +13.94% | +8.78% |

| 5年 | +9.22% | +7.50% |

| 10年 | +11.08% | +14.63% |

※2023年9月時点

最大下落率は?

ニッセイ 日経225インデックスファンドへの投資を検討するのであれば、どの程度下落する可能性があるのかは事前に知っておきたいところです。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられるからです。

標準偏差から変動幅を予測することはできますが、やはり過去に実際にどの程度下落したことがあるのかを調べたほうがイメージしやすいので、おすすめです。

それでは、ニッセイ 日経225インデックスファンドの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲23.92% |

| 3カ月 | ▲35.51% |

| 6カ月 | ▲41.69% |

| 12カ月 | ▲48.03% |

※2023年9月時点

ニッセイ 日経225インデックスファンドの場合、2007年11月~2008年10月の1年間で48.03%の下落を記録しました。

リーマンショックのような暴落相場が来ると、株式市場が崩壊する理由がよくわかりますね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

続いて、ニッセイ日経225インデックスファンドの評判を見ていきたいと思います。

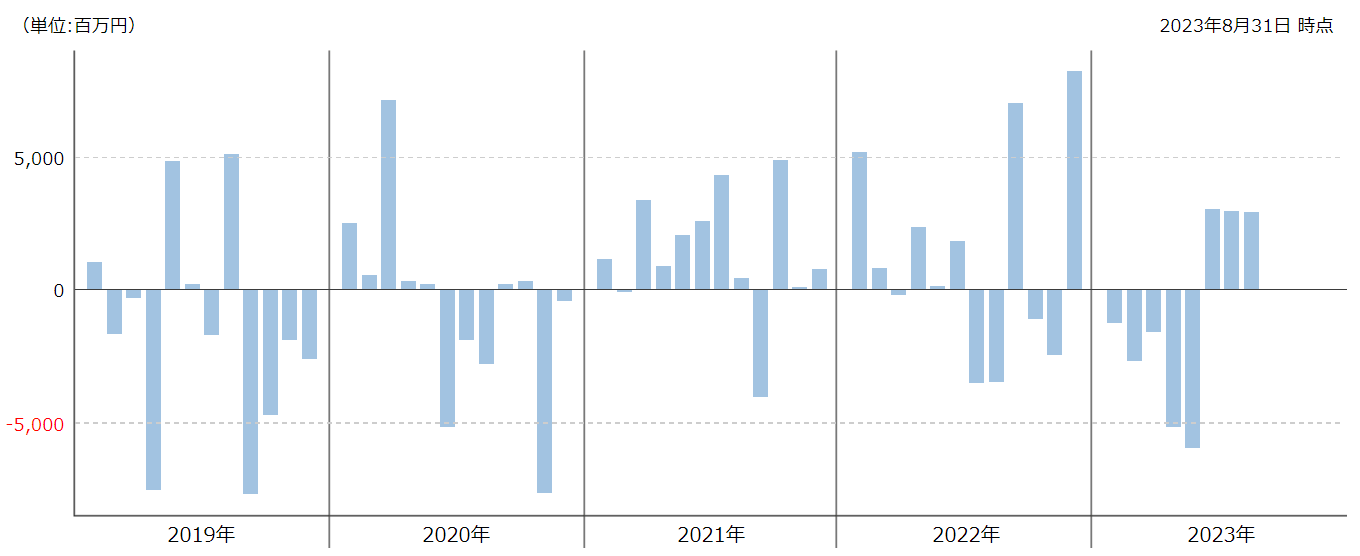

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

ニッセイ日経225インデックスファンドの資金流出入額を見ると、2014年以降、資金の流入と流出を繰り返しています。

手数料面で圧倒的に不利なので、他のファンドに乗り換える人が出てくるのも当然でしょう。

このような状態というのは、人によって良いファンドだと思っている人もいれば、いまいちだと思って解約している人も多いということなので、純資産総額は大きいですが、注目されている人気が高いファンドとは言えないですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

ニッセイ日経225インデックスファンドはNISAもiDeCoも対応していますので、これらの制度をうまく活用してください。

| NISA | iDeCo |

| 〇 | 荘内銀行、滋賀銀行、伊予銀行、栃木銀行 |

※2023年9月時点

ニッセイ日経225インデックスファンドの評価まとめと今後の見通し

いかがでしょうか?

一時期は、こちらのニッセイ日経225インデックスファンドのコストが最安値だったため、資金が流入したのですが、現在では、eMAXIS Slim国内株式(日経平均)やiFree 日経225インデックス、たわらノーロード 日経225等、信託報酬が0.16%前後のファンドに人気を奪われています。

日経平均株価をベンチマークとする投資信託は直近10年で十分な結果を残しているので、TOPIXに連動する投資信託よりも私はおすすめしています。

ただ、先進国株式ファンドと比べると、パフォーマンスは明らかに落ちるため、インデックスファンドに投資をするのであれば、まずは先進国株式インデックスファンドに投資をすることをおすすめします。

また世間一般では、インデックスファンドが正で、アクティブファンドは悪だという風潮がありますが、さきほど比較をしたとおり、優れたファンドも実在します。

ですので、ぜひインデックスファンド以外の選択も一度、検討されるとよいと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点