インデックスファンドの低コスト競争において、最前線で戦っている大和証券投資信託委託のiFreeシリーズ。特に投資初心者の人には、株式、債券、REITに分散投資ができるバランス型ファンドが人気です。

今日は、大和証券投資信託委託のiFree8資産バランスについて徹底的に分析したいと思います。

- iFree8資産バランスって投資対象としてどうなの?

- iFree8資産バランスって持ってて大丈夫なの?

- iFree8資産バランスより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

iFree8資産バランスの基本情報

投資対象は?

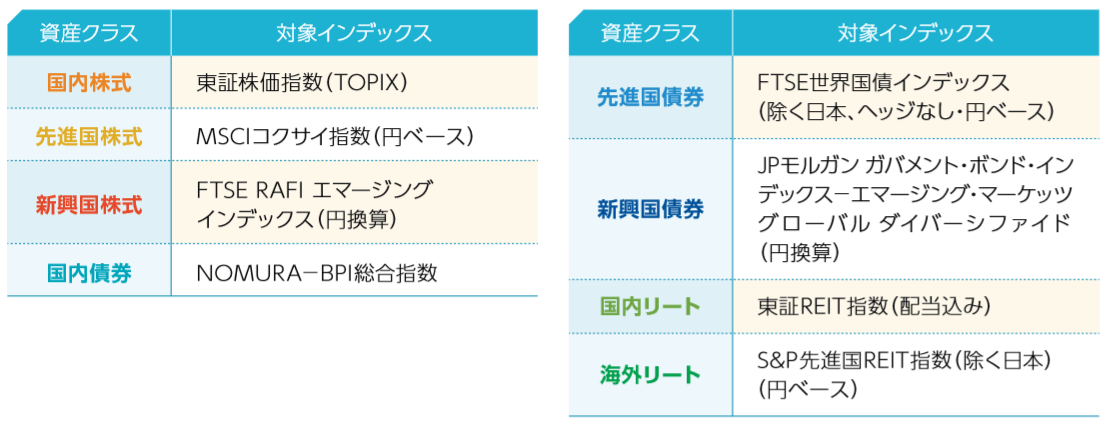

iFree8資産バランスの投資対象は、国内・海外の株式、債券およびREITとし、下図のように8つの資産クラスに12.5%ずつ均等配分を目標にします。アセットアロケーションを機動的に変更しないというのがひとつ特徴と言えるでしょう。

※引用:交付目論見書

そして、それぞれの資産クラスごとに、下記のようにベンチマークを設定し、それぞれ連動するように運用成果を目指します。設定されているベンチマークはインデックスファンドでよく使われる一般的なものが使われています。

※引用:交付目論見書

純資産総額は?

続いて、iFree8資産バランスの純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。インデックスファンドの運用において、純資産総額というのも見るべきポイントです。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

一方、純資産総額が大きく、直近も純資産が増え続けているファンドは、多くの投資家が継続的に投資をしていることになるので、ファンドの評判をはかる指標の1つになります。

500~1000億=人気、1000億円以上=かなり人気と考えていいです。

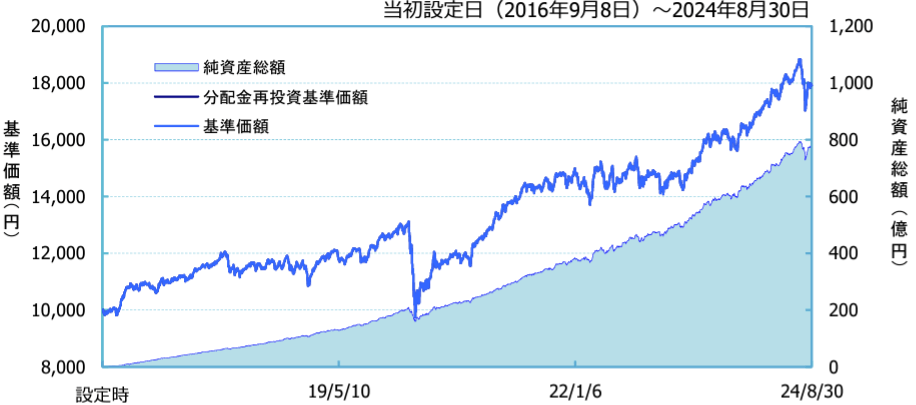

iFree8資産バランスは下図のように2016年の新規設定以来、純資産総額を伸ばしており、現在の純資産総額は約776億円となっています。

右肩上がりに一直線に伸びており、バランス型ファンドの人気が伺えます。規模としては全く問題ありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

特にインデックスファンドにおいては、同じベンチマークを採用していることが多いため、実質コストの部分でパフォーマンスに差がつきます。

またスマート・ベータ指数といって、FTSE RAFI エマージングインデックス(円換算)のようなベンチマークが使われていると、実質コストが上がりやすいので、必ず確認するようにしましょう。

iFree8資産バランスの実質コストは0.306%となっており、信託報酬と比べると30%近く高くなっています。

| 購入時手数料 | 0 |

| 信託報酬 | 0.242%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.306%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

iFree8資産バランスの独自評価と分析

基準価額をどう見る?

iFree8資産バランスは、2022年は停滞していましたが、2023年、2024年とまた大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、iFree8資産バランスの運用実績を見てみましょう。

直近1年間の利回りは+9.88%、3年平均、5年平均利回りも7%以上ありますので、長期で運用ができれば、それなりの利回りでは運用ができそうです。

バランスファンドであれば、これくらいの利回りで納得したいところですね。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +9.88% |

| 3年 | +7.38% |

| 5年 | +8.58% |

| 10年 | - |

※2024年9月時点

同カテゴリー内での利回りランキングは?

iFree8資産バランスは、RIETと株式が50~75%組入られているバランスファンドのカテゴリ―に属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

iFree8資産バランスは平均的な水準ですが、このカテゴリーは構成比がファンドごとに違うことも多いので、平均水準であれば十分でしょう。

| 上位●% | |

| 1年 | 65% |

| 3年 | 43% |

| 5年 | 50% |

| 10年 | - |

※2024年9月時点

年別のパフォーマンスは?

続いて、iFree8資産バランスの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

iFree8資産バランスは、2017年、2019年、2021年、2023年は10%近くのプラスを出していますが、2018、2020、2022年はマイナスとなっています。

このようにバランスファンドと言っても、毎年安定してプラスになるというよりは、マイナスの年も多々ある中で、平均するとプラスになるものなので、そのつもりで投資をしてください。

| 年間利回り | |

| 2024年 | +10.91%(1-6月) |

| 2023年 | +16.57% |

| 2022年 | ▲4.14% |

| 2021年 | +17.20% |

| 2020年 | ▲1.36% |

| 2019年 | +15.86% |

| 2018年 | ▲5.94% |

| 2017年 | 9.12% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとのパフォーマンス比較

インデックスファンドに投資をするのであれば、類似のインデックスファンドとパフォーマンスを比較しておいたほうがよいでしょう。

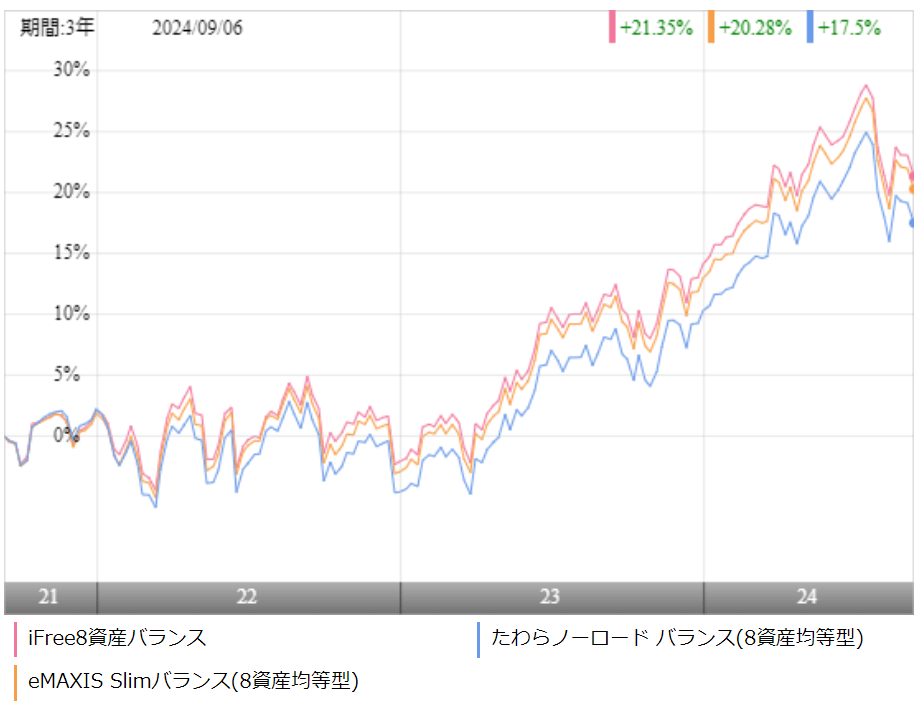

今回は、iFree8資産バランスと同じく、8資産分散投資ができるインデックスファンド2本と比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、iFree8資産バランスファンドが頭一つ抜け出した形です。

8資産均等型のファンドでなぜこれだけパフォーマンスに差が出るかと言うと、各資産クラスが参照する指数が違うからです。

例えば、iFree8資産バランスの場合、新興国株式部分(スマートベータ指数)にFTSE RAFI エマージングインデックスが使われており、これは他の2ファンドでは使われていません。

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。下落幅を見ておくことで、いざ大きな下落をしたときに慌てず対処することもできます。

それではiFree8資産バランスファンドの最大下落率を見ていきましょう。

| 期間 | 下落率 |

| 1カ月 | ▲12.70% |

| 3カ月 | ▲17.12% |

| 6カ月 | ▲12.97% |

| 12カ月 | ▲10.64% |

※2024年9月時点

運用期間が短いこともあり、最大下落は2020年1月~3月の▲17.12%となっています。

バランスファンドと聞くと、もう少しリスクが低いイメージがありますが、REITと株式で約7割を占めていますので、妥当な水準と言えます。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

続いて、iFree8資産バランスの評判を見ていきましょう。

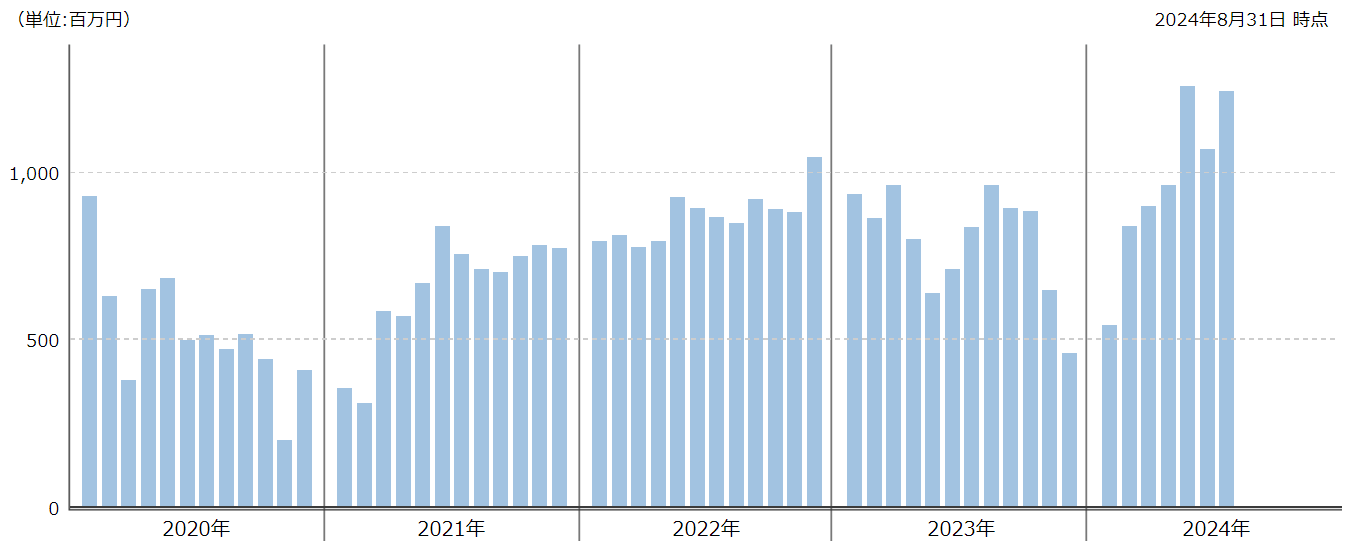

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

iFree8資産バランスは、2016年の新規設定以来、毎月資金流入しています。バランス型のファンドは販売員からしても紹介しやすいので、これだけコストが低いと、契約する人も多いということでしょう。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

iFree8資産バランスは、NISAに対応していますので、投資をする際はしっかりと、これらの制度を活用したいものです。

| NISA | iDeCo |

| ○ | × |

※2024年9月時点

iFree8資産バランスの個人的評価まとめと今後の見通し

ファンドの運用ではアセットアロケーションが重要だ。ということを聞いたことがある投資家の方も多いかと思います。

そうするとiFree8資産バランスのように、初めから8つの資産に分散してあるファンドはお手軽で魅力的に見えるかもしれません。

しかし、現状、国内債券型のファンドに投資をする魅力はほとんど皆無ですし、FTSE RAFI エマージング インデックス(円換算)は実質的にアクティブファンドのような運用でコストが割高になっているので、あまり良いとは言えません。

8つの資産のベンチマークがすべて自分が良いと思っている指標であれば、問題ありませんが、1つか2つはあまり納得感のないものも含まれていることが多いです。

バランス型ファンドの本当のデメリット。私がなぜバランス型ファンドに投資しないのか

8資産均等型のファンドの中で言えば、iFree8資産バランスはパフォーマンスも悪くありませんが、個人的にはバランス型ファンドはおすすめしません。

ただ、色々考えるのは面倒と言う人もいると思いますので、そういった方は投資をしてもいいと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点