インデックスファンドの低コスト競争において、最前線で戦っている大和証券投資信託委託のiFreeシリーズ。老後2000万円問題やつみたてNISA、iDeCoが注目を集めることになり、それに伴い、先進国株式への注目も増しています。

今日は、大和証券投資信託委託のiFree外国株式インデックス(為替ヘッジなし)について独自目線で分析したいと思います。

- iFree外国株式インデックスって投資対象としてどうなの?

- iFree外国株式インデックスって持ってて大丈夫なの?

- iFree外国株式インデックスより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

iFree外国株式インデックス(為替ヘッジなし)の基本情報

投資対象は?

投資対象は、外国の株式とし、MSCIコクサイ・インデックス(円ベース)に連動する運用成果を目指します。

MSCIコクサイ・インデックス(円ベース)とは、MSCI Inc.が開発した日本を除く世界の主要国の株式市場の動きを表す指数で、世界的に有名な指標です。

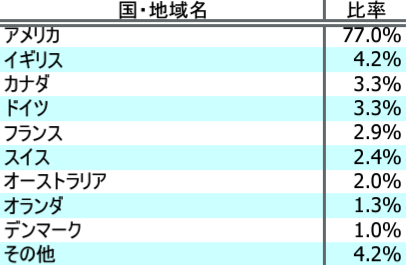

地域別の構成はアメリカを中心に22か国約1300銘柄で構成されています。約7割近くが米国株となっており、主要な先進国に分散投資ができるのが特徴です。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。インデックスファンドの運用において、純資産総額というのも見るべきポイントです。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

一方、純資産総額が大きく、直近も純資産が増え続けているファンドは、多くの投資家が継続的に投資をしていることになるので、ファンドの評判をはかる指標の1つになります。

500~1000億=人気、1000億円以上=かなり人気と考えていいです。

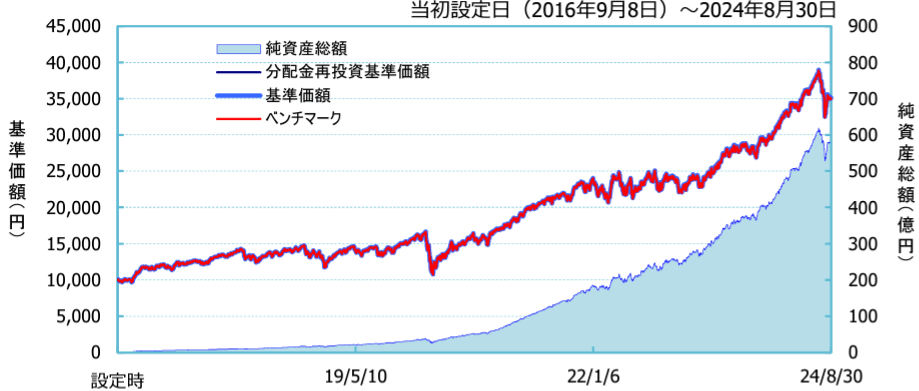

iFree外国株式インデックス(為替ヘッジなし)は下図のように2016年の新規設定以来、純資産総額を伸ばしており、現在の純資産総額は約580億円となっています。規模としては十分大きなサイズです。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

インデックスファンドにおいて、実質コストというのは何よりも重要な項目です。

MSCIコクサイ・インデックス(円ベース)連動型のファンドは運用会社各社が作っていますが、運用リターンはMSCIコクサイ・インデックス(円ベース)に連動するため、どこも差がつきません。

そうすると、実質コストの部分で良し悪しを決めることになるわけです。実質コストは0.240%なのでかなり抑えられていますが、信託報酬と比較をすると、かなり乖離があることがわかります。

| 購入時手数料 | 0 |

| 信託報酬 | 0.209%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.240%(概算値) |

※引用:運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

iFree外国株式インデックス(為替ヘッジなし)の独自評価と分析

基準価額をどう見る?

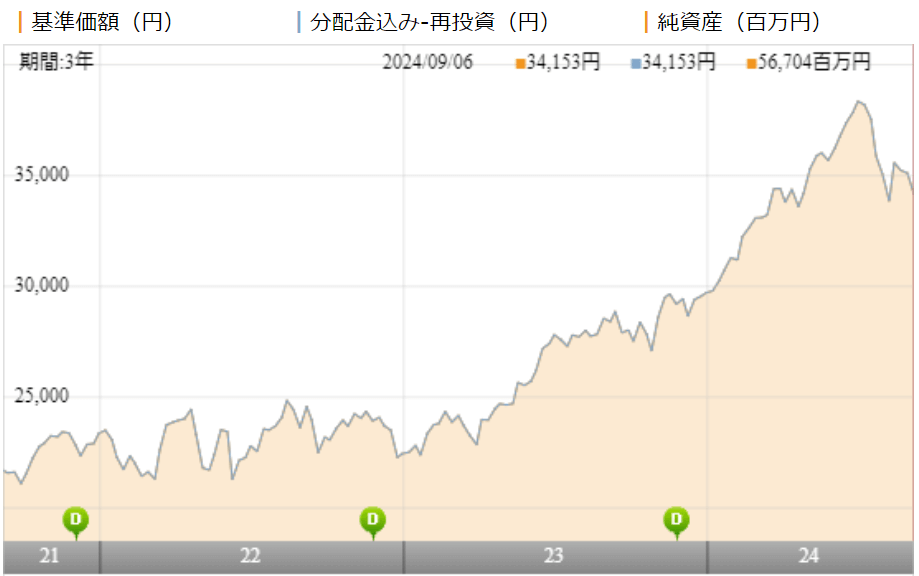

iFree外国株式インデックス(為替ヘッジなし)の基準価額は、2022年は少し停滞していましたが、2023年、2024年と大きく上昇を続けています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、iFree外国株式インデックス(為替ヘッジなし)の運用実績を見てみましょう。

直近1年間の利回りは22.24%となっており、3年、5年平均利回りは15%台を超えていますので、かなり安定した運用ができています。

一見すると、優れたファンドのように見えますが、この段階で判断するのは時期尚早です。他のファンドとパフォーマンスを比較してから投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +22.24% |

| 3年 | +17.08% |

| 5年 | +20.56% |

| 10年 | - |

※2024年9月時点

同カテゴリー内での利回りランキングは?

iFree外国株式インデックス(為替ヘッジなし)は、日本株を含まない海外株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

インデックスファンドでありながら、上位30%台には必ず入っており、この順位であれば投資する価値があると言えます。

| 上位●% | |

| 1年 | 22% |

| 3年 | 20% |

| 5年 | 16% |

| 10年 | - |

※2024年9月時点

年別のパフォーマンスは?

iFree外国株式インデックス(為替ヘッジなし)の年別のパフォーマンスも見てみましょう。

2018年、2022年はマイナスとなっていますが、他のファンドと比べれば、下落幅を抑えられているのは高評価です。インデックスファンドに投資をしているだけで平均して2桁プラスが期待できるのであれば、文句はないでしょう。

| 年間利回り | |

| 2024年 | +25.81%(1-6月) |

| 2023年 | +32.30% |

| 2022年 | ▲5.50% |

| 2021年 | +38.21% |

| 2020年 | +8.84% |

| 2019年 | +28.77% |

| 2018年 | ▲11.13% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとのパフォーマンス比較

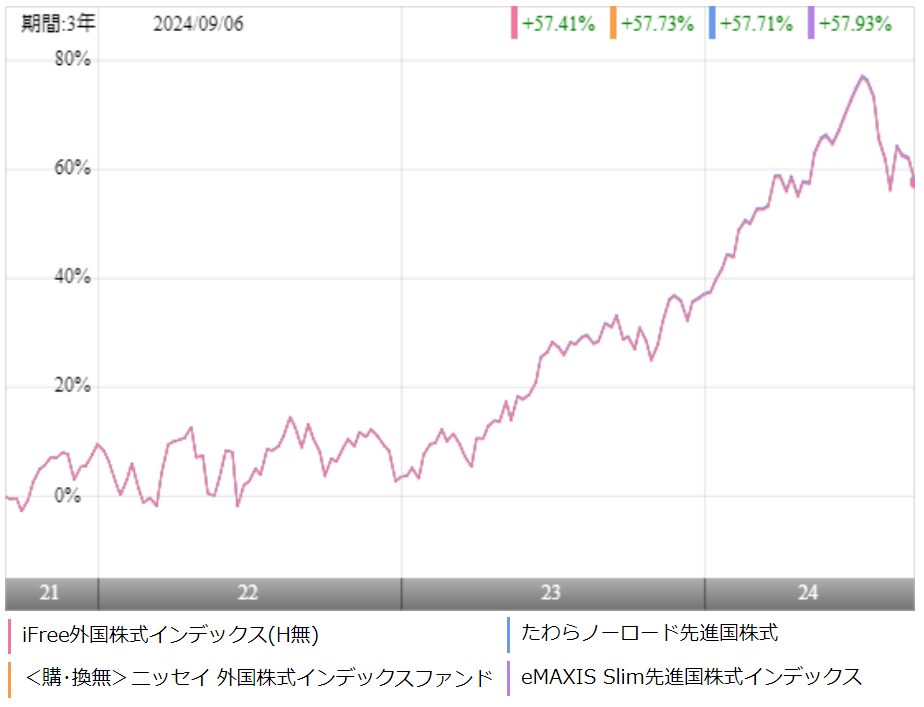

インデックスファンドに投資をする上で、同じベンチマークを採用しているファンドとパフォーマンスを比較しておくことは非常に重要です。

見かけのコストは安くても、実際パフォーマンスが伴っていないこともありえます。

今回は、同じくMSCIコクサイをベンチマークとして採用しているニッセイ 外国株式インデックスとeMAXIS Slim先進国株式インデックス、たわらノーロード先進国株式を比較してみました。

※引用:ウエルスアドバイザー

結果はeMAXIS Slim 先進国株式インデックスの勝利です。実質コストの差がそのまま反映されたような結果ですね。

ただし、見てご覧のとおり、パフォーマンスに差はあるものの誤差の範囲内です。もし、あなたがメインで利用している証券会社でeMAXIS Slim 先進国株式インデックスの取り扱いがなければ、他のファンドを選択しても問題ありません。

アクティブファンドとのパフォーマンス比較

世間ではインデックスファンドが正という風潮が強いため、アクティブファンドなど検討さえもしていないという方も多いと思います。

しかし、数は少ないですが、長期に渡り圧倒的な成果を残しているアクティブファンドも存在しており、インデックスファンドとパフォーマンスを比較しておいて損はありません。

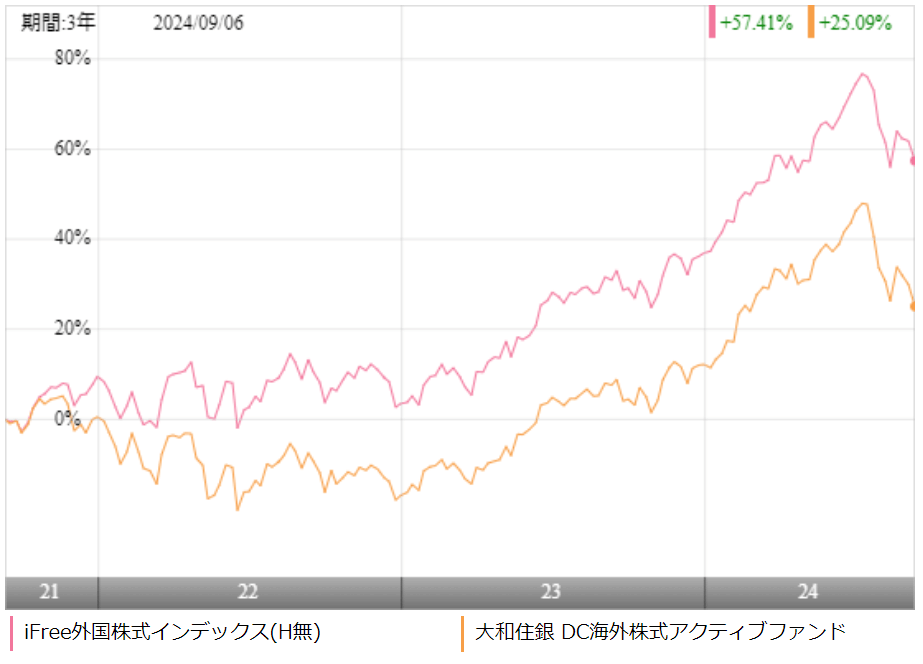

そこで、今回は先進国株式のアクティブファンドである大和DSアセットの大和住銀 DC海外アクティブファンドとパフォーマンスを比較してみましょう。

※引用:ウエルスアドバイザー

直近3年間のパフォーマンスを見ると、iFree外国株式インデックス(為替ヘッジなし)がほぼ全期間においてアウトパフォームしています。

これであれば、わざわざ高いコストを支払ってアクティブファンドに投資せずとも、インデックスファンドを選択すればいいですね。

| iFree外国株式 | 大和住銀DC海外 | |

| 1年 | +22.24% | +19.92% |

| 3年 | +17.08% | +9.12% |

| 5年 | +20.56% | +20.19% |

| 10年 | - | +15.00% |

※2024年9月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

下記に、ファンド設定来の最大下落率を期間別に集計してものを載せます。iFree 外国株式インデックスは2020年1月~3月の3カ月で▲21.69%下落をしています。

| 期間 | 下落率 |

| 1カ月 | ▲15.05% |

| 3カ月 | ▲21.69% |

| 6カ月 | ▲13.04% |

| 12カ月 | ▲11.26% |

※2024年9月時点

やはりコロナショックの影響が一番大きいようです。ただ、同じベンチマークのインデックスファンドだと、リーマンショック時は50%程下落をしています。

もちろん、長期保有することで、しっかりプラスのリターンを出せていますので、大きな下落が来たとしても、しっかり保有を続けましょう。

評判はどう?

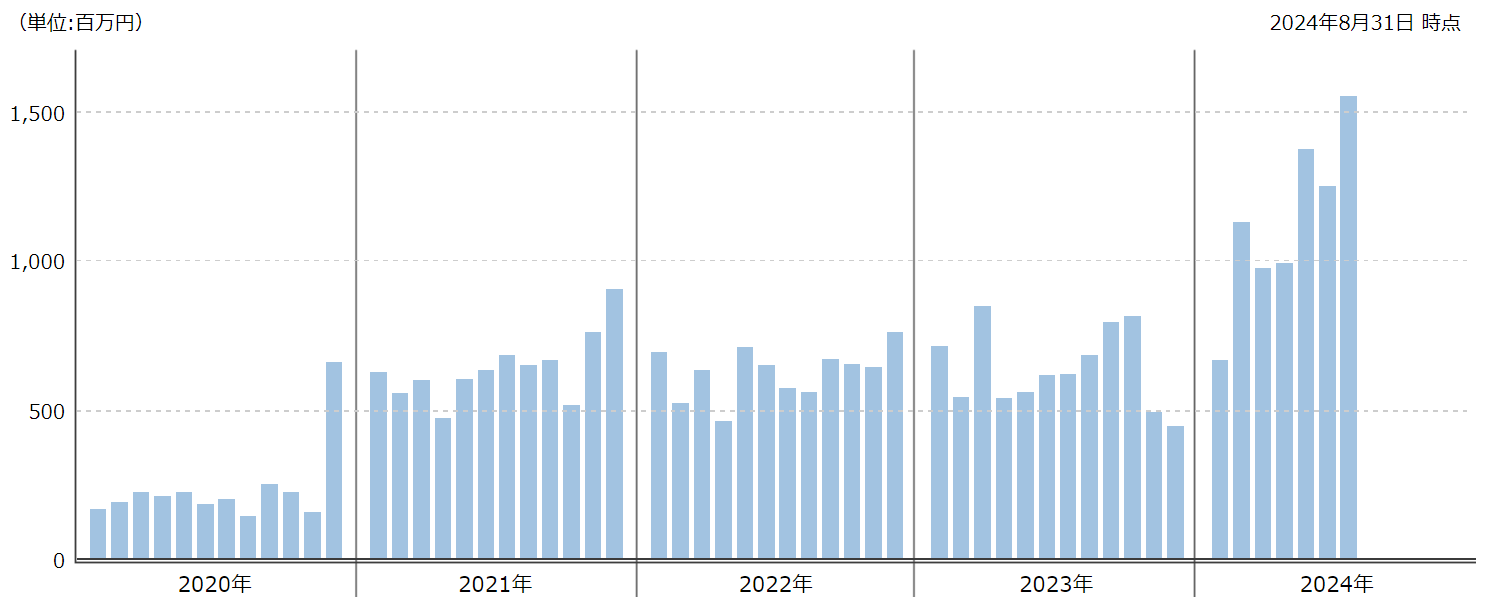

続いて、iFree外国株式インデックス(為替ヘッジなし)の評判を見てみましょう。

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

iFree外国株式インデックス(為替ヘッジなし)は、2018年の新規設定以来、毎月資金流入しています。

実質コストが安いことからも人気は続いており、2024年からは新NISAの影響もあって、人気が出てきています。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

iFree外国株式インデックス(為替ヘッジなし)のNISAやiDeCoの対応状況ですが、残念ながら、iDeCoには対応していません。

| NISA | iDeCo |

| 〇 | × |

※2024年9月時点

iFree外国株式インデックス(為替ヘッジなし)の個人的評価まとめと今後の見通し

いかがでしょうか?

先進国株式への投資を検討するのであれば、MSCIコクサイ・インデックスをベンチマークとしているインデックスファンドはとても魅力的だと思います。

国内株式のインデックスファンドに投資をするくらいであれば、間違いなくMSCIコクサイに連動するインデックスファンドのほうがおすすめですね。

つみたてNISAやiDeCoで投資を検討するのもよいでしょう。

コストだけを見ると、iFree 外国株式インデックスよりも、eMAIXS Slim 先進国株式インデックスやニッセイ 外国株式インデックスのほうが割安です。

しかし、さきほど比較をしたようにパフォーマンスは誤差の範囲ですので、あなたが良く利用する証券会社で取り扱いのあるファンドの中から選べばよいと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点