30年ほど前から多くの投資家に愛され続けている日興アセットマネジメントのインデックスファンド225。特に何かが際立って優れているというわけではなく、よくあるインデックスファンドではあるのですが、多くの投資家が長期保有をしています。

近年では、インデックスファンドの低コスト競争が進んできていますが、はたして、インデックスファンド225はどうなのでしょうか?

今日は、インデックスファンド225を独自目線で徹底分析していきます。

こんなことがわかる

- 日興・インデックスファンド225って投資対象としてどうなの?

- 日興・インデックスファンド225って持ってて大丈夫なの?

- 日興・インデックスファンド225より良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

日興・インデックスファンド225の基本情報

投資対象は?

インデックスファンド225の投資対象は、日本国内の株式で、日経平均株価の動きに連動するような投資成果を目指します。

バーラ日本株式モデルに従って、東証一部上場全銘柄の中から、原則として200銘柄以上を選択します。

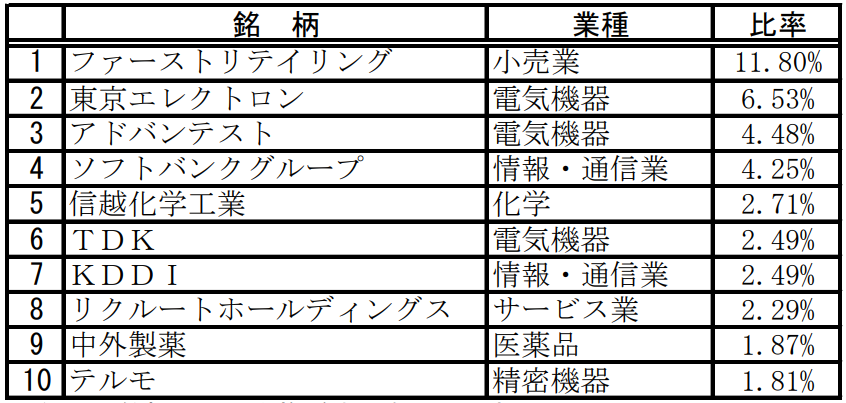

基本的には、日経平均株価に組み込まれている銘柄を保有する認識で大丈夫です。日経平均株価の上位構成銘柄は以下のようになっています。

※引用:マンスリーレポート

純資産総額は?

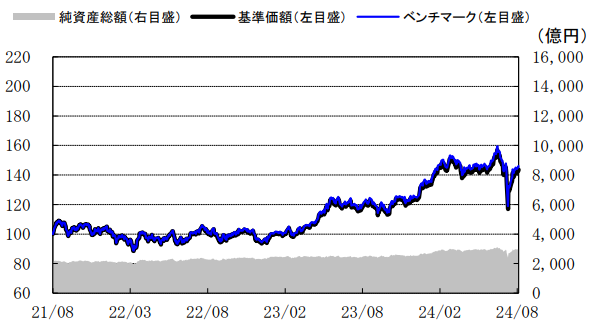

続いて、インデックスファンド225 の純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

インデックスファンド225の純資産総額は、2,994.50億円です。規模としては全く問題ありません。同類の低コストファンドが出てくる中で、約3000億円を維持できているのはすごいと思います。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

インデックスファンド225の実質コストは0.576%となっており、近年の低コストファンドと比べるとかなり割高です。何より、購入時手数料がかかる時点で少し時代遅れになっていると言えるでしょう。

単純にコストを比較すると、購入する理由が見当たりません。

| 購入時手数料 | 2.2%(税込)※上限 |

| 信託報酬 | 0.572%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.576%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

日興・インデックスファンド225の独自評価と分析

基準価額をどう見る?

インデックスファンド225の基準価額は、2022年はほぼ横ばいでしたが、2023年以降は、日経平均の急騰に合わせて、大きく基準価額が上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、インデックスファンド225の利回りを見ていきます。

| 平均利回り | |

| 1年 | +19.99% |

| 3年 | +12.83% |

| 5年 | +14.86% |

| 10年 | +11.11% |

※2024年9月時点

直近1年間の利回りは+19.99%となっています。3年、5年、10年平均利回りはどの期間においても10%は確保できていますので、かなり成績は良さそうです。

ただ、この時点で良いか悪いかはわかりませんので、他の類似ファンドと必ず比較するようにしてください。

同カテゴリー内での利回りランキングは?

インデックスファンド225は国内大型株カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をするべきなので、同カテゴリー内でのパフォーマンスのランキングを調べました。

インデックスファンド225のパフォーマンスはどの期間においても、ほぼ平均的な水準となっています。さきほど、高い成果を出しているように見えましたが、同カテゴリー内でのファンドと比べると、平均的な水準だったとわかりました。

| 上位●% | |

| 1年 | 46% |

| 3年 | 41% |

| 5年 | 56% |

| 10年 | 43% |

※2024年9月時点

年別運用パフォーマンスは?

インデックスファンド225の年別の運用パフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年はマイナスで終わっていますが、それ以外の年では、着実にプラスのリターンを残しており、インデックスファンドとしては、十分な結果を残せているのではないでしょうか。

| 年間利回り | |

| 2024年 | +19.39%(1-6月) |

| 2023年 | +30.21% |

| 2022年 | ▲7.89% |

| 2021年 | +6.01% |

| 2020年 | +17.61% |

| 2019年 | +20.03% |

| 2018年 | ▲10.78% |

| 2017年 | +20.60% |

| 2016年 | +1.81% |

| 2015年 | +10.34% |

| 2014年 | +8.34% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

インデックスファンド225への投資を検討するのであれば、少なくとも他のインデックスファンドよりパフォーマンスが優れていなければ投資する価値がありません。

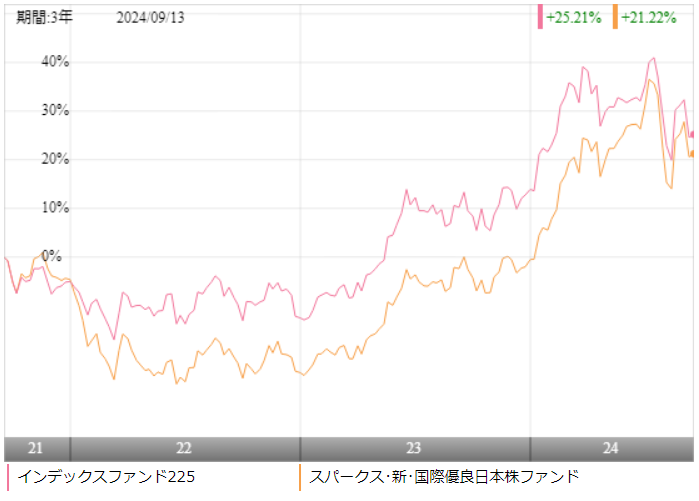

今回は、超低コストのインデックスファンドで人気の高いeMAXIS Slim 国内株式(日経平均)と比較しました。

※引用:ウエルスアドバイザー

直近3年間においては、かなり競っていますが、eMAXIS Slim国内株式(日経平均)がリードしています。

これが実質コストの差ですので、あえてパフォーマンスが悪くなることがわかっているインデックスファンド225に投資をする理由がありませんね。

より長期のパフォーマンスを比較するとどうでしょうか?

| インデックスファンド225 | Slim 日経平均 | |

| 1年 | +19.99% | +20.48% |

| 3年 | +12.83% | +13.29% |

| 5年 | +14.86% | +15.32% |

| 10年 | +11.11% | - |

※2024年9月時点

5年平均利回りで比較をしても、実質コストの差だけ、eMAXIS Slim国内株式(日経平均)のほうが上回っています。この構造はコストがインデックスファンド225のコストが下がらない限り変わりません。

類似ファンドとのパフォーマンス比較

インデックスファンドに投資をするのであれば、一度アクティブファンドとパフォーマンスを比較しておいて損はありません。

今回は、インデックスファンド225と同じように国内の大型株に投資をしているスパークスの厳選投資とパフォーマンスの比較を行いました。

※引用:ウエルスアドバイザー

直近3年間で見ると、インデックスファンド225のほうがパフォーマンスで大きくリードしています。

ただ、より長期のパフォーマンスを比較するとどうでしょうか?

| インデックスファンド225 | 厳選投資 | |

| 1年 | +19.99% | +32.12% |

| 3年 | +12.83% | +11.43% |

| 5年 | +14.86% | +15.94% |

| 10年 | +11.11% | +14.39% |

※2024年9月時点

5年、10年平均利回りで見ると、スパークスの厳選投資のほうが良い成績となっており、これであれば高いコストを支払ってでもアクティブファンドに投資をするのも選択肢となってきます。

最大下落率は?

投資するのであれば、ファンドがどの程度下落する可能性があるのかは知っておきたいところです。

もちろん標準偏差から変動幅を予測することはできますが、やはり過去にどの程度下落したことがあるのかを調べるのがよいでしょう。

インデックスファンド225は2007年11月~2008年10月の間に最大48.17%下落しています。

| 期間 | 下落率 |

| 1カ月 | ▲23.94% |

| 3カ月 | ▲35.56% |

| 6カ月 | ▲41.79% |

| 12カ月 | ▲48.17% |

※2024年9月時点

リーマンショック級の下落が早々来るものではないですが、株式ファンドはこういうこともあり得ると肝に銘じて起きたほうがよいです。

下落したタイミングで売ってしまうのが最悪ですので、下落しても動じずに長期で保有しましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

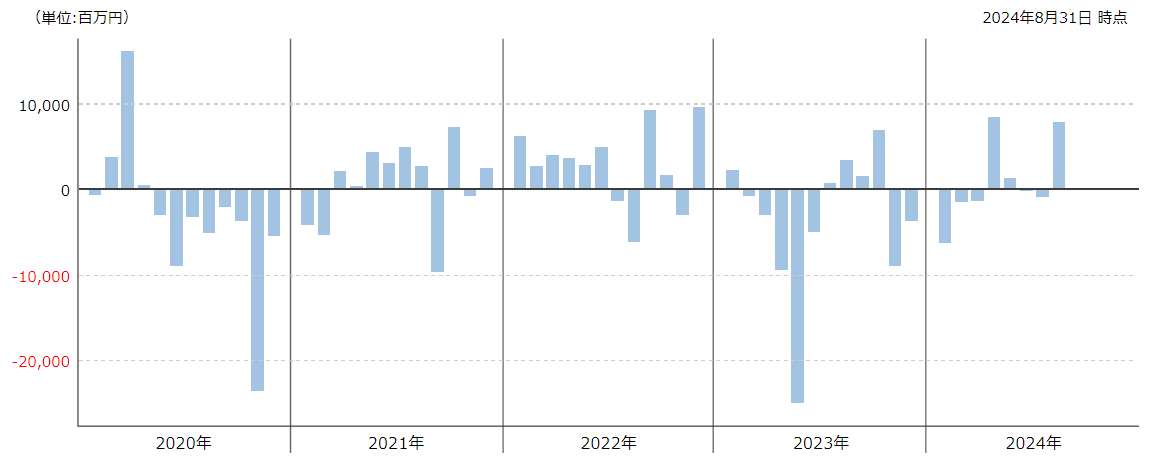

インデックスファンド225の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけインデックスファンド225を購入している人が多いということなので、評判がよくなっているということです。

インデックスファンド225は、流入超過となっている月もありますが、全体としては流出傾向にあります。コストが半分以下の同じファンドが出てきていますので、当然と言えば当然の結果ですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NISAやiDeCoで積立投資を検討している人も多いと思いますが、NISAやiDeCoの対応状況をまとめました。

| NISA | iDeCo |

| ○ | 群馬銀行、第四銀行、みちのく銀行 |

※2024年9月時点

日興・インデックスファンド225の個人的評価まとめと今後の見通し

インデックスファンドに投資をするのであれば、最低限同じベンチマークの他のインデックスファンドと比較をして、パフォーマンスで勝っていなければ、投資をする価値がありません。

その点、インデックスファンド225は長年運用されてきた実績はあるものの、近年登場した超低コストのインデックスファンドにはコスト面から全く太刀打ちができていません。

その結果は、さきほど比較した図でわかります。

現状で言えば、eMAXIS Slim国内株式(日経平均)が一番コストが安いので、日経225のインデックスファンドに投資をしたいのであれば、そちらを選ぶようにしましょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点