1998年から多くの投資家に愛され続けている日興アセットマネジメンの日経225ノーロードオープン。

日本の代表的な指数と言えば、日経225かTOPIXですが、パフォーマンスの観点から日経225のほうが多くの投資家に人気があります。

インデックスファンドについては、近年超低コストが進んでおり、同じベンチマークのファンドなのであれば、乗り換えを検討するタイミングに来ているとも言えます。

果たして、日経225 ノーロードオープンはどうなのか今日は独自目線で分析していきます。

「日経225ノーロードオープンって持ってて大丈夫なの?」

「日経225ノーロードオープンって投資対象としてどうなの?」

「日経225ノーロードオープンより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

日経225ノーロードオープンの基本情報

投資対象は?

日経225ノーロードオープンの投資対象は、日本国内の株式で、日経平均株価の動きに連動するような投資成果を目指します。

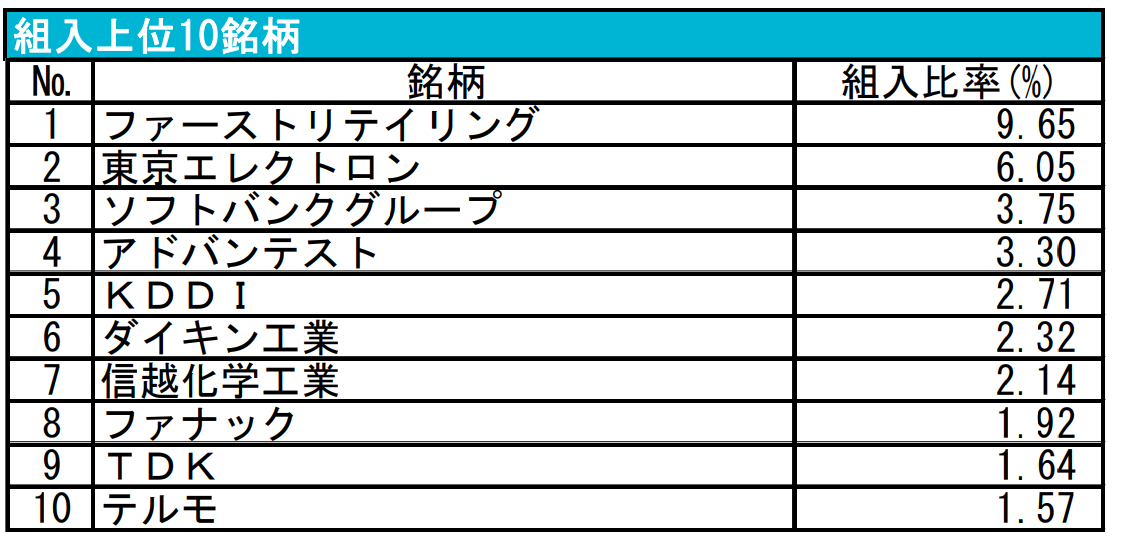

現在の組入銘柄は東証一部の225銘柄となっています。組入上位銘柄は以下のようになっており、ほぼ日経平均の組入比率と同じですね。

日経平均株価は株価の高い値嵩株の影響を受けやすいため、TOPIXのほうがよいという意見もありますが、影響を受けようが受けまいが、パフォーマンス次第というのが私の持論です。

※引用:マンスリーレポート

純資産総額は?

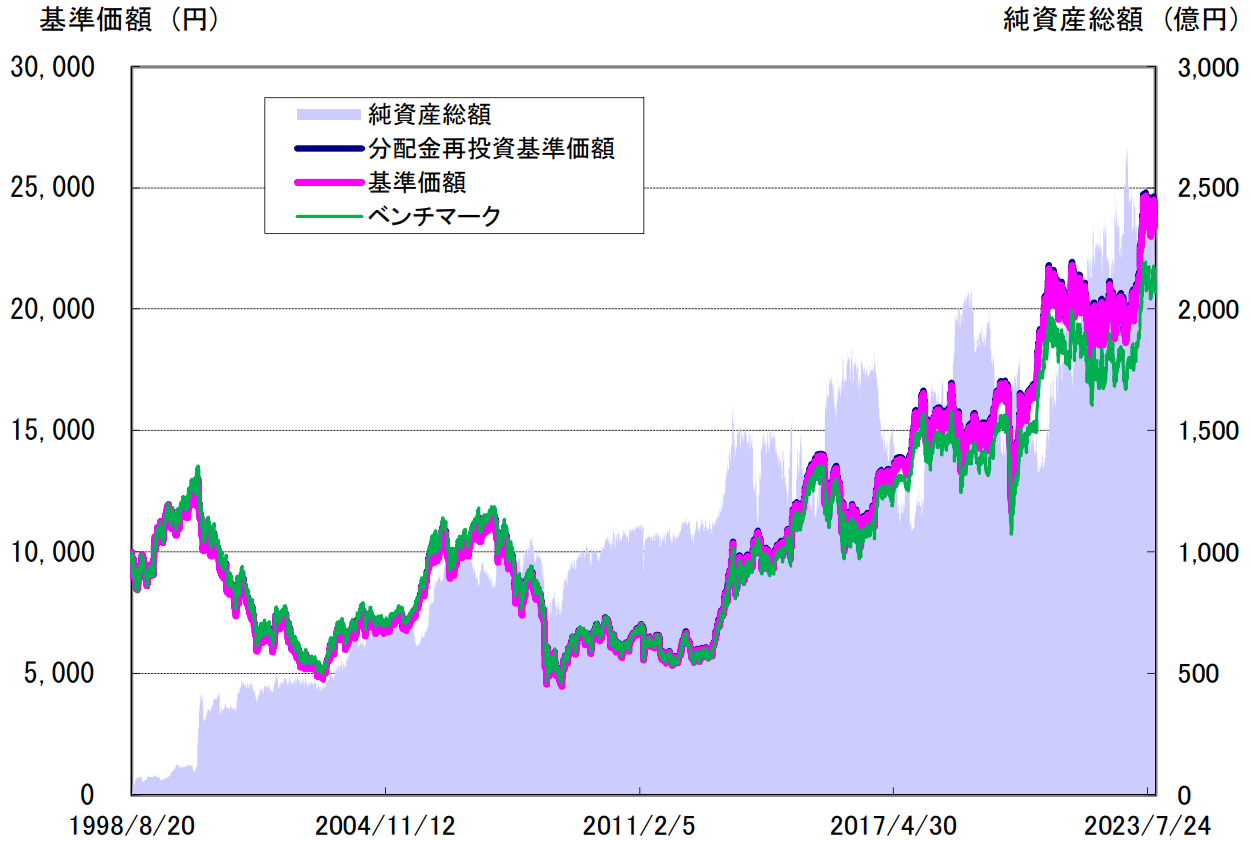

続いて、日経225ノーロードオープン の純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。純資産総額が小さいと運用が効率的に行えず、余計なコストが発生したり、運用会社も運用に力を入れないため、パフォーマンスが優れないといったデメリットが発生します。

日経225ノーロードオープンの純資産総額は、現在2471億円となっており、かなり大きく増減をしながらも、純資産を伸ばしています。規模としては問題ないですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

日経225ノーロードオープンの実質コストは0.56%となっており、近年の低コストファンドと比べるとかなり割高です。残念ながら、このコストでは他の低コストファンドと戦えません。

| 購入時手数料 | 0 |

| 信託報酬 | 0.55%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.56%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

日経225ノーロードオープンの評価分析

基準価額をどう見る?

日経225ノーロードオープンの基準価額は、2021年、2022年と伸び悩んでいましたが、2023年にかなり大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

日経225ノーロードオープンの利回りを見てみましょう。

直近1年間の利回りは+24.70%となっています。3年、5年、10年平均利回りのどの期間でも6%以上のリターンを生み出せていることがわかります。

ただ、この利回りだけを見て、投資判断をしてはいけません。同じカテゴリーのファンドや類似ファンドと比較をしてから判断するようにしましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +24.70% |

| 3年 | +12.39% |

| 5年 | +6.94% |

| 10年 | +9.33% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内大型株式ファンドランキング

同カテゴリー内での利回りランキングは?

せっかく投資をするのであれば、同じカテゴリー内でも優れたファンドに投資をするべきです。

日経225ノーロードオープンは国内大型株カテゴリーに属しています。このカテゴリー内でのランキングを確認すると、どの期間でも平均以下のパフォーマンスであることがわかります。

インデックスファンドの割りに高コスト体質のファンドであることが影響していますね。

| 上位●% | |

| 1年 | 53% |

| 3年 | 57% |

| 5年 | 64% |

| 10年 | 66% |

※2023年10月時点

年別運用パフォーマンスは?

日経225ノーロードオープンの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2014年以降で見ると、2018年、2022年だけマイナスとなっており、それ以外の年では、手堅くプラスのリターンを残しています。

銀行口座にただお金を寝かせておくよりはよほどいいですが、さきほど比較をしたように同カテゴリー内での順位は高くないので、他のファンドに投資をする方が賢明です。

| 利回り | |

| 2023年 | +23.41%(1-9月) |

| 2022年 | ▲8.16% |

| 2021年 | +5.35% |

| 2020年 | +17.19% |

| 2019年 | +19.77% |

| 2018年 | ▲10.97% |

| 2017年 | +20.33% |

| 2016年 | +1.48% |

| 2015年 | +9.72% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

インデックスファンドに投資をするのであれば、事前に他のインデックスファンドとのパフォーマスを比較しておいて損はありません。

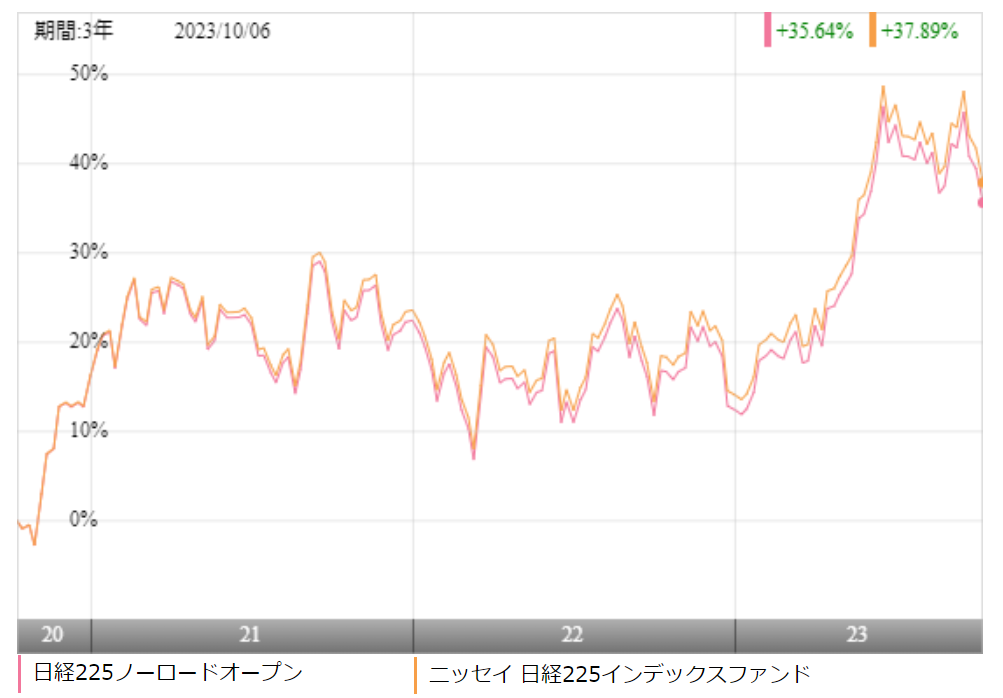

今回は、日本を代表する指数である日経平均に連動するニッセイ 日経225インデックスファンドと比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、ニッセイ 日経225インデックスファンドが勝っています。やはり実質コストが割高な分、日経225ノーロード・オープンが常に負けていますね。

より中長期のパフォーマンスで見ても、この傾向は変わりませんので、より低コストのインデックスファンドを選択するのが、賢明ですね。

| 年平均利回り | 日経ノーロード | ニッセイ 日経225 |

| 1年 | +24.70% | +25.03% |

| 3年 | +12.39% | +13.02% |

| 5年 | +6.94% | +7.56% |

| 10年 | +9.33% | +9.99% |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

インデックスファンドに投資をするのであれば、コストは高くなりますが、アクティブファンドとパフォーマンスを比較してから投資をしても遅くはありません。

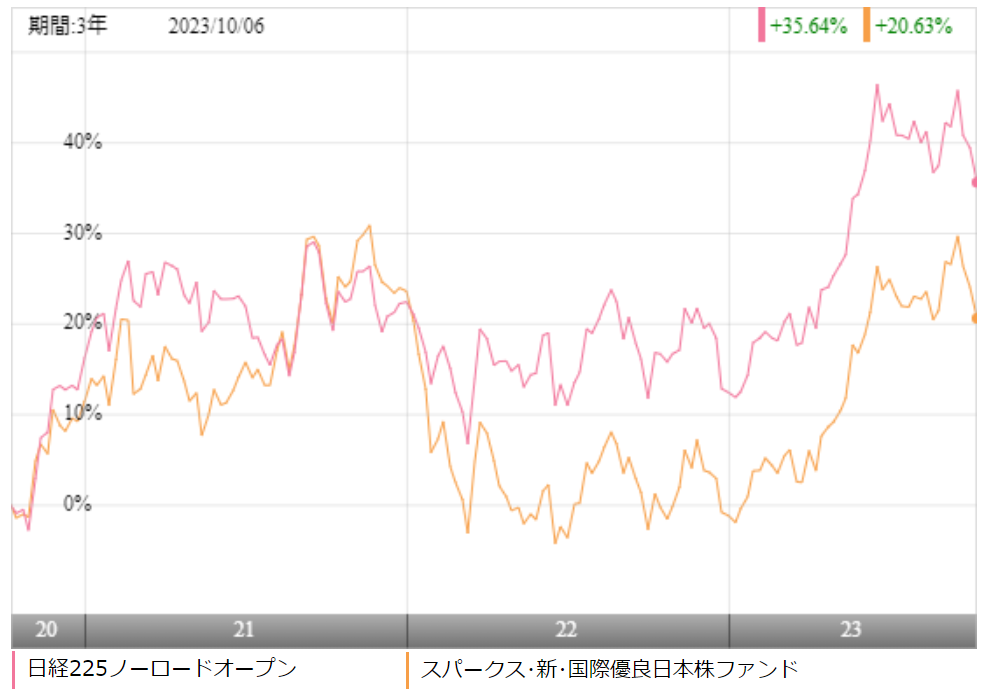

今回は、国内大型株カテゴリーで非常に優れた成果を出しているスパークスの新・国際優良日本株ファンド『厳選投資』と比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、2022年以降は日経225ノーロード・オープンがパフォーマンスで上回っています。

中長期のパフォーマンスで見ると、厳選投資のほうがパフォーマンスでは優れているので、こういったアクティブファンドに投資をしてみるというのも1つの選択肢になります。

| 年平均利回り | 日経ノーロード | スパークス厳選投資 |

| 1年 | +24.70% | +27.48% |

| 3年 | +12.39% | +8.05% |

| 5年 | +6.94% | +5.79% |

| 10年 | +9.33% | +13.60% |

※2023年10月時点

最大下落率は?

投資するのであれば、ファンドがどの程度下落する可能性があるのかは知っておきたいところです。もちろん標準偏差から変動幅を予測することはできますが、やはり過去にどの程度下落したことがあるのかを調べたほうが心構えができます。

日経225ノーロードオープンは2007年11月~2008年10月の間に最大48.37%下落しています。

| 期間 | 下落率 |

| 1カ月 | ▲24.08% |

| 3カ月 | ▲35.67% |

| 6カ月 | ▲41.85% |

| 12カ月 | ▲48.37% |

※2023年10月時点

リーマンショック級の下落が早々来るものではないですが、株式ファンドはこういうこともあり得ると肝に銘じておいたほうがよいですね。下落したタイミングで売ってしまうのが最悪ですので、下落しても動じずに長期で保有しましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

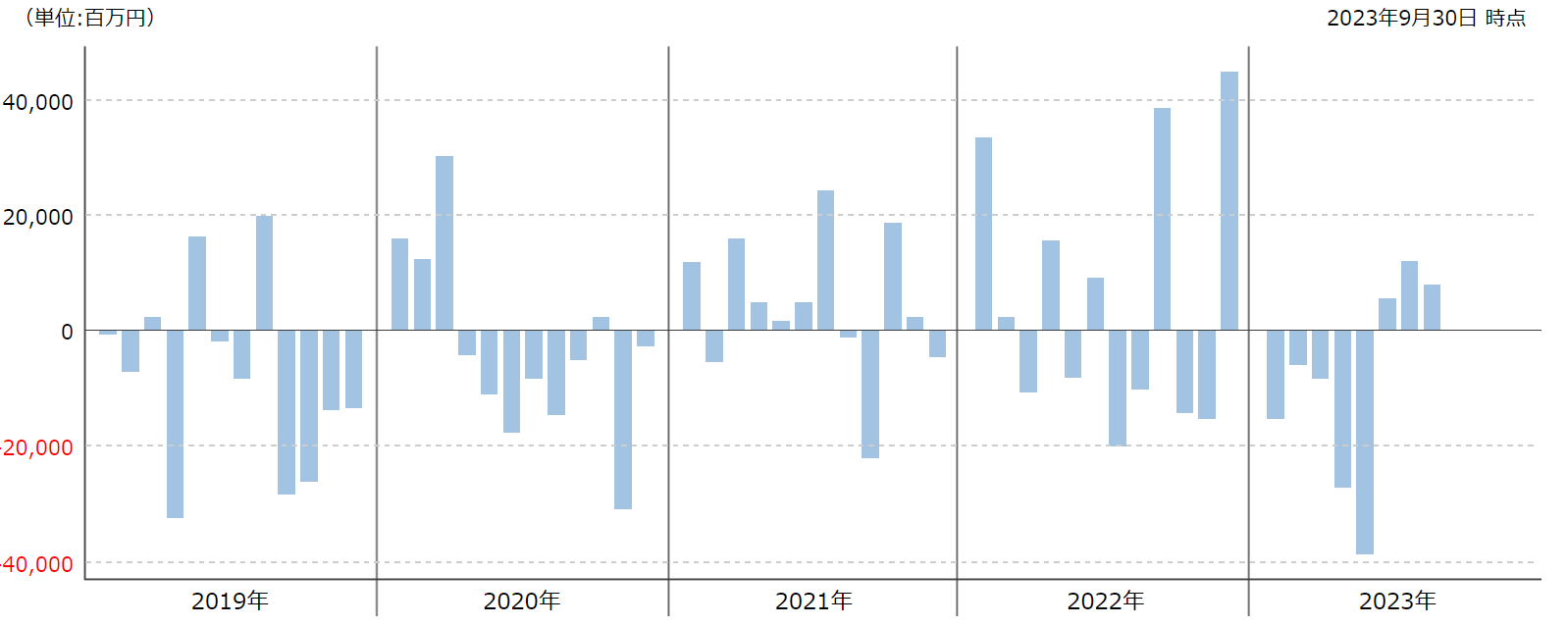

評判はどう?

日経225ノーロードオープンの評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、日経225ノーロードオープンを購入している人が多いということなので、評判がよくなっているということです。

日経225ノーロードオープンは、流入超過と流出超過を繰り返しており安定していません。コストが4分の1以下の同じファンドが出てきている中で、この資金流入はよくわからないというのが正直な感想です。

※引用:ウエルスアドバイザー

日経225ノーロードオープンの今後の見通しと評価まとめ

いかがでしょうか?

まず、多くの投資家はバイアスにかかっており、日本国内のことのほうが海外の銘柄よりも正しく判断できると思っています。

そのため、大半の人が自分のポートフォリオに国内株ファンドを組み入れているのですが、それは本当に正しいでしょうか?

少なくともパフォーマンスを客観的に比較すると、先進国株式ファンドのほうが日本株ファンドよりも優れた成果を残し続けています。あえて、日本株ファンドを保有する理由というのも再考してみるとよいと思います。

また日経225をベンチマークとしているファンドは、数多くあり、その中でもコストがかなり割高な日経225 ノーロードオープンをあえて選択する理由はありません。

もし日経225に連動するインデックスファンドを検討しているのであれば、コスト最安値のeMAXIS Slim国内株式(日経平均)がよいでしょう。

巷では、インデックスファンドがいいと言われますが、アクティブファンドの中にも非常に優秀なファンドはいくつも存在しています。これを機会にアクティブファンドを検討してみるというのもよいと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点