インデックスファンドの低コスト競争において、最前線で戦って

いるアセットマネジメントOneのたわらノーロードシリーズ。

つみたてNISAや楽天のiDeCoに採用されていることもあり、着実に

純資産総額を伸ばしています。

今日は、たわらノーロード新興国株式の評価や評判、実質コスト

などについて徹底的に分析したいと思います。

たわらノーロード新興国株式の基本情報

投資対象は?

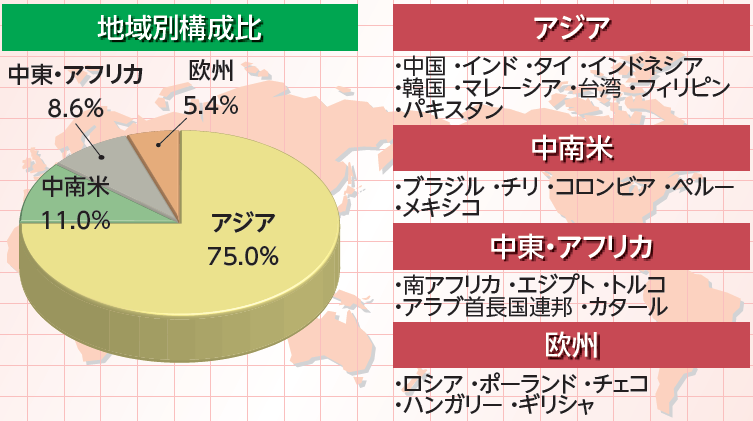

投資対象は、新興国の株式に投資し、MSCIエマージング・マーケット

・インデックス(円換算ベース)に連動する投資成果を目指します。

MSCIエマージング・マーケット・インデックスとは、MSCI inc.が

開発した世界の新興国株式市場の動きを表す株式指数です。

地域構成比は下図のようになっており、構成国は24か国、837銘柄

からなっています。

※引用:交付目論見書

たわらノーロード新興国株式の値動きのイメージがつきやすい

ようにベンチマークの推移を見てみましょう。

いかがでしょうか?

2007年~2008年のリーマンショックで大きく下落をして、

10年経った現在でも当時の最高値付近までしか到達できずに

います。

この時点で、他のベンチマークと比べると、劣ってしまいますね。

※引用:交付目論見書

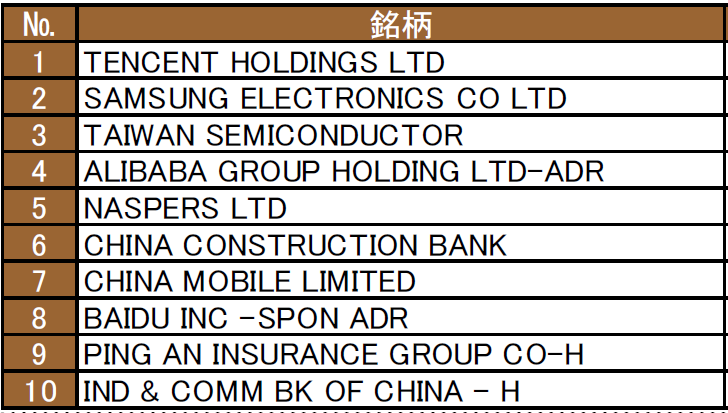

たわらノーロード新興国株式の組み入れ銘柄も見てみましょう。

テンセント、サムスン、アリババが上位にランクインしています。

国がケイマン諸島となっていますが、これは節税対策で本店を

オフショアエリアに登記しているためです。実際は中国の企業ですね。

テンセントは日本でいうLINEと似たアプリ「WeChat」を運営して

いる企業、アリババは世界最大規模の通販サイトを運営している企業です。

※引用:マンスリーレポート(11月時点)

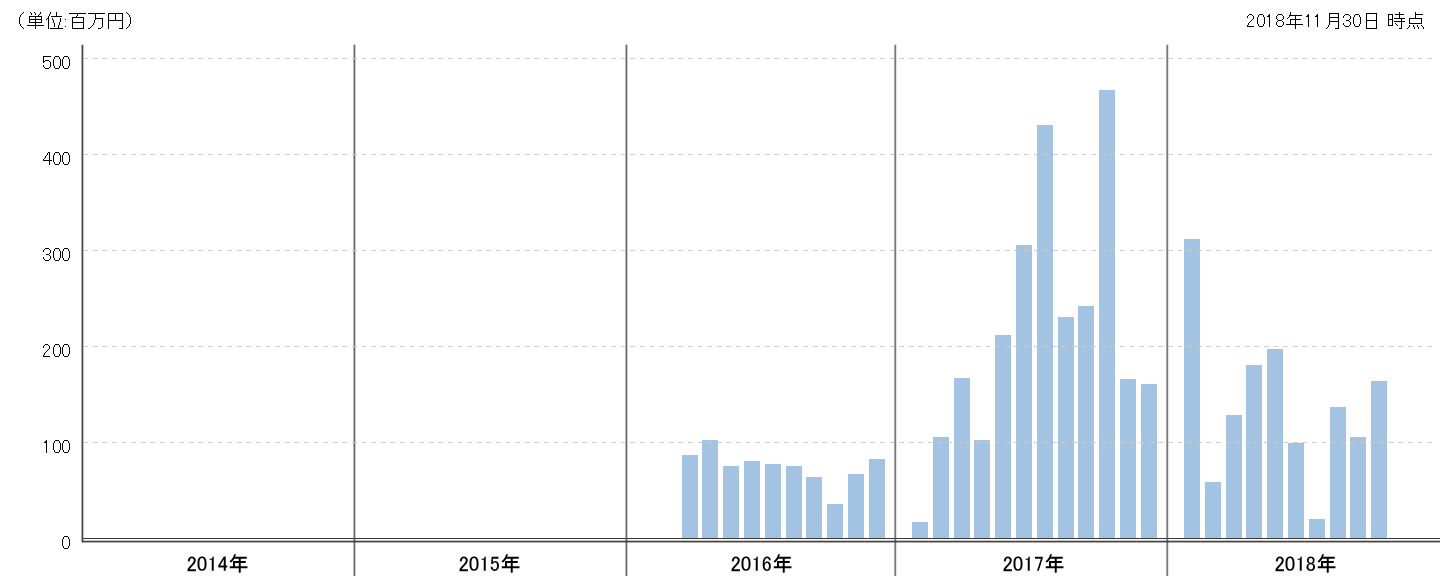

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金

の総額だと思ってください。

純資産総額の規模の大きさは運用を効率よく行える状況にある

のか確認する上で、とても役に立ちます。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を

入れ替えることができず、インデックスから乖離してしまう

リスクがあります。

また純資産総額が大きく減少していると、ファンドの組み替えが

うまくできず、予期せぬマイナスを生む可能性があります。

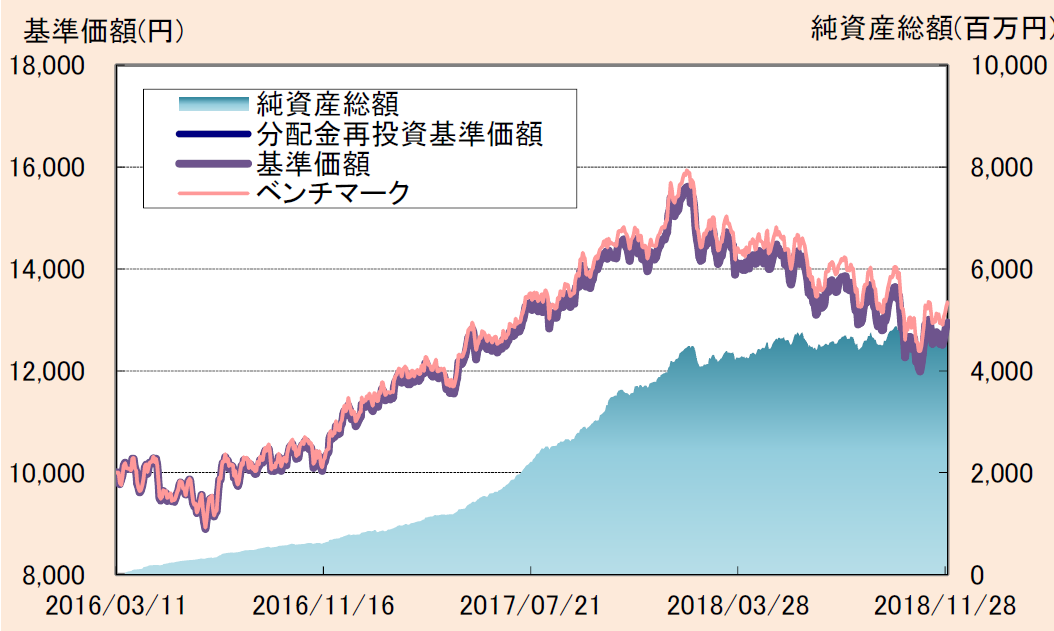

たわらノーロード新興国株式は下図のように2016年の新規設定

以来、純資産総額を伸ばしており、現在の純資産総額は約49億円

となっています。ファンドの規模としては全く問題ありませんね。

※引用:マンスリーレポート(11月時点)

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、

株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなる

のが通例で、実際にかかる実質コストをもとに投資判断をしなければ

なりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

インデックスファンドにおいて、実質コストというのは何よりも

重要な項目です。MSCIエマージング・マーケット・インデックス

連動型のファンドは各社が作っていますが、運用リターンはベンチ

マークに連動するため、どこも差がつきません。

そうすると、実質コストの部分で良し悪しを決めることになるわけです。

たわらノーロード新興国株式の実質コストは0.647%となっており、

前期の0.76%と比較しても割安になっています。

これは純資産が増えて、運用が安定してきたからでしょう。

| 購入時手数料 | 0 |

| 信託報酬 | 0.3672%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.647%(概算値) |

※引用:第3期 運用報告書(決算日2018年10月12日)

たわらノーロード新興国株式の評価分析

基準価額をどう見る?

たわらノーロード新興国株式の基準価額は、2016年から好調でした

が、2018年1月末の市場の大暴落をきっかけに下落トレンドが

続いています。

先進国株式などは、回復基調にありますが、新興国株式はいまだ

回復の兆しが見えません。

※引用:モーニングスター

利回りは?

つづいて、たわらノーロード新興国株式の運用実績を見てみましょう。

1年平均利回りが▲10.04%となっています。

2018年は1月から下落しつづけたので、仕方のない結果でしょう。

長期の利回りはわかりませんが、基本ベンチマークが同じであれば、

ほとんどパフォーマンスに差は出ません。

同じベンチマークで、かなり前から設定されているファンドの情報を

もとにすると、5年平均利回りは約6%となっており、悪くない結果と

なっています。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?

もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | %ランク | |

| 1年 | ▲10.04% | 57% |

| 3年 | - | - |

| 5年 | - | - |

| 10年 | - | - |

※2018年12月時点

標準偏差は?

たわらノーロード新興国株式の標準偏差を見てみると、

同カテゴリー内でのランクは平均より少し下位です。

アクティブファンドよりは価格の変動幅が小さくなるので、

このあたりが妥当でしょう。

標準偏差から将来リターンがある程度予測できるのは

ご存じでしょうか?

まだ計算方法を知らないと言う方はこの機会に覚えておいて

くださいね。

| 標準偏差 | %ランク | |

| 1年 | 17.43 | 62% |

| 3年 | - | - |

| 5年 | - | - |

| 10年 | - | - |

※2018年12月時点

年別のパフォーマンスは?

たわらノーロード新興国株式の年別のパフォーマンスを見てみましょう。

2017年はインデックスファンドであるにもかかわらず30%超の高い

リターンを実現しています。

一方で、今年に入り、その反動から大きく下落が続いています。

新興国株式は基準価額の変動が大きいので、投資初心者は手を

出さないほうが無難だと思います。

| 年間利回り | |

| 2018年 | ▲7.23%(9月末時点) |

| 2017年 | 32.67% |

| 2016年 | - |

| 2015年 | - |

| 2014年 | - |

※2018年12月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドのパフォーマンスの差は?

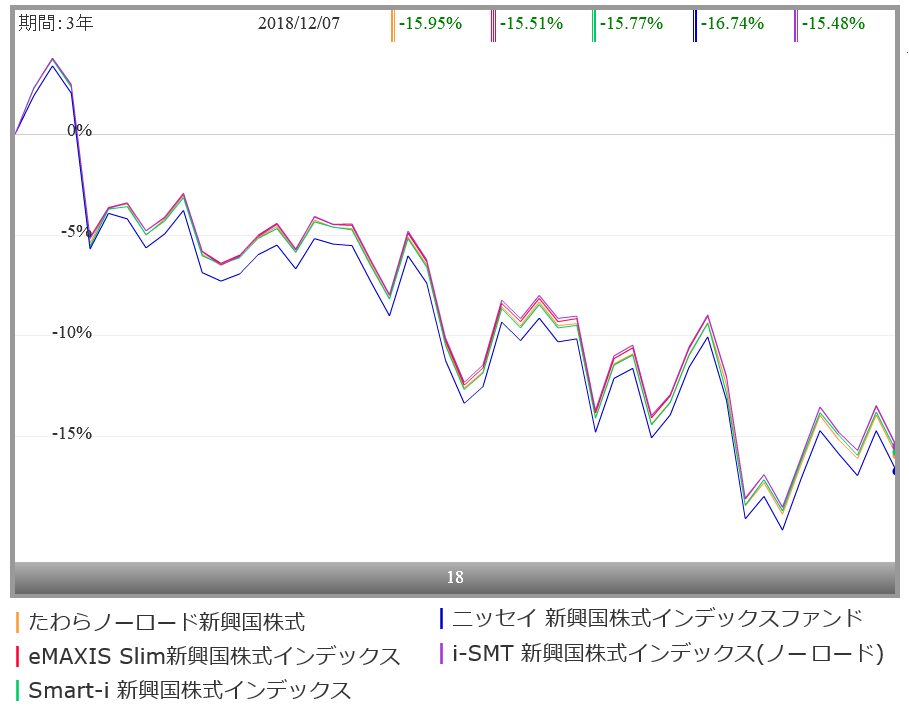

インデックスファンドに投資する上で、同じベンチマークを採用

している類似ファンドとのパフォーマンスの比較は必ず行わなけ

ればいけません。

たわらノーロード新興国株式(黄線)と同じMSCIエマージング・

マーケット・インデックスを採用しているファンドを比較してみると

、たわらノーロード新興国株式は真ん中に位置しています。

単純に信託報酬だけでなく、実質コストや運用パフォーマンスを

見ると、実は、他のファンドのほうが良かったりすることもある

ので、しっかり調べる癖を付けてくださいね。

※引用:モーニングスター

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になる

のが、最大どの程度、資産が下落する可能性があるのかという点か

と思います。

下記にたわらノーロード新興国株式の設定来の下落率を載せています。

2017年11月に一番タイミング悪く購入し、2018年10月に一番タイミング

悪く売却した場合は、▲14.65%ほど資産が減ったということですね。

まだ設定来の期間が短く、データがありませんが、同じベンチマークで

5年以上運用されているファンドの下落率を見ると、最大で約29%と

なっているので、それくらいの下落は起こり得るものと思っておいた

ほうがよいと思います。

新興国の株式はやはり上下の値動きの振れが大きいですね。

ただ、しっかり長期保有をすればプラスのリターンが出ていますので、

下がったからといってすぐに売るのはやめましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?

もし、理解していないのであれば、必ず理解しておいてください。

| 期間 | 下落率 |

| 1カ月 | ▲11.05% |

| 3カ月 | ▲12.10% |

| 6カ月 | ▲14.36% |

| 12カ月 | ▲14.65% |

※2018年12月時点

乖離率は?

インデックスファンドの運用においては、ベンチマークとの

乖離率というのが運用の巧拙を見極める一つのポイントとなります。

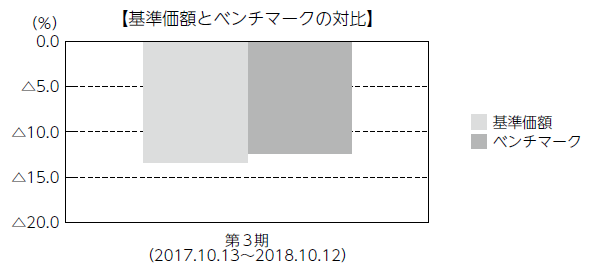

2017年10月13日~2018年10月12日の期間で見ると、ベンチマークが

▲12.4%に対して、たわらノーロード新興国株式は▲13.4%となって

います。

乖離率は1.0%程度となっており、そのうち半分程度は運用コスト

によるものです。

残りの半分は配当に対する課税の影響ですので、おおむねベンチ

マークに連動した運用成果を出せています。

※引用:運用報告書span>

評判はどう?

ネットでの書き込みなどで調べる方法もありますが、評判を知る

うえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは多くの投資家がファンドを購入

しているということなので、評判がいいということになります。

たわらノーロード新興国株式は2016年の新規設定以来、毎月資金

流入しています。

ただ、今後は、同カテゴリーでコストの安いものが出ているので、

そちらに資金が流れることが予想されます。

※引用:モーニングスターWEBサイト(2018年12月時点)

たわらノーロード新興国株式の評価まとめ

インデックスファンドを選ぶのであれば、コストとベンチマーク

の推移がすべてだと思っています。

まずベンチマークについては、さきほども述べましたが、未だに

リーマンショック以前の水準程度まで戻せておらず、優れたベンチ

マークとはいいがたい状況です。

今後、そう起こることはないと思いますが、70%の下落というのも

普通の人であれば耐えられないと思います。

そしてコスト面では、eMAXIS Slim 新興国株式が同じベンチマーク

で、コストをかなり抑えたファンドとなっています。

以上の点から、現状、たわらノーロード新興国株式に積極的に投資

をする理由はないでしょう。

バランス型ファンドだと自動的に組入られてしまっていることも

あるため、注意してください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点