投資信託の専門家である投信ブロガーが選ぶファンド・オブ・ザ・イヤー2021で見事1位にランクインしたのが、三菱UFJ国際投信のeMAXIS slim 全世界株式(オール・カントリー)です。

いままでのeMAIXS Slim 全世界株式は日本株が含まれていなかったのですが、ついにこれ一本で先進国、新興国の株式約2800銘柄に低コストで投資ができるようになりました。

今日は、三菱UFJ国際投信のeMAXIS Slim 全世界株式(オールカントリー)を徹底分析していきます。

「eMAXIS slim 全世界株式(オール・カントリー)って投資対象としてどうなの?」

「eMAXIS slim 全世界株式(オール・カントリー)って持ってて大丈夫なの?」

「eMAXIS slim 全世界株式(オール・カントリー)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

eMAXIS slim 全世界株式(オール・カントリー)の基本情報

投資対象は?

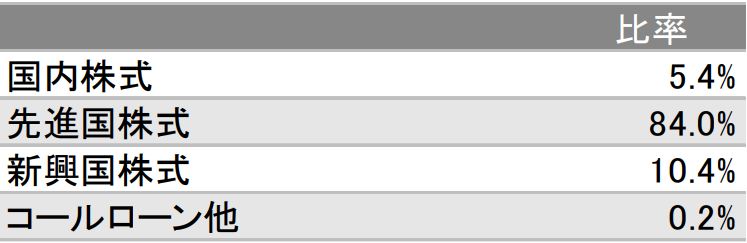

eMAXIS slim 全世界株式(オール・カントリー) の投資対象は先進国と新興国の株式です。MSCIオールカントリー・ワールド・インデックス(配当込み・円換算ベース)に連動する投資成果を目指します。

先進国株式と新興国株式の比率で見ると、新興国株式が約10%程度含まれています。eMAXIS Slim 先進国株式インデックスと比べて、新興国株式が一部含まれているのと、日本株がポートフォリオに組み入れられているという点が異なります。

※引用:マンスリーレポート

国別のポートフォリオを見ると、アメリカが約60%、残りはほとんど先進国が占めていますが、中国株(ケイマン)とインドも上位にランクインしています。このあたりが、先進国株式インデックスと大きく異なる点ですね。

※引用:マンスリーレポート

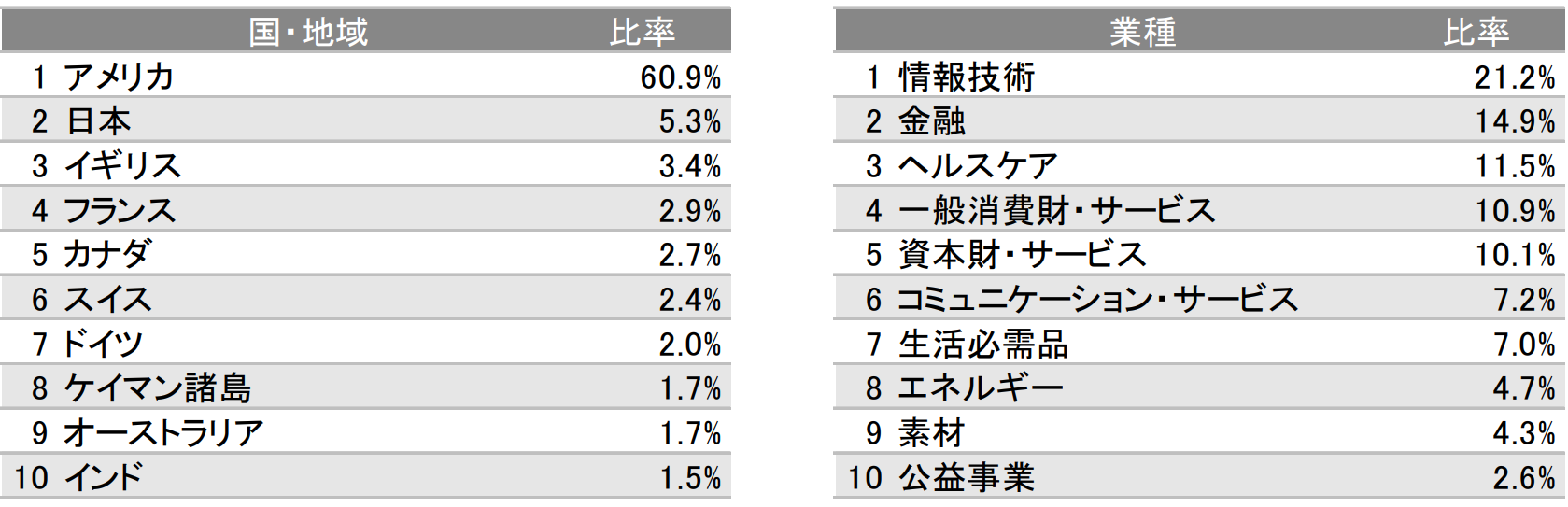

現在の組入銘柄は約2800銘柄ですが、その上位を見てみると、すべてアメリカ株式です。そして、ほとんどの銘柄があなたが名前を聞いたことのある企業なのではないでしょうか

※引用:マンスリーレポート

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

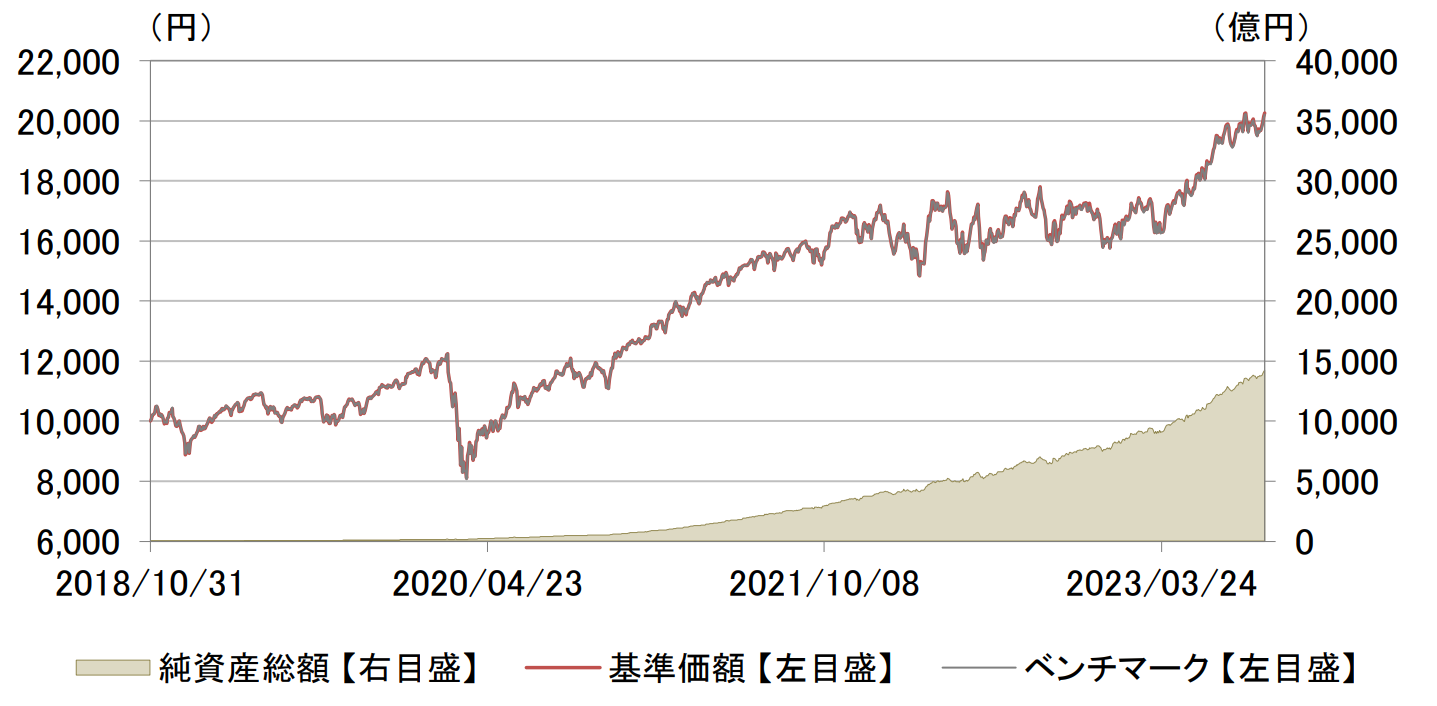

eMAXIS slim 全世界株式(オール・カントリー) は純資産総額は1.4兆円と右肩上がりに純資産を増やしています。つみたてNISAやiDeCoで採用されていることもありますが、ここまで純資産の大きなインデックスファンドはほとんどありません。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。

特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

eMAXIS slim 全世界株式(オール・カントリー) の実質コストは0.084%と超低コストです。全世界の株式にこのコストで投資ができるというのはとても魅力的ですね。

またeMAXIS Slimシリーズは純資産総額が一定値を超えるたびに信託報酬が下がりますので、さらにメリットが出てきます。

| 購入時手数料 | なし |

| 信託報酬 | 0.05775%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 0.084%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

eMAXIS slim 全世界株式(オール・カントリー)の評価分析

基準価額をどう見る?

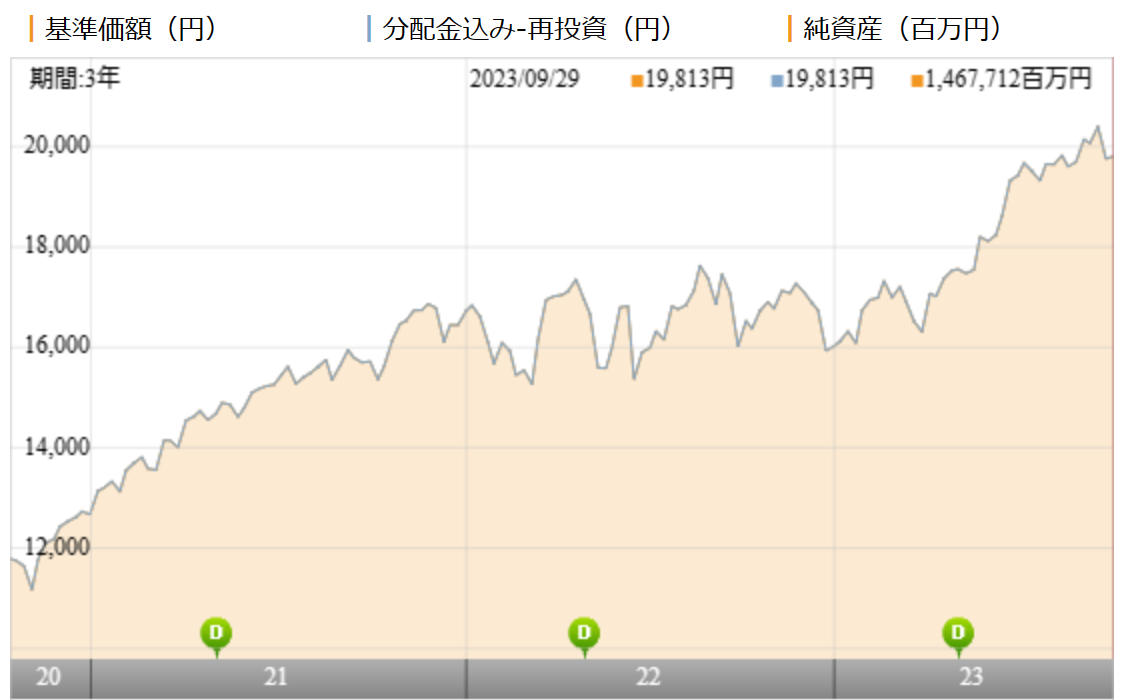

eMAXIS slim 全世界株式(オール・カントリー) の基準価額は、2021年以降、着実に上昇を続けています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

eMAXIS slim 全世界株式(オール・カントリー) の直近1年間の利回りは23.71%です。

3年平均利回りも20%を超えており、かなり優秀のように見えます。

ただ、この時点で投資判断するのは時期尚早です。同カテゴリー内の他のファンドとパフォーマンスを比較してから投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +23.71% |

| 3年 | +20.23% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

eMAXIS slim 全世界株式(オール・カントリー)は、日本を含むグローバル株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

eMAXIS slim 全世界株式(オール・カントリー)はすべての期間で上位30%にランクインしています。インデックスファンドとしては、十分な水準です。

| 上位●% | |

| 1年 | 25% |

| 3年 | 22% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

eMAXIS slim 全世界株式(オール・カントリー) の年別のパフォーマンスも見てみましょう。

年別のパフォーマンスを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2022年は下落していますが、マイナス幅は1桁で済んでいます。他の年は十分なプラスとなっていますし、この利回りで運用ができるのであれば、インデックスファンドで十分という人も多いのではないでしょうか。

| 年間利回り | |

| 2023年 | +22.49%(1-9月) |

| 2022年 | ▲5.58% |

| 2021年 | +32.71% |

| 2020年 | +8.96% |

| 2019年 | +26.82% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

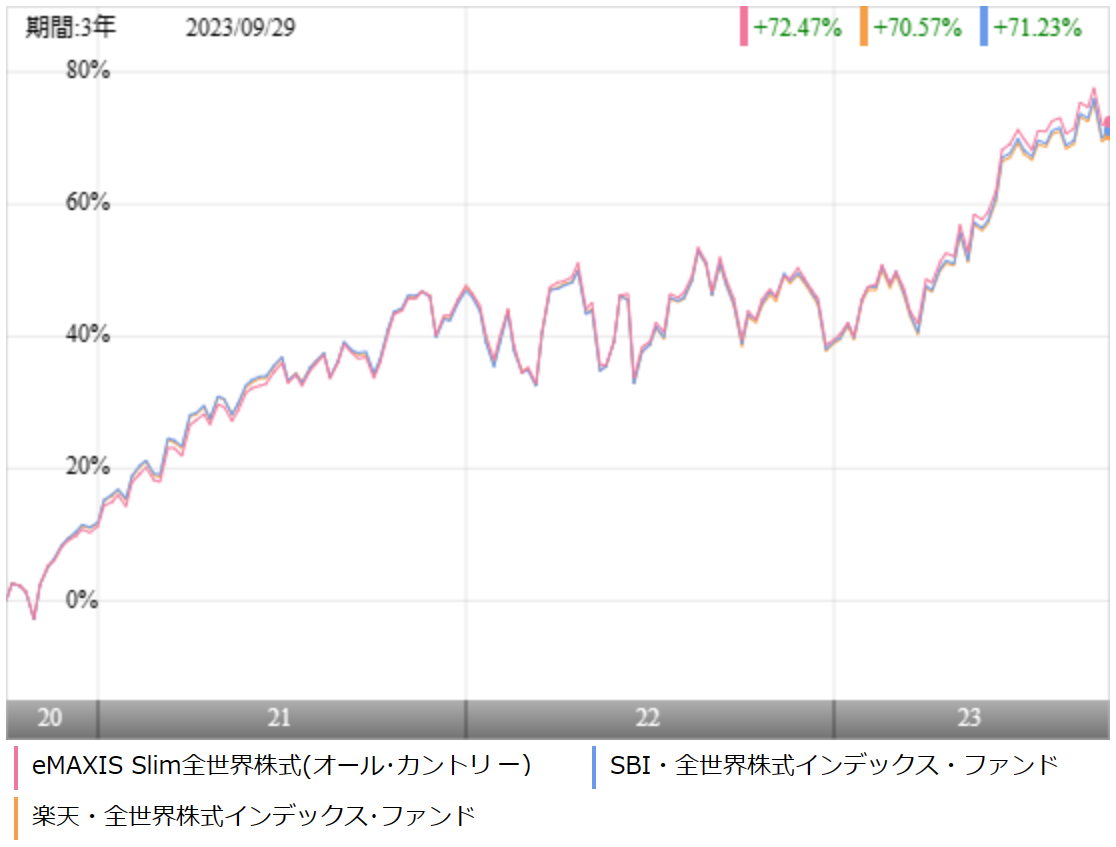

eMAXIS slim 全世界株式(オール・カントリー)に投資を検討する上で、他のインデックスファンドとパフォーマンスを比較しておいて損はありません。

全世界の株式投資ができるファンドとしては、eMAXIS slim全世界株式(オール・カントリー)のようにMSCI ACWIに連動するインデックスファンドと、FTSE グローバル・オールキャップ・インデックスに連動するインデックスファンドがあります。

今回は、FTSEに連動する楽天・全世界株式インデックス・ファンドとSBI・全世界株式インデックスファンドと比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、ほとんど結果は変わりませんが、eMAXIS slim全世界株式(オール・カントリー)が一番パフォーマンスで優れています。

どうやらFTSEグローバル・オールキャップ・インデックスに連動するインデックスファンドのほうがパフォーマンスは高いようですね。

| Slim 全世界株式 | 楽天・全世界 | |

| 1年 | +23.71% | +23.15% |

| 3年 | +20.23% | +19.90% |

| 5年 | - | +11.93% |

| 10年 | - | - |

※2023年10月時点

インデックスファンドとのパフォーマンス比較

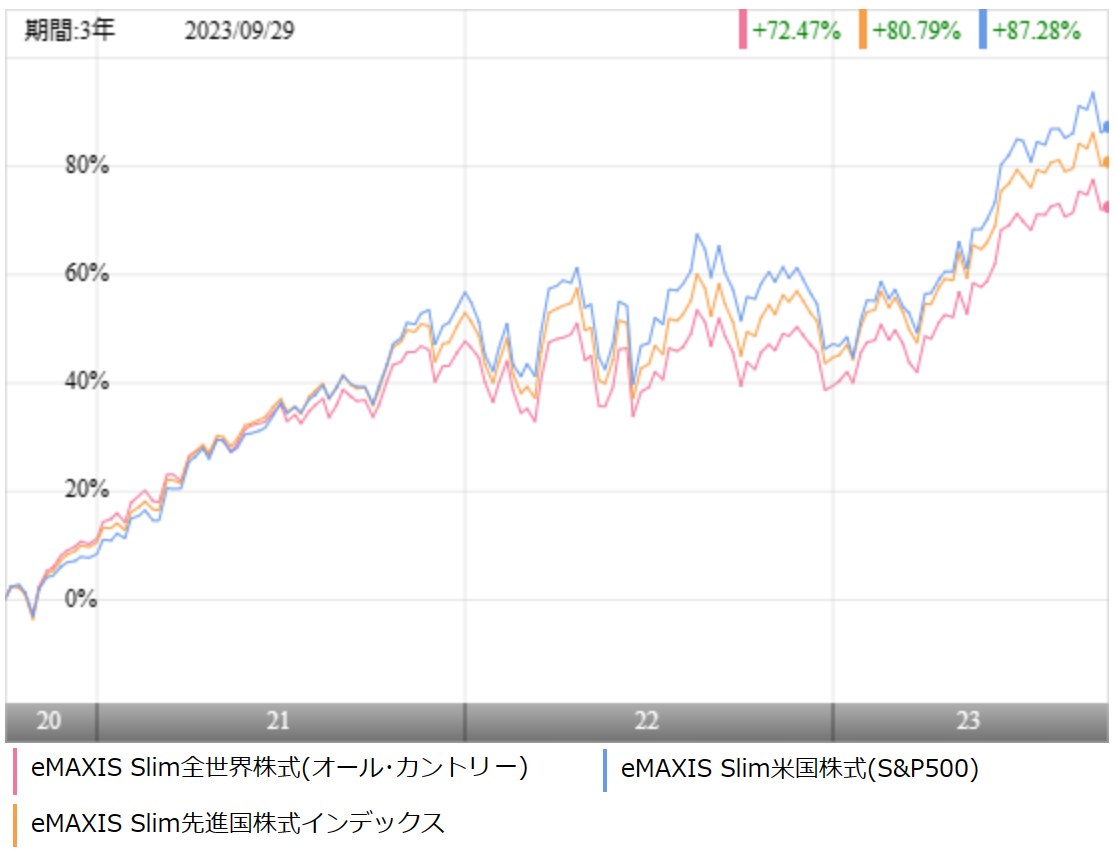

続いて、eMAXIS slim 全世界株式(オール・カントリー)に投資をするのであれば、他のeMAXIS SlimシリーズであるeMAXIS Slim先進国株式インデックスとeMAXIS Slim 米国株式(S&P500)ともパフォーマンスを比較しておきましょう。

※引用:ウエルスアドバイザー

直近3年間では、eMAXIS slim 全世界株式(オール・カントリー)が一番利回りは低いという結果となりました。直近3年ほどは先進国株とくに米国株が非常に好調であるため、このような結果となっています。

より長期での運用を考えると、新興国株がアウトパフォームしてくる時期もあると思いますので、そこまで気にしないでもよいと思います。

| Slim 全世界株式 | Slim 米国株式 | |

| 1年 | +23.71% | +23.68% |

| 3年 | +20.23% | +23.72% |

| 5年 | - | +15.80% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとの利回り比較

eMAXIS slim 全世界株式(オール・カントリー)のような低コストのインデックスファンドに投資をするのであれば、コストは高くなるものの高い利回りが期待できるアクティブファンドと利回りを比較してから投資をしても遅くはありません。

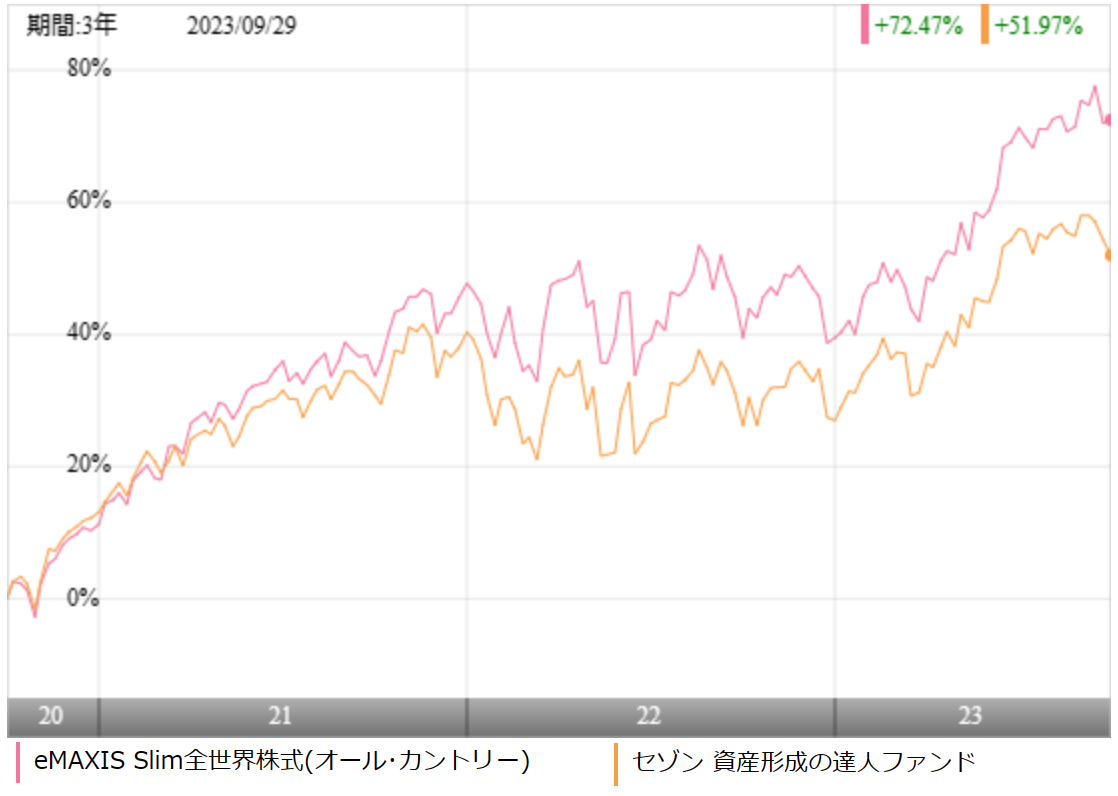

今回は、全世界の株式に分散投資していて非常に人気の高いセゾン投信の資産形成の達人ファンドとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS slim 全世界株式(オール・カントリー)のほうがパフォーマンスで上回っています。

こうなると、あえて高いコストを支払って利回りの低いアクティブファンドに投資をするということもありませんね。

| Slim 全世界株式 | 資産形成の達人 | |

| 1年 | +23.71% | +20.46% |

| 3年 | +20.23% | +15.09% |

| 5年 | - | +9.75% |

| 10年 | - | +11.73% |

※2023年10月時点

最大下落率は?

eMAXIS slim 全世界株式(オール・カントリー) に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでeMAXIS slim 全世界株式(オール・カントリー)の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲15.04% |

| 3カ月 | ▲21.86% |

| 6カ月 | ▲13.13% |

| 12カ月 | ▲12.07% |

※2023年10月時点

まだ運用期間が短いので、ほとんど大きな下落は経験していませんが、2020年1月~3月で最大21.86%となっています。

この程度の下落はよくあることですが、精神的に耐えられる金額で運用をするのがおすすめです。

評判はどう?

それでは、eMAXIS slim 全世界株式(オール・カントリー)の評判はどうでしょうか?

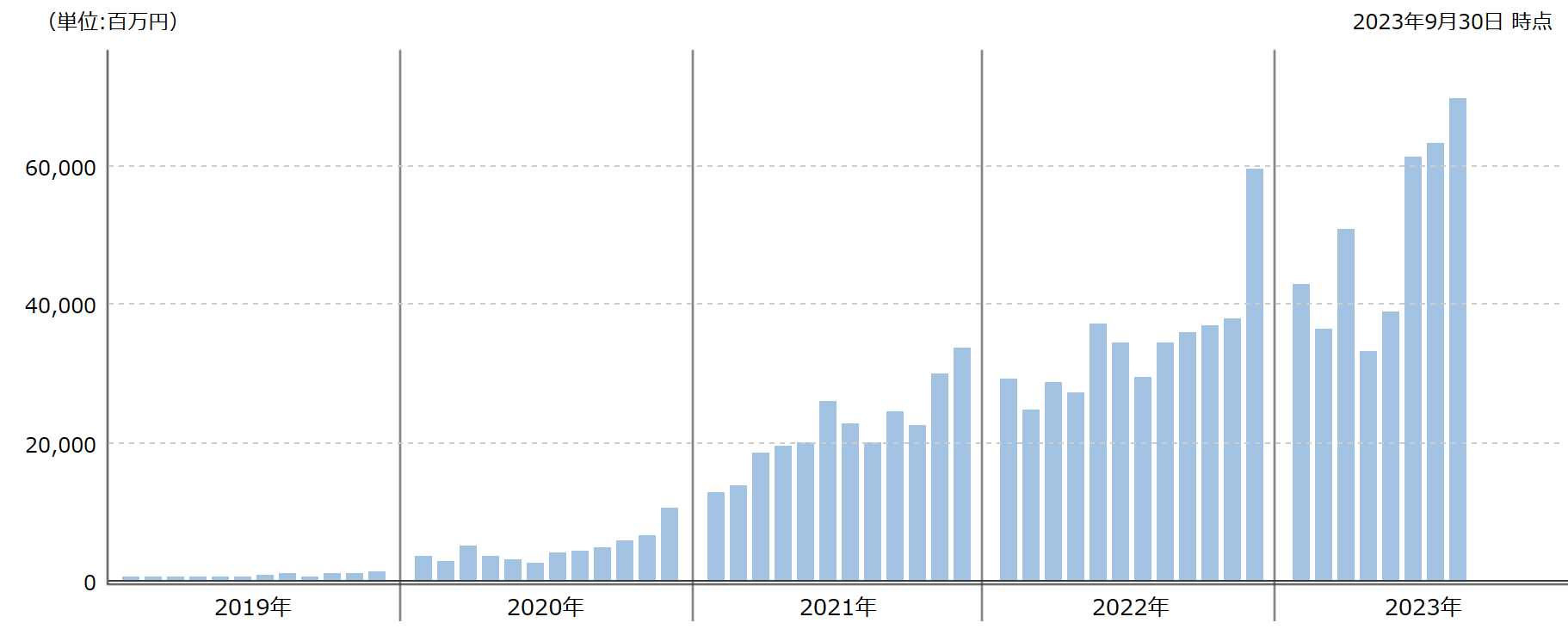

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

eMAXIS slim 全世界株式(オール・カントリー)は毎月の資金流入量も増え続けており、とても好調であることがわかります。

人気は絶大と言えますね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

eMAXIS slim 全世界株式(オール・カントリー)はNISAのみ対応していますので、投資をする際は積極的に利用しましょう。

| NISA | iDeCo |

| 〇 | 松井証券、マネックス証券 |

※2023年10月時点

eMAXIS slim 全世界株式(オール・カントリー)の今後の見通し

よくファンド相談をいただく方のなかにeMAXIS Slim全世界株式(オールカントリー)、eMAXIS Slim 先進国株式インデックス、eMAXIS Slim米国株式(S&P500)のどれがおすすめですかと質問をされます。

パフォーマンスだけを見れば、eMAIXS Slim 米国株式(S&P500)であり、私もeMAXIS Slim米国株式(S&P500)に中心に投資をしていますが、一番重要なのは、自分の中の納得感だと思っています。

2年前のコロナショックの影響で精神的に耐えられなくなり、なくなく損切りした人もいると思います。結局それは、自分の投資スタンスを信じられなくなってしまった影響です。逆に言えば、自分が信じられるものに投資をするのが一番良いと思っています。

強い米国株式だけ持っていれば十分というのであれば、米国株式(S&P500)でよいですし、いや、よくわからないから先進国株式や新興国株式に分散しておきたいということであればeMAXIS Slim 全世界株式(オール・カントリー)で良いと思います。

パフォーマンスがどちらが良いかという観点もありますが、自分の中でどちらが安心して投資を続けられそうかという点も考慮してみてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点