新興国株式というと先進国株式と比べて価格の変動が大きいため、リスク選好型の投資家から人気を集めています。

そして、新興国株式のインデックスファンドで特に人気が高いのが低コスト競争において、最前線で戦っている三菱UFJ国際投信のeMAXIS Slimシリーズです。

今日は、三菱UFJ国際投信のeMAXIS Slim新興国株式インデックスについて独自目線で徹底的に分析したいと思います。

こんなことがわかる

- eMAXIS Slim新興国株式インデックスって投資対象として、あり?なし?

- eMAXIS Slim新興国株式インデックスより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

eMAXIS Slim新興国株式インデックスの評判や口コミは?

まず、皆さんが一番気になるであろうeMAXIS Slim新興国株式インデックスの評判や口コミを見ていきます。

eMAXIS Slim新興国株式インデックスの評判を知る上でいくつかの方法があります。

①純資産総額

純資産総額とは、投資家から集めまっている資金の総額だと思ってください。

純資産総額が大きい=多くの投資家が将来性を感じて投資をしていることになるため、評判の良さを測る上での1つの指標になります。

あくまでも感覚値ですが、

ポイント

- 100億以下=評判よくない

- 100~500億=どっちつかず

- 500億円以上=評判いい

- 1000億円以上=かなり評判いい

と思っておけばいいです。

では、eMAXIS Slim新興国株式インデックスの純資産総額がいくらかと言うと、2024年9月時点で約1633億円ですので、かなり評判のいいファンドと判断できます。

※引用:マンスリーレポート

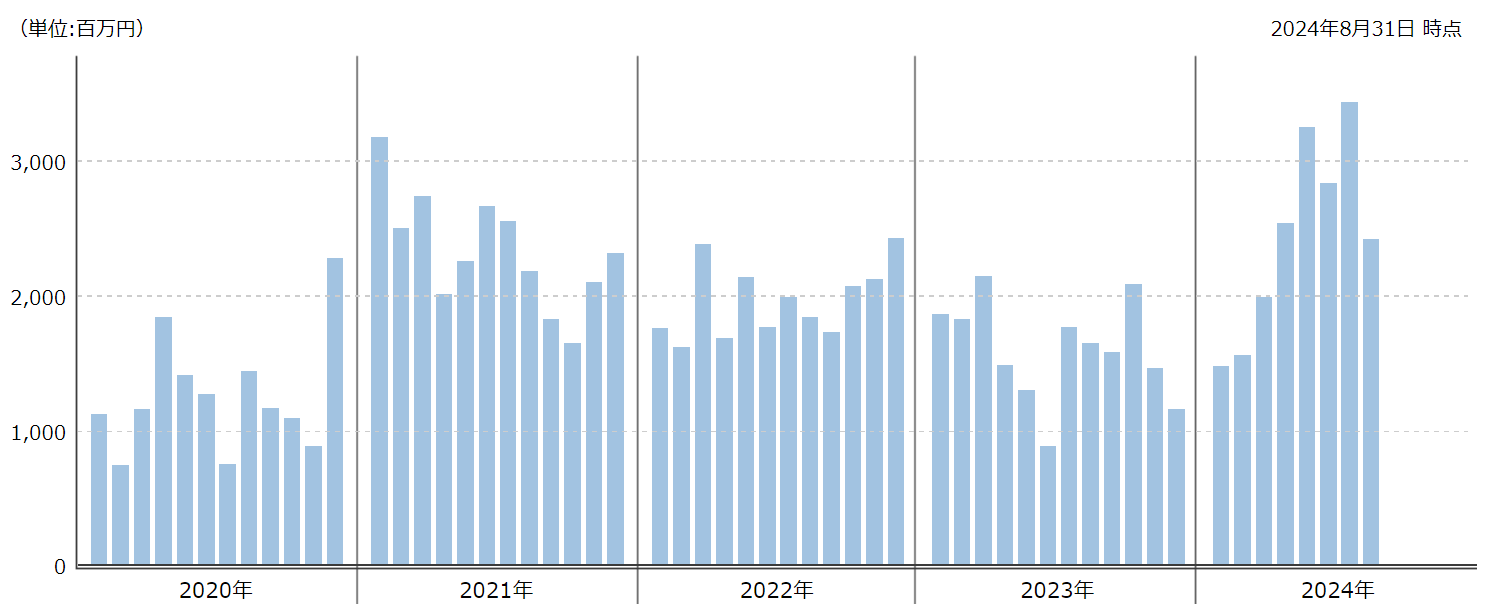

②資金流出入額

資金流出入額では、毎月ファンドに資金が流入しているのか流出しているのかがわかります。

純資産総額と併せて、資金流出入額を見ることで、純資産額が大きくても、評判が落ちてきているファンドに気づくことができます。

例えば、AIやDX、ヒトゲノム、モビリティなど、特定のテーマが非常に人気になり、資金が大量に流入し、純資産総額が1000億円をゆうに超えているファンドが多数あります。

ただ、中にはテーマの人気がなくなり、どんどん資金が流出しているファンドもあるのですが、それでも依然1000億円以上の純資産総額のファンドもあります。

こういったファンドはピークが過ぎており、お世辞にも評判が良いとは言えないわけですが、純資産総額だけを見ていても、判断ができません。

そのため、月次の流出入額を見ることで、資産規模が大きく今も流入を続けている評判の良いファンドなのか、資産規模が大きいが流出が続いており、評判は良くないファンドなのかを判断する役に立ちます。

eMAXIS Slim新興国株式インデックスは、毎月資金が流入しており、ここからも評判が良いことがわかります。

※引用:ウエルネスアドバイザー

③Yahoo!ファイナンス掲示板やXの口コミ

ここでは、Yahoo!ファイナンス掲示板やXでの口コミをまとめました。

口コミ①

eMAXIS Slim新興国株式インデックスに投資をしている人は、今のパフォーマンスというよりも将来のパフォーマンスに期待して投資をしている人が多いです。

まだ米国株が注目される前から、米国株に投資をしていた人達が、今億万長者になっているのと同じように、まだ評価されていないうちに仕込むというのは大事な発想です。

口コミ②

どこまで下がるか分からんけど、中国ずっとダメダメならいずれ銘柄入れ替えされるわけだし、私はホールドしとこうかなと思います

eMAXIS Slim新興国株式インデックスの良い所は、定期的に銘柄が入れ替えられるので、落ち目の銘柄はどんどん入れ替えられます。なので、保有を継続するだけで、最良の銘柄に入れ替わっていくので、気がラクですね。

口コミ③

分散投資と言う意味では、とても大事な考え方です。結果的に、新興国が先進国の指数を追い抜くか追い抜かないか、またそれがいつなのかは誰にもわかりません。一丁前に予想している人がいますが、そんな予想はほとんどあたりません。

そう考えると、将来上がるかもしれないところに、仕込んでおくのは悪くないと思います。

さて、ここまでeMAXIS Slim新興国株式インデックスの評判や口コミを見てきましたが、

要注意

投資において、よくわからないからという理由で、評判や口コミだけを信じて投資をする人は三流投資家です。

多くの投資家を見てきましたが、ほぼ100%どこかで大損します。

ですので、他人の評判だけをアテにするのではなく、自分でもちゃんと納得した上で投資をしたい人は、私が独自の切り口で、eMAXIS Slim新興国株式インデックスを評価・分析していますので、参考にしてください。

投資はどこまでいっても自己責任です。評判だけを頼りに投資をしている人よりも1ランク2ランクは軽くレベルアップできるはずです。

eMAXIS Slim新興国株式インデックスの独自評価と分析

投資対象は?

投資対象は、新興国の株式に投資し、MSCIエマージング・マーケット・インデックス(円換算ベース)に連動する投資成果を目指します。

MSCIエマージング・マーケット・インデックスとは、MSCI inc.が開発した世界の新興国株式市場の動きを表す株式指数で、構成国は24か国、約1400銘柄からなるインデックスです。

では、具体的にeMAXIS Slim新興国株式インデックスの国別の資産構成比を見てみましょう。

※引用:マンスリーレポート

インド、台湾、ケイマン諸島、韓国とアジアの新興国の比率が高くなっているのが特徴ですね。

ケイマン諸島の比率が高くなっていますが、これは大部分が中国の企業ですので、中国と置き換えてもよいと思います。

ケイマン諸島はオフショアと言って、税制優遇制度があり、登記場所をケイマンにすることで、合法的に税金の支払いを減らせるというわけです。大企業になると、叩かれることもありますが、中国の大手企業はまったく気にしていないようです。

純資産総額は?

続いて、eMAXIS Slim新興国株式インデックスの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

インデックスファンドの運用において、純資産総額というのも見るべきポイントです。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

eMAXIS Slim新興国株式インデックスは下図のように2017年の新規設定以来、純資産総額を伸ばしており、現在の純資産総額は約1633億円となっています。

ファンドの規模としては全く問題ありません。低コスト戦争で首位争いをしているうちは、流入が続きそうです。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

特にMSCIエマージング・マーケット・インデックス連動型のファンドは運用会社各社が作っていますので、運用リターンはほとんど変わりません。そうすると、ファンドのパフォーマンスは実質コストの部分で良し悪しを決めることになるわけです。

eMAXIS Slim新興国株式インデックスの実質コストは0.3322%となっており、同カテゴリーの中では、トップクラスの低コストではありますが、信託報酬の2.2倍くらいになっています。

純資産総額が大きくなれば、運用が効率化されてコストは下がってきますが、思った以上に実質コストは高くなっていました。

| 購入時手数料 | 0 |

| 信託報酬 | 0.1518%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.3322%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

類似ファンドの信託報酬比較

続いて、類似ファンドの信託報酬を比較をしてみましょう。

最終的には実質コストで比較をしなければ、どのファンドのパフォーマンスが高いのかはわかりませんが、参考にはなります。こう比較をしてみても、eMAXIS slim 新興国株式インデックスが明らかに優位にたっていることがわかります。

| ファンド | 信託報酬 |

| eMAXIS Slim新興国株式インデックス | 0.1518% |

| たわらノーロード新興国株式 | 0.1859% |

| ニッセイ 新興国株式インデックスファンド | 0.1859% |

| i-SMT 新興国株式インデックス | 0.187% |

※2024年9月時点

基準価額をどう見る?

eMAXIS Slim新興国株式インデックスの基準価額は、2022年に停滞していましたが、2023年以降は大きく上昇を続けています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、eMAXIS Slim新興国株式インデックスの運用実績を見てみましょう。

| 平均利回り | |

| 1年 | +12.08% |

| 3年 | +6.37% |

| 5年 | +11.18% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは12%、3年平均利回りは6%、5年平均は約11%のプラスとなっています。

投資信託は長期保有が前提になりますので、あまり短期のパフォーマンスは気にしなくても構いません。

ただ、どちらにしても、この時点で投資判断をするのは時期尚早です。他のファンドとパフォーマンスなどを比較してから優劣を考えましょう。

同カテゴリー内での利回りランキングは?

eMAXIS Slim新興国株式インデックスは、新興国複数株式カテゴリ―に属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

eMAXIS Slim新興国株式インデックスは、平均よりは少し良い位置を常に推移しています。インデックスファンドであれば、及第点ではありますが、他にももっと優れたファンドが何本もあるということですね。

| 上位●% | |

| 1年 | 34% |

| 3年 | 38% |

| 5年 | 30% |

| 10年 | - |

※2024年9月時点

年別のパフォーマンスは?

つづいて、eMAXIS Slim新興国株式インデックスの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年はマイナスとなっています。新興国株式ファンドは確かに大きく値上がりする可能性もありますが、下落するときに大きく下落してしまうので、トータルで見ると、特に近年はたいしたパフォーマンスにならない傾向がありますね。

| 年間利回り | |

| 2024年 | +20.41%(1-6月) |

| 2023年 | +16.77% |

| 2022年 | ▲7.05% |

| 2021年 | +8.69% |

| 2020年 | +8.82% |

| 2019年 | +18.35% |

| 2018年 | ▲17.24% |

| 2017年 | - |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとのパフォーマンスの差は?

インデックスファンドに投資をするのであれば、同じベンチマークを採用しているファンドとのパフォーマンスを比較しておくことは重要です。

実質コストを込みで考えると、信託報酬が安くても、パフォーマンスが優れないといったことが時々起こります。

今回は、eMAXIS Slim新興国株式インデックス(黄線)と同じ、エマージング・マーケット・インデックスを採用しているファンドと比較してみました。

※引用:ウエルスアドバイザー

やはり信託報酬が安かった分、eMAXIS Slim 新興国株式インデックスが一番パフォーマンスが優れています。実質コストの差で1%以上リターンが変わりますので、ファンド選定は慎重に行ってください。

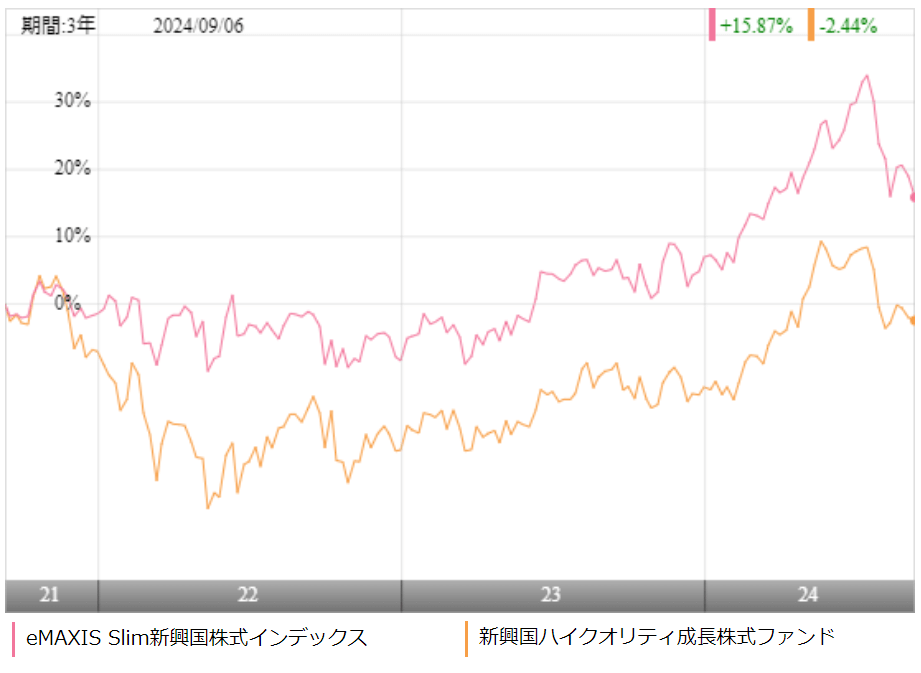

アクティブファンドとのパフォーマンス比較

世間ではインデックスファンドが正という風潮が強いため、アクティブファンドなど検討さえもしていないという方も多いと思います。

しかし、数は少ないですが、長期に渡り圧倒的な成果を残しているアクティブファンドも存在しており、インデックスファンドとパフォーマンスを比較しておいて損はありません。

そこで、今回は新興国株式ファンドとして、純資産が大きく人気のある新興国ハイクオリティ成長株式ファンド『未来の世界(新興国)』とパフォーマンスを比較したいと思います。

※引用:ウエルスアドバイザー

直近3年間のパフォーマンスを見ると、ほぼ全期間において、eMAXIS Slim 新興国株式インデックスが大きく差を広げています。

アクティブファンドはインデックスファンドよりもパフォーマンスの変動幅が大きいのですが、現時点で言えば、eMAXIS Slim 新興国株式インデックスに投資をしておけば十分ですね。

| Slim 新興国株式 | 未来の世界(新興国) | |

| 1年 | +12.08% | +8.39% |

| 3年 | +6.37% | ▲0.07% |

| 5年 | +11.18% | +9.81% |

| 10年 | - | - |

※2024年9月時点

最大下落率は?

投資を検討するうえで、多くの人が気にするのが「このファンドはいったいどれくらい下落する可能性があるのだろう」という点です。

標準偏差などから、価格変動の範囲をある程度は予想できますが、やはり実際に下落した度合いをみたほうがイメージがわきます。

それでは、eMAXIS Slim 新興国株式インデックスの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲19.56% |

| 3カ月 | ▲26.01% |

| 6カ月 | ▲15.82% |

| 12カ月 | ▲20.35% |

※2024年9月時点

eMAXIS 新興国株式インデックスはコロナショックの影響で、2020年1月~3月に26%の下落を記録しています。

下落が続いているとすぐに手放したくなる衝動に駆られる人もいるかもしれませんが、マイナスの時に感情的になり手放すのは最も悪手です。一度保有を決めたのであれば、もう少し中長期視点で考え、保有を続けましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

eMAXIS Slim新興国株式インデックスの個人的評価まとめと今後の見通し

いかがでしょうか?

分散投資目的で新興国株式にも投資をしている人が多いと思いますが、新興国株式は値動きが大きい割にパフォーマンスは先進国株式と比べると大したことがありません。

何より、分散効果が本当にあればよいのですが、今や株式が下落するときは、先進国も新興国も関係なくなってきており、株式の分散はリスクを抑える効果が薄くなっています。

何となく、感覚的には新興国株式にも分散投資をしておいたほうがよい気もしますが、それは幻想だと思ったほうがよいでしょう。

分散投資は別に新興国株式に投資をしなければいけないわけではありません。本当に投資する価値があるのかしっかり考えた上で投資をしてください。

正直、私は、パフォーマンスが優れないインデックスに分散投資をするメリットがあるとは思いませんが、将来性にかけて新興国株式を仕込んでおくという発想自体は悪くないです。

あとは先進国株式、米国株式のパフォーマンスと差が開く時期があっても、我慢して握っていられる忍耐力があるかどうかです。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点