アセマネoneの大人気シリーズである未来の世界。今までは、先進国株式に投資をでいるファンドはありましたが、新興国株式に投資ができるファンドはありませんでした。

そこで、今回、満を持して登場するのが、新興国ハイクオリティ成長株式ファンド『未来の世界(新興国)』です。

今日は独自の目線で未来の世界(新興国)を徹底分析していきたいと思います。

「未来の世界(新興国)って投資対象としてどうなの?」

「未来の世界(新興国)って持ってて大丈夫なの?」

「未来の世界(新興国)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

新興国ハイクオリティ成長株式ファンド『未来の世界(新興国)』の基本情報

投資対象は?

まず投資対象は、新興国の株式または事業活動の主要な部分を新興国で行う企業です。

新興国ハイクオリティ成長株式ファンド『未来の世界(新興国)』でのハイクオリティ企業というのは、持続可能な競争優位性を持ち、高成長が期待できる割安企業のことを指します。

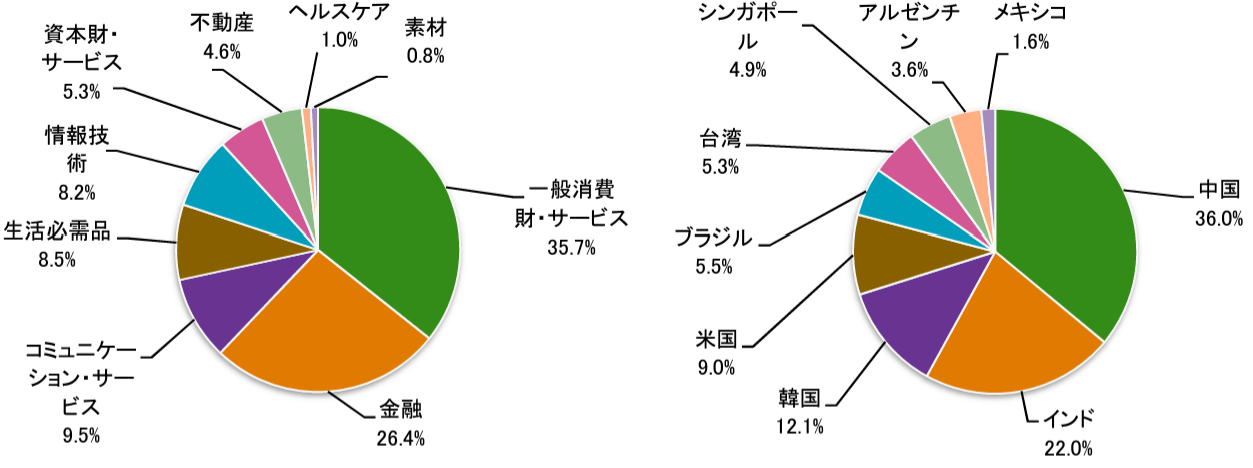

地域別で見てみると、中国が約36%、次いでインド、韓国となっています。

※引用:マンスリーレポート

現在、組み入れ銘柄は35銘柄となっており、1位のメルカドリブレは南米市場最大の電子取引サイトを運営しています。2位のHDFC銀行はインドの民間銀行最大手です。3位のクーパンは韓国のeコマース最大手企業です。

※引用:マンスリーレポート

運用体制は?

実際の運用はモルガン・スタンレー・インベストメント・マネジメントが行います。モルガン・スタンレー・インベストメントは1975年に設立され、世界20か国で、株式・債券等の伝統的資産運用を世界の投資家に提供しています。

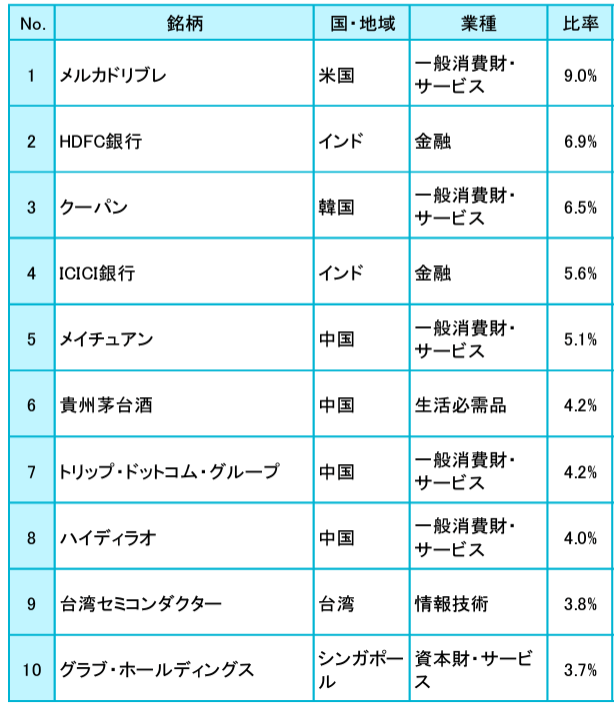

純資産総額は?

続いて、未来の世界(新興国)の純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。純資産総額が小さいと運用が効率的に行えず、余計なコストが発生したり、運用会社も運用に力を入れないため、パフォーマンスが優れないといったデメリットが発生します。

新興国ハイクオリティ成長株式ファンド『未来の世界(新興国)』の現在の純資産総額は約780億円です。

一時期は2000億円を超える規模にまで成長していましたが、パフォーマンスの悪化に伴い減少傾向が続きました。純資産総額の規模は問題ありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

新興国ハイクオリティ成長株式ファンド『未来の世界(新興国)』の実質コストは2.230%とかなり割高になっています。購入時手数料と併せて初年度は5%以上取られますので、コストは高すぎますね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.87%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 2.230%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

新興国ハイクオリティ成長株式ファンド『未来の世界(新興国)』の評価分析

基準価格をどう見る?

未来の世界(新興国)の基準価額は、コロナショック以降、2021年の初めまで大きく上昇しましたが、その後はかなり大きく下落しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

未来の世界(新興国)の直近1年間の利回りは+9.42%です。

3年平均利回りは▲2.19%、5年平均利回りは+10.18%と、ただでさえ値動きの大きい新興国株の銘柄数を絞り込んでいるのでいるので、変動が大きいです。

どちらにしてもこの時点では、まだファンドの良し悪しを判断できませんので、他のファンドと色々比較をしてから投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +9.42% |

| 3年 | ▲2.19% |

| 5年 | +10.18% |

| 10年 | - |

※2023年9月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

未来の世界(新興国)は、国際株式・エマージングカテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

利回りだけを見ても、十分高いと感じたと思いますが、ランキングを見ることで、本当に高いパフォーマンスのファンドなのか確認ができます。

未来の世界(新興国)は、5年平均利回りが上位4%と非常に優秀ですが、3年平均利回りは下位10%と、かなりパフォーマンスにムラがあることがわかります。

こういったファンドは投資を始めたばかりの人は手を出さないほうが無難です。

| 上位●% | |

| 1年 | 26% |

| 3年 | 94% |

| 5年 | 4% |

| 10年 | - |

※2023年9月時点

年別のパフォーマンスは?

未来の世界(新興国)の年別のパフォーマンスも見てみましょう。

2018年、2021年、2022年は大きくマイナスとなっています。2019年、2020年はかなり大きくプラスになっていますが、この値動きは投資家としてはしんどいですね。

かなり基準価額の振れ幅の大きな運用になっていますので、初心者の投資家の方はしっかりとリスクを理解した上で投資をしてください。

| 年間利回り | |

| 2022年 | 11.69%(1-9月) |

| 2022年 | ▲15.77% |

| 2021年 | ▲9.56% |

| 2020年 | 43.10% |

| 2019年 | 46.44% |

| 2018年 | ▲17.30% |

| 2017年 | - |

※2023年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの比較

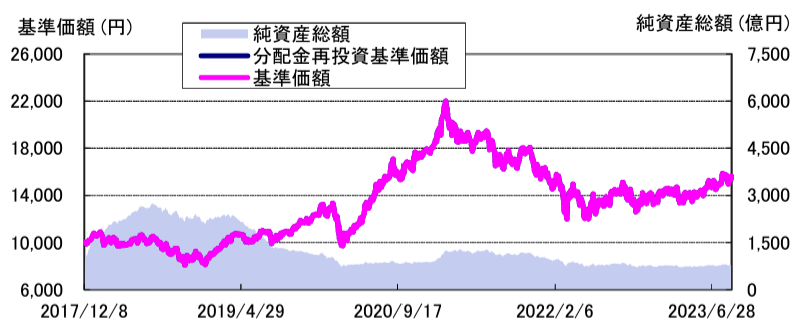

未来の世界(新興国)に投資を検討するのであれば、新興国の株式に投資ができるインデックスファンドとの比較をしておいて損はありません。

未来の世界(新興国)は中国株を中心に、多くの新興国に分散して投資ができますので、新興国の代表的なインデックスファンドであるeMAXIS Slim新興国株式インデックスと比較を行いました。

※引用:ウエルスアドバイザー

2021年頃からeMAXIS Slim新興国株式インデックスにかなり差をつけられています。

値動きが大きく精神的に疲れるうえに、これだけパフォーマンスが出ていないのでは、未来の世界(新興国)に投資をしたいという人は少ないかもしれないですね。

| 未来の世界(新興国) | slim 新興国 | |

| 1年 | ▲19.23% | +7.71% |

| 3年 | ▲2.19% | +9.20% |

| 5年 | +10.18% | +6.42% |

| 10年 | - | - |

※2023年9月時点

私自身もどちらのファンドをおすすめするかと言われれば、低コストのeMAXIS Slim新興国株式インデックスを推します。

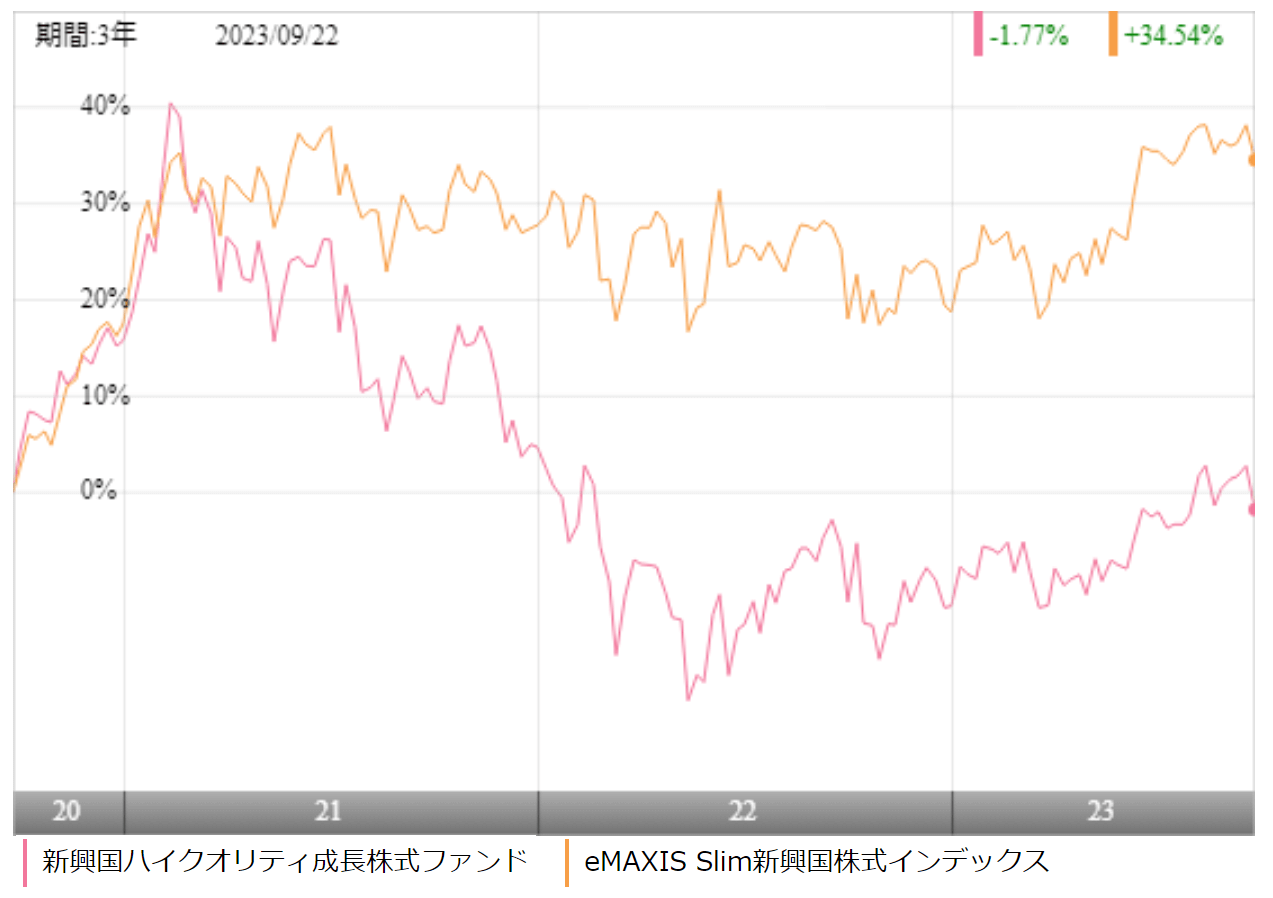

類似ファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

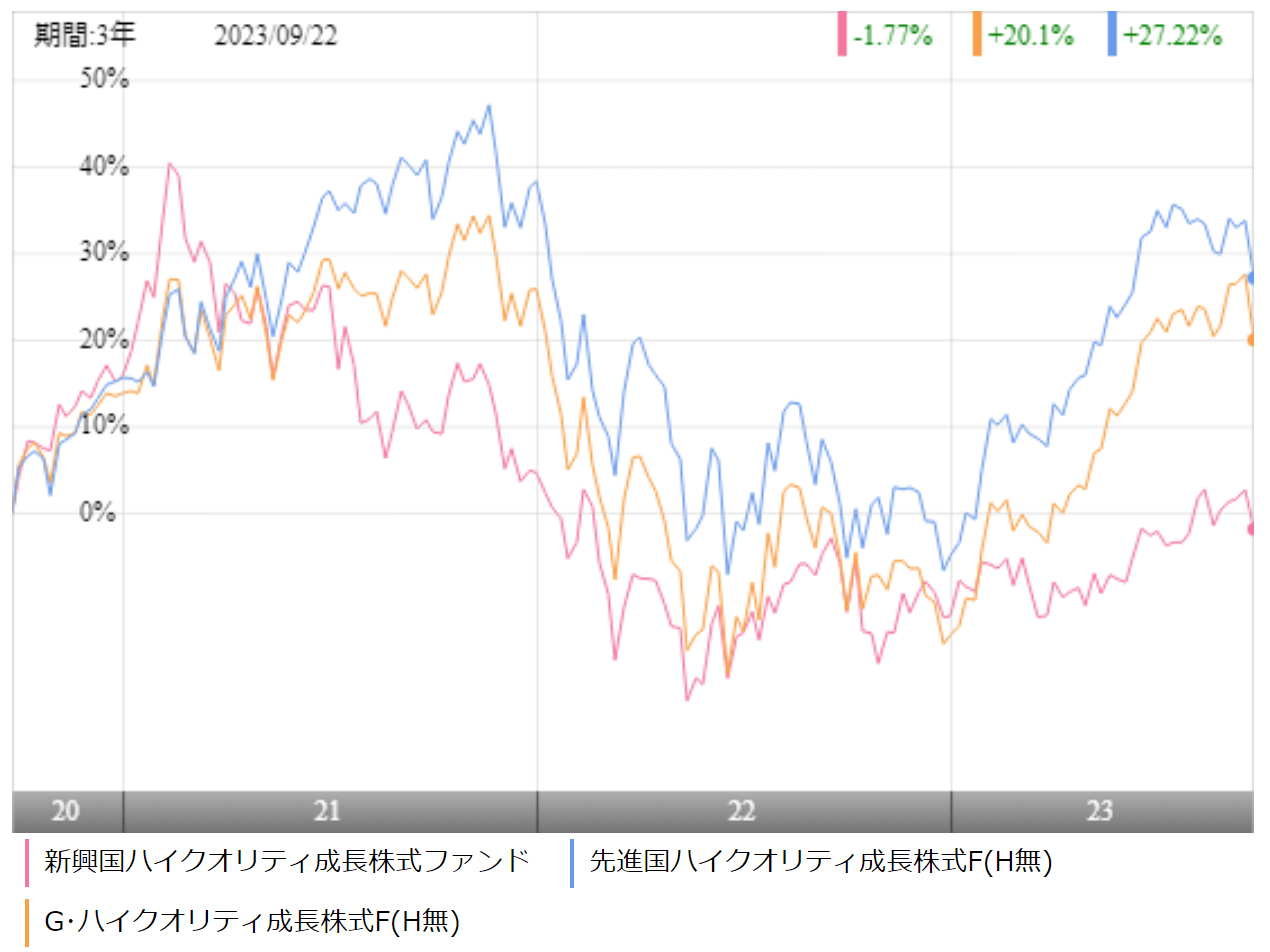

今回は、同じ未来の世界シリーズである未来の世界、未来の世界(先進国)と比較をしました.

※引用:ウエルスアドバイザー

どのファンドもよく似た動きをしていますが、未来の世界(新興国)は直近のパフォーマンスが一番悪い結果となっています。

最大下落率は?

未来の世界(新興国)に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。

どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここで未来の世界(新興国)の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲14.22% |

| 3カ月 | ▲19.08% |

| 6カ月 | ▲24.49% |

| 12カ月 | ▲31.89% |

※2023年9月時点

最大下落率は2021年6月~2022年5月の1年間で▲31.89%となっています。

運用期間が短いので、今後もっと大きな下落をする可能性はありますが、新興国株式ファンドに投資するのであれば、最低でもこの程度は下落することがあると心に刻んでおきましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

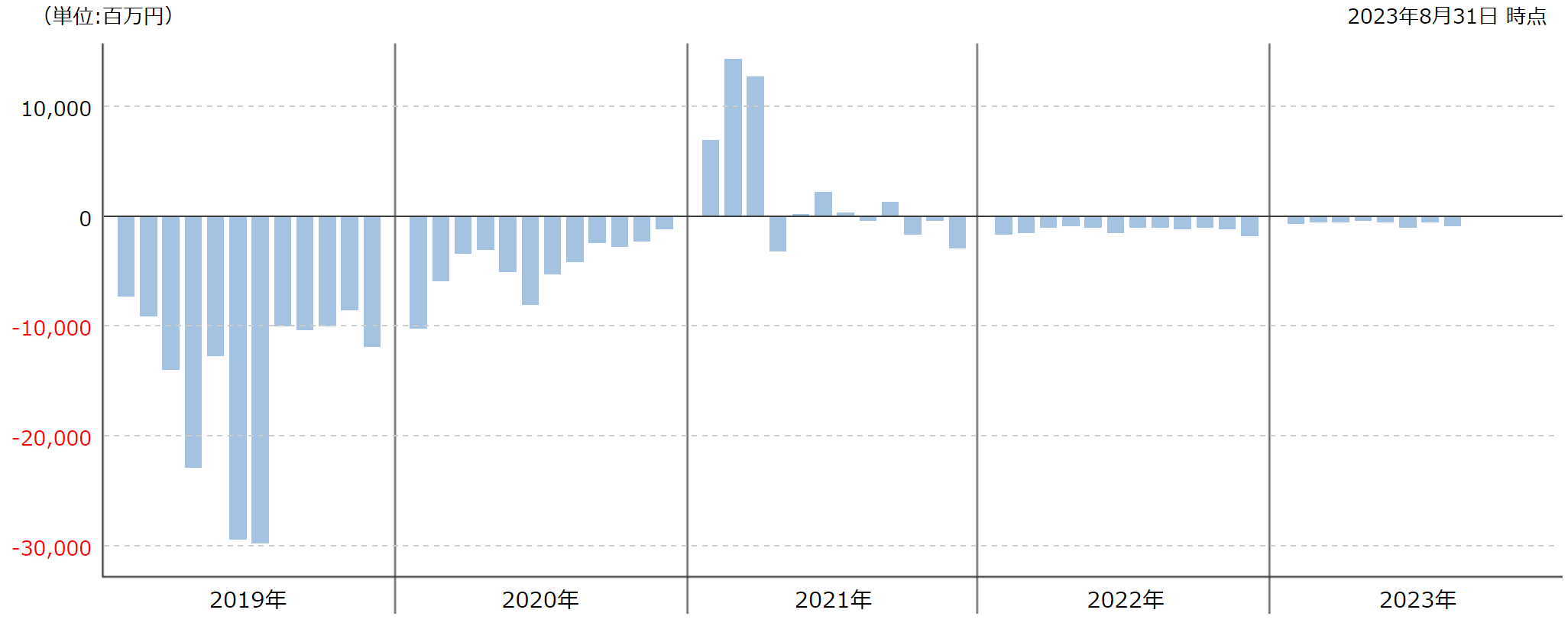

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判がいいということです。

新興国ハイクオリティ成長株式ファンド『未来の世界(新興国)』は2018年以降、ほとんどの期間で資金が流出しています。

未来の世界がもともとパフォーマンスが優れていたので、同名の未来の世界(新興国)も急激に資金が集まりましたが、蓋を開けてみれば、大したパフォーマンスではないため、評判もよくないということですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

未来の世界(新興国)は、NISAのみ対応していますので、投資をする場合はNISAをうまく活用しましょう。

| NISA | iDeCo |

| 〇 | × |

※2023年9月時点

新興国ハイクオリティ成長株式ファンド『未来の世界(新興国)』の評価まとめと今後の見通し

アクティブファンド全体に言えることですが、このファンドの運用チームがどの程度能力があるかを見極めるのは非常に重要なことです。

テーマ型ファンドの場合は、そのテーマが今後伸びるかどうかを優先的に考えるべきですが、特にテーマがなく、新興国全体の経済成長に期待して投資をするような場合は、特に銘柄の選定が肝となります。

ちなみに過去10年の運用実績を見ると、新興国型のアクティブファンドで10年平均利回りがプラスなのは、半分ほどしかありません。

つまり、何の根拠もなく購入すると50%の確率で、マイナスになってしまう可能性があるわけです。そのため、3年程度は運用がうまくいくかまず運用チームの運用能力を確認する必要があります。

特に未来の世界(新興国)のように銘柄を絞り込んで運用するファンドの場合、うまくいっている時はとてつもないパフォーマンスになりますが、調子が悪いときはとてつもなくパフォーマンスが悪化します。

またeMAXIS Slim新興国株式インデックスとの比較が良い例ですが、銘柄を絞り込んでいる分、恐ろしいほど上下に値動きしますので、普通の人には耐えられないです。

5年平均利回りでは未来の世界(新興国)がインデックスファンドを上回っていますが、基準価額の変動が激しすぎるので、無難にeMAXIS Slim新興国株式インデックスに投資をすることをおすすめします。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点