AIブームの到来により人気が爆発的に伸びているニッセイアセットマネジメントが運用する、ニッセイAI関連株式ファンド『AI革命』。三井住友アセットマネジメントのグローバルAIと並んで、非常に人気のあるファンドです。

AI革命は為替ヘッジあり/なし、年1回決算/年2決算の組み合わせで計4コースありますが、今日は一番人気の高い年1回決算のAI革命(為替ヘッジ無)を見ていきたいと思います。

こんなことがわかる

- ニッセイAI関連株式ファンドは投資対象として、あり?なし?

- ニッセイAI関連株式ファンドより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

ニッセイAI関連株式ファンド『AI革命(為替ヘッジなし)』の基本情報

投資対象は?

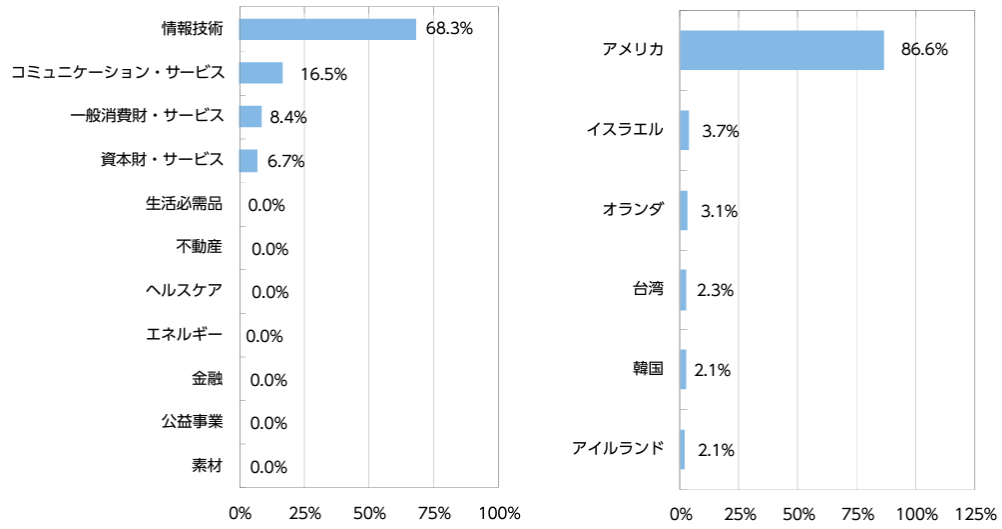

投資形態はファンド・オブ・ファンズで、世界的な運用会社であるTCWインベストメント・マネジメント・カンパニーが設定・運用するケイマン籍投資信託を通じて世界中のAI関連企業の株式に投資しています。

AI関連企業というのは、AIに関する製品やサービスを開発・提供している企業のことです。AIを使って銘柄選定などをしているAIファンドとは異なりますので、注意してください。

国別の投資比率を見ると、90%近くがアメリカの企業となっており、現在は34銘柄に投資をしています。かなり銘柄数は絞っていますね。

※引用:マンスリーレポート

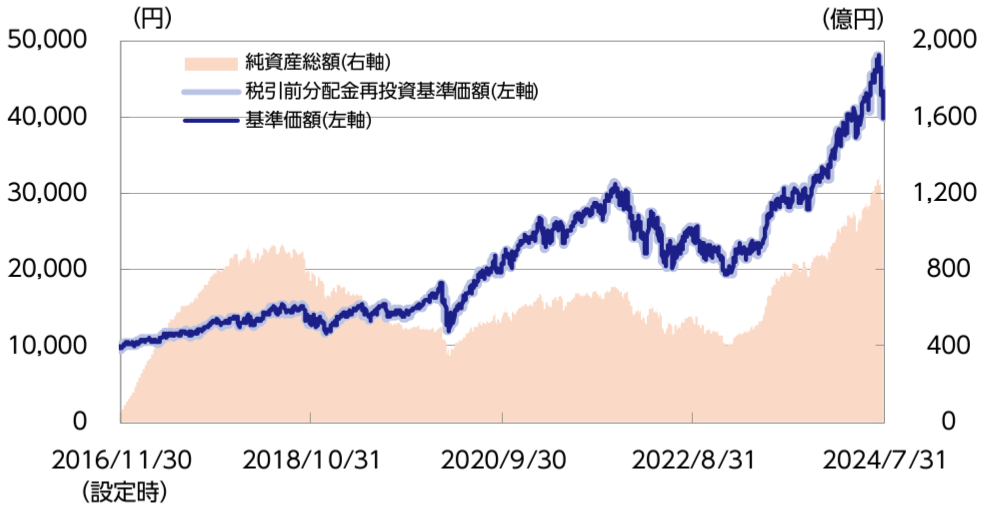

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

ニッセイAI関連株式ファンド『AI革命(為替ヘッジなし)』は、現在、1067億円ほどになっており、規模としては十分な大きさです。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

『AI革命(為替ヘッジなし)』の実質コストは1.897%となっており、かなりコストが高くなっています。

ケイマン籍投資信託に投資するだけで年間0.6%ものコストが生じていますので、コストを支払う価値があるのか試されていると言えますね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.8925%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.897%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

ニッセイAI関連株式ファンド『AI革命(為替ヘッジなし)』の独自評価と分析

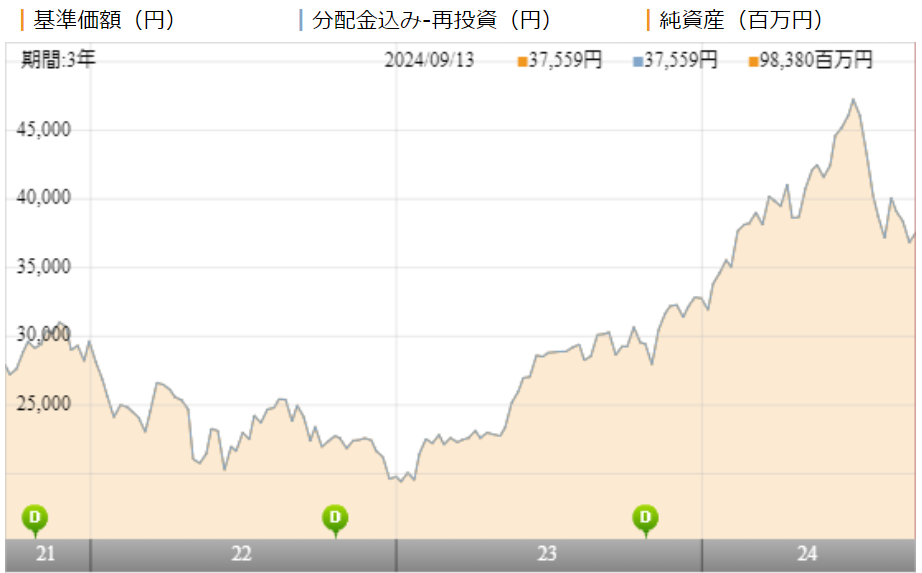

基準価額をどう見る?

AI革命(為替ヘッジなし)の基準価額は、2022年は下落しましたが、2023年以降はかなり大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、AI革命(為替ヘッジなし)の利回りを見ていきます。

| 平均利回り | |

| 1年 | +28.72% |

| 3年 | +10.11% |

| 5年 | +21.81% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは+28.72%とかなり高いです。3年平均、5年平均も10%以上あるので、悪くないことがわかります。

ただし、この利回りだけを見て、投資判断はしてはいけません。しっかりと他の類似ファンドとパフォーマンスを比較してから投資をしましょう。

同カテゴリー内での利回りランキングは?

AI革命(為替ヘッジなし)は北米株式カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

AI革命(為替ヘッジなし)は、直近3年間の利回りは下位30%ですが、5年平均利回りは、競合ひしめく米国株カテゴリーにおいて、上位20%に入る好成績を残しています。この成績ならかなりいいですね。

| 上位●% | |

| 1年 | 9% |

| 3年 | 65% |

| 5年 | 21% |

| 10年 | - |

※2024年9月時点

年別の運用利回りは?

AI革命(為替ヘッジなし)の年別のパフォーマンスを見てみましょう。

2022年の大きな下落が気になりますが、それ以外では、毎年20%以上のプラスを出しており、非常に良い成果を残せています。

| 年間利回り | |

| 2024年 | +37.26%(1-6月) |

| 2023年 | +65.55% |

| 2022年 | ▲33.92% |

| 2021年 | +25.94% |

| 2020年 | +48.07% |

| 2019年 | +32.08% |

| 2018年 | ▲6.97% |

| 2017年 | +28.70% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

AI革命(為替ヘッジなし)への投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

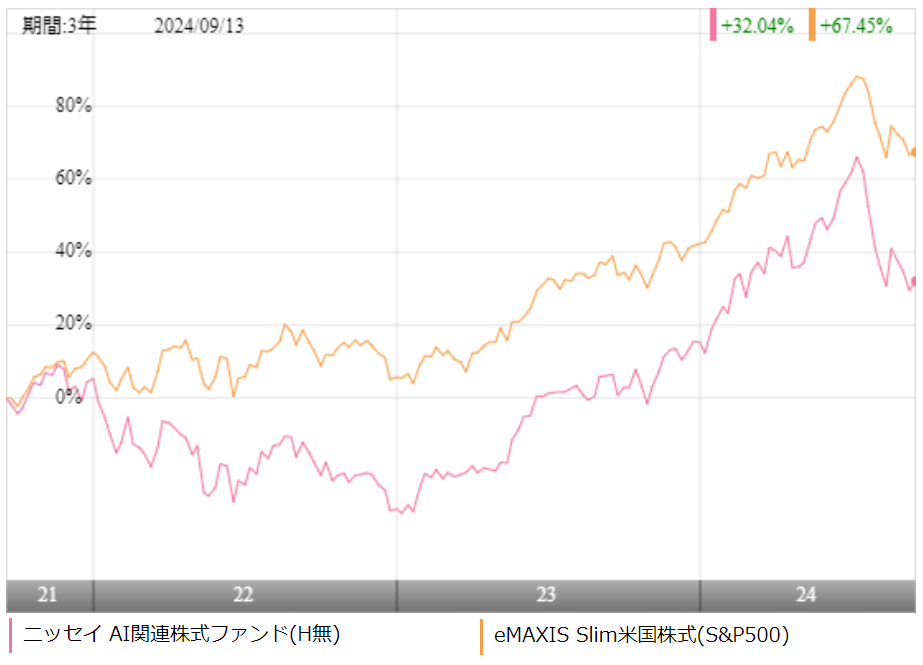

AI革命(為替ヘッジなし)は、米国株に投資をしていきますので、米国の代表的な指数であるS&P500に連動するeMAXIS Slim 米国株式(S&P500)と比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間でeMAXIS Slim 米国株式(S&P500)が勝っています。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| AI革命ヘッジ無 | Slim 米国株式 | |

| 1年 | +28.72% | +24.15% |

| 3年 | +10.11% | +19.11% |

| 5年 | +21.81% | +22.66% |

| 10年 | - | - |

※2024年9月時点

より長期の利回りで見ても、eMAXIS Slim 米国株式(S&P500)が勝っています。

AI革命(為替ヘッジなし)自体のパフォーマンスは悪くないのですが、インデックスファンドにパフォーマンスで負けてしまうようだと、あえて高いコストを支払うメリットを感じませんね。

類似ファンドとのパフォーマンス比較

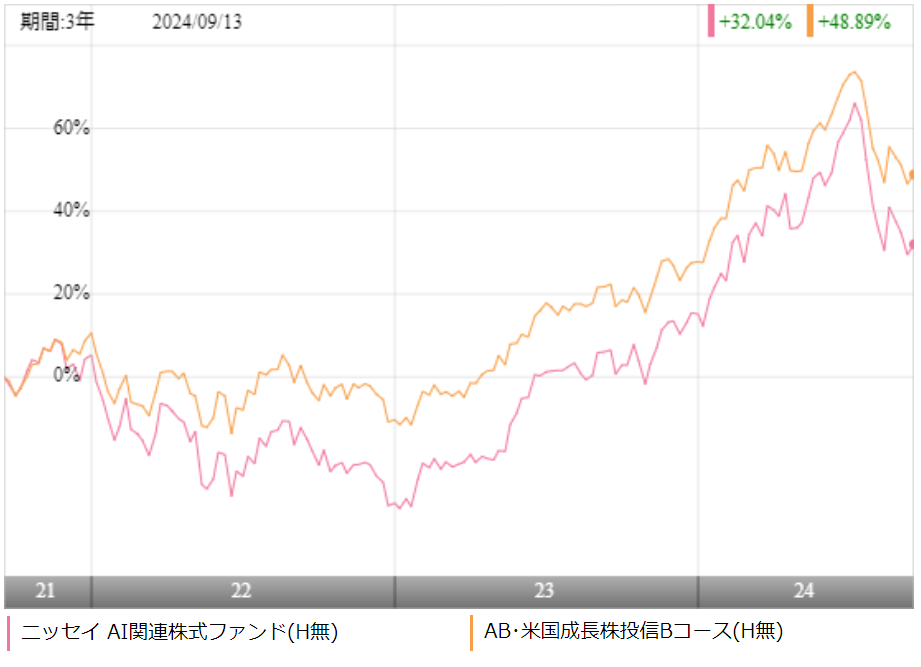

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

今回は、AI革命(為替ヘッジなし)と同じように米国株に投資をしているアライアンス・バーンスタインの米国成長株投信Bコースとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、アライアンスバーンスタインの米国成長株投信が優位に立っています。

アライアンスバーンスタインの米国成長株投信は相当優秀なファンドですので、これに勝つのはかなり難しいです。北米ファンドをあえて一本選ぶとしたら、残念ながらAI革命が入ってくることはないですね。

| AI革命ヘッジ無 | 米国成長株B | |

| 1年 | +28.72% | +24.04% |

| 3年 | +10.11% | +14.36% |

| 5年 | +21.81% | +22.51% |

| 10年 | - | +18.35% |

※2024年9月時点

為替ヘッジ有と無のパフォーマンス比較

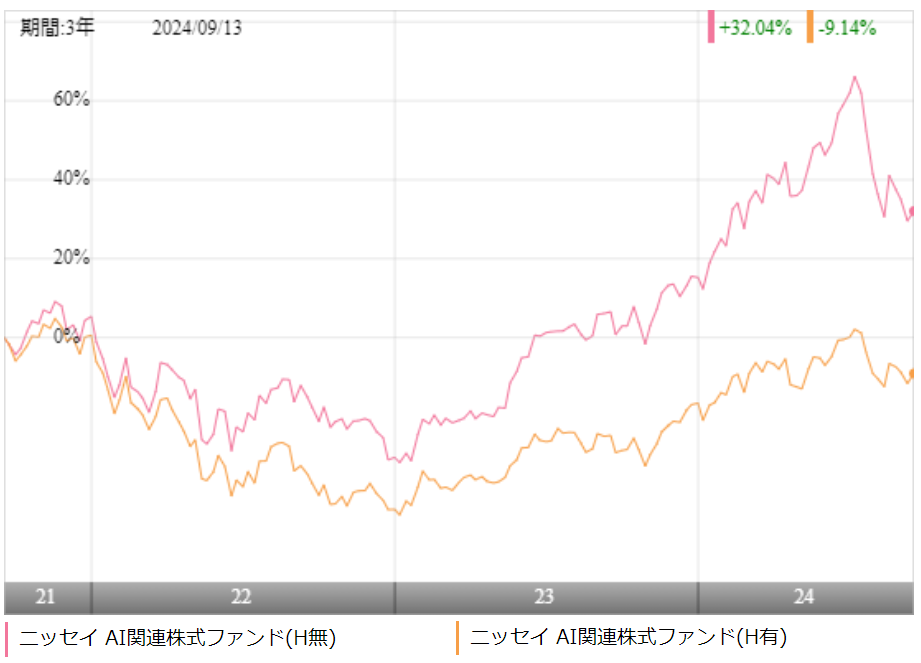

AI革命(為替ヘッジなし)への投資を検討している人も、為替ヘッジ有と無のどちらが良いのか悩む人もいると思います。

そこで、為替ヘッジありとなしでどれだけパフォーマンスに差が出るのかを調べました。

※引用:ウエルスアドバイザー

直近3年間の運用では、AI革命(為替ヘッジなし)のほうがパフォーマンスで大きく上回っています。

あくまでも為替がヘッジ無しに有利に働いただけなので、今後はどうなるかわかりませんが、円安が続くと思う人はヘッジ無を選択するべきです。

| AI革命ヘッジ無 | AI革命ヘッジ有 | |

| 1年 | +28.72% | +21.95% |

| 3年 | +10.11% | ▲3.33% |

| 5年 | +21.81% | +11.24% |

| 10年 | - | - |

※2024年9月時点

ちなみに私はヘッジコストがもったいないというのと、そもそも将来為替がどう動くかなどわからないと思っているので、ヘッジ無のファンドしか選びません。

最大下落率はどれくらい?

最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

AI革命(為替ヘッジなし)は2022年1月~2022年12月の1年間で最大33.92%近く下落ました。

| 期間 | 下落率 |

| 1カ月 | ▲16.74% |

| 3カ月 | ▲19.53% |

| 6カ月 | ▲27.01% |

| 12カ月 | ▲33.92% |

※2024年9月時点

一番、やってはいけないのが、大きく下落したタイミングで精神的に耐えられずに売却してしまうことです。それを防ぐためには、事前にどの程度下落するかを把握しておくことで、もし大きな下落相場がきても焦って売却するリスクを抑えることができます。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

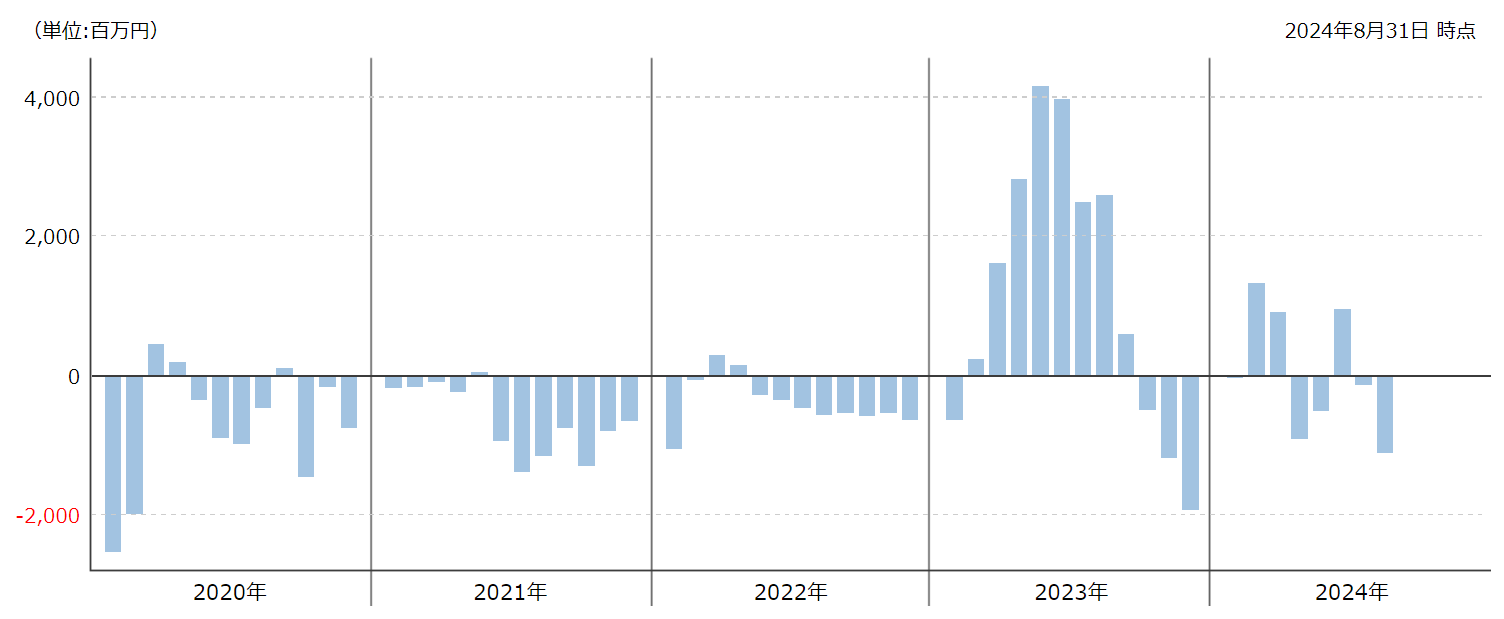

評判はどう?

AI革命(為替ヘッジなし)の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけAI革命(為替ヘッジなし)を購入している人が多いということなので、評判が良いということです。

近年、パフォーマンスがかなり改善されてきていますが、資金の流出が続いています。AIブームの終焉の話や、インデックスファンドに負けてしまっていることが要因ですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

そこで、AI革命(為替ヘッジなし)のNISAやiDeCoの対応状況をまとめました。

| NISA | iDeCo |

| 〇 | × |

※2024年9月時点

ニッセイAI関連株式ファンド『AI革命(為替ヘッジなし)』の個人的評価と今後の見通しは?

メガトレンドとなっているAIはまだまだ有望な領域と言えます。

特にアメリカのシリコンバレー銘柄は、相当にバリュエーションが高くなりつつあると言えど、今後の伸びしろを考えても投資価値はあると考えられます。

ただ、2022年の30%超の下落のように、高値圏にあるため、下落する時は大きく下落する傾向になっています。

またアクティブファンドに投資をするのであれば、インデックスファンドよりも長期のパフォーマンスで勝っているのは最低条件ですが、eMAXIS Slim 米国株式に大きく差をつけられており、これでは、あえて高いコストを支払って投資をするメリットを感じません。

もちろんアクティブファンドは値動きが大きいので、インデックスファンドを下回る時期もあるわけですが、eMAXIS Slim 米国株式が優秀すぎるというのもありますね。

少なくとも現状はあえてAI革命(為替ヘッジなし)をポートフォリオに組み入れるメリットはないと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点