AIファンドの代表格として注目を集めているのが、三井住友DSアセットのグローバルAIファンドです。

ただ各運用会社がこぞって、AI関連のファンドを設定しており、あなたもどのファンドに投資をすればよいか迷うと思います。

今日は、私も投資をしているグローバルAIファンドについて独自の視点で分析していきたいと思います。

こんなことがわかる

- グローバルAIファンドは投資対象として、あり?なし?

- グローバルAIファンドより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

グローバルAIファンドの評判や口コミは?

まず、皆さんが一番気になるであろうグローバルAIファンドの評判や口コミを見ていきます。

グローバルAIファンドの評判を知る上でいくつかの方法があります。

①純資産総額から見える評判

純資産総額とは、投資家から集めまっている資金の総額(運用益を含む)だと思ってください。

純資産総額が大きい=多くの投資家が将来性を感じて投資をしていることになるため、評判の良さを測る上での1つの指標になります。

あくまでも感覚値ですが、

ポイント

- 100億以下=評判よくない

- 100~500億=どっちつかず

- 500億円以上=評判いい

- 1000億円以上=かなり評判いい

と思っておけばいいです。

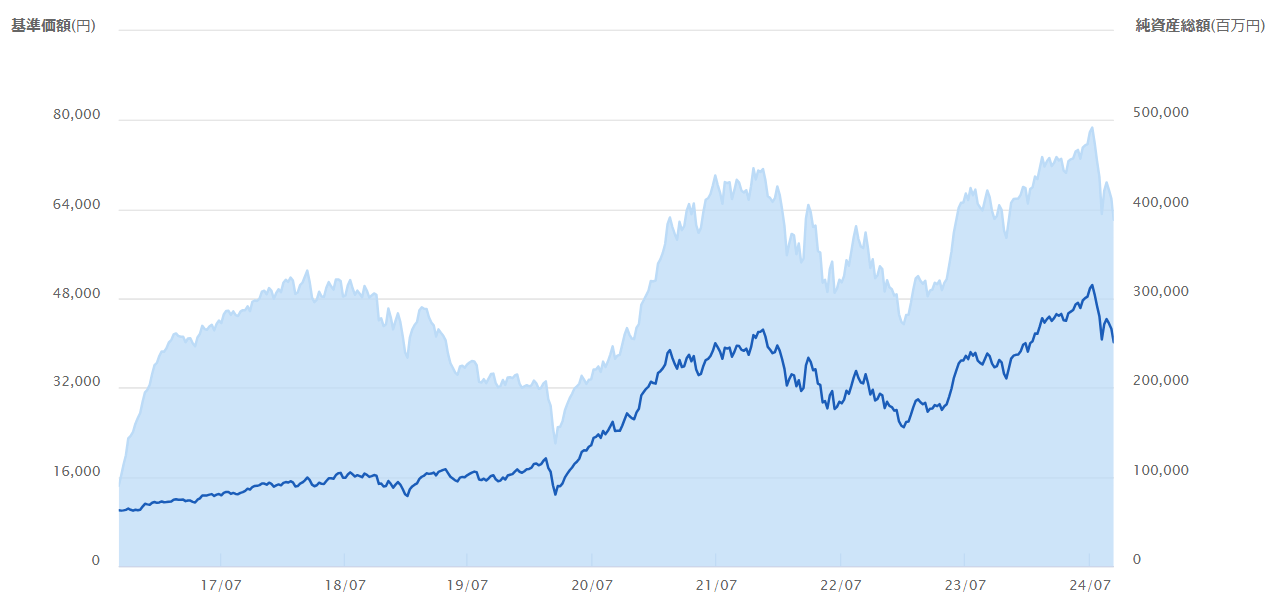

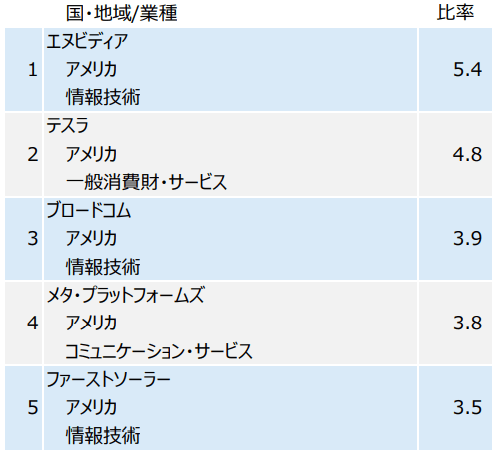

では、グローバルAIファンドの純資産総額がいくらかと言うと、2024年9月時点で約4000億円ですので、かなりの評判のいいファンドだと判断できます。

※引用:マンスリーレポート

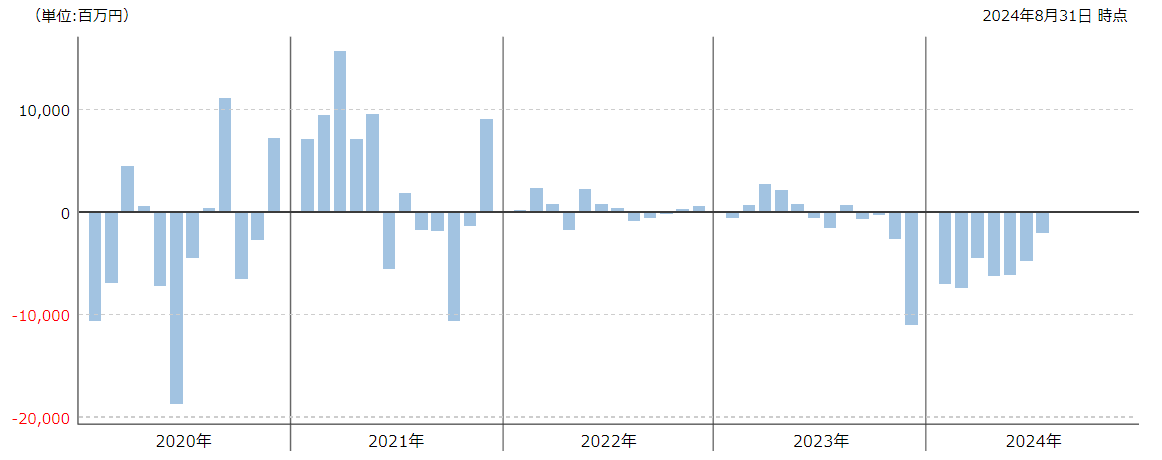

②月次の資金流出入額から見える評判

資金流出入額では、毎月ファンドに資金が流入しているのか流出しているのかがわかります。

純資産総額と併せて、資金流出入額を見ることで、純資産額が大きくても、評判が落ちてきているファンドに気づくことができます。

例えば、AIやDX、ヒトゲノム、モビリティなど、特定のテーマが非常に人気になり、資金が大量に流入し、純資産総額が1000億円をゆうに超えているファンドが多数あります。

ただ、中にはテーマの人気がなくなり、どんどん資金が流出しているファンドもあるのですが、それでも依然1000億円以上の純資産総額のファンドもあります。

こういったファンドはピークが過ぎており、お世辞にも評判が良いとは言えないわけですが、純資産総額だけを見ていても、判断ができません。

そのため、月次の流出入額を見ることで、資産規模が大きく今も流入を続けている評判の良いファンドなのか、資産規模が大きいが流出が続いており、評判は良くないファンドなのかを判断する役に立ちます。

グローバルAIファンドは、2024年では資金が流出しており、インデックスファンドにもパフォーマンスで負けていることもあり、評判は少しずつ悪くなっていますね。

※引用:ウエルネスアドバイザー

③Yahoo!ファイナンス掲示板やXの口コミから見える評判

ここでは、Yahoo!ファイナンス掲示板やXでの口コミをまとめました。

口コミ①

グローバルAIファンドに限らずですが、為替ヘッジなしを選択している場合、円安に振れれば利益が増え、円高に振れれば利益が減ります。

これまで為替ヘッジなしを選択をしていた人は円安の恩恵をかなり受けてきたと思いますが、ここまで一気に円安に進んだことで、最近新しくグローバルAIファンドを購入した人や短期で売買を繰り返している人は為替の値動きを警戒しているようです。

ただ、長期的には、円安傾向は変わらないと思いますので、長期保有前提の人は特に気にしなくてもいいです。

口コミ②

価格変動の大きいアクティブファンドではよくありがちなことですが、好調なチャートを見て、ファンドを購入したら、そのあとに急落が起きて、そこから高値を更新するまでに相応の時間を要することがあります。

特に投資を始めたばかりの人は長期・分散・積立投資が基本です。

一括投資で運よくうまく行くこともありますが、それはあくまでたまたまで、何度もやっていれば、必ず大きな含み損を抱えて耐えられなくなり、損切りすることになります。

どうしてもプラスαの利益が欲しいという人は別ですが、無難な結果が得られればいい人はインデックスファンドで十分でしょう。

口コミ③

テーマ型ファンドにはよくあることですが、テーマのブームが過ぎると投資家が資金を引き揚げるため、パフォーマンスは悪くなることが多いです。

AIはここ最近ずっとブームになっていますので、どこかで潮目が変わるタイミングが必ず来ます。

そのタイミングでグローバルAIファンドを持っていれば、当然影響を受けますので、逃げ切る必要があるわけですが、そううまくタイミングを掴めるものでもありません。

このあたりの自信がないのであれば、無難にインデックスファンドに投資をしたほうが一喜一憂もせず、淡々と投資を続けることができると思います。

さて、ここまでグローバルAIファンドの評判や口コミを見てきましたが、

要注意

投資において、よくわからないからという理由で、評判や口コミだけを信じて投資をする人は三流投資家です。

多くの投資家を見てきましたが、ほぼ100%どこかで大損します。

ですので、他人の評判だけをアテにするのではなく、自分でもちゃんと納得した上で投資をしたい人は、私が独自の切り口で、グローバルAIファンドを評価・分析していますので、参考にしてください。

投資はどこまでいっても自己責任です。評判だけを頼りに投資をしている人よりも1ランク2ランクは軽くレベルアップできるはずです。

グローバルAIファンドの独自評価と分析

投資対象は?

まずグローバルAIファンドの投資対象は、AI(人口知能)の進化、応用により高い成長が期待される企業の株式です。もう少し具体的な分野で見てみると、ロボティクス、IoT、フィンテックの各分野でAIとの連携により大きな発展が見込まれています。

注意しておいてほしいのは、AIが銘柄選定や運用を行うわけではなく、AI関連銘柄に投資をしていくファンドであるという点です。

※引用:交付目論見書

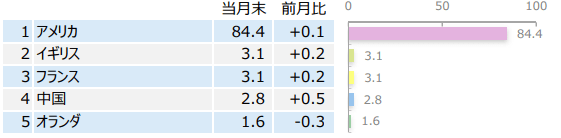

グローバルAIファンドは地域別で見てみると、85%近くがアメリカとなっており、これは運用を委託しているアリアンツ・グローバル・インベスターズがサンフランシスコに本拠を置いており、アメリカの事情に精通しているからでしょう。

※引用:マンスリーレポート

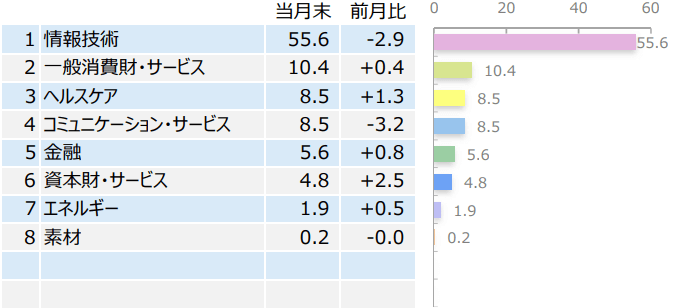

セクター別の投資比率を見ると、情報技術分野が圧倒的に高くなっています。

続いて、具体的にどのような銘柄が上位にランクインしているか見ていきます。

※引用:マンスリーレポート

1位のエヌビディアは、画像処理装置の世界最大手で、設計・開発・販売を手掛けています。

2位のテスラは電気自動車メーカーで、電気自動車と関連製品の開発・製造・販売を行っています。

3位のブロードコムは、ネットワーク⽤半導体製品を提供する大⼿企業です。

4位のメタ・プラットフォームズは、世界中で20億人以上の⽉間アクティブユーザーを有する最大のソーシャルネットワーキングウェブサイトを運営。

5位のファーストソーラーは、テルル化カドミウムを使⽤した薄膜太陽光発電モジュールを提供している企業です。

純資産総額は?

続いて、グローバルAIファンドの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。最低でも50億円、余裕を持って100億円はほしいところです。

グローバルAIファンドの純資産総額は現在、約4,024億円となっております。

※引用:三井住友DSアセット HP

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

グローバルAIファンドの実質コストは2.061%となっています。購入時手数料と併せると、初年度は5%以上取られてしまいますので、パフォーマンスが悪ければ、絶対買わないファンドですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.925%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 2.061% |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

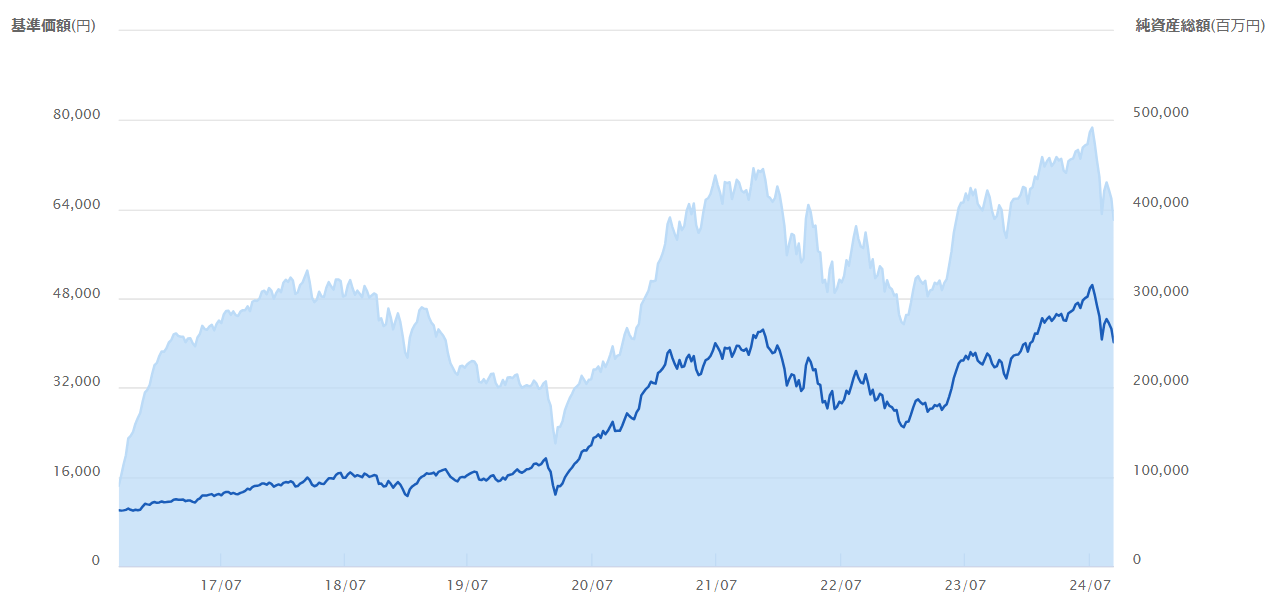

基準価額をどう見る?

グローバルAIファンドの基準価額は、2021年末から大きく下落をしていましたが、2024年には高値を更新しています。

ただ、直近でまた大きく下落しており、値動きがかなり大きくなっていますね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

グローバルAIファンドの利回りを見ていきます。

| 平均利回り | |

| 1年 | +14.95% |

| 3年 | +3.04% |

| 5年 | +22.54% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは14.95%のプラスです。5年平均利回りは+22.54%あり、これも悪くないように見えます。

ただ、この利回りだけを見て、投資判断をしてはいけません。他の類似ファンドとパフォーマンスを比較したうえで、投資判断をしてください。

同カテゴリー内での利回りランキングは?

グローバルAIファンドは北米株式カテゴリーに属しています。

投資をするのであれば、同カテゴリー内でもパフォーマンスが高いファンドに投資をしたほうがあなたが得るリターンの期待値も大きくなります。そこで、同カテゴリー内でのパフォーマンスのランキングを調べました。

グローバルAIファンドは、直近3年程度の利回りは平均以下となっていますが、競合ひしめく米国株カテゴリーにおいて、5年平均利回りで上位20%に入る好成績を残しています。

| 上位●% | |

| 1年 | 67% |

| 3年 | 86% |

| 5年 | 14% |

| 10年 | - |

※2024年9月時点

年別の運用利回りは?

グローバルAIファンドの年別のパフォーマンスを見てみると、2018年、2022年はマイナスになっていますが、それ以外の年はかなり大きなプラスを出しています。

このくらい大きなリターンが期待できるのであれば、少しの下落は我慢できそうです。

| 年間利回り | |

| 2024年 | +21.47%(1-6月) |

| 2023年 | +57.87% |

| 2022年 | ▲35.60% |

| 2021年 | +21.00% |

| 2020年 | +86.90% |

| 2019年 | +30.14% |

| 2018年 | ▲7.04% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

グローバルAIファンドへの投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

グローバルAIファンドは、大半を米国株に投資をしていきますので、米国の代表的な指数であるS&P500に連動するeMAXIS Slim 米国株式(S&P500)と比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、eMAXIS Slim 米国株式(S&P500)がグローバルAIファンドに大きく差をつけています。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より、長期のパフォーマンスではどうでしょうか?

| グローバルAI | Slim 米国株式 | |

| 1年 | +14.95% | +24.15% |

| 3年 | +3.04% | +19.11% |

| 5年 | +22.54% | +22.66% |

| 10年 | - | - |

※2024年9月時点

5年平均利回りで見ても、グローバルAIファンドのほうが負けてしまっており、長期保有を考えても、インデックスファンドで十分ですね。

類似ファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

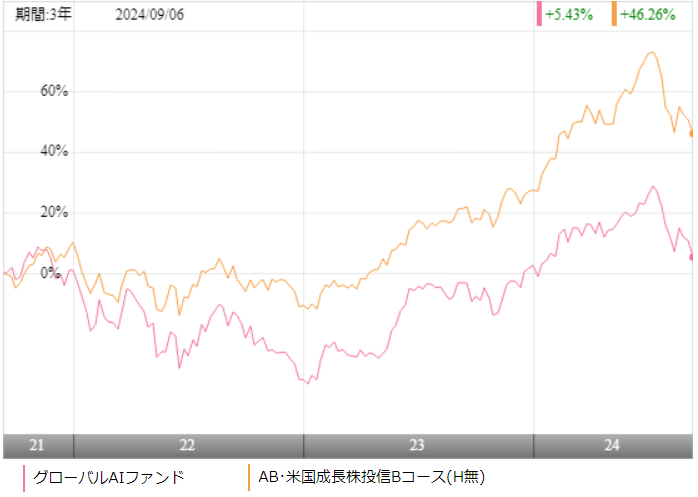

今回は、グローバルAIファンドと同じように米国株に投資をしているアライアンス・バーンスタインの米国成長株投信Bコースとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

こちらも直近3年間においては、2022年以降、グローバルAIファンドが大きく負けてしまっています。

5年平均利回りでは、グローバルAIファンドのほうがわずかに優位となっていますが、パフォーマンスの安定感と言う意味で、アライアンス・バーンスタインの米国成長株投信Bのほうが安心ですね。

| 利回り | グローバルAI | 米国成長株B |

| 1年 | +14.95% | +24.04% |

| 3年 | +3.04% | +14.36% |

| 5年 | +22.54% | +22.51% |

| 10年 | - | +18.35% |

※2024年9月時点

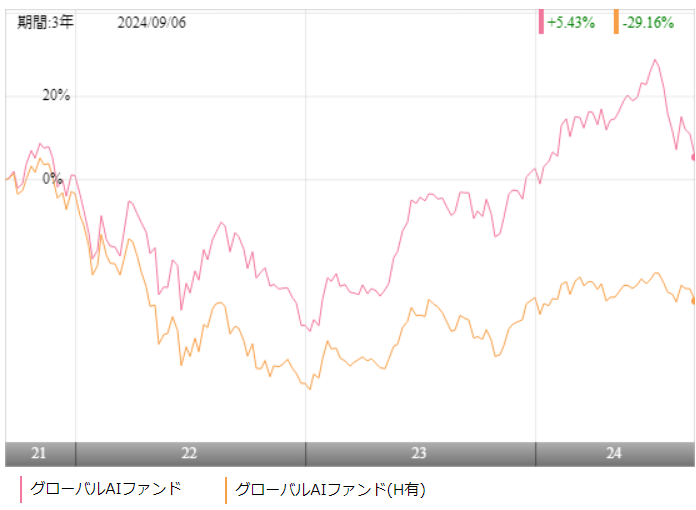

為替ヘッジあり、為替ヘッジなしどちらがいい?

グローバルAIファンドに投資をする上で悩むので、為替ヘッジ有か無かどちらを選ぶかという問題です。

直近のパフォーマンスを見ると、為替リスクをとったほうが有利に働いていたので、大きく差をつけて為替ヘッジ無がパフォーマンスで勝っています。

※引用:ウエルスアドバイザー

しかし、将来的に為替がどうなるのかを予測することは非常に難しく、どちらがおすすめというのは正直難しいです。

ですので、為替の変動の影響を受けるのがどうしても嫌という人は為替ヘッジ有を選択し、わからないという人は為替ヘッジ無しを選んでおけばよいでしょう。

ちなみに私は原則ヘッジ無しか購入しません。

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、グローバルAIファンドの最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲17.71% |

| 3カ月 | ▲22.28% |

| 6カ月 | ▲26.32% |

| 12カ月 | ▲35.60% |

※2024年9月時点

グローバルAIファンドの最大下落率は、2022年01月~2022年12月で▲35.60%となっています。こう見ると、コロナショックよりも2018年末のほうがダメージが大きかったことがわかります。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

グローバルAIファンドの個人的評価まとめと今後の見通し

いかがでしょうか?

アクティブファンド全体に言えることですが、グローバルAIファンドの運用チームがどの程度能力があるかを見極めるのは非常に重要なことです。

もちろん直接ファンドマネージャーにお会いして話が聞ける人はいいですが、そうでない人が大半です。

そのようなときに、どういった点を見るべきかというと、長期の運用実績があるファンドについては、長期の運用実績が参考になります。(ファンドマネジャーが変わっていない場合)

一方で、そこまで長期の運用実績がない場合は別の方法で確認できます。

それは相場が大きく下落したときに、下落幅を抑えられているかと、そのあとどれくらい早く下落前の水準まで戻せているかです。

そういう点で見ると、コロナショックでは大きく下落しましたが、低コストのインデックスファンドよりも戻りが早く、うまく運用ができていました。

テーマ型ファンドの怖いところは、テーマが終焉に近づくと、併せてファンドのパフォーマンスも悪化します。

AIブームがいつまで続くかはわかりませんが、インデックスファンドにパフォーマンスでも劣後するようになっているので、そろそろ乗り換えを考えておいたほうが良さそうですね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点