2017年以降、非常に優れたパフォーマンスで注目を集めることとなったアセマネOneのグローバル・ハイクオリティ成長株式ファンド『愛称:未来の世界』。

数多く存在するグローバル株式型の色々なファンドが出てくる中で、どういった特徴があるのでしょうか?

今日は、独自の目線で、未来の世界を分析していきます。

- 未来の世界って投資対象としてどうなの?

- 未来の世界って持ってて大丈夫なの?

- 未来の世界より良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

グローバル・ハイクオリティ成長株式ファンド『未来の世界』の基本情報

投資対象は?

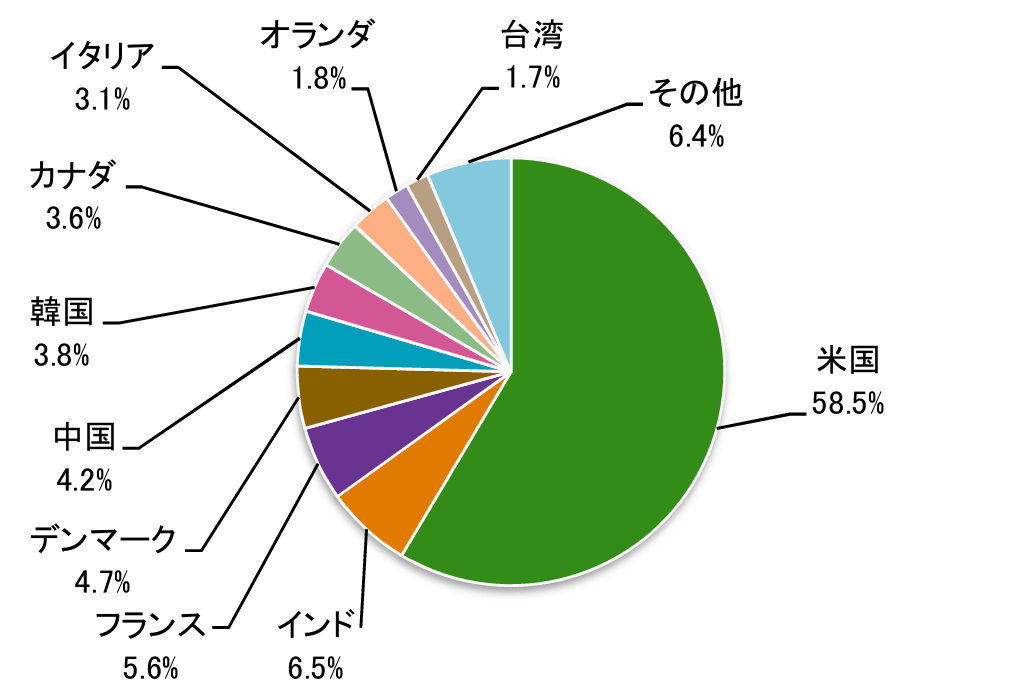

まず未来の世界の投資対象は、持続可能な優位性を有し、高い利益成長が期待されるハイクオリティ企業です。地域別で見てみると、アメリカが約60%、次いでインド、デンマークとなっています。

※引用:マンスリーレポート

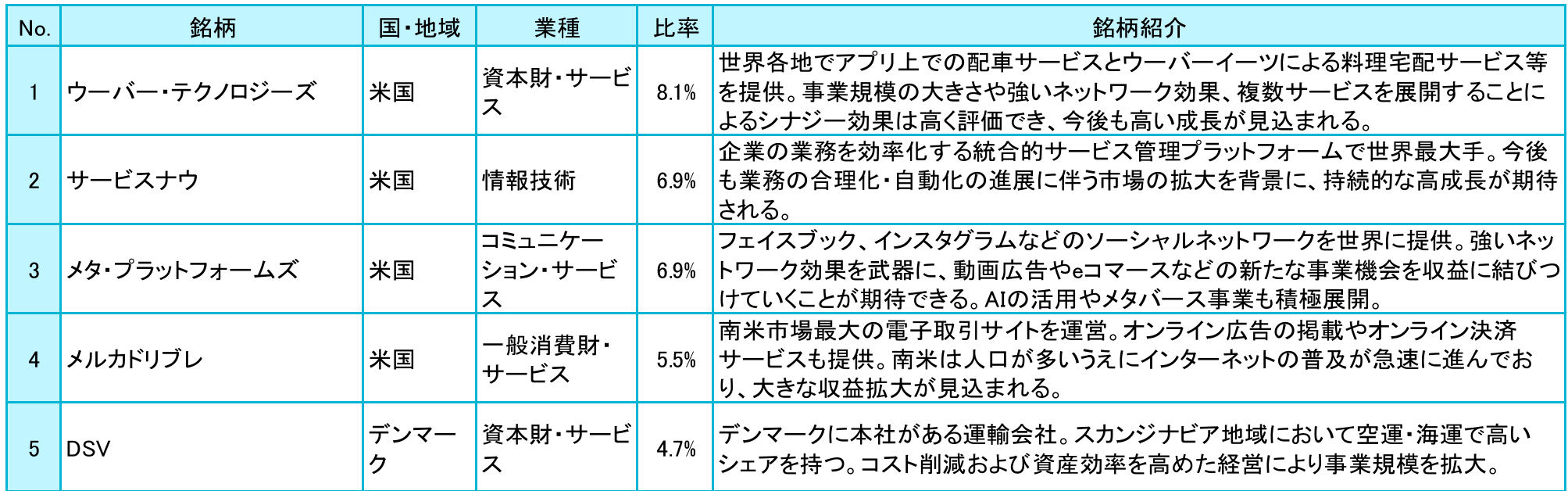

もう少し細かく組入銘柄を見てみましょう。現在の組入銘柄は36銘柄となっています。

他のファンドと比べると銘柄数が少ないですが、銘柄数が少ないファンドというのは、銘柄選定が正しくできていれば、大きく値上がりしやすいため、大きなリターンを狙う上では重要なポイントです。

組入れ上位銘柄は聞いたことのある銘柄が多いですね。

※引用:マンスリーレポート

運用の体制は?

実際の運用はモルガン・スタンレー・インベストメント・マネジメントが行います。

モルガン・スタンレー・インベストメントは1975年に設立され、世界20か国で、株式・債券等の伝統的資産運用を世界の投資家に提供しています。

これだけ高いパフォーマンスを残しているのは、まさにモルガンスタンレー・インベストメントのおかげと言えます。

純資産総額は?

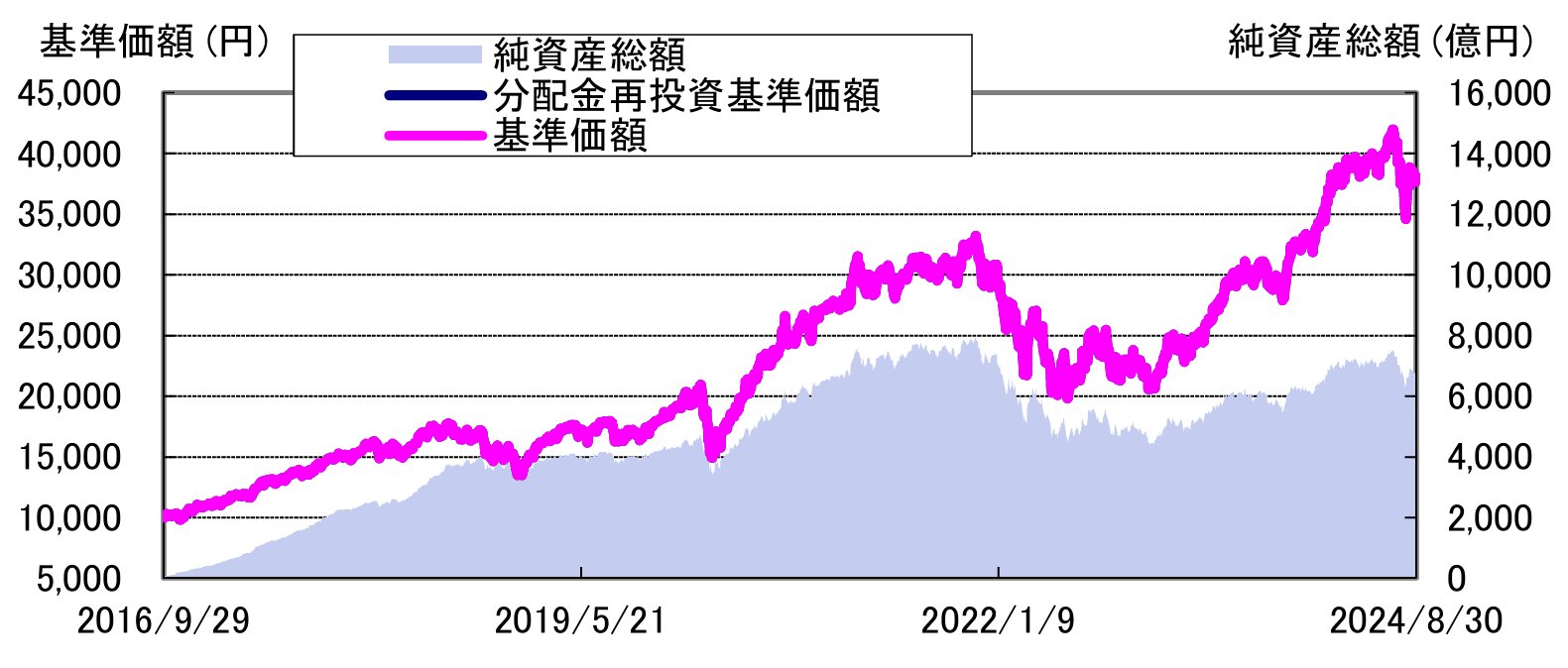

未来の世界の純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

一方、純資産総額が大きく、直近も純資産が増え続けているファンドは、多くの投資家が継続的に投資をしていることになるので、ファンドの評判をはかる指標の1つになります。

500~1000億=人気、1000億円以上=かなり人気と考えていいです。

未来の世界の現在の純資産総額は約6760億円となっており、一時期と比べると純資産は減っていますが、未だ巨大なファンドです。規模の問題はありません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

グローバル・ハイクオリティ成長株式ファンド『未来の世界』の実質コストは1.705%となっており、かなり割高です。

購入時手数料と併せて初年度は5%取られてしまいますので、パフォーマンスが悪ければ、絶対買ってはいけないファンドです。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.65%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.705%※概算値 |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

グローバル・ハイクオリティ成長株式ファンド『未来の世界』の独自評価と分析

基準価格をどう見る?

グローバル・ハイクオリティ成長株式ファンド『未来の世界』は2021年末からかなり大きく下落しました。

2023年以降はまた大きく上昇していますが、2022年の大きな下落が響いていますね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

グローバル・ハイクオリティ成長株式ファンド『未来の世界』の直近1年間の利回りは+24.24%になっています。

3年平均利回り、5年平均利回りは7%を超えており、悪くないようには見えますが、この利回りだけを見て、投資判断をしてはいけません。

他の類似ファンドとパフォーマンスを比較してから投資をしましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +24.24% |

| 3年 | +7.31% |

| 5年 | +17.67% |

| 10年 | - |

※2024年9月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

未来の世界は、日本株を含む国際株式カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

利回りだけを見ても、十分高いと感じたと思いますが、ランキングを見ることで、本当に高いパフォーマンスのファンドなのか確認ができます。

未来の世界は、直近1年間は上位5%にランクインしていますが、5年平均利回りは上位35%と、悪くはありませんが、際立って優れてもいません。

| 上位●% | |

| 1年 | 10% |

| 3年 | 65% |

| 5年 | 34% |

| 10年 | - |

※2024年9月時点

年別の運用利回りは?

グローバル・ハイクオリティ成長株式ファンド『未来の世界』の年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2022年の30%のマイナスがかなり大きく響いていますね。それ以外の年はかなり優秀な運用ができているだけに残念です。

| 年間利回り | |

| 2024年 | +24.63%(1-6月) |

| 2023年 | +57.32% |

| 2022年 | ▲31.72% |

| 2021年 | +10.56% |

| 2020年 | +44.03% |

| 2019年 | +35.41% |

| 2018年 | ▲8.19% |

| 2017年 | +41.98% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

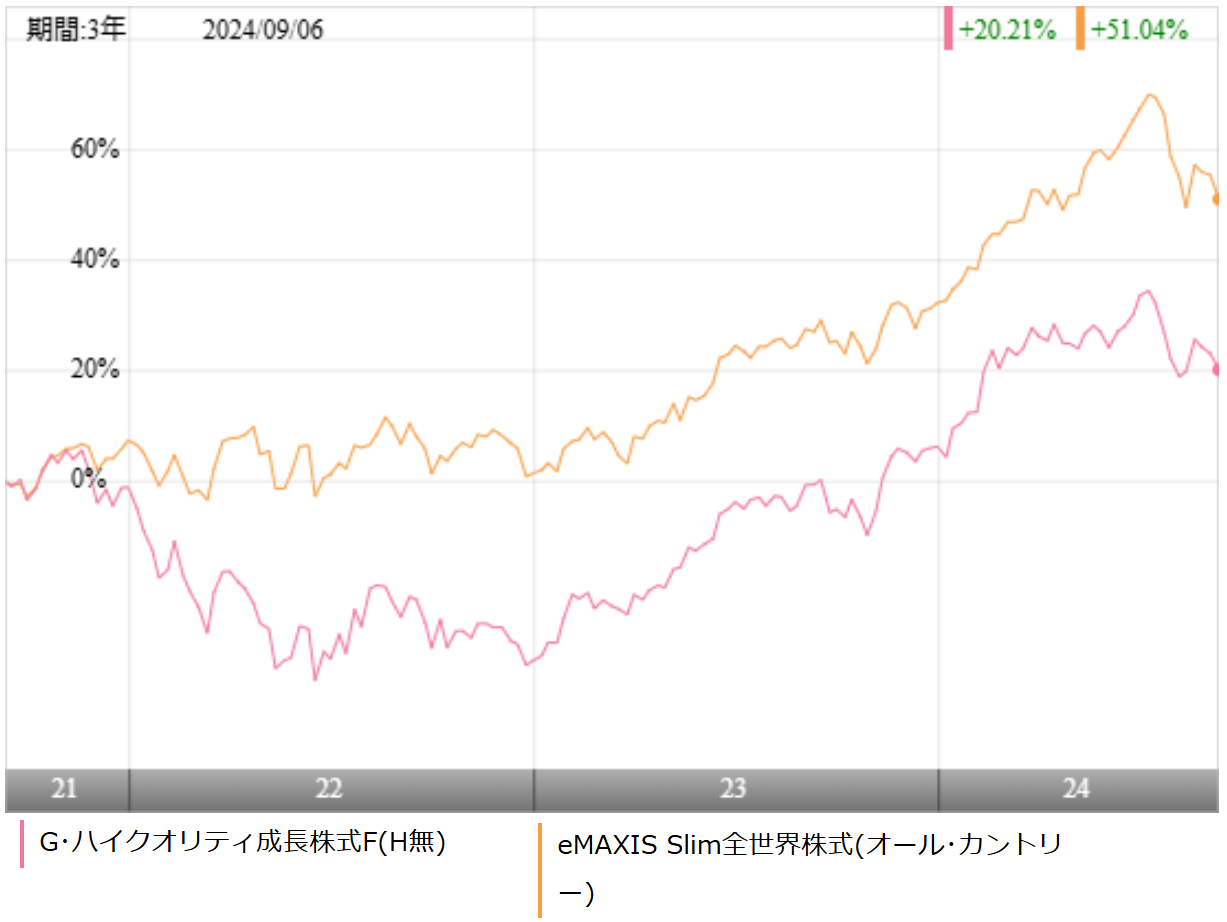

グローバル・ハイクオリティ成長株式ファンド『未来の世界』に投資を検討するのであれば、世界の株式に投資ができるインデックスファンドとの比較をしておいて損はありません。

インデックスファンドのほうがパフォーマンスで優れているのであれば、わざわざ高いコストのアクティブファンドに投資をするメリットがないからです。

未来の世界はアメリカ株を中心に、新興国にも投資をしていますので、eMAXIS Slim 全世界株式(オールカントリー)とパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間はほぼ全期間において、eMAXIS Slim 全世界株式(オールカントリー)に大きな差をつけられることになりました。

銘柄数が少ないアクティブファンドの場合は特に上下に大きく変動することが多いので、今回のようにインデックスファンドよりもパフォーマンスが一時的に劣るのは日常茶飯事です。

より長期の利回りはどうでしょうか?

| 未来の世界 | オールカントリー | |

| 1年 | +24.24% | +21.15% |

| 3年 | +7.31% | +15.78% |

| 5年 | +17.67% | +19.22% |

| 10年 | - | - |

※2024年9月時点

5年平均利回りで見ても、、eMAXIS Slim 全世界株式(オールカントリー)のほうが優れた結果となっているので、これではあえて高いコストを払って、未来の世界に投資をするメリットはないですね。

類似ファンドとの利回り比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

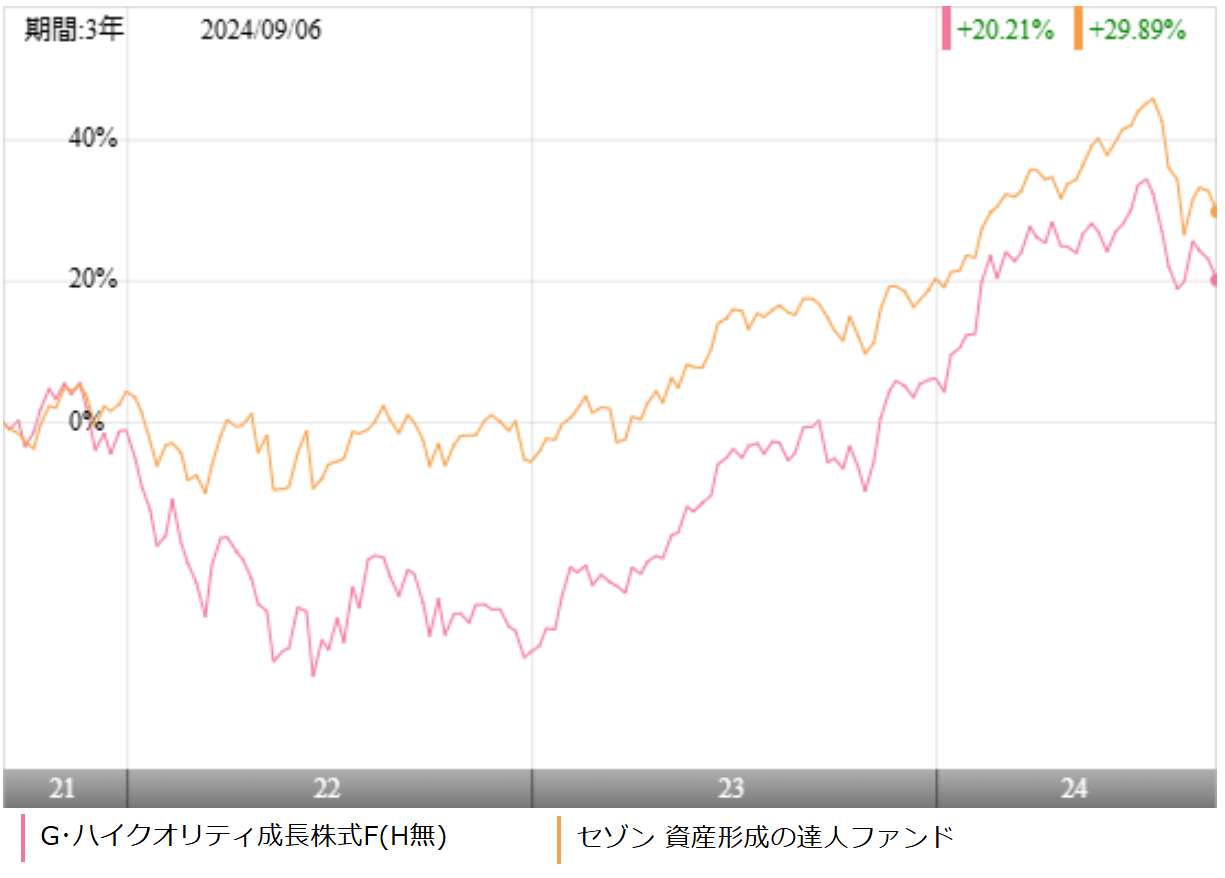

今回は、海外株式ファンドで長期に渡り、優れた成果を残しているセゾン 資産形成の達人ファンドとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

こちらも直近3年間は、ほぼ全期間において、セゾン 資産形成の達人ファンドが大きく差をつけています。

5年平均利回りはセゾン 資産形成の達人ファンドに勝ってはいますが、、安定性と言う意味では、セゾン 資産形成の達人ファンドに投資をする方が無難と言えるでしょう。

| 未来の世界 | 資産形成の達人 | |

| 1年 | +30.91% | +13.13% |

| 3年 | +6.36% | +10.31% |

| 5年 | +12.42% | +15.56% |

| 10年 | - | +11.65% |

※2024年9月時点

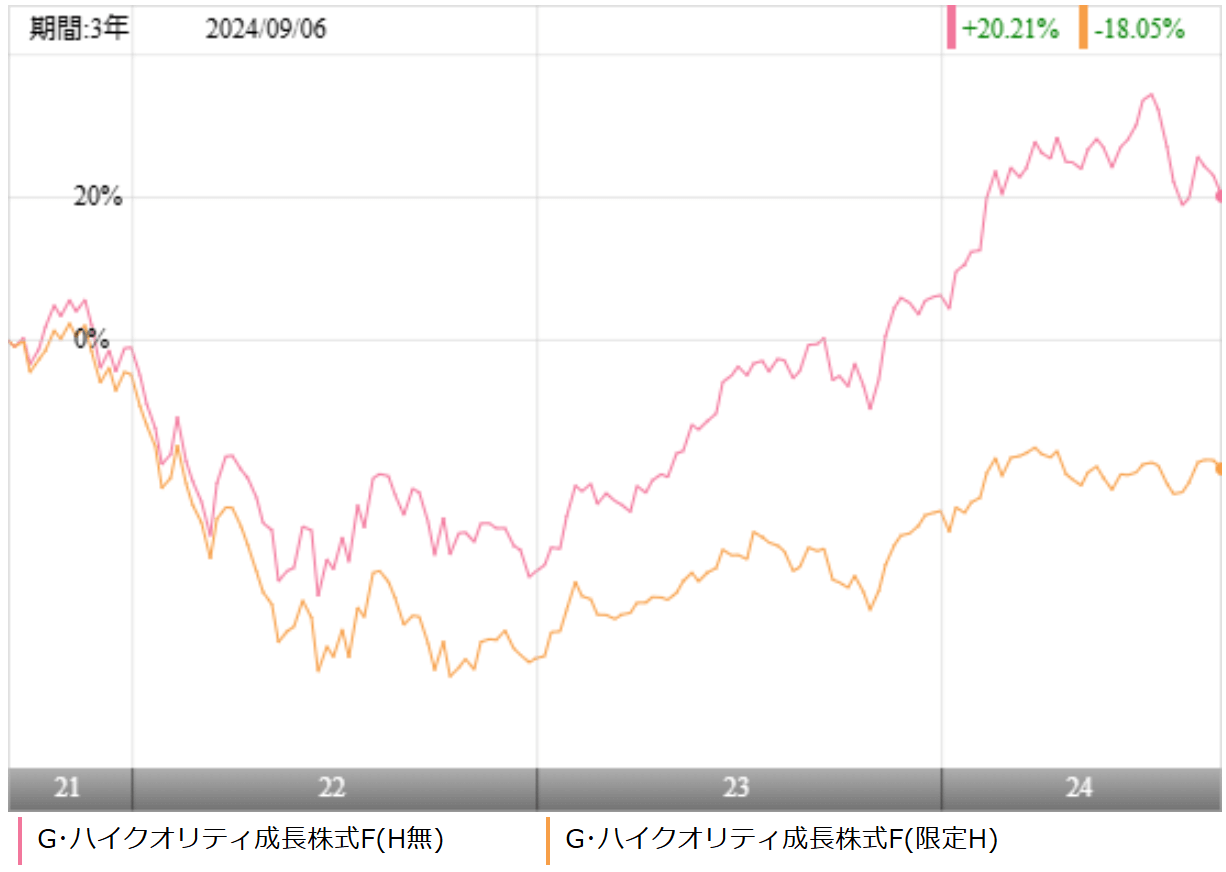

為替ヘッジなしと限定為替ヘッジはどちらがいいの?

未来の世界には、「為替ヘッジなし」と為替リスクを抑えた「限定為替ヘッジ」の2種類があります。

限定為替ヘッジは原則として対円で為替ヘッジを行い、一部、新興国通貨部分だけ対米ドルに対する為替変動の影響を受けるというものです。

では、どれくらいパフォーマンスに差があるのか見てみましょう。

※引用:ウエルスアドバイザー

為替については、人によってリスクと感じるかチャンスと感じるかが異なるので、一概にこちらがいいとは言いづらいのが正直なところです。

私自身は、将来的に円安に進むのでは?と思っているのと、ヘッジコストがわずかですがコストとして上乗せされるので、為替ヘッジなしを選択するようにしています。

ただ、為替の将来予測は、深く考えたところで、わかるものではないので、予測するのはあきらめて、あなたが少しでも安心して投資できるほうを選べばよいでしょう。

最大下落率はどれくらい?

未来の世界への投資を検討するのであれば、どの程度下落する可能性があるのかは事前に知っておきたいところです。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられるからです。

標準偏差から変動幅を予測することはできますが、やはり過去に実際にどの程度下落したことがあるのかを調べたほうがイメージしやすいので、おすすめです。

それでは、未来の世界の過去の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲14.03% |

| 3カ月 | ▲18.82% |

| 6カ月 | ▲29.66% |

| 12カ月 | ▲31.72% |

※2024年9月時点

未来の世界は2022年1月~2022年12月の1年間で最大31.72%ほど下落をしたことがあります。

事前にどの程度下落するかを把握しておけば、大きな下落相場が来ても、覚悟が出来ている分、慌てずに売却しなくて済みますので、これくらいの下落は覚悟しておきましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

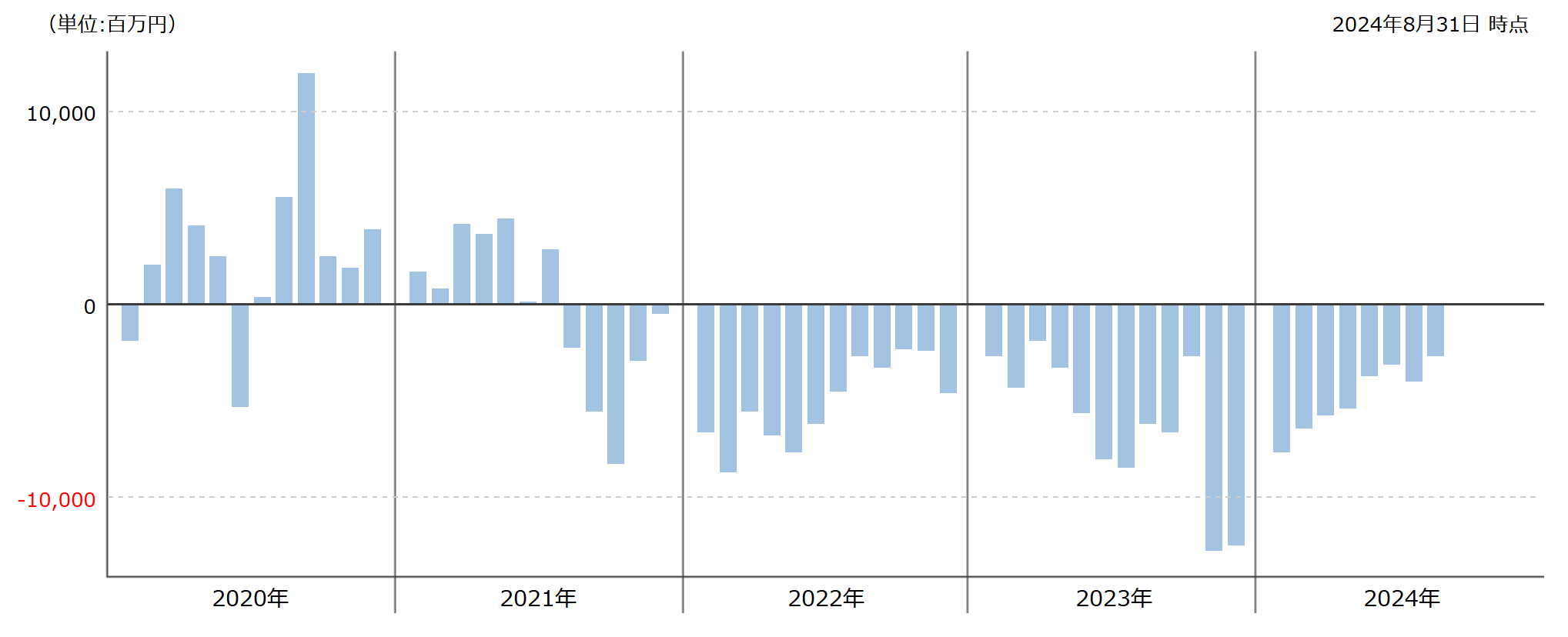

評判はどう?

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判がいいということです。

グローバル・ハイクオリティ成長株式ファンド『未来の世界』は2019年以降、資金が流出超過となっています。ここ数年はパフォーマンスも良くないので、評判も悪くなっていますね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

未来の世界は、NISA・iDeCoともに対応していますので、うまく活用したいですね。

| NISA | iDeCo |

| 〇 | みずほ銀行、百五銀行 |

※2024年9月時点

グローバル・ハイクオリティ成長株式ファンド『未来の世界』の個人的評価まとめと今後の見通し

アクティブファンド全体に言えることですが、このファンドの運用チームがどの程度能力があるかを見極めるのは非常に重要なことです。

もちろん直接ファンドマネージャーにお会いして話が聞ける人はいいですが、そうでない人が大半です。

そのようなときに、どういった点を見るべきかというと、長期の運用実績があるファンドについては、長期の運用実績が参考になります。

(ファンドマネジャーが変わっていない場合)

一方で、そこまで長期の運用実績がない場合は別の方法で確認できます。

それは相場が大きく下落したときに、下落幅を抑えられているかとそのあとどれくらい早く下落前の水準まで戻せているかです。直近で言えば、コロナショックからのも巻き返しは非常に参考になると思います。

残念ながら未来の世界は2022年以降大きく下落しており、インデックスファンドにもパフォーマンスで大きく劣ってしまっている状況です。

アクティブファンドのセゾン 資産形成の達人にもパフォーマンスで負けてしまっているので、あえて未来の世界に投資をするメリットはないと言えますね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点