近年、非常に話題となっているEV(電気自動車)関連ファンド。

化石燃料を必要としない新エネルギー車の開発が世界中で進んでおり、ブルームバーグによれば、今後20年のうちに世界の自動車の3分の1がEVに置き換わるとまで言われています。

設定当時は悲惨なパフォーマンスだったBNYメロンのモビリティ・イノベーション・ファンドはどうなのでしょうか?

- モビリティ・イノベーション・ファンドって投資対象としてどうなの?

- モビリティ・イノベーション・ファンドって持ってて大丈夫なの?

- モビリティ・イノベーション・ファンドより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

[br num="1"]

モビリティ・イノベーション・ファンドの基本情報

投資対象は?

投資対象は、日本を含む世界の自動車関連企業の株式に投資をしていきます。

自動車関連企業というのは、自動運転車、電動自動車(EV)、車のIT化、車のシェアリングに関連した企業を指します。

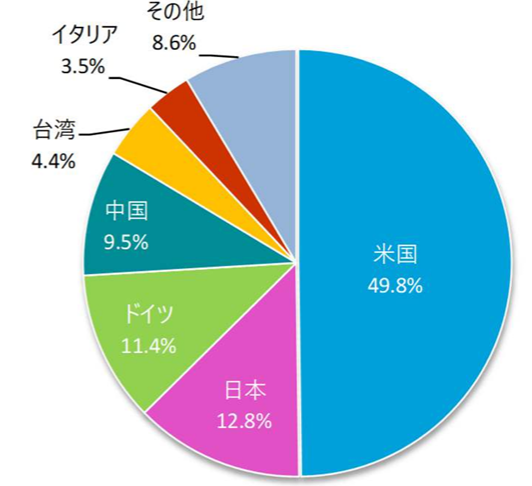

国別の比率で見ると、アメリカが約50%、次いで、日本、ドイツとなっています。

※引用:マンスリーレポート

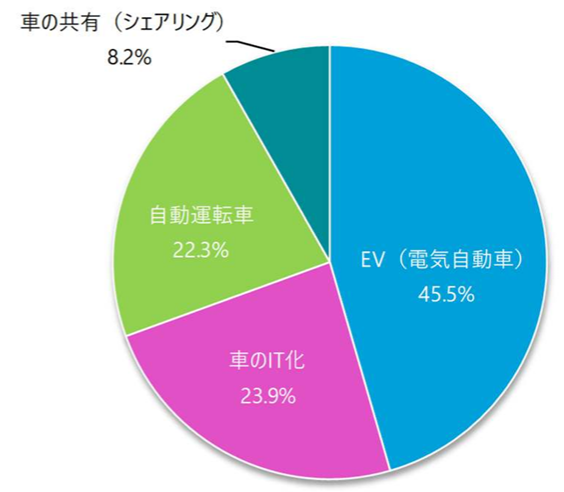

テーマ別にみると、EVが約45%、自動運転車・車のIT化が約20%と高くなっています。

※引用:マンスリーレポート

純資産総額は?

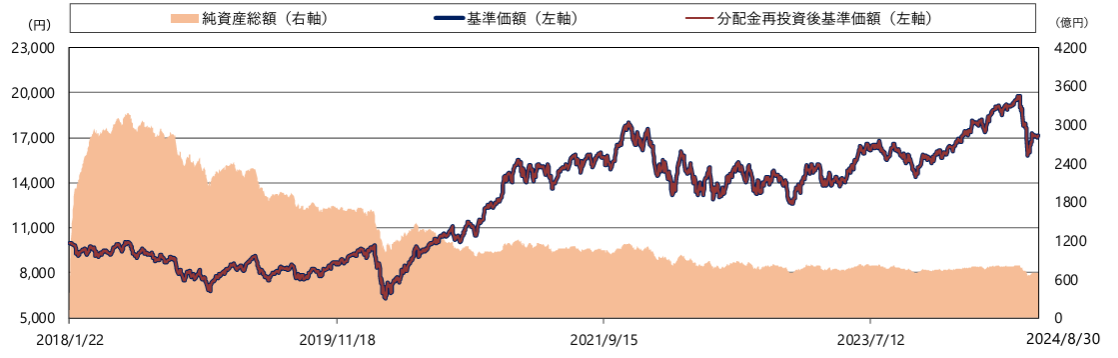

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、ファンドの運用で必ず発生する運営コストが相対的に高くなるので、ファンドのパフォーマンスを悪化させる原因になります。

一方、純資産総額が大きく、直近も純資産が増え続けているファンドは、多くの投資家が継続的に投資をしていることになるので、ファンドの評判をはかる指標の1つになります。

500~1000億=人気、1000億円以上=かなり人気と考えていいです。

モビリティ・イノベーション・ファンドは、設定以来、急速なスピードで純資産総額を増やし、3000億円を越えるまでに成長しましたが、その後パフォーマンスが優れず、今は700億円まで下落しています。ただ、規模としては未だかなり大きいです。

証券会社は同じテーマのファンドをあえて同じタイミングで出すことでマーケティング効果を最大化させようとしますが、日興SMBCもまさに恩恵を受けた形ですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

モビリティ・イノベーション・ファンドの実質コストは1.953%で、かなり割高となっています。販売手数料と併せると初年度は5%程度取られてしまうので、普通に考えればかなり割高ですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.7985%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.953%(概算値) |

※引用:最新運用報告書

モビリティ・イノベーション・ファンドの独自評価と分析

基準価格をどう見る?

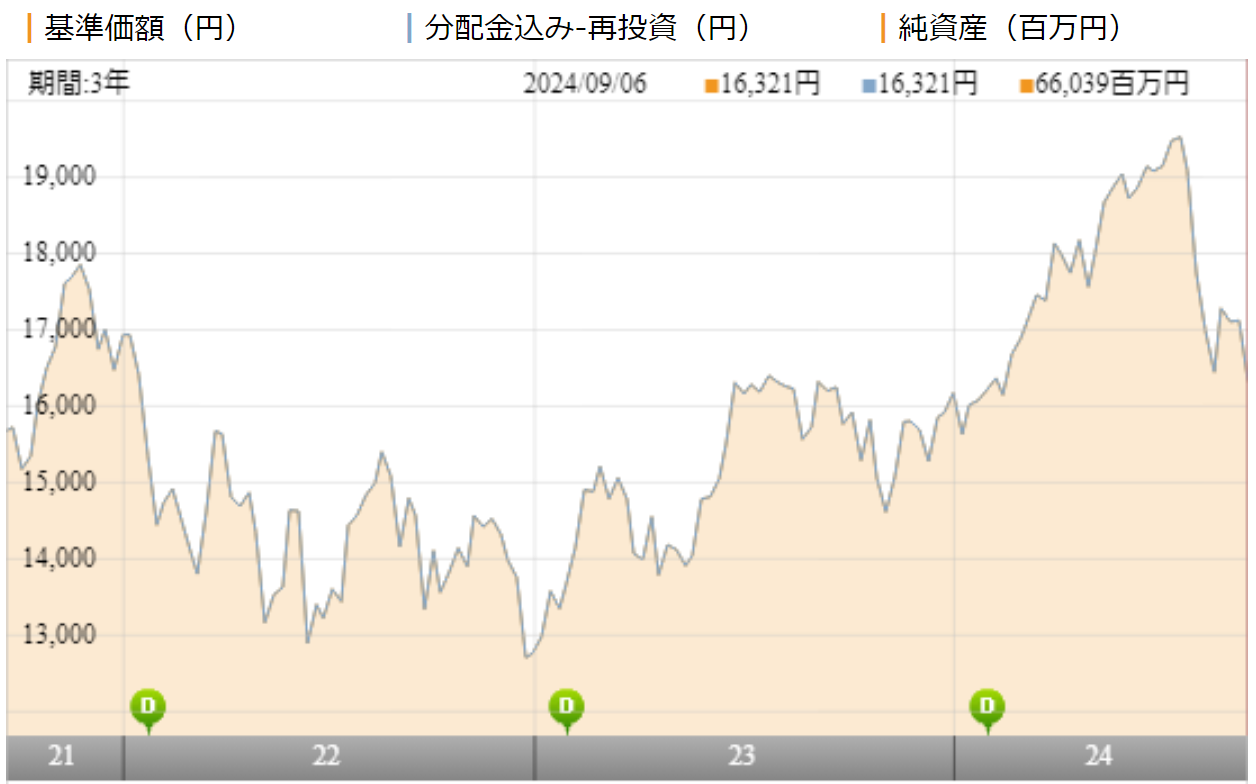

モビリティ・イノベーション・ファンドの基準価額は2022年に大きく下落し、2023年、2024年は大きく上昇しました。

ただ直近でまた大きく下落しており、値動きが大きいファンドであることがわかります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、モビリティ・イノベーション・ファンドの運用実績を見てみましょう。

| 平均利回り | |

| 1年 | +4.94% |

| 3年 | +2.77% |

| 5年 | +17.15% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは+4.94%と1桁のプラスにしかなっていません。3年平均利回りもよくありませんが、5年平均利回りは17%台と2桁のプラスになっています。

投資信託は長期保有が前提になりますので、あまり短期のパフォーマンスは気にしなくて大丈夫です。

ただし、ファンド単体のパフォーマンスだけを見ても、このファンドが優れたファンドなのか判断できませんので、他のファンドと必ずパフォーマンスを比較するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

同カテゴリー内での利回りランキングは?

モビリティ・イノベーション・ファンドは、日本を含むグローバル株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

| 上位●% | |

| 1年 | 90% |

| 3年 | 78% |

| 5年 | 41% |

| 10年 | - |

※2024年9月時点

モビリティ・イノベーション・ファンドは5年平均利回りは上位40%程度ですが、それ以外は下位25%以下です。

これでは積極的に投資をしようとは思えませんね。

年別のパフォーマンスは?

モビリティ・イノベーション・ファンドの年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

| 年間利回り | |

| 2024年 | +17.65%(1-6月) |

| 2023年 | +26.71% |

| 2022年 | ▲25.62% |

| 2021年 | +34.28% |

| 2020年 | +38.32% |

| 2019年 | +28.19% |

| 2018年 | ▲22.57% |

| 2017年 | - |

※2024年9月時点

2018年、2022年は2桁マイナスとなっていますが、2019年~2021年は30%近いプラスとなっています。

インデックスファンド等と比べるとかなり値動きが大きいので、それを理解した上で投資をするようにしてください。

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

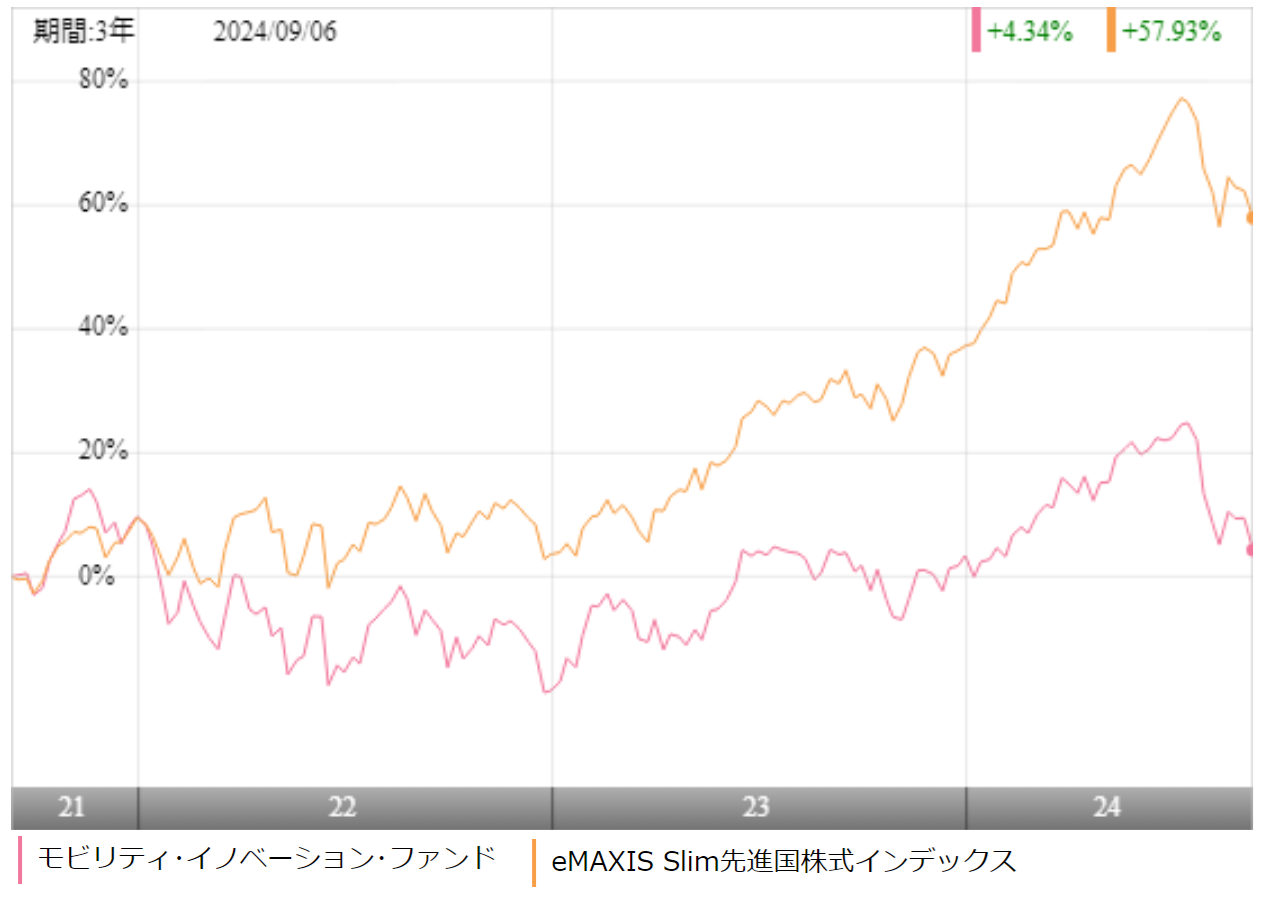

モビリティ・イノベーション・ファンドに投資を検討する上で、より低コストで運用ができるインデックスファンドとのパフォーマンス比較をしておいて損はありません。

今回は、先進国株式の代表的指数であるMSCIコクサイに連動するeMAXIS Slim先進国株式インデックスと比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、2022年に入るまではモビリティ・イノベーション・ファンドがeMAXIS Slim 先進国株式インデックスを上回っていましたが、その後は逆転し、かなり差をつけられています。

この結果では、モビリティ・イノベーション・ファンドに投資する意味はないでしょう。

| モビリティイノベ | slim 先進国株式 | |

| 1年 | +4.94% | +22.39% |

| 3年 | +2.77% | +17.20% |

| 5年 | +17.15% | +20.70% |

| 10年 | - | - |

※2024年9月時点

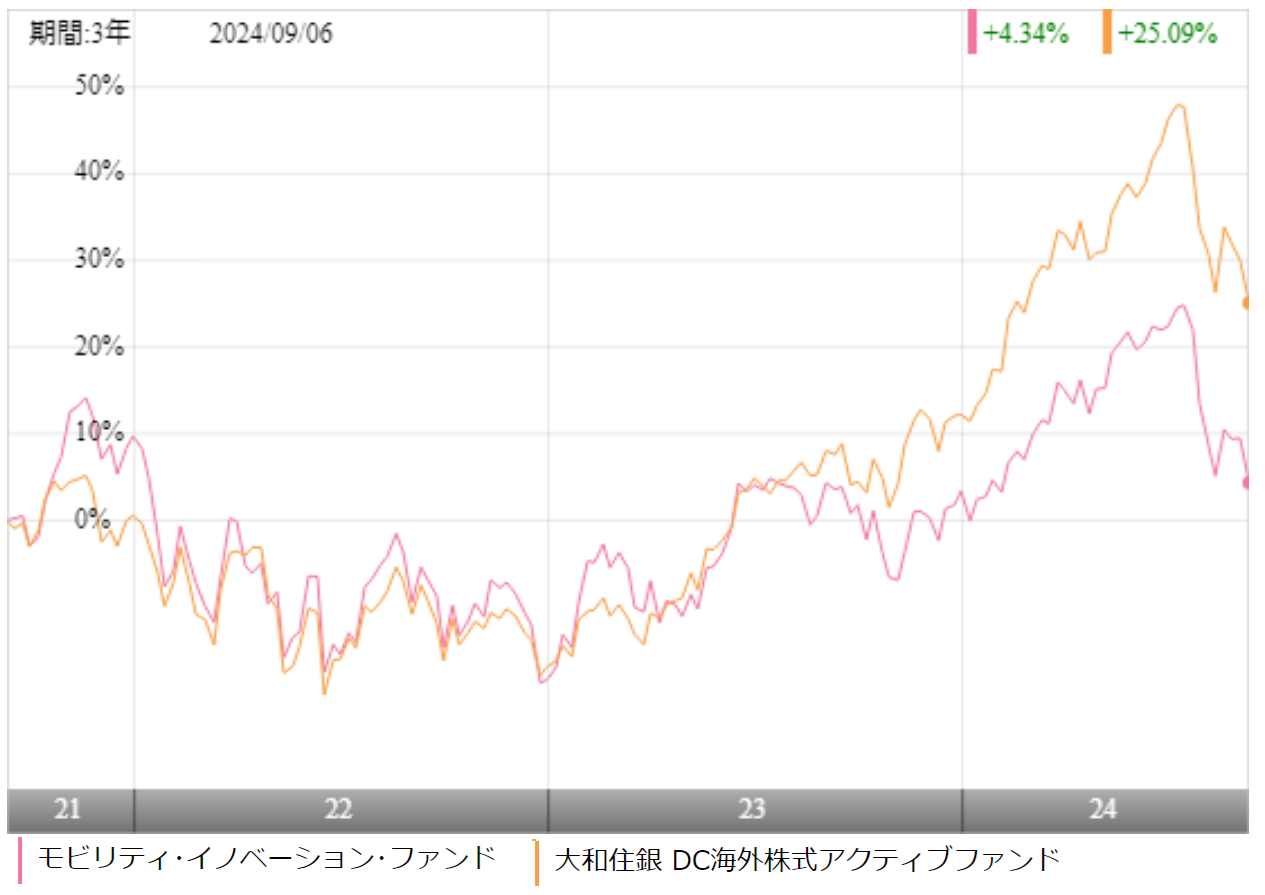

アクティブファンドとのパフォーマンス比較

せっかくアクティブファンドに投資をするのであれば、同じカテゴリーの中でも優秀なファンドに投資をしたいと思うもの。

今回は、同じく海外株式ファンドで非常に優秀な運用がされている大和住銀DC海外株式アクティブファンドとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

2023年の中頃までは、モビリティ・イノベーション・ファンドが終始上回る結果となっていましたが、直近では逆転されています。

より中長期でのパフォーマンスを見ても、大和住銀DC 海外株式アクティブファンドのほうが優れており、一概にモビリティ・イノベーションファンドのパフォーマンスが良いとは言えません。

| モビリティ・イノベ | 大和住銀DC | |

| 1年 | +4.94% | +19.92% |

| 3年 | +2.77% | +9.12% |

| 5年 | +17.15% | +20.19% |

| 10年 | - | +15.00% |

※2024年9月時点

最大下落率は?

モビリティ・イノベーション・ファンドに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。

どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも少しは落ち着いて保有を続けられるからです。

それではここでモビリティ・イノベーション・ファンドの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲15.31% |

| 3カ月 | ▲22.05% |

| 6カ月 | ▲21.32% |

| 12カ月 | ▲25.62% |

※2024年9月時点

最大下落率は2022年1月~12月の12カ月間で25%の下落となっています。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

それでは、モビリティ・イノベーション・ファンドの評判はどうでしょうか?

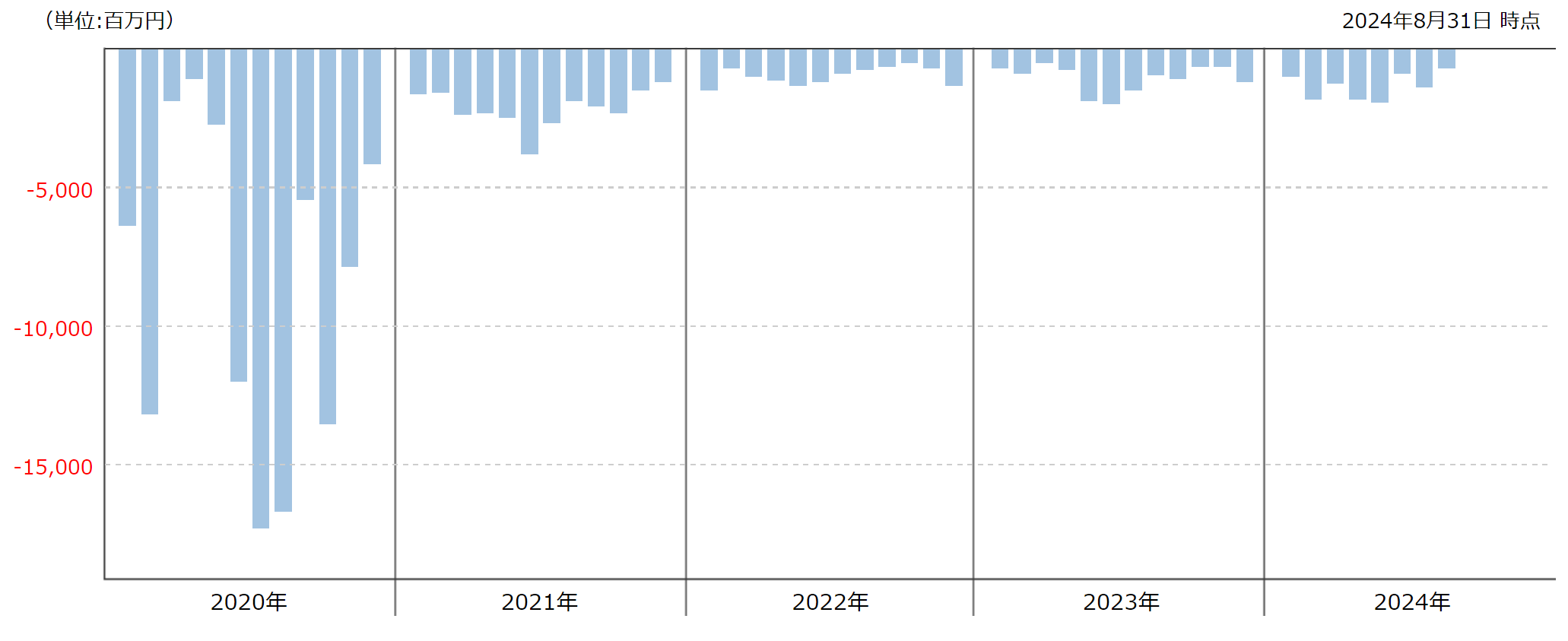

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。

評判がよければ、資金が流入しますし、評判が悪くなっていれば、資金が流出します。

モビリティ・イノベーション・ファンドは2018年以降、資金の流出が続いており、評判は決してよくないことがわかります。

※引用:ウエルスアドバイザー

モビリティ・イノベーション・ファンドの個人的評価まとめと今後の見通し

いかがでしょうか?

今後、環境を考えた電気自動車や自動運転車の普及は進んでいくと思います。ただ、私個人としては、市場に与えるインパクトという点に関しては疑問が残ります。

例えば、AIであれば、老若男女までキーワードは知っていますし、「人間の仕事がAIに奪われる」ですとか、「AIが囲碁で名人を倒した」ですとか、身近なところにAIが入り込んできており、AIで生活が劇的に変化していくという大きな期待感を多くの投資家が持っています。

そのため、多くの投資家がAIに関連するテーマの株式を積極的に購入するため、ファンドの基準価額も上がっていくわけです。

一方で、電気自動車や自動運転車は将来性はあるものの、自動車を保有していない層も増えてきており、車に興味がある人というのは、そこまで多くないと思います。

何より、現時点でインデックスファンドよりもパフォーマンスが劣っており、あえてテーマ型ファンドに投資をするメリットがありません。

eMAXIS Slim 先進国株式の中にも、モビリティ・イノベーション・ファンドが投資をしている企業の株式が含まれているわけなので、テーマ型ファンドと比べれば、投資する比率は下がりますが、それで十分と言えるでしょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点