身近なテーマに投資したい!という人をターゲットに設定された世界eコマース関連株式オープン『みらい生活』。

いまやamazonでネットショッピングをしたことがない人のほうが少ない時代になりました。典型的なテーマ型のファンドですが、果たして中身はどうなのでしょうか?

今日はみらい生活について独自目線で徹底分析していきます。

- みらい生活って投資対象としてどうなの?

- みらい生活って持ってて大丈夫なの?

- みらい生活より良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

世界eコマース関連株式オープン『みらい生活』の基本情報

投資対象は?

まず投資対象は、日本を含む世界の株式のうち、主としてeコマース(電子商取引)をはじめとした消費関連サービスの成長から恩恵を受けるであろう株式です。

大きくは下記のように2つに分かれており、オンラインショッピング等を提供する消費サービス企業と、オンラインショッピングを可能にする決済システム等を提供する消費インフラ企業です。

※引用:交付目論見書

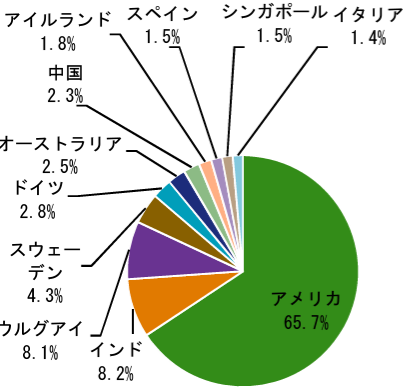

国別の構成は以下のようになっており、アメリカ株の比率が約7割で、次いでインド、ウルグアイとなっています。

※引用:マンスリーレポート

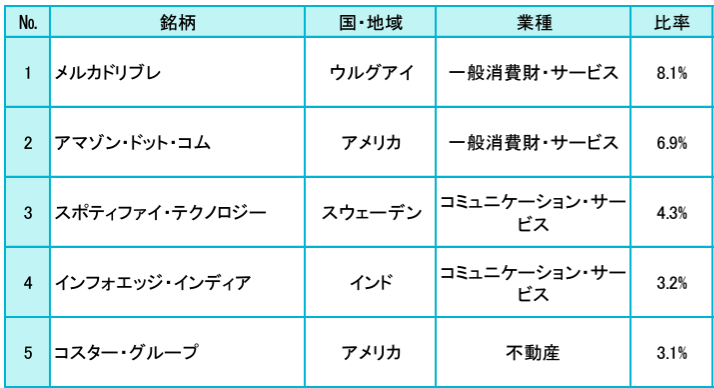

もう少しイメージがつきやすいように組入銘柄上位を見てみましょう。まず消費サービス系の組入上位トップ5を見ていきます。

1位はメルカドリブレです。ウルグアイに本社を置く南米市場最大のオンライン小売業者です。

2位はアマゾンです。さすにアマゾンの名前を知らないという人は少ないでしょう。

3位のスポティファイ・テクノロジーは世界最大手の音楽配信サービス運営会社です。

※引用:マンスリーレポート

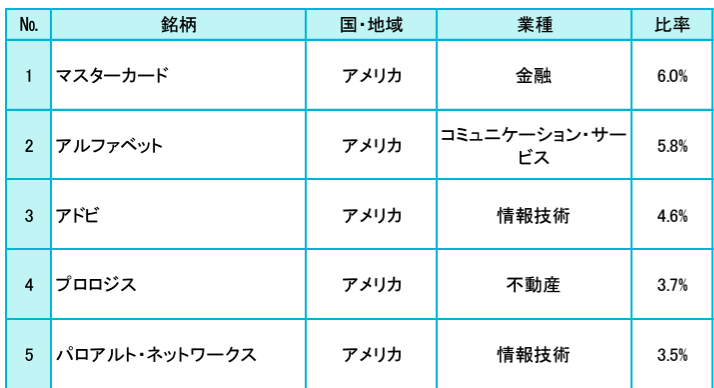

続いて、消費インフラ系企業のトップ5を見ていきたいと思います。

1位のマスターカードはクレジットカード会社なのであなたも名前を知っているでしょう。

2位のアルファベットは米国の検索エンジン最大手「グーグル」の親会社です。

3位のアドビは、米国のソフトウェア会社で、「イラストレーター」や「フォトショップ」などクリエーター向けのデジタルアプリケーションを提供しています。

※引用:マンスリーレポート

e-コマースを利用しない人にとっては、成長性を感じにくい分野かもしれませんが、私の周りでは、せどりといって個人で商品をアマゾンやメルカリに商品登録して、販売している友人が何人かいます。

彼らが非常に景気が良いと言っていたので、この分野には将来性を感じています。

つみたてNISAとiDeCoの対応状況は?

みらい生活のつみたてNISAやiDeCoの対応状況ですが、残念ながら、どちらも対応していません。

| つみたてNISA | iDeCo |

| × | × |

※2024年9月時点

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

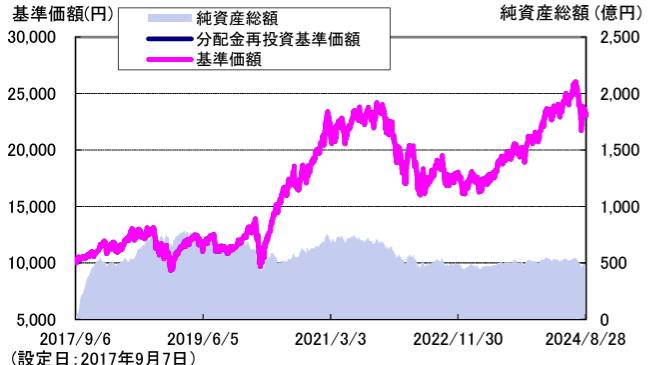

みらい生活は、2018年以降は500~700億円くらいの間を推移しており、純資産の伸びは止まっています。現在は470億円ありますので、規模の問題はありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

世界eコマース関連株式オープン『みらい生活』の実質コストは、1.882%となっており、かなり割高です。販売手数料と併せると初年度は5%程度取られてしまうので、普通に考えればかなり高いですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.43~1.76%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.882%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

世界eコマース関連株式オープン『みらい生活』の独自評価と分析

基準価格をどう見る?

世界eコマース関連株式オープン『みらい生活』の基準価額は2022年に大きく下落し、2024年にようやく元の水準まで戻せました。

コロナショックで大きく株価を伸ばした企業が多いことからも、コロナ後の基準価額が奮わない理由の1つだと思われます。

※引用:ウエルスアドバイザー

利回りはどれくらい?

世界eコマース関連株式オープン『みらい生活』を見ていきましょう。

| 平均利回り | |

| 1年 | +15.16% |

| 3年 | ▲0.26% |

| 5年 | +15.45% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは+15.16%となっていますが、3年平均利回りはマイナスで、5年平均利回りも15%台となっています。

この時点で、かなりパフォーマンスにブレのあるファンドだとわかります。ただ、この時点で良いか悪いかは判断がつきません。他のファンドとパフォーマンスを比較してから投資判断するようにしてください。

同カテゴリー内での利回りランキングは?

世界eコマース関連株式オープン『みらい生活』は、日本株を含むグローバル株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

世界eコマース関連株式オープン『みらい生活』は、全期間平均以下となっているため、ほかによいファンドがあることが分かります。

| 上位●% | |

| 1年 | 66% |

| 3年 | 91% |

| 5年 | 67% |

| 10年 | - |

※2024年9月時点

年別の運用利回りは?

世界eコマース関連株式オープン『みらい生活』の年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年はマイナスですが、それ以外の年は2桁プラスとなっています。

| 年間利回り | |

| 2024年 | +21.05%(1-6月) |

| 2023年 | +29.58% |

| 2022年 | ▲27.11% |

| 2021年 | +13.10% |

| 2020年 | +60.11% |

| 2019年 | +23.76% |

| 2018年 | ▲9.64% |

| 2017年 | - |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

世界eコマース関連株式オープン『みらい生活』への投資を検討するのであれば、インデックスファンドよりパフォーマンスが優れていることは最低条件です。

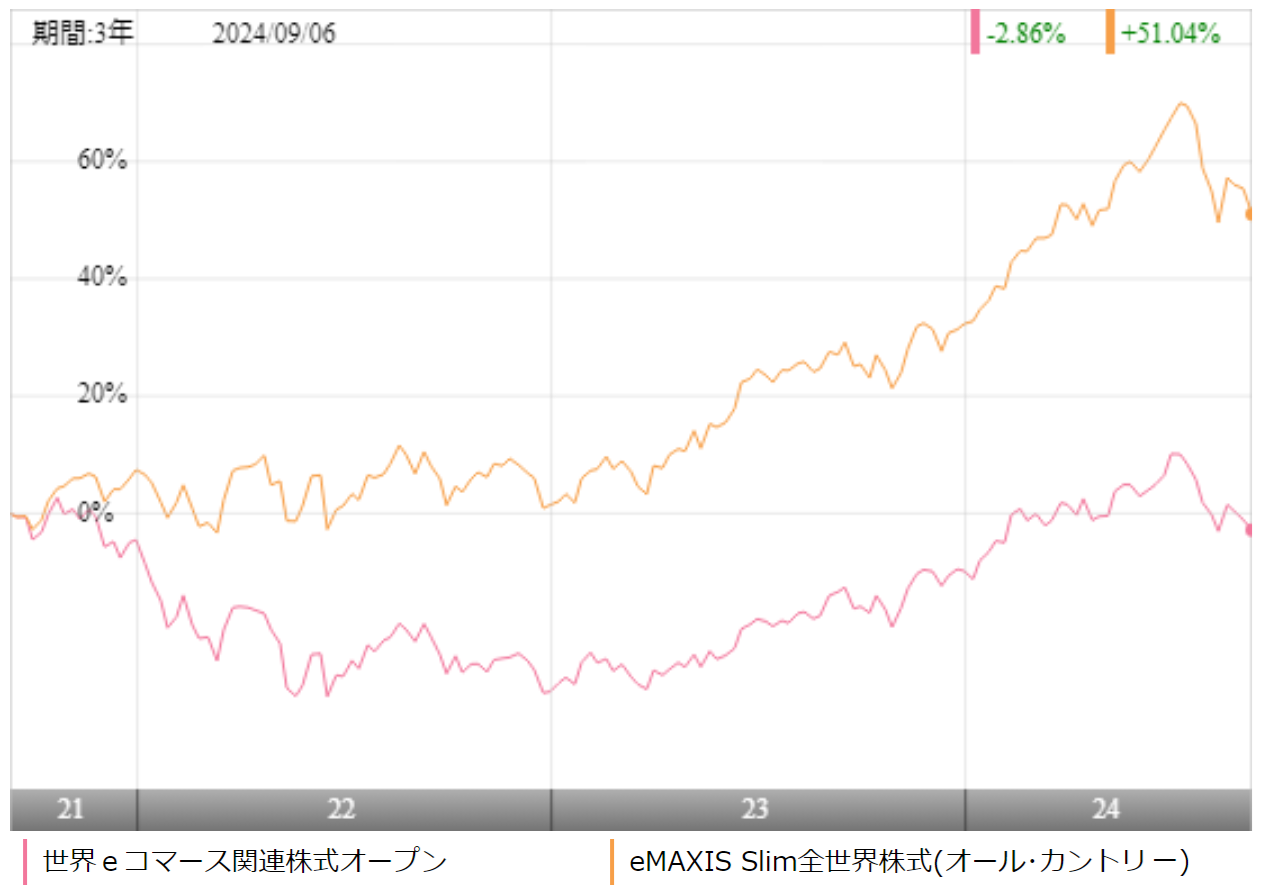

みらい生活は米国株式を中心に先進国、新興国株式に分散投資をしているので、全世界の株式に分散投資ができるeMAXIS Slim 全世界(オールカントリー)とパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、みらい生活はほぼ全期間において、負けてしまっています。

より長期の利回りを比較してみるとどうでしょうか?

| みらい生活 | slim オールカントリー | |

| 1年 | +15.16% | +21.16% |

| 3年 | ▲0.26% | +15.78% |

| 5年 | +15.45% | +19.22% |

| 10年 | - | - |

※2024年9月時点

こちらもeMAXIS Slim 全世界(オールカントリー)が圧倒しており、これではみらい生活に投資する意味がありませんね。

アクティブファンドとの利回り比較

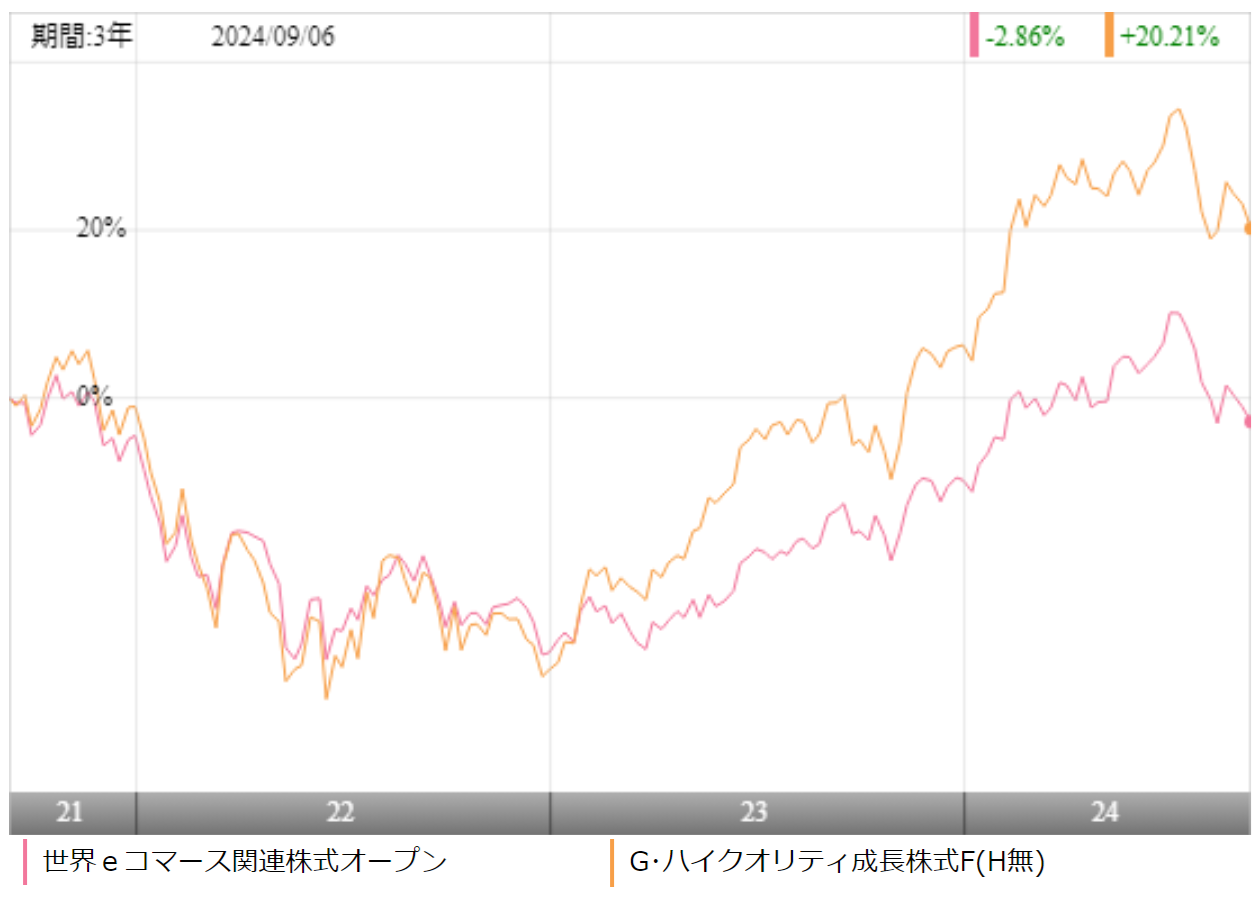

せっかくアクティブファンドに投資をするのであれば、同じカテゴリーの中でも優秀なファンドに投資をしたいと思うもの。

今回は、全世界の株式に分散投資ができて人気の高いグローバル・ハイオクリティ成長株式ファンド『未来の世界』とパフォーマンスを比較してみます。

※引用:ウエルスアドバイザー

2023年まではみらい生活のほうがパフォーマンスで上回っていましたが、直近で逆転されています。

また5年平均利回りでみても、みらい生活はパフォーマンスで劣っているので、あえて選ぶ理由が見当たりません。

| みらい生活 | G・ハイクオリティ | |

| 1年 | +15.16% | +24.24% |

| 3年 | ▲0.26% | +7.31% |

| 5年 | +15.45% | +17.67% |

| 10年 | - | - |

※2024年9月時点

最大下落率は?

みらい生活に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでみらい生活の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲16.82% |

| 3カ月 | ▲23.68% |

| 6カ月 | ▲24.52% |

| 12カ月 | ▲27.11% |

※2024年9月時点

最大下落率は2022年1月~2022年12月の1年で▲27.11%となっています。景気の影響を受けにくいディフェンシブ銘柄も多かったこともあり、コロナショックはそこまで大きなダメージを受けていなかったようですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

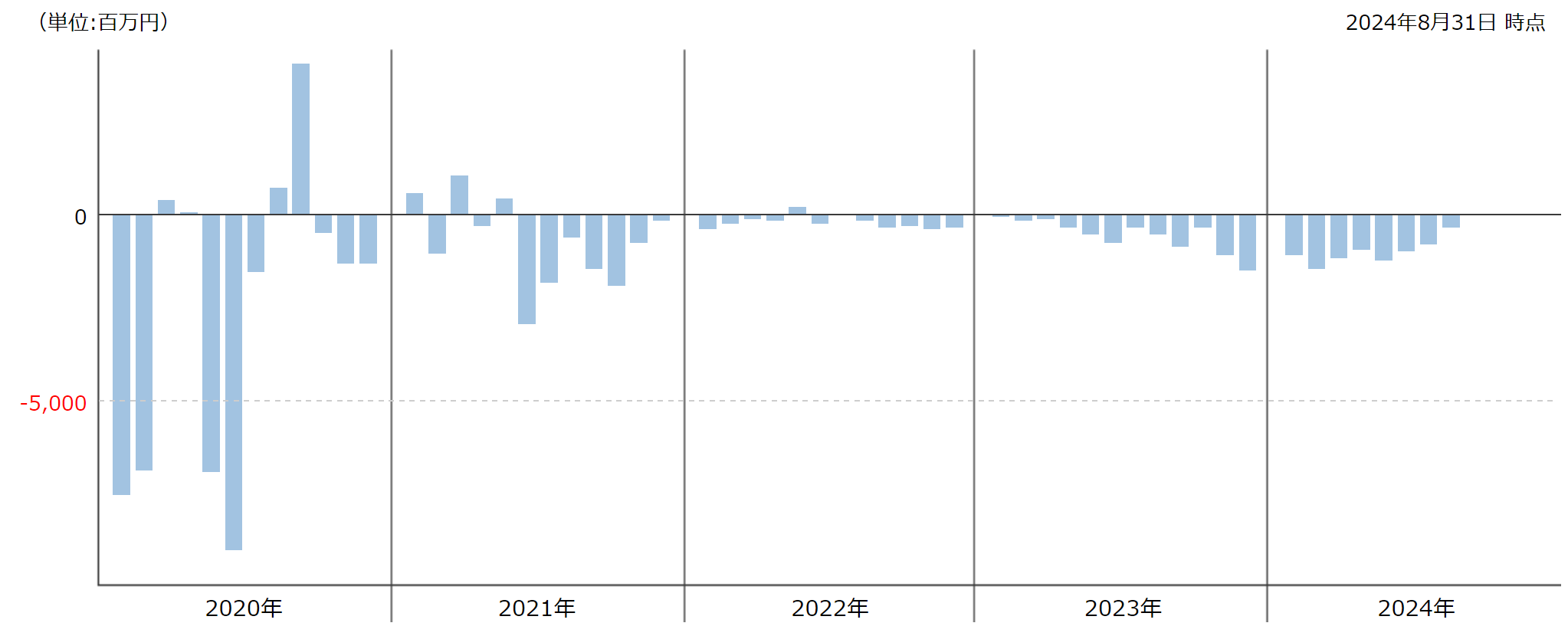

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判がいいということです。

みらい生活は2019年以降、資金が流出超過となっており、評判は決して良いとは言えません。

※引用:ウエルスアドバイザー

世界eコマース関連株式オープン『みらい生活』の個人的評価まとめと今後の見通し

私の周りでは、スーパーの会計が機械に置き換えられたり、メルカリを使って、中古品を売ったり買ったりする人が増えたりと着実にeコマース市場の規模が拡大していることを実感しています。

一方で、コロナで大きな恩恵を受けたが故に、コロナ以降はパフォーマンスが奮わない株が多くなっています。

超低コストのインデックスファンドであるeMAXIS Slim 全世界株式(オールカントリー)と比較をしても、パフォーマンスでかなり差をつけられてしまっており、これではあえて投資をするメリットがありません。

今、保有している人はインデックスファンドへの切り替え、もしくはより優れたアクティブファンドへの変更を検討しても良いと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点