投資信託に投資することを検討したことがある人であれば、まず名前を聞いたことがあるひふみ投信。

ひふみプラスとひふみ投信は何が違うのかと聞かれることがあるのですが、本質的には同じファンドです。レオスキャピタルが直接販売しているのがひふみ投信であり、他の販売会社が販売しているのがひふみプラスですね。

ひふみは、ファンドのパフォーマンス実績に加え、「長期の積立・分散投資に適した一定の投資信託」を要件とする「つみたてNISA」制度の対象ファンドのひとつに選ばれているとおり、金融庁のお墨付きを得ていることも大きな人気となっています。

今日は、このひふみ投信について、徹底分析していきたいと思います。

こんなことがわかる

- ひふみ投信は投資対象としてあり?なし?

- ひふみ投信より良いファンドはある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

ひふみ投信の評判や口コミは?

まず、皆さんが一番気になるであろうひふみ投信の評判や口コミを見ていきます。

ひふみ投信の評判を知る上でいくつかの方法があります。

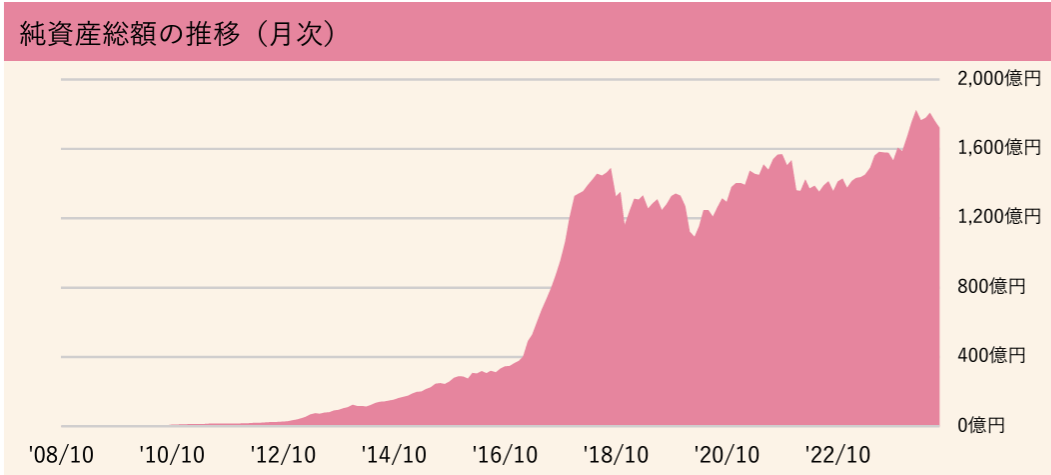

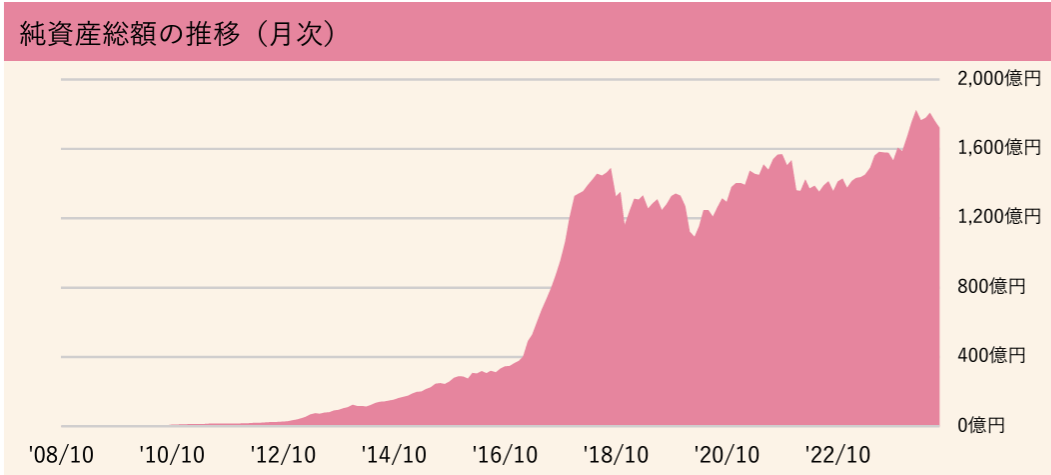

①純資産総額から見える評判

純資産総額とは、投資家から集めまっている資金の総額(運用益を含む)だと思ってください。

純資産総額が大きい=多くの投資家が将来性を感じて投資をしていることになるため、評判の良さを測る上での1つの指標になります。

あくまでも感覚値ですが、

ポイント

- 100億以下=評判よくない

- 100~500億=どっちつかず

- 500億円以上=評判いい

- 1000億円以上=かなり評判いい

と思っておけばいいです。

では、ひふみ投信の純資産総額がいくらかと言うと、2024年9月時点で約1700億円ですので、かなり評判のいいファンドだと判断できます。

※引用:マンスリーレポート

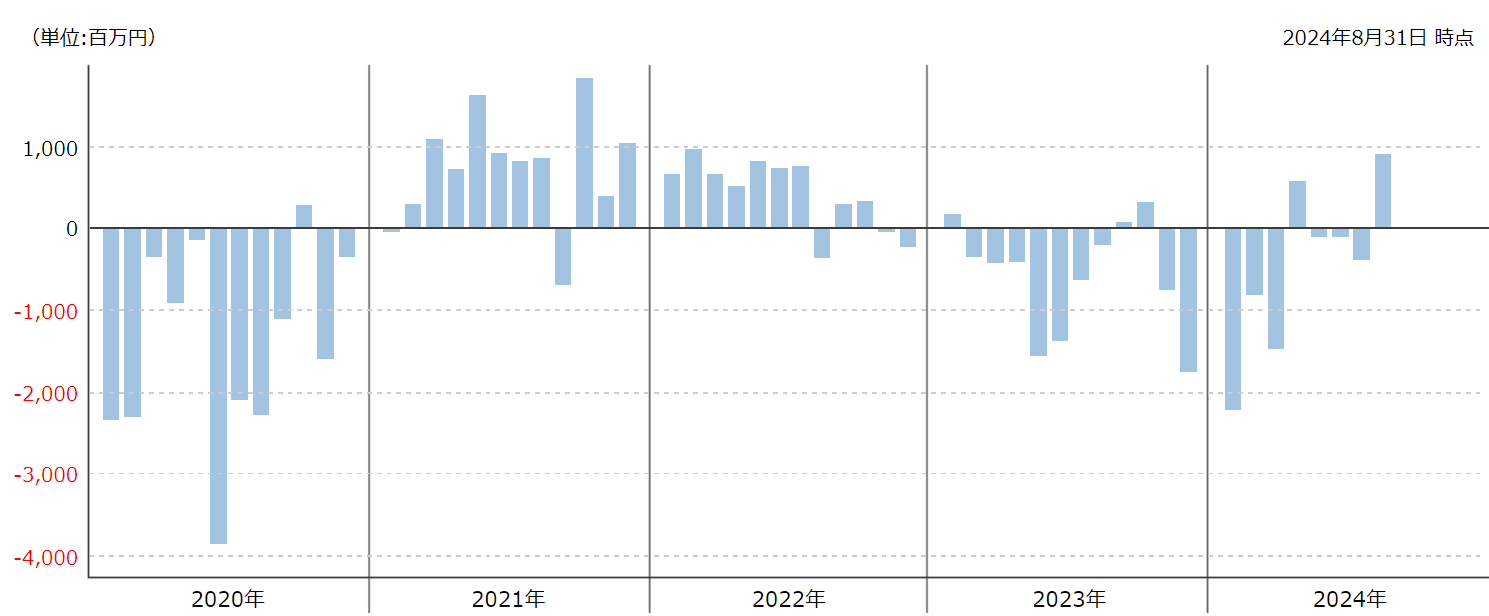

②月次の資金流出入額から見える評判

資金流出入額では、毎月ファンドに資金が流入しているのか流出しているのかがわかります。

純資産総額と併せて、資金流出入額を見ることで、純資産額が大きくても、評判が落ちてきているファンドに気づくことができます。

例えば、AIやDX、ヒトゲノム、モビリティなど、特定のテーマが非常に人気になり、資金が大量に流入し、純資産総額が1000億円をゆうに超えているファンドが多数あります。

ただ、中にはテーマの人気がなくなり、どんどん資金が流出しているファンドもあるのですが、それでも依然1000億円以上の純資産総額のファンドもあります。

こういったファンドはピークが過ぎており、お世辞にも評判が良いとは言えないわけですが、純資産総額だけを見ていても、判断ができません。

そのため、月次の流出入額を見ることで、資産規模が大きく今も流入を続けている評判の良いファンドなのか、資産規模が大きいが流出が続いており、評判は良くないファンドなのかを判断する役に立ちます。

ひふみ投信は、資金が流出している月も多くなっており、思った以上の直近では評判が良くありません。

※引用:ウエルネスアドバイザー

③Yahoo!ファイナンス掲示板やXの口コミから見える評判

ここでは、Yahoo!ファイナンス掲示板やXでの口コミをまとめました。

口コミ①

レオスの藤野さんのように、ファンドマネジャーが表に出てくることで、知名度が高まり、資金が多く集まってくる一方で、運用がうまく行かなくなったときの叩かれ方もひどくなるため、諸刃の剣です。

特にひふみ投信はTOPIX、日経平均ともにパフォーマンスで負けてしまっており、アクティブファンドが長期でインデックスファンドを上回るように運用するものということがわかっていないと、解約が止まらなくなりそうです。

口コミ②

ひふみ投信が叩かれているのは、パフォーマンスが奮っていないというのもありますが、パフォーマンスが奮っていないのにこんなに高い信託報酬を取るのか、という点だと思います

正直、近年の超低コストのインデックスファンドであれば、7~8分の1のコスト運用できますので、ちゃんと調べている投資家であれば、乗り換えを検討するのも至極当然だと思います。

口コミ③

シンプルにパフォーマンスだけに期待して投資をするのであれば、絶対にインデックスファンドに投資をしてください。

毎年インデックスファンドにパフォーマンスで勝てるアクティブファンドは世の中に存在しません。時に負け、時に勝つことでトータルでインデックスファンドを上回るというのがアクティブファンドの基本設計です。

そのため、今回のようにアクティブファンドで高いコストを支払っているのに、インデックスファンドに負けるとなれば、当然乗り換えたくなります。それを我慢して長期投資を続けることで、大きなリターンに繋がるのがアクティブファンドです。くれぐれも商品の基本設計を忘れないようにしてください。

さて、ここまでひふみ投信の評判や口コミを見てきましたが、

要注意

投資において、よくわからないからという理由で、評判や口コミだけを信じて投資をする人は三流投資家です。

多くの投資家を見てきましたが、ほぼ100%どこかで大損します。

ですので、他人の評判だけをアテにするのではなく、自分でもちゃんと納得した上で投資をしたい人は、私が独自の切り口で、ひふみ投信を評価・分析していますので、参考にしてください。

投資はどこまでいっても自己責任です。評判だけを頼りに投資をしている人よりも1ランク2ランクは軽くレベルアップできるはずです。

ひふみ投信の独自評価と分析

レオスキャピタルとは?

まず、ひふみ投信を運用しているのは、レオス・キャピタルについて簡単に説明しておきます。

同社を率いるのは、ゴールドマンサックス・アセットマネジメントなどで主に日本の中小型株ファンドマネージャーとして辣腕を振るってきた、藤野英人さんです。藤野さんは同社の最高投資責任者でもあり、ひふみ投信とひふみ投信の運用実務に携わるメンバーのひとりです。

2003年設立の比較的若い資産運用会社で、日本の資産運用会社としては珍しく、ブティック型の自社運用に特化しています。

運用する投資信託の純資産残高が業界中堅クラスであるにも関わらず、設定している投資信託はマザーファンドを除き、10本程度というのは運用の自信がなければできません。

このような特徴と運用するファンドの好調さも相俟って、日本の資産運用会社の中でもユニークな存在として、注目を集めています。

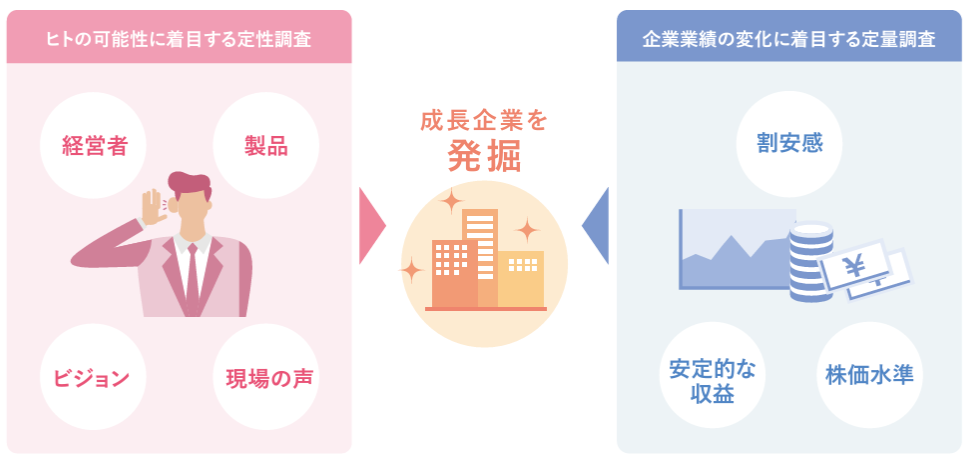

投資対象は?

ひふみ投信は国内害の上場株式を投資対象とし、市場価値が割安と考えられる銘柄を選別して投資していきます。

株式の割安感や株価水準といった定量調査と、経営者や製品、現場の声といった定性調査の双方からアプローチし、成長企業を発掘していきます。

※引用:交付目論見書

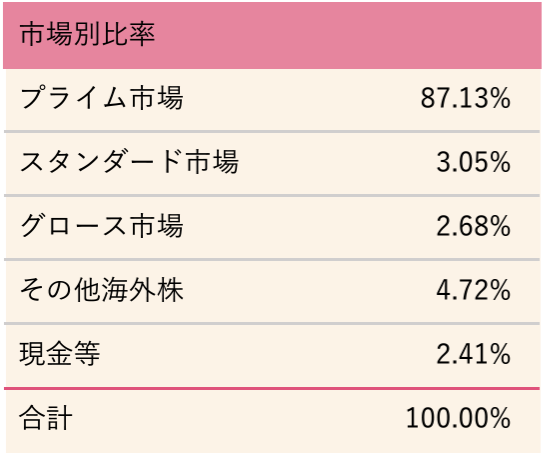

もともと海外株式は組入られていなかったのですが、資金が集まり過ぎたことにより現在は海外株式も組み入れられるようになっています。

現在では約5%が海外株式となっています。以前と比べると、海外株式の比率がかなり下がってきているというのが特徴です。キャッシュポジションが2~3%あるのも珍しいですね。

※引用:マンスリーレポート

純資産総額は?

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。最低でも50億円、余裕を持って100億円はほしいところです。

ひふみ投信は2018年以降、純資産が減少傾向にありましたが、それでも1720億円近い規模です。規模としては全く問題ないレベルですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

ひふみ投信の実質コストは、1.19%と同カテゴリー内ではまだ割安となっています。

ただ、あくまでもアクティブファンド内では割安というだけで、インデックスファンドと比べると割高なので、結局はパフォーマンス次第ですね。

| 購入時手数料 | なし |

| 信託報酬 | 1.078%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.19%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

ひふみ投信の基準価額を見てみましょう。2021年末から大きく下落し、2022年は停滞していましたが、2023年以降、また大きく上昇に転じました。

※引用:ウエルスアドバイザー

利回りはどれくらい?

それでは、ひふみ投信の利回りはどうでしょうか?

| 平均利回り | |

| 1年 | +12.77% |

| 3年 | +4.16% |

| 5年 | +10.47% |

| 10年 | +10.56% |

※2024年9月時点

直近1年間の利回りは+12.77%と大きくプラスとなっています。3年平均利回りは1桁台のプラスですが、5年、10年平均利回りは10%を超えるプラスの運用ができています。

悪くないようにも見えますが、この時点では、どの程度ひふみ投信の利回りが良いのか悪いのかわかりませんので、必ず他のファンドと比較をしてから投資判断するようにしてください。

同カテゴリー内での利回りランキングは?

せっかく投資をするのであれば、同じカテゴリー内でも、優れたファンドに投資をするべきです。

ひふみ投信は国内中型株の成長カテゴリーに属しています。10年平均利回りだけは上位20%に入っていますが、より短期の利回りでは、平均以下のパフォーマンスとなっています。

10年平均利回りだけが優秀と言う場合、ここ数年何か運用体制や運用手法に問題が出てきている可能性があるので要注意です。

| 上位●% | |

| 1年 | 38% |

| 3年 | 53% |

| 5年 | 50% |

| 10年 | 20% |

※2024年9月時点

年別のパフォーマンスは?

ひふみ投信の年別のパフォーマンスを見てみましょう。

年別の利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年だけは2桁のマイナスとなりましたが、それ以外の年では、2桁以上のプラスを出している年がとても多いことがわかります。

これだけの結果を残しているファンドであれば、高いコストを支払ってでも投資する価値があるように思えますが、同カテゴリーの順位を見ると、ずば抜けて優れた成果を残しているわけではないことは覚えておいてください。

| 年間利回り | |

| 2024年 | +16.94% (1-6月時点) |

| 2023年 | +20.57% |

| 2022年 | ▲13.60% |

| 2021年 | +3.13% |

| 2020年 | +20.52% |

| 2019年 | +22.81% |

| 2018年 | ▲21.37% |

| 2017年 | +44.82% |

| 2016年 | +4.53% |

| 2015年 | +21.75% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

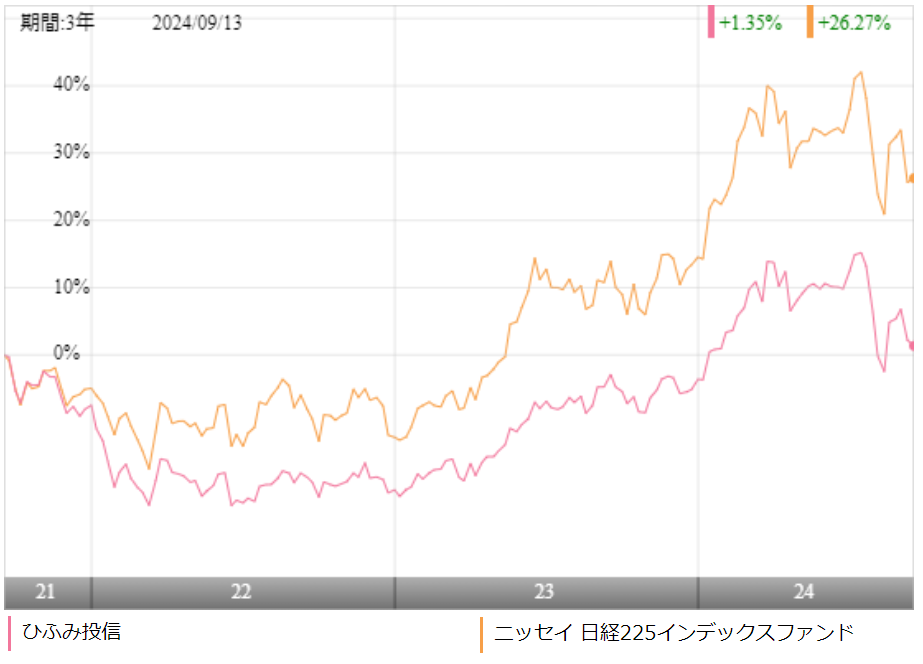

アクティブファンドに投資をするのであれば、事前にインデックスファンドとのパフォーマスを比較しておいて損はありません。

ひふみ投信はTOPIXを参考ベンチマークとしておいていますが、直近、日本を代表する指数としては日経225のほうがパフォーマンスが優れているので、ニッセイアセットのニッセイ 日経225インデックスファンドと比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、ニッセイ日経225インデックスファンドが大きく差をつけています。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| 年平均利回り | ひふみ投信 | ニッセイ 日経225 |

| 1年 | +12.77% | +20.41% |

| 3年 | +4.16% | +13.16% |

| 5年 | +10.47% | +15.19% |

| 10年 | +10.56% | +11.42% |

※2024年9月時点

どの期間においても、ひふみ投信の方がパフォーマンスのほうが下回っています。

これでは、あえて高いコストを支払ってでもひふみ投信に投資しなくとも、ニッセイ日経225インデックスファンドに投資をするだけでも十分です。

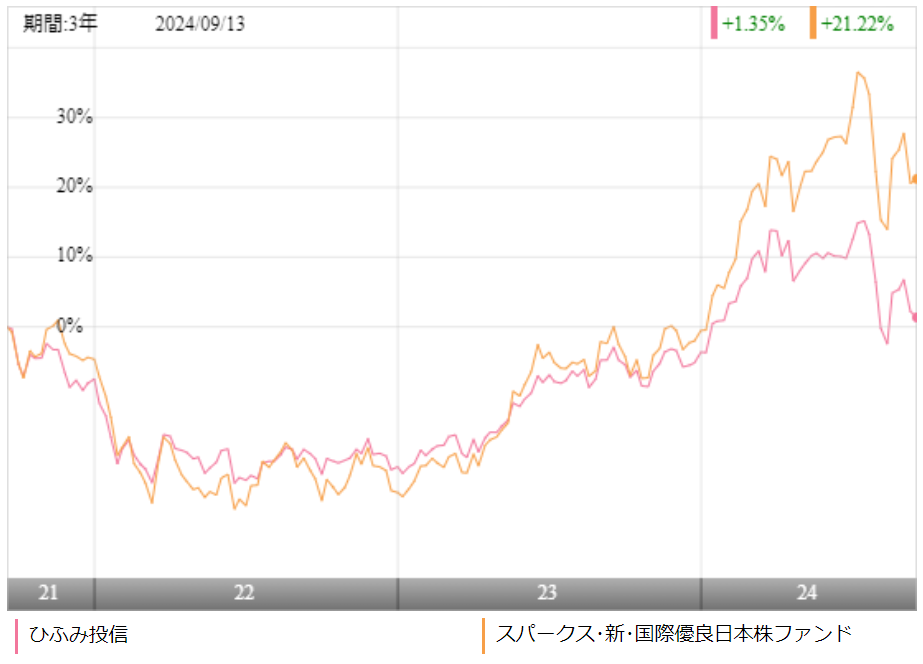

アクティブファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較してから投資をしても遅くはありません。

今回は、国内大型株カテゴリーで非常に優れた成果を出しているスパークスの新・国際優良日本株ファンド『厳選投資』と比較を行いました。

※引用:ウエルスアドバイザー

直近3年間では、拮抗している時期もありますが、ほぼ全期間において、厳選投資が大きくリードする形となりました。

より長期の利回りではどうでしょうか?

| 年平均利回り | ひふみ投信 | スパークス厳選投資 |

| 1年 | +12.77% | +32.12% |

| 3年 | +4.16% | +11.43% |

| 5年 | +10.47% | +15.94% |

| 10年 | +10.56% | +14.39% |

※2024年9月時点

この傾向は、より長期の利回りで見ても、変わりません。

ひふみ投信も決して悪いファンドではありませんが、こう比較してしまうと、あえてパフォーマンスの悪いひふみ投信を選ぶ理由はないですね。

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、ひふみ投信の最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲13.45% |

| 3カ月 | ▲22.54% |

| 6カ月 | ▲21.53% |

| 12カ月 | ▲21.37% |

※2024年9月時点

ひふみ投信の最大下落率は、2018年10月~2018年12月の3カ月で▲22.54%となっています。

株式ファンドの場合は、リーマンショック級の下落が来ると、40~50%下落する可能性がある点だけは頭に入れながら投資を続けるのがおすすめです。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

ひふみ投信の個人的評価まとめと今後の見通し

いかがでしょうか?

私は前々からもっと多くの運用会社のファンドマネージャーには表舞台に出てきてもらって、どのような考えで運用しているのか等、話をしてほしいと思っていますが、サラリーマン体質の抜けない運用会社はまったくそのそぶりを見せません。

とは言ったものの、レオスの藤野さんを筆頭に独立系の運用会社は積極的に表舞台に出てきて、投資家とコミュニケーションをとることで、純資産を増やしているという事実がありますので、今後はもう少し増えてきてもおかしくないと思っています。

今、ひふみ投信の人気を支えているのは藤野さんの影響が大きいですが、いくら藤野さんが有名だからと言っても、ひふみ投信のパフォーマンスがインデックスファンドに負けてしまっているようでは、最近の賢い投資家は離れていってしまいます。

とはいえ、とても酷いパフォーマンスというわけでもないので、人柄も含めて藤野さんに運用をお願いしたいという人はひふみ投信に預ければいいですが、純粋にパフォーマンスを重視するのであれば、インデックスファンドやアクティブファンドでも厳選投資のような優れたアクティブファンドに投資をしたほうがあなたの資産は増える可能性が高いです。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点