2019年のレバレッジ型ファンドブームにのって新規設定されたのが、三井DSアセットの米国分散投資戦略ファンド(5倍コース)『愛称:USブレイン5』です。

米国の株式、債券、リート、コモディティに分散投資をしながら、レバレッジをかけられるファンドということで今までにありそうでなかったファンドです。

USプレインにはレバレッジが1倍のUSブレイン1、レバレッジが3倍のUSブレイン3と、レバレッジ5倍のUSブレイン5がありますが、今回は一番人気の高いUSブレイン5を徹底分析してきます。

USブレイン1とUSブレイン3についての分析も併せてしていきますので、参考にしてください。

「USブレイン5って投資対象としてどうなの?」

「USブレイン5って持ってて大丈夫なの?」

「USブレイン5より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば悩みは解消すると思います。

『USブレイン5』米国分散投資戦略ファンドの基本情報

投資対象は?

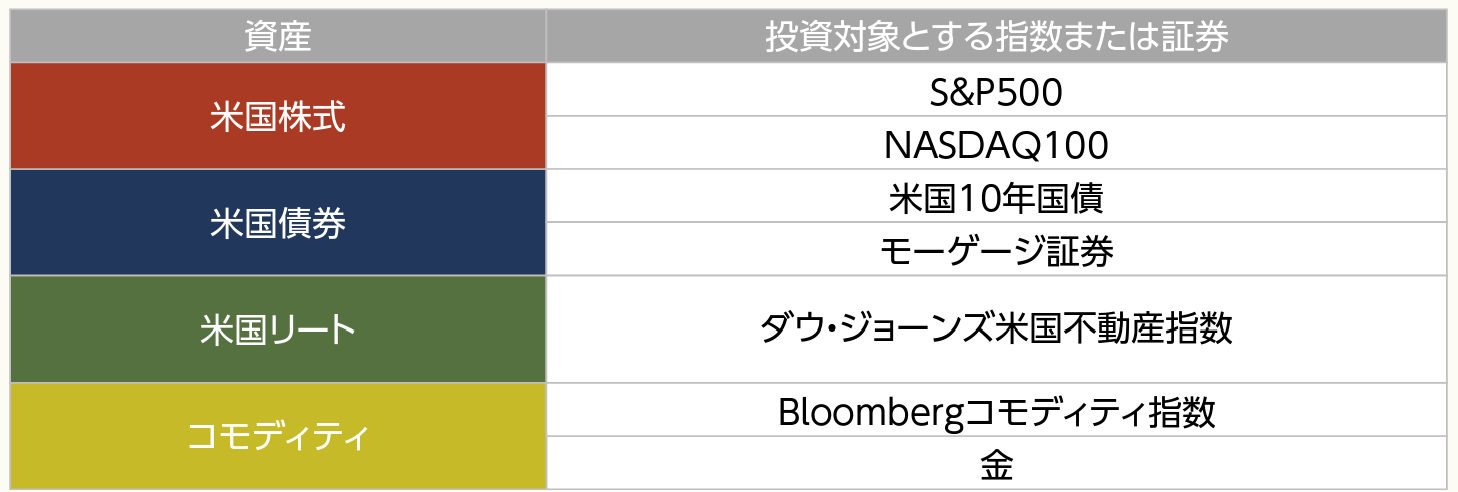

USブレイン5の投資対象は、米国の株式、債券、リートおよびコモディティの先物です。

実質的な運用はケイマン籍の外投を通じて行います。投資対象は以下のようになっており、米国の代表的な指数を中心に投資をしていきます。

※引用:交付目論見書

AIを活用した機械学習を活用した独自のアセットアロケーション戦略により、徹底したリスク分散を図ることで、良好なポートフォリオの構築を目指します。

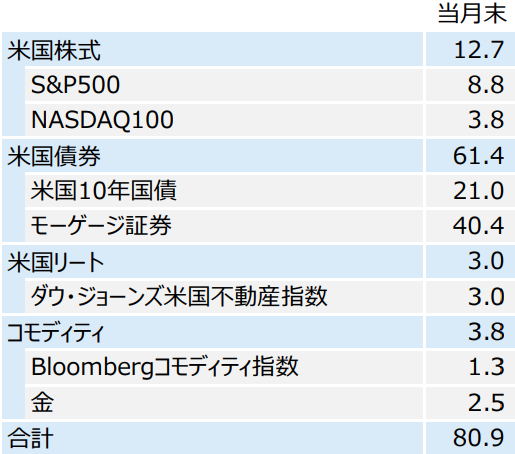

USブレイン5の具体的な組入比率は以下のようになっており、一時は、米国債の比率が360%と高くなっていた時期もありましたが、現在はレバレッジをかなり抑えているようです。

※引用:マンスリーレポート

当初、私が想定していたUSブレイン5というのは、かなり積極的にレバレッジをかけて運用していくいわゆるギャンブルファンドのような印象をもっていました。

しかし、こうして中身を見てみると、かなり堅実なアセットアロケーション戦略をとっており、相場に合わせてしっかりとリスク分散をしていることがわかります。

株式100%でレバレッジ5倍のファンドとなると、リスクが高すぎて投資をする気になれませんが、アセットアロケーションを相場状況に合わせて、変更してくれるので、投資する側としても、安心です。

運用会社は?

実質的な運用はTCWが行います。

TCWは1971年に設立されたTCWグループ傘下のグローバル資産運用会社で、高度のコンピューターサイエンス、電気工学および計算神経科学への強みをバックグラウンドとして、AIなど機械学習に関する専門知識を有します。

USブレインの運用にもAIを活用したTCW独自の機械学習モデルが活用されています。

純資産総額は?

続いて、USブレイン5の純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

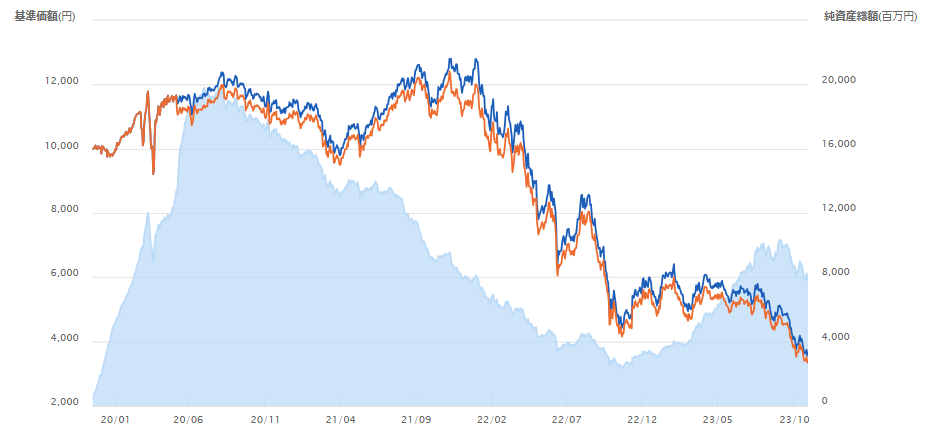

USブレイン5の純資産総額は現在80億円程度です。コロナショックをうまく乗り切ったということで、純資産が大きく増えましたが、その後の運用がうまくいかずに、純資産は減少を続けています。この純資産の規模だとさすがに心許ないですね。

※引用:三井住友DSアセットマネジメント HP

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

USブレイン5の実質コストは1.90%となっています。購入時手数料もしっかり3.3%取られますので、初年度は5%近く資産が減ることになります。

ただ、レバレッジを効かせて5倍の資産を運用できていると考えると我慢できる人もいるでしょうか。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.8825%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.90%※概算値 |

※引用:最新交付目論見書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

『USブレイン5』米国分散投資戦略ファンドの評価分析

基準価格の推移は?

USブレイン5はの基準価額の推移を見てみましょう。通常のファンドとはかなり異なる値動きをしていることがチャートからわかります。

2021年以降は下落を続けており、2023年になっても未だ下落が続いています。さすがに下落幅は冗談では済まないレベルです。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、USブレイン5の運用実績を見てみましょう。

直近1年間の利回りは▲19.78%と厳しい結果となっています。3年平均利回りも▲30%と悲惨です。レバレッジをかけて投資をしていた債券が、米国の利上げで金利が急騰し、そのせいもあって、債券価格が急落した結果がこれですね。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲19.78% |

| 3年 | ▲29.57% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

USブレイン5は、バランスファンドのバランスカテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資すべきですので、同カテゴリー内でのパフォーマンスのランキングを調べました。

最下位になってはいますが、もともとレバレッジを5倍かけていますので、単純にバランスファンドのカテゴリーに分類できないという背景があります。

| 上位●% | |

| 1年 | 100% |

| 3年 | 100% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

つづいて、USブレイン5の年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2020年、2021年ともに2桁のプラスとなっています。しかし、それを上回る勢いで2022年、2023年はマイナスとなっており、ここから持ち直すのは相当ハードルが高いですね。

| 年間利回り | |

| 2023年 | ▲20.69%(1-9月) |

| 2022年 | ▲58.48% |

| 2021年 | +11.46% |

| 2020年 | +14.18% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

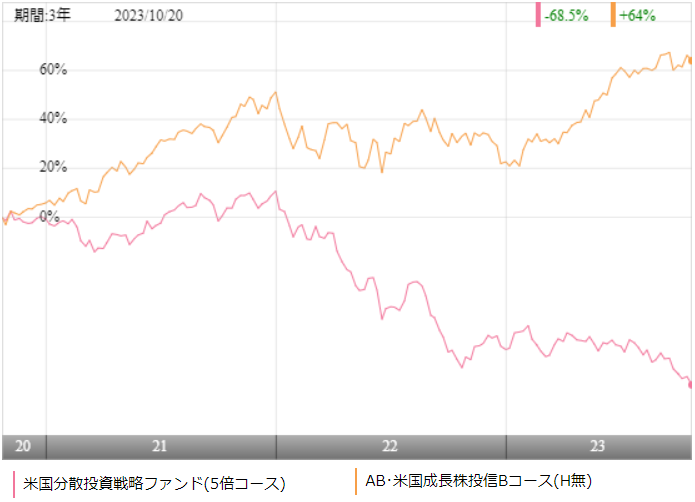

USブレイン5に投資をするのであれば、より低コストのインデックスファンドとパフォーマンスを比較しておきたいところです。

USブレイン5は米国株、米国債券、米国RIETなどに分散投資をしていますので、本来はバランスファンドというのが正しい認識です。しかし、レバレッジが5倍となっているので、値動きとしては、株式並みに変動します。

そこで今回は、S&P500に連動しているeMAXIS Slim米国株式(S&P500)と比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS Slim米国株式(S&P500)が勝っています。

ここまで大差をつけられていると、あえて高コストのUSブレイン5に投資をするメリットはないと言えます。

| USブレイン5 | Slim 米国株式 | |

| 1年 | ▲19.78% | +23.68% |

| 3年 | ▲29.57% | +23.72% |

| 5年 | - | +15.80% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

USブレイン5に投資をするのであれば、類似のアクティブファンドとパフォーマンスを比較してからでも遅くはありません。

残念ながらUSブレイン5と同じポートフォリオのファンドはありませんので、今回はS&P500の中から優れた銘柄を絞り込んで運用しているアライアンス・バーンスタインの米国成長株投信Bコースとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

こちらも直近3年間では、ほぼ全期間において、米国成長株投信が大きくリードしています。高いコストを支払うにちても、USブレイン5に投資をしようとはなりません。

| USブレイン5 | 米国成長株投信 | |

| 1年 | ▲19.78% | +25.71% |

| 3年 | ▲29.57% | +18.31% |

| 5年 | - | +16.72% |

| 10年 | - | +18.21% |

※2023年10月時点

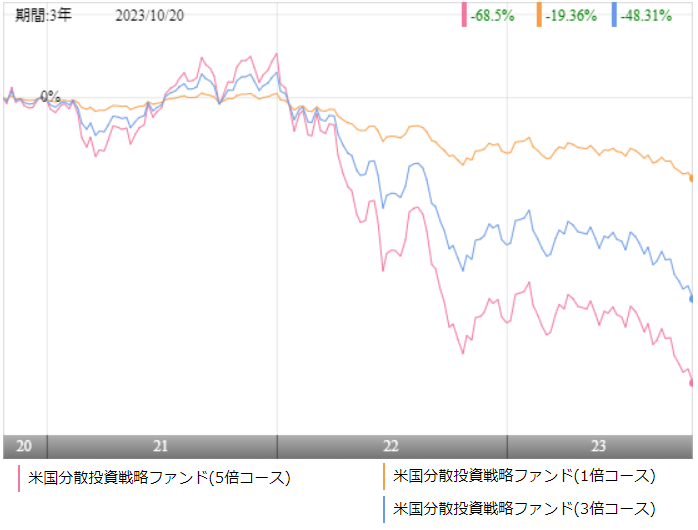

レバレッジ型ファンドとのパフォーマンス比較

USブレイン5への投資を検討している人であれば、USブレイン1とUSブレイン3とパフォーマンスを比較をしておきたいという人もいると思います。

そこで3つのファンドのパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

どのファンドも米国債券の比率が高かっため、2020年以降は下落しています。米国の金利上昇の影響をもろに受けて3ファンドとも壊滅的な状態です。

最大下落率は?

USブレイン5に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。

どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでUSブレイン5の最大下落率を見てみましょう。

| 下落率 | |

| 1カ月 | ▲28.67% |

| 3カ月 | ▲40.26% |

| 6カ月 | ▲52.49% |

| 12カ月 | ▲59.61% |

※2022年10月時点

USブレイン5の最大下落率は2021年11月~2022年10月の1年間で最大59.61%下落しています。コロナショックではなく、その後の金利上昇局面で大きくパフォーマンスが悪化しているファンドは珍しいですね。

以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

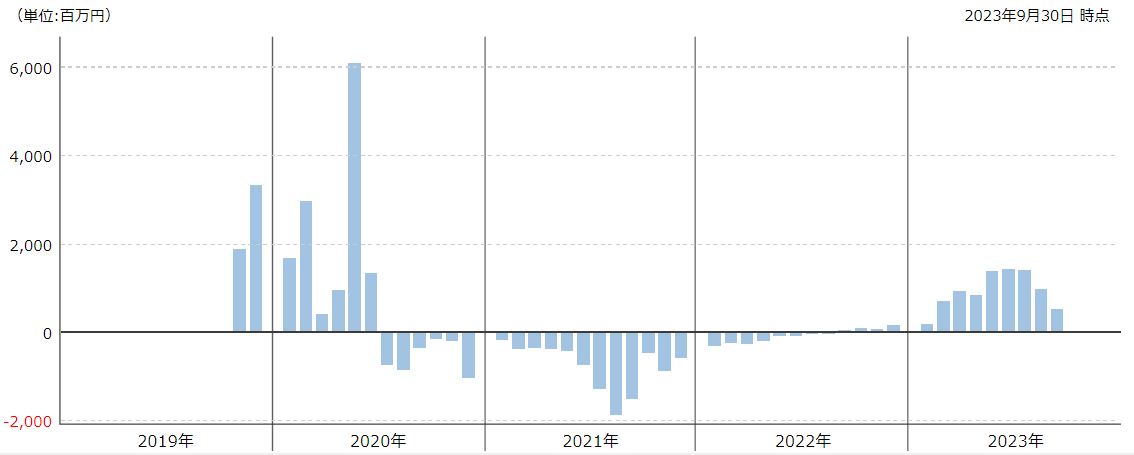

評判はどう?

続いて、USブレイン5の評判を見てみましょう。

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

USブレイン5は2020年後半からパフォーマンスが悪化していることもあり、資金が流出超過となっています。2023年以降は、資金が流入していますが、これはパフォーマンスが酷すぎるからこそ、そろそろ反転上昇してくることを狙って、逆張り投資を考えている人達でしょう。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

USブレイン5のNISAとiDeCoの対応状況ですが、NISAには対応していますので、うまく制度を活用していきましょう。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

『USブレイン5』米国分散投資戦略ファンドの評価まとめと今後の見通し

USブレインはエース証券・東洋証券からの要望で三井DSアセットが設定したものだと思いますが、当初はレバレッジ5倍はやりすぎだと思っていました。

投資と言うよりも一発ドカンのギャンブルであり、レバレッジ型ファンドブームにのって、販売会社と運用会社が組んで、とんでもない商品を出したものだと思っていました。

しかし、運用の中身をしっかり見てみると、株式にレバレッジをかけて、ハイリスクの運用をするというよりは、債券にレバレッジをかけて運用することで、リスクを抑える戦略となっています。

ですので、コロナショックでの下落度合いをみても、株式100%のファンドと比較しても下落幅が抑えられていたので、「これは!」と当時は思ったものです。

ただ、これには落とし穴があり、まさに2022~2023年のように米国が金利を過去に類をみないペースで上げると、米国債価格が急落し、レバレッジを効かせていた債券部分で大損する仕組みになっていました。

インフレが落ち着いて利上げが落ち着いてこれば、債券価格も上昇に転じて来ると思いますので、そのタイミングでUSブレイン5に仕掛けるというのは面白いと思いますが、少なくとも米国のインフレが落ち着いてきていない段階では怖くて投資できないですね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点