異常に高い分配金で注目を集めていた明治安田アセットマネジメントの明治安田 J-REIT戦略ファンド(毎月分配型)『愛称:リート王』

ここ数年で純資産が増えていますが、なぜこんなに大人気になったのでしょうか?

そこには、他のファンドとは一味違った分配金の出し方をしている明治安田アセットの戦略が見え隠れします。

今日はこのリート王について独自目線で、徹底分析していきます。

「リート王って持ってて大丈夫なの?」

「リート王って投資対象としてどうなの?」

「リート王より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

明治安田 J-REIT戦略ファンド(毎月分配型)『愛称:リート王』の基本情報

投資対象は?

リート王は、日本の金融商品取引所に上場されているリート(不動産投資信託証券)と日本国債に投資をしていきます。

少額から投資ができて、自分ではまず直接投資ができないようなオフィスビルやホテルにも分散投資ができるということで、不動産投資にもともと興味がある人にとても人気があります。

※引用: 交付目論見書

投資先の内訳を見ると、オフィス不動産が一番多く、次いで各種不動産が続きます。このような一般の投資家が自分では投資できないような不動産に投資ができるのが魅力ですね。

※引用:マンスリーレポート

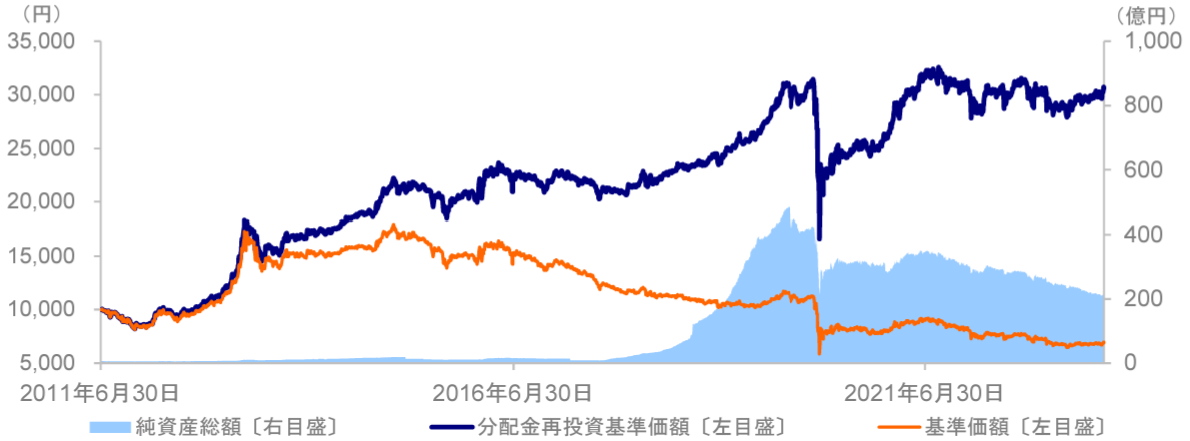

純資産総額は?

純資産総額は投資信託を見極める際にとても大切なポイントです。

純資産総額が多いと、思い通りにポートフォリオを組み替えられますが、純資産総額が小さいと、銘柄をタイミングよく入れ替えることができなかったりします。またコストの面から見ても、ファンドが小さいとコストが嵩みます。

リート王の純資産総額は、約210億円を超えてきており、2017年以降の急激な純資産の増加が特に目にとまります。

主な要因としては、分配金をかなり大きく増加させていたことが要因ですね。ファンドの規模としては全く問題ありません。

※引用:マンスリーレポート

実質コストは?

投資信託にかかる費用について、販売時の手数料・信託報酬・解約時の信託財産保留金以外にも費用がかかることを知っていますか?

これを実質コストと言います。実質コストは売買時の手数料や取引の際の税金、保管費用などが含まれており、信託報酬だけを見て、ファンドを比較していると落とし穴にはまることがあります。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

リート王の実質コストは、信託報酬と比較して、0.1%程度上乗せされており、内訳を見てみると、売買委託手数料となっていましたので、資金流入に伴う買い付けコストが上乗せされたと考えられます。

購入時手数料もしっかり3%かかりますので、あまり投資をしたいとは思えません。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 0.99%(税込) |

| 信託財産留保額 | 0.2% |

| 実質コスト | 1.14%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

明治安田 J-REIT戦略ファンド(毎月分配型)『リート王』評価分析

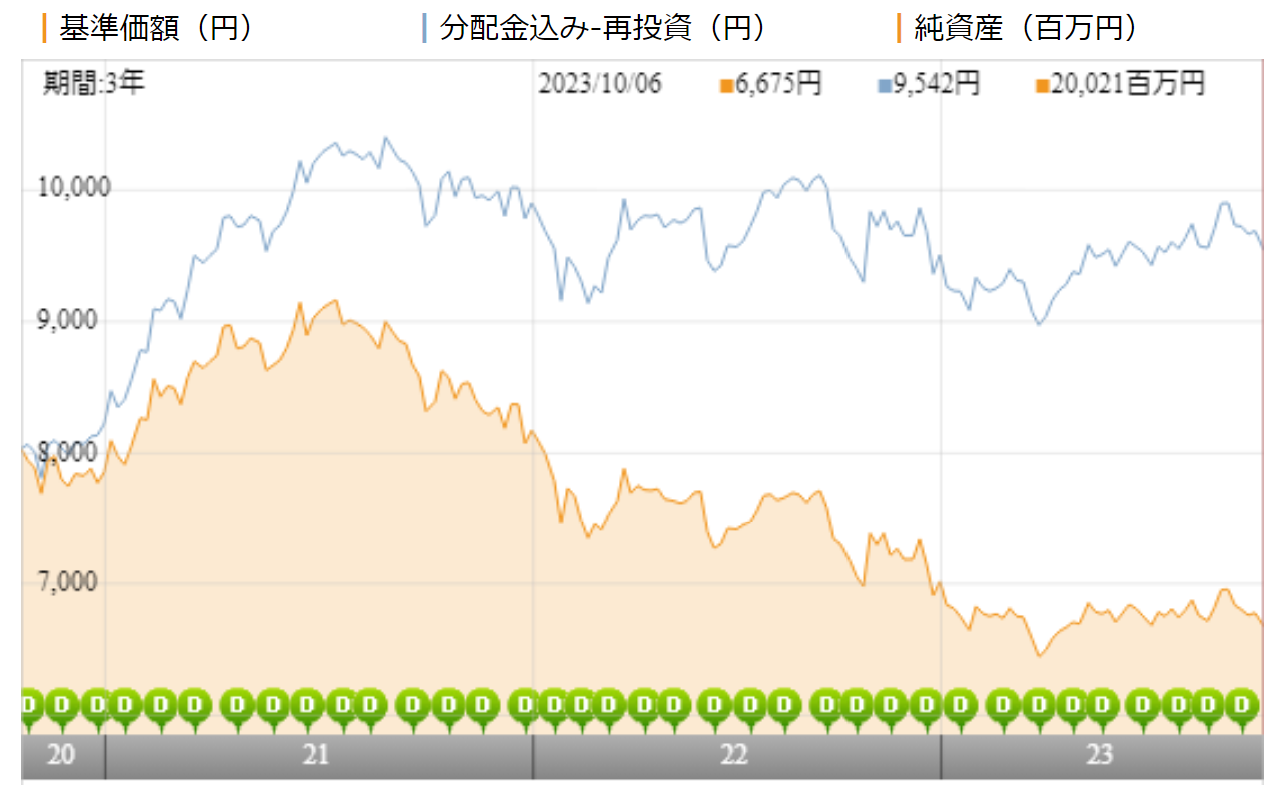

基準価額をどう見る?

リート王の基準価額(黄線)はこの3年間で17%近く下落しています。

一方で、分配金を受け取らずに再投資して運用した場合の基準価額(青線)を見てみると、3年間で19%上昇していますので、過剰な分配が続いていることが分かります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

リート王の利回りは1年平均利回りが▲0.12%となっています。3年平均、5年平均、10年平均利回りはプラスなので、決してパフォーマンスが悪いというわけはありません。

投資信託は短期の運用ではマイナスになることもあるので、長期保有前提なのであれば、長期の利回りを参考にするべきです。ただし、類似ファンドとのパフォーマンスを比較したうえで投資をするかは判断していきましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲0.12% |

| 3年 | +5.78% |

| 5年 | +4.76% |

| 10年 | +5.79% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出しているJリート ランキング

同カテゴリー内での利回りランキングは?

せっかく投資をするのであれば、同じカテゴリー内でも、優れたファンドに投資をするべきです。リート王は国内REITカテゴリーに属しています。

このカテゴリー内でのランキングを確認すると、1年、5年、10年平均利回りは上位35%以内となっており、悪くない成果を出していることがわかります。ただ、あえて選ぶ1本にはなりづらいですね。

| 上位●% | |

| 1年 | 26% |

| 3年 | 70% |

| 5年 | 35% |

| 10年 | 32% |

※2023年10月時点

年別のパフォーマンスは?

リート王の年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の大きさを知ることができます。

思った以上にマイナスで終わっている年も多いので、そのことを理解した上で投資をするようにしてください。

| 年間利回り | |

| 2023年 |

+2.07%(1-9月) |

| 2022年 |

▲5.07% |

| 2021年 |

+18.09% |

| 2020年 | ▲11.75% |

| 2019年 | +24.57% |

| 2018年 | +11.58% |

| 2017年 | ▲5.65% |

| 2016年 | +8.45% |

| 2015年 | ▲1.97% |

| 2014年 | +22.89% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとのパフォーマンス比較

リート王への投資を検討するのであれば、インデックスファンドとのパフォーマンス比較はしておきたいところです。

今回は、国内の代表的な指数である東証REIT指数に連動するニッセイ Jリートインデックスファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、ニッセイ Jリートインデックスファンドが大きくリードしています。

一方、5年、10年平均利回りを見ると、リート王のほうが勝っていますので、少し高いコストを支払ってでもリート王に投資をする価値があると言えます。

| 年平均利回り | リート王 | ニッセイJリート |

| 1年 | ▲0.12% | ▲0.72% |

| 3年 | +5.78% | +6.12% |

| 5年 | +4.76% | +4.56% |

| 10年 | +5.79% | +5.61% |

※2023年10月時点

最大下落率は?

リート王に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではリート王の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲18.09% |

| 3カ月 | ▲26.36% |

| 6カ月 | ▲26.06% |

| 12カ月 | ▲21.53% |

※2023年10月時点

最大下落率は2020年2月~2020年4月までの3カ月間で▲26.36%下落しています。やはりコロナショックでJ-RIETは大きなダメージを受けたことがよくわかりますね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| ▲470円 | 540円 | 13% |

※2022/10/13~2023/10/13

リート王の直近1年間の分配健全度は13%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

リート王の場合は13%なので、あなたが受け取っている分配金のほとんどはファンドの収益ではなく、投資元本等から取り崩されているということです。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配利回り | |

| 1年 | ▲0.12% | 8.0% |

| 3年 | +5.78% | |

| 5年 | +4.76% | |

| 10年 | +5.79% |

※2023年10月時点

リート王は直近で減配され、分配利回りはだいぶ落ち着きました。

ただ、ファンドの運用利回りのほうが低いので、あなたが受け取っている分配金の大半はあなたが投資した資金が戻ってきているに過ぎないので注意してください。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。

分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

リート王はここ最近、毎年減配されていますが、分配金余力はあと15カ月程度となり、直近でさらに減配され、30円/月になっています。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 130期 | 60円 | 1,198円 | 20.1カ月 |

| 131期 | 60円 | 1,159円 | 20.3カ月 |

| 132期 | 60円 | 1,136円 | 19.9カ月 |

| 133期 | 60円 | 1,080円 | 19.0カ月 |

| 134期 | 60円 | 1,026円 | 18.1カ月 |

| 135期 | 60円 | 979円 | 17.3カ月 |

| 136期 | 60円 | 931円 | 16.5カ月 |

| 137期 | 60円 | 897円 | 16カ月 |

| 138期 | 60円 | 882円 | 15.7カ月 |

| 139期 | 60円 | 864円 | 15.4カ月 |

| 140期 | 60円 | 844円 | 15.1カ月 |

| 141期 | 60円 | 832円 | 14.9カ月 |

※引用:最新運用報告書

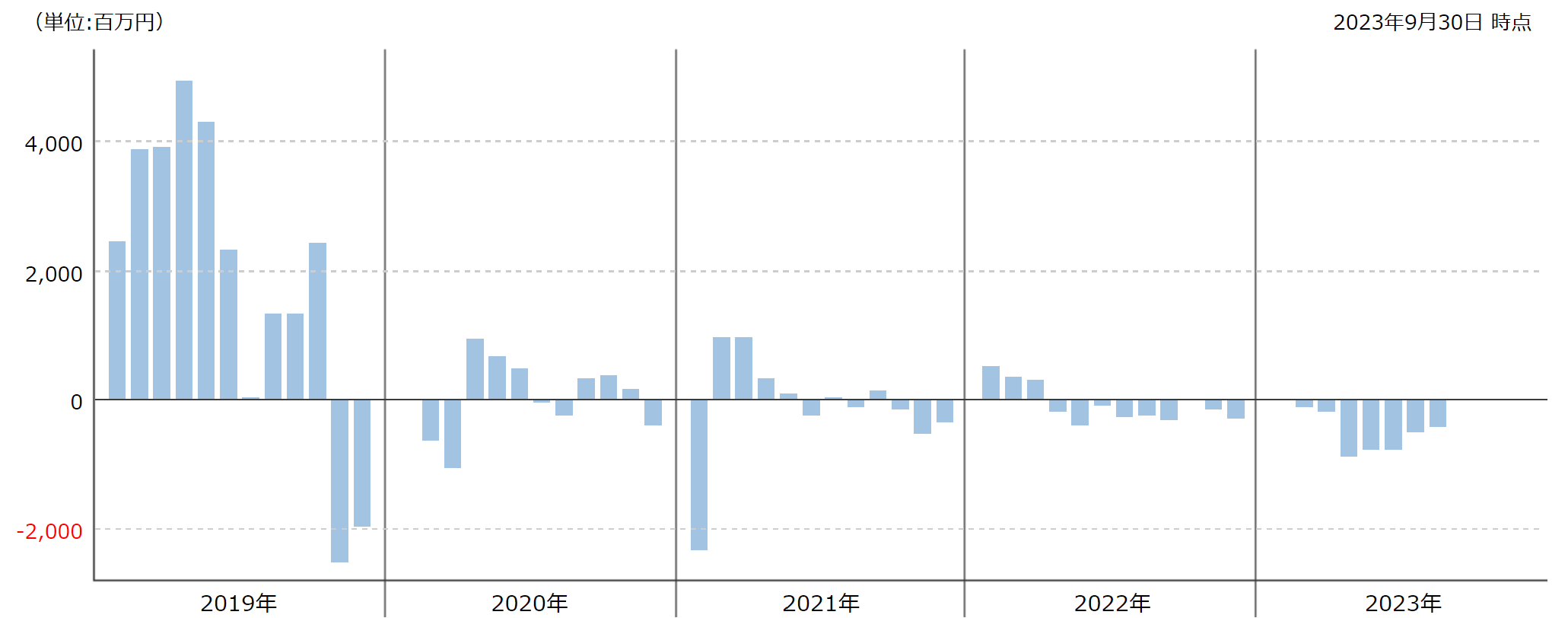

評判はどう?

次にリート王の評判を見てみましょう。

資金の流出入額はファンドの評判を確認する上で役に立ちます。資金が流入超過になっているということは、それだけ多くの投資家がファンドを購入しているということになります。

リート王は、どんどん資金流入額が増加しており、まさに評判がどんどん上り調子でしたが、2019年末以降は、資金流出に転じています。

異常な分配を続けていたので、当然長続きするはずもないわけですが、未だに高い分配利回りを見て、飛びついてしまっている人たちがいるのは残念で仕方ありません。

※引用: ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NISAやiDeCoの対応状況ですが、NISAのみ対応しています。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

明治安田 J-REIT戦略ファンド(毎月分配型)『愛称:リート王』の評価まとめと今後の見通し

いかがでしょうか?

Jリートは株式よりも大きく下落することが多いアセットクラスですが、平均すると毎年5~6%の安定的なリターンを期待できる投資先として十分魅力があると思っています。

ただ、インデックスファンドに勝てないアクティブファンドがほとんどであり、なかなかオススメできません。

その点、リート王は、ニッセイ Jリートインデックスファンドにも勝っており評価できますが、毎月分配型になっている点でかなり評価が下がります。

何より、投資家からの資金を集めるという目的だけのために、分配金を異常に高くして、見かけの分配金利回りを高くする手口は私は好みません。毎月分配型でなければ、十分投資する対象として、期待が持てましたが、これではダメですね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点