近年、多くの運用会社からバランス型のインデックスファンドが出ていますが、まさにその先駆けとなったファンドが野村 世界6資産分散投信でしょう。

10年以上前から、国内外の株式、債券、REITに分散投資をするファンドを設定しており、一時期は4000億円まで純資産総額がありました。

野村 世界6資産分散投信には安定コース、成長コース、分配コースの3種類がありますが、今日は一番人気の高い分配コースを中心に成長コース、安定コースも分析していきます。

「野村 世界6資産分散投信って投資対象としてどうなの?」

「野村 世界6資産分散投信って持ってて大丈夫なの?」

「野村 世界6資産分散投信より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

野村 世界6資産分散投信(分配コース) の基本情報

投資対象は?

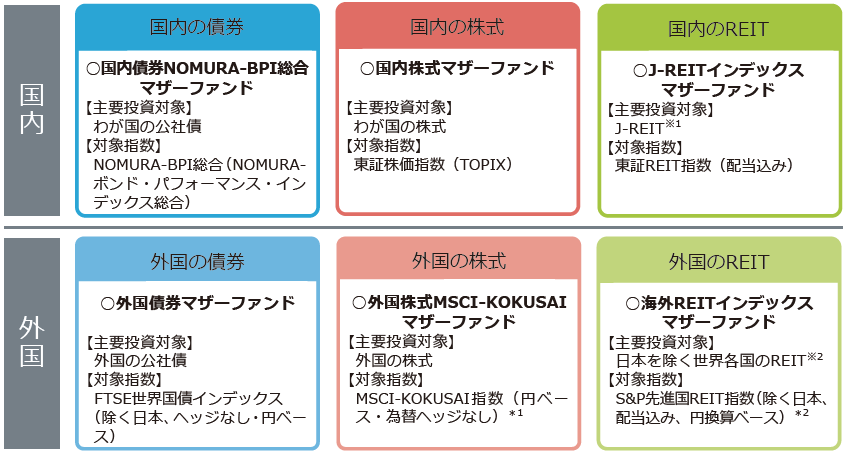

野村 世界6資産分散投信(分配コース)は国内及び外国の株式、債券、REITを実質的な投資対象としていきます。

そして、下記を見ていただくとわかるように、すべてインデックスファンドに投資をしていきます。

※引用:交付目論見書

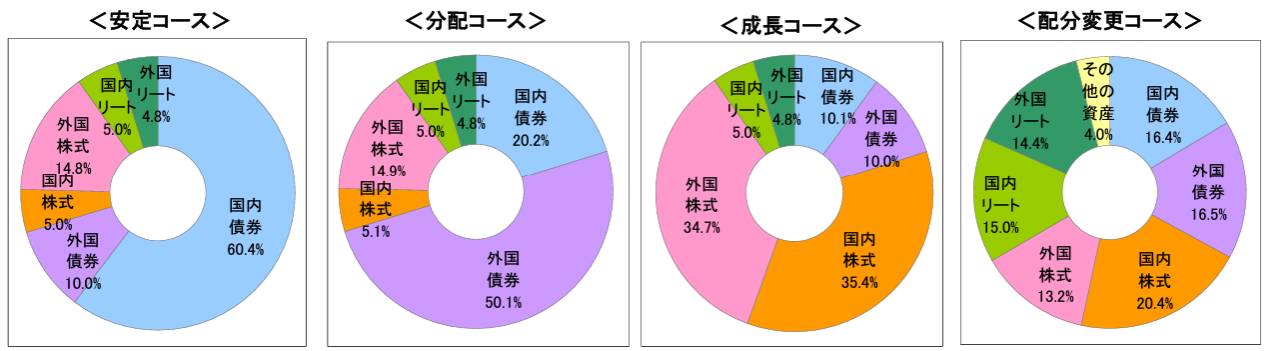

野村 世界6資産分散投信はコースによって、上記6資産の比率を変えていますが、それぞれのコースによって、アセットアロケーションはかなり異なっています。

分配コースの場合は、以下のように外国債券が約50%、国内債券が約20%、株式とREITで約30%となっており、リスクを抑えた運用となっています。

※引用:マンスリーレポート

成長コースは約7割が株式なので、バランスファンドとは言えませんね。

安定コースは国内債券の比率が高すぎます。国内債券部分はほとんど手数料で相殺されてしまって実質手元にほとんど残りません。そういう意味では分配コースが一番バランスファンドに近いかもしれません。

純資産総額は?

純資産総額は投資信託を見極める際にとても大切なポイントです。

純資産総額が多いと、思い通りにポートフォリオを組み替えられますが、純資産総額が小さいと、銘柄をタイミングよく入れ替えることができなかったりします。またコストの面から見ても、ファンドが小さいとコストが嵩みます。

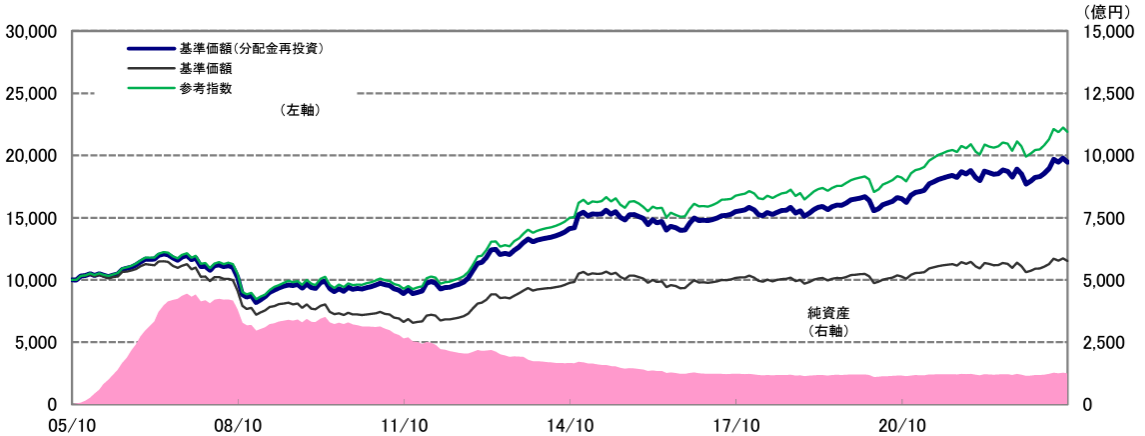

では、野村 世界6資産分散投信(分配コース) の純資産総額はどうでしょうか?現在の純資産総額は、約1240億円です。ちなみに成長コースの純資産総額は710億円程度で、安定コースの純資産総額は920億円となっています。どちらも規模としては問題ありませんね。

※引用:マンスリーレポート

実質コストは?

投資信託にかかる費用について、皆さんがよく目にするのは、販売時の手数料・信託報酬・信託財産保留金といったところだと思います。

しかし、これ以外にも費用がかかっているのを知っていたでしょうか?これを実質コストというのですが、実質コストは売買手数料や取引の際の税金、保管費用などが含まれます。

野村 世界6資産分散投信(分配コース) の実質コストは0.767%となっており、近年のバランス型のインデックスファンドと比較すると、かなり割高となっています。また販売手数料もかかることから、あえてこのファンドを選択する理由というのが見つかりません。

| 購入時手数料 | 1.65%(税込)※上限 |

| 信託報酬 | 0.759%(税込) |

| 信託財産留保額 | 0% |

| 実質コスト | 0.767%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

野村 世界6資産分散投信の評価分析

基準価額をどう見る?

野村 世界6資産分散投信(分配コース) は、2022年は横ばいでしたが、2023年になり、また上昇に転じています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、野村 世界6資産分散投信 分配コースの運用実績を見てみましょう。

どの期間で見ても、プラスになっているのは評価に値します。ただ、この利回りが良いのか悪いのかは野村 世界6資産分散投信 分配コースだけを見ていてもわかりません。ですので、必ず他のファンドと比較するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +6.58% |

| 3年 | +5.58% |

| 5年 | +4.22% |

| 10年 | +4.63% |

※2023年10月時点

同カテゴリー内での利回りランキングは?

野村 世界6資産分散投信 分配コースは、バランスファンドの中でも、株式、REITの組入比率が25%以上50%未満の安定成長カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

野村 世界6資産分散投信 分配コースは、どの期間においても平均以上の順位をキープできていますので、悪くありません。

| 上位●% | |

| 1年 | 54% |

| 3年 | 39% |

| 5年 | 27% |

| 10年 | 38% |

※2023年10月時点

年別のパフォーマンスは?

続いて、野村 世界6資産分散投信(分配コース)の年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

バランスファンドと言っても、毎年安定してプラスが出ているわけではなく、大きなプラスを出す年もあれば、マイナスの年も多くあることがわかります。

| 年間利回り | |

| 2023年 | +9.75%(1-9月) |

| 2022年 | ▲5.73% |

| 2021年 | +10.30% |

| 2020年 | +2.71% |

| 2019年 | +9.67% |

| 2018年 | ▲4.45% |

| 2017年 | +5.57% |

| 2016年 | ▲0.68% |

| 2015年 | ▲2.25% |

| 2014年 | +16.09% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンスの比較

アクティブファンドに投資をするのであれば、インデクスファンドとパフォーマンスの比較をしておいて損はありません。

今回は、野村 世界6資産分散投信 分配コースとバランス型のインデックスファドの代表格であるeMAXIS Slim バランス(8資産均等型)とパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

組入れ資産の比率が違うので、単純に比較はできませんが、直近3年間では、ほぼ全期間において、eMAXIS Slimバランス(8資産均等型)がリードしています。

より長期のパフォーマンスではどうでしょうか。

| 野村世界6資産 | slim バランス | |

| 1年 | +6.58% | +11.47% |

| 3年 | +5.58% | +10.11% |

| 5年 | +4.22% | +6.31% |

| 10年 | +4.63% | - |

※2023年10月時点

やはりeMAXIS Slimバランス(8資産均等型)のほうが優れた成果を残しています。これでは高いコストを支払って、野村 世界6資産分散投信 分配コースに投資をするメリットを感じませんね。

安定型?分配型?成長型?どれがいいの?

つづいて、野村 世界6資産分散投信の中で、どれが一番パフォーマンスが優れているか見ていきます。

普通に考えると、株式比率が高い成長型のパフォーマンスが一番優れていそうですが、果たしてどうなのでしょうか。

一番、変動は大きいですが、株式市場が好調なこともあり、成長コースのパフォーマンスが一番高くなっています。

※引用:ウエルスアドバイザー

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、野村 世界6資産分散投信(分配コース) の最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲13.33% |

| 3カ月 | ▲21.72% |

| 6カ月 | ▲26.52% |

| 12カ月 | ▲26.24% |

※2023年10月時点

野村 世界6資産分散投信(分配コース) の最大下落率は2007年11月~2008年10月までの1年間に、▲26.24%下落しています。

バランスファンドとしてはかなり大きな下落です。もし、大幅な下落が嫌なのであれば、投資する額自体をそもそも減らすことを考えたほうがよいでしょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金は?

つづいては、野村 世界6資産分散投信(分配コース)の分配金を見てみましょう。

2014年以前から隔月で30円の分配金を出しています。分配金利回りも2%弱なので、適正な水準と言えますね。ただ、安定しているといえば、そのとおりですが、年2%程度の分配金で満足なのであれば、他の手段も色々とあると思います。

また、このブログでは何度も言っていますが、特別な事情がない限りは分配型のファンドに投資すべきではありません。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | 当期収益以外 | 繰越対象額 | |

| 101期 | 30円 | - | 3,883円 |

| 102期 | 30円 | - | 3,872円 |

| 103期 | 30円 | - | 3,858円 |

| 104期 | 30円 | - | 2,240円 |

| 105期 | 30円 | - | 2,259円 |

| 106期 | 30円 | - | 2,281円 |

※引用:運用報告書

評判はどう?

次に野村 世界6資産分散投信(分配コース) の評価を見てみましょう。

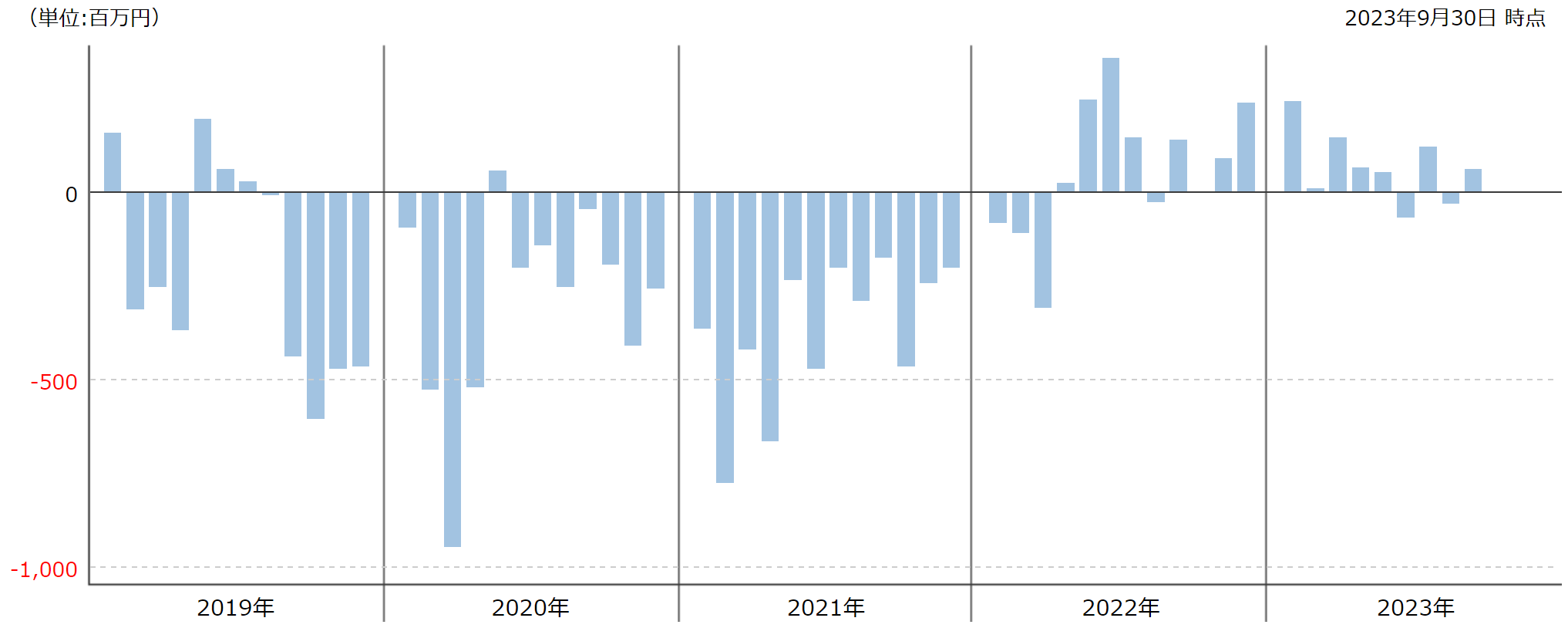

資金が毎月流出超過となっているということは、ファンドを解約している人が多いということですので、評判が良くないということになります。

野村 世界6資産分散投信(分配コース)は資金が流出し続けていましたが、2022年以降資金流入超過に転じています。

コストがかかるものの、パフォーマンスが上がってきたことが影響しているのではないかと思われます。

※引用:ウエルスアドバイザー

野村 世界6資産分散投信の評価まとめと今後の見通し

いかがでしょうか?

バランス型のファンドに中長期で投資をしていれば、大きく負けることはまず考えられません。ただ、当然ですが、ファンドの中身の構成によってリターンは大きく変わってきます。

直近では株式比率の高い成長コースがパフォーマンスで優れた結果を残していますが、下落局面になれば、一番含み損を抱えるのも成長コースです。

値動きが大きくても精神的に耐えられるという人は成長コースでもいいですが、それ以外の人は、分配コースや安定コースを選択するようにしてください。

またパフォーマンスで劣っているのに、コストの高いファンドに投資をする理由はありません。特にこだわりがない人であれば、eMAXIS Slim バランス(8資産均等型)に投資をしたほうが良い結果を得られるでしょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点