バランス型ファンドは投資初心者から常に人気がありますが、最近よく目にする8資産均等型バランスファンドも非常に人気があります。

ただ、気を付けなければいけないのが、バランス型ファンドであれば、分散効果もあるし、リスクも低いであろうと何も考えずに投資をしていると痛い目を見る可能性があるということです。

今日はその点にも触れながら、三菱UFJ国際投信のeMAXIS Slimバランス(8資産均等型)について徹底的に分析したいと思います。

こんなことがわかる

- eMAXIS Slimバランス(8資産均等型)って投資対象として、あり?なし?

- eMAXIS Slimバランス(8資産均等型)より良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

eMAXIS Slimバランス(8資産均等型)の評判や口コミは?

まず、皆さんが一番気になるであろうeMAXIS Slimバランス(8資産均等型)の評判や口コミを見ていきます。

eMAXIS Slimバランス(8資産均等型)の評判を知る上でいくつかの方法があります。

①純資産総額から見える評判

純資産総額とは、投資家から集めまっている資金の総額だと思ってください。

純資産総額が大きい=多くの投資家が将来性を感じて投資をしていることになるため、評判の良さを測る上での1つの指標になります。

あくまでも感覚値ですが、

ポイント

- 100億以下=評判よくない

- 100~500億=どっちつかず

- 500億円以上=評判いい

- 1000億円以上=かなり評判いい

と思っておけばいいです。

では、eMAXIS Slimバランス(8資産均等型)の純資産総額がいくらかと言うと、2024年9月時点で約2900億円ですので、かなりの評判のいいファンドと判断できます。

※引用:マンスリーレポート

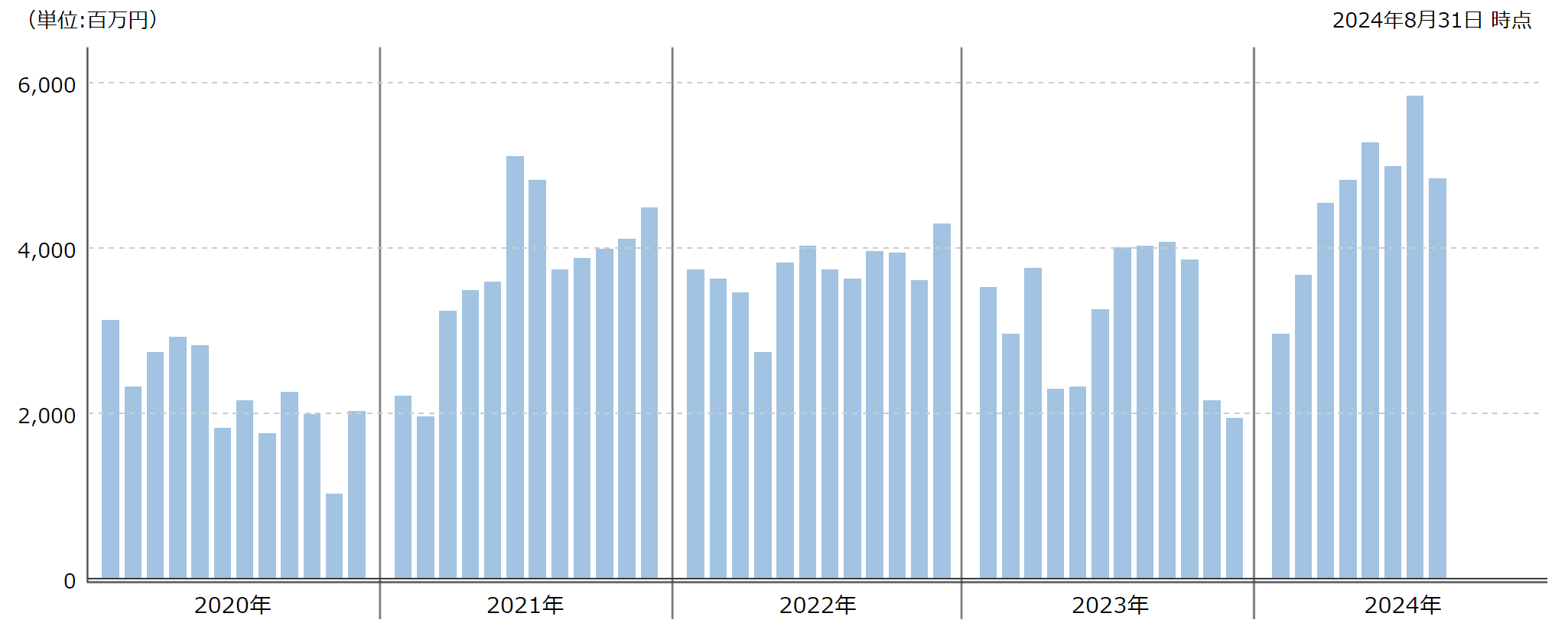

②資金流出入額から見える評判

資金流出入額では、毎月ファンドに資金が流入しているのか流出しているのかがわかります。

純資産総額と併せて、資金流出入額を見ることで、純資産額が大きくても、評判が落ちてきているファンドに気づくことができます。

例えば、AIやDX、ヒトゲノム、モビリティなど、特定のテーマが非常に人気になり、資金が大量に流入し、純資産総額が1000億円をゆうに超えているファンドが多数あります。

ただ、中にはテーマの人気がなくなり、どんどん資金が流出しているファンドもあるのですが、それでも依然1000億円以上の純資産総額のファンドもあります。

こういったファンドはピークが過ぎており、お世辞にも評判が良いとは言えないわけですが、純資産総額だけを見ていても、判断ができません。

そのため、月次の流出入額を見ることで、資産規模が大きく今も流入を続けている評判の良いファンドなのか、資産規模が大きいが流出が続いており、評判は良くないファンドなのかを判断する役に立ちます。

eMAXIS Slimバランス(8資産均等型)は総資産額が1000億円を超えているだけでなく、月次資金流入額は下のように毎月安定してプラスとなっているので、評判が良いとわかります。

※引用:ウエルネスアドバイザー

③Yahoo!ファイナンス掲示板やXの口コミから見える評判

ここでは、Yahoo!ファイナンス掲示板やXでの口コミをまとめました。

口コミ①

eMAXIS Slimバランス(8資産均等型)は名前の通り、株式、債券、RIETに分散投資をしているため、株式100%のファンドと比べると値動きが穏やかです。そのため、リターンは高くないですが、株式相場が暴落しても、ファンドの損失は大きくならずに済むという利点があります。

よく株式100%のファンドとバランスファンドどちらがいいのか質問を受けますが、すべてはあなたのリスク許容度次第です。

年20%~30%の下落が数年に1回起きたとしても、自分は動揺せずに、投資を続けられると思うのであれば、株式100%のファンドでいいですし、そんなに下落したら、耐えられないと思うのであれば、バランス型のファンドがおすすめです。

口コミ②

上に書いた通りですが、バランスファンドの一番良いところは、株式100%のファンドと比べると、下落幅が抑えられる点です。投資で心揺さぶられることなく、過ごしたい人にはバランスファンドのほうが合っています。

口コミ③

覚えておいたほうがいいのはRIETは不動産への投資という認識を持っている人が多いと思いますが、実際には不動産価格の実態価格よりも大きく値動きします。

特に株式の暴落時はRIETも同じく大きく暴落することが多いので、暴落に備えるという意味では、あまり役に立ちません。ただ、株以外のアセットクラスに分散投資をしていると、安心感はありますね。

口コミ④

状況に応じて、ポートフォリオの組入れ比率を変えるというのは、多くのアクティブファンドで試みられてますが、本当にどのファンドも機動的にポートフォリオを入れ替えることに成功していないので、いち個人がそれをやろうとするのは無理だと思ったほうがいいです。

さて、ここまでeMAXIS Slimバランス(8資産均等型)の評判や口コミを見てきましたが、

要注意

投資において、よくわからないからという理由で、評判や口コミだけを信じて投資をする人は三流投資家です。

多くの投資家を見てきましたが、ほぼ100%どこかで大損します。

ですので、他人の評判だけをアテにするのではなく、自分でもちゃんと納得した上で投資をしたい人は、私が独自の切り口で、eMAXIS Slimバランス(8資産均等型)を評価・分析していますので、参考にしてください。

投資はどこまでいっても自己責任です。評判だけを頼りに投資をしている人よりも1ランク2ランクは軽くレベルアップできるはずです。

eMAXIS Slimバランス(8資産均等型)の独自評価と分析

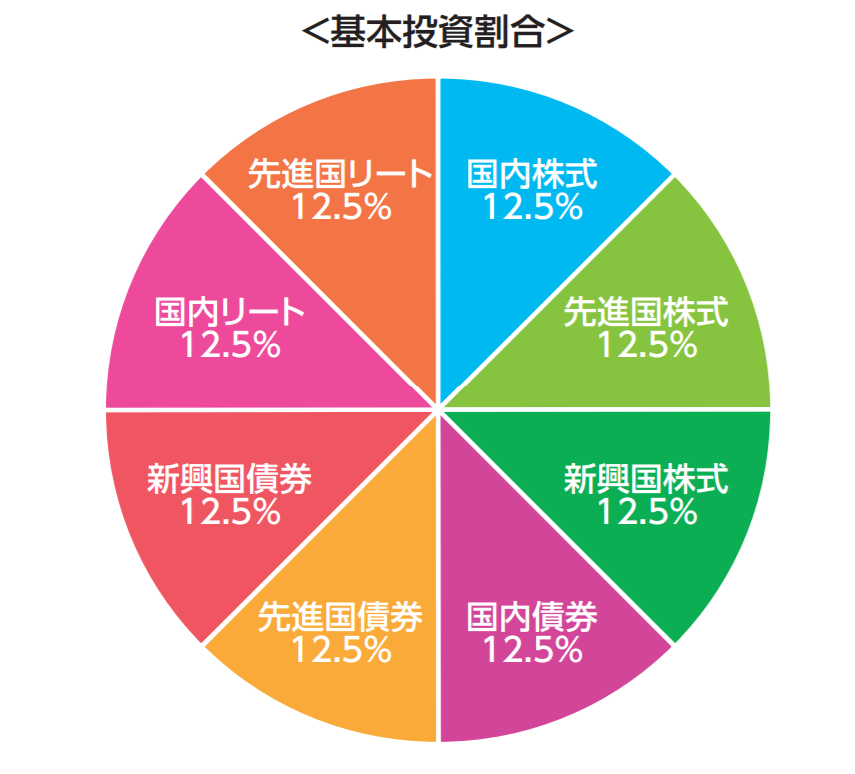

投資対象は?

eMAXIS Slimバランス(8資産均等型)の投資対象は、国内・海外の株式、債券およびREITとし、下図のように8つの資産クラスに均等配分を目標にします。

アクティブファンドのようにアセットクラスを機動的に変更しないことがひとつの特徴ですね。

※引用:交付目論見書

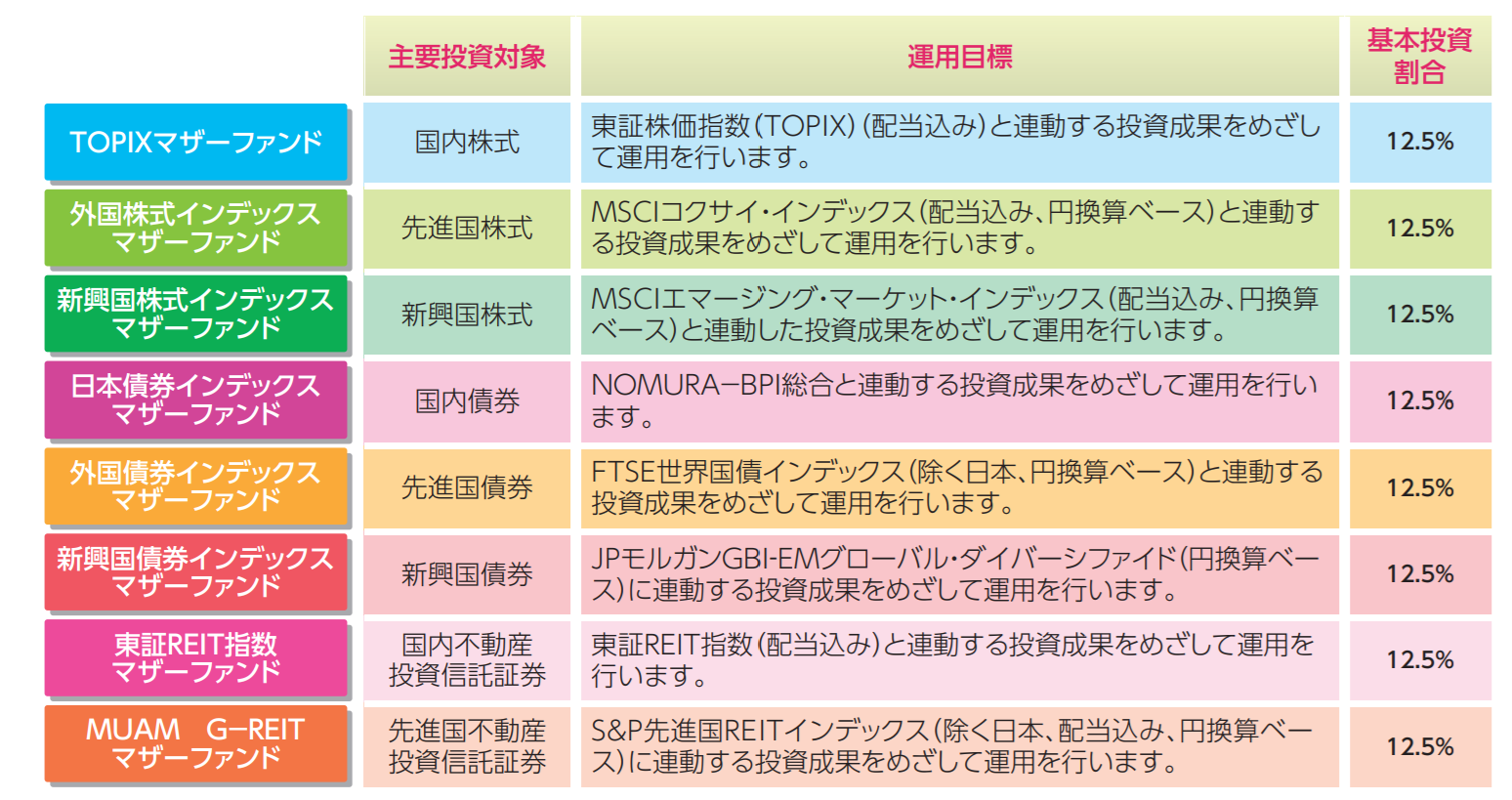

そして、それぞれの資産クラスごとに、下記のようにベンチマークを設定し、それぞれ連動するように運用成果を目指します。

※引用:交付目論見書

ここで、注意が必要なのが、ベンチマークに採用されている指数がまともな指数であるかという点です。

多くの人がベンチマークに何が採用されているかについて、何も考えずに投資をしてしまっていますが、eMAXIS Slimバランス(8資産均等型)において、一番確認すべきポイントは、この点だと言っていいでしょう。

特に、新興国株式と新興国債券のインデックスファンドは各社でベンチマークが異なっているため、パフォーマンスに大きな影響を与えているので必ずチェックしてください。

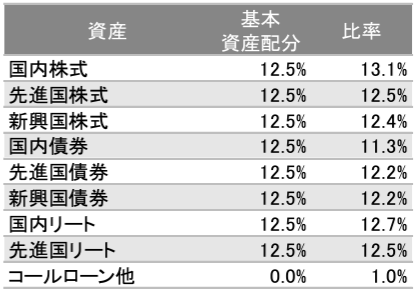

ちなみに現在のポートフォリオの構成は以下のようになっています。ほとんど基本配分率からずれてはいませんね。

※引用:マンスリーレポート

純資産総額は?

続いて、eMAXIS Slimバランス(8資産均等型)の純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。インデックスファンドの運用において、純資産総額は必ずチェックしておきたいポイントです。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

eMAXIS Slimバランス(8資産均等型)は、下図のように2017年の新規設定以来、純資産総額を伸ばしており、現在の純資産総額は約2,900億円となっています。毎月、安定的に純資産総額を伸ばしており、さすがの人気と言えます。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

特にスマート・ベータ指数といって、FTSE RAFI エマージングインデックス(円換算)のようなベンチマークが使われていると、実質コストが上がりやすいので、必ず確認するようにしてください。

eMAXIS Slimバランス(8資産均等型)の実質コストは0.194%となっています。バランスファンドでこの低コストは魅力的と言えますね。

| 購入時手数料 | 0 |

| 信託報酬 | 0.143%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.194%(概算値) |

※引用:最新運用報告書

類似ファンドの信託報酬の比較

続いて、各社が出している8資産均等型バランスファンドの信託報酬を比べてみます。

eMAXIS Slimバランス(8資産均等型) は信託報酬ベースで見ると、最安となっています。

本来であれば、実質コストで比較をしたいところですが、残念ながらベンチマークとなっている指数が各ファンドでそれぞれわずかに異なることから、実質コストを比較する意味がありません。

のちほど類似ファンドのパフォーマンスについては、比較をしますが、現時点ではeMAXIS Slimバランス(8資産均等型) とたわらノーロードバランス8資産均等型が優勢です。

| ファンド | 信託報酬(税込) |

| eMAXIS Slimバランス(8資産均等型) | 0.143% |

| たわらノーロード バランス(8資産均等型) | 0.143% |

| iFree8資産バランス | 0.242% |

| ニッセイ・インデックスバランス(8資産) | 0.1749% |

※2024年9月時点

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

eMAXIS Slimバランス(8資産均等型)の基準価額は、2023年以降も、着実に上昇しています。

株以外に債券やRIETも含まれていますが、基本的には、株式100%のファンドと似たような動きになる点は知っておきましょう。(基準価額の変動幅だけ違う)

※引用:ウエルネスアドバイザー

利回りはどれくらい?

つづいて、eMAXIS Slimバランス(8資産均等型)の運用実績を見てみましょう。

| 平均利回り | |

| 1年 | +9.73% |

| 3年 | +7.08% |

| 5年 | +8.75% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは9.73%となっており、3年、5年平均利回りは7~8%程度ありますので、バランスファンドとしては十分な利回りとなっています。

ただ、他のファンドとパフォーマンス等を比較をしてから投資をするようにしてください。

同カテゴリー内での利回りランキングは?

eMAXIS Slimバランス(8資産均等型) は、バランス型ファンドのバランスカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

eMAXIS Slimバランス(8資産均等型) は平均~平均以下程度に位置しています。インデックスファンドであれば、このくらいの順位で満足するべきですね。

| 上位●% | |

| 1年 | 66% |

| 3年 | 47% |

| 5年 | 49% |

| 10年 | - |

※2024年9月時点

年別の運用利回りは?

eMAXIS Slimバランス(8資産均等型)の年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年はマイナスですが、それ以降はプラスのリターンを残しています。eMAXIS Slimバランス(8資産均等型)はバランスファンドの中でも株式やRIETの比率がそこそこ高いので、プラスが出るときは2桁プラスが出ることもありますし、逆も然りです。

| 年間利回り | |

| 2024年 | +11.03%(1-6月) |

| 2023年 | +16.38% |

| 2022年 | ▲4.70% |

| 2021年 | +15.97% |

| 2020年 | +1.01% |

| 2019年 | +16.30% |

| 2018年 | ▲6.70% |

| 2017年 | - |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは類似ファンドとの利回り比較

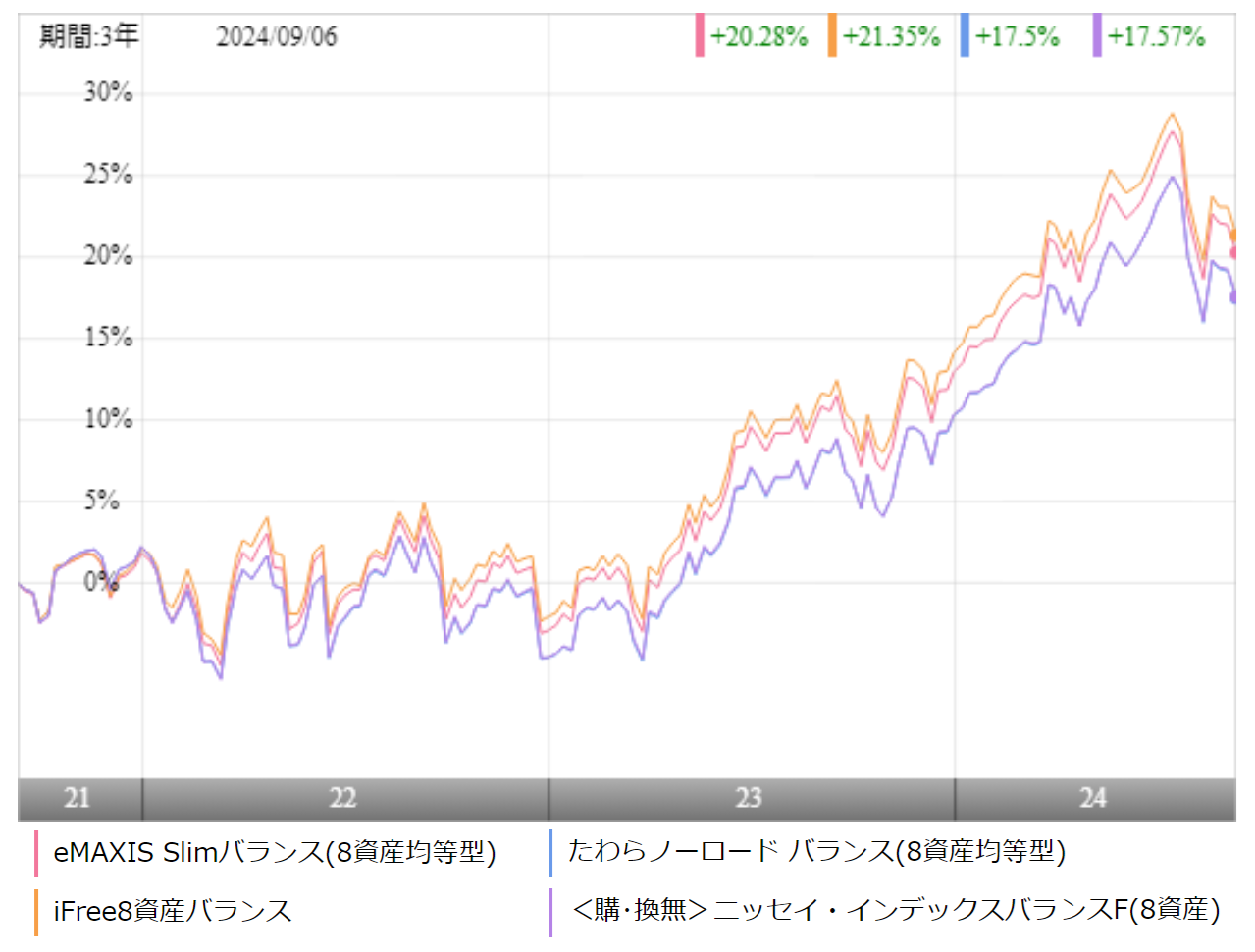

eMAXIS Slimバランス(8資産均等型) に投資をするのであれば、他のバランス型のインデックスファンドとパフォーマンスを比較しておいて損はありません。

今回は、eMAXIS Slimバランス(8資産均等型) と同じく、8資産均等型のバランスファンド3本と比較をしました。

※引用:ウエルネスアドバイザー

直近3年間で見ると、eMAXIS Slimバランス(8資産均等型) はおおよそ、2番目をキープしています。そして、iFree 8資産バランスが常にトップとなりました。

ひとえに8資産バランス均等型と言っても、実はこれくらいパフォーマンスには差が出ます。

なぜこんなことが起こるのかと言えば、ファンドに組み入れられている新興国株式のインデックスファンドと新興国債券のインデックスファンドが各社で異なっており、その違いによる影響だということです。

もちろん実質コストによる差もわずかにありますが、一番大きな影響を与えているのは、組入られているファンドの違いです。

信託報酬の安さだけで選んでいるとこういった点に気づかないので、ぜひ比較する癖をつけてください。

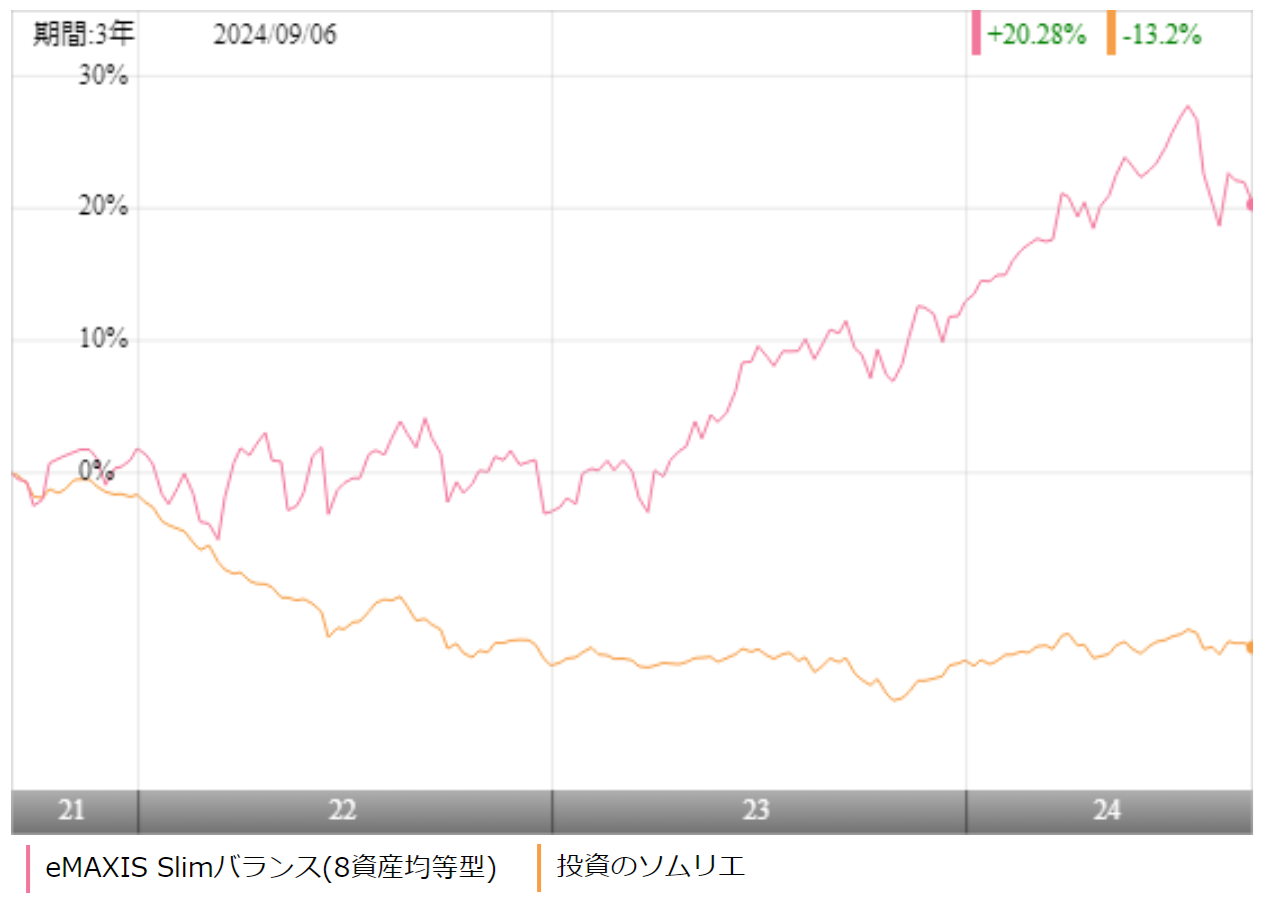

アクティブファンドとのパフォーマンス比較

eMAXIS Slimバランス(8資産均等型)に投資するのであれば、8資産に分散投資をしているアクティブファンドとパフォーマンスを比較するのもやっておいて損はありません。

アクティブファンドの場合は8資産均等型ではなく、相場の状況に合わせて8資産の投資比率を変更して運用するファンドになります。

今回は、リスクを抑えながら運用する投資のソムリエとパフォーマンスを比較してみます。

※引用:ウエルネスアドバイザー

投資のソムリエは2022年以降、債券の比率を高めていたことで、大打撃を受けています。

しっかり見るまでもなくeMAXIS Slimバランス(8資産均等型)がパフォーマンスで勝っていますので、あえて高いコストを支払わずとも、インデックスファンドに投資をしていけば十分と言えます。

最大下落率は?

投資信託は最低でも5~10年は投資をする気でなければ、投資をする意味がありませんが、その最大の障壁となりえるのが、資産の減少です。

特に20%や30%の下落相場を始めて経験すると、資産の減少額に耐えきれなくなり、本来手放すべきタイミングではないときに慌てて売却してしまいがちです。

そのため、事前にどの程度下落する可能性があるのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

eMAXIS Slimバランス(8資産均等型)は2022年1月~3月の3カ月で最大16%近く下落したことがあります。

| 期間 | 下落率 |

| 1カ月 | ▲12.27% |

| 3カ月 | ▲16.34% |

| 6カ月 | ▲12.02% |

| 12カ月 | ▲9.68% |

※2024年9月時点

バランス型ファンドといっても、株式やREITの比率が高いため、この程度は下落しうることは事前に把握しておいてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

eMAXIS Slimバランス(8資産均等型)の個人的評価まとめと今後の見通し

ファンドの運用ではアセットアロケーションが重要だ。ということを聞いたことがある投資家の方も多いかと思います。

そうするとeMAXIS Slimバランス(8資産均等型)のような、初めから8つの資産に分散してあるファンドはお手軽で魅力的に見えるでしょう。

ただ、8資産に分散投資をしているならどのファンドでも同じかというとそういうわけではありません。

さきほど比較したように、組入られているインデックスファンドがわずかに異なるため、パフォーマンスにも影響が出てきます。

ポイント

直近では、eMAXIS Slimバランス(8資産均等型)がパフォーマンスで優れていたので、このまま投資をすればいいですが、8資産型と一口に言っても、中身が違えばパフォーマンスも変わってくるという点はしっかり覚えておいてください。

また直近のパフォーマンスだと、バランスファンドでも年5%以上のリターンが期待できるような印象を持つかもしれませんが、これは最近の株式相場が好調だからこその結果ですので、高すぎる期待はしないようにしましょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点