国内株式のインデックスファンドの代表格と言えば、日経225かTOPIXです。

近年ではインデックスファンドの超低コスト化が進み、ETFとほぼ変わらないコストで購入できるようになりました。

各運用会社がしのぎを削って、低コスト競争を繰り広げており、その最前線で戦っているのが三菱UFJ国際投信のeMAXIS Slimシリーズです。

今日は、三菱UFJ国際投信のeMAXIS Slim国内株式(TOPIX)について徹底的に分析したいと思います。

「eMAXIS Slim国内株式(TOPIX)って投資対象としてどうなの?」

「eMAXIS Slim国内株式(TOPIX)って持ってて大丈夫なの?」

「eMAXIS Slim国内株式(TOPIX)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

eMAXIS Slim国内株式(TOPIX)の基本情報

投資対象は?

投資対象は、東京証券取引所第一部に上場されている株式で、TOPIX(東証株価指数)に連動する投資成果を目指します。

TOPIXは現在約2160銘柄で構成されており、上位10銘柄位は以下のようになっています。

※引用:マンスリーレポート

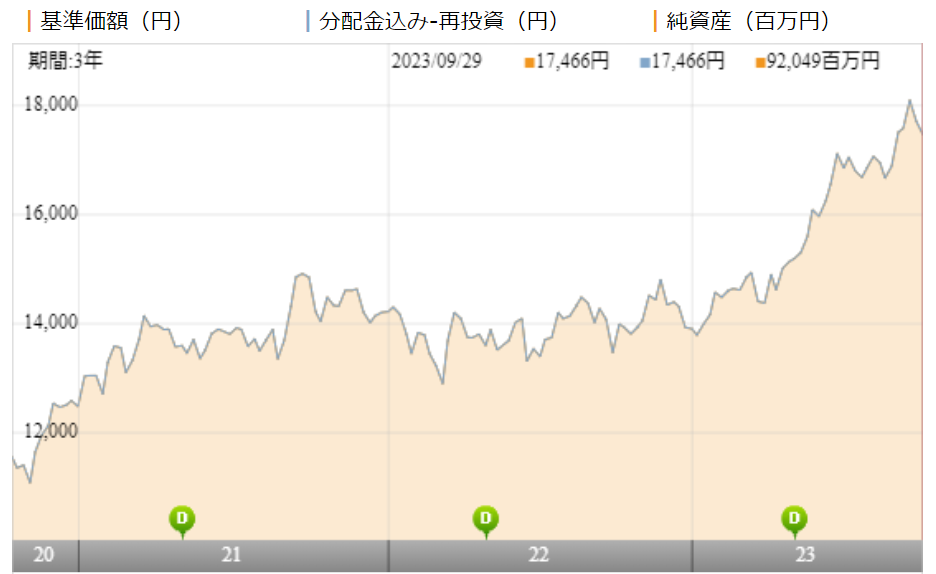

純資産総額は?

続いて、eMAXIS Slim国内株式(TOPIX)の純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

インデックスファンドの運用において、純資産総額というのも見るべきポイントです。ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができず、インデックスから乖離してしまうリスクがあります。

また純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性があります。

eMAXIS Slim国内株式(TOPIX)は、下図のように2017年の新規設定以来、純資産総額を伸ばしており、現在の純資産総額は約870億円となっています。

規模としては全く問題ありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

インデックスファンドにおいて、実質コストというのは何よりも重要な項目です。

TOPIX連動型のインデックスファンドは運用会社各社が作っていますが、運用リターンはTOPIXに連動するため、どこも差がつきません。そうすると、コストの部分で良し悪しを決めることになるわけです。

eMAXIS Slim国内株式(TOPIX)の実質コストは0.147%となっており、最低水準の実質コストとなっています。現在、TOPIX連動型のインデックスファンドでは最安値となっているので、今後も人気が続きそうです。

| 購入時手数料 | 0 |

| 信託報酬 | 0.143%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.147%(概算値) |

※引用:最新運用報告書

類似ファンドの信託報酬比較

参考までに類似ファンドの信託報酬を比較しておきましょう。

TOPIXをベンチマークとして採用しているファンドは信託報酬に大きく差がないことがわかります。

eMAXIS Slim 国内株式(TOPIX)とニッセイ TOPIXインデックス、iFreeTOPIXインデックスであれば、ほとんどパフォーマンスに差はつかないでしょう。

| ファンド | 信託報酬 |

| eMAXIS Slim国内株式(TOPIX) | 0.143% |

| ニッセイ TOPIXインデックス | 0.143% |

| iFreeTOPIXインデックス | 0.154% |

| たわらノーロード TOPIX | 0.187% |

※2023年10月時点

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

eMAXIS Slim国内株式(TOPIX)の評価分析

基準価額をどう見る?

eMAXIS Slim国内株式(TOPIX)の基準価額は、2021年、2022年と伸び悩んでいましたが、2023年に急騰しています。

※引用:ウエルスアドバイザー

利回りはどう?

つづいて、eMAXIS Slim国内株式(TOPIX)の運用実績を見ていきます。

直近1年間の利回りは21.87%とかなり高い結果を残しています。直近3年間はなんだかんだ言って日本株市場も好調でしたので、3年平均利回りも15%台と悪くありません。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +21.87% |

| 3年 | +15.54% |

| 5年 | +8.54% |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

eMAXIS Slim国内株式(TOPIX)は、国内大型ブレンドカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

eMAXIS Slim国内株式(TOPIX)は一見すると、優れた成果を残しているように見えますが、同カテゴリーの中では平均よりも少し良いという程度にとどまっています。

ただ、インデックスファンドであれば、これくらいが普通ですね。

| 上位●% | |

| 1年 | 34% |

| 3年 | 40% |

| 5年 | 41% |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

eMAXIS Slim国内株式(TOPIX)の年別のパフォーマンスを見てみましょう。

2018年は二桁のマイナスとなってしまっていますが、それ以外の年では、十分な運用利回りとなっています。

この利回りで運用が続けられるのであれば、TOPIXに連動するインデックスファンドに投資をするのも悪くないかもしれません。

| 年間利回り | |

| 2023年 | +24.00%(1ー9月) |

| 2022年 | ▲2.61% |

| 2021年 | +12.57% |

| 2020年 | +7.27% |

| 2019年 | +17.94% |

| 2018年 | ▲16.09% |

| 2017年 | +20.06% |

| 2016年 | - |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは類似ファンドとの利回り比較

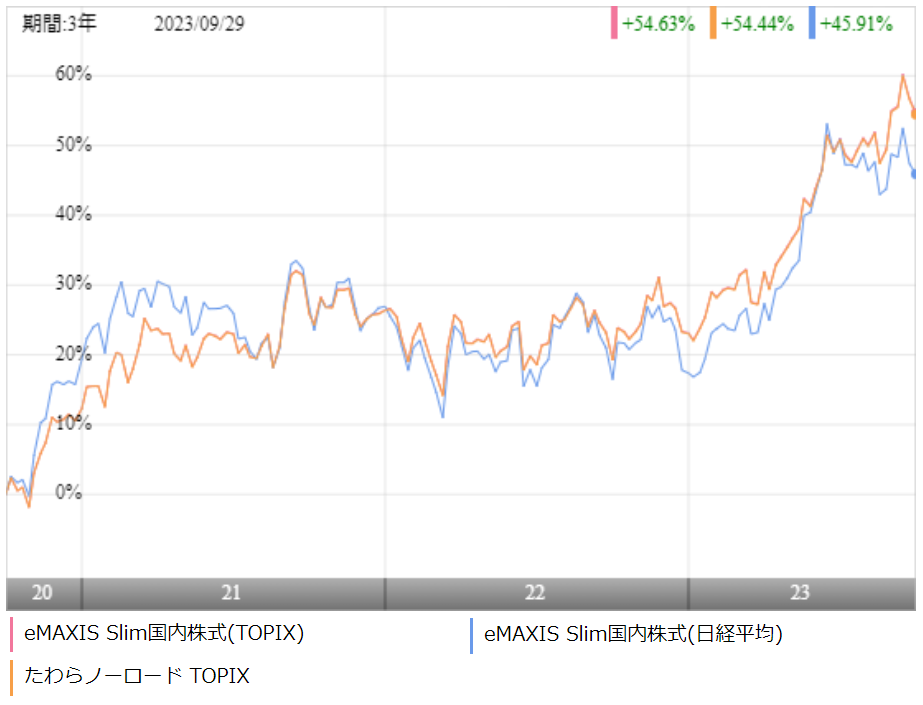

eMAXIS Slim国内株式(TOPIX)へ投資をするのであれば、他のインデックスファンドとパフォーマンスを比較してからでも遅くはありません。

今回は、eMAXIS Slim国内株式(TOPIX)と同じくTOPIXに連動するたわらノーロード TOPIXと、日経225に連動するインデックスファンドの中でも、信託報酬が最安値のeMAXIS Slim 国内株式(日経平均)と利回りを比較をしてみました。

たわらノーロードTOPIXとは信託報酬のコスト分程度の差しかないので、どちらを選んでも大差はありません。

※引用:ウエルスアドバイザー

一方、国内株ファンドに投資をするとなると、多くの人がTOPIXに連動するインデックスファンドを選択します。

直近3年間では、TOPIXに連動するインデックスファンドに投資をしたほうがパフォーマンスは良かったですが、より長期のパフォーマンスを見てみると、日経平均に連動したインデックスファンドのほうがパフォーマンスが良くなっています。

| 年平均利回り | Slim TOPIX | Slim 日経平均 |

| 1年 | +21.87% | +18.55% |

| 3年 | +15.54% | +14.09% |

| 5年 | +8.54% | +9.36% |

| 10年 | - | - |

※2023年10月時点

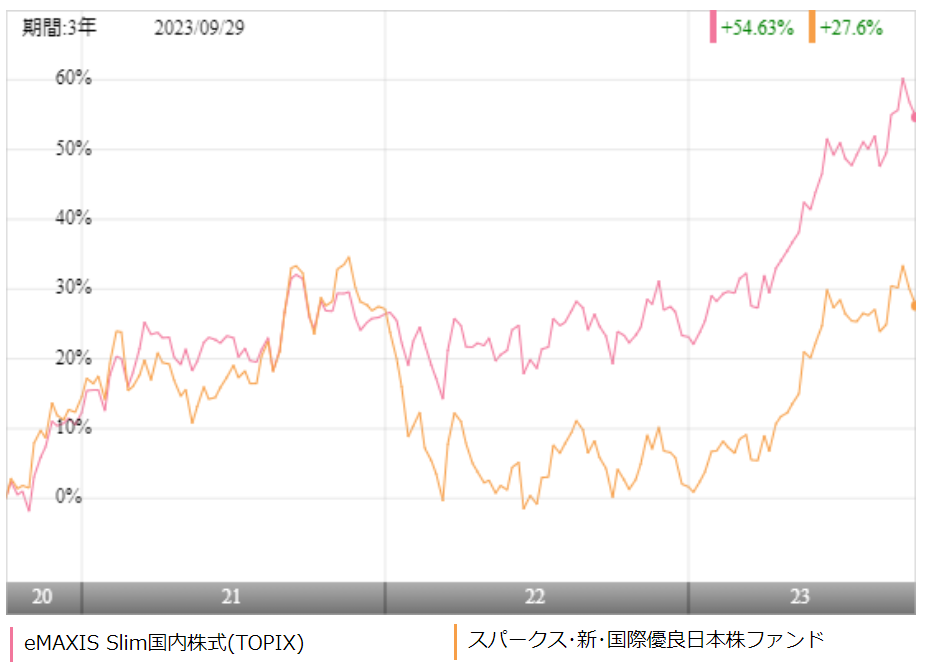

アクティブファンドとの利回り比較

eMAXIS Slim国内株式(TOPIX)のようなインデックスファンドに投資をするのであれば、コストは高くなるものの高い利回りが期待できるアクティブファンドと利回りを比較してから投資をしても遅くはありません。

今回は、国内のアクティブファンドで有名なスパークスの新・国際優良日本株ファンド『厳選投資』と比較をしました。

※引用:ウエルスアドバイザー

直近3年間で見ると、2021年以降は、eMAXIS Slim国内株式(TOPIX)が大きくリードしている結果となりました。

5年平均利回りで見ても、eMAXIS Slim国内株式(TOPIX)のほうが上回っていますので、あえて高いコストを支払わず投資をするスタンスで問題ないと言えます。

| 年平均利回り | Slim TOPIX | 厳選投資 |

| 1年 | +21.87% | +19.03% |

| 3年 | +15.54% | +8.78% |

| 5年 | +8.54% | +7.50% |

| 10年 | - | +14.63% |

※2023年10月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、eMAXIS Slim国内株式(TOPIX)の最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲10.28% |

| 3カ月 | ▲17.64% |

| 6カ月 | ▲12.84% |

| 12カ月 | ▲16.09% |

※2023年10月時点

まだ設定期間が短いですが、eMAXIS Slim国内株式(TOPIX)の最大下落率は2018年10月~12月の▲17.64%となっています。

ただし、長期保有すれば、しっかりプラスが出ていますので、大きく下落したとしても、すぐ売り払ってしまわないようにしてくださいね。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

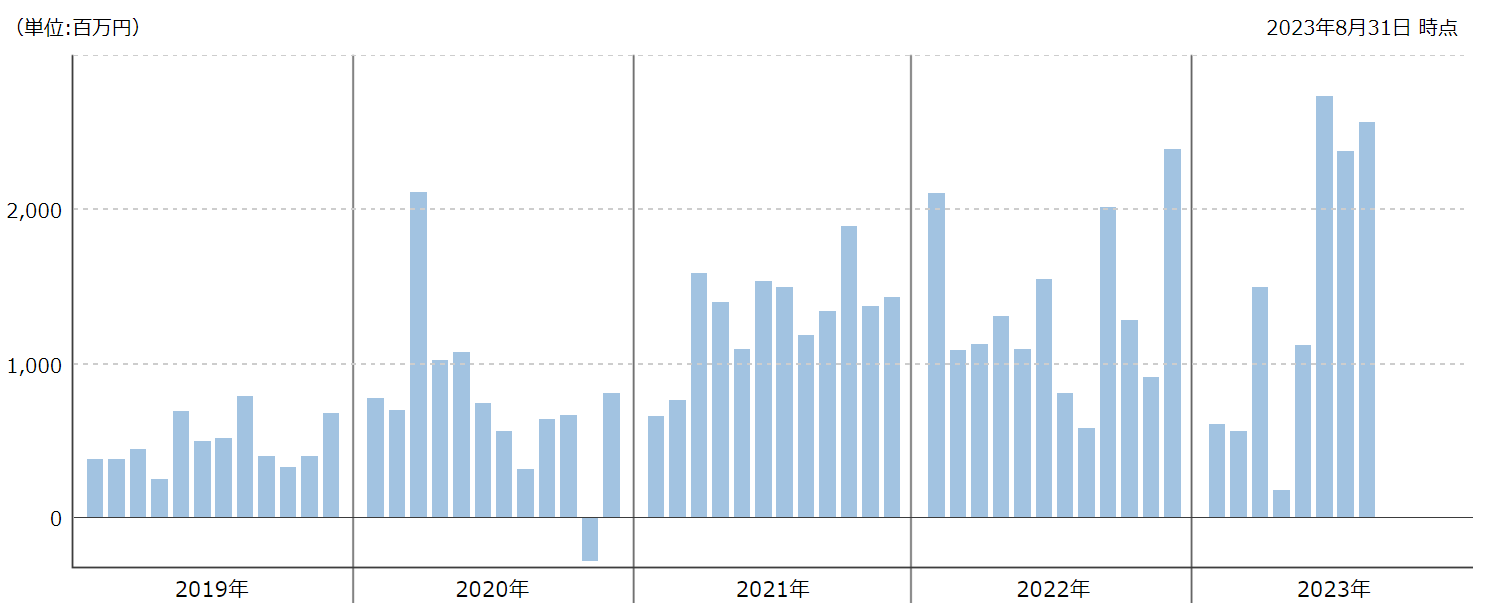

評判はどう?

続いて、eMAXIS Slim国内株式(TOPIX)の評判を見ていきたいと思います。

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

eMAXIS Slim国内株式(TOPIX)は、2017年の新規設定以来、毎月資金流入しています。特に直近の3ヶ月は資金が大きく流入しました。

TOPIX連動型のインデックスファンドの中でコストが最安値だけあって、当分この流れは続くでしょう。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

eMAXIS Slim国内株式(TOPIX)のNISAとiDeCoの対応状況を確認しておきましょう。

NISA、iDeCoともに取り扱いがあるので、投資をする場合は、積極的に活用していきたいですね。

| NISA | iDeCo |

| 〇 | SBI証券(セレクトプラン)、松井証券 |

※2023年10月時点

eMAXIS Slim国内株式(TOPIX)の評価まとめ

多くの投資家が、TOPIXや日経平均に連動するインデックスファンドを購入しています。

やはり投資をするなら、自分が生まれた国で、一番よく知っている国に投資をしたいという気持ちがあるのもわかります。

しかし、インデックスファンドへ投資する場合、もちろんコストが安いことは当然必要なことですが、ベンチマークとなっている指数がちゃんと成長する指数でなければ、あなたの資産は増えません。

そう考えたときにTOPIXという指数は残念ながら、そこまで成長できていません。

多くの人が、TOPIXは日本全体に投資ができるから、日本の経済成長に期待して、投資するにはおすすめです。などど言っていたりしますが、結果だけ見れば、日経平均に連動するインデックスファンドのほうが高い利回りで運用ができています。

また、アクティブファンドはコストが高いからダメだと言われて久しいですが、実際に優れたアクティブファンドに投資をすれば、インデックスファンドを上回る成果を得ることもできます。

ぜひ実際に色々なファンドを比較して、投資先を決めるようにしてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点