1985年に設定以来、長期間投資家に愛されている大和投信のストック インデックスファンド225。

他のインデックスファンド何か違いがあるのかというと、特に違いがあるわけではありませんが、1000億円弱の純資産を維持できているというのは、人気が衰えていないという証拠です。

近年は、日経225に連動するインデックスファンドの低コスト競争が激化しており、厳しい環境にありますが、はたしてどのようなポジションにいるのでしょうか?

今日は、ストックインデックスファンド225について徹底分析していきます。

「ストックインデックスファンド225って投資対象としてどうなの?」

「ストックインデックスファンド225って持ってて大丈夫なの?」

「ストックインデックスファンド225より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

ストックインデックスファンド225の基本情報

投資対象は?

ストックインデックスファンド225の投資対象は、日本国内の株式で、日経平均株価の動きに連動するような投資成果を目指します。

日経平均株価に採用されている銘柄で200銘柄以上に等株数投資をしていきます。

現在の組入銘柄数は225銘柄となっているので、ほぼ100%連動していることになりますね。組入銘柄上位の銘柄は以下のようになっています。

※引用:マンスリーレポート

純資産総額は?

続いて、ストックインデックスファンド225の純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額が多いほうが、ファンドマネージャーが資金を投資する際に有利であったり、他の投資家の解約の際の影響が小さくなりますので、優れた投資信託と言えます。

投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

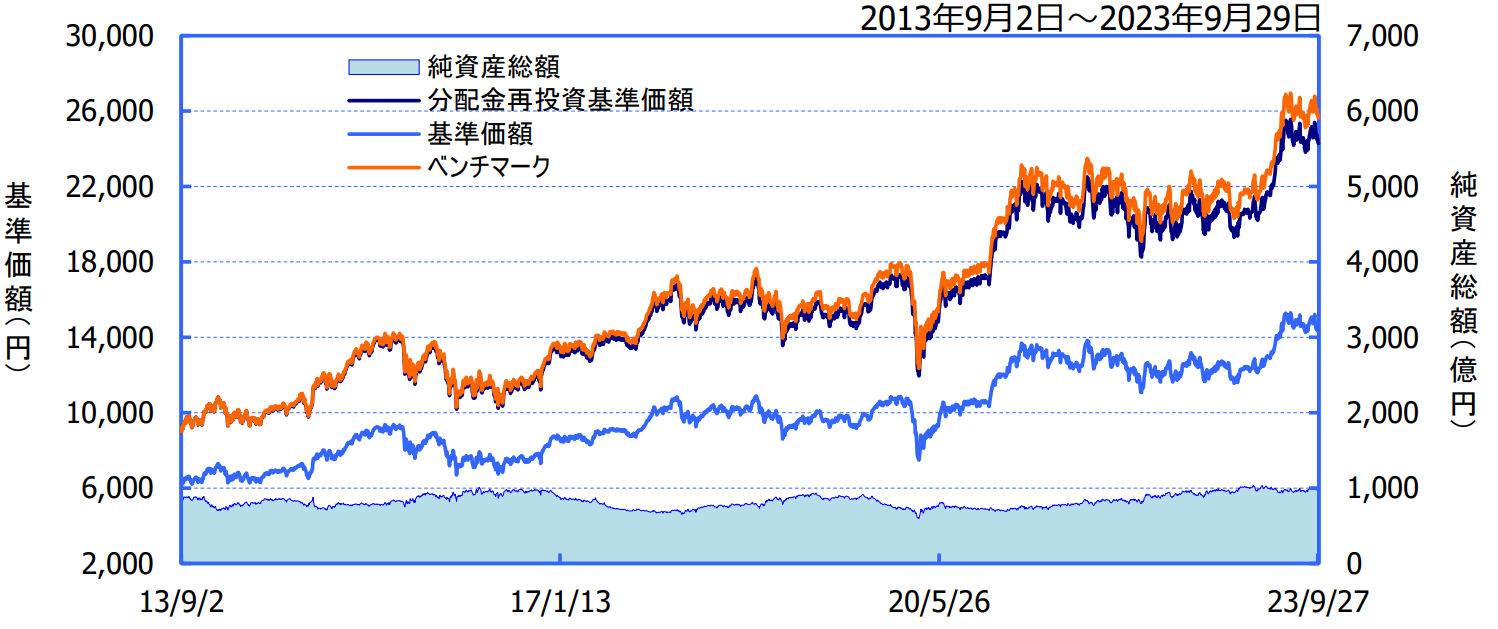

ストックインデックスファンド225の純資産総額は、現在約990億円となっており、2020年以降また純資産が増え始めています。規模としては全く問題ない水準です。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

ストックインデックスファンド225の実質コストは0.52%となっており、近年の低コストファンドと比べるとかなり割高です。

さらに今どき購入時手数料を取るなんていうのもあり得ないですね。残念ながら、このコストでは他の低コストファンドと戦えません。

| 購入時手数料 | 2.2%(税込)※上限 |

| 信託報酬 | 0.517%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.52%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

ストックインデックスファンド225の評価分析

基準価額をどう見る?

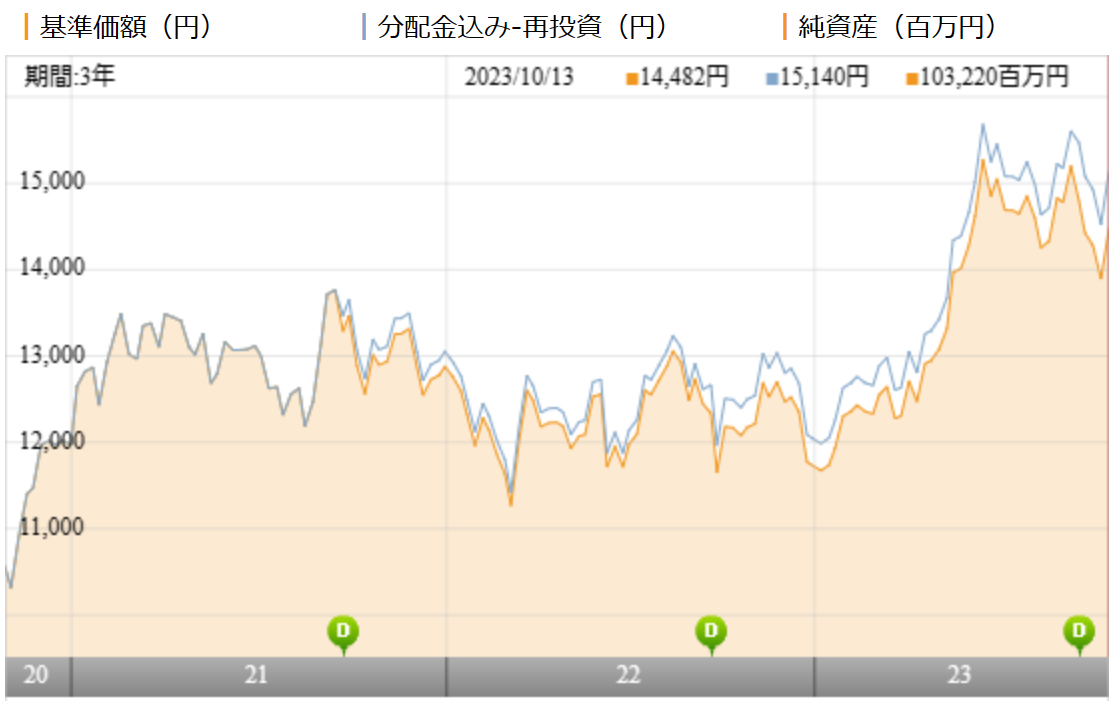

ストックインデックスファンド225の基準価額は、2021年、2022年はほb横這いでしたが、2023年に入り、日経平均が30,000円を超えた恩恵を受け、かなり大きく上昇しました。

※引用:ウエルスアドバイザー

利回りはどれくらい?

ストックインデックスファンド225 の利回りを見てみましょう。

直近1年間の利回りは+24.77%と大きくプラスとなっています。3年、5年、10年の平均利回りも7%以上ありますので、悪くなさそうです。

ただ、他のファンドと比較をしてから、投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +24.77% |

| 3年 | +12.75% |

| 5年 | +7.31% |

| 10年 | +9.73% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内大型株式ファンドランキング

同カテゴリー内での利回りランキングは?

ストックインデックスファンド225は、国内大型グロースカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

ストックインデックスファンド225 はどの期間でみても、平均的な水準ですので、もっと優れたファンドが多数あることがわかります。

| 上位●% | |

| 1年 | 49% |

| 3年 | 43% |

| 5年 | 49% |

| 10年 | 41% |

※2023年10月時点

年別の運用利回りは?

ストックインデックスファンド225の年別の運用パフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の大きさを知ることができます。

2018年、2022年はマイナスで終わっていますが、それ以外の年ではしっかりとプラスを残しています。

こうしてみると、直近10年程度はとにかく株式市場は好調であることがわかりますね。

| 年間利回り | |

| 2023年 | +23.39%(1-9月) |

| 2022年 | ▲7.88% |

| 2021年 | +5.95% |

| 2020年 | +17.85% |

| 2019年 | +20.06% |

| 2018年 | ▲10.76% |

| 2017年 | +20.59% |

| 2016年 | +1.88% |

| 2015年 | +10.40% |

| 2014年 | +8.32% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは類似ファンドとの利回り比較

ストックインデックスファンド225へ投資をするのであれば、他のインデックスファンドとパフォーマンスを比較してからでも遅くはありません。

実質コストを込みで考えると、信託報酬が安くても、パフォーマンスが優れないといったことが時々起こります。

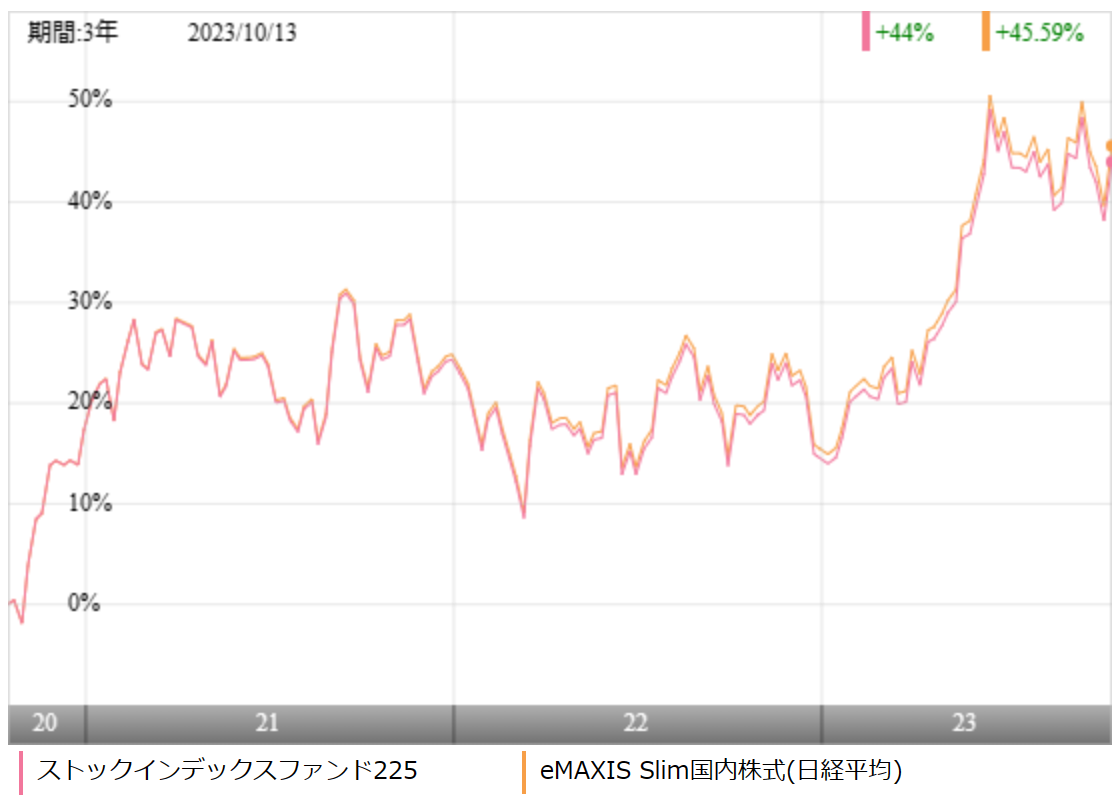

今回は、日経225に連動するインデックスファンドの中でも、信託報酬が最安値のeMAXIS Slim 国内株式(日経平均)と利回りを比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、かなり競っていますが、ほぼ全期間において、eMAXIS Slim国内株式(日経平均)のほうが勝ちました。

これでは高いコストを支払ってストックインデックスファンド225に投資をするメリットはありません。

長期運用を前提とした場合、年間数%の差が大きな差を生むことになりますので、できる限りコストは安いファンドを選ぶようにしてください。

| ストックインデックス | slim 国内株式 | |

| 1年 | +24.77% | +25.23% |

| 3年 | +12.75% | +13.17% |

| 5年 | +7.31% | +7.70% |

| 10年 | +9.73% | - |

※2023年10月時点

アクティブファンドとの利回り比較

ストックインデックスファンド225 のようなインデックスファンドに投資をするのであれば、コストは高くなるものの高い利回りが期待できるアクティブファンドと利回りを比較してから投資をしても遅くはありません。

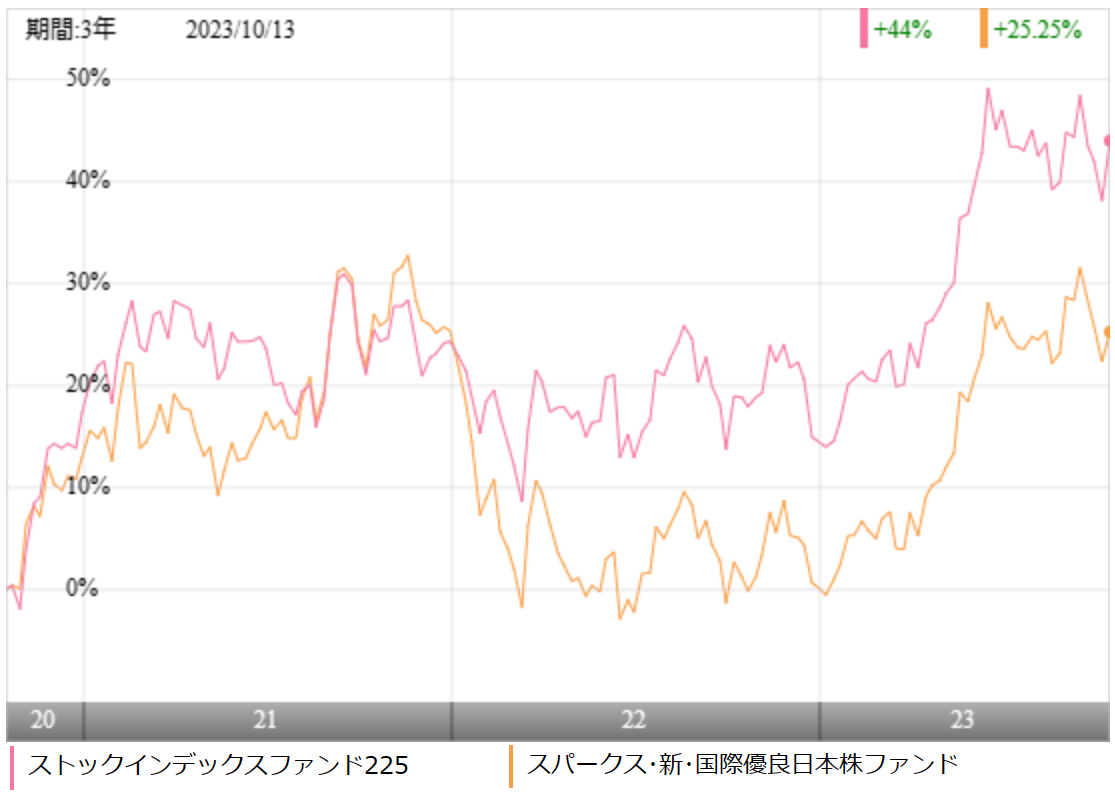

今回は、国内のアクティブファンドで有名なスパークスの新・国際優良日本株ファンド『厳選投資』と比較をしました。

※引用:ウエルスアドバイザー

直近の3年間で見ると、ストックインデックスファンド225のほうがパフォーマンスで優れています。ここだけを見ると、インデックスファンドに投資をすれば十分な気がしますね。

ただ、10年平均利回りでみると、厳選投資のほうが明らかにパフォーマンスが高いので、インデックスファンド以外へも投資を検討してみてもよいと思います。

| ストックインデックス | 厳選投資 | |

| 1年 | +24.77% | +27.48% |

| 3年 | +12.75% | +8.05% |

| 5年 | +7.31% | +5.79% |

| 10年 | +9.73% | +13.60% |

※2023年10月時点

最大下落率は?

投資するのであれば、ファンドがどの程度下落する可能性があるのかは知っておきたいところです。もちろん標準偏差から変動幅を予測することはできますが、やはり過去にどの程度下落したことがあるのかを調べるのがよいでしょう。

| 期間 | 下落率 |

| 1カ月 | ▲23.98% |

| 3カ月 | ▲35.58% |

| 6カ月 | ▲41.86% |

| 12カ月 | ▲48.19% |

※2023年10月時点

ストックインデックスファンド225は2007年11月~2008年10月の間に最大48.19%下落しています。リーマンショック級の下落が早々来るものではないですが、株式ファンドはこういうこともあり得ると肝に銘じて起きたほうがよいですね。

下落したタイミングで売ってしまうのが最悪ですので、下落しても動じずに長期で保有しましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

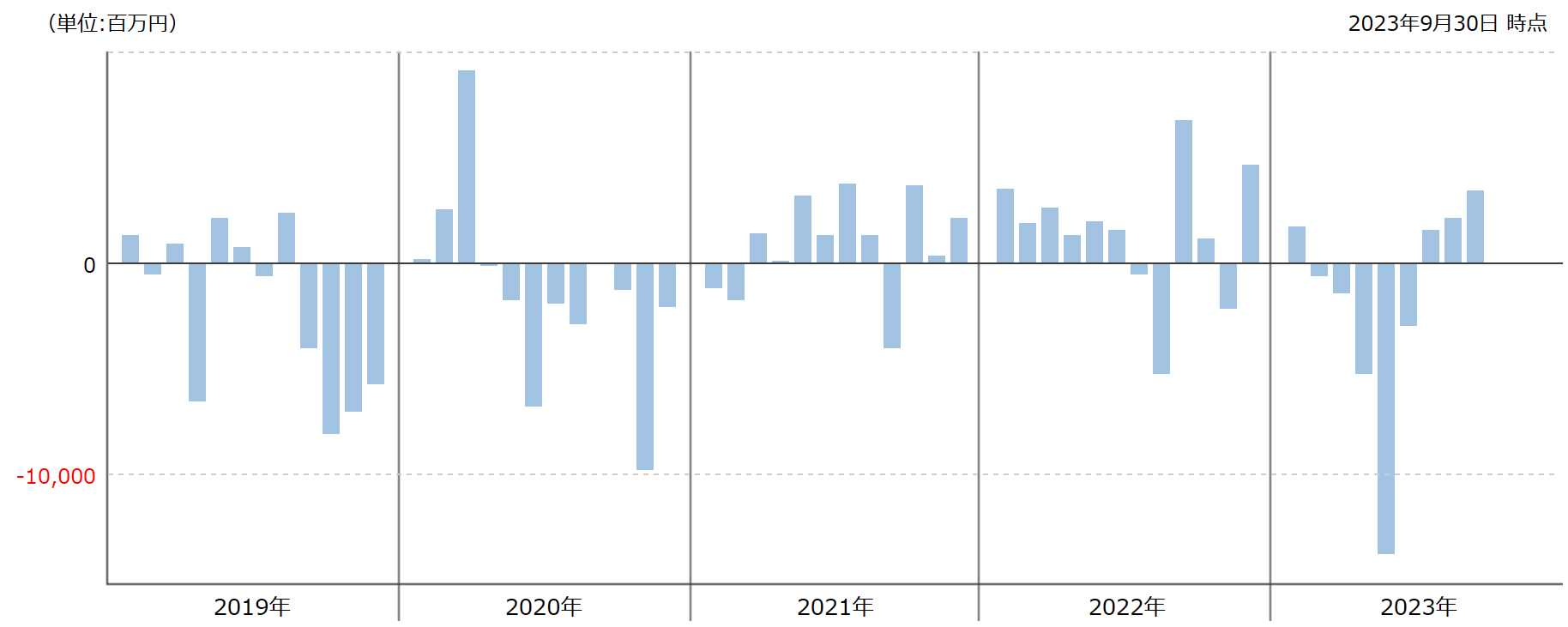

評判はどう?

ストックインデックスファンド225の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけストックインデックスファンド225を購入している人が多いということなので、評判がよくなっているということです。

ストックインデックスファンド225は、2021年、2022年と流入月が多くなっていますが、2023年以降はパフォーマンスが好調にもかかわらず、資金が大きく流出しています。他の低コストのインデックスファンドと比べてもパフォーマンスは良くないので、今まで流入超過となっていたことの方が不思議ですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

ストックインデックスファンド225のNISAとiDeCoの対応状況ですが、NISAのみ対応しているので、うまくこの制度を活用していきましょう。

| NISA | iDeCo |

| ○ | × |

※2023年10月時点

ストックインデックスファンド225の評価まとめと今後の見通し

いかがでしょうか?

直近、数年間は株式市場が非常に好調なので、年5%以上のリターンを期待できるのでは?と思ってしまいますが、過去のリターンを分析してみると、だいたい5%程度が妥当な水準です。

それでも定期預金よりははるかに高い利回りですので、投資をする価値は十分にあると言えます。

ただ、ストックインデックスファンド225がよいかは別問題です。日経225に連動するインデックスファンドは数多く存在します。どのファンドも日経225に連動するので、パフォーマンスは変わりません。

そうすると、コストが安いかどうかがあなたの手元に残る利益を左右することになります。

近年では、ETFと変わらないレベルの超低コストファンドが出てきていますので、日経225に連動するインデックスファンドに投資をしたいのであれば、eMAXIS Slim国内株式あたりのほうがよいと思います。

また先ほど比較をしたように、アクティブファンドの中にも優れたファンドは存在しています。

ですので、アクティブファンドはすべてダメだと思うのではなく、優良なアクティブファンドを見つけて投資をすると、インデックスファンドを上回るパフォーマンスも狙っていくのも悪くないと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点