ここ数年で米国株に投資をできるファンドは一気に増えましたが、その中でも米国全体に投資ができるファンドというと、バンガードETFのVTIに連動する楽天・全米株式インデックス・ファンド『楽天VTI』しかありませんでした。

しかし、ここにきて、SBIアセットからも、VTIに連動するインデックスファンドが登場しました。

今日は、楽天VTIのパフォーマンスを分析しながら、SBI・V・全米株式インデックスファンドについて徹底分析していきます。

「SBI・V・全米株式インデックスファンドって投資対象としてどうなの?」

「SBI・V・全米株式インデックスファンドって持ってて大丈夫なの?」

「SBI・V・全米株式インデックスファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

SBI・V・全米株式インデックスファンド『SBI VTI』の基本情報

投資対象は?

SBI・V・全米株式インデックスファンドの実質的な主要投資対象は、ETFの「バンガード・トータル・ストック・マーケットETF(VTI)」です。

これを通じ米国株式に投資をし、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動する投資成果を目指します。

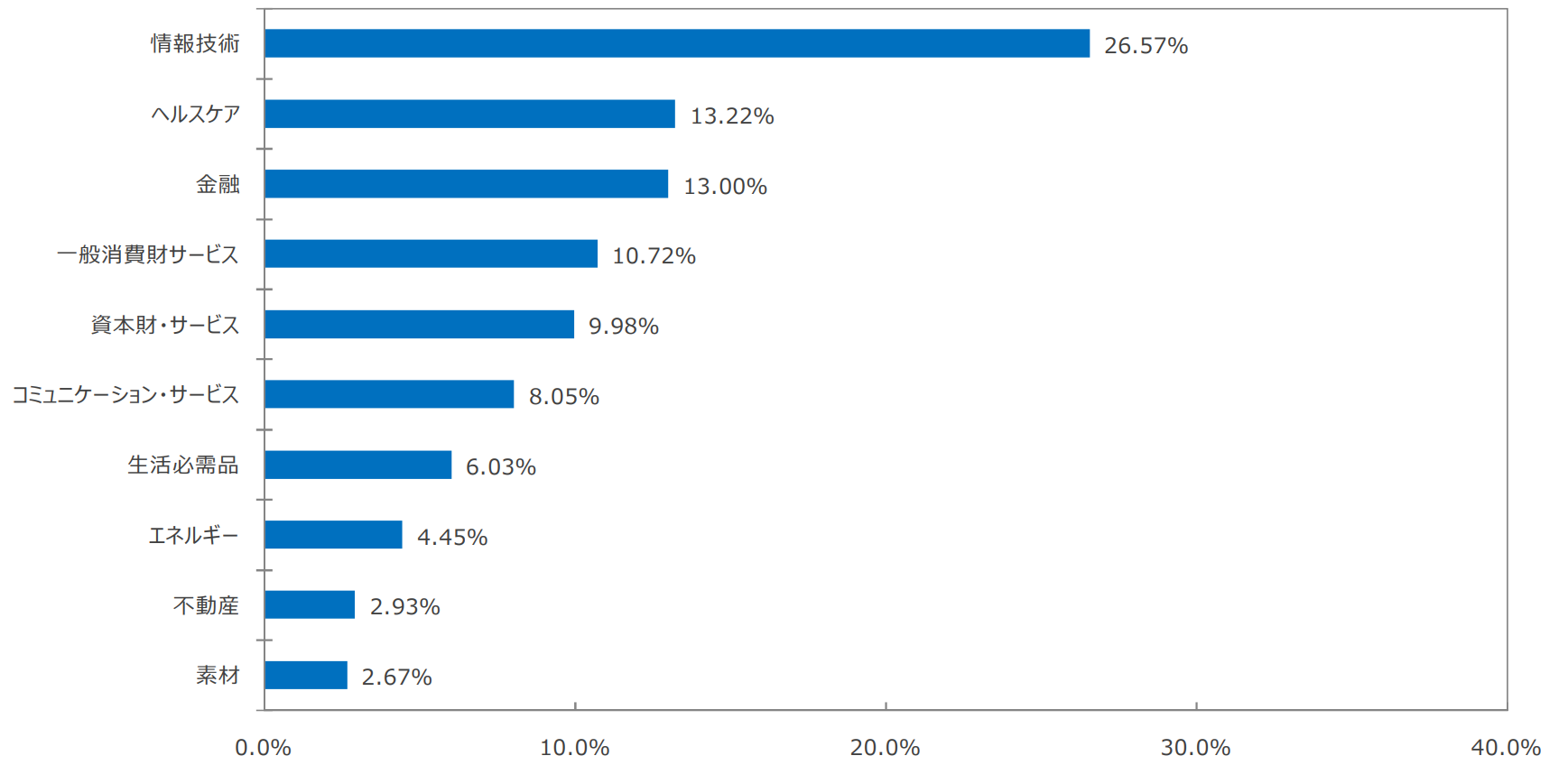

SBI・V・全米株式インデックスファンドの業種別比率を見ると、情報技術・ヘルスケア・金融セクターの比率が高くなっています。

※引用:マンスリーレポート

組入銘柄を見てみると、上位はマイクロソフト、アップル、アマゾンといった超一流企業が上位を占めています。

※引用:マンスリーレポート

CRSP USトータル・マーケット・インデックス(円換算ベース)とは?

ここでベンチマークとなるCRSP USトータル・マーケット・インデックス(円換算ベース)について説明しておきます。

この指数は、米国株式市場の大型株から小型株までを網羅し、投資可能銘柄のほぼ100%となる約3,500銘柄で構成された時価総額加重平均型の株価指数です。

日本ではS&P500やNYダウといった大型銘柄に投資するファンドが中心だったので、小型株にも投資をしたいと言う人には願ってもないチャンスです。

バンガードとは?

それから、実質的な投資対象となるETF「バンガード・トータル・ストック・マーケットETF(VTI)」を運用するバンガードについても知らない人もいるかもしれませんので、説明しておきます。

バンガードは、1976年に世界で初めて個人投資家向けにインデックスファンドを設定。現在、世界のインデックス運用商品の約4割のシェアを握り、シェア NO.1となっています。

またローコストリーダーとしても知られています。運用に携わっている人でまず知らない人はいないですね。

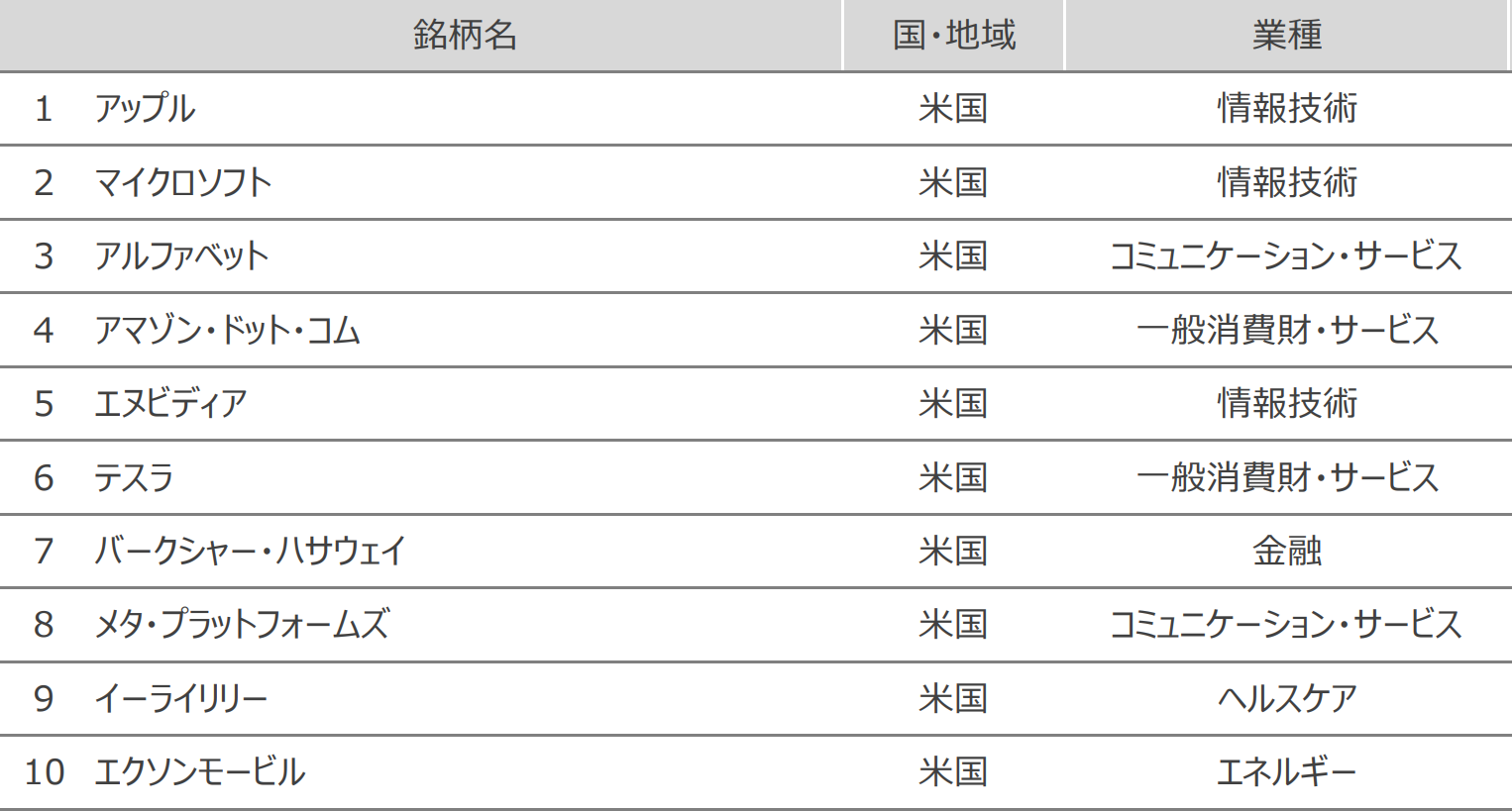

純資産総額は?

続いて、SBI・V・全米株式インデックスファンドの純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

SBI・V・全米株式インデックスファンドの純資産総額は現在、約1,800億円となっており、数年でかなり人気のファンドとなっています。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかることを知っていますか?これを実質コストと言います。

実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれており、運用報告書を見なければ詳しい数字はわかりません。

ただし、信託報酬と大きくずれていることもあり、かならず確認しておきたいポイントです。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

SBI・V・全米株式インデックスファンドの実質コストは、0.117%と楽天VTIの実質コストと比較をしても、かなり優位性があることがわかります。

この低コストで全米の株式全体に投資ができるのであれば、格安ですね。

| 購入手数料 | なし |

| 信託報酬 | 0.0938%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 0.117%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

SBI・V・全米株式インデックスファンド『SBI VTI』の評価分析

基準価額をどう見る?

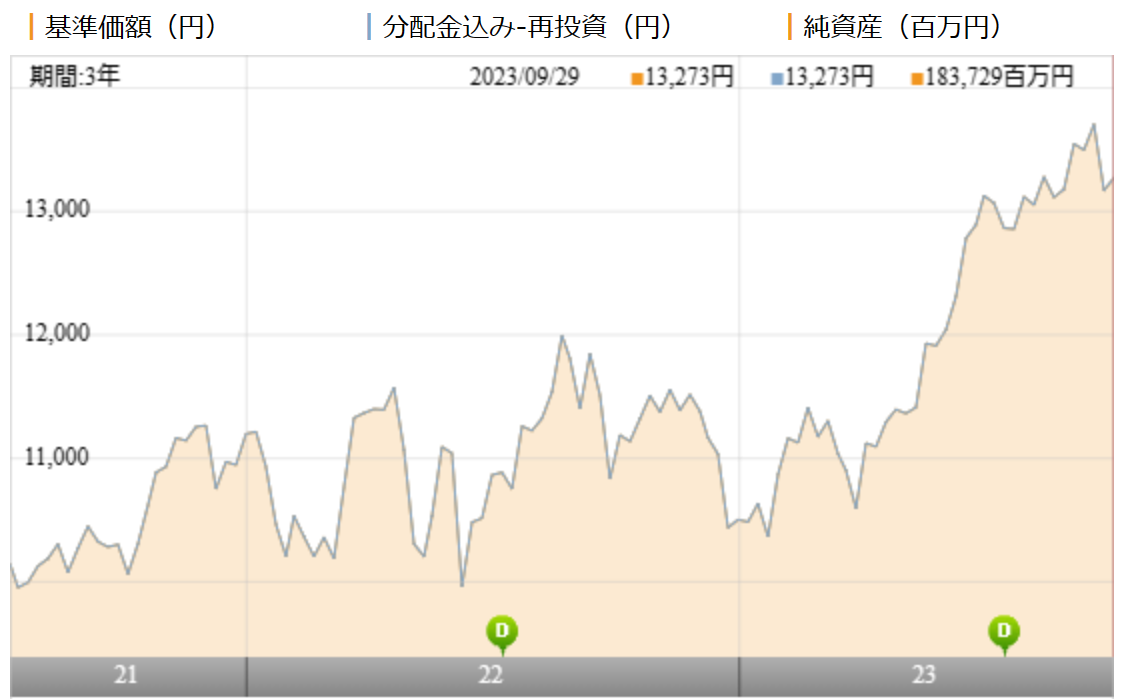

SBI・V・全米株式インデックスファンドの基準価額を見てみましょう。

2022年は伸び悩んでいましたが、2023年に入り、大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどう?

つづいて、SBI・V・全米株式インデックスファンドの利回りをみてみましょう。

直近1年間の平均利回りは+22.50%となっています。

この利回りだけを見ると、とても優れたファンドに見えますが、この時点ではまだ判断するのは早いです。他の類似ファンドと比較をしてから投資判断しても遅くはありません。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +22.50% |

| 3年 | - |

| 5年 | - |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している北米株式ファンドランキング

同カテゴリー内での利回りランキングは?

SBI・V・全米株式インデックスファンドは、北米カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

SBI・V・全米株式インデックスファンドは平均より少し上の位置にランクインしており、インデックスファンドとしては及第点と言えますね。

| 上位●% | |

| 1年 | 43% |

| 3年 | - |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

つづいて、SBI・V・全米株式インデックスファンドの年別のパフォーマンスを見ていきます。

年別の利回りを見ることで、平均利回りを見るだけではわからない、年ごとの基準価額の変動幅がわかります。

2022年はマイナスですが、2023年にマイナス分を取り返せていますね。

| 年間利回り | |

| 2023年 | +25.02%(1-9月) |

| 2022年 | ▲7.66% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとの利回り比較

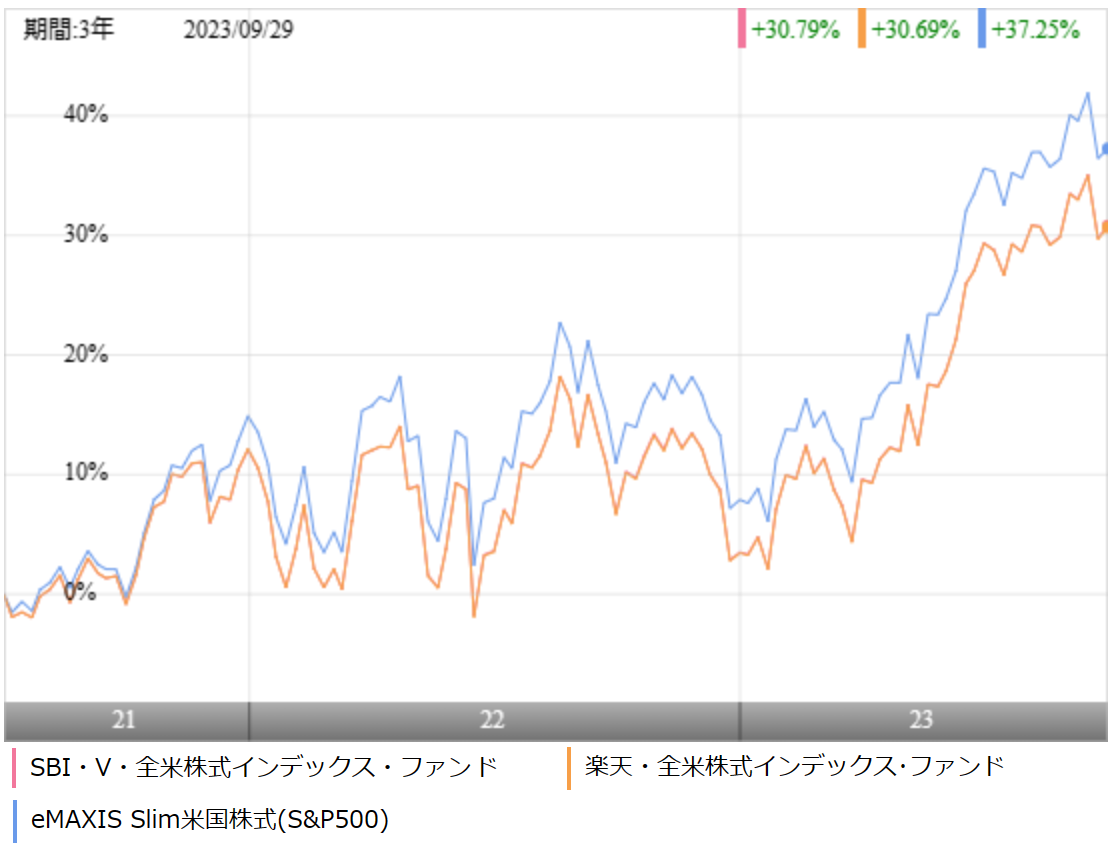

SBI・V・全米株式インデックスファンドへの投資を検討するのであれば、他のインデックスファンドとパフォーマンスを比較してから投資判断をするのがおすすめです。

今回は、米国の代表的な指数であるS&P500に連動するeMAXIS Slim 米国株式(S&P500)と楽天VTI(楽天・全米株式インデックスファンド)と比較をしてみました。

※引用:ウエルスアドバイザー

楽天・全米株式インデックスファンドとの比較においては、同じ指数に連動するように設計されているので、ほぼ差はつきませんでした。

一方、eMAXIS Slim 米国株式(S&P500)との比較では、直近3年間では、終始、eMAXIS Slim 米国株式(S&P500)が差をつけています。

この結果からも、S&P500は米国の大型株だけですが、中小型株は入っていてもいないほうがパフォーマンスがよくなることがわかりますね。

| SBI・V・全米 | slim 米国株式 | |

| 1年 | +22.50% | +23.68% |

| 3年 | - | +23.72% |

| 5年 | - | +15.80% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとの利回り比較

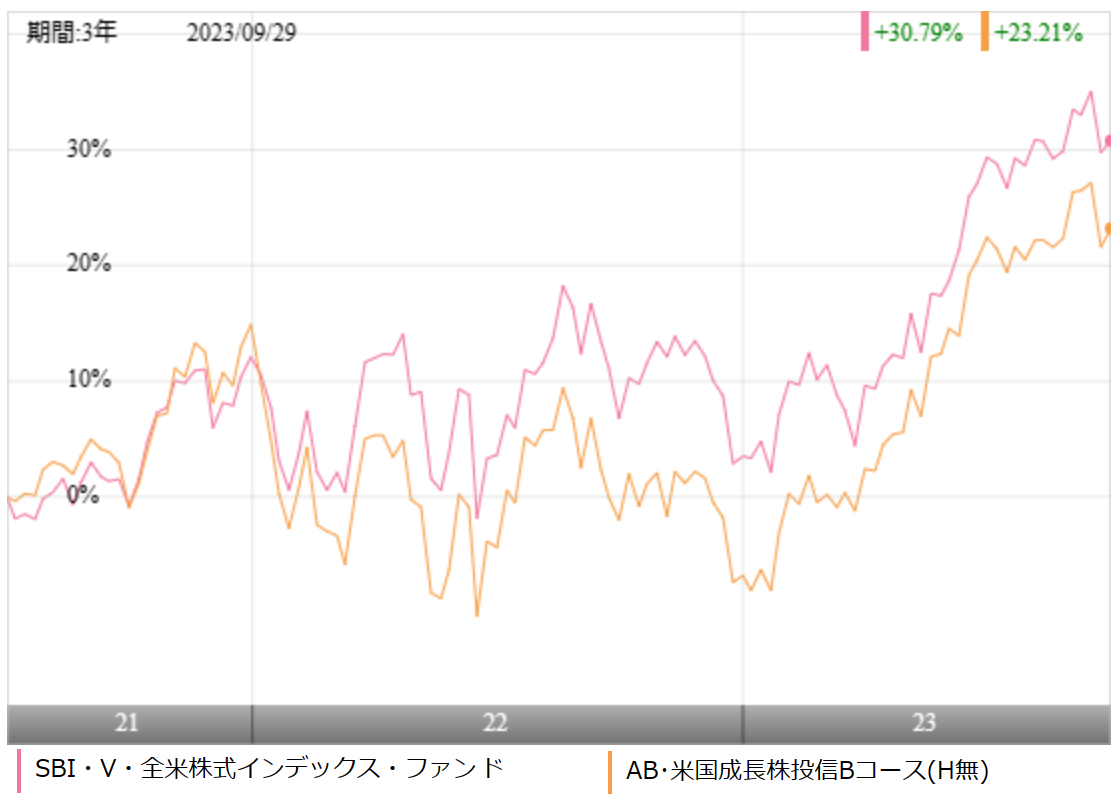

SBI・V・全米株式インデックスファンドに投資をする前に、アクティブファンドをパフォーマンスを比較してからでも遅くはありません。

今回は、米国株のアクティブファンドとして非常に人気の高いアライアンス・バーンスタインの米国成長株投信Bコースと比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間においては、ほぼ全期間にわたって、SBI・V・全米株式インデックスファンドが大きく差をつけています。

ただ、まだ運用期間が短いため、この比較だけで、SBI・V・全米株式インデックスファンドが優れているとはいいづらいです。

とはいえ、優秀なアクティブファンドと比較をしても、負けないだけの利回りとなっているので、超低コストのSBI・V・全米株式インデックスファンドに投資をするのは全く問題ないですね。

| SBI・V・全米 | 米国成長株投信 | |

| 1年 | +22.50% | +25.71% |

| 3年 | - | +18.31% |

| 5年 | - | +16.72% |

| 10年 | - | +18.21% |

※2023年10月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、SBI・V・全米株式インデックスファンドの最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲8.08% |

| 3カ月 | ▲8.92% |

| 6カ月 | ▲6.28% |

| 12カ月 | ▲7.66% |

※2023年10月時点

SBI・V・全米株式インデックスファンドの最大下落率は、2022年11月~2023年1月で▲8.92%となっています。まだ運用期間が短いので、大きな下落を経験していません。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

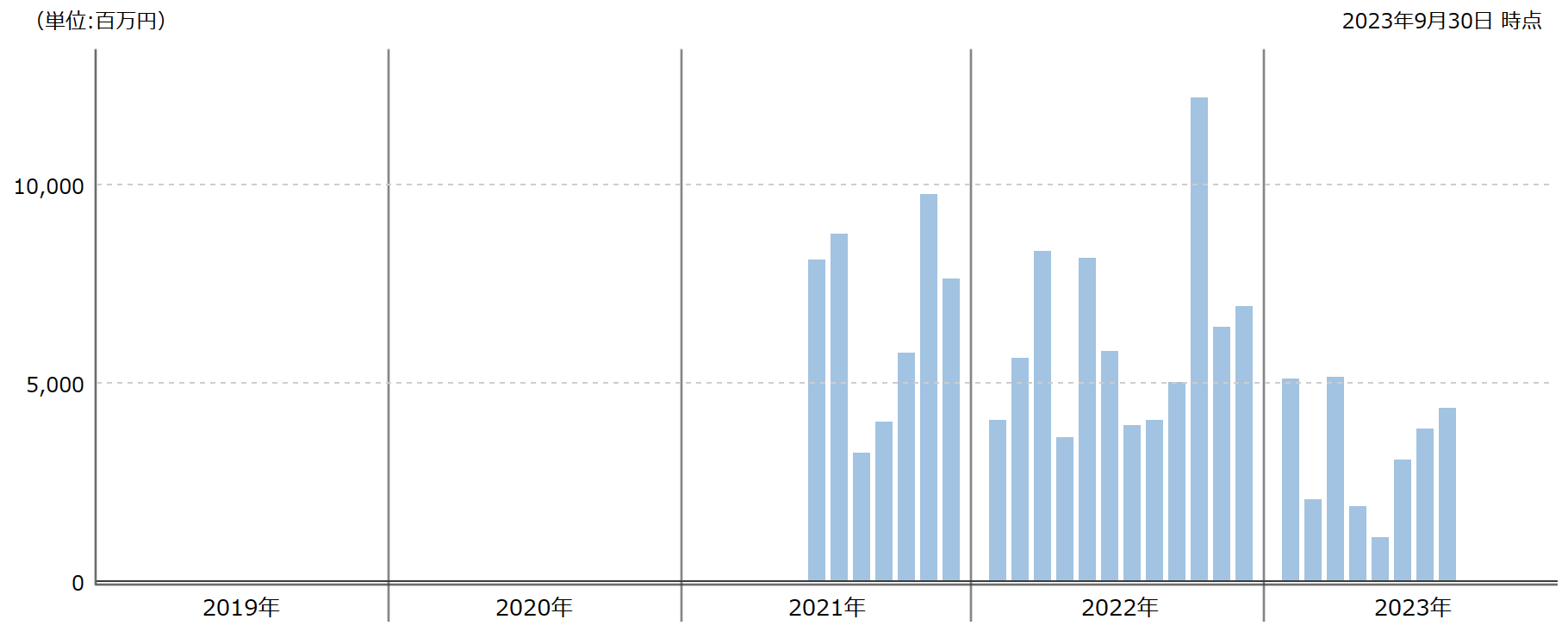

評判はどう?

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけSBI・V・全米株式インデックスファンドを購入している人が多いということなので、評判がいいということです。

SBI・V・全米株式インデックスファンドはファンド設定来、毎月資金が流入超過となっており、非常に人気の高いファンドになっていることがわかります。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

SBI・V・全米株式インデックスファンドはNISAでの取り扱いがありますので、この制度をうまく使っていきましょう。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

SBI・V・全米株式インデックスファンド『SBI VTI』の今後の見通しと評価まとめ

いかがでしたしょうか?

楽天VTIでも十分信託報酬が割安で、おすすめできるファンドでしたが、SBI・V・全米株式インデックスファンドはコスト面でさらに割安となっています。

またSBI・V・全米株式インデックスファンドは、パフォーマンスの観点でも、十分優秀な部類に入ります。

人によっては、米国全体に投資をしたほうがよいのか、S&P500のように米国の大手企業にだけ投資をしたほうがよいのか悩んでいる人もいると思います。ただ、実際には銘柄もかなりの部分が重なっていることもあり、パフォーマンスには大きな差はつきません。

ですので、どちらに投資をしても大きな失敗はありませんので、安心して投資をしてください。

また、中にはバンガード・トータル・ストック・マーケットETFを直接買った方が信託報酬0.04%とさらにコストを抑えられるのでは?とお考えの方もいると思います。

ある程度まとまった資金で購入するのであれば、ETFを直接購入したほうが手数料も安くなります。

しかし、毎月少額ずつ購入するとなると、毎月購入の手続きをしなければならなかったり、手数料が割高になったりしますので、あまり手間をかけたくないという人はSBI・V・全米株式インデックスファンドを購入しておけば十分です。

どちらにしても、6000本以上ある投資信託の中で、数少ないオススメできるファンドであることは間違いありません。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点