投信ブロガーが選ぶファンド・オブ・ザ・イヤーで毎年上位にランクインしている楽天・全世界株式インデックス・ファンド。

世界的にも人気があるバンガード・トータル・ワールド・ストックETFに手軽に投資ができるということで、爆発的な人気を見せています。

今日は、楽天・全世界株式インデックス・ファンドについて独自目線で徹底分析していきます。

- 楽天・全世界株式インデックス・ファンドって投資対象としてどうなの?

- 楽天・全世界株式インデックス・ファンドって持ってて大丈夫なの?

- 楽天・全世界株式インデックス・ファンドより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

楽天・全世界株式インデックス・ファンド『楽天VT』の基本情報

投資対象は?

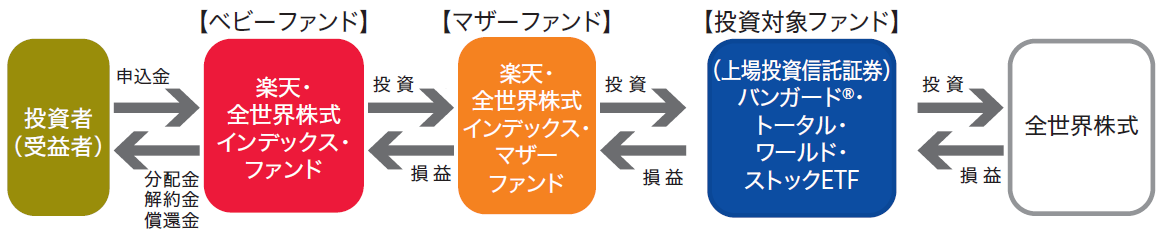

楽天・全世界株式インデックス・ファンドの投資対象は、バンガード・トータル・ワールド・ストックETFで、FTSEグローバル・オールキャップ・インデックスに連動する投資成果を目指します。

ファンドの仕組みはこのようになっています。

※引用:交付目論見書

バンガードというのは、世界最大級の運用会社であり、とにかくコストが安いということで有名な運用会社です。特に、インデックスファンドについては、世界シェアNo1となっており、機関投資家、個人投資家ともに注目しています。

そして、FTSEグローバル・オールキャップ・インデックスとは、小型、中型、大型まで網羅する全世界の株式市場の動向を表す指数で、現在は、約8000銘柄で構成されています。

1つのファンドでここまで多くの銘柄に分散投資できるファンドはありませんので、全世界に分散投資をしたいという人には、まさにおすすめのファンドと言えるでしょう。

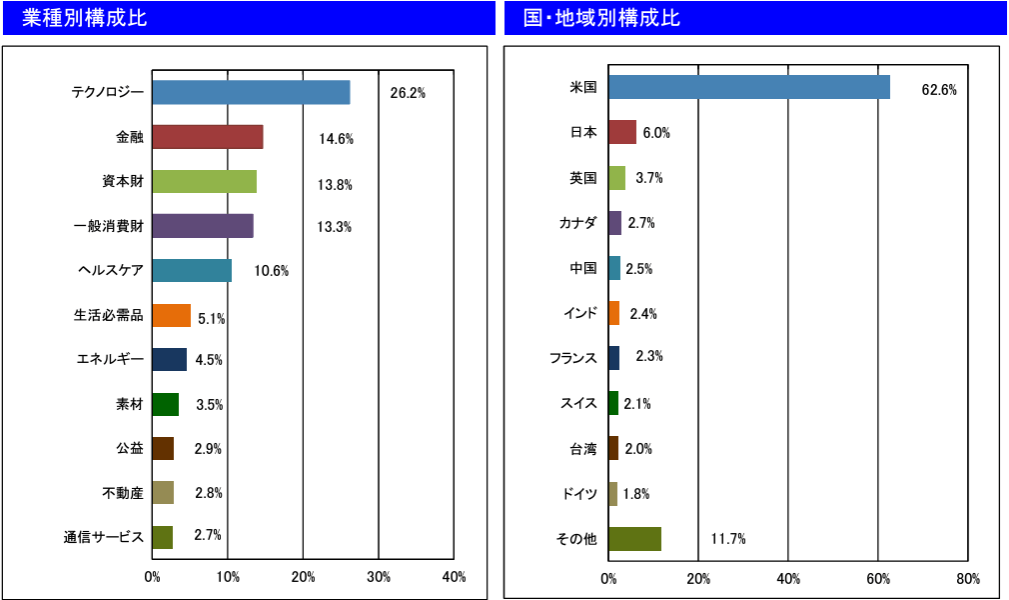

国別の資産構成比率で見てみると、以下のようになっており、60%以上がアメリカで、次いで日本、イギリスとなっています。業種別の構成比ではテクノロジーや一般消費財の銘柄が多いことがわかります。

※引用:マンスリーレポート

具体的に組入られている上位銘柄を見てみると、以下のようになっており、アップル、マイクロソフト、エヌビディア・・上位にはアメリカの名だたる企業が並んでいますね。

※引用:マンスリーレポート

ベンチマークの推移は?

楽天・全世界株式インデックス・ファンドの値動きのイメージがつきやすいようにベンチマークの推移を見てみましょう。

このブログをお読みの方は理解されていると思いますが、インデックスファンドを選定するときに、コストの安さだけで銘柄を選定してはいけません。

ベンチマークがしっかり右肩上がりに高値を更新していないとあなたの資産はいくらコストが安くても増えていきません。

下に、バンガード・トータル・ワールド・ストックETF の推移を示しています。

10年平均利回りは約8%となっており、インデックスファンドでこのリターンであれば、十分でしょう。

| 平均利回り | |

| 1年 | +22.8% |

| 3年 | +5.1% |

| 5年 | +11.9% |

| 10年 | +8.5% |

| 15年 | +9.6% |

※引用:わたしのインデックス

純資産総額は?

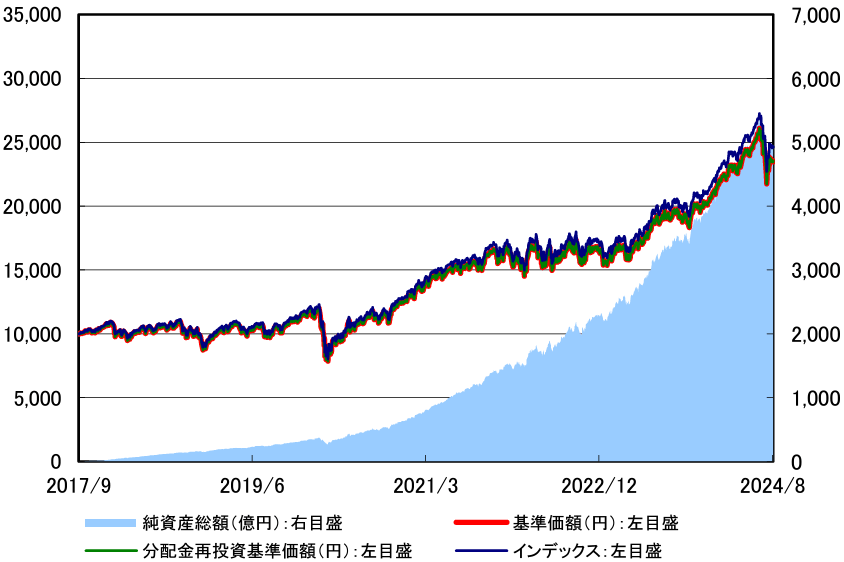

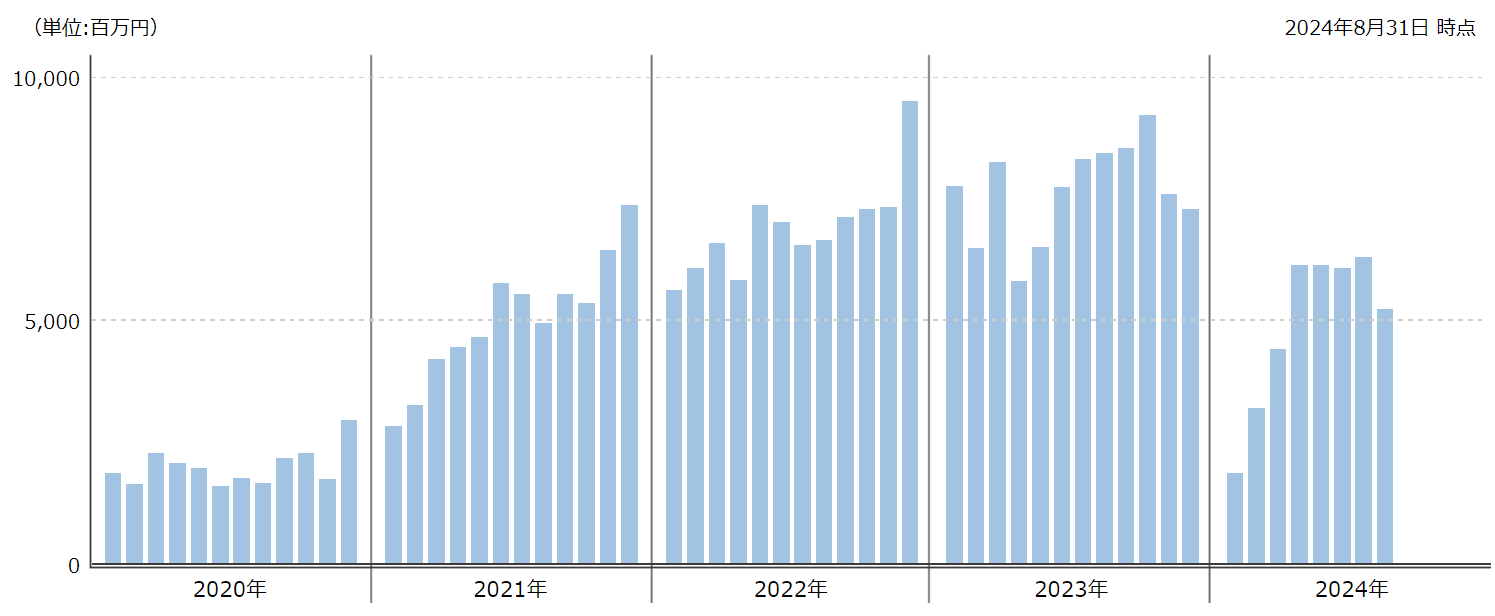

続いて、楽天・全世界株式インデックス・ファンドの純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。インデックスファンドの運用において、純資産総額というのも見るべきポイントです。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

一方、純資産総額が大きく、直近も純資産が増え続けているファンドは、多くの投資家が継続的に投資をしていることになるので、ファンドの評判をはかる指標の1つになります。

500~1000億=人気、1000億円以上=かなり人気と考えていいです。

楽天・全世界株式インデックス・ファンドは下図のように2017年の新規設定以来、じわじわと純資産総額を伸ばしており、現在の純資産総額は約4936億円となっています。規模としてはかなり大きいので、特に心配はありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

インデックスファンドにおいて、実質コストというのは何よりも重要な項目です。ベンチマークが同じであれば、リターンでは差がつきませんので、そうすると、実質コストの部分で良し悪しを決めることになるわけです。

楽天・全世界株式インデックス・ファンドの実質コストは、0.157%となっており、このコストで全世界の株式に投資できるのであれば、十分でしょう。

| 購入時手数料 | なし |

| 信託報酬 | 0.132%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 0.157%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

楽天・全世界株式インデックス・ファンド『楽天VT』の独自評価と分析

基準価額をどう見る?

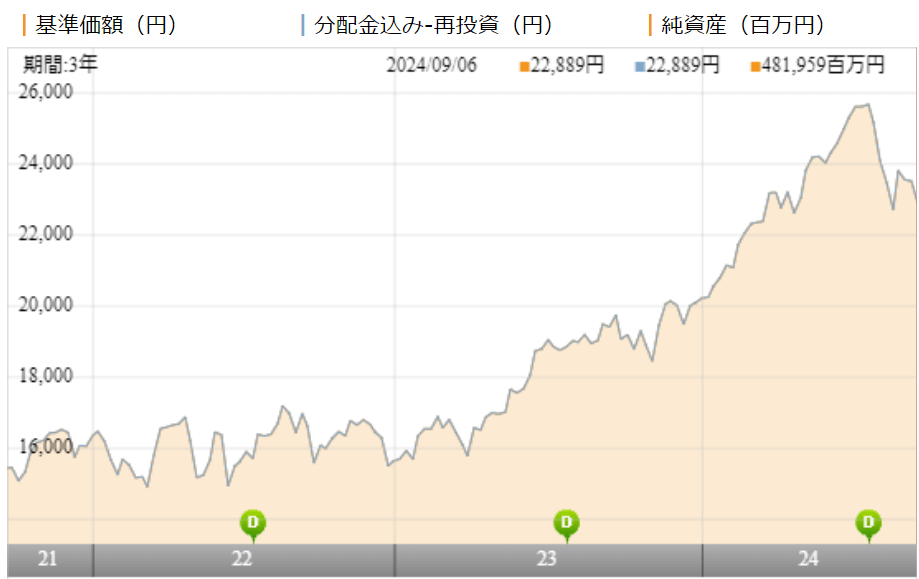

楽天・全世界株式インデックス・ファンドは、2023年からまた大きく上昇し始めており、順調に基準価額を伸ばしています。

※引用:ウエルネスアドバイザー

利回りはどれくらい?

つづいて、楽天・全世界株式インデックス・ファンドの運用実績を見てみましょう。

直近1年間の利回りは19.94%とプラスとなっています。3年平均、5年平均も14%以上のプラスなので、かなり優秀な運用ができているとわかります。

ただ、この段階で良い悪いを決めてしまうのは時期尚早です。他のファンドとパフォーマンスを比較してから投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +19.94% |

| 3年 | +14.87% |

| 5年 | +18.58% |

| 10年 | - |

※2024年9月時点

同カテゴリー内での利回りランキングは?

楽天・全世界株式インデックス・ファンドは、国内株式を含む海外株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

楽天・全世界株式インデックス・ファンドはどの期間においても上位30%台におり、安定して上位に食い込める運用をしていることがわかります。インデックスファンドでこのランキングなら十分でしょう。

| 上位●% | |

| 1年 | 25% |

| 3年 | 26% |

| 5年 | 24% |

| 10年 | - |

※2024年9月時点

年別のパフォーマンスは?

楽天・全世界株式インデックス・ファンドの年別の利回りを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年はマイナスとなっていますが、それ以外の年ではしっかりプラスの運用ができています。平均利回りが10%となっていても、毎年安定してプラスが出るわけではないので、その点は覚えておいてくださいね。

| 年間利回り | |

| 2024年 | +23.77(1-6月) |

| 2023年 | +29.31% |

| 2022年 | ▲5.77% |

| 2021年 | +31.97% |

| 2020年 | +8.92% |

| 2019年 | +25.76% |

| 2018年 | ▲12.64% |

| 2017年 | - |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとのパフォーマンス比較

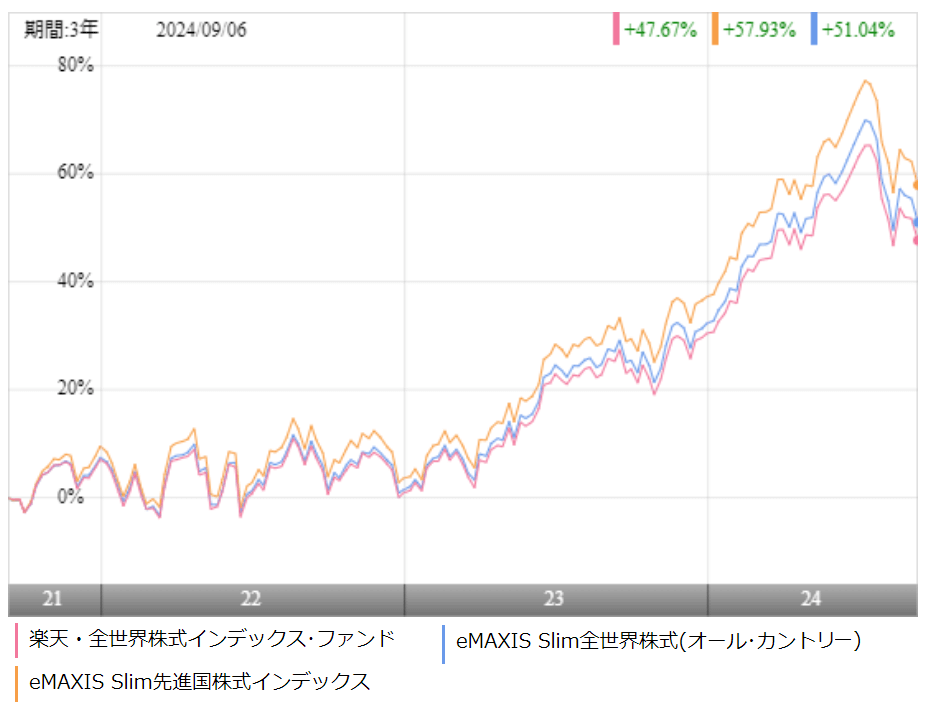

楽天・全世界株式インデックス・ファンドへの投資を検討している方であれば、全世界の株式に投資ができる他のインデックスファンドとパフォーマンスを比較してから投資をしても損はありません。

また全世界ではなく先進国に投資をするのはどうかと考える人も多いので、両方が比較できるようにしました。

今回は、全世界の株式に投資ができるeMAXIS Slim 全世界株式(オールカントリー)と、先進国株式に分散投資ができるeMAXIS Slim 先進国株式インデックスとパフォーマンスを比較してみます。

※引用:ウエルネスアドバイザー

まず全世界に分散できるファンド同士のパフォーマンスでは、2023年に入ってから、eMAIXS Slim 全世界株式(オールカントリー)のほうが終始わずかにリードしています。

一方、先進国株式との比較では、eMAIXS Slim 先進国株式インデックスのほうが優れており、この結果からは、あえて新興国株式の銘柄をいれないほうがパフォーマンスはよくなることがわかります。

なんとなく「全世界に分散したほうが安心だ」と思ってしまいますが、こうして比較をしてみると、判断しやすくなるでしょう。

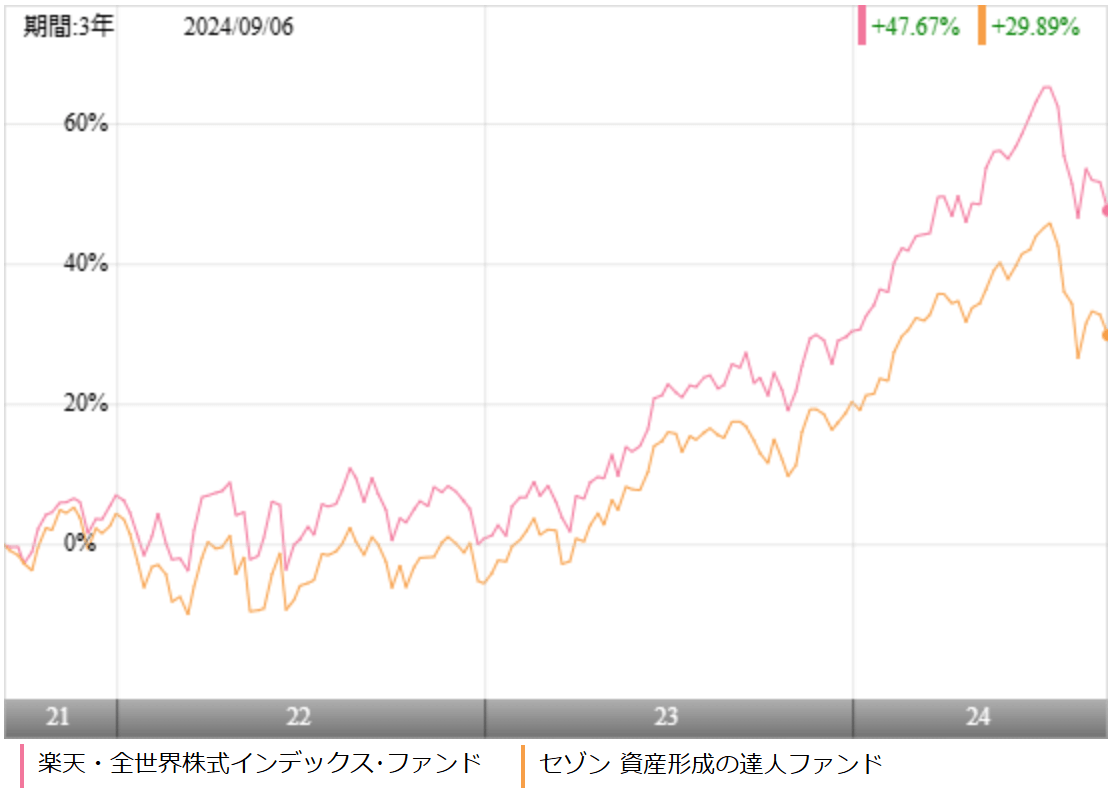

アクティブファンドとのパフォーマンス比較

世間ではインデックスファンドが正という風潮が強いため、アクティブファンドなど検討さえもしていないという方も多いと思います。

しかし、数は少ないですが、長期に渡り圧倒的な成果を残しているアクティブファンドも存在しており、インデックスファンドとパフォーマンスを比較しておいて損はありません。

そこで、今回は全世界の株式に分散投資をしながらアクティブ運用しているセゾン投信の資産形成の達人ファンドと比較をしました。

※引用:ウエルネスアドバイザー

直近3年間では、ほぼ全期間において、楽天・全世界株式インデックス・ファンドが圧勝しています。

楽天・全世界株式インデックス・ファンドは銘柄数がかなり多いので、資産形成の達人ファンドのようなアクティブファンドと比べると値動きが穏やかなのは良い点ですね。

より長期のパフォーマンスで比較をしてみても、楽天・全世界株式インデックス・ファンドのほうが優れているので、十分投資価値があるファンドだと言えます。

| 年平均利回り | 楽天・全世界株式 | 資産形成の達人ファンド |

| 1年 | +19.94% | +13.13% |

| 3年 | +14.87% | +10.31% |

| 5年 | +18.58% | +15.56% |

| 10年 | - | - |

※2024年9月時点

最大下落率は?

投資信託は最低でも5~10年は投資をする気でなければ、投資をする意味がありませんが、その最大の障壁となりえるのが、資産の減少です。

特に20%や30%の下落相場を始めて経験すると、資産の減少額に耐えきれなくなり、本来手放すべきタイミングではないときに慌てて売却してしまいがちです。

そのため、事前にどの程度下落する可能性があるのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

楽天・全世界株式インデックス・ファンドの最大下落率は2020年1月~3月の3カ月間で22.20%下落しました。

| 期間 | 下落率 |

| 1カ月 | ▲14.74% |

| 3カ月 | ▲22.20% |

| 6カ月 | ▲13.42% |

| 12カ月 | ▲12.82% |

※引用:2024年9月時点

まだ運用期間が短いということもあり、最大下落率はもう少し大きくなると思っておいたほうがいいですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

続いて、楽天・全世界株式インデックス・ファンドの評判を見ていきたいと思います。

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

楽天・全世界株式インデックス・ファンドは2017年の新規設定以来、資金が毎月流入しており、つみたてNISAが始まった2018年以降はさらに流入額が拡大しています。結局ここまで人気の理由は、世界的にも人気のあるETFを毎月手軽に購入できるということに尽きると思います。

ETFの購入に慣れている人は良いですが、外貨に換えたり、毎月同じ日に購入する申し込みを自分でしないといけなかったり、購入単価が大きかったりと、一般人からすると、少し敷居が高いというのが現実で、その敷居を一気に取り除いたのがこのファンドと言えます。

※引用:ウエルネスアドバイザー

NISAとiDeCoの対応状況は?

楽天・全世界株式インデックス・ファンドのNISAやiDeCoの対応状況をみておきましょう。どちらも対応しているので、投資をする場合は、うまく活用したいですね。

| NISA | iDeCo |

| 〇 | 楽天証券、松井証券 |

※2024年9月時点

楽天・全世界株式インデックス・ファンド『楽天VT』の個人的評価まとめと今後の見通し

いかがでしたでしょうか?

バンガード・トータル・ワールド・ストックETFの過去の推移を見ることで、今後のどの程度の利回りが期待できるかイメージが持てたのではないでしょうか?

長期で保有を続ければ、少なくとも年5%は手堅く狙っていけそうです。

正直、パフォーマンスと言う意味では、eMAXIS Slim全世界株式や先進国株式に劣っていますが、これ1本で世界47か国8000銘柄に投資をできるのはやはり魅力的でしょう。

中には、ETFを直接買ったほうがいいという人もいますが、もちろんそれはその通りです。コスト面から見ても、バンガード・トータル・ワールド・ストックETFを直接購入することに抵抗がない人はぜひそうしてください。

ただ一方で、初めて投資をするような人にとってはいきなりETFはハードルが高いです。コストがあまりに高いようなら、購入を勧めませんが、0.3%台の実質コストなのであれば、十分低コストなので、このファンドを購入するだけでも十分だと思います。

また全世界に投資できるのはインデックスファンドだけではありません。ごく一部ですが、優れた運用を続けているアクティブファンドも存在しますので、余剰資金での投資を検討してみてはいかがでしょうか。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点