2017年の設定当初はとても面白い仕組みのファンドということで、2000億円以上の資金が集まっていたSMBC・アムンディ プロテクト&スイッチファンド『愛称:あんしんスイッチ』。

当時は、あまりの人気から他社が同じようなファンドを次々と出していました。

しかし、私が前々から警鐘を鳴らしてきたように、ついに強制償還水準までもう秒読みとなりました。

今日は、あんしんスイッチがなぜここまで下落しているのかを含め、独自目線で分析していきます。

「あんしんスイッチって投資対象としてどうなの?」

「あんしんスイッチって持ってて大丈夫なの?」

「あんしんスイッチより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

SMBC・アムンディ プロテクト&スイッチファンド『あんしんスイッチ』の基本情報

投資対象は?

投資対象は、世界の株式、債券、短期金融資産など、さまざまな資産へ投資をし、資産配分を機動的に変更することにより、安定的な収益を目指します。

もともとは債券50%、株式も20%くらいは配分されていましたが、今は短期金融資産が96.5%となっています。

これはリスクを取るとすぐにプロテクトラインに引っかかってしまうため苦肉の策だと思いますが、投資家にとっては何のメリットもありません。

※引用:マンスリーレポート

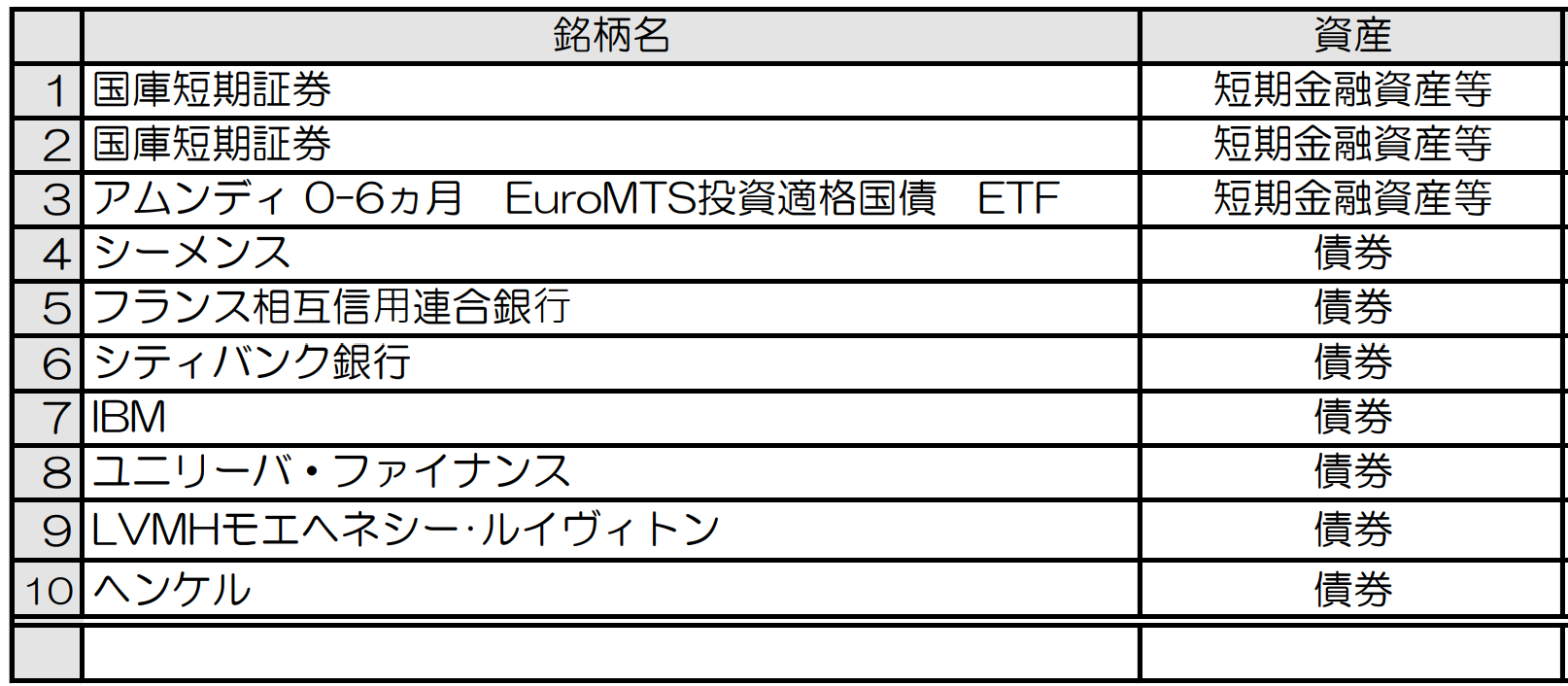

組入銘柄の上位を見てみると、国庫短期証券を中心に14銘柄を保有しています。

どうしようもなくなり、短期金融資産を保有しているわけですが、ここもマイナス金利の影響で、保有しているだけでマイナスが膨らんでいきますので、打つ手なしの状況です。

※引用:マンスリーレポート

仕組みは?

続いてあんしんスイッチの仕組みについて細かく見てみましょう。

私の周りでも、仕組みをよく理解しないで購入してしまっている人がほとんどでとても危険だと思っています。

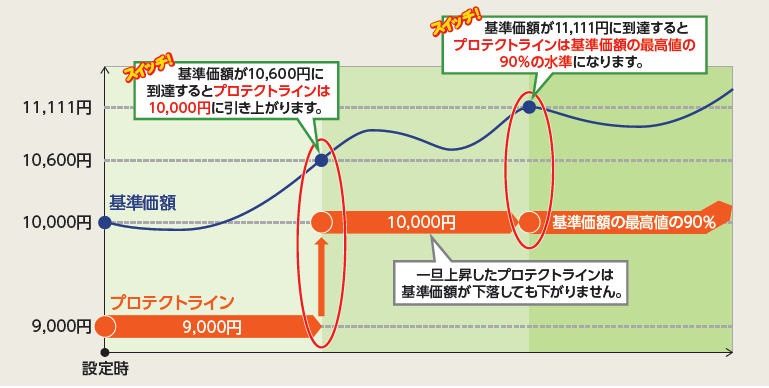

あんしんスイッチとはそもそも何なのか。下図を見てもらうとわかりやすいですが、これはプロテクトラインという仕組みで、どんなに基準価額が下がったとしてもプロテクトラインの金額までは元本を保証しますよというものです。

そして、基準価額が上がるごとにプロテクトラインも上昇するのですが、いったん上昇したプロテクトラインはなんと下がりません。

※引用:交付目論見書

このように基準価額が上がり続ける図があると、初心者の投資家は、値下がりしない=損しないように見えるので、まぁよく売れる商品設計になっていると思います。

まず間違いなく、販売会社側の強い要望から作られた投資信託であるとうかがえますね。

実際は、基準価額が下がり続けて、プロテクトラインに達すると、その時点でプロテクトラインの金額で払い戻しされます。

もし設定時の10000円で購入した人は、初めはプロテクトラインが9000円ですが、プロテクトラインが1段あがり、10000円になれば、もう損することはないということです。

ただ、残念なことに直近のコロナショックの影響で、あと少しで償還されてしまう水準です。

似たような仕組みのアムンディ・ダブルウォッチはコロナショックであえなく償還となってしまったので、あんしんスイッチもかなり危険な水準であることは間違いありません。

※引用:交付目論見書

純資産総額は?

続いて、あんしんスイッチの純資産総額を見てみましょう。

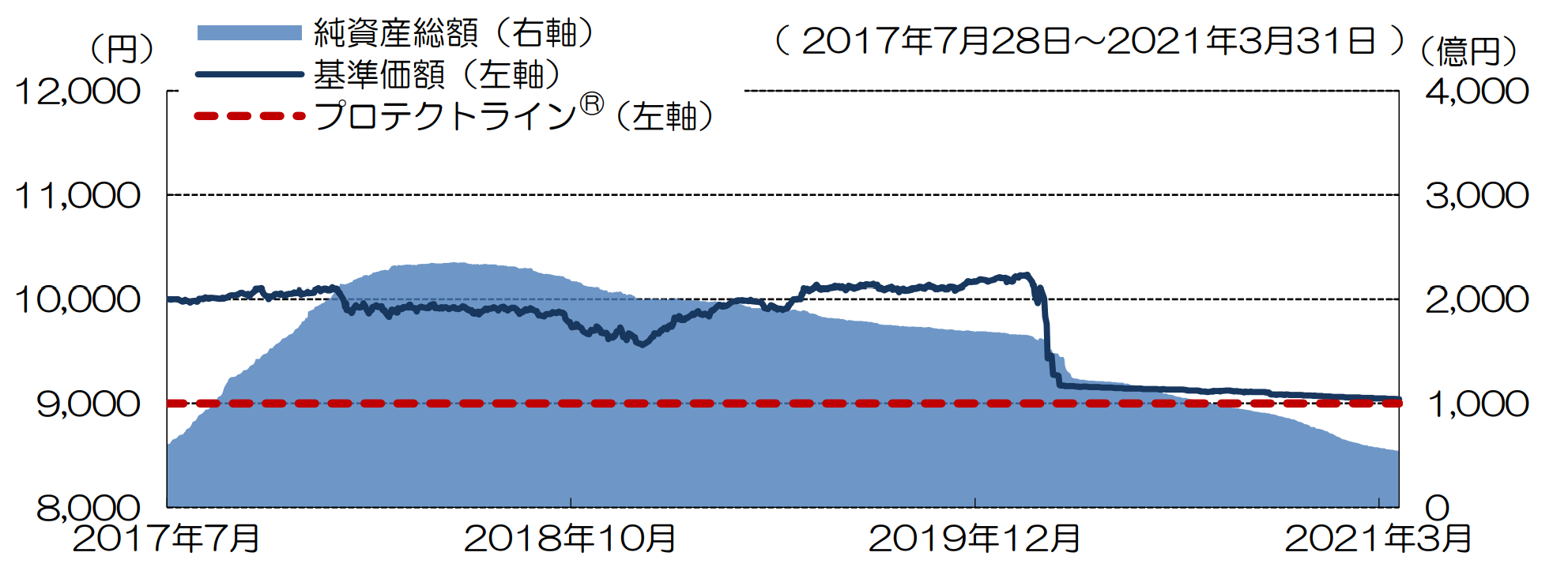

純資産は金額が小さいと運用パフォーマンスに大きな影響を与えるため注意が必要ですが、あんしんスイッチは2000億円以上の規模となっていましたが、パフォーマンスが優れないため、資金の流出が続いています。

今では500億円程度の規模になっていますが、未だ500億円も純資産があることが驚きですね。

もう時間もありませんが、早々に解約するべきでしょう。

※引用:マンスリーレポート

実質コストは?

続いてあんしんスイッチの実質コストを見てみましょう。

運用管理費用(信託報酬・保証料)が1.463%となっており、ETFを投資対象としている割にはかなり高い設定になっています。

注目すべきは運用会社の親会社向けの保証料が年0.22%含まれている点です。

これは、すなわち投資スキームとして元本の保全を図るダイナミック・アセット・アロケーションなどによって、プロテクトラインを保全するのではなく、

実は単純に運用会社であるアムンディの親会社にあたるクレディ・アグリコル・エス・エーを保証銀行として、もしプロテクトラインが割れた場合には、その保証を任せたスキームとなっています。

いわば、損害保険料のようなものです。

なので、イメージは損害保険付きの投資信託のようなもので、あなたは損害保険料を支払う代わりに、投資信託が大きく下がった場合は、プロテクトラインの金額まで保証しますよということですね。

| 購入時手数料 | 0 |

| 信託報酬 | 1.463%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.463%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

SMBC・アムンディ プロテクト&スイッチファンド『あんしんスイッチ』の評価分析

基準価額をどう見る?

あんしんスイッチの基準価額を見てみましょう。

2020年以降は、他のファンドでは見たことのないようなチャートを形成しています。

コロナショックで基準価額が大きく下落してしまい、リスクを取りたくてもプロテクトラインにかかるわけにもいかず、どうしようもなくなってしまったということです。

結局1年ほどはただただ短期金融資産の比率を高めて、運用らしい運用はせず、基準価額が下落していくのをただ見ていくしかなったという状況でしょう。

そして投資家は信託報酬だけを取られるという酷すぎる運用です。

※引用:モーニングスター

利回りはどう?

あんしんスイッチの利回りを見てみましょう。

直近1年間の利回りは▲1.42%です。3年平均利回りも▲2.98%となっています。

もう下限のプロテクロラインまでもうすぐなので、このようなパフォーマンスで納得です。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?

もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲1.42% |

| 3年 | ▲2.98% |

| 5年 | - |

| 10年 | - |

※2021年4月時点

年別のパフォーマンスは?

あんしんスイッチの年別のパフォーマンスも見てみましょう。

結局プラスだったのは2019年だけで、それ以外の年はマイナス運用です。

コロナショックで大きく下落した時の運用がマズかったというのは当然ありますが、その後の運用は私から見ると、運用会社がただ手数料を取りたいがために延命している

ようにしか見えません。

たぶん、ここからリスク資産を増やして一か八か反転上昇することを目指すような運用はせずに終わることが予想できます。

| 年間利回り | |

| 2021年 | ▲0.36%(1-3月) |

| 2020年 | ▲10.92% |

| 2019年 | +6.56% |

| 2018年 | ▲4.98% |

| 2017年 | - |

※引用:2021年4月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとのパフォーマンス比較

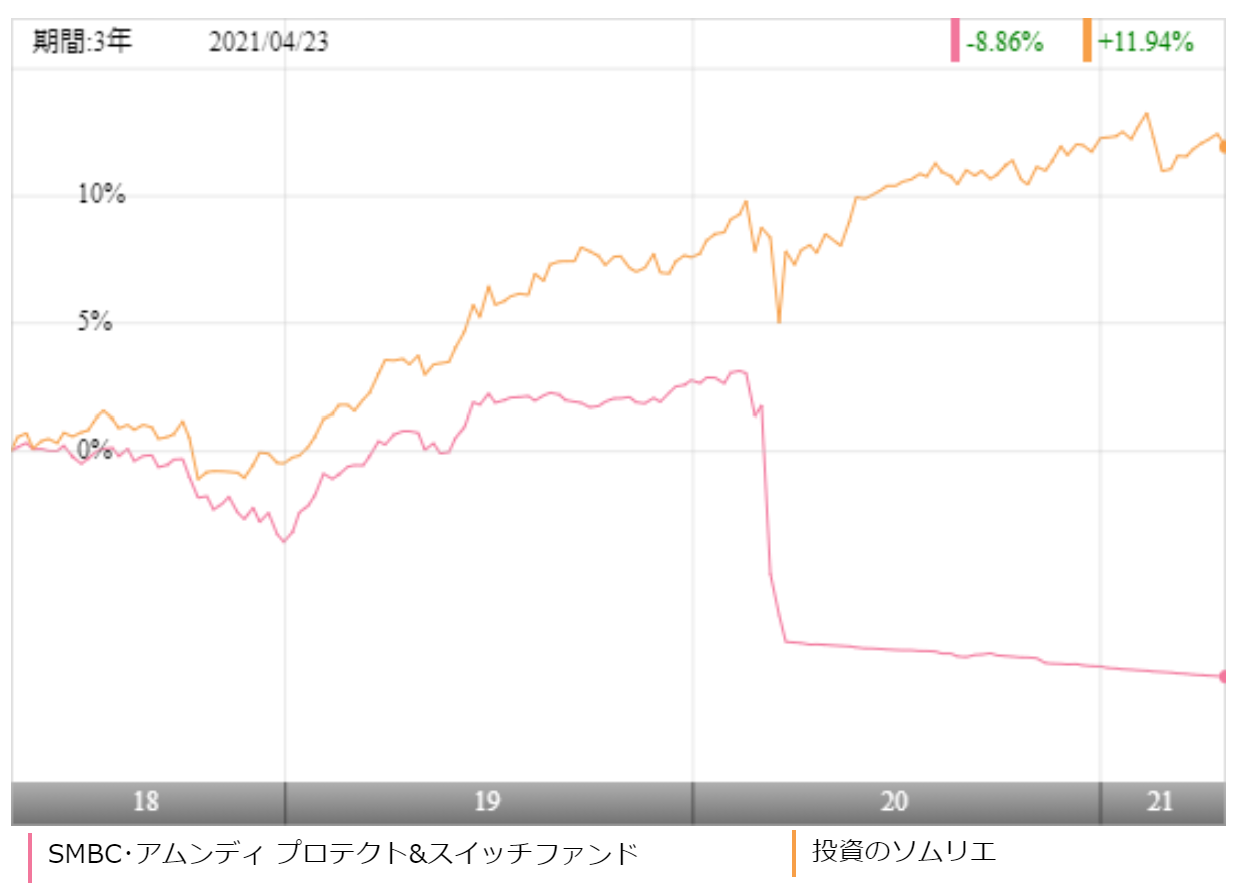

あんしんスイッチへの投資を検討する上で、類似ファンドとのパフォーマンスを比較しておいて損はありません。

今回は、安定運用のバランスファンドとして非常に人気の高い投資のソムリエと比較をしました。

※引用:モーニングスター

詳しく見るまでもないですが、投資のソムリエの圧勝です。

投資をするのであれば、投資のソムリエのようにコロナショックの下落は小さく、かつ安定してプラスのリターンを生み出すファンドに投資をしたいものです。

評判はどう?

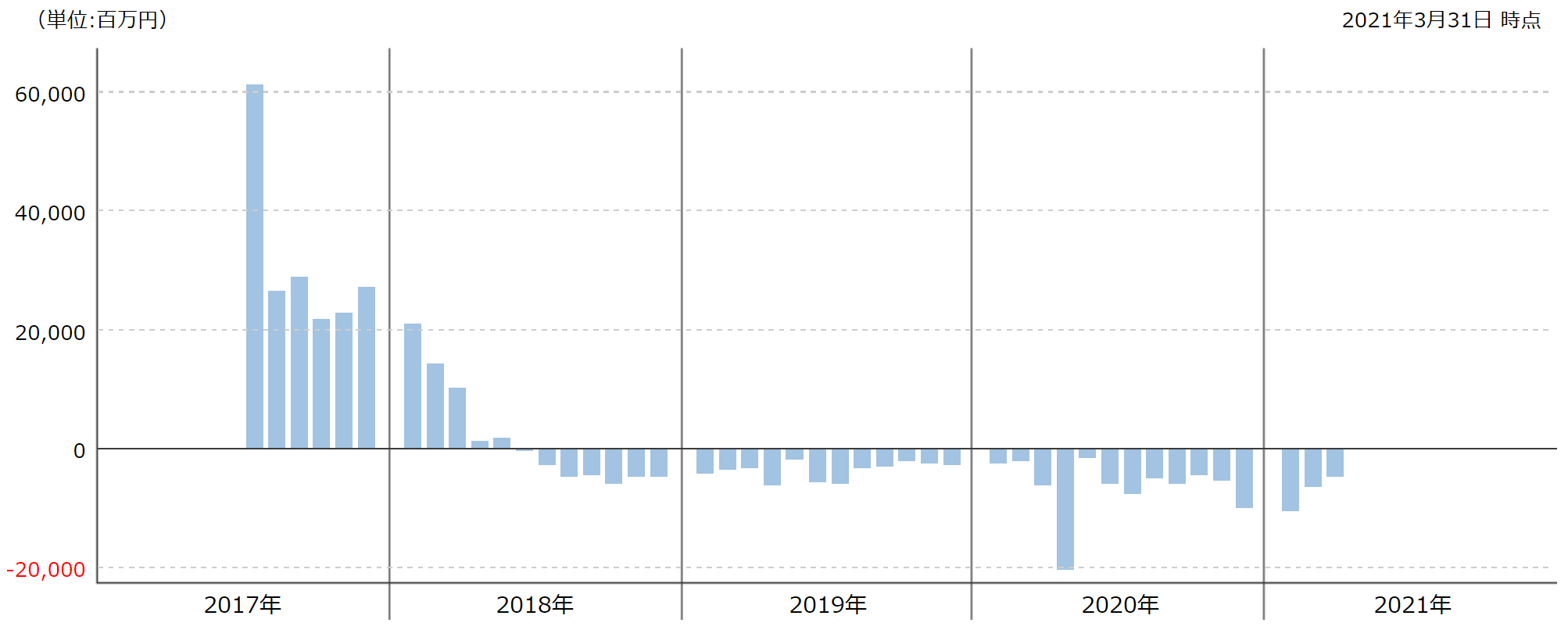

あんしんスイッチの評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流出しているということは、それだけあんしんスイッチを解約している人が多いということなので、評判が悪くなっているということです。

あんしんスイッチは2018年以降、資金の流出が毎月続いており、結局、人気は最初だけだったということです。

結局、プロテクトラインが一度も一段あがることなく、償還を迎えそうなので、当然と言えば、当然ですね。

※引用:モーニングスター

SMBC・アムンディ プロテクト&スイッチファンド『あんしんスイッチ』の今後の見通し

ほぼ、間違いなく2021年中に償還を迎えることになりますので、今更感はありますが、改めてあんしんスイッチがいかに無謀なことをやろうとしていたのかを下に解説しておきます。

今後、似たようなファンドが数年後に出てこないとも限らないので、同じ間違いをしないように考え方だけでも身に着けてください。

商品パンフレットを見ると、まあキレイに右肩上がりにプロテクトラインが上がっていくようなイメージを想起させるように書かれていますが、プロテクトラインが1段上がるにはどの程度のハードルだったのか検証してみましょう。

まず元本水準である10000円にプロテクトラインが上がるためには、基準価額が10600円になる必要がありますので、年6%のリターンあればいいように見えます。

しかし、信託報酬分が年1.44%ほどありますので、実質年7.44%ほどはプラスが出なければいけないということですね。

7.44%であれば株式ファンドに投資をすれば、簡単に実現可能なように感じます。

しかし、あんしんスイッチの投資対象は世界の株式・債券・短期金融資産であり、

さまざまな資産へ投資し、資産配分を機動的に変更することにより、基準価額がプロテクトラインを上回るように運用しつつ、安定的な収益の獲得を目指すので、リスクをとって株式に100%投資するようなことはしないということです。

以前のポートフォリオをベースに考えると、株式約20%、債券約50%、短期金融資産約30%となっていました。

短期金融資産の利回りは0%/年で、債券は米国債程度の期待リターンだと考え、約1%と過程でしょう。

そうすると、残りの株式20%で、総資産に対して6.94%/年の利回りで運用刷る必要があります。

| 組入比率 | リターン内訳 | |

| 株式 | 約20%×●●= | 6.94% |

| 債券 | 約50%×1%= | 0.5% |

| 短期金融資産 | 約30%×0%= | 0% |

| 計 | 7.44% |

そこから逆算すると、株式部分は年30%近い利益を出さなければ、資産全体が7.44%のリターンを得ることはできません。

どうでしょう?

こう考えると、いかにプロテクトラインが上がるのが、難しいかわかっていただけたのではないでしょうか?

タイミングが悪かったと言えば、それまでなのですが、プロテクトラインが一度も上昇せずに償還を迎えるので、詐欺にあったような気になってしまうかもしれません。

ただ、しっかりと投資をする前に分析ができていれば、そもそも投資をするべきファンドではないとわかる人にはわかったはずです。

投資はどこまで行っても自己責任です。

だからこそ、自分でしっかりと投資判断ができる目を養う必要があります。

もし、あんしんスイッチで失敗してしまった人は、次同じ間違いをしないように今回の失敗を教訓として、銘柄選定をしてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点