アポロ11号が人類初の月面着陸を成功させてから約半世紀。今や宇宙は企業がビジネスを展開する空間となりました。

ロケットや人工衛星に関する技術は日進月歩で進化しており、人工衛星は私たちの生活になくてはならないインフラにまでなっています。

そんな宇宙関連ビジネスに投資できるファンドがニッセイアセットから登場しました。

ニッセイ 宇宙関連グローバル株式ファンド『愛称:スペース革命』には、為替ヘッジのあり・なしと分配あり・なしで4種類のファンドが設定されています。

その中で、今回は一番人気のある為替ヘッジ無・分配無のスペース革命を分析していきます。他のスペース革命を検討している方にも参考になるよう書いていますので、ぜひ一読ください。

「スペース革命って投資対象としてどうなの?」

「スペース革命って持ってて大丈夫なの?」

「スペース革命より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

ニッセイ 宇宙関連グローバル株式ファンド『スペース革命』の基本情報

投資対象は?

主として、日本を含む世界各国の宇宙関連企業(ロケットや人工衛星の製造・打上げ・運用等に関する事業を展開する企業、衛星データ等を活用して事業を展開する企業など)の株式を主要投資対象とします。

TCWインベストメント・マネジメント・カンパニーからの助言を活用し、株価上昇が期待される銘柄に投資を行い、原則として、為替ヘッジを行いません。運用はファミリーファンド方式です。

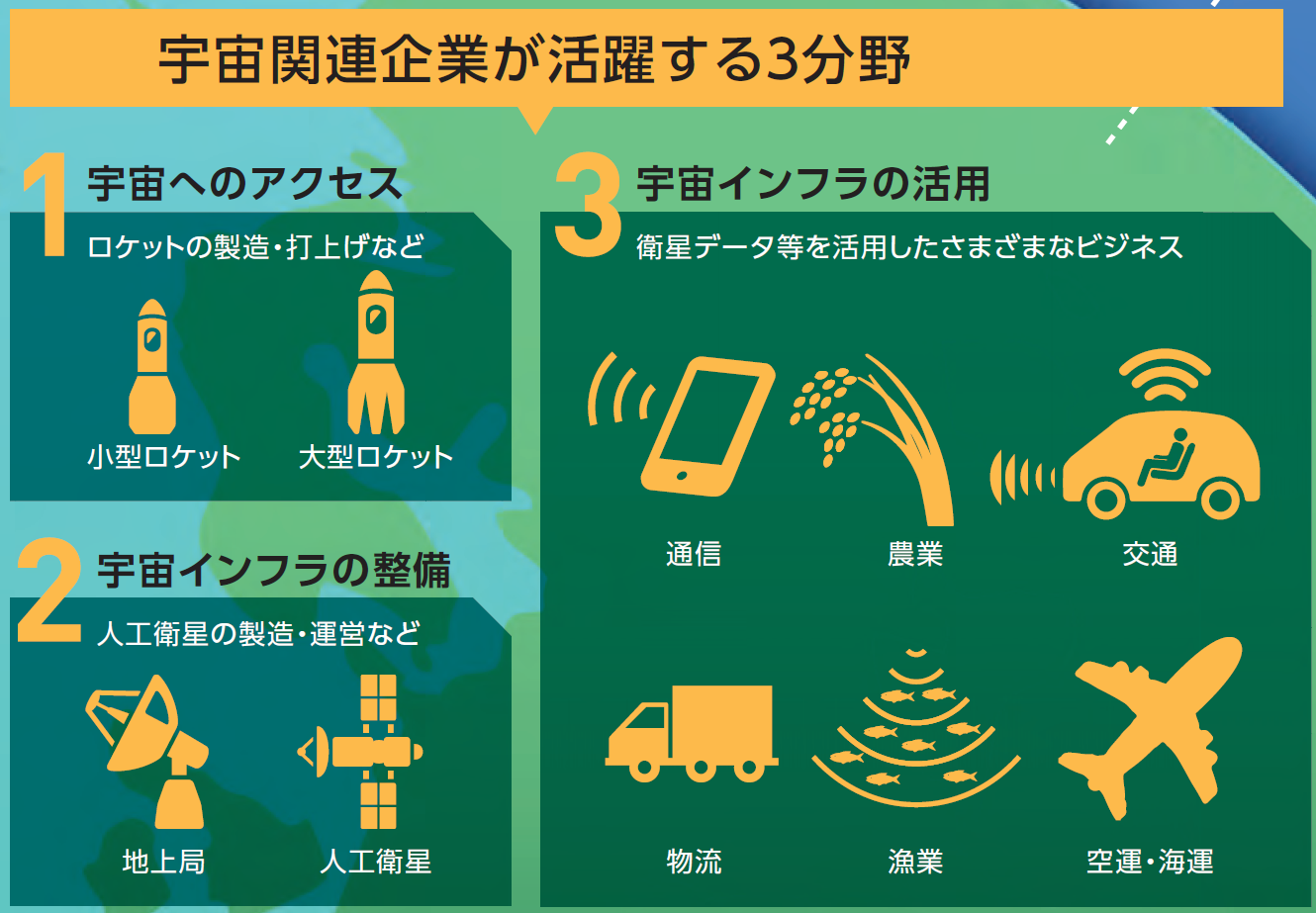

下図のように、宇宙関連企業が活躍している分野は大きく3つに分類されます。

1つ目が宇宙へのアクセスという分野でロケットの製造や打ち上げなどを行っている分野ですね。

2つ目が宇宙インフラの整備の分野で人工衛星の製造や運営などを行っています。

そして3つ目が宇宙インフラの活用の分野で、衛星データを活用した様々なビジネスが展開されています。

※引用:販売用資料

スペース革命の現在の組入銘柄は26銘柄でかなり数を絞り込んでいます。個人的に銘柄を絞り込んだファンドというのは好みですね。

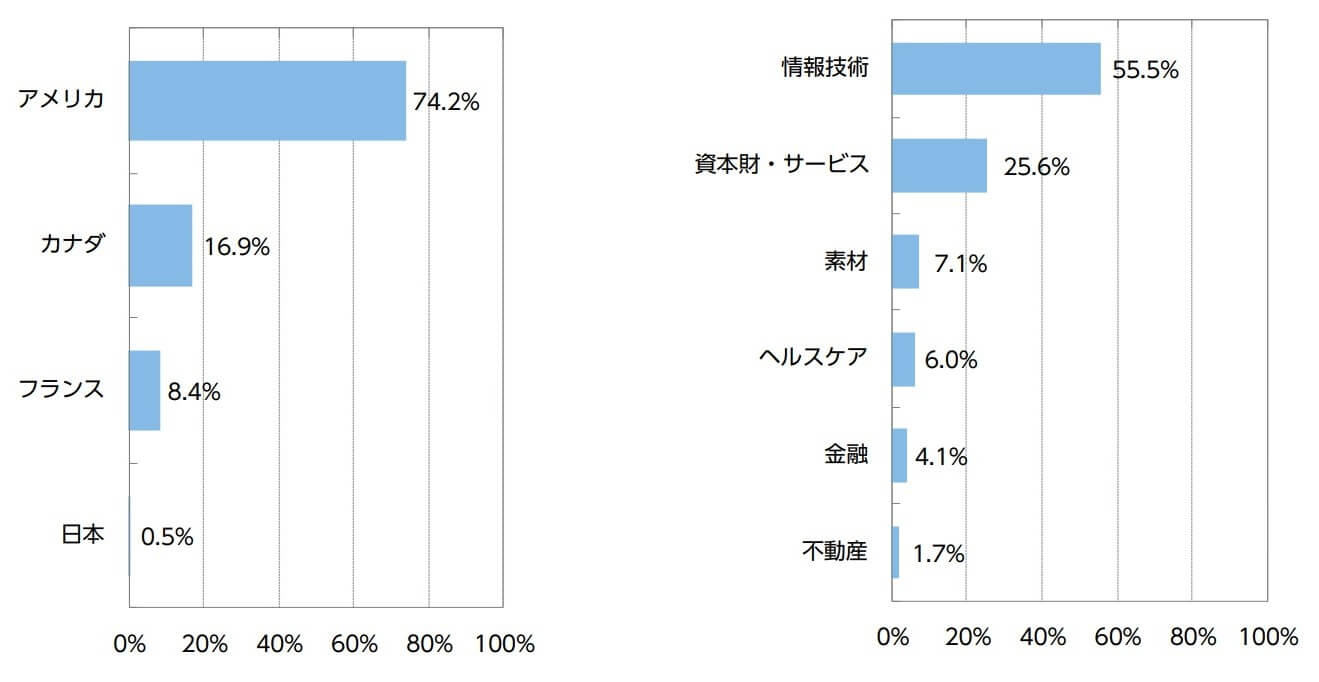

国別の組入比率を見ると、アメリカが約7割、カナダが2割、フランスが約1割といったところです。やはり宇宙開発もアメリカが進んでいるんですね。

※引用:マンスリーレポート

純資産総額は?

純資産総額は投資信託を見極める際に大切なポイントとなります。

純資産総額が多い方が、ファンドマネージャーが資金を投資する際に有利であったり、他の投資家の解約の際の影響が小さくなりますので、良い投資信託と判断されます。

また純資産総額が減少しているファンドは、解約が増えているということです。さらに投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもあります。

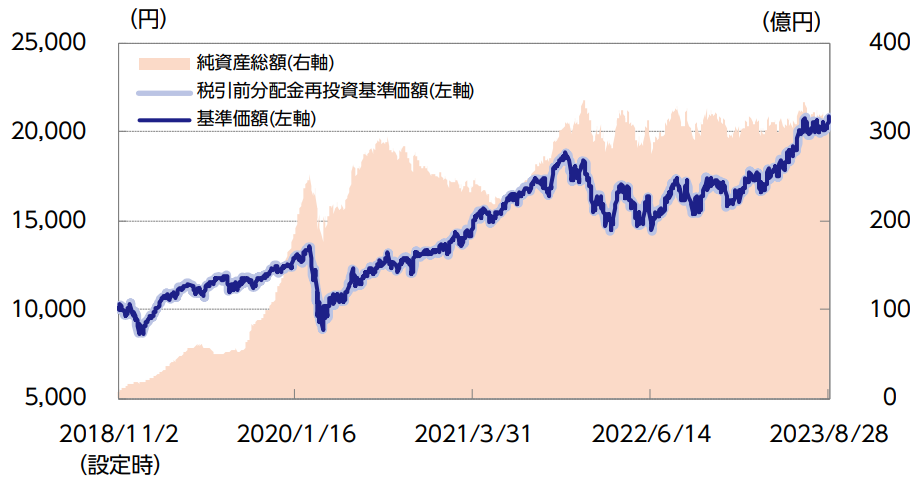

スペース革命はコロナショック以降も大きく純資産額を増やしており、現在は300億円の規模となっています。為替ヘッジ有や配当有も含めると400億円程度はありますので、投資家からも注目が集まっていることがわかります。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言います。実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。

信託報酬より実質コストがかなり高くなっている場合もあるので、事前に確認しておいた方が良いでしょう

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

スペース革命の実質コストを見てみると、1.953%とかなり割高な設定となっています。

ファンド・オブ・ファンズでの運用なので、どうしても手数料が余計にかかってしまいますが、初年度に3.3%も手数料を支払うのはバカらしいですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.897%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.953%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

ニッセイ 宇宙関連グローバル株式ファンド『スペース革命』の評価分析

基準価額をどう見る?

スペース革命の基準価額は2021年まで大きく上昇し、2022年は停滞していましたが、2023年からまた大きく上昇し始めました。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、スペース革命の運用実績を見てみましょう。

直近1年間の利回りは28.62%と高い利回りとなっています。3年平均利回りは17%を超えているので、悪くはなさそうです。

ただし、この利回りだけを見て、投資判断をするのは時期尚早です。他のファンドとのパフォーマンスを比較したうえで投資をするか決めましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +28.62% |

| 3年 | +17.66% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

スペース革命は、日本を含むグローバル株式カテゴリーに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

スペース革命は直近1年間は上位10%に入っていますが、3年平均利回りは平均以下となっています。悪くないファンドであることはわかりますが、非常に優れたパフォーマンスというわけでもないことがわかりますね。

| 上位●% | |

| 1年 | 9% |

| 3年 | 59% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

続いて、スペース革命の年別のパフォーマンスを見てみます。

2022年はマイナスではありますが、10%程度のマイナスであれば、他のファンドよりも下落幅を抑えられています。

全体として、20%以上の大きなプラスの年が多く、優れたパフォーマンスに見えますが、それでもランキングではさきほどの通りです。

| 年間利回り | |

| 2023年 | +26.58%(1-9月) |

| 2022年 | ▲12.11% |

| 2021年 | +38.38% |

| 2020年 | +6.05% |

| 2019年 | +36.91% |

※2023年10月時点

インデックスファンドとのパフォーマンス比較

続いて、スペース革命とインデックスファンドのパフォーマンスを比較してみましょう。

インデックスファンドにパフォーマンスで劣後するようなことがあれば、あえて高いコストを支払って投資をする価値がないことがわかります。

スペース革命は米国株式の比率が70%程度ありますので、今回は、同カテゴリーで非常に人気の高いeMAXISSlim先進国株式インデックスと比較しました。

※引用:ウエルスアドバイザー

直近の3年間では、ほぼ全期間において、eMAXIS Slim 先進国株式インデックスが上回っていました。

この結果を見ると、あえて高いコストを支払わなくても、超低コストのインデックスファンドに投資をしておけば十分ですね。

| スペース革命 | slim 先進国 | |

| 1年 | +28.62% | +21.49% |

| 3年 | +17.66% | +21.52% |

| 5年 | - | +15.06% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、他のアクティブファンドをパフォーマンスを比較してから投資をしても、遅くはありません。

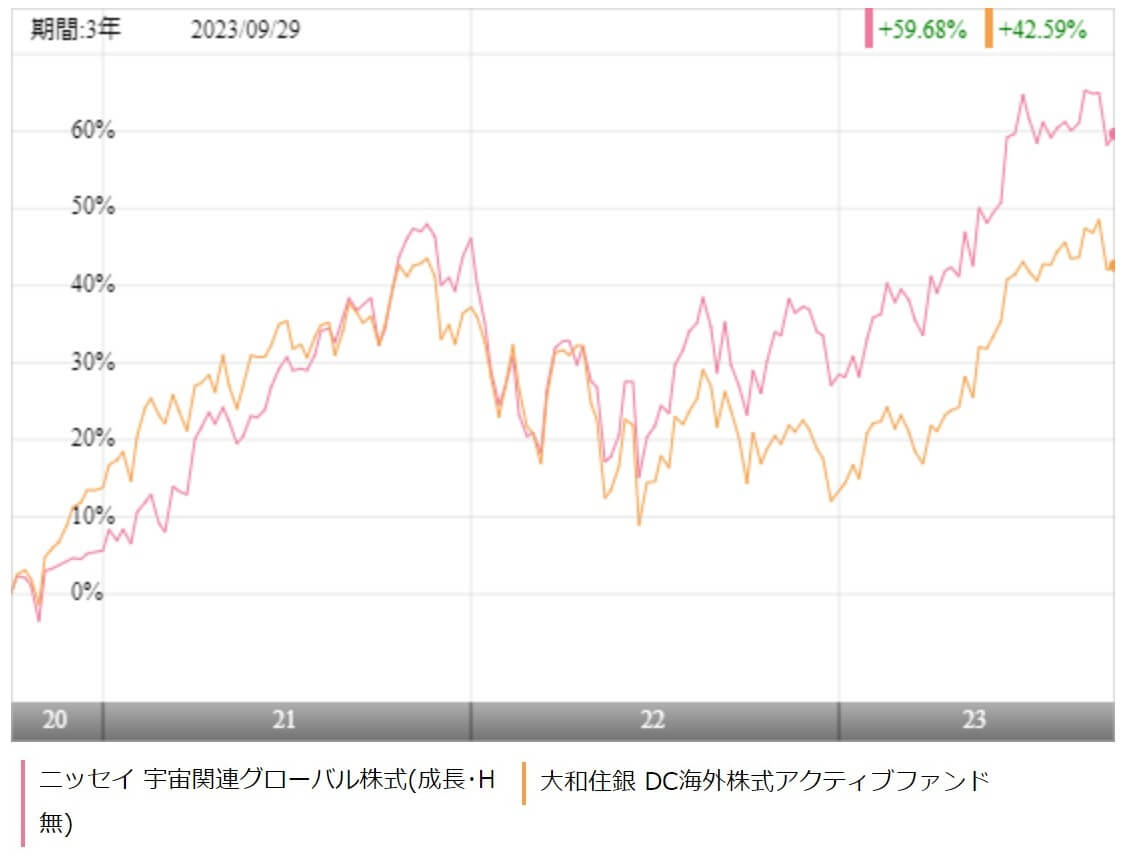

そこで、今回は先進国株式を投資対象にアクティブ運用している大和住銀DC海外株式アクティブファンドを比較をしました。

※引用:ウエルスアドバイザー

大和住銀DC海外株式アクティブファンドは非常に優秀なファンドなのですが、そこに勝っているのは素晴らしいです。

ただ、より低コストのインデックスファンドのほうがパフォーマンスが優れているので、あえてスペース革命を選ぶことはないですね。

| スペース革命 | 大和住銀DC | |

| 1年 | 28.62% | 20.33% |

| 3年 | 17.66% | 13.90% |

| 5年 | - | 14.59% |

| 10年 | - | 15.98% |

※2023年10月時点

最大下落率は?

スペース革命への投資を検討するのであれば、過去にどの程度下落したことがあるのかは確認しておいて損はありません。

そうすることで、いざ下落したときに冷静でいられるからです。

それでは、スペース革命の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲14.78% |

| 3カ月 | ▲18.76% |

| 6カ月 | ▲16.08% |

| 12カ月 | ▲12.11% |

※2023年10月時点

運用期間が短いのこともあり、まだ20%程度しか下落したことがありません。株式ファンドだと30~40%は下落する場面に今後出くわす可能性は十分ありますので、そのつもりでいてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

それでは、スペース革命の評価はどうでしょうか?

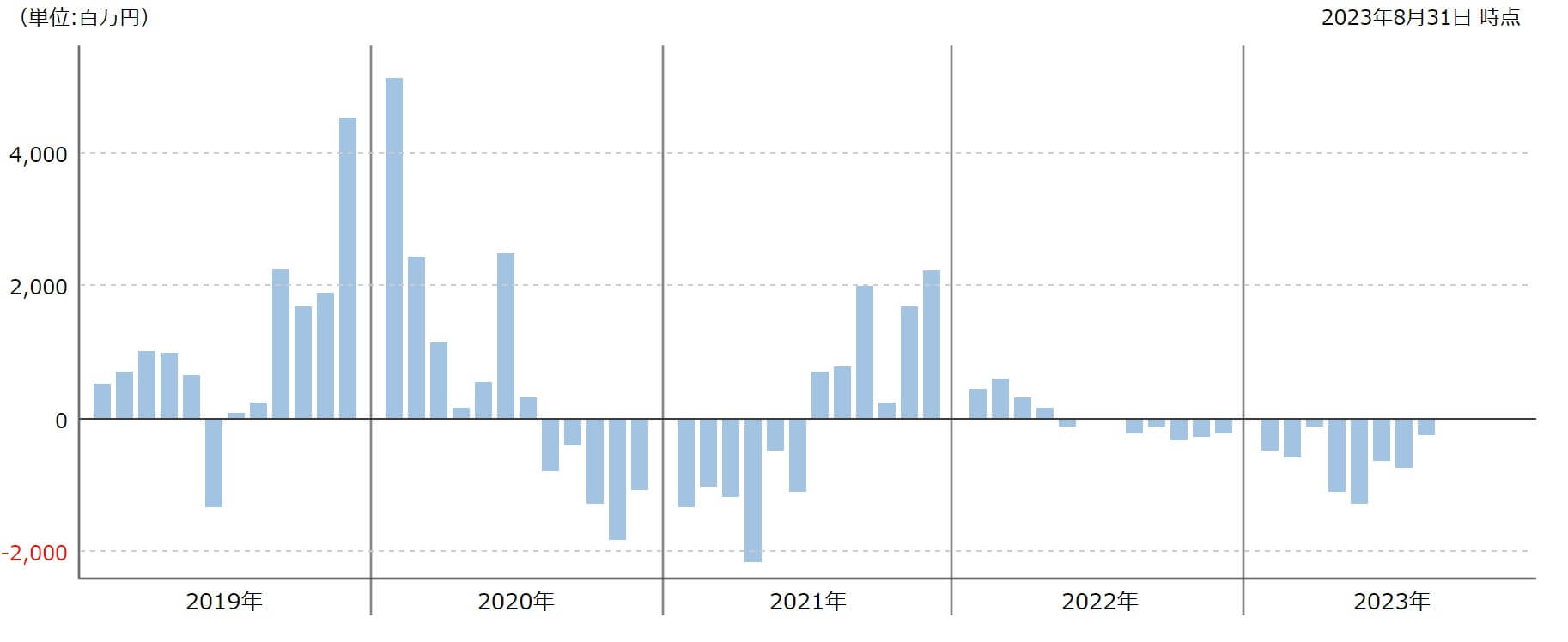

資金の流出入を見れば、投資信託の評判がわかります。解約が増えているということは、資金が流出超過となっているということであり、逆にファンドを購入する人が増えていれば、資金が流入超過となります。

その点、スペース革命は2022年後半からは資金の流出が続いています。インデックスファンドにパフォーマンスで負けているため、あえて高いコストを支払ってでも投資をしようという投資家がいないということですね。

※引用:ウエルスアドバイザー

ニッセイ 宇宙関連グローバル株式ファンド『スペース革命』の今後の見通し

宇宙産業は、今まで国が主導で行ってきた宇宙開発が民間主導で行われ始めており、ビジネスチャンスにあふれています。

ただ、テーマとしては非常に魅力的ではあるものの、電気自動車や自動運転をテーマにしたファンドと同じで、すぐに大きく伸びていくのかと問われると、正直なところあまりイメージは湧きません。

実際、スペース革命は、宇宙という将来性の高い分野のファンドではありますが、現状、インデックスファンドにもパフォーマンスで負けてしまっており、高いコストを支払って投資をするような投資先ではありません。

またインデックスファンドの中にスペース革命の投資先の企業が含まれていたりもするため、実際にはインデックスファンドへの投資でもスペース革命に組み入れられている一部の銘柄には投資ができていたりします。

テーマとしては、個人的にとても好きな領域ではありますが、投資対象としてみたときは、無難にeMAIS Slim先進国株式インデックスで良いと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点