コロナショック以降に急激な成長を見せたことで、大きな注目を浴びるようになったのが米国のテクノロジー株です。

そんな米国のテクノロジー株に着目して新規で設定されたのが、大和アセットマネジメントのiFreeレバレッジ FANG+です。

今日は、このiFreeレバレッジ FANG+について分析していきます。

「iFreeレバレッジ FANG+って投資対象としてどうなの?」

「iFreeレバレッジ FANG+って持ってて大丈夫なの?」

「iFreeレバレッジ FANG+より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

iFreeレバレッジ FANG+の基本情報

投資対象は?

iFreeレバレッジ FANG+の投資対象は、次世代テクノロジーをベースに、グローバルな現代社会において人々の生活に大きな影響力を持ち、高い知名度を有する米国上場企業の株式です。

FANGというのは、主要銘柄であるFacebook、Amazon、Netoflix、Googleを指し、iFreeレバレッジ FANG+はNYSE FANG+指数の値動きの2倍動くように設計されています。

実際にはスター・ヘリオス・ピーエルシーというアイルランド籍の特別目的会社が発行する債券に投資をしていくことになります。

※引用:マンスリーレポート

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

純資産総額が多いほうが、ファンドマネージャーが資金を投資する際に有利であったり、他の投資家の解約の際の影響が小さくなりますので、優れた投資信託と言えます。

投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

iFreeレバレッジ FANG+は、約75億円と思った以上に規模は小さいです。

かなり値動きが大きくハイリスクの投資商品であるため、多くの投資家から受け入れられているわけではありませんが、ハイリスクを好む投資家が積極的に買い込んでいるようです。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには株式売買手数料や有価証券取引税、監査費用などが含まれています。

特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

iFreeレバレッジ FANG+は購入時手数料が2.2%、信託報酬が約1.3%と決して安くありません。

株式相場が上昇しているときには大きなリターンが期待できますので、手数料は気になりませんが、はたしてどこまで運用がうまくいくでしょうか。

| 購入時手数料 | 上限2.2%(税込) |

| 信託報酬 | 1.275%(税込)以下 |

| 信託財産留保額 | なし |

| 実質コスト | 1.309% |

※引用:最新交付目論見書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

iFreeレバレッジ FANG+の評価分析

基準価額をどう見る?

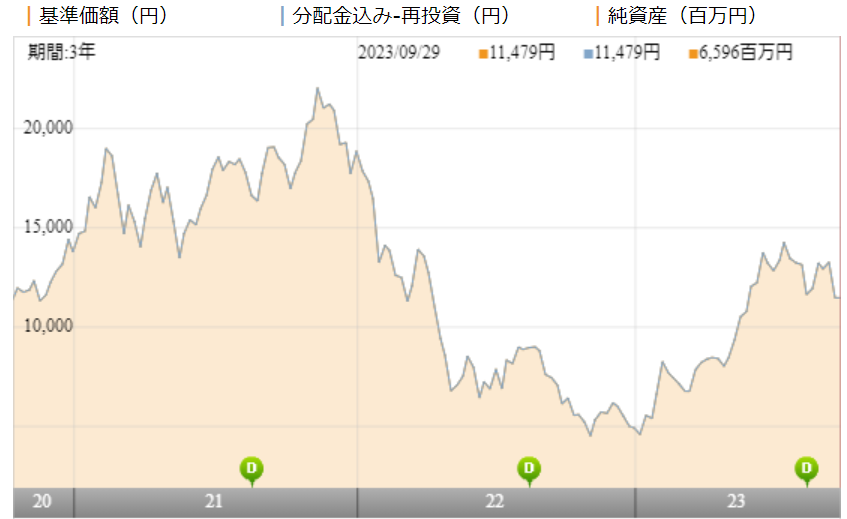

iFreeレバレッジ FANG+は2021年末までに基準価額が2倍くらいになりましたが、2022年以降は急落しており、10000円台まで下落してしまっています。いかに値動きが大きいかがわかりますね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、iFreeレバレッジ FANG+の運用実績を見てみましょう。

年間の利回りは86.83%とかなり大きなプラスとなっています。ただ、3年平均利回りは2%しかないので、いかにこのファンドの値動きが大きいかがわかりますね。

株式市場が好調なうちはいいですが、2022年のような下落相場だと、このような悲惨な結果になってしまいます。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | 86.83% |

| 3年 | 2.36% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

iFreeレバレッジ FANG+は、株式ブル型に属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

iFreeレバレッジ FANG+の直近1年間ランキングは、上位10%に入っていますが、3年平均利回りは下位10%に入っており、これでは投資をする気になりませんね。

| 上位●% | |

| 1年 | 8% |

| 3年 | 90% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

iFreeレバレッジ FANG+の年別のパフォーマンスを見てみましょう。

2022年の利回りは▲73.62%となっています。FANG+はただでさえ値動きが大きいファンドですが、そこにレバレッジがかかってますので、恐ろしい値動きです。

| 年間利回り | |

| 2023年 | +112.31%(1-9月) |

| 2022年 | ▲73.62% |

| 2021年 | +29.58% |

※2022年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

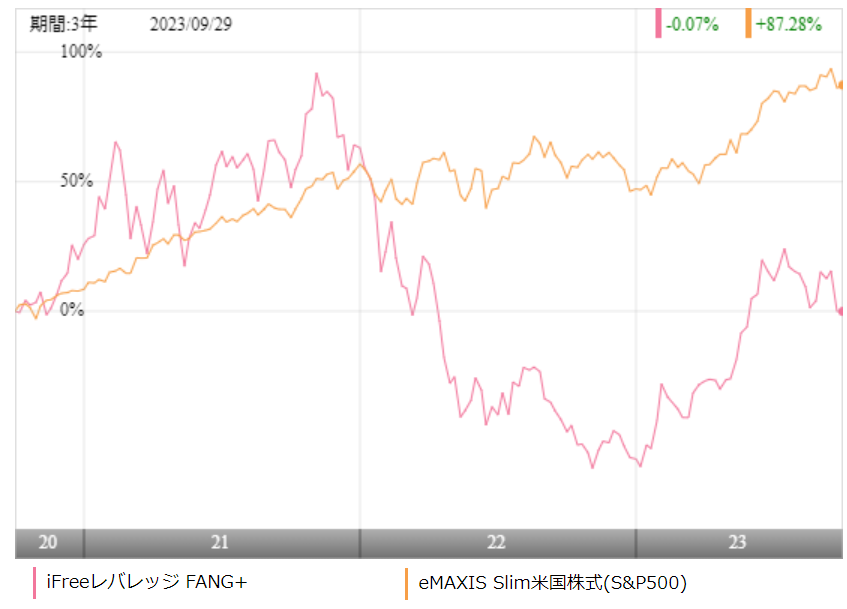

iFreeレバレッジ FANG+に投資をするのであれば、最低限、低コストのインデックスファンドよりパフォーマンスが優れていなければ、投資をする価値がありません。

iFreeレバレッジ FANG+は米国株の比率が100%なので、超低コストで絶大な人気を誇るeMAXIS Slim 米国株式(S&P500)と比較をしてみます。

※引用:ウエルスアドバイザー

2021年末まではiFreeレバレッジFANG+の圧勝でしたが、2022年以降はiFreeレバレッジFANG+が急落している関係で、eMAXIS Slim 米国株式(S&P500)が大きくリードしています。

レバレッジ型ファンドはこのようにインデックスを上に下に大きく突き抜けるのが特徴ですので、下に突き抜けたときに慌てて売却するのが一番最悪ですね。

| 年平均利回り | iFreeレバFANG+ | slim 米国株式 |

| 1年 | 86.83% | +24.67% |

| 3年 | 2.36% | +22.16% |

| 5年 | - | +13.93% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

アクティブファンドへ投資をするのであれば、アクティブファンドの中でも優秀なファンドに投資をしたいものです。

そこで、今回は米国株のアクティブファンドで非常に人気の高いアライアンス・バーンスタインの米国成長株投信とパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

こちらも2021年まではiFreeレバレッジFANG+が大きくリードしていましたが、2022年以降は、米国成長株投信が大きく差をつけてリードしています。

米国成長株投信も相当パフォーマンスはいいので、あまり欲張り過ぎずに投資をしてほしいと思います。

| 年平均利回り | iFreeレバFANG+ | 米国成長株投信 |

| 1年 | 86.83% | +25.71% |

| 3年 | 2.36% | +18.31% |

| 5年 | - | +16.72% |

| 10年 | - | +18.21% |

※2023年10月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、iFreeレバレッジFANG+の最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲42.28% |

| 3カ月 | ▲50.06% |

| 6カ月 | ▲61.72% |

| 12カ月 | ▲74.21% |

※2023年10月時点

iFreeレバレッジFANG+は2021年10月~2022年9月の1年間で、74%以上の下落を記録しています。

50%以上下落するということは、元の水準に戻すためには100%以上のパフォーマンスを出さなければいけないので、いかに大変かがわかりますね。

レバレッジ型ファンドはとにかく50%以上の下落が日常茶飯事のように起きますので、これに耐えられる自信がない人はそもそも投資をしないほうが賢明です。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

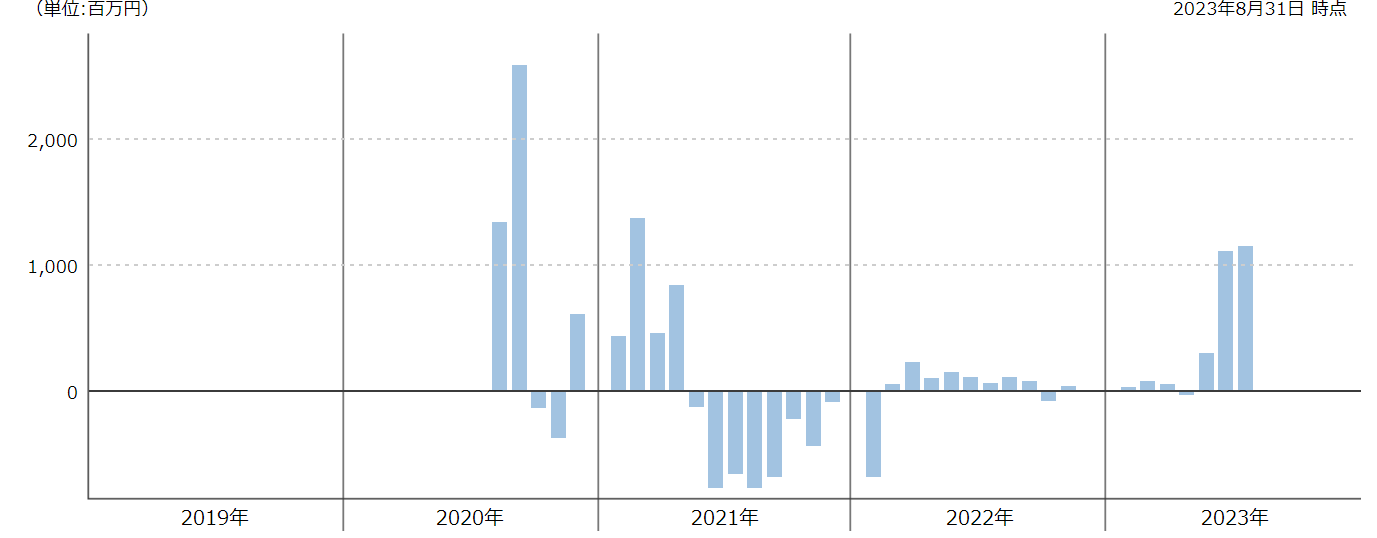

それでは、iFreeレバレッジFANG+の評判はどうでしょうか?

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

iFreeレバレッジFANG+は2021年の後半までは資金流出していましたが、直近数カ月は資金が流入超過となっています。

ここまで大きく下げてきたので、逆に買い場だと思った投資家が参戦してきているということですね。

※引用:ウエルスアドバイザー

レバレッジファンドの注意点

すでにこのブログでは、口酸っぱくお伝えしているので、今更と思うかもしれませんが、iFreeレバレッジFANG+のようなレバレッジ型ファンドに投資をする際に必ず覚えておかなければいけないことがあります。

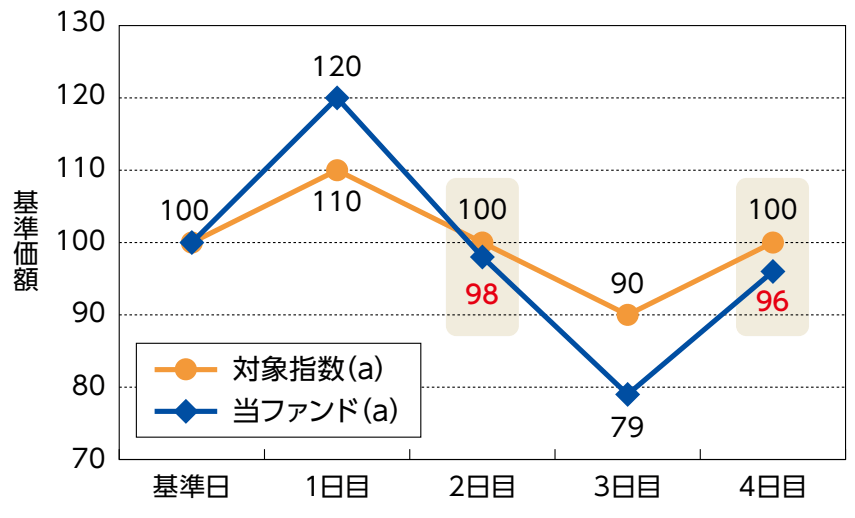

それは、iFreeレバレッジFANG+には下落圧力がかかっているということです。具体例でみたほうがわかると思いますので、以下の表をご覧ください。

※引用:交付目論見書

対象指数がFANG+で、当ファンドの基準価額はFANG+の2倍の値動きをするiFreeレバレッジFANG+だとしましょう。注目すべきは、一日の変動率はFANG+が▲10%、+10%すると、iFreeレバレッジFANG+は▲20%、+20%になります。

しかし、基準日を100としたとき、翌々日の終値時点では、FANG+が▲1%に対して、iFreeレバレッジFANG+は▲4%になってしまうのです。

なぜ?と思われる方は実際に計算してみてください。

もう少し補足しておくと、以下の図の黄色線のように、FANG+が推移をしたとしましょう。そうすると、iFreeレバレッジFANG+は青線のような推移をします。

※引用:交付目論見書

ですので、レバレッジ型のファンドを保有する場合、レンジ相場を上下に変動する場合や下落相場が続くと、レバレッジをかけていない指数は下落していないにも関わらず、レバレッジ型ファンドは下落していきます。

そのため、長期の保有には向きませんので、大きく下落が始まりそうだと思ったらすぐに売却するようにしてください。

iFreeレバレッジ FANG+の今後の見通しと評価まとめ

いかがでしょうか?

2020年はパフォーマンスが好調だったので、急騰したiFreeレバレッジFANG+ですが、2022年以降は、かなり大きく下落しています。

このようにレバレッジ型ファンドは上昇トレンドに乗ることさえできれば、大きなリターンが期待できますが、逆に下落トレンドのときに買ってしまうと悲惨な結果を生むことになります。

繰り返しになりますが、単純にレバレッジをかけたファンドの場合、下落相場ではあなたが想像している以上に下落し、一度大きく下落してしまうと、そこから這い上がってくるのは、至難の技です。

ですので、余剰資金で遊び程度に、iFreeレバレッジFANG+に投資をしてみるのはよいですが、一発大儲けをしてやろうと投資をするような商品ではないので、くれぐれも無理のない範囲で投資をするようにしてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点