誰しも自分が買った株の価格が10倍以上になることを夢見るもの。そんな投資家の気持ちを見抜いて、新規設定されたのが、フィデリティ・世界割安成株投信『テンバガー・ハンター』です。

※テンバガーとは将来10倍以上に株価が上がると期待される銘柄のことです。

ただ、中身を見ると、テンバガーを狙っているはファンドのごく一部のようなので、注意が必要です。

テンバガー・ハンターには為替ヘッジありのAコースと為替ヘッジなしのBコースがありますが、今日はより人気が高いBコースを分析していきます。

こんなことがわかる

- テンバガー・ハンターは投資対象として、あり?なし?

- テンバガー・ハンターより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

フィデリティ・世界割安成長株投信 Bコース(為替ヘッジなし)『テンバガー・ハンター』の独自評価と分析

投資対象は?

テンバガー・ハンター Bコースの投資対象は成長力が高いにもかかわらず、割安と判断されている世界の株式です。

大きくコア銘柄とニッチ銘柄に分類し、ニッチ銘柄で、将来10倍以上に化けるか株式に投資をしていくようです。

ただ気になるのは、組入銘柄が非常に多く、仮にいくつかの銘柄が10倍以上になったとしても、そこまでファンド全体には、影響がないように思います。

※引用:交付目論見書

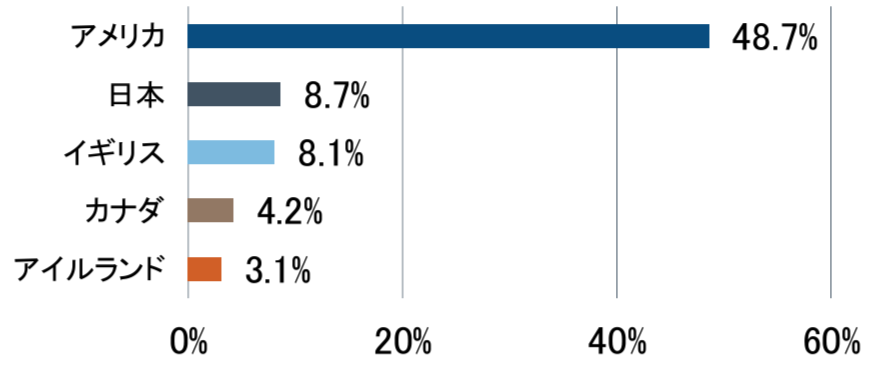

テンバガー・ハンター Bコースの国別の構成比を見てみると、アメリカが約50%、次いで日本、イギリスとなっています。

組入銘柄数が540ですので、かなり分散されており、正直1銘柄が10倍以上になったところで、大して基準価額が上昇しないようなポートフォリオになってしまっています。

私からすると、もっと銘柄を絞り込んで、運用をしないと面白みに欠けると思います。

※引用:マンスリーレポート

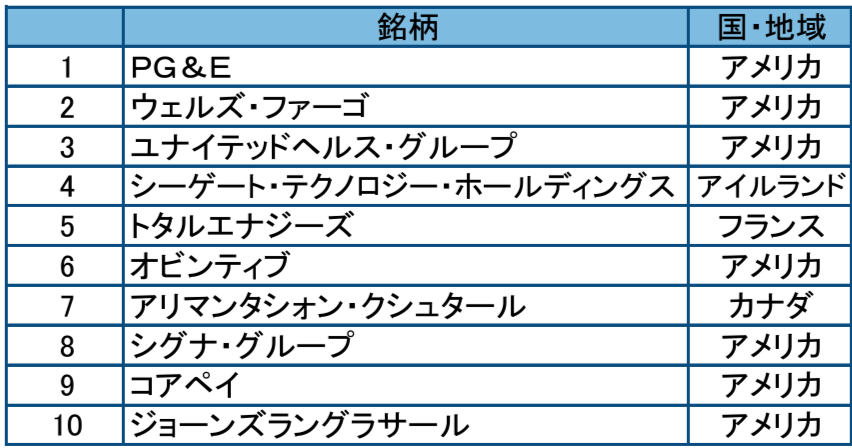

組入れ銘柄上位は以下のようになっています。私も聞いたことがない銘柄が半分くらいありますね。

※引用:マンスリーレポート

純資産総額は?

続いて、テンバガー・ハンター Bコースの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。最低でも50億円、余裕を持って100億円はほしいところです。

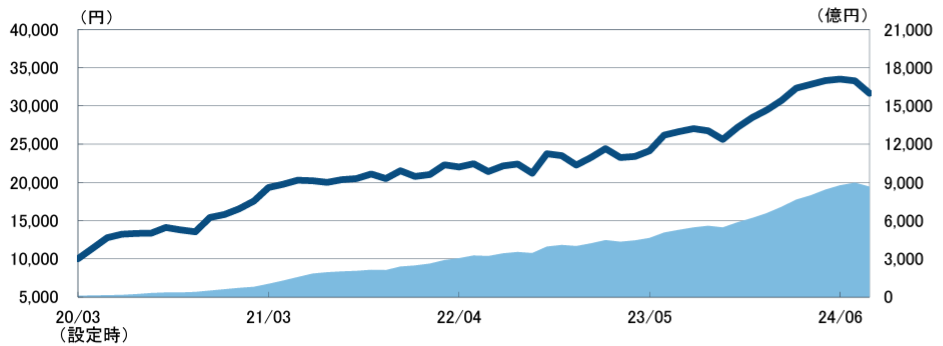

テンバガー・ハンター Bコース現在は8650億円程度で、非常に人気のファンドとなっています。テンバガーに投資をするという耳障りの良い言葉が並んでいますので、その影響もありそうですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

テンバガー・ハンター Bコースは購入時手数料がしっかり3.3%取られますので、この時点で評価が下がりますが、信託報酬も割高で投資家としては厳しいです。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.65%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.737%(概算値) |

※引用:最新運用報告書

基準価格の推移は?

テンバガー・ハンター Bコースは2021年以降、毎年堅調に上昇しており、他の株式ファンドの値動きと違うことが分かります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、テンバガー・ハンター Bコースの利回りを見ていきます。

| 平均利回り | |

| 1年 | +17.21% |

| 3年 | +15.88% |

| 5年 | - |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは+17.21%とかなり高い利回りです。3年平均利回りも10%台と非常に好調です。

ただ、この利回りだけを見ても良いのか悪いのか判断がつかないので、しっかり他のファンドとパフォーマンスを比較してから投資をするようにしてください。

同カテゴリー内での利回りランキングは?

せっかく投資をするのであれば、同じカテゴリー内でも、優れたファンドに投資をするべきです。

テンバガー・ハンター Bコースは日本株を含むグローバル株式カテゴリーに属しています。

このカテゴリー内でのランキングを確認すると、3年平均利回りで上位20%にランクインしており、優秀な運用がされていることがわかります。

| 上位●% | |

| 1年 | 41% |

| 3年 | 17% |

| 5年 | - |

| 10年 | - |

※2024年9月時点

年別のパフォーマンスは?

テンバガー・ハンター Bコースの年別のパフォーマンスを見てみましょう。

年別の利回りを確認することで、平均利回りを見るだけではわからない、毎年の基準価額の変動幅の大きさがわかります。

テンバガー・ハンターBコースは毎年プラスとなっており、特に2022年は大半の株式ファンドがマイナスの中、プラスになっているのは素晴らしいですね。

| 年間利回り | |

| 2024年 | +17.25%(1-6月) |

| 2023年 | +27.87% |

| 2022年 | +3.49% |

| 2021年 | +36.06% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

テンバガー・ハンター Bコースへの投資を検討するのであれば、少なくとも低コストのインデックスファンドよりは、パフォーマンスが優れていなければ投資する価値がありません。

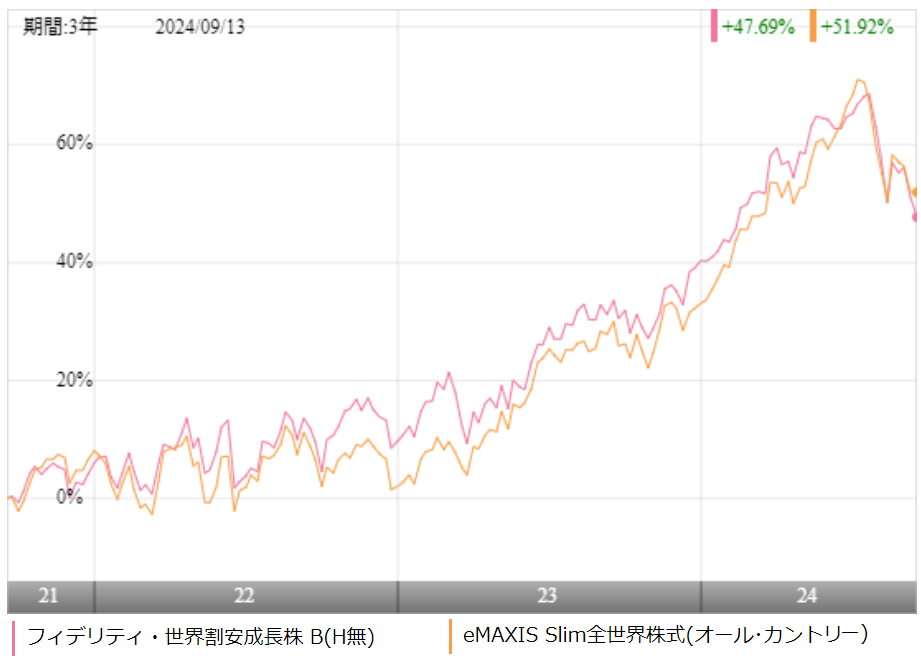

テンバガー・ハンター Bコースは、米国を中心に世界中の株式に、分散投資をしていますので、同じく世界の株式に投資ができるeMAXIS Slim 全世界株式(オールカントリー)と比較をしました。

※引用:ウエルスアドバイザー

直近3年間は、ほぼ全期間において、テンバガー・ハンター Bコースがパフォーマンスで上回っていることが分かります。

この結果を見れば、高いコストを支払ってでも投資をする価値があるように見えますが、少し運用期間がまだ短い点だけ気になりますね。

| テンバガーハンター | Slim 全世界株式 | |

| 1年 | +17.21% | +21.16% |

| 3年 | +15.88% | +15.78% |

| 5年 | - | +19.22% |

| 10年 | - | - |

※2024年9月時点

類似ファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

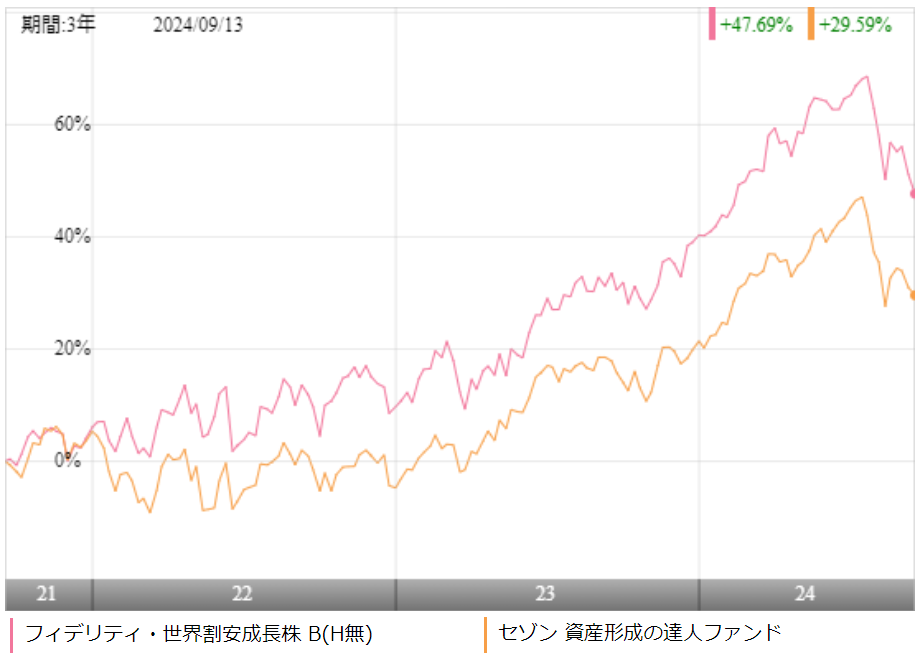

今回は、テンバガー・ハンター Bコースと同じように米国を中心に世界の株式に分散投資をしているセゾン 資産形成の達人ファンドと比較を行いました。

※引用:ウエルスアドバイザー

この比較でも、直近3年間は、ほぼ全期間において、テンバガー・ハンター Bコースが圧勝しています。

現時点で言えば、かなり優秀なファンドであることはわかります。

| テンバガーハンター | 資産形成の達人 | |

| 1年 | +17.21% | +13.13% |

| 3年 | +15.88% | +10.31% |

| 5年 | - | +15.56% |

| 10年 | - | +11.65% |

※2024年9月時点

最大下落率はどれくらい?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、テンバガー・ハンター Bコースの最大下落率を見ていきましょう。

| 期間 | 下落率 |

| 1カ月 | ▲5.43% |

| 3カ月 | ▲4.94% |

| 6カ月 | ▲5.01% |

| 12カ月 | +3.48% |

※2024年9月時点

テンバガー・ハンター Bコースはコロナショック以降に設定されたこともあり、まだ大きな下落を経験していません。

ファンドの運用ですので、今後、大きく下落することもありますが、長期保有をすることでしっかりプラスのリターンが出ていますので、くれぐれもパニック売りはしないようにしてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

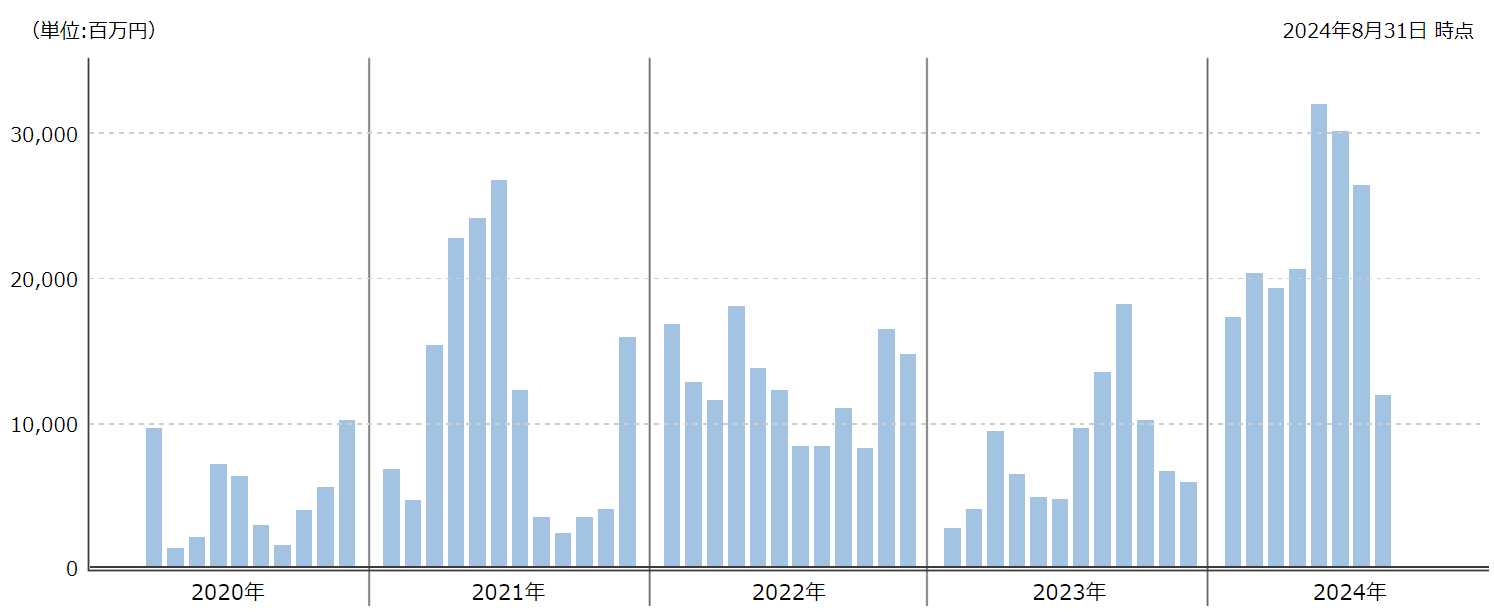

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流出しているということは、それだけこのファンドを解約している人が多いということなので、評判が悪いということです。

逆に資金が流入超過となっていれば、それだけこのファンドに投資をしている人が増えているということなので、評判が良いと言えます。

テンバガー・ハンター Bコースは直近になればなるほど、資金の流入額が増加しており、非常に人気が出てきていることがわかります。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

テンバガー・ハンター BコースはNISAでの取り扱いがありますので、この制度をうまく使っていきましょう。

| NISA | iDeCo |

| 〇 | × |

※2024年9月時点

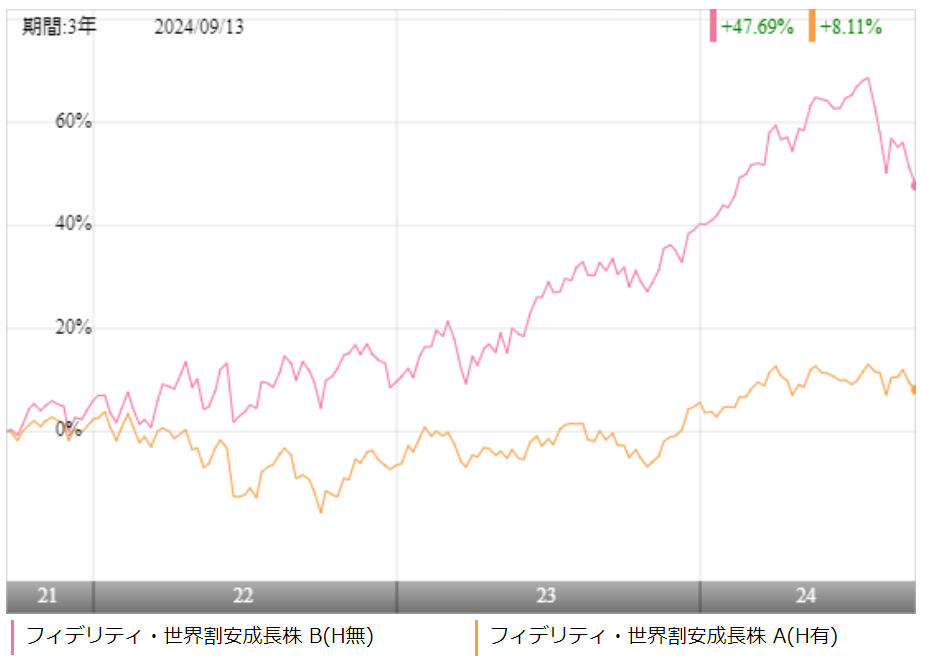

為替ヘッジ有と無はどちらがいい?

テンバガー・ハンター Bコースに投資をする上で、為替ヘッジ有のAコースか無のBコースかで悩む人もいるかもしれません。為替ヘッジ有にすればヘッジコストを支払うことで、為替による影響を受けなくなります。

実際にどちらのパフォーマンスがいいのか、AコースとBコースのパフォーマンスを比較してみました。

円安の影響もあり、テンバガー・ハンター Bコースがはるかにパフォーマンスで上回っています。

今後、円高に進むと思うのであれば、為替ヘッジをしておいたほうが良いですし、円安に進むのであればヘッジ無を選択したほうが良いことになります。ただ、結局為替の将来を予測するなど不可能に近いです。

なのであれば、そこまでこだわりがないと言う人はヘッジなしを選択すれば十分です。

フィデリティ・世界割安成長株投信 Bコース(為替ヘッジなし)『テンバガー・ハンター』の個人的評価まとめと今後の見通し

いかがでしょうか?

テンバガー・ハンター Bコースは運用期間がまだ短いとはいえ、現時点では優れた成果を残しています。この調子であと1~2年運用ができれば、かなり有望なアクティブファンドと言っていいと思います。

ただ、テンバガー・ハンター と名前を付けた割には400銘柄近くに分散投資をしており、今後、eMAXIS Slim全世界株式に勝ち続けることができるのか少し疑問が残ります。

ただ、少なくとも今は非常に好調なファンドですので、インデックスファンドに投資する以外に、ポートフォリオに追加するかを検討してもよいファンドだと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点