1996年に新規設定されて以来、長期にわたって運用されている日興アセットマネジメントの日本新興株オープン。パフォーマンスが好調であることから再度注目が集まっています。

今日は、そんな日本新興株オープンについて、徹底分析していきます。

こんなことがわかる

- 日本新興株オープンは投資対象として、あり?なし?

- 日本新興株オープンより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

日本新興株オープンを保有している人、購入を検討している人はぜひ参考にしてください。

日本新興株オープンの基本情報

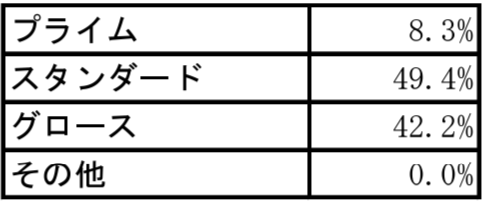

投資対象は?

日本新興株オープンの投資対象は、グロース市場およびスタンダード市場に上場している新興株式です。グロース市場の銘柄は、企業規模が小さく、社会構造の変化に柔軟に対応することで、大きな成長を遂げる可能性を秘めている市場です。

また多くの運用会社、証券会社でも、アナリストがカバーできていない銘柄も多く、隠れたお宝銘柄が眠っている可能性が高いので、高いリターンが期待できます。

※引用:マンスリーレポート

日本新興株オープンの組入銘柄は現在88銘柄となっており、組入上位10社は以下のようになっています。

1位のボードルアはITインフラストラクチャ分野に特化した専門企業です。2位のグローバルセキュリティエキスパートはサイバーセキュリティの老舗です。3位のフレクトはクラウド系のシステム開発会社です。

※引用:マンスリーレポート

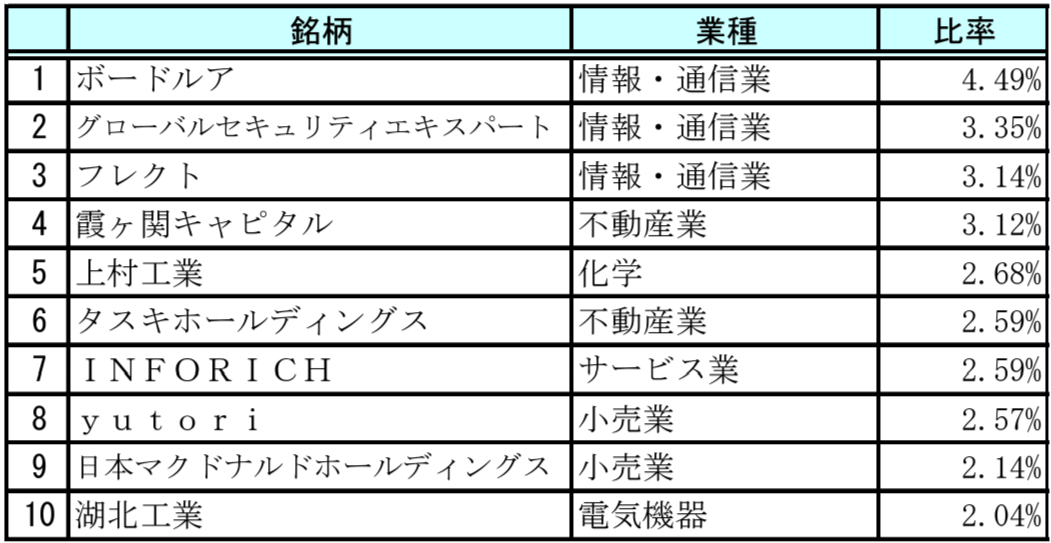

純資産総額は?

続いて、日本新興株オープンの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、ファンドの運用で必ず発生する運営コストが相対的に高くなるので、ファンドのパフォーマンスを悪化させる原因になります。

そのため、純資産総額も事前に確認すべきポイントの1つです。

日本新興株オープンは、100億円~200億円の間を推移しています。小型株ファンドは、純資産が大きくなりすぎると、思うように銘柄の入れ替えができなくなるため、大体この程度の規模のファンドが多いですね。

現在は、約120億円なので、規模としては問題ありません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

日本新興株オープンの実質コストは1.875%とかなり割高です。購入時手数料もしっかり取られますので、パフォーマンスが悪ければまず投資をしてはいけないファンドですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.672%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.875%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

日本新興株オープンの基準価額は、2021年末に大きく下落し、2022年以降、挽回してきましたが、2024年に入り、また大きく下落しています。

日経平均が40,000円を突破する中、その恩恵をあまり受けていないですね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、日本新興株オープンの運用実績を見てみましょう。

| 平均利回り | |

| 1年 | ▲1.20% |

| 3年 | ▲1.77% |

| 5年 | +9.83% |

| 10年 | +10.89% |

※2024年9月時点

直近1年間の利回りは▲1.20%となっています。3年も▲1.77%でパッとしませんが、10年平均利回りは10%とかなり高い利回りになっています。かなり値動きの大きいファンドであることがここからわかります。

ただ、この時点で投資判断してはいけません。他のファンドをパフォーマンスを比較してから投資判断するようにしてください。

同カテゴリー内での利回りランキングは?

日本新興株オープンは、国内小型株グロースカテゴリーに属しています。

投資をするのであれば、国内小型株カテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

日本新興株オープンは、5年、10年利回りが上位30%台にランクインしており、優れた成果を残していることがわかります。

| 上位●% | |

| 1年 | 67% |

| 3年 | 58% |

| 5年 | 30% |

| 10年 | 27% |

※2024年9月時点

年別のパフォーマンスは?

日本新興株オープンの年別の運用パフォーマンスを見てみましょう。2018年と2022年では二桁のマイナスとなっていますが、それ以外の年で2桁台のプラス出ています。

日本の小型株ファンドは基準価額の変動は大きいですが、長期保有を前提に考えれば、高いリターンが期待できますので、検討の余地はあります。

| 年間利回り | |

| 2024年 | ▲4.21%(1-6月) |

| 2023年 | +18.30% |

| 2022年 | ▲14.90% |

| 2021年 | +11.68% |

| 2020年 | +26.24% |

| 2019年 | +17.85% |

| 2018年 | ▲14.13% |

| 2017年 | +60.42% |

| 2016年 | +12.49% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

日本新興株オープンに投資するにあたって、より低コストで運用できるインデックスファンドとのパフォーマンスを比較しておいて損はありません。

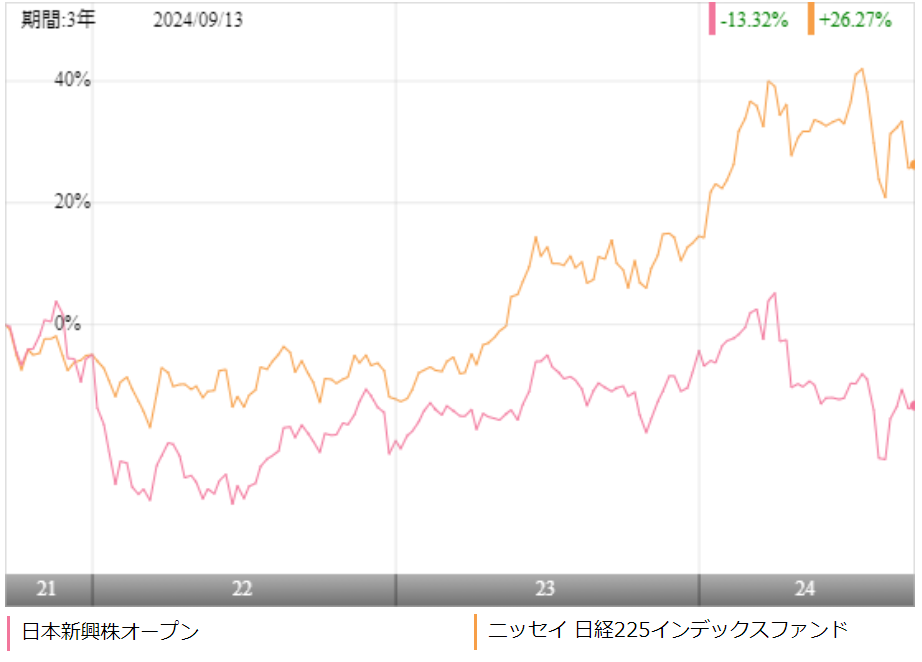

今回は、日経225をベンチマークとするニッセイ 日経225インデックスファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、終始、日本新興株オープンがインデックスファンドに負けています。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| 年平均利回り | 日本新興株オープン | ニッセイ 日経225 |

| 1年 | ▲1.20% | +20.41% |

| 3年 | ▲1.77% | +13.16% |

| 5年 | +9.83% | +15.19% |

| 10年 | +10.89% | +11.42% |

※2024年9月時点

5年平均、10年平均利回りもニッセイ 日経225インデックスファンドに軍配があがりました。

アクティブファンドはインデックスファンドよりもパフォーマンスが悪化する時期があるとはいえ、全期間において、インデックスファンドに負けてしまっていると、さすがに投資をする気にはなれません。

アクティブファンドとのパフォーマンス比較

せっかくアクティブファンドに投資をするのであれば、同じカテゴリーの中でも優秀なファンドに投資をしたいと思うもの。

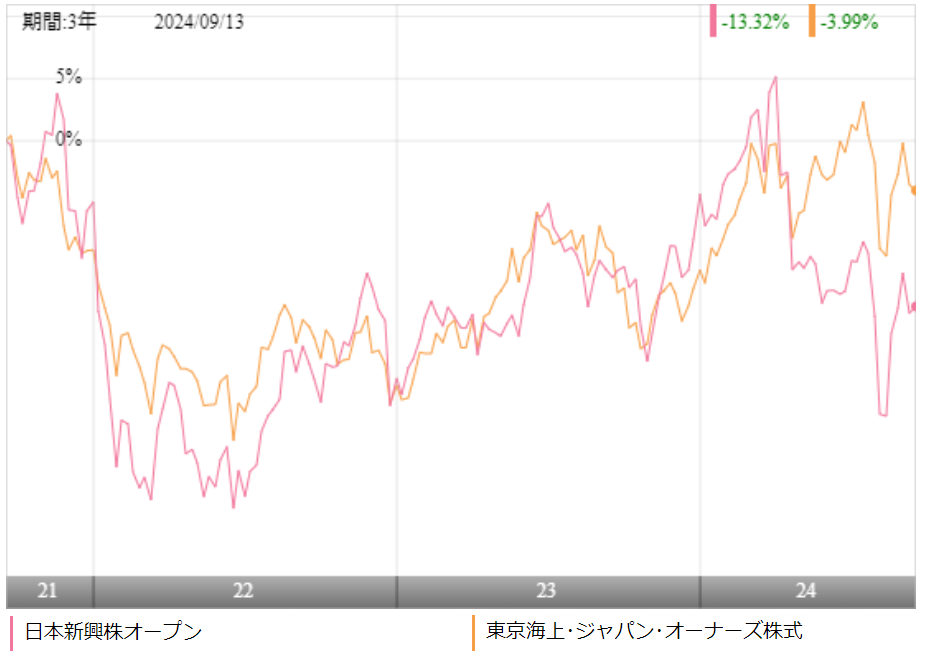

今回は、国内小型株カテゴリーで中長期で高いパフォーマンスの残している東京海上・ジャパン・オーナーズ株式オープンと比較しました。

※引用:ウエルスアドバイザー

パフォーマンスが拮抗している時期もありますが、直近3年間は、日本新興株オープンが負けています。

さらに長い期間のパフォーマンスで比較をするとどうでしょうか?

| 年平均利回り | 日本新興株オープン | 東京海上ジャパン |

| 1年 | ▲1.20% | +7.89% |

| 3年 | ▲1.77% | +1.81% |

| 5年 | +9.83% | +9.33% |

| 10年 | +10.89% | +15.12% |

※2024年9月時点

10年平均利回りで比較をすると、東京海上・ジャパン・オーナーズ株式オープンが優位となっています。

投信は長期運用が前提なので、長期のパフォーマンスが優れているファンドのほうが安心できます。そういう意味では、日本新興株オープンも悪くはありませんが、あえて選ぶ1本にはなりづらいですね。

最大下落率は?

日本新興株オープンへの投資を検討するのであれば、どの程度下落する可能性があるのかは事前に知っておきたいところです。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられるからです。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認しておいたほうがよいでしょう。

そこで、日本新興株オープンの最大下落率を調べてみました。

| 期間 | 下落率 |

| 1カ月 | ▲24.68% |

| 3カ月 | ▲47.22% |

| 6カ月 | ▲49.80% |

| 12カ月 | ▲67.90% |

※2024年9月時点

日本新興株オープンは2000年3月~2000年2月の間に最大▲67.90%と大幅下落しています。リーマンショック以上に下落した時期があったということですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

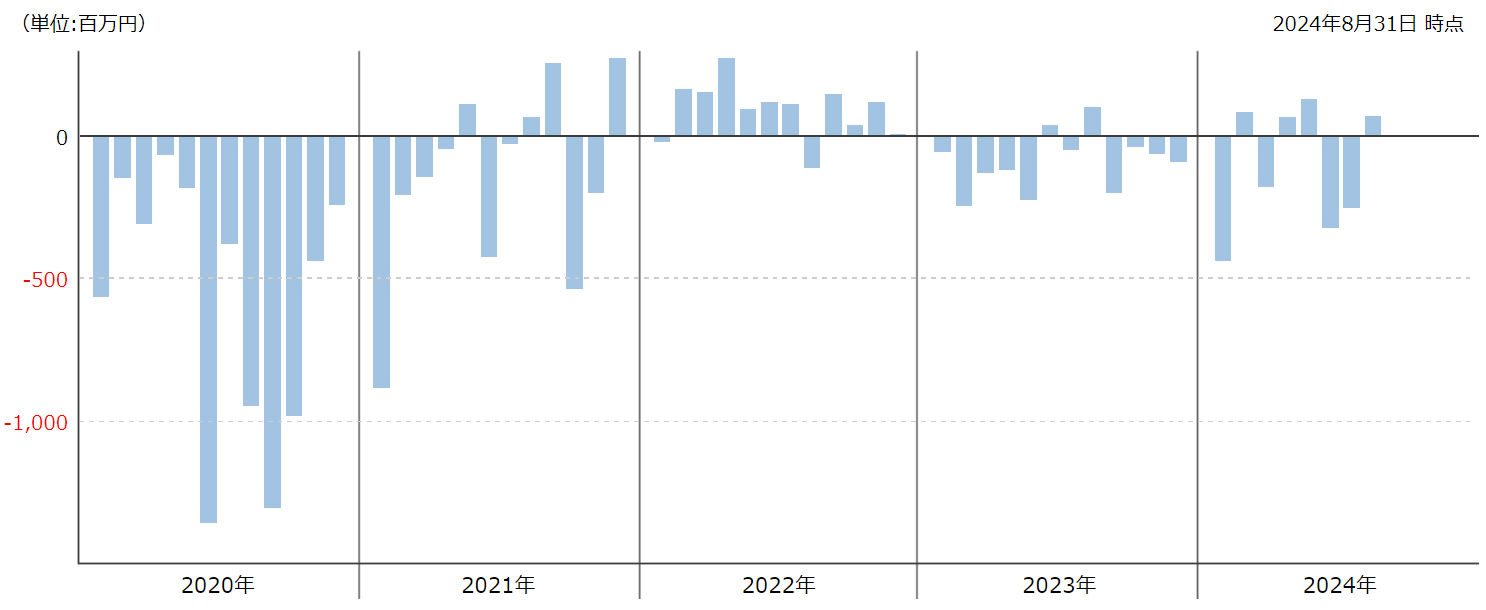

日本新興株オープンの評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけ日本新興株オープンを購入している人が多いということなので、評判が良いということです。

日本新興株オープンは2022年以降、資金が流入超過となっている月も増えてはいますが、全体的に流出している月が目立ちます。

どうしても日経225に連動するインデックスファンドにパフォーマンスで負けているとこうなっても仕方ないですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

日本新興株オープンはNISAだけ対応していますので、投資するのであれば、NISAをうまく活用しましょう。

| NISA | iDeCo |

| ○ | × |

※2024年9月時点

日本新興株オープンの個人的評価まとめと今後の見通し

いかがでしょうか?

アクティブファンドに投資をする際、特に気を付けてほしいのが、常にインデックスファンドを上回るパフォーマンスのアクティブファンドは存在しないということです。

優秀なアクティブファンドは、インデックスファンドのパフォーマンスを大きく上回る年と下回る年があり、トータルで見ると、インデックスファンドをアウトパフォームします。

直近は、日経225に連動するインデックスファンドが非常に好調であることから、中小型株のアクティブファンドと比較をすると、魅力を感じづらいかもしれませんが、これがアクティブファンドの運用です。

ただ、日本新興株オープンは短期でも長期でもインデックスファンドにパフォーマンスで負けてしまっているので、こういうファンドには投資をしないようにしましょう。

また目先のパフォーマンスがどうしても気になってしまうという人は、シンプルにインデックスファンドへの投資をすすめるのが良いです。

一方、私と同じようにインデックスファンドへの投資だけは面白みがないと感じる人は、今パフォーマンスが奮ってないからこそ、仕込んでおくチャンスと見ることもできますので、あなたのポートフォリオの一部に国内中小型株ファンドを組み入れることを検討してはいかがでしょうか。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点