2019~2021年はウェルスナビのパフォーマンスが

好調だったこともあり、

「ウェルスナビに投資してみようかな?」と考える人が

増えました。

しかし、

- 「でも投資して損したら嫌だし。。。」

- 「ウェルスナビで失敗しないにはどうすればいいんだろう?」

といいうように、

「やるからには失敗したくない」「損したくない」

という人もいると思います。

そこで、今回はウェルスナビでどのように運用すれば、

できる限り元本割れを起こさず、損をしない運用が

できるのか、その秘訣をお話しします。

ウェルスナビ(WealthNavi)で損失を抱えた人たちはいるのか

まず、ウェルスナビで損失を抱えた人たちがいるのか

見てみましょう。

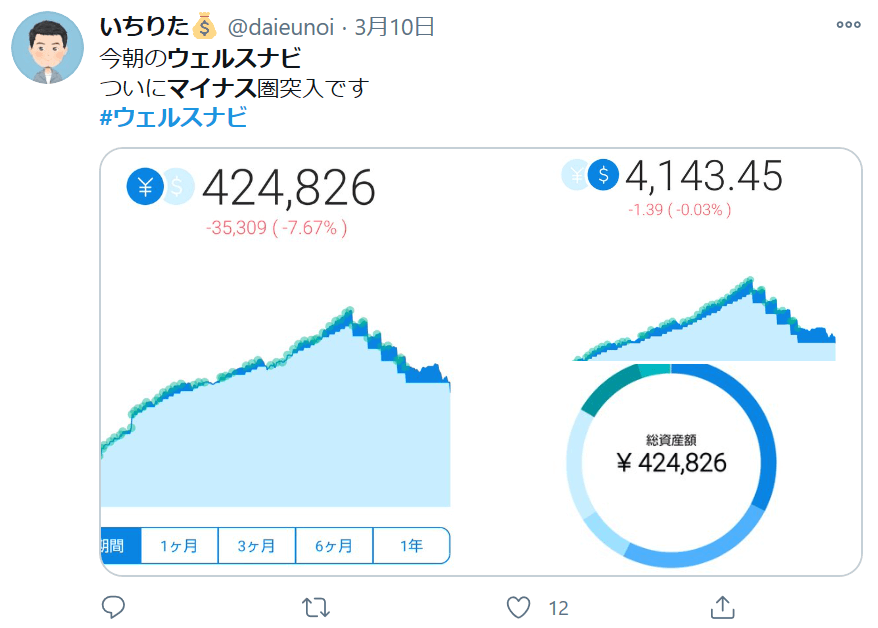

コロナショックのあった2020年3月頃は、予想通り投資元本を

下回った方が多くいました。

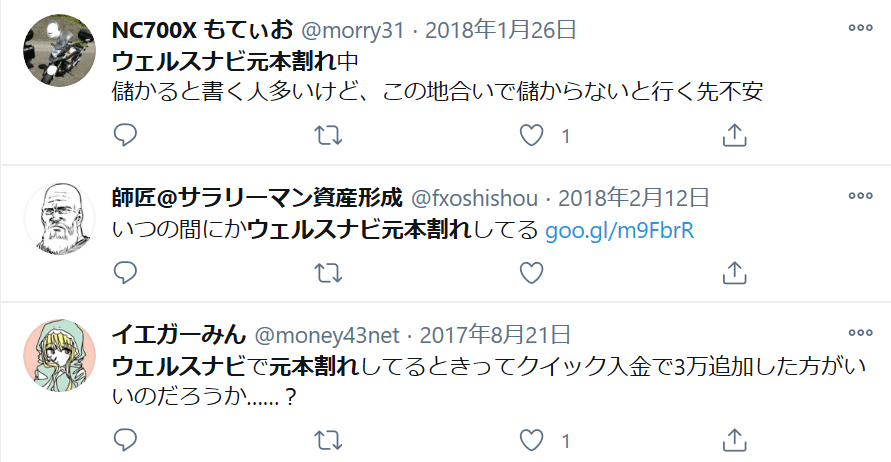

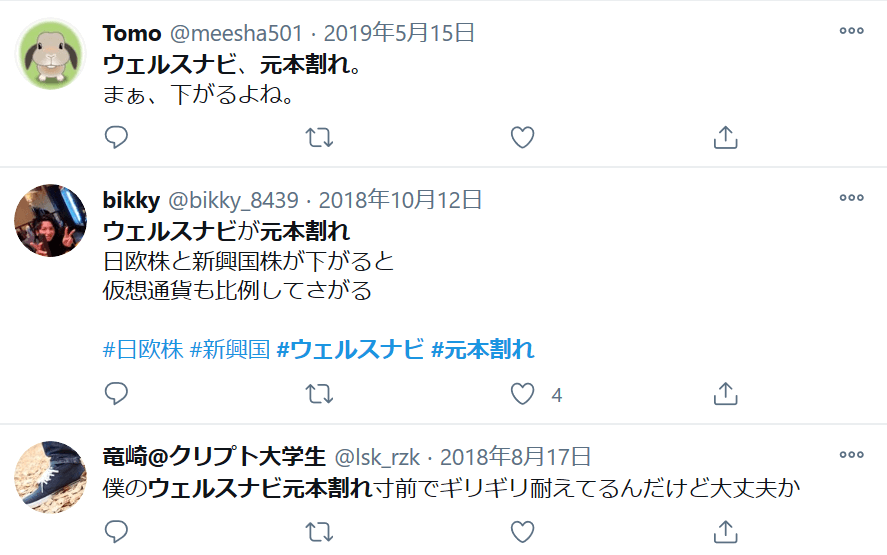

しかし、実際には2018年、2019年にもウェルスナビを始める

タイミングが悪かった人たちは損失を抱えていたことが

わかりました。

ですので、ウェルスナビのロボアドバイザーに運用してもらえば、

元本割れすることなく、着実に資産を増やしていけるというわけ

ではないということです。

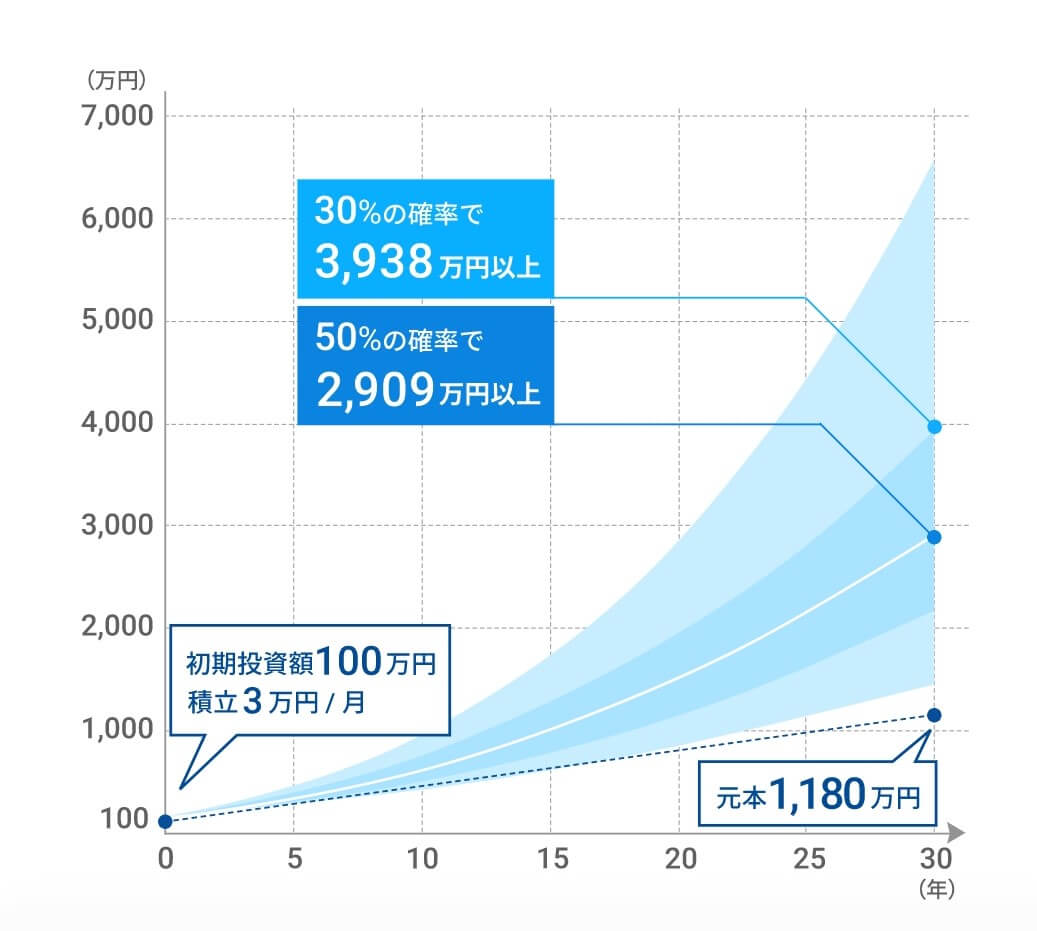

※ちなみに、登録時に次のようなシミュレーションが表示されますが、

実際はこんなにうまくは資産は増えていきません。

※引用:ウェルスナビ

こちらにウェルスナビで運用を始める人がよく勘違いしている

誤解をまとめていますので、興味があればご覧ください。

>>ウェルスナビ(WealthNavi)の嘘ホント。多くの投資家が誤解している真実

ウェルスナビ(WealthNavi)で損失を出さないための方法とは?

残念ながら、あなたが投資をしている期間の間ずっと損失

を出さずに資産が増えていく可能性は高くありません。

どこかで一時的に損失を抱えることもあります。

しかし、唯一、その元本割れの確率を下げる方法があります。

それは、世界経済の成長に期待をしながら、10年、20年、30年

という長い期間、資産運用を続けるということです。

リーマンショックの時は、多くの投資家の資産が50%近く

目減りしましたが、それでも10年以上保有を続けることが

きた人は漏れなく、リーマンショック以前よりも多くの資産を

築くことができました。

ですので、長期投資こそウェルスナビで損失を出さずに

運用する秘訣なのです。

と、こういった話をする人は多いのですが、このレベルの話

だけではほぼすべての方が長期投資で失敗することになります。

なぜなら、長年投資を経験している人にしかわからない致命的な

問題が考慮されていないからです。

ウェルスナビ(WealthNavi)で長期投資に失敗する人が続出する理由

何が致命的な問題なのかというと、

頭で「長期投資が重要である。」と理解していたとしても、

実際に大きな下落相場に直面すると長期投資を続けられる人は

ごくわずしかいないからです。

リーマンショックの時も自分の資産が30%以上目減りすることに

耐え切れず投げ売りしてしまう人が後を立ちませんでした。

株式ファンドだけ保有していた人は場合によっては50%近く

下落しましたね。

今回、コロナショックはたまたま急落後に急回復したので、

よくわからないまま放置をしていた人たちも結果的には

一時的な損失を抱えるだけで済みました。

しかし、1000万円の積立額が700万円にまで減ってしまい、

それが何年も続くとしたら、どうでしょう?

重要なのは、あなたが大きな評価損を抱えているような相場では、

今後いつから株式市場が回復するかは全く分からないということです。

リーマンショック時のチャートを見ると、約5年で元の水準まで

戻してきているので、

「大きく下落しても5年間くらい保有を続ければいいんでしょ?」

と思ってしまいがちですが、実際はそううまくはいきません。

なぜなら、30%も急落している相場では、巷のニュースは悲観的な

ニュース一色です。

「30%下落しているところから、さらに下落する可能性がある」と

喚きたてるニュースや

「当分、このくらいの株価を推移するだろう」といった悲観的な

ニュースが続きます。

コロナショックのときもリーマンショック級の下落だの、

ブラックマンデーの下落に迫るなどあることないこと

悲観的なニュースのオンパレードでした。

そのような状況の中、

「長期で保有を続ければ、株価が元の水準まで戻るに違いない」と

信じ続けられる人がどれくらいいるでしょうか?

結局、長期投資の重要性は頭でわかっていたものの、

リーマンショック時は含み損に耐えられず資産を

売却してしまった人が続出したのです。

ですので、軽い気持ちで

「長期保有を続ければ失敗しないんでしょ?」と思っている

ようであれば、10年後、20年後に暴落相場が来たときに、

ほぼ間違いなく解約してしまうでしょう。

「長期投資をすればいい」と頭で理解するだけでは、10年後、

20年後に大失敗をしてしまう可能性が極めて高くなります。

まだイメージがつかないかもしれませんが、これは野球で言えば、

素振りをして、ボールを打つイメージはできているものの、

いざバッターボックスに立つと、全くボールがバットに当たらない

のと似ています。

ダイエットで言えば、炭水化物を食べることを控えれば痩せると

分かっているのに、いざダイエットを始めると、炭水化物を

食べることが我慢できず、結局ダイエットを諦めるのと同じと

言えるでしょうか。

結局、頭ではわかっていても、いざその場面に遭遇すると

思ったようにはできないということです。

ですので、特に投資経験がほとんどない方が、ウェルスナビに

運用をお任せして、投資を続けていくと、たぶん次のような

結末を迎えることになります。

未来予測。ウェルスナビ(WealthNavi)で失敗する人は将来こうして失敗する

まず、ウェルスナビで運用を始めた初期のころは運用金額が

多くても数百万円程度であることが多いので、

たとえ、20%程度下落をすることがあったとしても、

「一時的なものだから、気にせず長期投資を続けよう」と、

あまり評価損を気にせず保有を続けられます。

しかし、10年20年運用をつづけ、運用資産も1000万円を超え、

利益も数百万円になってくると、話が変わってくるのです。

ここで、「結構溜まってきたな」と意識し始めてしまうと、

そこから悲惨な末路を辿る可能性が高くなります。

それはなぜか。

運用が順調だったからこそ保有を続けてきたわけですが、

運用資産が大きくなればなるほど、今までは何とも思って

いなかった下落に対して敏感になります。

10%〜20%の下落でも100万円、200万円の資産が

目減りしますので、気になるのも当然です。

そうすると、今までは同じ下落相場でも「長期保有を続けよう」と

気にせず保有を続けられたのですが、

一度「結構溜まってきたな」と思ってしまうと、今度は

「これ以上、利益を失いたくない」

「もし元本割れしたらどうしよう。」

いう意識が強くなります。

その状態で大きな下落相場に直面すると、

「当初よりは資産が目減りしてしまったけれど、今のプラスの

うちに利益確定させておいた方がいいかもしれない。」と

思うようになり、結局、我慢できずに売却してしまうのです。

特に投資元本近辺まで増えていた資産が目減りすると、

「損だけは絶対したくない」と思うようになり、

より「売ってしまって楽になりたい。損はしてないからいいや。」

という気持ちが強くなります。

ある程度の年数、投資をしてきた人であれば、思い当たる節が

あるのではないでしょうか。

これは人間が生まれつき持っている投資行動の癖のようなもので、

「プロスペクト理論」という名前で体系化されています。

元来、人間が持っている癖なので、この感情に抗った投資行動を

取るというのは、相当な投資経験を詰まない限り、まず不可能です。

ですので、「長期投資をすればいいですよ」と言う言葉だけを

表面的に聞いて納得した程度では、いざ先程のような場面に

出くわしたときにまず間違いなく長期投資を続けられないでしょう。

では、この逃れられない行動の癖を抑えるには何か良い方法は

ないのでしょうか。

そのためには、頭でどうにかしようとするのではなく、

「もう売ってしまいたい」という感情が起きないように

意図的に状況を変えていく必要があります。

ウェルスナビ(WealthNavi)の長期投資で失敗しないために必要なことは?

対策としては、初級者向けと上級者向けの2つの方法が

あります。

初級者向け:自分のリスク許容額を決めて、資産の増加とともにポートフォリオ全体のリスクを下げる。

まず1つ目の方法が、自分のリスク許容額(最大損失金額)を

決めて、資産の増加とともにポートフォリオの全体のリスクを

下げるという方法です。

ここでいうリスク許容額というのは、ウェルスナビの

リスク許容度とは少し違います。

リスク許容額というのは、

「この金額の損失までなら想定の範囲内だ。気にせず保有を

続けよう。」と思える損失金額のことです。

「投資でいくらの金額損することになったら、あなたは絶対嫌だ

と思いますか」という問いに対する答えとほぼ同じです。

100万円なのか、300万円なのか、1000万円なのか。

50万円刻みくらいで構いません。

なぜ「リスク許容額」を決めることが重要かというと、

多くの人は下落率より損失額で感情の限界点が決まる人が

多いと、多くの投資相談をしてきて分かったからです。

ウェルスナビで使われているリスク許容度(≒下落率)という

考え方だと、保有資産が増えるほど、金額的に大きな評価損も

受け入れられるということになります。

例えば、リスク許容度が20%だったとして、100万円の時の

20%下落だと20万円ですが、1000万円の20%下落では200万円です。

はたして、リスク許容度が20%だからといって、どちらも

同じような気持ちで受け入れられるでしょうか?

それよりも、資産が100万円のときも1000万円のときも

損失として抱えられる金額はほとんど変わらないと思っています。

なので、リスク許容度ではなく、リスク許容額(最大損失金額)

で考える方がわかりやすいと思います。

自分のリスク許容額(最大損失金額)というのは、

直感的に「こんなに損したくない。」と思った金額で

決めてしまって問題ありません。

もし「100万円くらいかな」と思っていたとしても、

いざ下落相場で50万円の評価損を抱えたときに気が気で

なかったら、あなたの実際のリスク許容額は50万円ですので、

今後は50万円をベースに投資金額をきめていけばよいのです。

では、ここからリスク許容金額を使って、どうウェルスナビで

失敗しない投資をしていくのかを説明します。

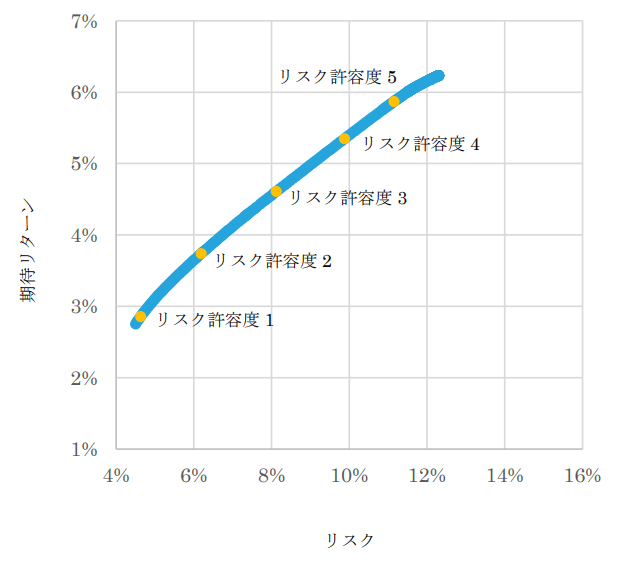

まずウェルスナビのホワイトペーパーをもとに、リスク許容度ごとに

1年間でどの程度のリターンの変動がありえるのかを試算しましょう。

※引用:ウェルスナビ ホワイトペーパー

| リスク許容度 | 1年間の変動幅 | 最大下落率(理論値) |

| 1 | 2.9%±14.4% | ▲11.5.% |

| 2 | 3.8%±18.6% | ▲14.8% |

| 3 | 4.6%±24.3% | ▲19.7% |

| 4 | 5.3%±28.2.% | ▲22.9% |

| 5 | 5.9%±34.2.% | ▲28.3% |

※最大下落率には期待リターン-3αの下限値を使用

こちらがウェルスナビのホワイトペーパーをもとに試算した

1年間の期待リターンの変動幅です。

その中で、一番右列が計算上の最大下落率(理論値)になります。

リスク許容度1のポートフォリオの場合、1年間の下落率は

最大でも11.5%程度で収まる可能性が99%であるということです。

この最大下落率とリスク許容額を使うと、あなたが

ウェルスナビで平常心で投資を続けられる最大金額が計算できます。

例えば、リスク許容金額が100万円で、リスク許容度5の

ポートフォリオで運用している場合、

あなたが平常心で投資ができる投資金額は

最大100万円÷28.3%≒350万円ということになります。

つまり350万円で運用しているかぎり、どんなに下落しても

28.3%までしか下落しないので、

一時的に抱える評価損は350万円×28.3%≒100万円程度で

済むというわけです。

リスク許容金額が50万円でリスク許容度3のポートフォリオで

運用している場合の最大投資金額は50万円÷19.7%≒250万円に

なります。

あくまでも計算上出した数字ですが、このように上限の投資金額を

決めておけば、あなたのリスク許容額を大きく下回るような評価損を

抱え込むことがなくなります。

ですので、ウェルスナビで大きな失敗をせず、安心しながら

長期投資ができるはずです。

さて、では運用しているうちに資産が増えていった場合は

どう考えればよいのでしょうか。

その場合は、ポートフォリオ全体のリスクを下げていきます。

例えば、リスク許容額が100万円でリスク許容度5の

ポートフォリオで運用している場合、350万円くらいが

最大投資金額です。

ですので、このくらいの金額まで貯まってきたら、

ポートフォリオのリスクを少し下げましょう。

リスク許容度が5だったのであれば、4に下げてみます。

そうすると、リスク許容額が100万円でリスク許容度4の

ポートフォリオの場合、100万円÷22.9%≒440万円となり、

最大投資額は440万円まで増やせます。

ポートフォリオ全体のリスクを下げたので、あなたは440万円

まで運用資産を増やしても、一時的な評価損の最大額は

100万円前後に収まります。

投信運用業界では、年齢を重ねるごと、資産が増えるごとに

ポートフォリオのリスクを下げる運用というのが一般的です。

ですので、あなたもリスク許容額を計算し、そこから自分が

投資してもよい最大投資金額を算出してみてください。

この手法は、過剰なリスクを取らない保守的な運用方法では

ありますが、今後どのような相場が来たとしても、慌てることなく

長期で運用を続けられる運用方法になっています。

上級者向け:相関の低い別の資産に分散投資をする。

そして、上級者向けの方法が相関の低い別の資産に分散投資

をしていく方法です。

さきほどの例でいうと、リスク許容額から逆算して求めた

最大投資金額まで資産が増えてしまったら、ウェルスナビで

運用していた資金を他の投資に移し替えるという方法です。

こちらの記事をご覧いただくとよりイメージが湧くと思います。

>>投信運用の出口戦略はどうするべき?最終的に行き着いた私の出口戦略とは。

例えば、350万円の築古マンションを購入して、家賃収入を

得るといった形です。

ウェルスナビの運用資金はなくなりますが、上記の家賃収入と

月々貯まる貯蓄をウェルスナビで運用していきます。

こうすることで、リスク許容額を超える心配なく、安心して

運用することができるのです

残念ながら、ウェルスナビに運用を任せていれば一生安泰と

いうことはありません。

投資信託は仕組み上、弱点があるためウェルスナビで投信運用を

続けていれば、将来安泰だということはまずありません。

こちらに投資信託の弱点について詳しく解説していますので、

一度目を通してみてください。

投資信託の弱点。多くの投資家が気づけていない投信運用の落とし穴

投資信託の運用は、机上の論理だけでは通用しない部分が多々あります。

特に、リスク許容度は多くの投資家の方が気にしていませんが、

運用金額が大きくなると必ず直面する問題なので、今のうちから

対策を考えておくとよいと思います。