分散投資の重要性や、インデックスファンドの優位性が巷で叫ばれるようになり、運用のプロがアセットクラスを最適な形に組み替えてくれるバランス型ファンドが近年非常に人気です。

特に初心者の投資家はバランス型のファンドを好む傾向がありますが、安易にこういったインデックスファンドに投資をすることはおすすめしません。

世界経済インデックスファンドには、株式シフト型や債券シフト型なども出てきていますが、一番初めに設定された世界経済インデックスファンドを独自の切り口で徹底分析していきます。

こんなことがわかる

- 世界経済インデックスファンドって投資対象としてどうなの?

- 世界経済インデックスファンドって持ってて大丈夫なの?

- 世界経済インデックスファンドより良いファンドってある?

世界経済インデックスファンドの基本情報

投資対象は?

世界経済インデックスファンドの投資対象は、国内、先進国及び新興国の公社債及び株式に分散投資をすることでリスクの低減をはかります。

実際の組み入れ資産は、各投資対象の代表的な指数(インデックス)に連動するように運用します。

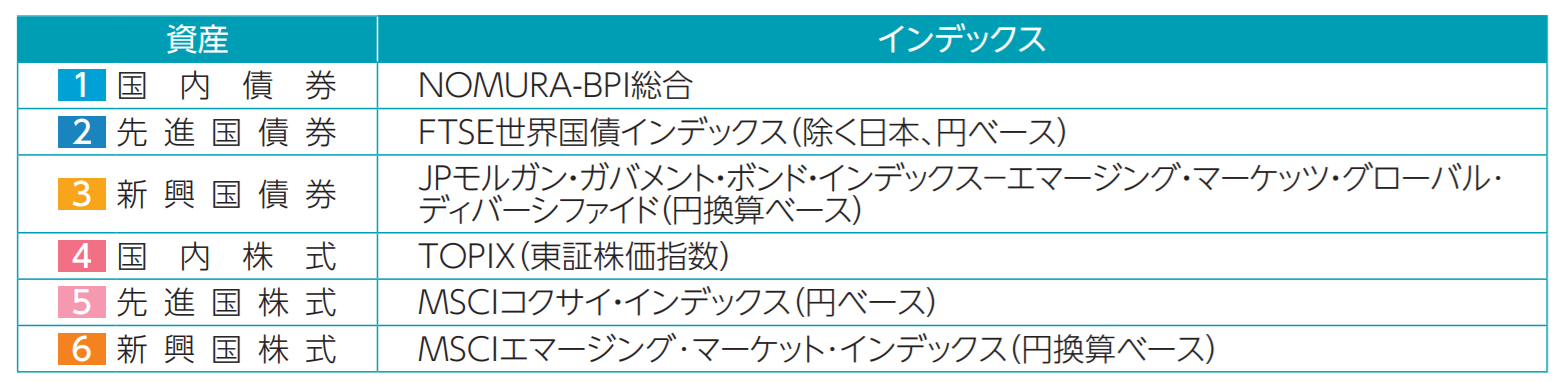

今回のファンドで使われているインデックスは下記になります。採用されているインデックスは近年一番使われているインデックスが並んでいます。

※引用:交付目論見書

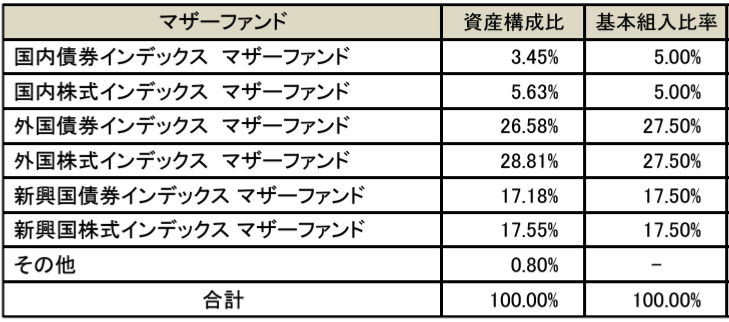

世界経済インデックスファンドの現在の資産構成比は以下のようになっています。

基本組入比率は株式50%、債券50%となっており、その中でも外国債券と外国株式の比率が一番高くなるように設定されています。

※引用:マンスリーレポート

未だ多くの方が勘違いされていますが、株式と債券に投資をすれば分散になるという時代はすでに終わっています。

実際、先進国株式と先進国債券では、相関が0.6以上となっており、一般的に相関があるといわれるレベルです。

なので、株式が下がれば、債券も下がってしまいますので、一概に分散できているとは言えません。

今回は債券部分が国債中心のインデックスファンドだったため、良いですが、ハイリスクな債券が組み込まれているファンドだと、本来の目的を達成できなくなりますので注意してください。

純資産総額は?

続いて、世界経済インデックスファンドの純資産総額を見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

最低でも50億円、余裕を持って100億円はほしいところです。

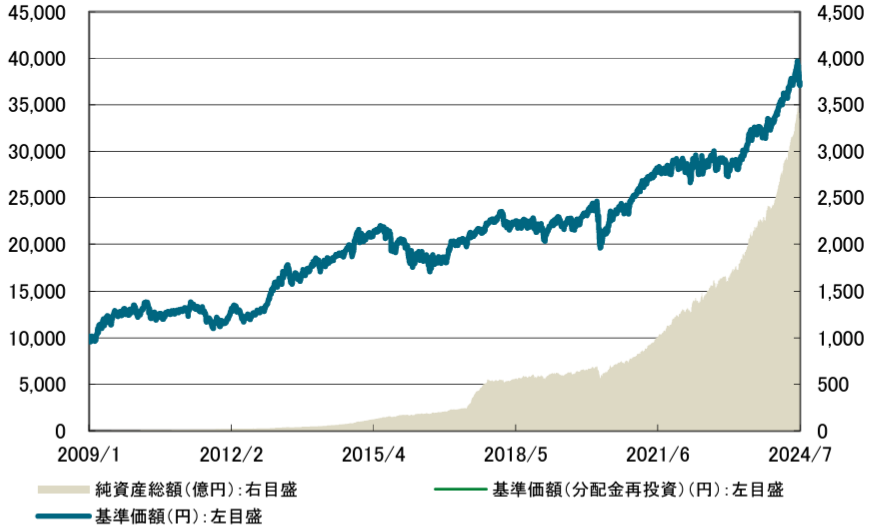

世界経済インデックスファンドは現在は3330億円とかなり人気のファンドとなっています。純資産の規模としては全く問題ありません。

※引用:マンスリーレポート

実質コストは?

インデックスファンドにおいては、コストが最も注意しなければならないポイントです。

また目論見書に載っているような表面コストではなく、実際にかかる実質コストで比べなければ、あなたの資産が実際にどれだけ増えるのかわかりません。

世界経済インデックスファンドの実質コストは0.626%となっており、近年のバランス型ファンドの低コスト競争の中では出遅れています。

また今の時代に購入時手数料を3%も取っているのはあり得ないですね。

| 購入時手数料 | 3.3%※上限 |

| 信託報酬 | 0.55%(税込) |

| 信託財産留保額 | 0.1% |

| 実質コスト | 0.626%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

世界経済インデックスファンドの独自評価と分析

基準価格の推移は?

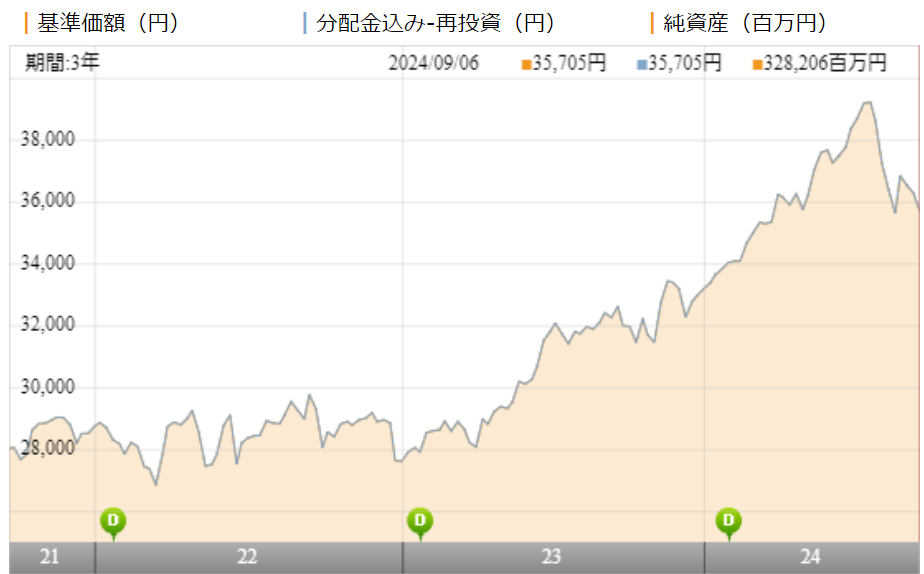

世界経済インデックスファンドは、2022年は横ばいでしたが、2023年以降は順調に上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、世界経済インデックスファンドの運用実績を見てみましょう。

| 平均利回り | |

| 1年 | +11.33% |

| 3年 | +8.79% |

| 5年 | +10.62% |

| 10年 | +6.52% |

※2024年9月時点

直近1年間の利回りは+11.33%となっています。3年、5年、10年平均利回りは+6%を超えており、バランス型のインデックスファンドとしては、悪くないパフォーマンスを維持できていると言えますね。

ただ、この利回りだけを見て、投資判断をするのは時期尚早です。他のファンドと比較をしたうえで投資をしましょう。

同カテゴリー内での利回りランキングは?

世界経済インデックスファンドは、バランスファンドのバランスカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

世界経済インデックスファンドは、どの期間でも平均以上の利回りとなっており、インデックスファンドとしては悪くない順位と言えるでしょう。

| 上位●% | |

| 1年 | 40% |

| 3年 | 25% |

| 5年 | 27% |

| 10年 | 46% |

※2024年9月時点

年別のパフォーマンスは?

では、世界経済インデックスファンドの年別のパフォーマンスを見てみましょう。

株式ファンドの比率が50%なので、ある程度利回りは変動しますが、10%以上のプラスが出たり、10%近くのマイナスが出たりしていますので、バランスファンドと言う割にはかなりボラティリティは大きいように感じます。

もう少しリスクを小さくして安定運用できるバランスファンドのほうが投資初心者にとってはありがたい気がしますね。

| 年間利回り | |

| 2024年 | +15.99%(1-6月) |

| 2023年 | +20.16% |

| 2022年 | ▲4.60% |

| 2021年 | +14.18% |

| 2020年 | +5.64% |

| 2019年 | +15.00% |

| 2018年 | ▲9.23% |

| 2017年 | +14.24% |

| 2016年 | +1.46% |

| 2015年 | ▲6.22% |

| 2014年 | +14.65% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

世界経済インデックスファンドに投資をするのであれば、より低コストで運用できるインデックスファンドとパフォーマンスを比較しておいて損はありません。

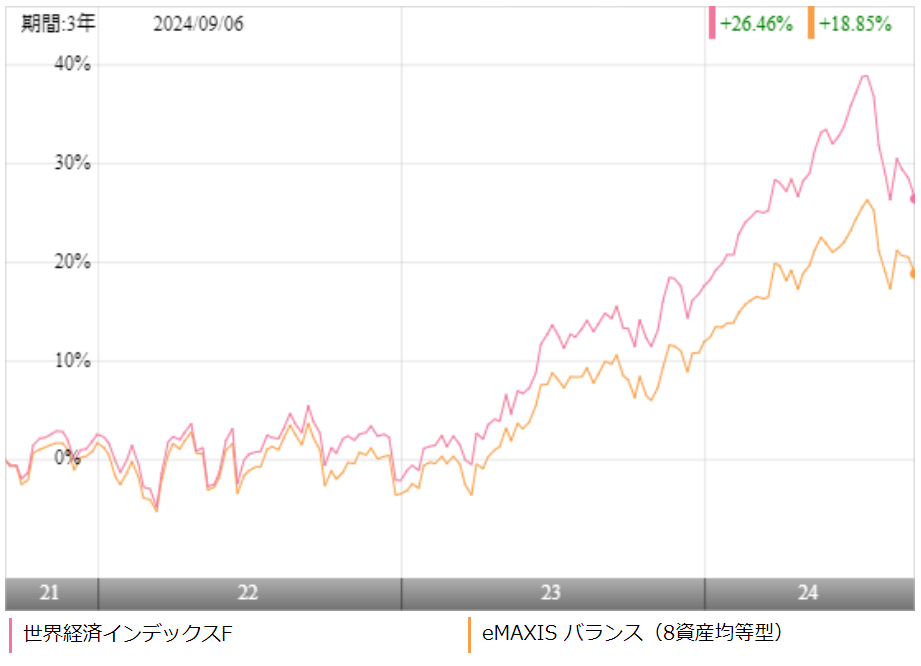

今回は、同じカテゴリーでも人気の高い三菱UFJ国際投信のeMAXIS バランス(8資産均等型)とパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間の実績では、ほぼ全期間にわたって、世界経済インデックスファンドのほうがパフォーマンスで上回っています。

REITが入っているか入っていないかで差がついた形ですね。

より長期の利回りを比較するとどうでしょうか。

| 年平均利回り | 世界経済インデックスF | eMAXIS バランス |

| 1年 | +11.33% | +9.28% |

| 3年 | +8.79% | +6.65% |

| 5年 | +10.62% | +8.35% |

| 10年 | +6.52% | +6.08% |

※2024年9月時点

5年、10年のより長期の利回りで見ても、世界経済インデックスファンドのほうがパフォーマンスで上回っており、バランスファンドとしては優秀と言えます。

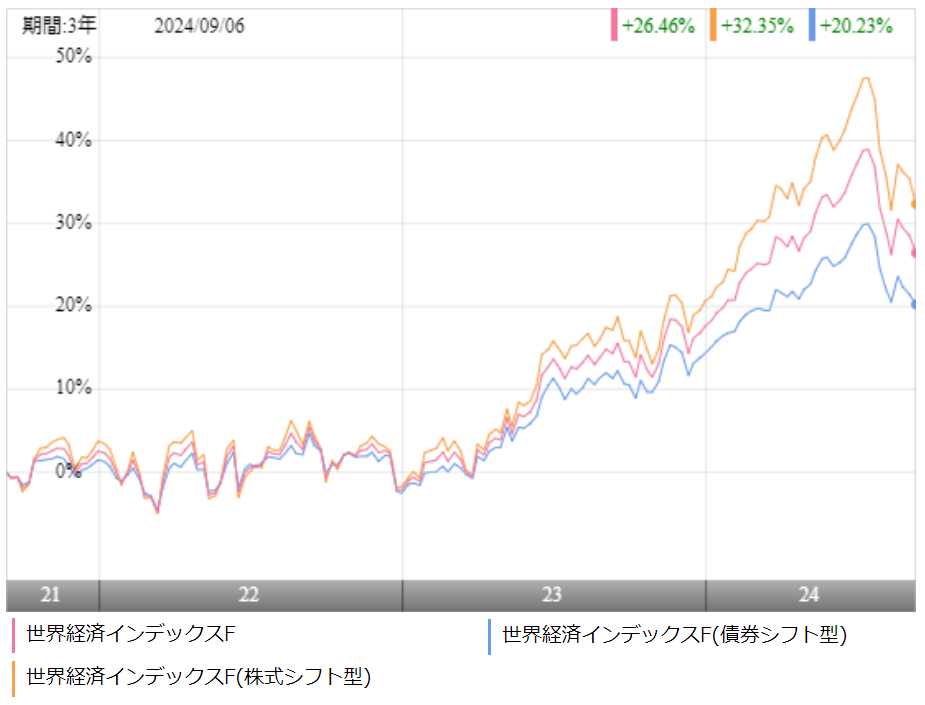

株式シフト型と債券シフト型との比較

世界経済インデックスファンドに投資を検討している人は世界経済インデックスファンド以外に株式シフト型と債券シフト型があるので、どれを選べばよいのかわからなくなると思います。

そこで3つのファンドのパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

ある意味、当然の結果ではありますが、一番リスクの高い世界経済インデックスファンド(株式シフト型)が一番値動きが大きく、債券シフト型が一番値動きが小さくなっています。

その間のリスクに位置する世界経済インデックスファンドは両者の間のパフォーマンスとなっています。値動きの大きさに精神的に耐えられるのであれば、株式シフト型も選択肢になりますね。

最大下落率は?

投資を検討する上で、最大どの程度下落する可能性があるのかは知っておきたいところです。

標準偏差から導くこともできますが、やはり実際に下落した幅を見たほうがイメージがわくでしょう。

世界経済インデックスファンドは、2015年7月~2016年6月までの1年間で▲16.56%下落しています。

| 期間 | 下落率 |

| 1カ月 | ▲9.77% |

| 3カ月 | ▲13.55% |

| 6カ月 | ▲15.12% |

| 12カ月 | ▲16.56% |

※2024年9月時点

他のファンドと比べると分散効果を発揮して、下落幅は抑えられています。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

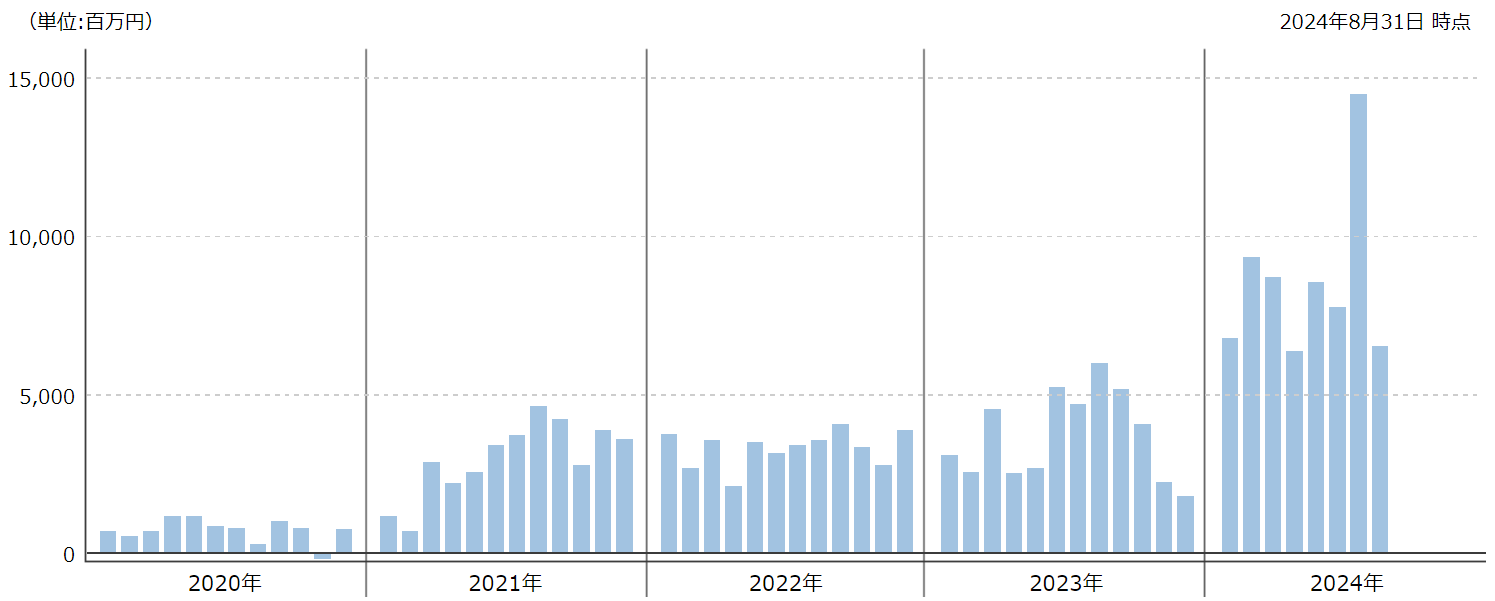

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判がいいということです。

世界経済インデックスファンドは毎年ずっとプラスの流入が続いており、直近になるにつれて流入額が大きくなっています。

思った以上に評判がよく人気が高いファンドであることがここからもわかりますね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

世界経済インデックスファンドはNISAのみ対応しており、iDeCoには対応していません。

| NISA | iDeCo |

| ○ | × |

※2024年9月時点

世界経済インデックスファンドの個人的評価まとめと今後の見通し

いかがでしょうか?

インデックスファンドを選ぶときの重要なポイントとして、①コストが安いか②ベンチマークが長期的に右肩上がりに成長しているかというこの2点を押さえなければなりません。

多くの人が、「インデックスファンドであれば、コストも安いし良いだろう」と安易に選択してしまっているので、個人的に危機感を感じています。

もしあなたが世界経済インデックスファンドが保有している6つのインデックスファンドすべてが気に入ったということであれば、購入に値すると思いますが、良く調べもしないうちは購入してはいけません。

また6つの中にいくつかイマイチなファンドがあると思うのであれば、無理に保有する必要はないと思います。

最近の超低コストのインデックスファンドよりパフォーマンスは良いので、どうしてもバランスファンドが良いという方は保有を続けても良いと思いますが、個人的にはバランスファンドに投資をするくらいであれば、投資金額を少し減らして、株式100%のファンドに投資をするほうがいいとは思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点