2000年代前半にとても人気があったSBIアセットマネジメントのSBI 中小型成長株ファンド ジェイネクスト『愛称:jnext』。

ジェイネクスト『jnext』は、将来性のある割安小型株に特化しており、リスクはありますが、リターンも大きいのが何よりの魅力です。

今日は、ジェイネクスト『jnext』について、徹底分析していきます。

「ジェイネクストって投資対象としてどうなの?」

「ジェイネクストって持ってて大丈夫なの?」

「ジェイネクストより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

SBI 中小型成長株ファンド ジェイネクスト『jnext』の基本情報

投資対象は?

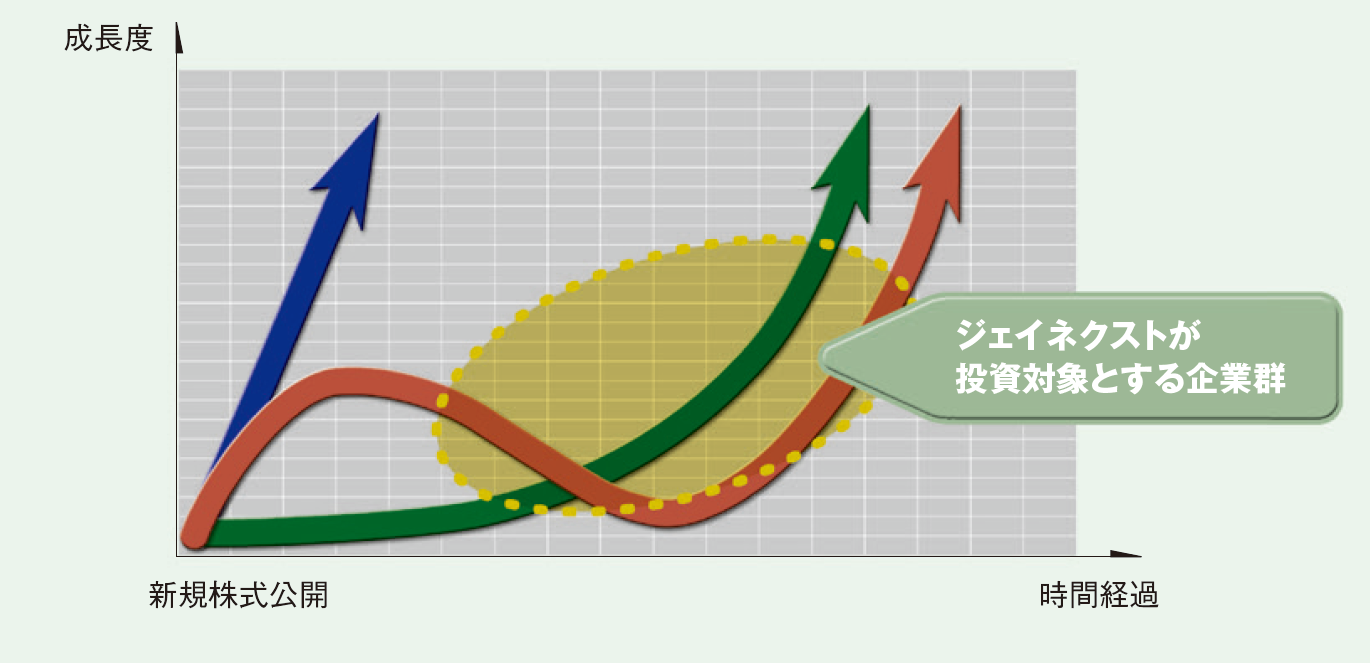

ジェイネクスト『jnext』の投資対象は、国内の中小企業の株式で、上場後、何かしらの理由(課題・困難)により割安な株価ではあるものの、将来への成長機会を待つ革新的な高成長が期待される株式に厳選投資していきます。

イメージとしては、下図のようになります。

よくジェイクール『jcool』との違いを聞かれますが、ジェイクール『jcool』は上場により資金調達した後、すぐに成長が期待できる銘柄に投資する点(青線)に違いがあります。

※引用:交付目論見書

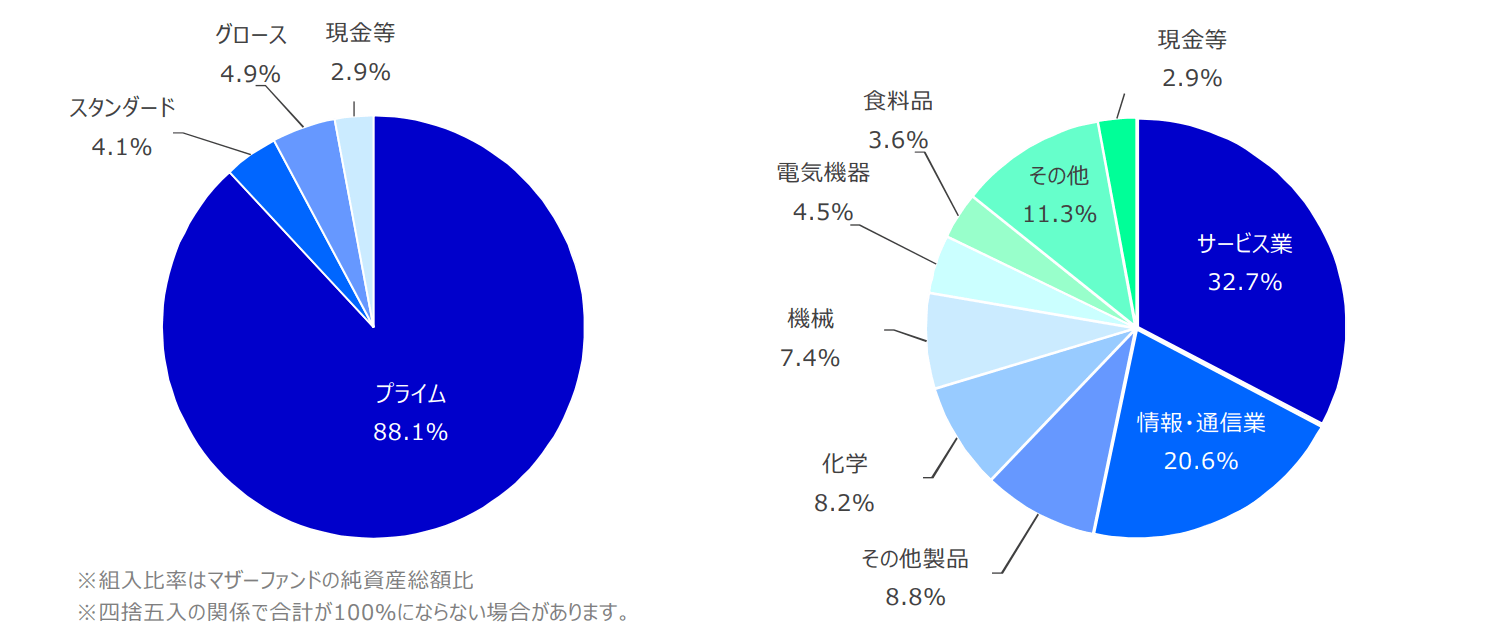

現在の組入銘柄は51銘柄となっており、業種別の比率を見てみると、以下のようになっています。

具体的な組入れ銘柄も見てみましょう。

1位のシグマクシスは経営戦略立案からシステム導入まで支援するプロジェクト管理(PM)に強みとするコンサル会社です。

2位のメックは電子基板向け中心の薬品会社です。

3位のジャパンマテリアルは、半導体・液晶工場向けの特殊ガス供給装置と特殊ガス販売・サービスを行う会社です。

※引用:マンスリーレポート

運用体制は?

ジェイネクスト『jnext』が高いパフォーマンスを残せているのは、エンジェルジャパン・アセットマネジメントという国内中小型株式に特化した投資顧問会社の投資助言を受けていることが大きな要因です。

エンジェルジャパンが他の投資顧問会社と違うのは、

面談は基本経営者と直接行っている。

当たり前のように感じるかもしれませんが、経営者も忙しいので、実際は会社のNo.2やNo.3と面談することも多いのが現状です。

変化の大きい企業ほど、経営者の意思決定が大きなファクターとなりますので、トップの考えを把握できているというのは大きな強みとなります。

チーム全員が面談の場に出席する。

年間延べ1000社の経営者と会うだけでも大変ですが、ヒアリングした情報に偏りがないように、チーム全員で面談し、意見を共有しあうというのは、大きな強みになります。

5年先までの収益予想シートを作成している。

5年先までの収益予測を作っている会社を他に知りませんが、こういった他がやっていないような細かい作業が銘柄選定の上で差別化ポイントになっています。

大きな金額を運用している機関投資家は時価総額の大きな企業についての調査しか興味がなく、ジャスダックやマザーズに上場している規模の小さな企業に対しては、アナリストが1人もついていないのが現状です。

逆に言えば、そういった企業は正しく株価が評価されていない可能性が高く、しっかりリサーチができている投資顧問会社からすると、大きなリターンを得るチャンスにつながるというわけです。

純資産総額は?

続いて、ジェイネクスト『jnext』の純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

ジェイネクスト『jnext』は、リーマンショック前後で500億円あった純資産総額が10分の1近くまで減りました。

それ以降は、なかなか純資産総額が増えていませんが、現在は約60億円となっており、規模としては、少し心許ないですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

ジェイネクスト『jnext』の実質コストは1.77%と高めの設定となっています。ただ、パフォーマンスもすぐれていますので、十分に投資する価値はありますね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.65%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.77%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

SBI 中小型成長株ファンド ジェイネクスト『jnext』の評価分析

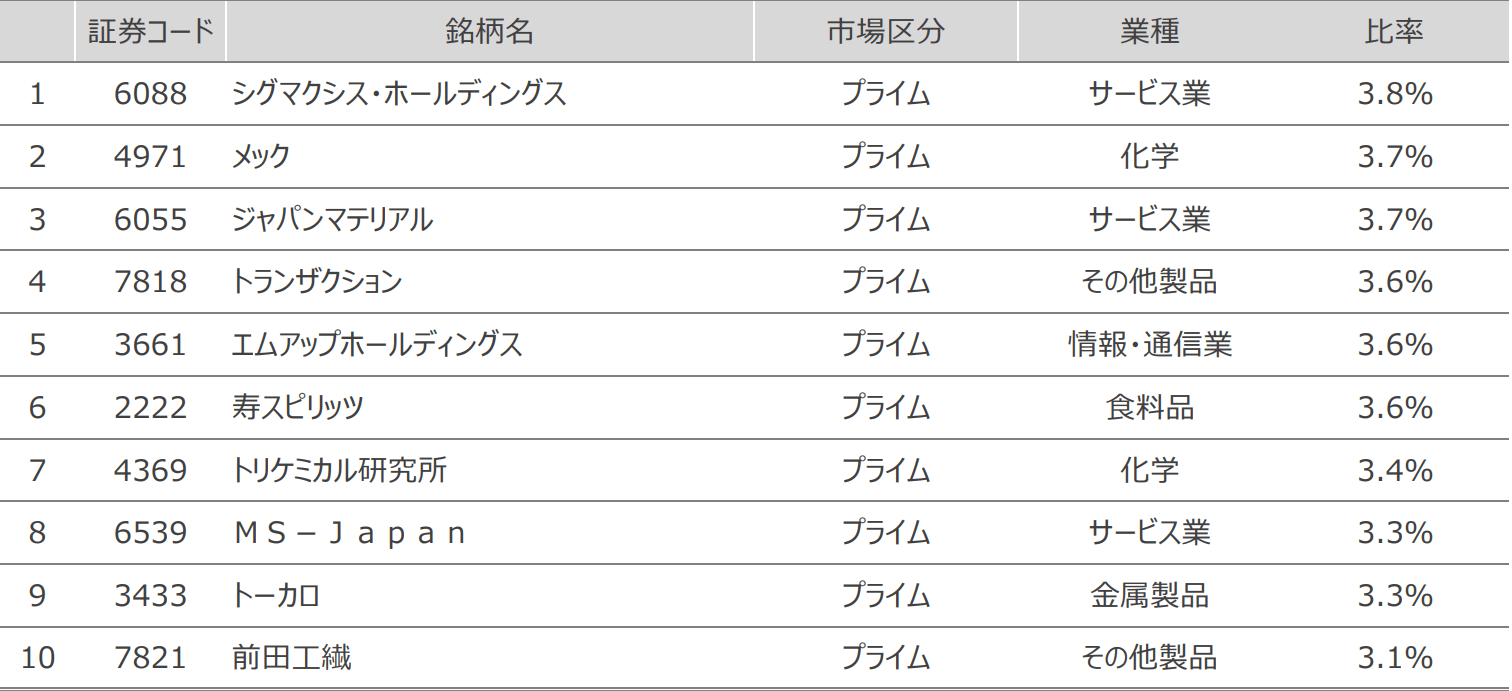

基準価額をどう見る?

ジェイネクスト『jnext』の基準価額は、2022年は大きく下落し、2023年もほぼ横ばいです。

日経平均が30,000円を突破し、さらに大きく上昇している中で、ほぼ横ばいというのは、残念な結果です。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、ジェイネクスト『jnext』の運用実績を見てみましょう。

直近1年間の利回りは+0.707%ですが、3年、5年も大した利回りにはなっていませんが、10年平均利回りは17%とかなり優秀です。

短期の利回りも気になりはしますが、投資信託は長期保有が前提ですので、より長期のパフォーマンスを参考にするようにしてください。

ただ、この利回りだけを見て、投資判断をしてはいけません。他の類似ファンドと比較をしたうえで、投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +0.70% |

| 3年 | +3.87% |

| 5年 | +4.80% |

| 10年 | +17.04% |

※2023年9月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内中小型株式ファンドランキング

同カテゴリー内での利回りランキングは?

ジェイネクスト『jnext』は、国内小型株グロースカテゴリーに属しています。

投資をするのであれば、国内小型株カテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

ジェイネクスト『jnext』は、直近1年と3年の利回りは優れませんが、5年10年平均利回りは上位30%以内にランクインしています。変動は大きいですが、長期で保有していれば、しっかり成果が出るファンドと言えますね。

| 上位●% | |

| 1年 | 83% |

| 3年 | 68% |

| 5年 | 32% |

| 10年 | 5% |

※2023年9月時点

年別の運用利回りは?

ジェイネクスト『jnext』の年別の運用パフォーマンスも見てみましょう。

2018年、2022年2桁マイナスとなっていますが、それ以外の年でかなり大きくプラスが出ています。これくらいプラスを出せるファンドだと、2桁マイナスの年があっても、我慢強く保有しつづけられますね。

| 年間利回り | |

| 2023年 | +4.18%(1-9月) |

| 2022年 | ▲18.14% |

| 2021年 | +8.45% |

| 2020年 | +25.14% |

| 2019年 | +35.28% |

| 2018年 | ▲15.55% |

| 2017年 | +54.35% |

| 2016年 | +17.87% |

| 2015年 | +34.18% |

| 2014年 | +16.07% |

※2023年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

ジェイネクスト『jnext』に投資するにあたって、より低コストで運用できるインデックスファンドとのパフォーマンスを比較しておいて損はありません。

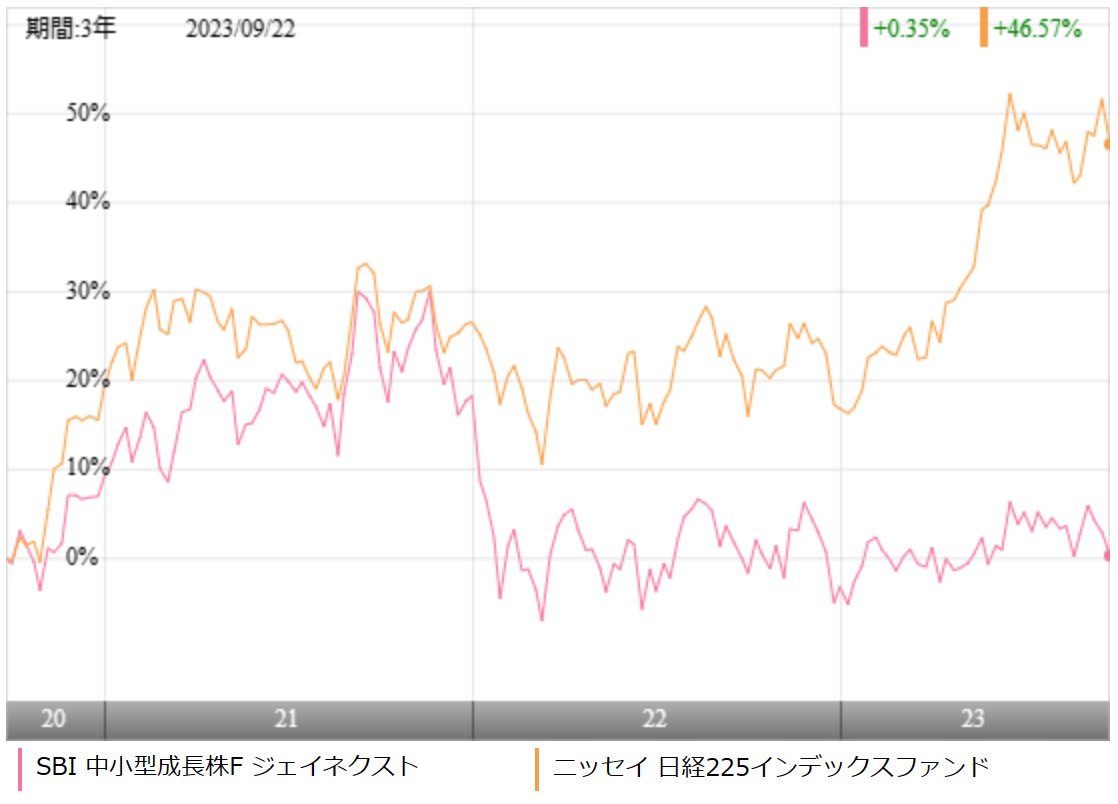

今回は、日経225をベンチマークとするニッセイ 日経225インデックスファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間はほぼ全期間において、ジェイネクスト『jnext』はニッセイ 日経225インデックスファンドに負けてしまっています。

もう少し長期のパフォーマンスも比較しておきましょう。

| 年平均利回り | jnext | ニッセイ日経 225 |

| 1年 | +0.70% | +18.36% |

| 3年 | +3.87% | +13.94% |

| 5年 | +4.80% | +9.22% |

| 10年 | +17.04% | +11.08% |

※2023年9月時点

より長期の10年平均利回りになると、ジェイネクスト『jnext』が圧勝しています。

短期のパフォーマンスも安定して高いアクティブファンドが一番理想ではありますが、長期で高いパフォーマンスとなっているジェイネクストのようなファンドも投資をする価値があると言えます。

アクティブファンドとの利回り比較

せっかくアクティブファンドに投資をするのであれば、同じカテゴリーの中でも優秀なファンドに投資をしたいと思うもの。

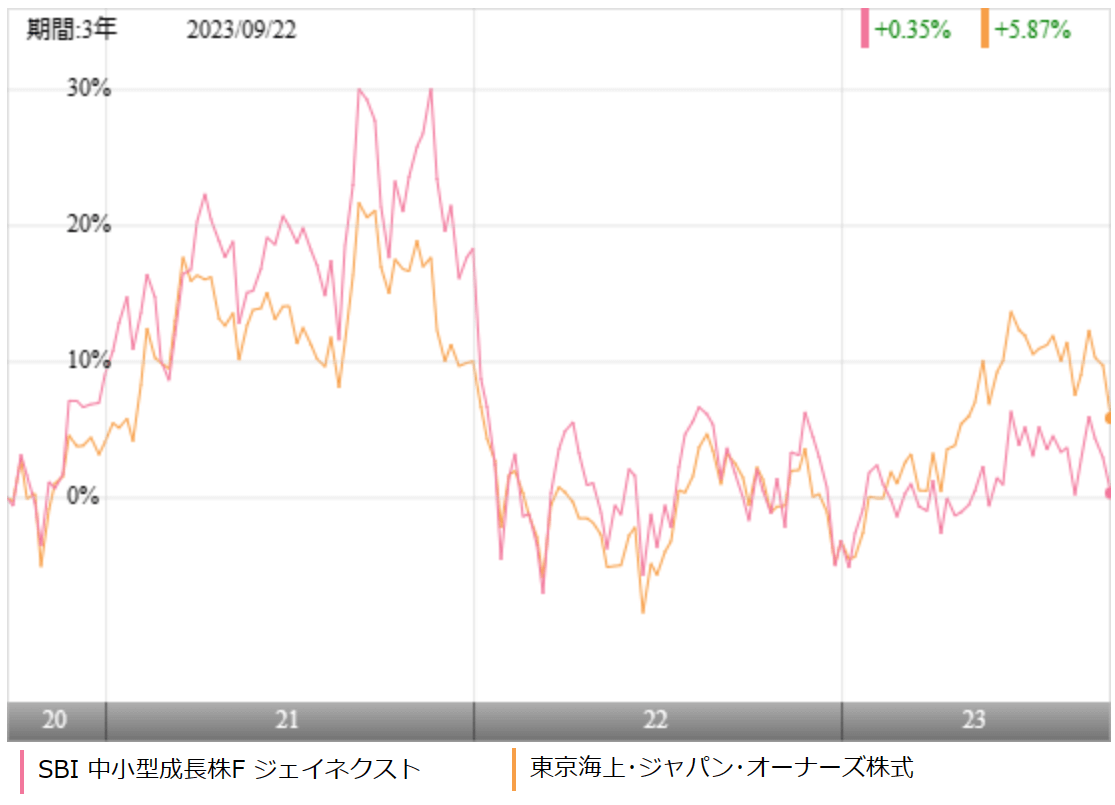

今回は、ジェイネクストと同じく小型株カテゴリーで非常に優秀な運用を行っている東京海上・ジャパン・オーナーズ株式オープンと比較をしました。

※引用:ウエルスアドバイザー

直近3年間は、かなり拮抗していますが、2023年に入り、ジェイネクスト『jnext』が大きく差をつけられています。

より長い期間のパフォーマンスで比較をすると、どうでしょうか?

| 年平均利回り | jnext | 東京海上ジャパン |

| 1年 | +0.70% | +8.31% |

| 3年 | +3.87% | +4.44% |

| 5年 | +4.80% | +7.23% |

| 10年 | +17.04% | +17.23% |

※2023年9月時点

5年10年平均利回りでは、東京海上・ジャパン・オーナーズ株式オープンが大きく上回っています。

どちらも優れたファンドですので、日本株ファンドに投資をするのであれば、こういったファンドに投資をしていきましょう。

最大下落率は?

投資を検討するうえで、多くの人が気にするのが「このファンドはいったいどれくらい下落する可能性があるのだろう」という点です。

標準偏差などから、価格変動の範囲をある程度は予想できますが、やはり実際に下落した度合いをみたほうがイメージがわきます。

そこで、ジェイネクスト『jnext』の最大下落率を調べてみました。

| 期間 | 下落率 |

| 1カ月 | ▲21.01% |

| 3カ月 | ▲31.28% |

| 6カ月 | ▲32.32% |

| 12カ月 | ▲50.82% |

※2023年9月時点

ジェイネクスト『jnext』は2007年11月~2008年10月の間に最大▲50.82%と大幅下落しています。リーマンショック時と比べると、今回のコロナショックの影響はまだまだ小さいということですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

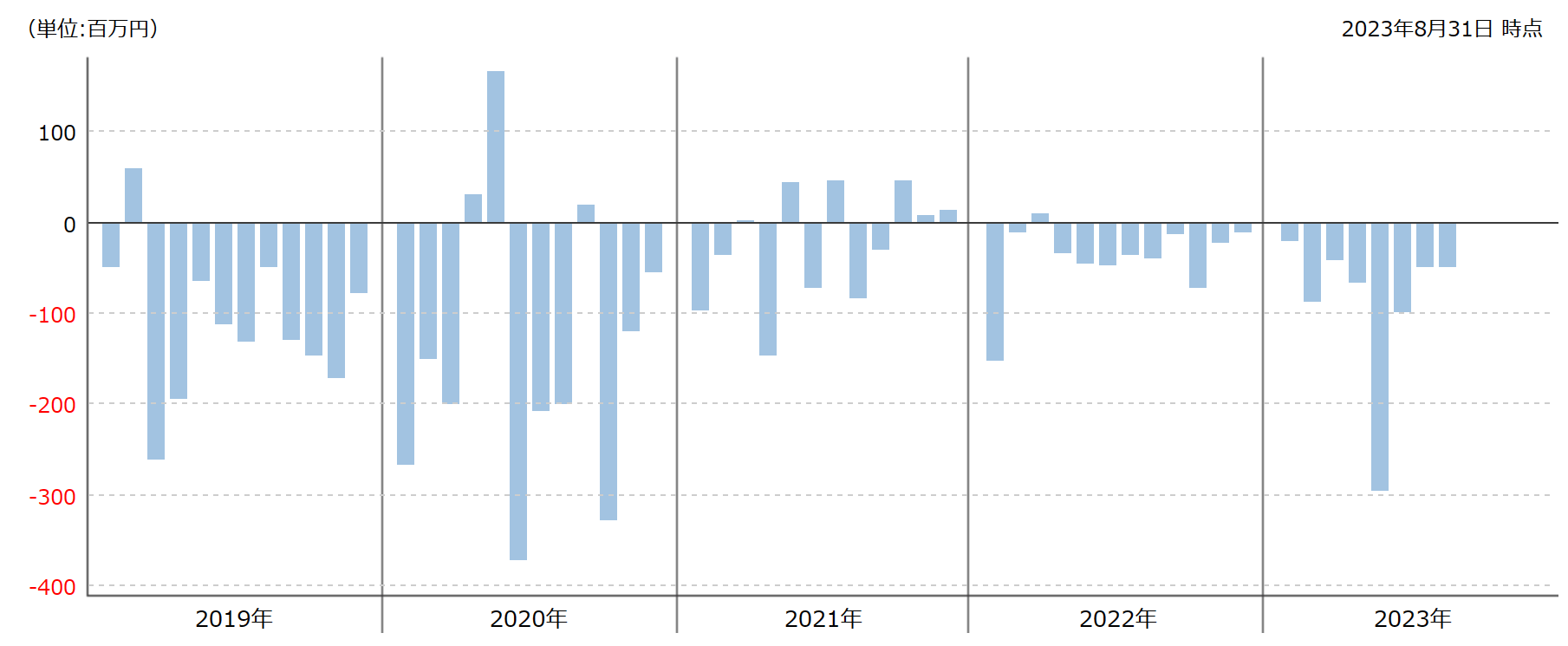

ジェイネクスト『jnext』の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけジェイネクスト『jnext』を購入している人が多いということなので、評判が良いということです。

ジェイネクスト『jnext』は直近資金が流出超過となっており、評判は決してよくないことがわかります。

直近のパフォーマンスが良くないため、評判が悪いのも仕方がないですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

ジェイネクストは残念ながらどちらにも対応していません。

| NISA | iDeCo |

| × | × |

※2023年9月時点

SBI 中小型成長株ファンド ジェイネクスト『jnext』の今後の見通しと評価まとめ

いかがでしょうか?

ジェイネクスト『jnext』は長期のパフォーマンスが優れていますが、短期でのパフォーマンスがいまいちです。

そのため、資金流出を続けており、長い目線で、大きな変動があったとしても、保有を続けられるメンタルのない人にとっては、インデックスファンドへの投資のほうが無難な選択になります。

ただ、アクティブファンドはインデックスファンドよりもパフォーマンスが大きく劣る年もあれば、大きく上回る年もあります。そして、長期で見ると、インデックスファンドを上回る成果を出せるわけです。

目先のパフォーマンスの悪さは気にはなりますが、長期で高いパフォーマンスとなっているからこそ、今が仕込み時と考えてもよいと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点