世界のリートに分散投資ができる世界家主倶楽部。一時期は5千億円超もある巨大ファンドでしたが、リーマンショックの時にとてつもない下落を記録したことで、純資産総額が一気に5分の1程度にまで下落したファンドです。

今日は、DIAM ワールド・リート・インカム(毎月決算)『愛称:世界家主倶楽部』について独自の目線で分析していきたいと思います。

「世界家主倶楽部って投資対象としてどうなの?」

「世界家主倶楽部って持ってて大丈夫なの?」

「世界家主倶楽部より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

DIAM ワールド・リート・インカム『世界家主倶楽部』の基本情報

投資対象は?

世界家主倶楽部の投資対象は、DIAM US・リート・オープン・マザーファンドおよび、DIAM インターナショナル・リート・インカム・オープン・マザーファンドへの投資を通じて、日本を除く世界各国の証券取引所に上場するリートに投資していきます。

リートの魅力は、少額から不動産に投資ができること、多種多様な不動産に分散投資できること、高い分配金利回りといった点が挙げられます。

国債よりは高い利回りがほしいけれど、株式みたいなリスクを取りたくないといった投資家に人気がありますね。ただ、実際には相場暴落時などは株式並みに相場が下落しますので、注意が必要です。

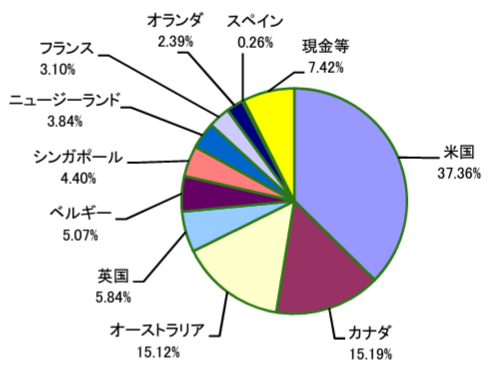

世界家主倶楽部の組入銘柄の国別構成比率を見てみると、米国が約37%、カナダが約15%、オーストラリアが約15%となっています。

※引用:マンスリーレポート

純資産総額は?

続いて、世界家主倶楽部の純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで売買できなかったり、コストが嵩みますので、事前に確認すべきポイントの1つです。

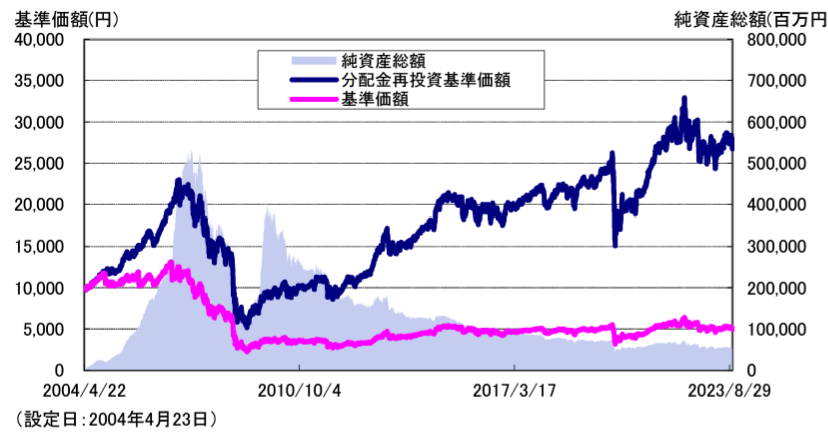

世界家主倶楽部の純資産総額は、現在520億円となっており、毎年純資産額は減っているものの、未だに人気があるファンドです。それにしてもリーマンショックあたりの基準価額の下落がとんでもないことになっていますね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

世界家主倶楽部の実質コストは1.79%となっており、手数料はかなり割高です。これだけ低コストファンドが出てきている中でこのコストは高すぎます。分配金が出ているからということでコストのことはほとんど何も知らずに投資をしている投資家も多いのでしょう。

運用会社から見れば、収益源となるファンドですが、投資家から見れば、デメリットしかありません。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.738%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.79%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

DIAM ワールド・リート・インカム『世界家主倶楽部』の評価分析

基準価額をどう見る?

世界家主倶楽部の基準価額(黄線)は、2022年まで上昇していましたが、2022年後半から下落トレンドになっています。とはいえ、直近3年間で、20%ほど上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、世界家主倶楽部の利回りを見てみましょう。

直近1年間の利回りは5.46%となっています。それ以外の期間もプラスの利回りになっていますのでパフォーマンスとしても悪くないように見えます。

ただし、利回りが良いか悪いかは他の類似ファンドとパフォーマンスを比較してからにしましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +5.46% |

| 3年 | +11.00% |

| 5年 | +4.10% |

| 10年 | +6.16% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外REIT ランキング

同カテゴリー内での利回りランキングは?

世界家主倶楽部は国際RIETカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

世界家主倶楽部は、すべての期間で下位10%内に入ってしまっており、思った以上にパフォーマンスは良くないようですね。

| 上位●% | |

| 1年 | 93% |

| 3年 | 96% |

| 5年 | 92% |

| 10年 | 94% |

※2023年10月時点

年別のパフォーマンスは?

世界家主倶楽部の年別の運用パフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の大きさを知ることができます。

20%を超える年もありますが、10%近いマイナスとなっている年もかなり多いです。

平均リターンで見ると、安定してプラスの運用ができていると勘違いをしてしまいますが、実際にはかなり年によってパフォーマンスはバラバラなので、くれぐれも注意してください。

| 年間利回り | |

| 2023年 | ▲5.14%(1-9月) |

| 2022年 | ▲14.96% |

| 2021年 | +40.00% |

| 2020年 | ▲11.98% |

| 2019年 | +20.99% |

| 2018年 | ▲9.42% |

| 2017年 | +12.13% |

| 2016年 | ▲1.82% |

| 2015年 | ▲1.64% |

| 2014年 | +32.74% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは類似ファンドとのパフォーマンス比較

世界家主倶楽部への投資を検討するのであれば、インデックスファンドよりもパフォーマンスが優れていなければ、投資する価値がありません。

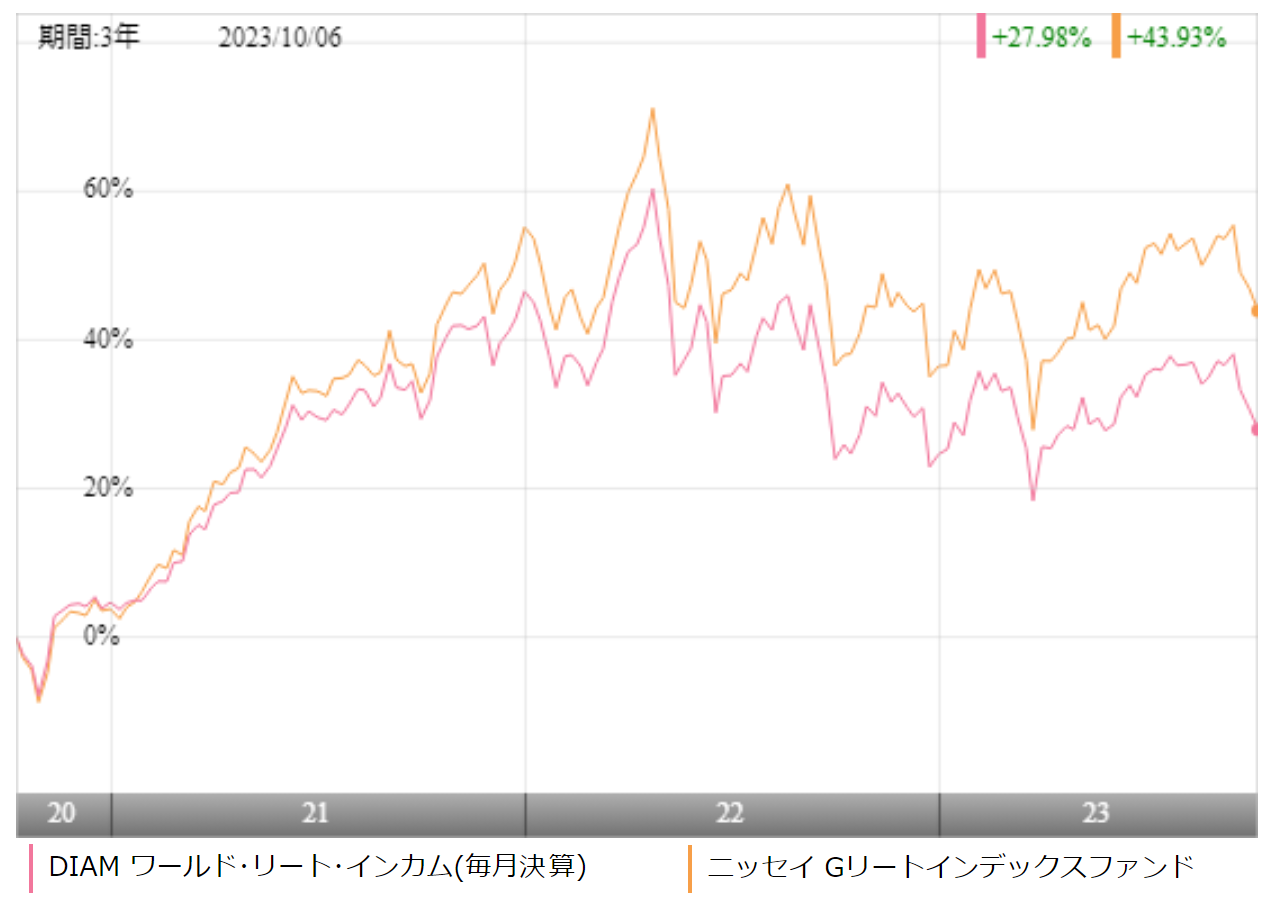

そこで、今回はグローバルREITの代表格であるS&P 先進国REIT指数に連動するニッセイ Gリートインデックスファンドと比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、ニッセイ Gリートインデックスファンドのほうが優れた結果を残しています。

より長期のパフォーマンスまで見ても、世界家主倶楽部はパフォーマンスで負けてしまっており、これでは高いコストを払って投資をするメリットを感じません。

| 世界家主倶楽部 | ニッセイ Gリート | |

| 1年 | +5.46% | +7.70% |

| 3年 | +11.00% | +15.94% |

| 5年 | +4.10% | +6.20% |

| 10年 | +6.16% | - |

※2023年10月時点

最大下落率は?

投資するのであれば、ファンドがどの程度下落する可能性があるのかは知っておきたいところです。

もちろん標準偏差から変動幅を予測することはできますが、やはり過去にどの程度下落したことがあるのかを調べるのがよいでしょう。

世界家主倶楽部は2008年3月~2009年2月までの間に最大▲61.49%下落しています。

| 期間 | 下落率 |

| 1カ月 | ▲36.02% |

| 3カ月 | ▲51.72% |

| 6カ月 | ▲59.34% |

| 12カ月 | ▲61.49% |

※2023年10月時点

コロナショックの影響はリーマンショックの影響と比べるとかなり抑えられていますね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| 162円 | 180円 | 190% |

※2022/10/13~2023/10/13

世界家主倶楽部の直近1年間の分配健全度は190%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

世界家主倶楽部の分配健全度は100%を超えているので、直近1年の間にあなたが受け取った分配金はすべてファンドの収益から支払われたものだということになります。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。(分配金利回りは1年間で受け取った分配金の合計金額を基準価額で割ることで計算できます。)

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配金利回り | |

| 1年 | +5.46% | 3.6% |

| 3年 | +11.00% | |

| 5年 | +4.10% | |

| 10年 | +6.16% |

※2023年10月時点

世界家主倶楽部の分配金利回り3.6%で、中長期のファンドの運用利回りのほうが高くなっています。

ですので、一時的にタコ足配当になることはあっても、中長期で保有をすれば投資元本からの取り崩しなく、分配金を受け取れるということです。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

世界家主倶楽部の分配金余力は、まだ130カ月以上ありますので、減配の心配はいったんしなくても大丈夫そうです。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 217期 | 15円 | 2,013円 | 135.2カ月 |

| 218期 | 15円 | 2,012円 | 135.1カ月 |

| 219期 | 15円 | 2,014円 | 135.3カ月 |

| 220期 | 15円 | 2,008円 | 134.9カ月 |

| 221期 | 15円 | 1,998円 | 134.2カ月 |

| 222期 | 15円 | 1,984円 | 133.3カ月 |

| 223期 | 15円 | 1,986円 | 133.4カ月 |

| 224期 | 15円 | 1,977円 | 132.8カ月 |

| 225期 | 15円 | 1,974円 | 132.6カ月 |

| 226期 | 15円 | 1,976円 | 132.7カ月 |

| 227期 | 15円 | 1,979円 | 132.9カ月 |

| 228期 | 15円 | 1,972円 | 132.5カ月 |

※引用:運用報告書

評判はどう?

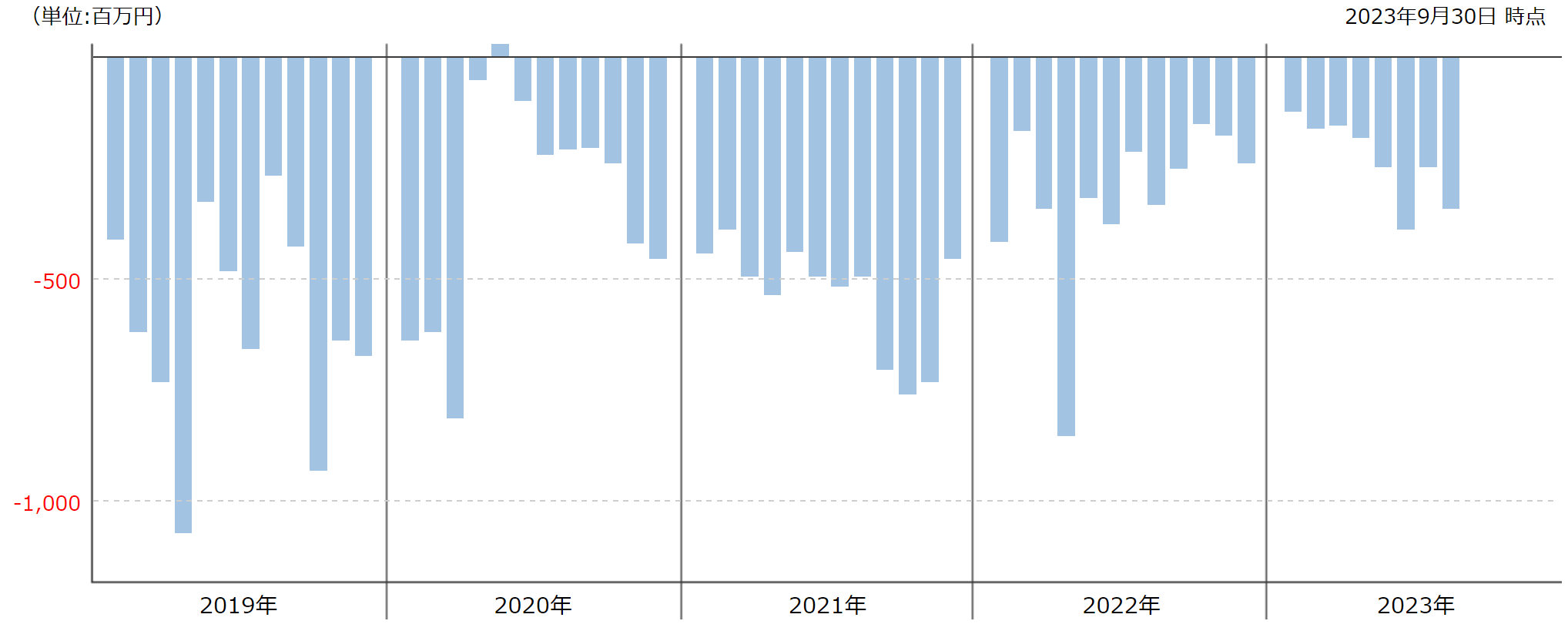

世界家主倶楽部の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流出しているということは、それだけ世界家主倶楽部を解約している人が多いということなので、評判が悪くなっているということです。

世界家主倶楽部は、この5年間毎年資金が流出しており、評判はよくないことがわかります。リートの中では分配金利回りが低いため、投資家から敬遠されているのでしょう。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NISAやiDeCoで投資を検討している人も多いと思いますが、NISAのみ対応しています。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

DIAM ワールド・リート・インカム『世界家主倶楽部』の評価まとめと今後の見通し

いかがでしたでしょうか?

繰り返しになりますが、REITというのは間接的に不動産に投資ができるので、株式とは異なり、リスクの低い投資対象のように感じます。

一般的な不動産投資であれば、株式相場とは全く性質の異なる資産であるため、分散投資の意味が出てきますが、REITの場合は話が変わります。

REITは平常時の値動きは株式の半分程度で非常に安定しているのですが、暴落相場がくると、株式並みかそれ以上に大きな暴落を引き起こします。

これは、リーマンショックやコロナショックでの値動きからも明らかです。

また世界家主倶楽部は分配金がかなり健全な水準で払い出していますので、その点は好感が持てますが、パフォーマンスはインデックスファンドに劣っています。

そのため、あえて高いコストを支払ってまで、世界家主倶楽部に投資をするメリットを感じません。

分配金がどうしても欲しいという方は、ファンドの運用がそもそも非常にうまく行っているファンドに投資をしたほうがまだ良いです。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点