高齢化社会が進行する中で、常に注目を集めているテーマが医療関連セクターです。

特にコロナ以降は好調なファンドが多く、今日はJPM グローバル医療関連株式ファンドについて徹底分析していきたいと思います。

「JPM グローバル医療関連株式ファンドって投資対象としてどうなの?」

「JPM グローバル医療関連株式ファンドって持ってて大丈夫なの?」

「JPM グローバル医療関連株式ファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

JPM グローバル医療関連株式ファンドの基本情報

投資対象は?

JPM グローバル医療関連株式ファンドの投資対象は、世界の医療関連企業の株式です。医薬品、バイオテクノロジー、ヘルスケアサービス、医療技術(医療機器・器具等)およびサイフサイエンスにかかる業務を行う企業を対象としています。

もう少し具体的に組入銘柄を見ていきましょう。

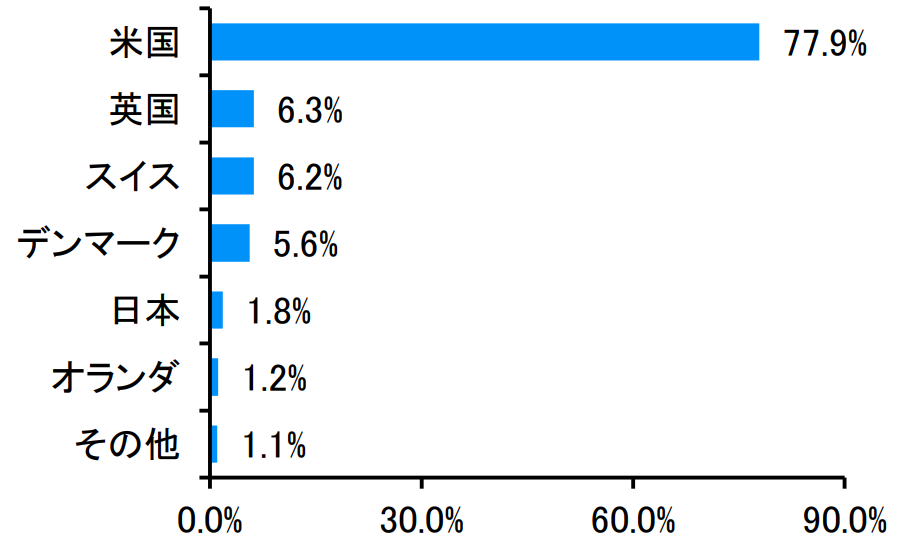

まず国別の比率で見ると、米国が約8割となっており、米国株式ファンドと言ってもよいくらいの比率となっています。

※引用:マンスリーレポート

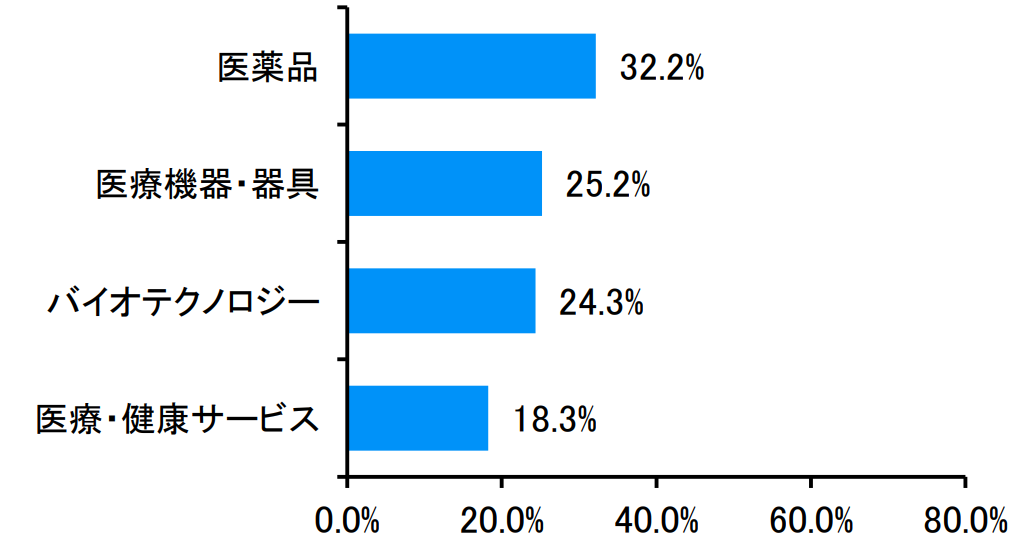

カテゴリー別の比率で見てみると、医薬品が約3割で最も高く、バイオテクノロジー、医療機器・器具、医療・健康サービスがそれぞれ2割ずつになっています。

※引用:マンスリーレポート

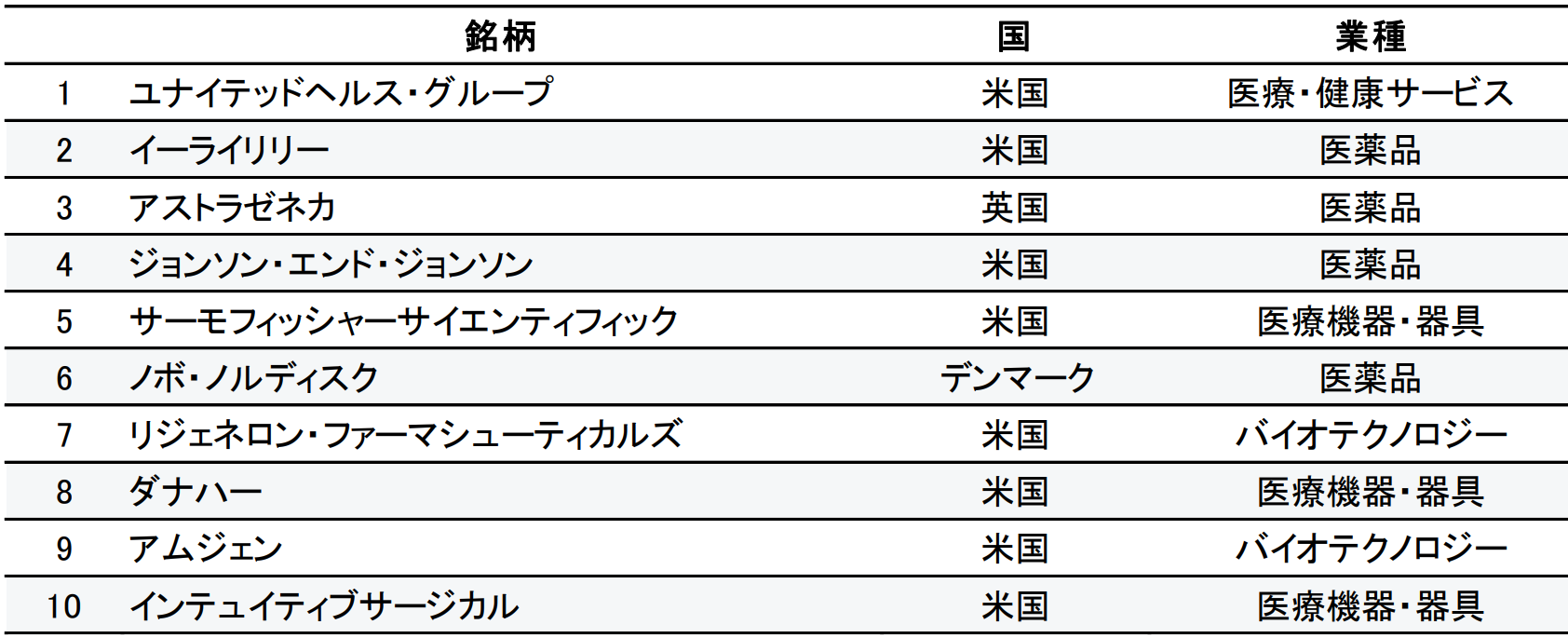

現在の組入れ銘柄は74銘柄となっており、上位10銘柄を見てみると医薬品メーカーが多いことが分かります。

※引用:マンスリーレポート

純資産総額は?

続いて、JPM グローバル医療関連株式ファンドの純資産総額はどうなっているか見ていきます。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで売買できなかったり、コストが嵩みますので、事前に確認すべきポイントの1つです。

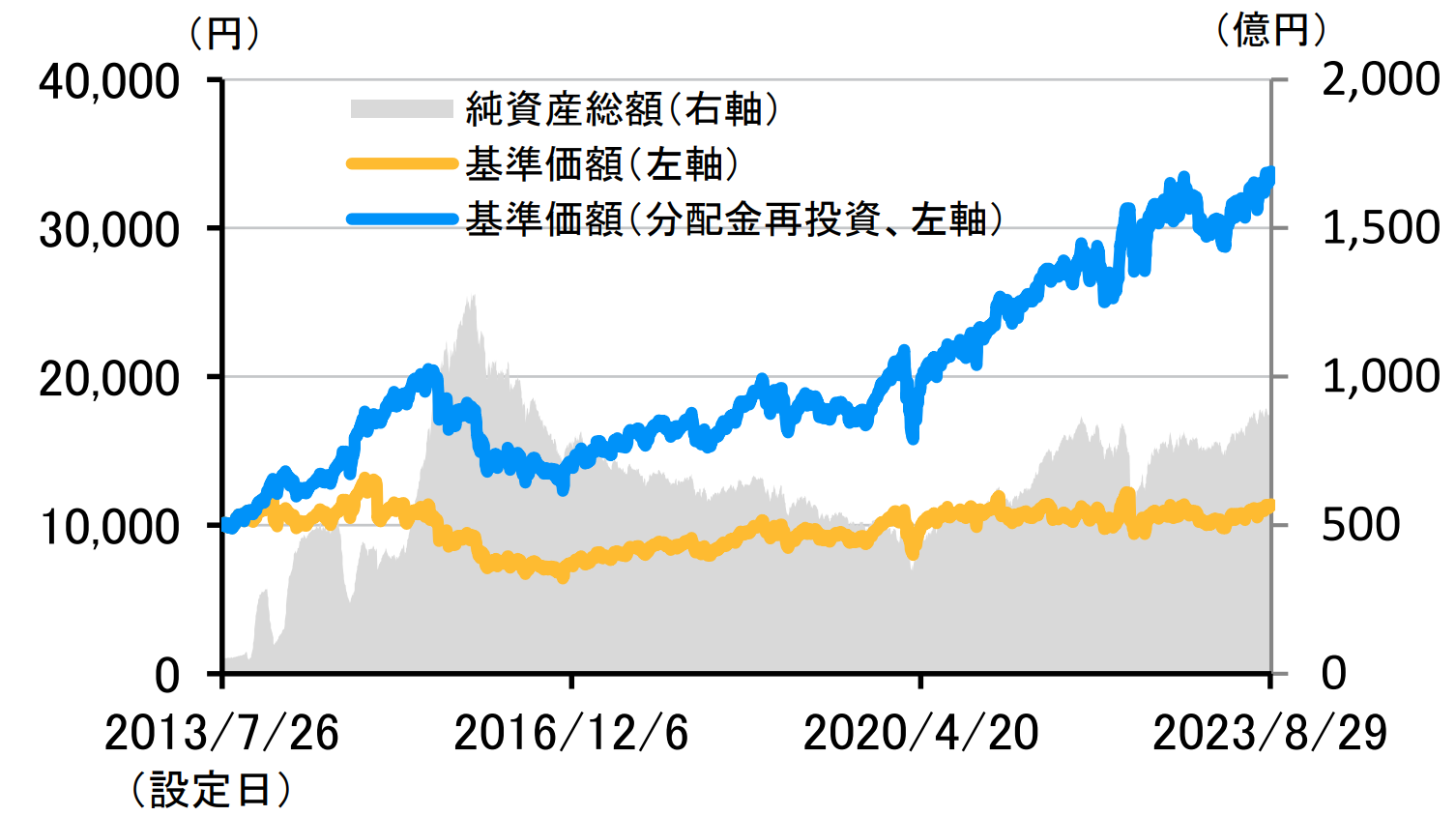

JPM グローバル医療関連株式ファンドの純資産総額は、現在880億円程度となっています。規模としては十分な大きさです。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

JPM グローバル医療関連株式ファンドの実質コストは2.54%とかなり割高となっています。何より購入時手数料も高いので、相当よいファンドでないと投資する気にはなれないコスト設定となっています。

| 購入時手数料 | 3.85%(税込) |

| 信託報酬 | 1.85%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 2.54%(概算値) |

※ 引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

JPM グローバル医療関連株式ファンドの評価分析

基準価額をどう見る?

JPM グローバル医療関連株式ファンドの基準価額は、ほぼ10,000円を推移しており、10,000円を超える部分については分配金を投資家に還元しています。

実際のパフォーマンスは、青線の基準価額ですが、3年間で着実に右肩上がりに伸びていることが分かりますね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、JPM グローバル医療関連株式ファンドの運用実績を見ていきます。直近1年間の利回りは5.54%となっており、3年平均、5年、10年平均利回りともに10%を超えています。

なかなか高いパフォーマンスに感じますが、この段階で、投資判断してはいけません。他の類似ファンドと利回りを比較してから投資をするのがおすすめです。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +5.54% |

| 3年 | +14.41% |

| 5年 | +10.09% |

| 10年 | +11.91% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

JPM グローバル医療関連株式ファンドは、日本を含むグローバル株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

JPM グローバル医療関連株式ファンドは、どの期間においても平均、もしくは平均以下のパフォーマンスとなっており、他にもっと優れたファンドがあるとわかります。

| 上位●% | |

| 1年 | 90% |

| 3年 | 74% |

| 5年 | 63% |

| 10年 | 45% |

※2023年10月時点

年別のパフォーマンスは?

JPM グローバル医療関連株式ファンドの年別の運用パフォーマンスを見ていきます。2018年は多くの株式ファンドが2桁マイナスになっているので、1桁前半で抑えた運用ができているのは素晴らしいです。

ただ、2016年は他の株式ファンドがプラスの運用ができていた中で、2桁のマイナスは痛いですが、その分2022年は多くのファンドがマイナスになっている中で、プラスの運用ができています。

やはり医療・医薬品という特殊な分野であるため、株式の中でも他の銘柄との相関が低いということでしょう。

| 年間利回り | |

| 2023年 | +7.83%(1-9月) |

| 2022年 | +6.78% |

| 2021年 | +21.33% |

| 2020年 | +16.39% |

| 2019年 | +24.65% |

| 2018年 | ▲2.79% |

| 2017年 | +15.17% |

| 2016年 | ▲18.50% |

| 2015年 | +3.10% |

| 2014年 | +40.44% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

アクティブファンドへの投資を検討するのであれば、インデックスファンドとのパフォーマンス比較は必須です。

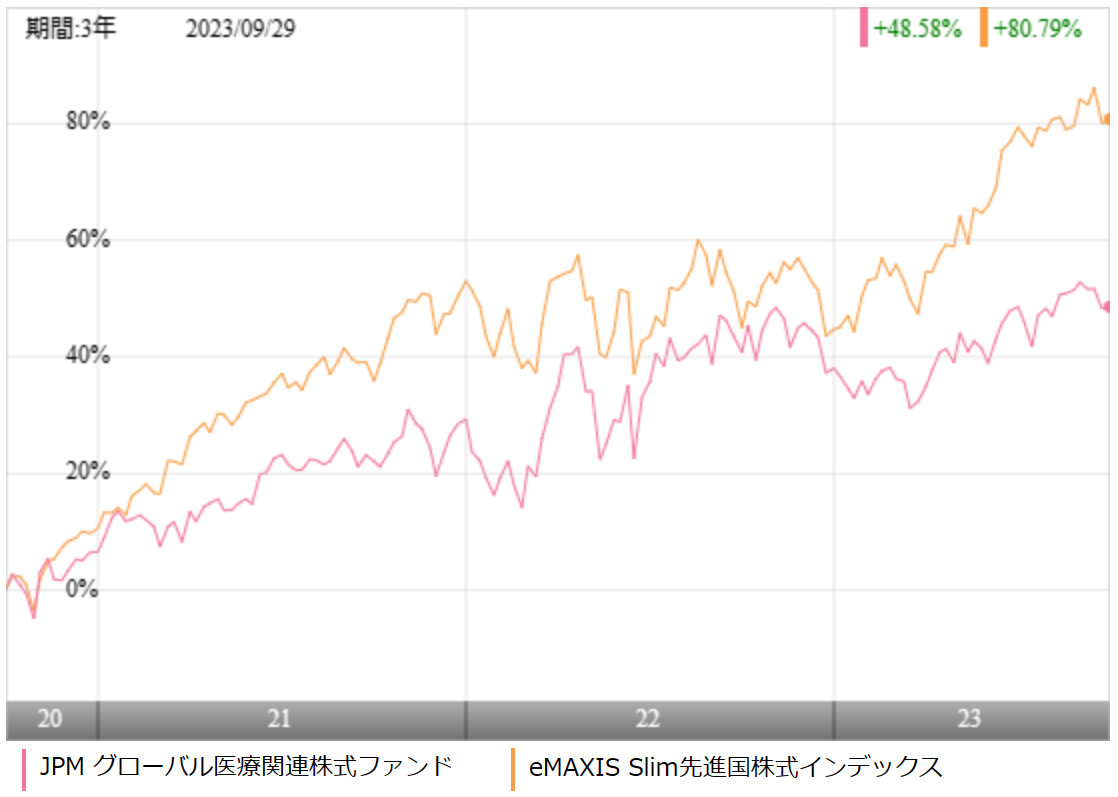

JPM グローバル医療関連株式ファンドは米国株の比率が約8割ですので、組入比率が比較的似ているeMAXIS Slim 先進国株式インデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間は、ほぼ全期間にわたり、JPM グローバル医療関連株式ファンドがパフォーマンスで下回っています。

これでは高いコストを支払って、アクティブファンドに投資をする意味がありません。

5年平均で見ても、JPM グローバル医療関連株式ファンドのほうが負けているので、これでは投資する魅力を感じませんね。

| JPMグロ医療 | slim 先進国 | |

| 1年 | +5.54% | +24.67% |

| 3年 | +14.41% | +22.16% |

| 5年 | +10.09% | +13.93% |

| 10年 | +11.91% | - |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

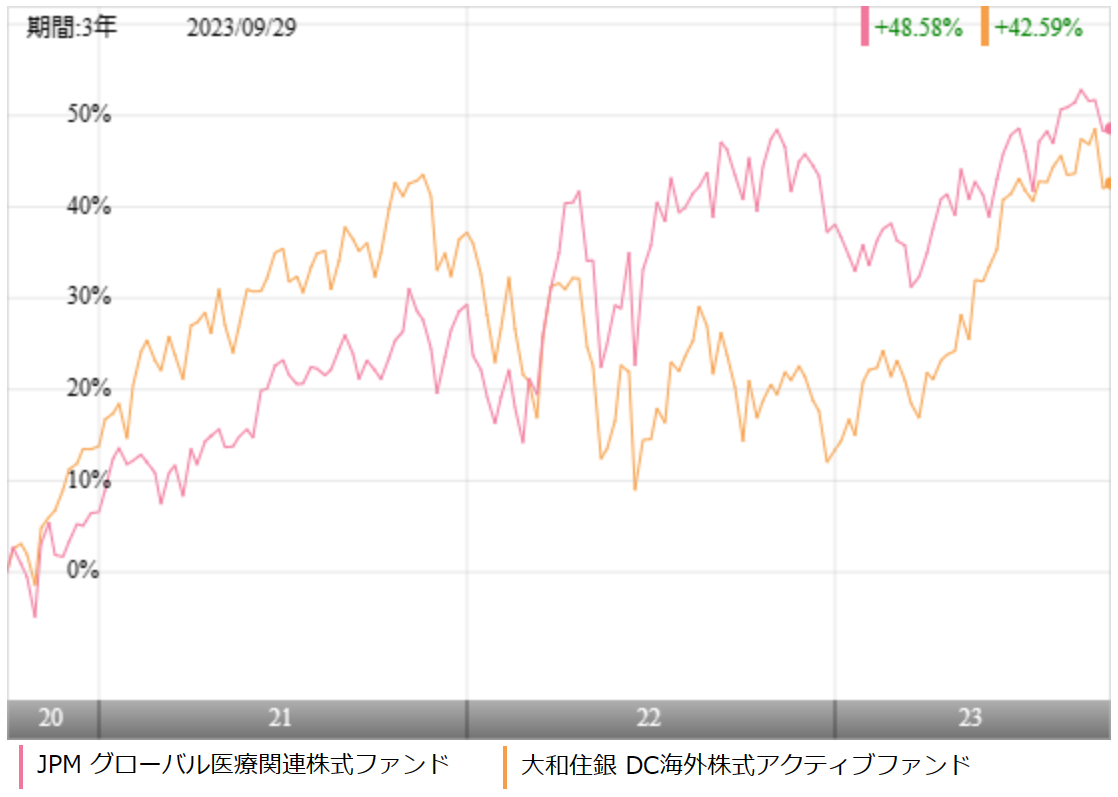

アクティブファンドに投資をするのであれば、他のアクティブファンドをパフォーマンスを比較してから投資をしても、遅くはありません。

そこで、今回は先進国株式を投資対象にアクティブ運用している大和住銀DC海外株式アクティブファンドを比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、2022年までは大和住銀DC海外株式アクティブファンドに大きく劣後していましたが、2022年以降はJPM グローバル医療関連株式ファンドは逆転しました。

ただし、より長期の5年、10年平均利回りでは、大和住銀DC海外株式アクティブファンドにパフォーマンスで負けてしまっているため、これでは高いコストを支払って投資をする魅力を感じませんね。

| JPMグロ医療 | 大和住銀DC | |

| 1年 | +5.54% | +24.67% |

| 3年 | +14.41% | +13.25% |

| 5年 | +10.09% | +13.76% |

| 10年 | +11.91% | +14.90% |

※2023年10月時点

最大下落率は?

投資するのであれば、ファンドがどの程度下落する可能性があるのかは知っておきたいところです。事前に最大下落幅を知っておくことで、心の準備ができます。

もちろん標準偏差から変動幅を予測することはできますが、やはり過去にどの程度下落したことがあるのかを調べるのがいいですね。

それでは最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲13.99% |

| 3カ月 | ▲18.74% |

| 6カ月 | ▲24.64% |

| 12カ月 | ▲31.30% |

※2023年10月時点

JPM グローバル医療関連株式ファンドは2015年7月~2016年6月までの間に最大▲31.30%下落しています。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金の推移は?

JPM グローバル医療関連株式ファンドの分配金は年4回(1、4、7、10月)行われます。基準価額が10,000円を下回らないように分配しているので、健全なルールのともと分配されています。

金額に大小はありますが、毎年分配金が受け取れるのは投資家としては嬉しいですね。

ただ、このブログでは何度も言っていますが、分配金は受け取らずに再投資したほうが投資効率は確実に高くなります。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2023年 | 100円(残1回) |

| 2022年 | 1,500円 |

| 2021年 | 2,200円 |

| 2020年 | 1,000円 |

| 2019年 | 0円 |

※2023年10月時点

評判はどう?

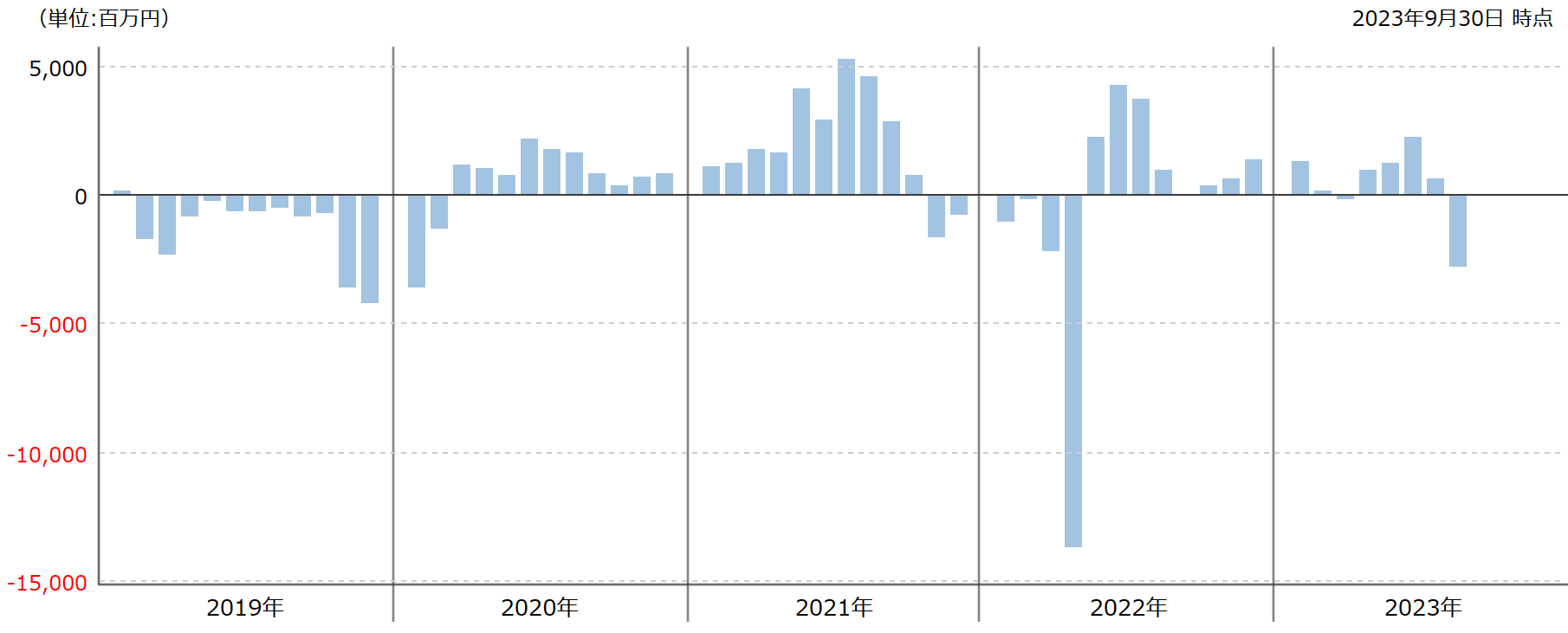

JPM グローバル医療関連株式ファンドの評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流出しているということは、それだけJPM グローバル医療関連株式ファンドを解約している人が多いということなので、評判が悪くなっているということです。

JPM グローバル医療関連株式ファンドは、2020年以降、資金が流入超過となっている月が多く、このファンドの評判もよくなってきていることがわかります。

※引用:ウエルスアドバイザー

JPM グローバル医療関連株式ファンドの今後の見通しと評価まとめ

いかがでしょうか?

人口の高齢化と新興国における医療支出の急増はJPMグローバル医療関連株式ファンドには大きな追い風です。医療関連セクターは未だに満たされない医療ニーズに対して、革新的な治療法を提供する企業に注目して投資をしており、中長期的には成長が期待できると思います。

ただ、私個人としては、医薬品関連銘柄は当初想定していた新薬や新機器の臨床試験結果がふるわないと、株価に大きな影響が出ますので、パフォーマンスが他のファンドよりも劣る印象があります。

実際に、eMAXIS Slim先進国株式インデックスと比較をしても、パフォーマンスは負けてしまっています。

唯一あるとすれば、通常の株式ファンドとは、明らかに基準価額の動きが違うので、分散投資と言う意味では、一部ポートフォリオに組み込むのも悪くはないですが、基本はインデックスファンドに投資をするか、もっとパフォーマンスの期待できるアクティブファンドに投資をするほうが賢明な判断と言えるでしょう。。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点