大和アセットのiFreeシリーズで一部のリスク選好型投資家から非常に注目を集めているのが、S&P500に2倍のレバレッジをかけているiFreeレバレッジS&P500です。

とにかく値動きが大きいことから一部の投資家には根強い人気があります。ただレバレッジ型ファンドは使い方を間違えるととても危険ですので、今日は、iFreeレバレッジ S&P500を徹底分析していきます。

- iFreeレバレッジS&P500って投資対象としてどうなの?

- iFreeレバレッジS&P500って持ってて大丈夫なの?

- iFreeレバレッジS&P500より良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

iFreeレバレッジ S&P500の基本情報

S&P500とは?

S&P500は、S&P Dow Jones Indicesが算出しているアメリカの代表的な株式指数で、ニューヨーク証券取引所、NASDAQに上場している銘柄から代表的な大型株500銘柄の株価をもとに算出される指標です。

私が、S&P500のインデックスファンドを強くおすすめするのは、下図のようにS&P500の過去の値動きが見事に右肩上がりになっているからです。

インデックスファンドは低コストだから何を選んでも良いと言うわけではありません。しっかり成長している指数を選ばなければ、あなたの資産も増えることはありませんので、注意してください。

投資対象は?

iFreeレバレッジ S&P500の投資対象は、株式指数先物及び・米国の債券、国内債券です。

組入比率は以下のようになっており、S&P500の指数先物を購入することで、純資産総額の約2倍になるように調整がされています。

![]()

※引用:マンスリーレポート

純資産総額は?

続いて、iFreeレバレッジ S&P500の純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

インデックスファンドの運用において、純資産総額というのも見るべきポイントです。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができず、インデックスから乖離してしまうリスクがあります。また純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性があります。

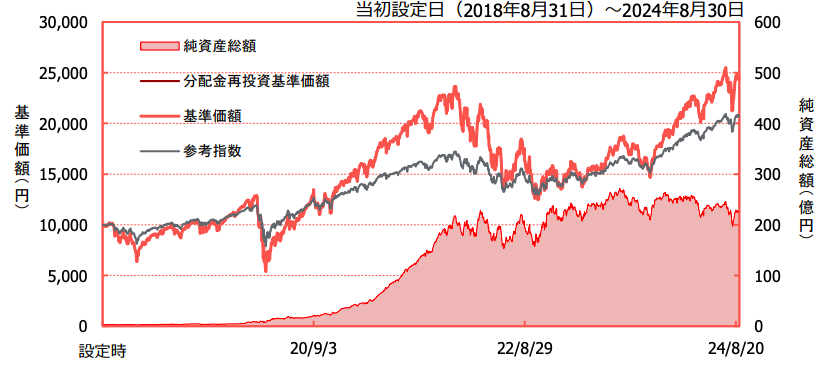

iFreeレバレッジ S&P500は2022年以降、伸び悩んでおり、現在は223億円です。規模としては問題ありませんが、やはり値動きが大きいため多くの投資家がついて来れていないのが現状ですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

iFreeレバレッジ S&P500 の実質コストは、約1.02%程度で、インデックスファンドの割にはかなり割高となっています。

販売手数料が2.2%取られるのも評価が下がりますね。

| 購入時手数料 | 2.2%(税込)※上限 |

| 信託報酬 | 0.99%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.02%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

iFreeレバレッジ S&P500の独自評価と分析

基準価額をどう見る?

iFreeレバレッジ S&P500の基準価額は、2022年にかなり大きく下落しました。2023年、2024年と大きく上昇したことで、ようやく最高値を更新しています。

レバレッジ型のファンドだとこれくらいの下落は日常茶飯事ですが、マイナス面もしっかり考慮した上で、投資をしていかなければ、無理な投資金額で投資をして大損することになるので注意してください。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、iFreeレバレッジ S&P500の運用実績を見てみましょう。

| 平均利回り | |

| 1年 | +36.03% |

| 3年 | +4.94% |

| 5年 | +20.19% |

| 10年 | - |

※2024年9時点

直近1年間の利回りは+36.03%です。5年平均利回りも+20%を超えています。

S&P500が堅調に上昇しつづけていることが大きな要因ですが、タイミングさえうまく乗ることができれば、レバレッジ型ファンドは大きな利益を生み出せることがわかりますね。

同カテゴリー内での利回りランキングは?

iFreeレバレッジ S&P500は、ブル型株式カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資すべきですので、同カテゴリー内でのパフォーマンスのランキングを調べました。

レバレッジをかけているファンドは、レバレッジの倍率も違うので、あまりこの点は気にしても仕方ないのですが、パフォーマンスは平均以下となっています。

| 上位●% | |

| 1年 | 28% |

| 3年 | 50% |

| 5年 | 88% |

| 10年 | - |

※2024年9月時点

年別の運用利回りは?

つづいて、iFreeレバレッジ S&P500の年別のパフォーマンスを見てみましょう。

運用を開始した時期がよかったというのもありますが、2019年、2021年は+60%の驚異的なリターンとなっています。

2022年は▲41%となっていますので、プラスが大きければ、マイナスも大きくなるという典型的なファンドです。

初心者が手を出していいファンドではないので、目先の利益に飛びつかないでください。

| 年間利回り | |

| 2024年 | +22.75%(1-6月) |

| 2023年 | +39.14% |

| 2022年 | ▲41.00% |

| 2021年 | +63.54% |

| 2020年 | +22.52% |

| 2019年 | +62.82% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

インデックスファンドに投資をするのであれば、同じベンチマークを採用している類似ファンドとのパフォーマンス比較は不可欠です。

iFreeレバレッジ S&P500と全く同じインデックスファンドはありませんので、今回はレバレッジが利いていないiFree S&P500インデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、iFreeS&P500インデックスが優勢となりました。同じS&P500に連動する投資信託でもレバレッジを効かせると全く異なる値動きになります。

では、より長期のパフォーマンスはどうでしょう?

| ifreeレバSP500 | ifreeSP500 | |

| 1年 | +36.03% | +23.96% |

| 3年 | +4.94% | +18.95% |

| 5年 | +20.19% | +22.51% |

| 10年 | - | - |

※2024年9月時点

どちらも20%を超えていますが、レバレッジの効ていないiFreeS&P500インデックスのほうがパフォーマンスで上回りました。

iFreeレバレッジ S&P500は、S&P500が上昇している局面では大きなリターンが期待できるわけですが、S&P500が下落する前に売り抜けなければ、大きなマイナスになるので、短期決戦だと思っておいてください。

アクティブファンドとの利回り比較

iFreeレバレッジ S&P500への投資を検討するのであれば、米国株に投資ができるアクティブファンドのパフォーマンスとも比較をしておきましょう。

今回はS&P500の中から銘柄を絞り込んで運用しているアライアンス・バーンスタインの米国成長株投信Bコースと比較をしました。

※引用:ウエルスアドバイザー

こちらでも、2022年後半からは、iFreeレバレッジ S&P500はパフォーマンスで大きく差をつけられています。

より長期のパフォーマンスで比較をしても同じことが言えますね。

| ifreeレバSP500 | 米国成長株投信 | |

| 1年 | +36.03% | +24.04% |

| 3年 | +4.94% | +14.36% |

| 5年 | +20.19% | +22.51% |

| 10年 | - | +18.35% |

※2024年9月時点

レバレッジ型ファンドの留意点

レバレッジ型ファンドに投資をするのであれば、あなたに確実に覚えておいてほしいことがあります。

レバレッジ型のファンドでは必ず起きる事象ですが、レバレッジ型ファンドはあくまで1日の値動きが2倍になるということです。2日以上の期間で見ると、必ずしも2倍の値動きにはなりません。

実際に下図をみたほうが理解が早いでしょう。

3年間のトータルリターンはiFree S&P500インデックスと、iFreeレバレッジ S&P500でパフォーマンスが2倍になっていないことがわかると思います。

※引用:ウエルスアドバイザー

とりあえず、イメージで理解をしてもらっておけばよいのですが、具体的に数字でもこの差を説明することができます。

| iFree S&P500 | iFree レバレッジ S&P500 | |

| スタート価格 | 100円 | 100円 |

| 1日目 | 95円(▲5%) | 90円(▲10%) |

| 2日目 | 100円(+5.26%) | 99.468円(+10.52%) |

S&P500に連動するiFree S&P500が1日目に100円→95円に下落したとすると、マイナス5%です。次の日に100円に戻ったとすると、95円→100円なので、+5.26%ということになります。

一方で、レバレッジ型ファンドの場合、S&P500の1日の値動きの約2倍変動しますので、1日目は▲10%。2日目は+10.52%上昇します。

これで、iFreeレバレッジS&P500のほうも100円に戻るような気がしてしまいますが、実際に計算すると、元の水準にまで戻せません。

これは複利の影響によるところなのですが、レバレッジ型ファンドの場合、S&P500が±0のパフォーマンスでもマイナスの利回りになるということです。

これを下方圧力がかかっていると言いますが、つまりはS&P500がある程度プラスの利回りで上昇していかなければ、iFreeレバレッジS&P500はプラスの利回りで運用できないということです。

くれぐれも今までと同じ資金で2倍の利益が得られると勘違いしないようにしてください。

最大下落率は?

投資信託は最低でも5~10年は投資をする気でなければ、投資をする意味がありませんが、その最大の障壁となりえるのが、資産の減少です。

特に20%や30%の下落相場を始めて経験すると、資産の減少額に耐えきれなくなり、本来手放すべきタイミングではないときに慌てて売却してしまいがちです。

そのため、事前にどの程度下落する可能性があるのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

iFreeレバレッジS&P500の最大下落率は、2022年1月~12月からの12カ月で41.00%となっています。

| 期間 | 下落率 |

| 1カ月 | ▲24.95% |

| 3カ月 | ▲37.74% |

| 6カ月 | ▲39.88% |

| 12カ月 | ▲41.00% |

※2024年9月時点

リーマンショック時はレバレッジをかけていなくても40~50%下落していたわけですので、今後はもっと大きな下落を経験することになるのは間違いないですね。

経験がある人間から言わせると、レバレッジを効かせた状態での下落は相当精神的に厳しいです。なので、あまり大きな金額で投資をしないようにしてください。

評判はどう?

続いて、iFreeレバレッジ S&P500の評判を見てみます。

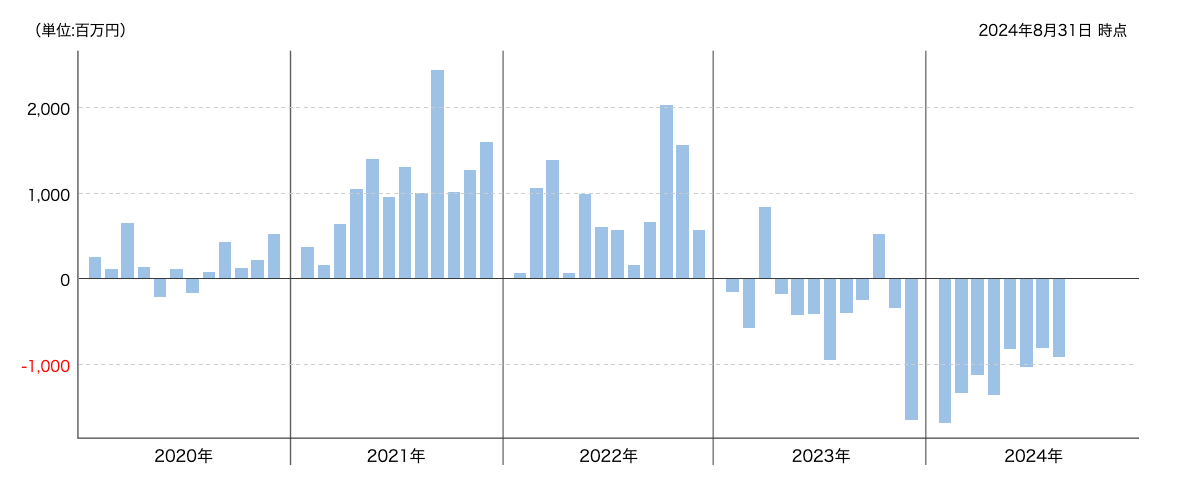

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

iFreeレバレッジ S&P500は2020年に入ってから資金流入が続いており、2022年までは流入が続いていました。

しかし、2023年以降は、S&P500のインデックスファンドにパフォーマンスで負けるようになると、資金が流出しており、評判は悪くなっています。ボラティリティの大きいファンドですので、まぁ当然の結果ですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

iFreeレバレッジ S&P500のNISAとiDeCoの対応状況ですが、NISAのみ対応しています。

| NISA | iDeCo |

| 〇 | × |

※2024年9月時点

iFreeレバレッジ S&P500 の個人的評価まとめと今後の見通し

iFreeレバレッジS&P500は通常のインデックスファンドよりも値動きが大きく、投機的な投資が好きな投資家にとっては、興味を惹かれる内容かもしれません。

しかし、前述したとおり、単純にS&P500の値動きの2倍の推移をするわけではありません。

レバレッジ型のファンドというのは、下方圧力といって、基準価額が下落する方向に力が働きますので、実際のパフォーマンスを比較すると2倍以内に必ず収まります。

上昇相場にうまくのることができれば、レバレッジ型ファンドも面白いかもしれませんが、そもそも相場を予測すること自体が不可能に近いので、レバレッジ型ファンドで利益を上げるのはなかなか難しいです。

2019~2021年はS&P500が非常に好調だったので、とてつもないプラスになりましたが、2022年以降はかなり厳しい結果となっています。初期のころから投資をしていた人はまだプラスだと思いますが、多くの人が含み損を抱えているのではないでしょうか。

レバレッジ型ファンドというのは原則、短期勝負になります。

とにかくタイミングが命ですので、下落しそうだと感じたときは、早め早めに売却して、逃げましょう。また、くれぐれもポートフォリオの大部分をレバレッジ型ファンドに投資するようなギャンブルはしないでください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点