アセットマネジメントOneが運用する、新光 US-REIT オープン『ゼウス』。ファンド名称の「新光」は、アセットマネジメントOneの前身の一社である新光投信がこの投資信託を設定した名残です。

一時は国内公募投資信託の純資産ランキングで常に上位に位置していたため、「ゼウス」の名を聞いたことがある人は多いと思いますが、最近は完全に凋落気味です。

なお、新光 US-REIT オープン『ゼウス』には毎月決算型と年1回決算型がありますが、今回はより人気の高い毎月決算型について分析していきます。

「 新光 US-REIT オープン『ゼウス』って投資対象としてどうなの?」

「 新光 US-REIT オープン『ゼウス』って持ってて大丈夫なの?」

「 新光 US-REIT オープン『ゼウス』より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

新光 US-REIT オープン『ゼウス投信』の基本情報

投資対象は?

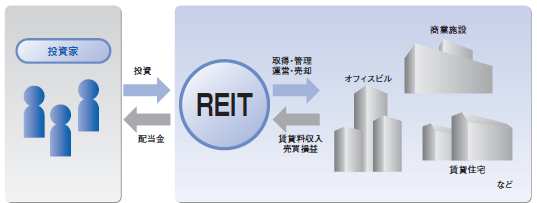

新光 US-REIT オープン『ゼウス』は、米国に上場している不動産投資信託証券(US-REIT)に投資し、安定した収益の確保を目指します。

REITというのは投資家から集めた資金を使って、オフィスビル・商業施設、賃貸住宅などを保有し、賃貸料や不動産売買で収益を上げています。

その収益の大部分を配当金という形で投資家に分配しているという仕組みですね。

※引用:交付目論見書

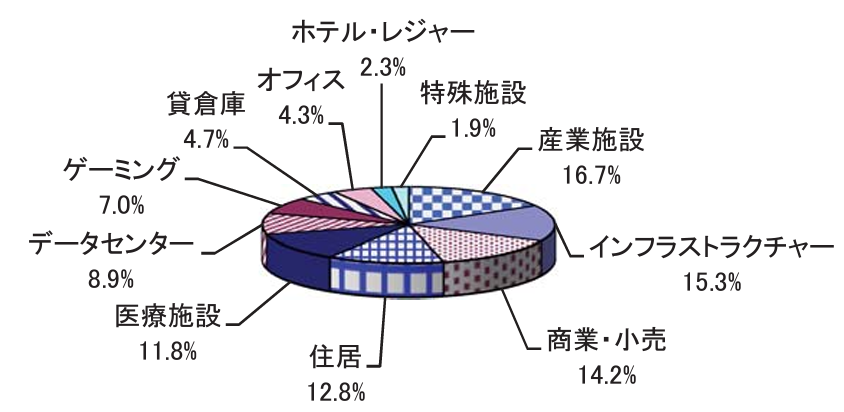

上位に組み込まれている銘柄は、29銘柄で構成されており、産業施設、インフラ、商業・小売、住居と幅広く分散されています。

※引用:マンスリーレポート

運用の特徴は?

運用はアメリカの大手運用会社であるインベスコ社に委託しており、アセットマネジメントOneの役割は実質的に運用業務以外の投資信託の管理や販売会社向けのセールス業務などに留まっています。

したがって、運用パフォーマンスはインベスコ社の手腕次第ということになります。

インベスコは全世界で100兆円を超える資産を運用しており、アメリカでの不動産運用では約2兆円超・業界第4位の運用残高を誇る、世界有数の独立系資産運用会社です。

純資産総額は?

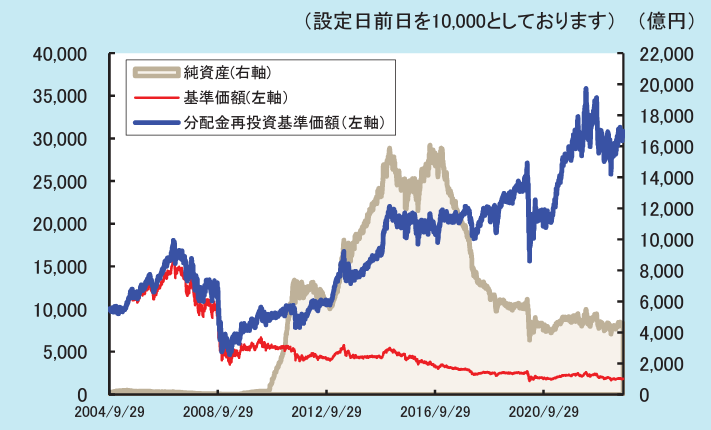

続いて、純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

投資信託の純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、投資信託の組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

テーマ型であること、毎月分配型であること、分配金がタコ足であること、信託報酬と購入時手数料が高いことなど、金融庁が批判対象とした投資信託の条件をほぼ全て満たしていることから既存受益者の解約が進んでいます。

それでも、新光 US-REIT オープン『ゼウス』の純資産総額は4518億円と、ピーク時の半分以下にはなっていますが、未だに人気が非常に高いです

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

新光 US-REIT オープン『ゼウス』の実質コストは1.71%となっており、REITカテゴリーの中では、割高となっています。購入時手数料もしっかり3%かかりますので、初年度は5%のマイナスは覚悟が必要です。

| 購入時手数料 | 3.3%※上限 |

| 信託報酬 | 1.683%(税込) |

| 信託財産留保額 | 0.1% |

| 実質コスト | 1.71%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

新光 US-REIT オープン『ゼウス投信』の評価分析

基準価格をどう見る?

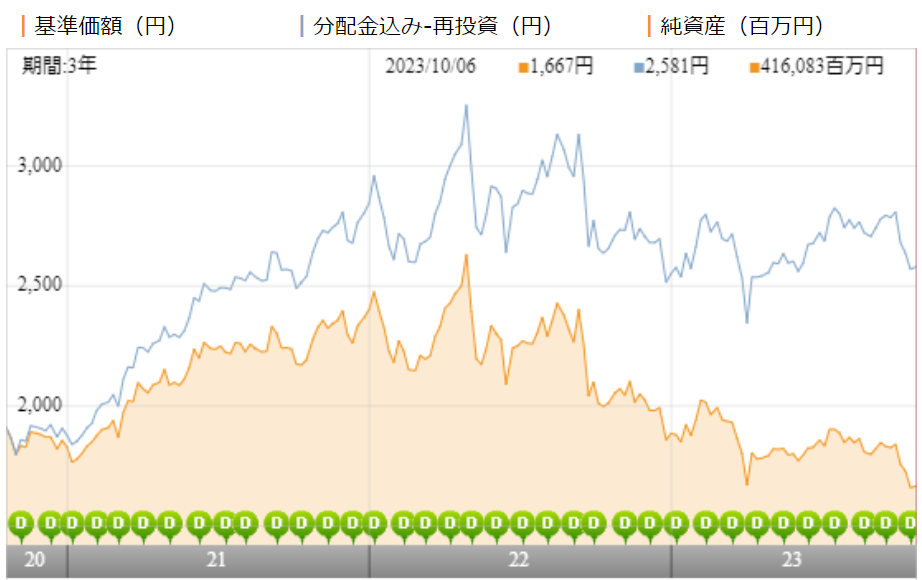

新光 US-REITオープン『ゼウス』の基準価額は直近3年間で10%ほど下落しています。

驚くほど基準価額が低いため、よほど運用パフォーマンスが悪いのではないかと勘繰ってしまいますが、この基準価額の低さには別の理由があります。

これはファンドの収益を超えた分配金を分配しているということであり、ファンドの資産を切り崩して分配を行っているからです。

いくら運用パフォーマンスをあげても、それを超える分配金を払い出すために投資信託の資産を切り崩せば純資産額も減少するので、基準価額は低下します。

※引用:ウエルスアドバイザー

利回りはどう?

新光 US-REIT オープン『ゼウス』の利回りを見ていきましょう。

直近1年間の利回りは▲1.04%となっています。また、他の期間では6%以上の利回りは確保できていますので、今後も1桁中盤の利回りは期待できそうです。

ただし、この利回りだけを見て、投資判断をしてはいけません。他の類似ファンドとパフォーマンスを比較してから投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲1.04% |

| 3年 | +12.32% |

| 5年 | +6.23% |

| 10年 | +7.75% |

※2023年10月時点

同カテゴリー内での利回りランキングは?

新光 US-REIT オープン『ゼウス』は、国際RIETの特定地域カテゴリーに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

新光 US-REIT オープン『ゼウス』は、5年、10年では40%以内にはいますので、悪くはないパフォーマンスであると言えます。

| 上位●% | |

| 1年 | 88% |

| 3年 | 42% |

| 5年 | 35% |

| 10年 | 36% |

※2023年10月時点

年別の運用利回りは?

つづいて、新光 US-REIT オープン『ゼウス』の年別のパフォーマンスを見てみましょう。

年別の利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

プラスの年とマイナスの年が交互になっており、パフォーマンスはあまり高くないように見えますが、2014年、2021年のように時々かなり大きなプラスを出すことで、平均利回りを高めている形です。

ですので、安定的に毎年プラスが出るわけではないことを理解した上で投資するようにしてください。

| 年間利回り | |

| 2023年 | +3.91%(1-9月) |

| 2022年 | ▲13.22% |

| 2021年 | +56.57% |

| 2020年 | ▲15.79 |

| 2019年 | +24.34% |

| 2018年 | ▲8.66% |

| 2017年 | +2.55% |

| 2016年 | ▲0.26% |

| 2015年 | +0.93% |

| 2014年 | +45.71% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

新光 US-REIT オープン『ゼウス』に投資をする前により低コストで運用できるインデックスファンドとのパフォーマンスは比較しておいて損はありません。

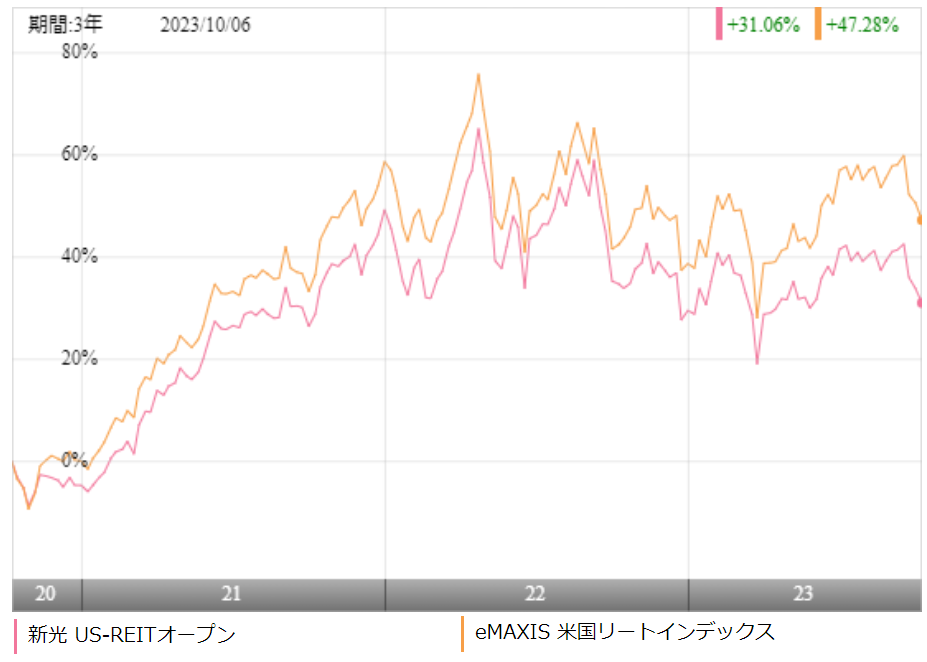

今回は、S&P米国リート指数に連動するeMAXIS 米国リートインデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間のパフォーマンスでは、ほぼ全期間においてeMAXIS 米国リートインデックスのほうがかなり差をつけています。

長期の5年平均利回りを比較してみても、eMAXIS 米国リートインデックスのほうがパフォーマンスで上回っています。

これをみると、タコ足配当になっていないインデックスファンドに投資をしたほうが健全だと思いますね。

| 新光 US-RIET | eMAXIS 米国リート | |

| 1年 | ▲1.04% | +6.42% |

| 3年 | +12.32% | +17.42% |

| 5年 | +6.23% | +7.50% |

| 10年 | +7.75% | - |

※2023年10月時点

類似ファンドとのパフォーマンス比較

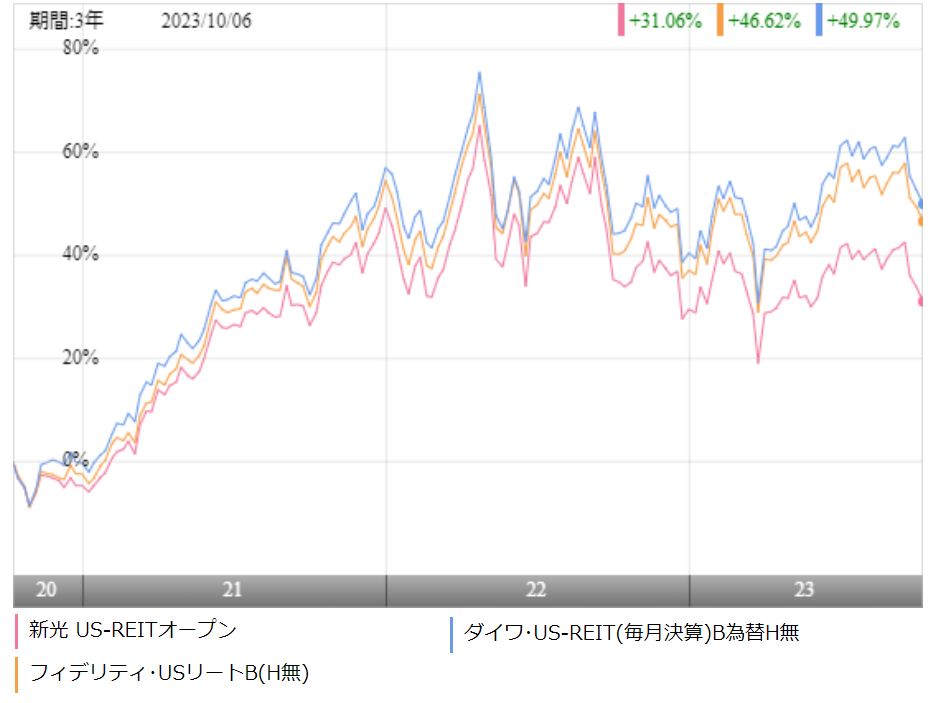

新光 US-REIT オープン『ゼウス』への投資を検討するのであれば、同じくUSリートに投資をしているアクティブファンドと最低でもパフォーマンスは比較しておきましょう。

今回は、ゼウス同様、米国リートに投資をしていて、いまだに非常に人気のあるフィデリティ・USリートBとダイワ・US-REITオープンBと比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、投資対象は同じ米国リートにもかかわらず、かなり大きくパフォーマンスに差がつきました。

ダイワ・US-RIET・オープンBコースと比べると20%近く差がついてしまっていますので、そもそも毎月分配型の米国リートファンドに投資をするかどうかという問題はあるものの、投資をするのであれば、ダイワ・US-RIET・オープンBコースに投資をするほうが賢明でしょう。

| 新光 US-RIET | フィデリティUSリート | |

| 1年 | ▲1.04% | +6.50% |

| 3年 | +12.32% | +16.77% |

| 5年 | +6.23% | +8.86% |

| 10年 | +7.75% | +9.93% |

※2023年10月時点

最大下落率は?

新光 US-REIT オープン『ゼウス』に投資をするのであれば、最大でどの程度下落する可能性があるのかは知っておきたいところです。標準偏差などから推定することもできますが、過去にどの程度下落しているかもひとつの参考になります。

| 期間 | 下落率 |

| 1カ月 | ▲31.23% |

| 3カ月 | ▲48.83% |

| 6カ月 | ▲59.04% |

| 12カ月 | ▲56.53% |

※2023年10月時点

REITであれば、株式ほどリスクは高くないであろうと思いがちですが、新光 US-REIT オープン『ゼウス』は2008年9月~2009年2月の1年間で、最大▲59.04%下落しており、かなりリスクが高いことがわかります。

REITは普段の値動きは株式よりも堅調ですが、下落するとなると、株式ファンドよりも急速に下落する傾向があるので、要注意です。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| ▲287円 | 300円 | 4% |

※2022/10/12~2023/10/11

新光 US-REIT オープン『ゼウス』の直近1年間の分配健全度は4%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

ゼウスの分配健全度は4%ですので、あなたがこの1年間に受け取った分配金のうち96%はファンドの運用益以外から支払われたということです。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

(分配金利回りは基準価額に対する分配金合計額で計算ができます。)

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配金利回り | |

| 1年 | ▲1.04% | 17.8% |

| 3年 | +12.32% | |

| 5年 | +6.23% | |

| 10年 | +7.75% |

※2023年10月時点

新光 US-REIT オープン『ゼウス』の分配金利回りは約17%を超えており、かなり高めの設定となっています。

ファンドの運用利回りよりも分配金利回りが高くなっていますので、あなたが受け取っている分配金の一部はあなたが投資した元本が戻ってきているだけということになります。

これでは分配金利回りが高くても全く意味がありません。未だ多くの投資家が勘違いをしながら、分配金利回りが高いファンドに投資をしていますが、くれぐれも気をつけてほしいと思います。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。

分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

新光 US-REIT オープン『ゼウス』の分配金余力は、まだ90カ月以上ありますので、減配の心配はないと言えます。

ただし、分配利回りがかなり高くなっており、今後急速に分配金余力が減少していくと思われるので、油断はできない状況です。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 208期 | 25円 | 2,585円 | 104.4カ月 |

| 209期 | 25円 | 2,560円 | 103.4カ月 |

| 210期 | 25円 | 2,536円 | 102.4カ月 |

| 211期 | 25円 | 2,517円 | 101.7カ月 |

| 212期 | 25円 | 2,494円 | 100.8カ月 |

| 213期 | 25円 | 2,469円 | 99.8カ月 |

| 214期 | 25円 | 2,451円 | 99.0カ月 |

| 215期 | 25円 | 2,426円 | 98.0カ月 |

| 216期 | 25円 | 2,401円 | 97.0カ月 |

| 217期 | 25円 | 2,385円 | 96.4カ月 |

| 218期 | 25円 | 2,361円 | 95.4カ月 |

| 219期 | 25円 | 2,336円 | 94.4カ月 |

評判はどう?

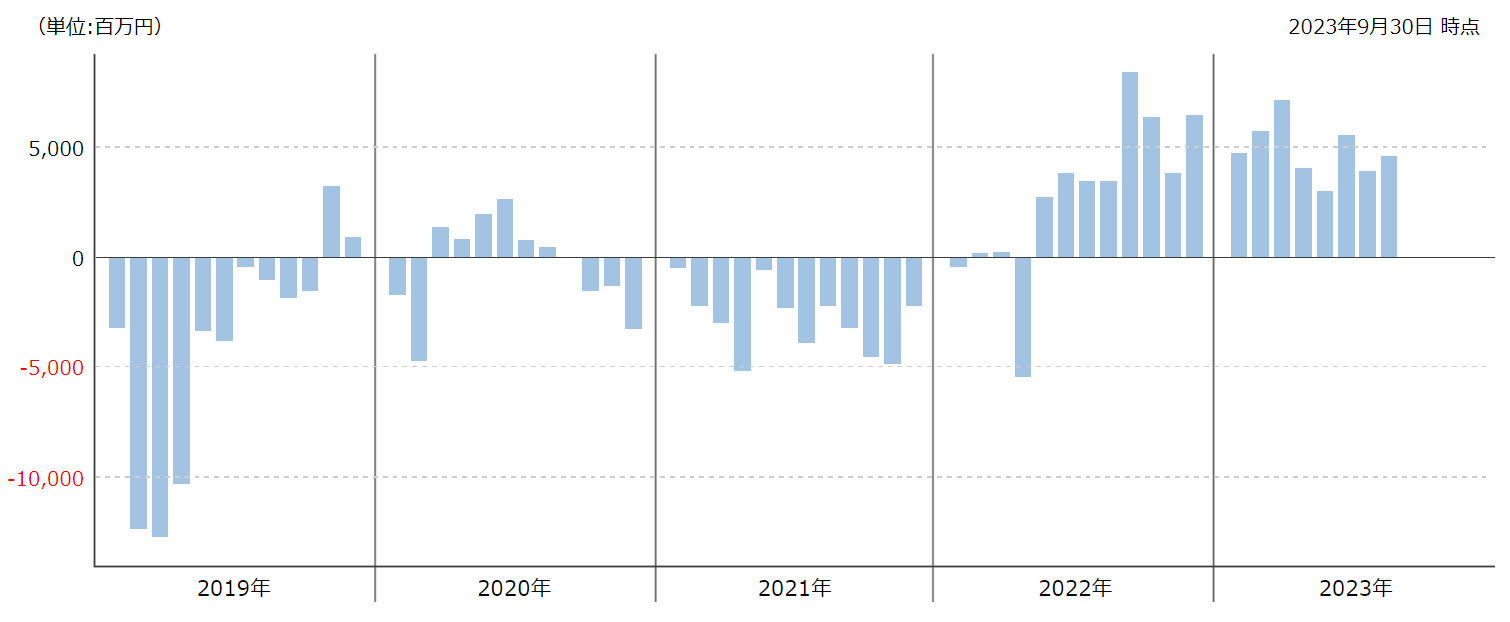

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけ、このファンドを購入している人が多いということなので、評判がいいということです。

ゼウスはほぼ全期間で資金の流出が続いていますが、直近の数か月は資金が流入しています。これはパフォーマンスが良くなってきているという点と、基準価額の下落により分配金利回りが高くなっているからですね。

タコ足配当のファンドであることには変わりないので、くれぐれも投資しないでください。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

新光 US-REIT オープン『ゼウス』のNISAやiDeCoの対応状況ですが、残念ながらどちらも対応していません。

| NISA | iDeCo |

| × | × |

※2023年10月時点

新光 US-REIT オープン『ゼウス投信』の評価まとめと今後の見通し

いかがでしょうか?

世界のリート指数は、年平均利回りにして5%程度の運用は十分に期待ができます。

ただし、新光 US-REIT オープン『ゼウス』の分配金利回りは14%台であり、明らかに過剰な分配をしていますので、今後、減配と、基準価額の大幅下落は避けられません。

ただ、改めてになりますが、ファンドの運用利回りと分配金利回りは全くの別物です。運用利回り10%と言えば、100万円を投資した場合、年10万円の運用益を受け取ることができます。

一方で、分配金利回り10%という場合は違います。仮にファンドの運用利回りが3%しかなくても分配金利回りを10%にすることはできるのです。

その結果、100万円投資をして、ファンドの運用益は3万円しかないにもかかわらず、あなたは10万円の分配金を受け取ることになります。

では、運用益と分配金の差額の7万円はどこから出てきているのかと言えば、あなたの投資した元本の100万円から支払われているのです。

つまり、分配金利回りがいくら高くても、ファンドの運用利回りが低ければ、まったく意味がないということです。

毎月分配型ファンドは私はそもそもおすすめはしませんが、それでも投資をしたいという場合、ファンドの選定基準は分配金利回りが高いか低いかではありません。

ファンドの運用利回りがちゃんとプラス(大きいほど良い)で、運用利回りの範囲内か、少し超える程度で分配金を出しているファンドを選ぶべきです。

新光 US-REIT オープン『ゼウス』はインデックスファンドと比較をしてもパフォーマンスはトントンですし、あえて投資をするなら、まだインデックスファンドに投資をするべきです。

現状、明らかに過剰な分配を続けていることから、基準価額の下落は止まらず、数年先には減配を繰り返さざるをえない状況に追い込まれることが目に見えています。

この事実にしっかりと気づいていただき、毎月分配型のファンドでももっと健全に運用しているファンドに見直しをしたほうがよいと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点