毎月分配型のファンドと言えば、REIT型や債券型、バランス型のファンドが多いですが、一部株式型のファンドが存在します。

ピクテ・グローバル・インカム株式ファンドやLM・オーストラリア好配当株ファンドが有名どころでしょうか。

株式ファンドの中でも新興国株式型で毎月分配のファンドというのは非常に数が少ないのですが、多くの投資家から資金を集めているのが、ピクテ新興国インカム株式ファンド(毎月決算型)です。

今日は、ピクテ新興国インカム株式ファンド(毎月決算型)について独自目線で分析していきます。

こんなことがわかる

- ピクテ新興国インカム株式ファンド(毎月決算型)は投資対象として、あり?なし?

- ピクテ新興国インカム株式ファンド(毎月決算型)より良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

ピクテ新興国インカム株式ファンド(毎月決算型)の独自評価と分析

投資対象は?

ピクテ新興国インカム株式ファンド(毎月決算型)の投資対象は、新興国の好配当利回りの株式です。

約70か国6000銘柄の中から銘柄を絞り込み、最終的に50~250銘柄まで絞り込みます。現在は91銘柄となっています。

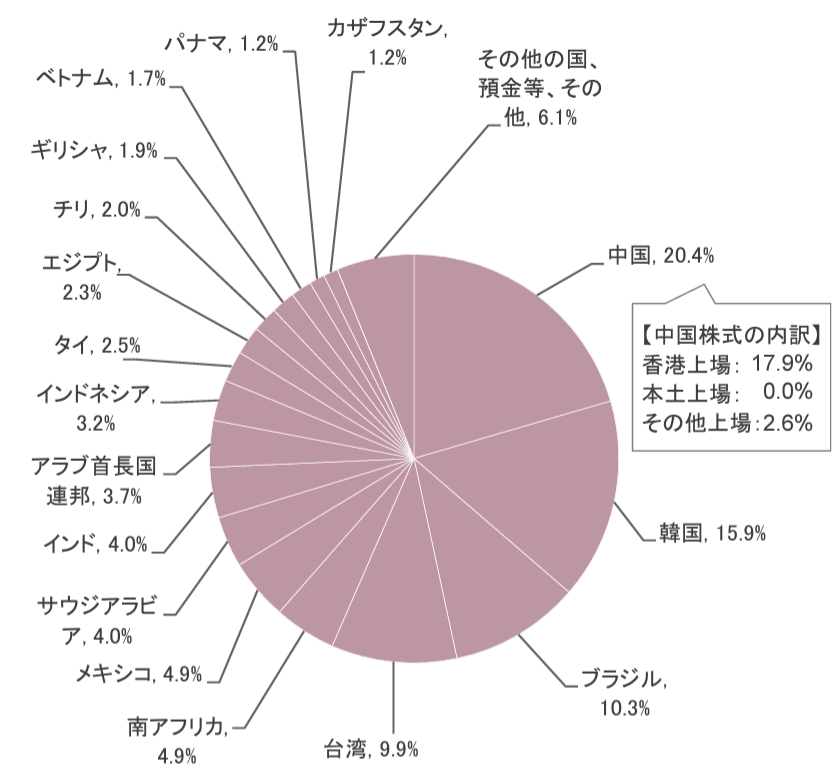

国別の組入状況を見てみると、中国、韓国、ブラジルの順に高くなっていますね。

※引用:マンスリーレポート

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。最低でも50億円、余裕を持って100億円はほしいところです。

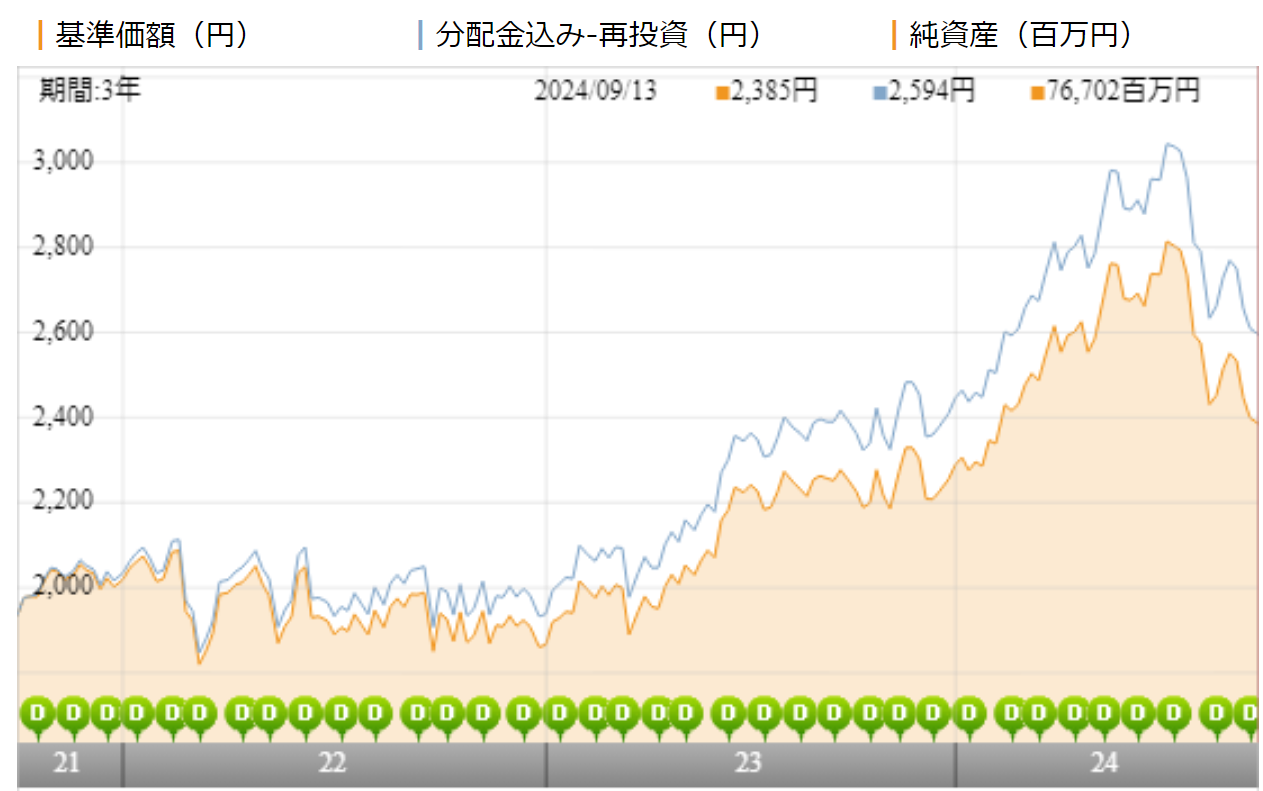

ピクテ新興国インカム株式ファンド(毎月決算型)は、一時期7000億円を超える規模になっていましたが、基準価額の下落とともに、純資産を減らし、現在は820億円程度の規模になっています。それでも、大きなファンドですので、規模の問題はありません。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。

特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

ピクテ新興国インカム株式ファンド(毎月決算型)の実質コストは2.031%とかなり割高です。それに加えて高い購入時手数料もかかりますので、おすすめはできませんね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 2.015%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 2.031%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

ピクテ新興国インカム株式ファンド(毎月決算型)の基準価額(青線)は2022年はゆるやかに下落していましたが、2023年、2024年はに大きく上昇しました。

それでも基準価額が2000円台ということで、今までいかにひどい分配をつづけてきたのかがよくわかります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

ピクテ新興国インカム株式ファンド(毎月決算型)の直近1年間の利回りは14.47%です。

| 平均利回り | |

| 1年 | +14.47% |

| 3年 | +11.65% |

| 5年 | +14.51% |

| 10年 | +5.86% |

※2024年9月時点

3年、5年平均利回りは10%以上、10年平均利回りも5%以上は維持できているので、過剰な分配さえしなければ、悪くないパフォーマンスです。

ただ、毎月分配型のファンドは、パフォーマンス以上の分配をすることがあるので、要注意です。

同カテゴリー内での利回りランキングは?

ピクテ新興国インカム株式ファンド(毎月決算型)は、エマージング(複数国)株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

ピクテ新興国インカム株式ファンド(毎月決算型)は、どの期間においても、上位30%以内に入っており、思った以上に優秀であることがわかります。

| 上位●% | |

| 1年 | 18% |

| 3年 | 10% |

| 5年 | 4% |

| 10年 | 26% |

※2024年9月時点

年別の運用利回りは?

ピクテ新興国インカム株式ファンド(毎月決算型)の年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2桁以上のマイナスが出ている年もあり、先進国株式と比べると、パフォーマンスにムラがあります。

| 年間利回り | |

| 2024年 | +20.01%(1-6月) |

| 2023年 | +26.20% |

| 2022年 | ▲5.84% |

| 2021年 | +20.86% |

| 2020年 | +0.14% |

| 2019年 | +24.88% |

| 2018年 | ▲16.11% |

| 2017年 | +22.81% |

| 2016年 | +5.95% |

| 2015年 | ▲19.36% |

| 2014年 | +7.34% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとのパフォーマンス比較

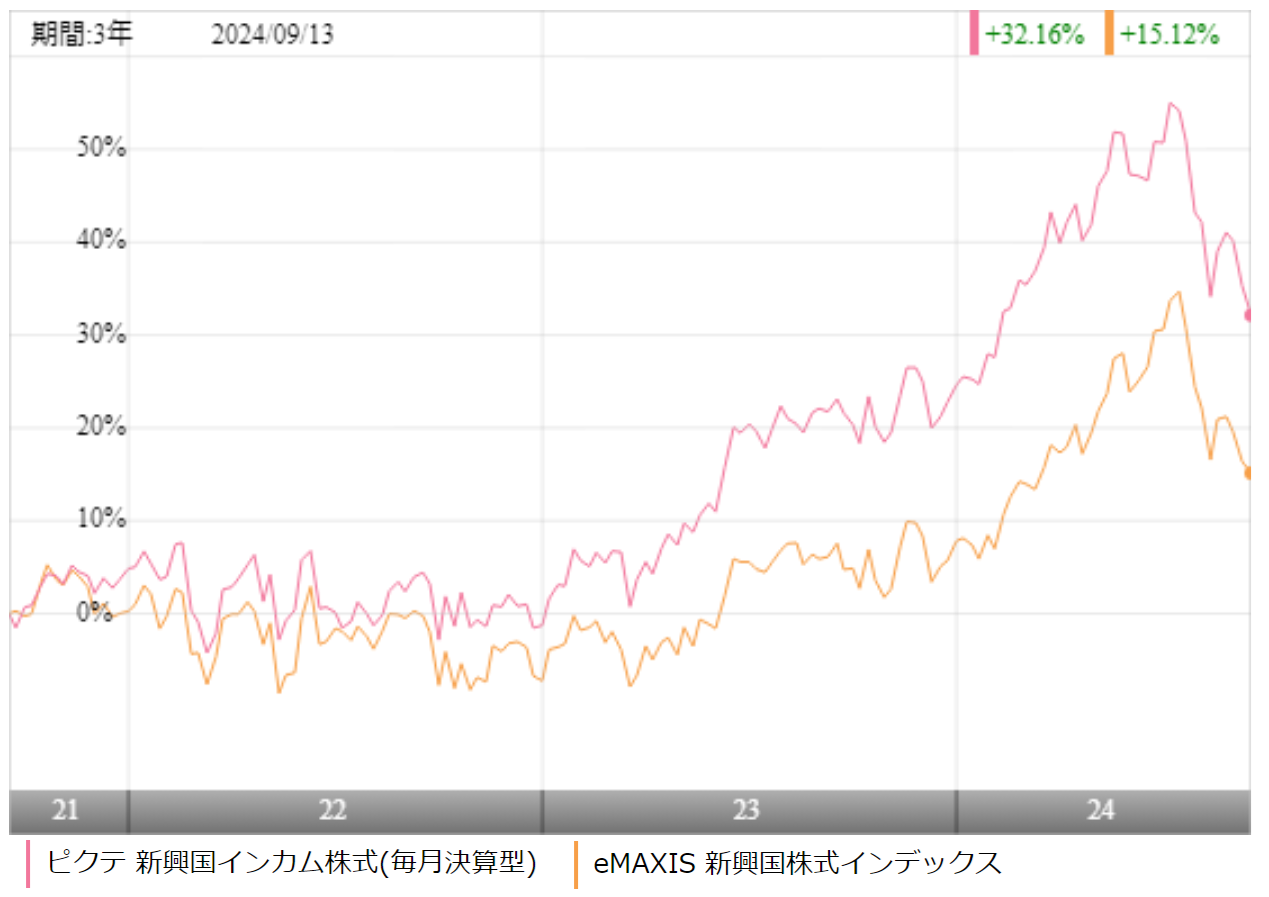

ピクテ新興国インカム株式ファンド(毎月決算型)に投資をするのであれば、より低コストで投資ができるインデックスファンドとパフォーマンスを比較してからでも損はありません。

今回は、新興国株式の代表的な指数であるMSCIエマージング・マーケット・インデックスをベンチマークとするeMAXIS新興国株式インデックスと比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、ピクテ新興国インカム株式ファンドが勝っています。

より長期のパフォーマンスはどうでしょうか?

| 年平均利回り | ピクテ新興国 | eMAXIS新興国株式 |

| 1年 | +14.47% | +11.54% |

| 3年 | +11.65% | +5.88% |

| 5年 | +14.51% | +10.69% |

| 10年 | +5.86% | +5.15% |

※2024年9月時点

5年、10年平均利回りで見ても、ピクテ新興国インカム株式ファンド(毎月決算型)のほうが上回っており、新興国株に投資をするなら、ピクテ新興国インカム株式ファンド(毎月決算型)のほうがおすすめですね。

最大下落率は?

ピクテ新興国インカム株式ファンド(毎月決算型)に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。

どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでピクテ新興国インカム株式ファンド(毎月決算型)の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲31.84% |

| 3カ月 | ▲48.65% |

| 6カ月 | ▲54.43% |

| 12カ月 | ▲56.05% |

※2024年9月時点

最大下落率はリーマンショック時で▲56.05%となっています。

さすがにここまでの下落はそうそう来ないと思いますが、株式ファンドですので、大きく下落することもあることを忘れないようにしてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。

しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| 211円 | 60円 | 128% |

※2023/9/20~2024/9/20

ピクテ新興国インカム株式ファンド(毎月決算型)の直近1年間の分配健全度は128%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、128%の場合は、すべてファンドの収益から分配金が支払われていることを意味しています。

分配金利回りを1桁前半に抑えたことで、健全な分配ができるようになっていますね。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

(分配金利回りは基準価額に対する分配金合計額で計算ができます。)

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

ピクテ新興国インカム株式ファンド(毎月決算型)の分配金利回りは約2%なので、ファンドの収益から考えても健全な水準です。

| 運用利回り | 分配金利回り | |

| 1年 | +14.47% | 2.41% |

| 3年 | +11.65% | |

| 5年 | +14.51% | |

| 10年 | +5.86% |

※2024年9月時点

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。

分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

ピクテ新興国インカム株式ファンド(毎月決算型)の分配金余力は、まだ250カ月程度ありますので、当面減配される心配はないでしょう。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 186期 | 5円 | 1,263円 | 253.6カ月 |

| 187期 | 5円 | 1,266円 | 254.2カ月 |

| 188期 | 5円 | 1,267円 | 254.4カ月 |

| 189期 | 5円 | 1,270円 | 255カ月 |

| 190期 | 5円 | 1,271円 | 255.2カ月 |

| 191期 | 5円 | 1,274円 | 255.8カ月 |

| 192期 | 5円 | 1,277円 | 256.4カ月 |

| 193期 | 5円 | 1,280円 | 257カ月 |

| 194期 | 5円 | 1,283円 | 257.6カ月 |

| 195期 | 5円 | 1,286円 | 258.2カ月 |

| 196期 | 5円 | 1,288円 | 258.6カ月 |

| 197期 | 5円 | 1,291円 | 259.2カ月 |

評判はどう?

それでは、ピクテ新興国インカム株式ファンド(毎月決算型)の評判はどうでしょうか?

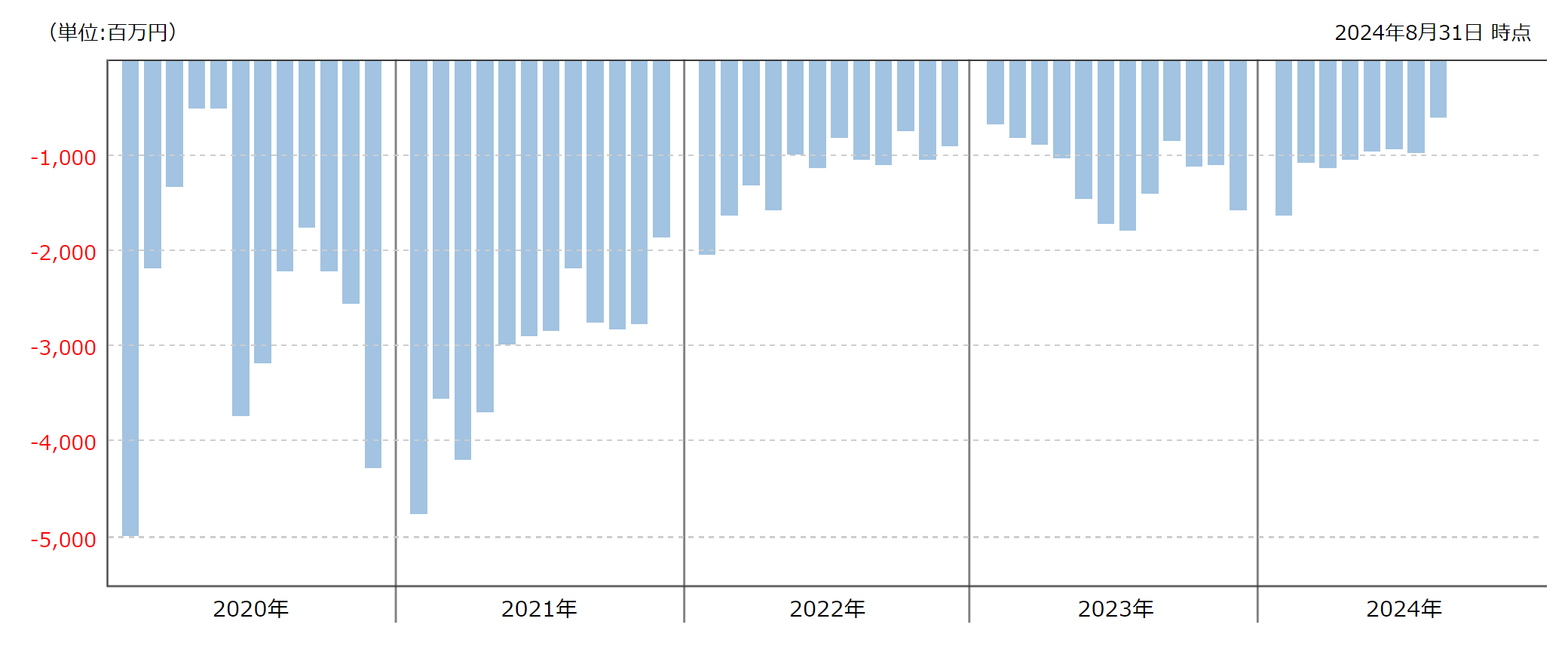

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。

評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

ピクテ新興国インカム株式ファンド(毎月決算型)は2020年以降毎月資金が流出しており、評判はかなり悪くなっています。分配金目当ての投資家にとって、分配利回りが低すぎて、投資する気に慣れないというのが本音でしょう。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

そこで、ピクテ新興国インカム株式ファンド(毎月決算型)のNISAやiDeCoの対応状況をまとめました。

| NISA | iDeCo |

| 〇 | × |

※2024年9月時点

ピクテ新興国インカム株式ファンド(毎月決算型)の個人的評価まとめと今後の見通し

いかがでしょうか?

まず覚えておいてほしいのは、新興国株式というのは、各種アセットクラスの中で値動きがかなり大きい部類に入るということです。

年2桁の下落も平気で起こりえます。

分配金を受け取るには、安定した利益を出し、安定した配当を受け取るのが一番です。そう考えると、新興国株式で毎月分配金を受け取るという発想自体があまり得策とは言えません。

ピクテ新興国インカム株式ファンドは分配金利回りが以前は10%を超えており、タコ足配当を続けていましたが、大きく減配したことで、今は健全な水準にまではなりました。分配金余力も200か月以上ありますので、減配の心配もないと言えます。

ただ、それにより多くの投資家が魅力を失ってしまって、資金が流出していっています。

パフォーマンスも新興国株式のインデックスファンドと比較をしても悪くはありませんが、根本的に、新興国株式は先進国株式と比べるとパフォーマンスでかなり差をつけられていますので、どうしても毎月分配型の株式ファンドに投資をするというのであれば、アライアンス・バーンスタインの米国成長株投信のほうがおすすめです。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点