数年前に大手の販売会社が積極的に販売したことにより、何も知らない無知の投資家が続々と購入してしまったフィデリティ・USリート・ファンドB。

私のお客様の中にも、とりあえず月々配当がもらえるなら買っておこうということで手を出している人達が何人もいます。

では、実際のところ、フィデリティ・USリート・ファンドBはどうなのでしょうか?今日は、専門家の目線で詳しく解説していきます。

「フィデリティ・USリート・ファンドBって投資対象としてどうなの?」

「フィデリティ・USリート・ファンドBって持ってて大丈夫なの?」

「フィデリティ・USリート・ファンドBより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

フィデリティ・USリート・ファンドBの基本情報

投資対象は?

まずフィデリティ・USリート・ファンドBは米国に上場している不動産投資信託(リート)に投資を行います。

リートとは、多数の投資家から資金を集めて、オフィスビル、商業施設、住宅などの様々な形態の不動産を取得・管理・運用するファンドのことです。

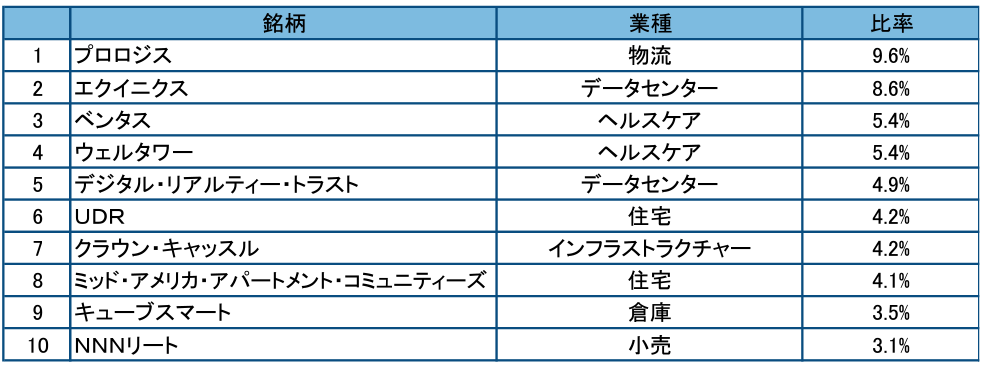

組入業種別でみると、物流施設やデータセンターへの投資比率が高くなっています。組み入れ銘柄は37銘柄で、米国リート市場全体で150銘柄ほどありますので、3分の1程度に絞り込んでいます。

※引用:マンスリーレポート

※引用:マンスリーレポート

運用体制は?

フィデリティ・USリート・ファンドBのマザーファンドのファンド・マネージャーのスティーブ・ビューラーは約20年の豊富なリートの運用・調査経験を持っており、2003年から一貫して運用に携わっています。

経験10年以上のリート専任のアナリストチームがあり、徹底した銘柄調査をもとに組み入れる銘柄を厳選しています。調査体制としては十分な体制になっていると言えますね。

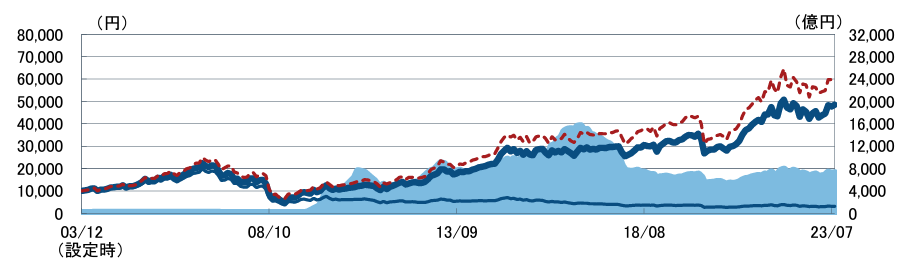

純資産総額は?

続いて、フィデリティ・USリート・ファンドBの純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。ファンドの純資産総額が小さいと、適切なタイミングで売買できなかったり、コストが嵩みますので、事前に確認すべきポイントの1つです。

フィデリティ・USリート・ファンドBは7120億円程度の規模があり、未だに非常に人気のあるファンドとなっています。

※引用:マンスリーレポート

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

フィデリティ・USリート・ファンドBの実質コストは1.56%となっており、割高です。購入時手数料もかなり高めの設定なので、そう簡単には手を出せません。

| 購入時手数料 | 3.85%(税込)※上限 |

| 信託報酬 | 1.54%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.56%(税込) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

フィデリティ・USリート・ファンドB(為替ヘッジなし)の評価分析

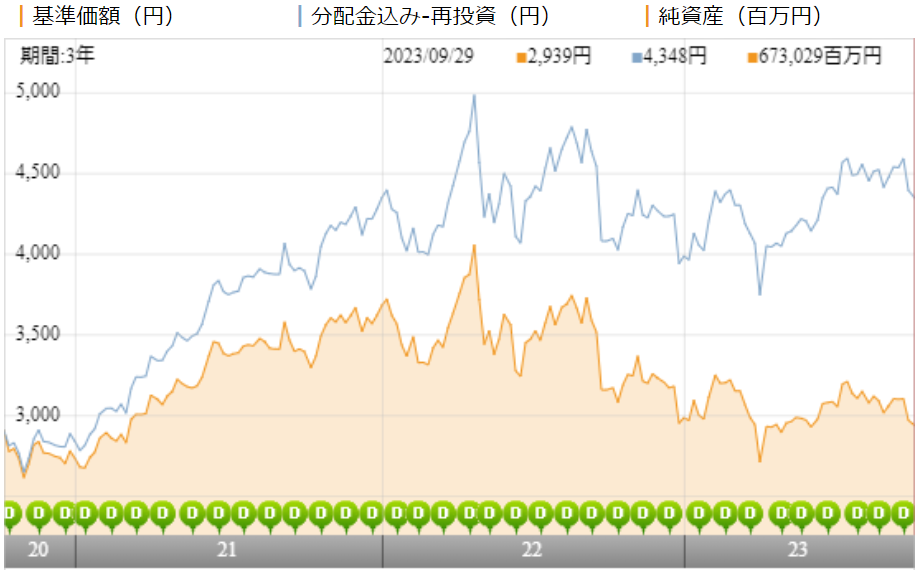

基準価額をどう見る?

フィデリティ・USリート・ファンドBは、2022年まで上昇しましたが、後半からは下落に転じ、結果として3年間でほぼ変わらない水準にいます。

一方、分配金を受け取らずに運用をした場合の基準価額(青線)を見ると、3年間で40%ほど上昇しており、運用自体はうまくいっているようですね。

そもそも論として基準価額が3000円というのは普通の分配をしている限りはまずありえないので、悪質な分配をしてきたことが基準価額を見るだけでもわかります。

※引用:ウエルスアドバイザー

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいてフィデリティ・USリート・ファンドBの利回りを見てみましょう。

直近1年間の利回りは6.50%となっています。3年、5年、10年平均利回りは8%を超えており、かなり優秀に見えます。

ただ、この時点では優れたファンドなのかはわからないので、必ず他のファンドと比較をしてから投資判断してください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +6.50% |

| 3年 | +16.77% |

| 5年 | +8.86% |

| 10年 | +9.93% |

※2023年10月時点

同カテゴリー内での利回りランキングは?

フィデリティ・USリート・ファンドBは、国際RIETの特定地域カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

フィデリティ・USリート・ファンドBは、どの期間においても上位40%以内にランクインしており、非常に優秀です。これくらいのランキングの位置にいるファンドに投資をしたいものですね。

| 上位●% | |

| 1年 | 37% |

| 3年 | 24% |

| 5年 | 10% |

| 10年 | 19% |

※2023年10月時点

年別の運用利回りは?

フィデリティ・USリート・ファンドBの年別のパフォーマンスを見てみましょう。

年別の利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

平均すると、7~8%程度は利回りもあるわけですが、毎年安定してプラスのリターンが得られるわけではないので、その点は理解した上で投資をするようにしてください。

| 年間利回り | |

| 2023年 | +9.52%(1-9月) |

| 2022年 | ▲11.27% |

| 2021年 | +58.36% |

| 2020年 | ▲12.36% |

| 2019年 | +24.27% |

| 2018年 | ▲8.05% |

| 2017年 | +2.31% |

| 2016年 | +1.58% |

| 2015年 | +3.17% |

| 2014年 | +48.30% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

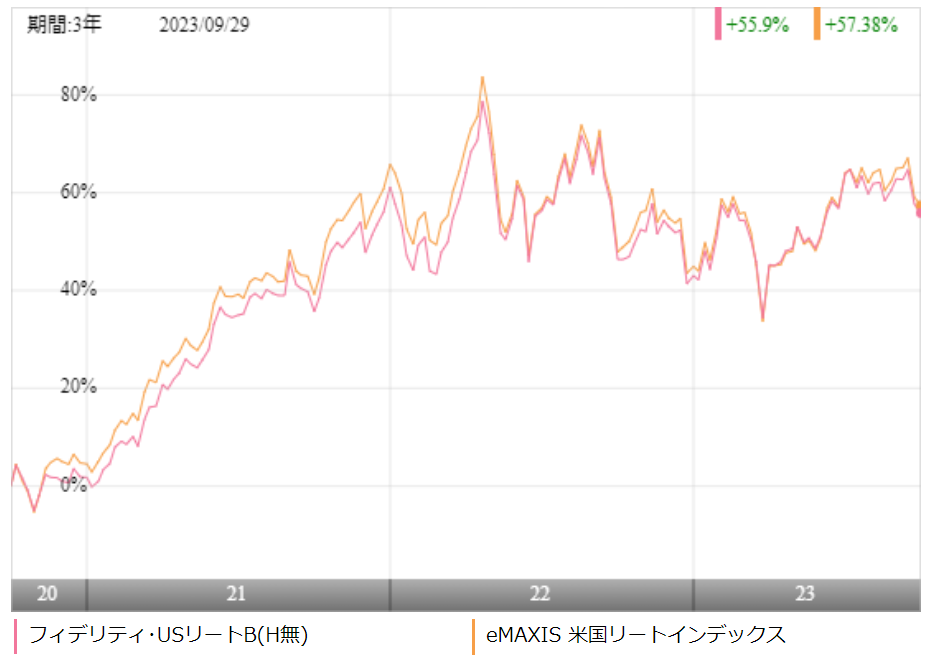

フィデリティ・USリート・ファンドBに投資をするのであれば、より低コストで米国リートに投資ができるインデックスファンドとパフォーマンスを比較しておいて損はありません。

今回は、S&P 米国RIET指数に連動するeMAXIS 米国リートインデックスとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間にわたって同じ動きをしていますが、eMAXIS 米国リートインデックスのほうがパフォーマンスは上回っています。

一方、より長期の利回りの比較になると、フィデリティ・USリート・ファンドBのほうがパフォーマンスで上回っており、これであれば、高いコストを支払ってでも投資をする価値があると言えます。

| フィデリティUSリート | eMAIXS 米国リート | |

| 1年 | +6.50% | +6.42% |

| 3年 | +16.77% | +17.24% |

| 5年 | +8.86% | +7.50% |

| 10年 | +9.93% | - |

※2023年10月時点

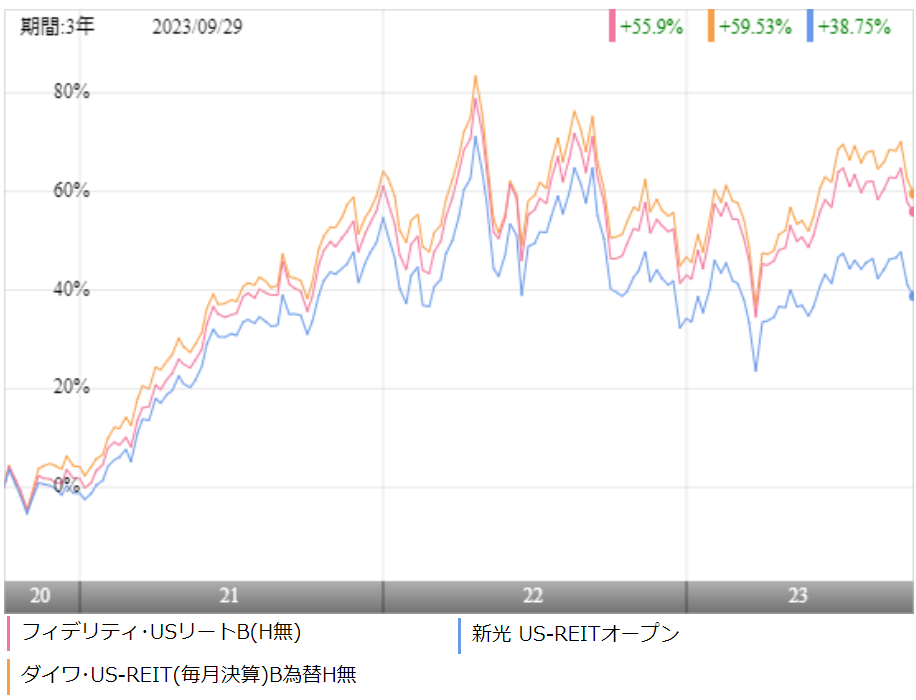

類似ファンドとの利回り比較

フィデリティ・USリート・ファンドBに投資をするのであれば、同じくアクティブファンドで、米国リートに投資をしているファンドとパフォーマンスを比較してからでも遅くありません。

今回は、フィデリティ・USリート・ファンドBと同じく、毎月分配型のダイワ・USリート・オープン・Bコースと新光US-RIETオープンと比較をしました。

※引用:ウエルスアドバイザー

※引用:ウエルスアドバイザー

直近3年間のパフォーマンスではフィデリティ・USリート・ファンドBは2番目です。

より長期のパフォーマンスをみても、1位はダイワ・USリート・オープン・Bコースとなっています。

そこまでパフォーマンスは変わりませんが、あえて選ぶなら、ダイワ・USリート・オープン・Bコースのほうがいいですね。

| フィデリティUSリート | ダイワUS-REIT | |

| 1年 | +6.50% | +5.95% |

| 3年 | +16.77% | +17.80% |

| 5年 | +8.86% | +9.90% |

| 10年 | +9.93% | +10.26% |

※2023年10月時点

最大下落率は?

投資を検討するのであれば、基準価額がどの程度下落する可能性があるのは知っておきたいところです。標準偏差からある程度は予測できますが、最大下落率を直接確認したほうがイメージがわくと思います。

そこで、フィデリティ・USリート・ファンドBの最大下落率を調べてみました。

| 期間 | 下落率 |

| 1カ月 | ▲34.78% |

| 3カ月 | ▲54.31% |

| 6カ月 | ▲63.45% |

| 12カ月 | ▲64.20% |

※2023年10月時点

フィデリティ・USリート・ファンドBは2008年4月~2009年3月の間に最大▲64.20%も下落しています。リートはリスクが低いと思われがちですが、下落するときは大きく下落しますので、その点は心にとめておきましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| ▲373円 | 420円 | 11% |

※2022/10/6~2023/10/5

フィデリティ・USリート・ファンドBの直近1年間の分配健全度は11%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

分配健全度が11%程度ということは、あなたが受け取った分配金の90%はあなたの投資元本がただ戻ってきただけと言えます。

フィデリティ・USリート・ファンドBの分配金利回りはかなり高めですので、タコ足配当が止まることはまずないでしょう。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配利回り | |

| 1年 | +6.50% | 14.6% |

| 3年 | +16.77% | |

| 5年 | +8.86% | |

| 10年 | +9.93% |

※2023年10月時点

フィデリティ・USリート・ファンドBの分配金利回りは14.6%と高いので、大きな分配金を受け取ることができます。

ただ、ファンドの運用利回りよりも分配金の利回りのほうが高いので、あなたが受け取っている分配金の一部はあなたが投資した資金が戻ってきているだけになっています。

くれぐれもとても儲かっていると勘違いしないようにしてください。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。

分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

フィデリティ・USリート・ファンドBの分配金余力は、まだ200カ月以上ありますので、減配の心配はないと言えます。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 220期 | 35円 | 8,246円 | 236.6カ月 |

| 221期 | 35円 | 8,211円 | 235.6カ月 |

| 222期 | 35円 | 8,184円 | 234.8カ月 |

| 223期 | 35円 | 8,160円 | 234.1カ月 |

| 224期 | 35円 | 8,127円 | 233.2カ月 |

| 225期 | 35円 | 8,101円 | 232.5カ月 |

| 226期 | 35円 | 8,073円 | 231.7カ月 |

| 227期 | 35円 | 8,040円 | 230.7カ月 |

| 228期 | 35円 | 8,013円 | 229.9カ月 |

| 229期 | 35円 | 7,986円 | 229.2カ月 |

| 230期 | 35円 | 7,953円 | 228.2カ月 |

| 231期 | 35円 | 7,828円 | 227.5カ月 |

※引用:最新運用報告書

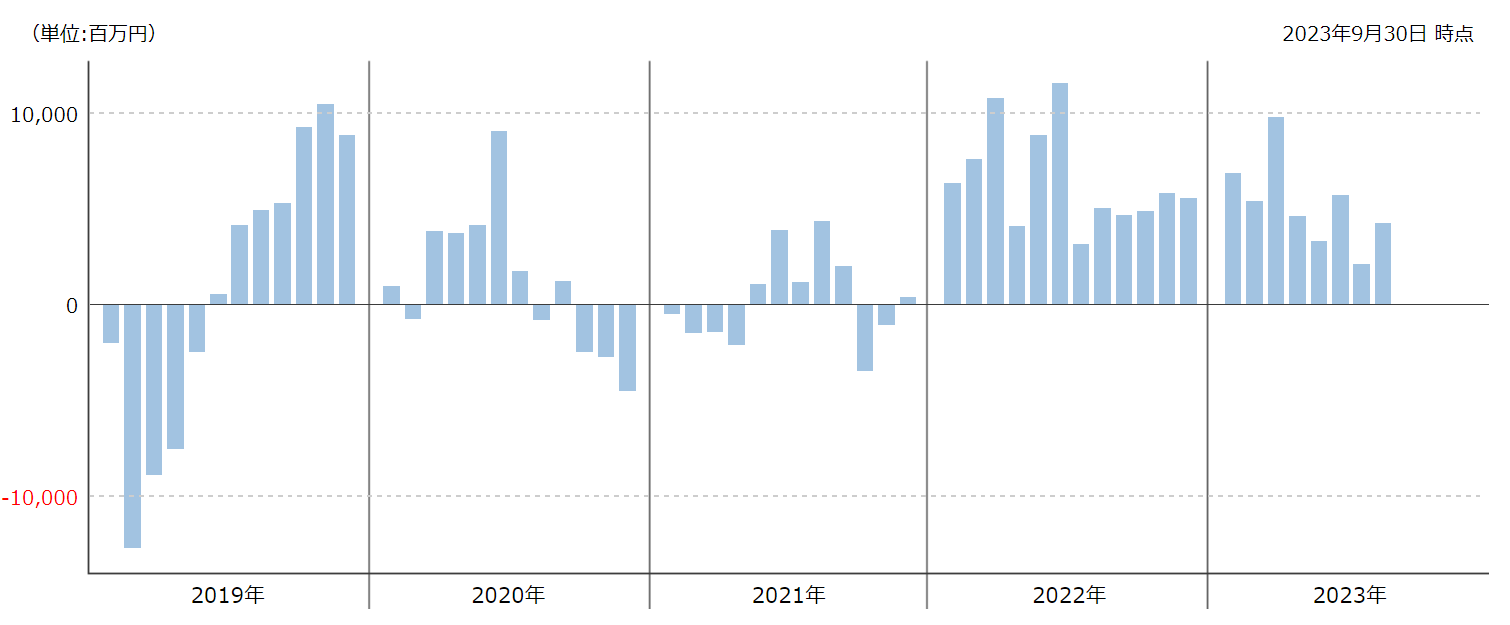

評判はどう?

直近の実績を見れば、何となく想像がつくと思いますが、「投資に疎い老人たちをカモにしている詐欺ファンド」「どうしようもない毎月分配型投資信託」「即刻解約すべき」といったかなり厳しいコメントが投稿されています。

そして、評判をはかる指標として月次の資金流出入額が参考になります。資金が流出しているということは解約者が多いということなので、評判が悪くなっているということです。

フィデリティ・USリート・ファンドBは、2022年に入り、また資金が流入超過しはじめました。これはパフォーマンスが悪くない点と、基準価額の下落にともない、分配金利回りが高くなっているからですね。

くれぐれもカモにされないよう注意してください。

※引用:ウエルスアドバイザー

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

フィデリティ・USリート・ファンドBのNISAやiDeCoの対応状況ですが、NISAには対応していますので、制度をうまく活用しましょう。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

フィデリティ・USリート・ファンドBの評価まとめと今後の見通し

いかがでしょうか?

毎月分配金を受け取っているだけだと、分配金を受け取れたことに満足してしまい、ファンド自体のパフォーマンスがどうなのかという視点が抜けてしまいがちです。

そのため、分配金が減った瞬間に、はじめてこのファンドは大丈夫なのか?と思い始める人がほとんどです。

一方で、しっかりとファンドの収益力(パフォーマンス)を確認しておけば、分配金が自分の投資元本から支払われているタコ足配当ファンドなのか、ちゃんと利益から支払われているファンドなのかわかり、実は全然利益がでていないファンドに投資をするリスクを下げられます。

フィデリティ・USリート・ファンドBの場合、インデックスファンドや他の米国RIETのアクティブファンドよりも利回りが優れているので、最低限の水準は超えていますが、過剰な分配を続けています。

年利で6~7%の利回りであれば、今後も期待はできますが、分配金をすべて運用益でカバーするために必要な年利14%超での運用は難しく、基準価額の下落、もしくは配当金の減額は避けられないでしょう。

毎月分配金をもらいたいのであれば、他にもっとパフォーマンスが優れたファンドがありますし、パフォーマンスにこだわるのであれば、あえてリートでなくても構わないと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点