旧モーニングスターのファンド オブ ザ イヤーを何度も受賞している三菱UFJ国際投信のサイバーセキュリティ株式オープン。

Eメール、動画視聴、ネットショッピング、AI、クラウドサービス、スマート家電など、IT分野で広がる技術革新で私たちの生活はとても便利になりました。

しかし、この便利さは保証されたものではなく、クレジットカードの情報が盗まれたり、ハッキングされたりと大きな危険も抱えています。

そのため、サイバーセキュリティへの需要が拡大しており、そこに目をつけたのが、三菱国際UFJ投信でした。

サイバーセキュリティ株式オープンは為替ヘッジ無と有がありますが、今日は人気の高い為替ヘッジ無を中心に分析していきます。

ヘッジ有を保有している方、検討している方にも参考になるように書きましたので、ぜひ参考にしてください。

こんなことがわかる

- サイバーセキュリティ株式オープンは投資対象として、あり?なし?

- サイバーセキュリティ株式オープンより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

サイバーセキュリティ株式オープン(為替ヘッジなし)の評判や口コミは?

まず、皆さんが一番気になるであろうサイバーセキュリティ株式オープンの評判や口コミを見ていきます。

サイバーセキュリティ株式オープンの評判を知る上でいくつかの方法があります。

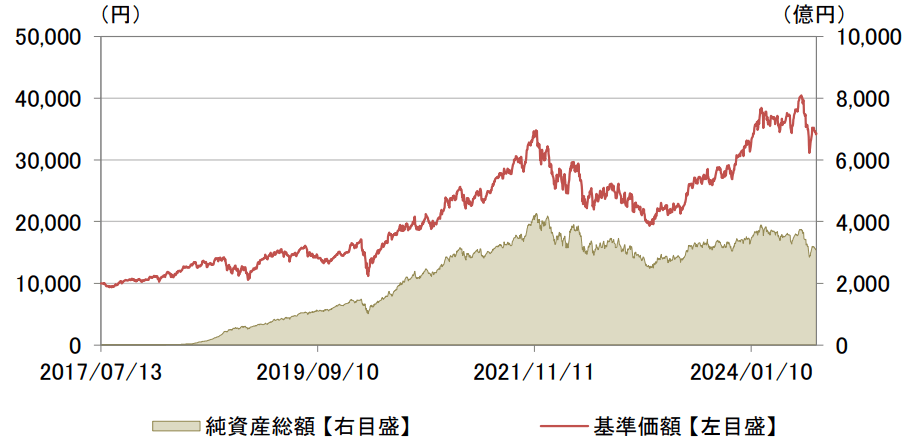

①純資産総額から見える評判

純資産総額とは、投資家から集めまっている資金の総額(運用益を含む)だと思ってください。

純資産総額が大きい=多くの投資家が将来性を感じて投資をしていることになるため、評判の良さを測る上での1つの指標になります。

あくまでも感覚値ですが、

ポイント

- 100億以下=評判よくない

- 100~500億=どっちつかず

- 500億円以上=評判いい

- 1000億円以上=かなり評判いい

と思っておけばいいです。

では、サイバーセキュリティ株式オープンの純資産総額がいくらかと言うと、2024年9月時点で約3000億円ですので、かなりの評判のいいファンドだと判断できます。

※引用:マンスリーレポート

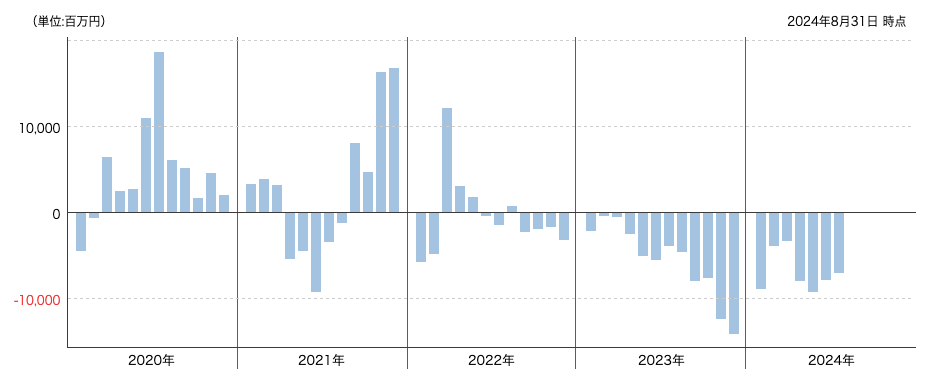

②月次の資金流出入額から見える評判

資金流出入額では、毎月ファンドに資金が流入しているのか流出しているのかがわかります。

純資産総額と併せて、資金流出入額を見ることで、純資産額が大きくても、評判が落ちてきているファンドに気づくことができます。

例えば、AIやDX、ヒトゲノム、モビリティなど、特定のテーマが非常に人気になり、資金が大量に流入し、純資産総額が1000億円をゆうに超えているファンドが多数あります。

ただ、中にはテーマの人気がなくなり、どんどん資金が流出しているファンドもあるのですが、それでも依然1000億円以上の純資産総額のファンドもあります。

こういったファンドはピークが過ぎており、お世辞にも評判が良いとは言えないわけですが、純資産総額だけを見ていても、判断ができません。

そのため、月次の流出入額を見ることで、資産規模が大きく今も流入を続けている評判の良いファンドなのか、資産規模が大きいが流出が続いており、評判は良くないファンドなのかを判断する役に立ちます。

サイバーセキュリティ株式オープンは、2022年まで資金が流入していましたが、2023年以降は資金が流出に転じており、資産規模は大きいですが、評判が落ち始めています。

※引用:ウエルネスアドバイザー

③Yahoo!ファイナンス掲示板やXの口コミから見える評判

ここでは、Yahoo!ファイナンス掲示板やXでの口コミをまとめました。

口コミ①

サイバーセキュリティ株式オープンに限らずですが、為替ヘッジなしを選択している場合、円安に振れれば利益が増え、円高に振れれば利益が減ります。

これまで為替ヘッジなしを選択をしていた人は円安の恩恵をかなり受けてきたと思いますが、ここまで一気に円安に進んだことで、最近新しくサイバーセキュリティ株式オープンを購入した人や短期で売買を繰り返している人は為替の値動きを警戒しているようです。

ただ、長期的には、円安傾向は変わらないと思いますので、長期保有前提の人は特に気にしなくてもいいです。

口コミ②

私からすると、投資信託の趣旨と反しているので、メリットを感じませんが、サイバーセキュリティ株式オープンに組入れられている銘柄の決算を見て、上がった、下がったで盛り上がっています。

ただ、投資信託の基本は長期保有が前提となります。個別銘柄の売買に興味がある人は個別株を売買すればいいですし、そうでない人は、細かいことは気にせず、ファンドマネージャーに運用を任せるのがベストです。

口コミ③

価格変動の大きいアクティブファンドではよくありがちなことですが、好調なチャートを見て、ファンドを購入したら、そのあとに急落が起きて、そこから高値を更新するまでに相応の時間を要することがあります。

そもそも3年程度の保有で売却するつもりなら、投資信託への投資はやめたほうがいいですが、価格変動の大きなファンドというのは、得てしてこういうことが起こります。価格変動が大きいファンドなのかはファンドの標準偏差を見ればわかるので、確認してみてください。

大抵の場合は、インデックスファンドに投資をしておけばよかったとなりますので、投機的に買うなら、個別株を買ったほうがいいですね。

さて、ここまでサイバーセキュリティ株式オープンの評判や口コミを見てきましたが、

要注意

投資において、よくわからないからという理由で、評判や口コミだけを信じて投資をする人は三流投資家です。

多くの投資家を見てきましたが、ほぼ100%どこかで大損します。

ですので、他人の評判だけをアテにするのではなく、自分でもちゃんと納得した上で投資をしたい人は、私が独自の切り口で、サイバーセキュリティ株式オープンを評価・分析していますので、参考にしてください。

投資はどこまでいっても自己責任です。評判だけを頼りに投資をしている人よりも1ランク2ランクは軽くレベルアップできるはずです。

サイバーセキュリティ株式オープン(為替ヘッジなし)の独自評価と分析

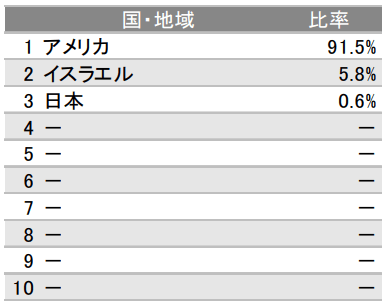

投資対象は?

サイバーセキュリティ株式オープンの投資対象は、日本を含む世界のサイバーセキュリティ関連企業の株式です。もう少し具体的には、サイバー攻撃に対するセキュリティ技術を有し、これを活用した製品・サービスを提供する企業を指します。

地域別でみると、米国が約90%となっています。サイバーセキュリティの中心もやはり米国だということですね。

※引用:マンスリーレポート

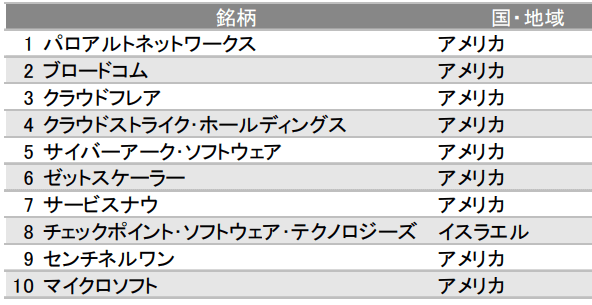

現在の組入銘柄は40銘柄となっており、銘柄数はかなり絞り込まれています。

実際の組入上位10銘柄は次のようになっています。

※引用:マンスリーレポート

運用会社は?

サイバーセキュリティ株式オープンの運用は、実質的にアリアンツ・グローバル・インベスターズが行います。

本ファンドのポートフォリオマネージャーはウォルター・プライス氏で、44年に及ぶ資産運用業界の経験をもつ大ベテランです。

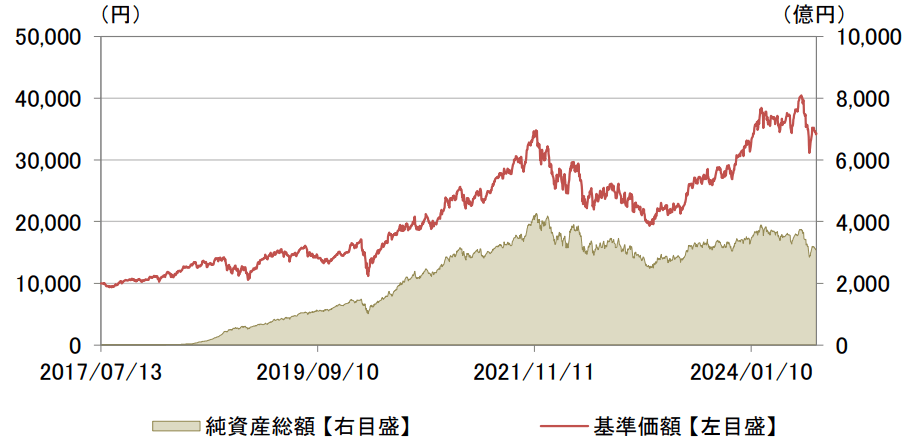

純資産総額は?

続いて、サイバーセキュリティ株式オープンの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。最低でも50億円、余裕を持って100億円はほしいところです。

サイバーセキュリティ株式オープンの純資産総額は、3000億とかなり規模として十分大きいですが、ここ2年ほど伸び悩んでいます。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

サイバーセキュリティ株式オープンの実質コストは1.95%とかなり割高です。初年度は、購入時手数料と合わせると、5%を超えてきますので、手を出しづらいですが、このパフォーマンスであれば検討の価値があります。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.870% |

| 信託財産留保額 | 0 |

| 実質コスト | 1.95%(概算値) |

※引用:運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

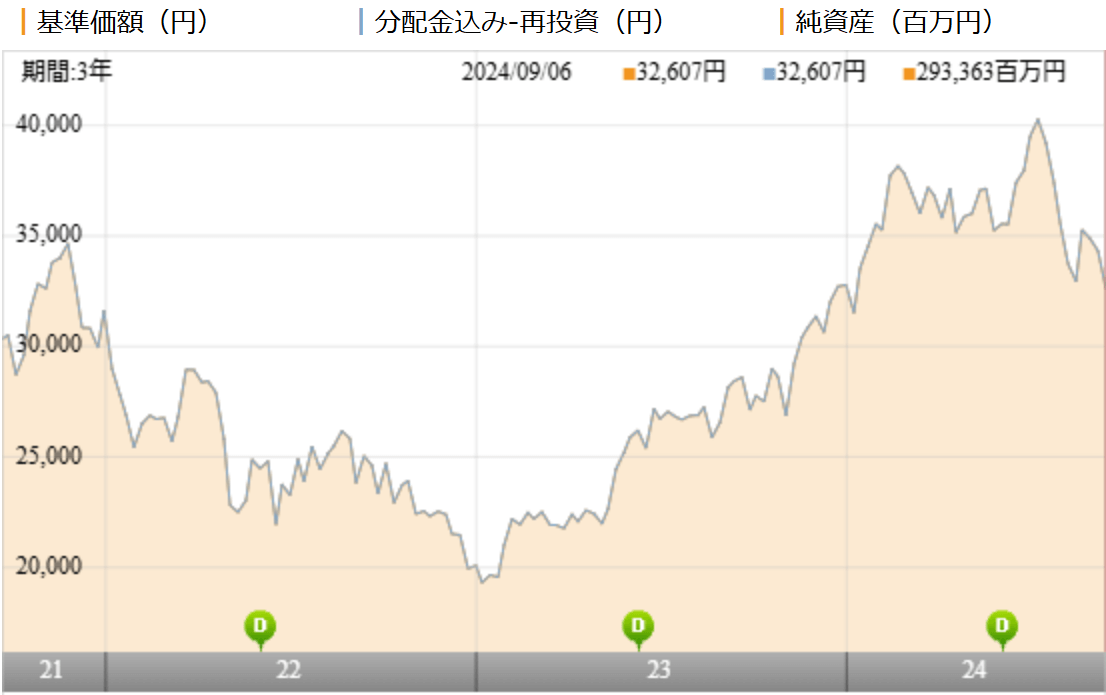

基準価額をどう見る?

サイバーセキュリティ株式オープンの基準価額は2022年にかけて、大きく下落しましたが、2023年以降また大きく上昇を続けています。

他のファンドと比べてもかなりボラティリティが高くなっていますね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、サイバーセキュリティ株式オープンの利回りを見ていきます。

| 平均利回り | |

| 1年 | +24.10% |

| 3年 | +4.53% |

| 5年 | +19.00% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは+24.10%となっています。5年平均利回りも19%とかなり高くなっていますが、3年平均利回りが5%であることからも、パフォーマンスに波があることがわかります。

そして、この利回りだけを見て、投資判断はしないでください。他の類似ファンドとパフォーマンスを比較したうえで投資をしましょう。

同カテゴリー内での利回りランキングは?

サイバーセキュリティ株式オープンは北米株式カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

サイバーセキュリティ株式オープンは、競合ひしめく米国株カテゴリーにおいて、5年平均利回りは上位30%以内に入っており、優れたパフォーマンスと言えますね。

| 上位●% | |

| 1年 | 24% |

| 3年 | 83% |

| 5年 | 30% |

| 10年 | - |

※2024年9月時点

年別のパフォーマンスは?

サイバーセキュリティ株式オープンの年別の運用パフォーマンスを見てみましょう。

2022年に40%近いマイナスを出していますが、それ以外の年では、驚異的なパフォーマンスとなっています。

これくらい高いパフォーマンスを出してくれるとアクティブファンドに投資をする妙味がありますね。

| 年間利回り | |

| 2024年 | +19.58%(1-6月) |

| 2023年 | +63.24% |

| 2022年 | ▲36.92% |

| 2021年 | +37.57% |

| 2020年 | +53.83% |

| 2019年 | +31.39% |

| 2018年 | +8.25% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

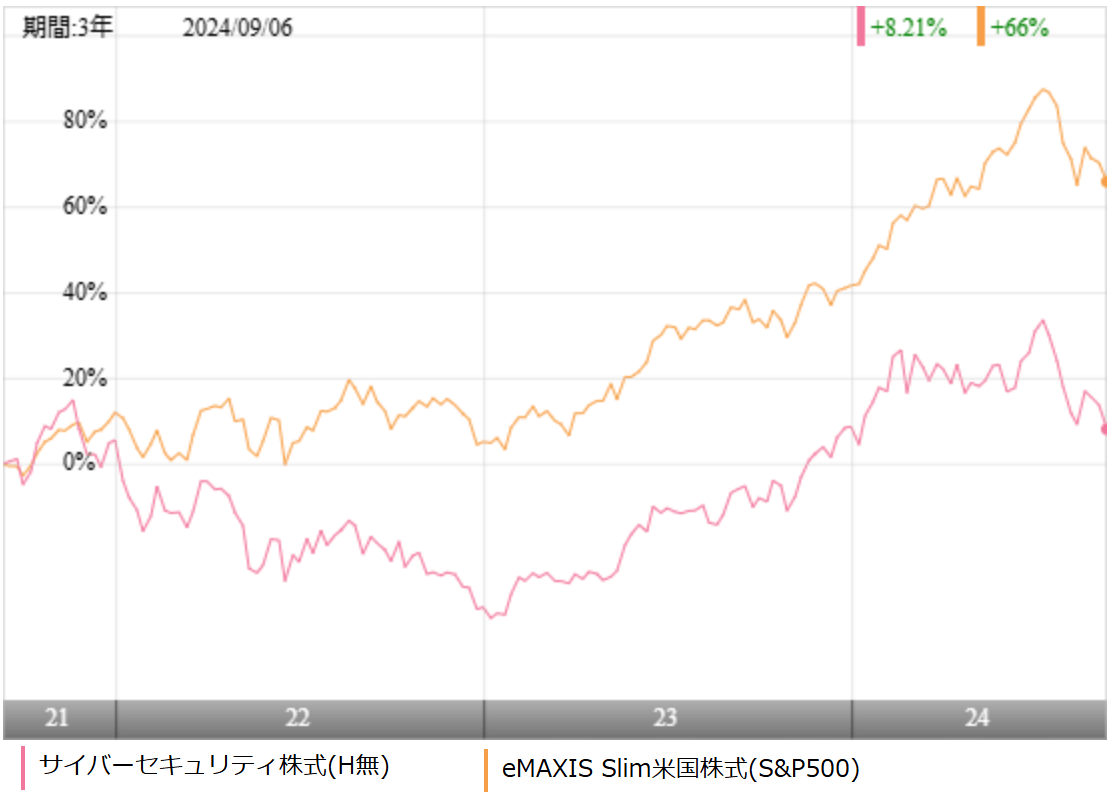

サイバーセキュリティ株式オープンへの投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

サイバーセキュリティ株式オープンは、米国株に投資をしていきますので、米国の代表的な指数であるS&P500に連動するeMAXIS Slim 米国株式(S&P500)と比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS Slim 米国株式(S&P500)が大きく差を広げています。

より長期の5年平均利回りで見ても、eMAXIS Slim 米国株式(S&P500)のほうが上回っていますので、あえて高いコストを支払ってまで投資をするメリットは感じません。

こうやって比較をすると、アクティブファンドのパフォーマンスが良いのか悪いのかよくわかるようになります。

| サイバーセキュリティ | Slim 米国株式 | |

| 1年 | +24.10% | +24.15% |

| 3年 | +4.53% | +19.11% |

| 5年 | +19.00% | +22.66% |

| 10年 | - | - |

※2024年9月時点

類似ファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

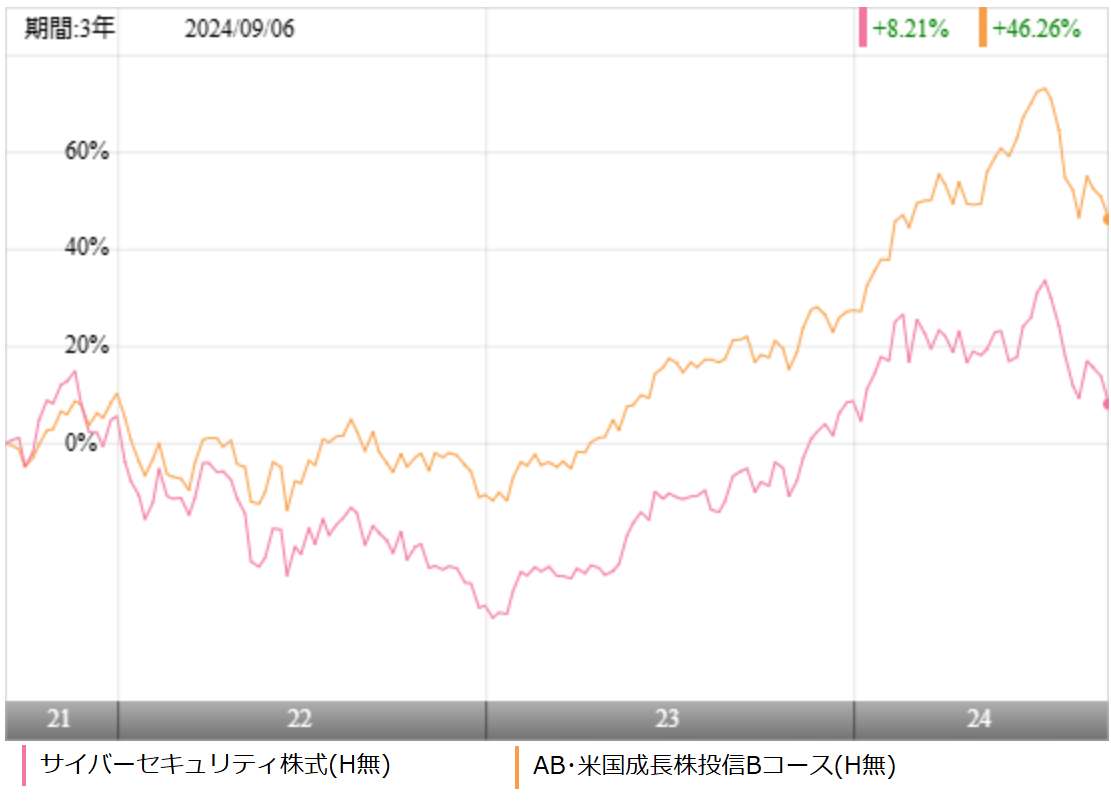

今回は、サイバーセキュリティ株式オープンと同じように米国株に投資をしているアライアンス・バーンスタインの米国成長株投信Bコースとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、米国成長株投信が大きくリードしています。

アライアンスバーンスタインの米国成長株投信も相当優秀なファンドなので、これに勝てるファンドはほぼありませんが、逆に言えば、パフォーマンスで劣るサイバーセキュリティ株式オープンを選択する理由もなくなりますね。

| サイバーセキュリティ | 米国成長株B | |

| 1年 | +24.10% | +24.04% |

| 3年 | +4.53% | +14.36% |

| 5年 | +19.00% | +22.51% |

| 10年 | - | +18.35% |

※2024年9月時点

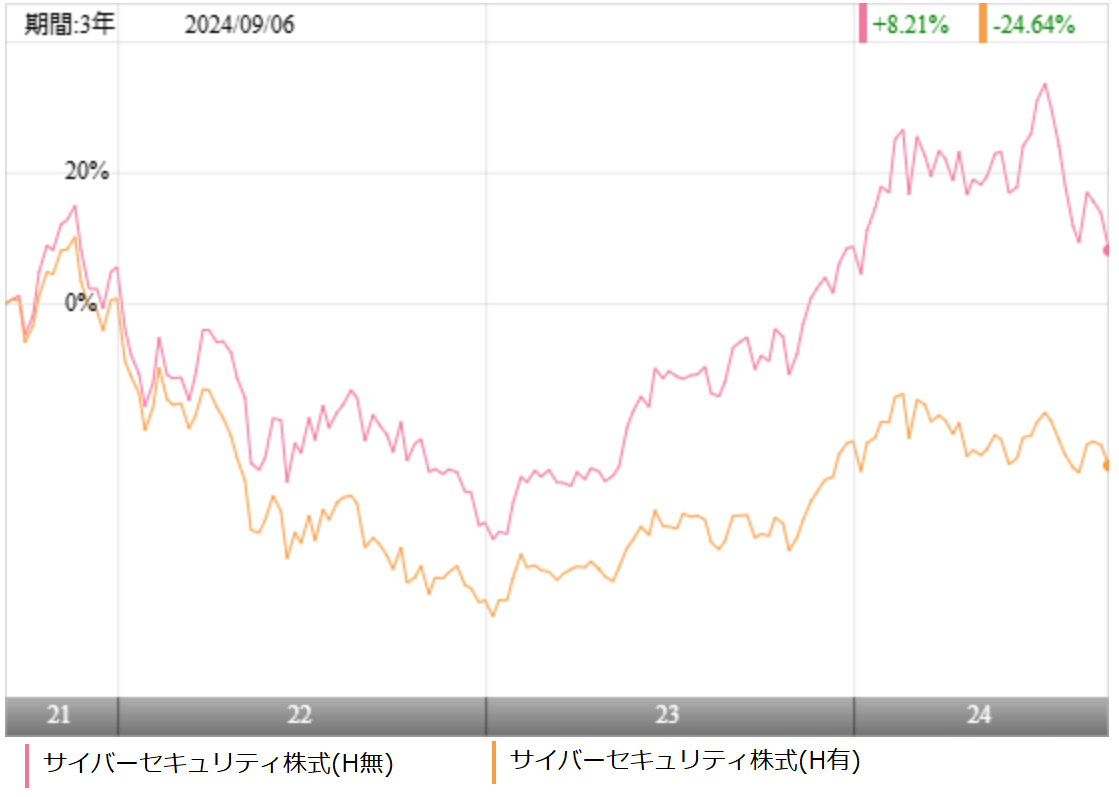

為替ヘッジ有か無、どちらがいい?

いざ投資をしよう!と決めても最後に為替ヘッジがありを選ぶか為替ヘッジなしを選ぶかで悩むかもしれません。

ここで、1つ覚えておいてほしいのは、為替ヘッジありを選ぶとその分、ヘッジコストが上乗せされます。信託報酬から比べればわずかな金額ではありますが、この点は覚えておいてください。

そして、とにかく為替のリスクは取りたくないという強い思いがあるのであれば、ヘッジ有を選択肢、特にそこまで不安を感じない人はヘッジ無で良いです。

自分が平常心で投資ができるほうを選択してください。

ちなみにサイバーセキュリティ株式オープン為替ヘッジ有と為替ヘッジ無を比較してみると、直近の3年はヘッジ無のほうがはるかに好調です。

※引用:ウエルスアドバイザー

最大下落率は?

サイバーセキュリティ株式オープンに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでサイバーセキュリティ株式オープンの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲17.15% |

| 3カ月 | ▲19.13% |

| 6カ月 | ▲25.87% |

| 12カ月 | ▲36.92% |

※2024年9月時点

最大下落率は2022年1月~2022年12月までの1年間で▲36.92%下落しています。コロナショックよりも大きく上げ過ぎた2021年末からの下落のほうがダメージが大きかったといういことです。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

サイバーセキュリティ株式オープン(為替ヘッジなし)の個人的評価まとめと今後の見通し

いかがでしたでしょうか?

今まで、企業におけるサイバーセキュリティへの予算は、IT全体の予算に占める割合としては非常にわずかでした。

しかし、近年では、デジタル化やネットワーク化の進展に伴い、サイバー攻撃への被害は増加し、サイバーセキュリティへの需要が高まっており、セキュリティに対する予算も拡大しています。

加えて、新たなサイバー攻撃手法が次々と生み出され、サイバー攻撃を受けてしまうと、金銭的な損失だけでなく、企業イメージなども悪化することから、企業にとってサイバーセキュリティへの投資は必要不可欠となっています。

5Gの世界が到来すれば、よりサイバーセキュリティへのニーズも出てくることが予想されるので、サイバーセキュリティ株式ファンドはコストは高いですが、投資を検討する価値ありだと思います。

ただ、現状のパフォーマンスを考えると、eMAXIS Slim 米国株式(S&P500)に負けてしまっているため、あえて高いコストを支払う魅力がありません。

ポイント

テーマとしては非常に将来性があるので、ポートフォリオに入れたいところではありますが、eMAXIS Slim 米国株式(S&P500)の中にも投資比率は違っても組入れられている銘柄もありますので、それで満足したほうがよいかもしれません。

また単純にパフォーマンスで比較するのであれば、米国株のアクティブファンドであれば、アライアンス・バーンスタインの米国成長株投信を選択するほうがいいですね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点