現在、日本国内の株式ファンドの中で、他を圧倒するパフォーマンスをたたき出しているファンドがあります。それが、DIAM 新興市場日本株ファンドです。

残念ながら、人気が出過ぎて純資産総額が増え運用に支障をきたす為、2016年5月に新規の買い付けを停止、2018年2月には一部証券会社でやっていた新規積立の申し込みも停止になってしまいました。

また今後、募集を再開する可能性も大いにありますので、そのときに備えて、今日はDIAM 新興市場日本株ファンドを徹底分析したいと思います。

DIAM 新興市場日本株ファンドの基本情報

投資対象は?

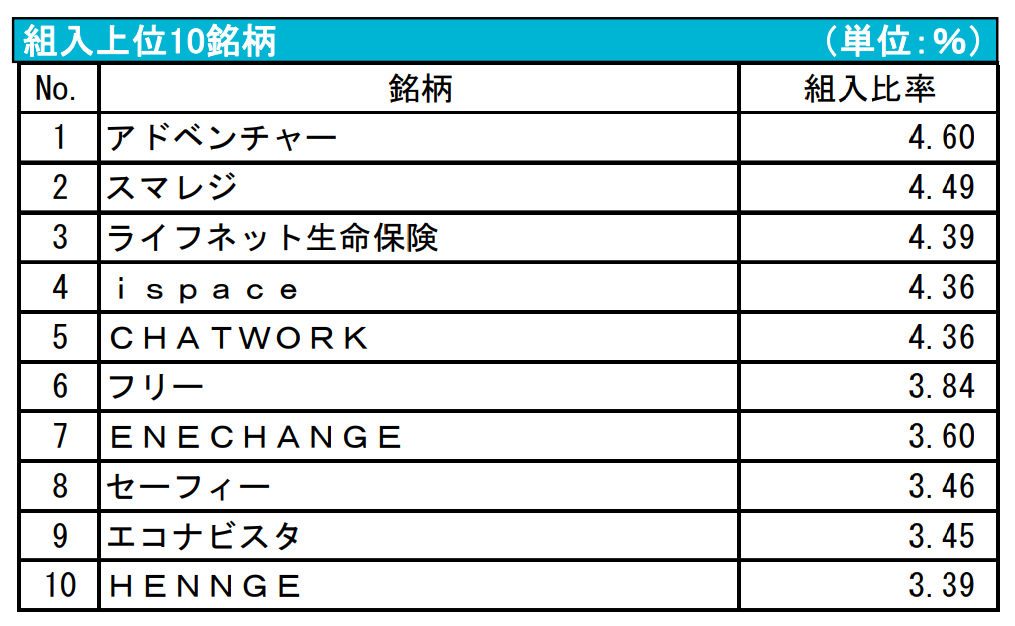

DIAM 新興市場日本株ファンドの主要投資対象は、東証グロース市場です。現在の組入銘柄数は118銘柄となっており、情報通信系の企業が上位を占めています。

1位のアドベンチャーは格安航空券予約サイト「スカイチケット」を運営しています。2位のスマレジはタブレットPOS「スマレジ」をはじめとするクラウドサービスを提供しています。3位のライフネット生命は「若い世代の保険料を半分にして、子育て世代が安心して赤ちゃんを産み育てられる世の中にしたい」という思いをもって、2008年に開業したオンラインの生命保険会社です。

※引用:マンスリーレポート

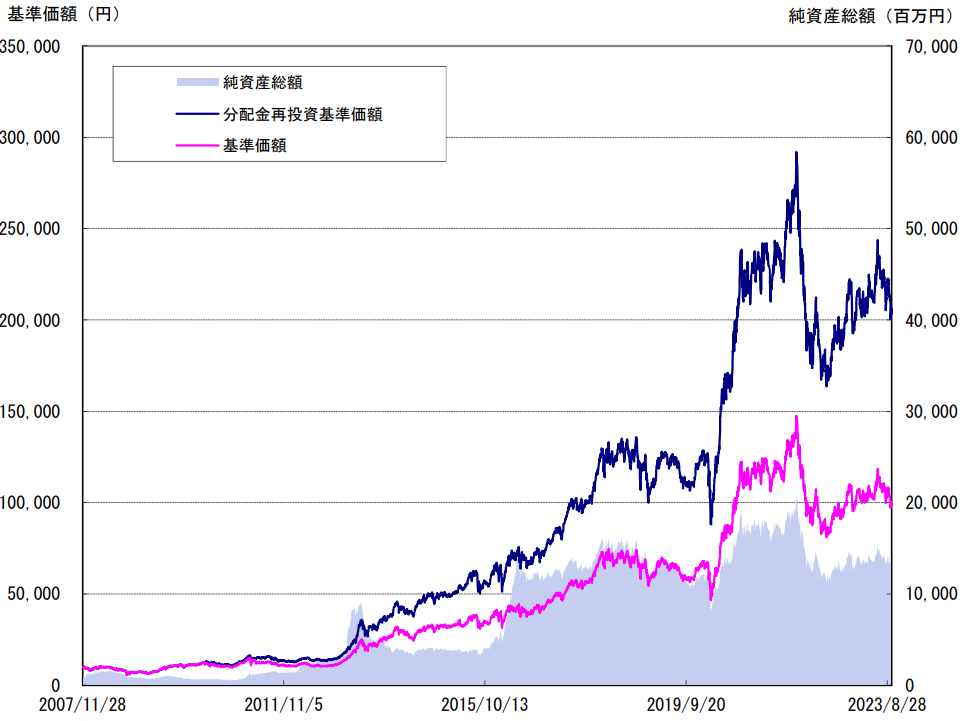

純資産総額は?

純資産総額というのは、投資家から集めた資金の総額を指しますが、必ず確認しておきたいポイントです。

純資産総額が少なければ、効率よく運用ができないため、コストが嵩みますし、運用会社としても運用に力を入れないため、パフォーマンスに影響が出てきます。

DIAM 新興市場日本株ファンドは、2013年頃の上昇と共に純資産総額も急増、2013年3月にも募集を停止しました。その後、募集を再開しましたが、2016年5月に再度募集を開始しましたが、すぐにキャップに達して募集停止となっています。

その後は買い付けはできませんが、基準価額の上昇で純資産が増減しています。

現在の純資産総額は130億円程度なので、決して大きいわけではありませんが、投資対象がグロース市場で、純資産総額が増えすぎるとファンドマネジャーが投資したいと思う銘柄だけに投資できなくなりパフォーマンスが悪くなる可能性があるので、ちょうど良い規模と言えます。

※引用:マンスリーレポート

実質コストは?

投資信託には、販売時の手数料・信託報酬・信託財産保留金以外にも費用がかかっているのをご存知でしょうか?

これを実質コストと言いますが、実質コストにはファンドの銘柄を入れ替える際にかかる売買手数料や有価証券取引税、監査費用や印刷費用が含まれます。

目論見書の信託報酬よりも実質コストがかなり割高になっているファンドもあるので、必ずチェックしたいポイントです。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

DIAM 新興市場日本株ファンドの実質コストは、1.79%で割高となっています。しかし、これだけのパフォーマンスが出ていれば、このコストで文句をいう人はまずいないですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.672%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.79%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

DIAM 新興市場日本株ファンドの評価分析

基準価額をどう見る?

DIAM 新興市場日本株ファンドの基準価額は、2021年後半から大きく下落しており、2023年に入っても、いまだ当時の高値を更新できていません。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、DIAM 新興市場日本株ファンドの運用実績を見てみましょう。

直近1年間の利回りは+11.98%となっています。3年はマイナスですが、5年、10年平均利回りは十分なプラスとなっています。3年平均利回りがマイナスになっている株式ファンドは珍しいので、注意が必要です。

ただ、この段階で優劣を判断するのは時期尚早です。他のファンドとパフォーマンスを比較してから判断するようにしましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +11.98% |

| 3年 | ▲0.61% |

| 5年 | +8.68% |

| 10年 | +19.02% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内中小型株式ファンドランキング

同カテゴリー内での利回りランキングは?

DIAM 新興市場日本株ファンドは、国内小型株のグロースカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

DIAM 新興市場日本株ファンドは、直近3年間のランキングはさえませんが、5年平均、10年平均利回りでは、上位10%にランクインしており、とにかく優秀です。

| 上位●% | |

| 1年 | 38% |

| 3年 | 69% |

| 5年 | 6% |

| 10年 | 3% |

※2023年10月時点

年別のパフォーマンスは?

つづいて、DIAM 新興市場日本株ファンドの年別のパフォーマンスを見ていきます。

年別の利回りを調べることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年は2桁のマイナスですが、それ以外の年ではどの年もかなり高いリターンをたたき出しています。

| 年間利回り | |

| 2023年 | +5.24%(1-9月) |

| 2022年 | ▲14.56% |

| 2021年 | +2.99% |

| 2020年 | +80.63% |

| 2019年 | +19.42% |

| 2018年 | ▲10.85% |

| 2017年 | +50.63% |

| 2016年 | +16.79% |

| 2015年 | +31.96% |

| 2014年 | +18.19% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

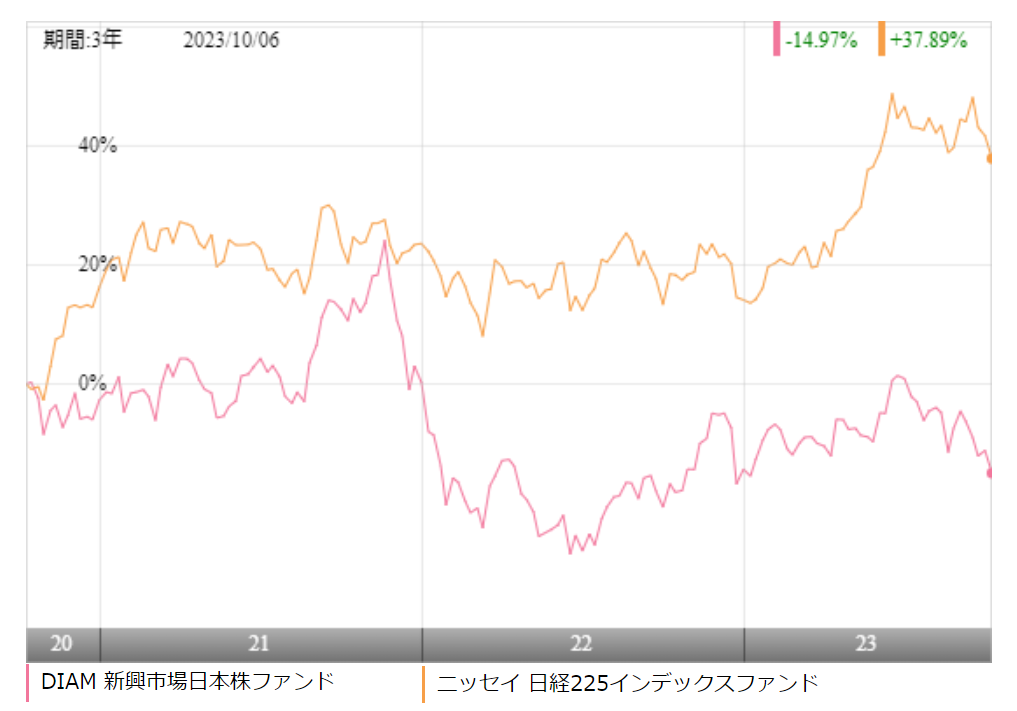

DIAM 新興市場日本株ファンドに投資するにあたって、より低コストで運用できるインデックスファンドとのパフォーマンスを比較しておいて損はありません。

今回は、日経225をベンチマークとするニッセイ 日経225インデックスファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、ニッセイ 日経225インデックスファンドのほうがパフォーマンスで優れていました。

中小型株式のアクティブファンドは、インデックスを上回ったり下回ったりしながら、トータルでインデックスファンドより利回りが高くなることがほとんどなので、一時的にパフォーマンスで負けるのは、あまり気にする必要はないです。

短期間だけでなく、より長期のパフォーマンスでも、比較をしてみます。

| DIAM新興 | ニッセイ日経 225 | |

| 1年 | +11.98% | +25.03% |

| 3年 | ▲0.61% | +13.02% |

| 5年 | +8.68% | +7.56% |

| 10年 | +19.02% | +9.99% |

※2023年10月時点

5年、10年のパフォーマンスでは、はるかにDIAM 新興市場日本株ファンドのほうが優れています。購入が再開されたらぜひ投資したいファンドです。

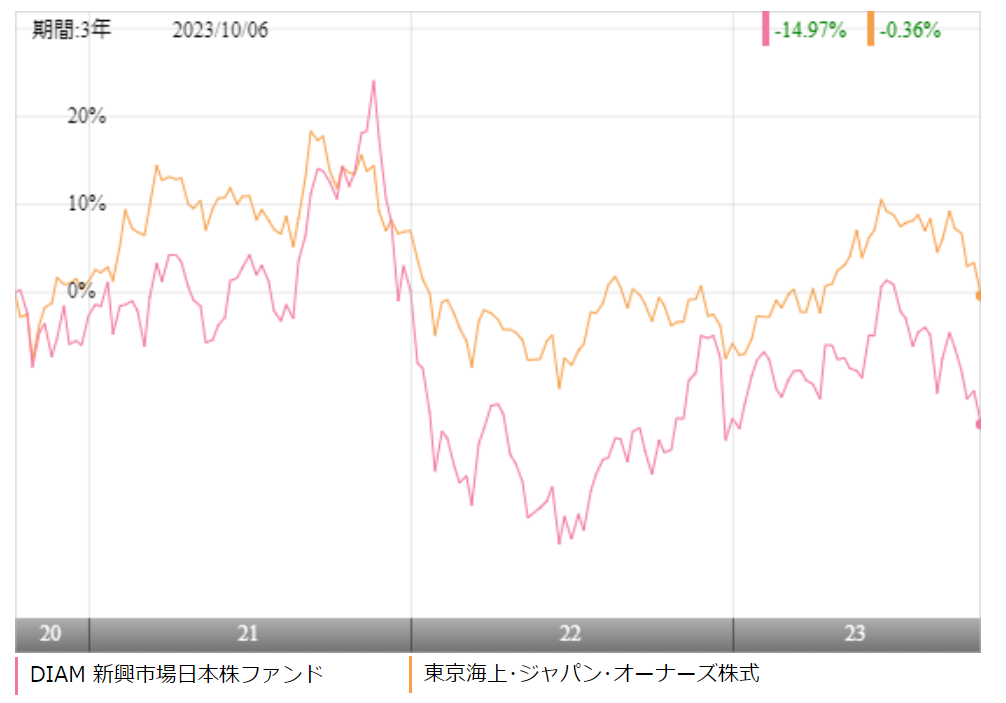

アクティブファンドとのパフォーマンス比較

せっかくアクティブファンドに投資をするのであれば、同じカテゴリーの中でも優秀なファンドに投資をしたいと思うもの。

今回は、DIAM 新興市場日本株ファンドと同じく小型株カテゴリーで非常に優秀な運用を行っている東京海上・ジャパン・オーナーズ株式オープンと比較をしました。

※引用:ウエルスアドバイザー

直近3年間においては、ほぼ全期間において、東京海上・ジャパン・オーナーズ株式オープンが勝っています。

ただ、より長期のパフォーマンスを比較すると、DIAM 新興市場日本株ファンドのほうが優れているので、これであれば、高いコストを支払っても投資する価値があると言えます。

| DIAM新興 | 東京海上ジャパン | |

| 1年 | +11.98% | +6.88% |

| 3年 | ▲0.61% | +1.77% |

| 5年 | +8.68% | +6.18% |

| 10年 | +19.02% | +15.63 |

※2023年10月時点

最大下落率は?

投資をするうえで、どの程度下落する可能性のあるファンドなのか事前に把握しておくことはとても重要です。事前に覚悟ができていれば、いざ大きな下落相場になったときにも慌てずに済むためです。

それでは、DIAM 新興市場日本株ファンドの最大下落率を見ていきます。

| 期間 | 下落率 |

| 1カ月 | ▲18.70% |

| 3カ月 | ▲28.24% |

| 6カ月 | ▲32.64% |

| 12カ月 | ▲30.40% |

※2023年10月時点

2008年5月~2008年10月で最大▲32.64%下落していますが、注目すべきはその下落率の小ささです。

株式ファンドであれば、リーマンショック時は50%は下落してもおかしくない中で、この程度に下落幅を抑えているのは、優れた運用ができている証拠です。

リターンが大きいファンドは下落幅が大きくなりがちですが、下落幅も抑えられているDIAM 新興市場日本株ファンドはもう言うことはありません。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金は?

続いてDIAM 新興市場日本株ファンドの分配金を見てみましょう。2010年から分配金を出しており、ここ7年ほど2000円と高い分配金を出しています。

ここまで高いリターンが出ているので、分配金を出してもよいかもしれませんが、本来このファンドは分配金を出すことを目的としたファンドではないので、分配金はすべて再投資に回して収益を追求してほしいところです。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2023年 | 2000円 |

| 2022年 | 2000円 |

| 2021年 | 2000円 |

| 2020年 | 2000円 |

| 2019年 | 2000円 |

| 2018年 | 2000円 |

| 2017年 | 2000円 |

| 2016年 | 2000円 |

※2023年10月時点

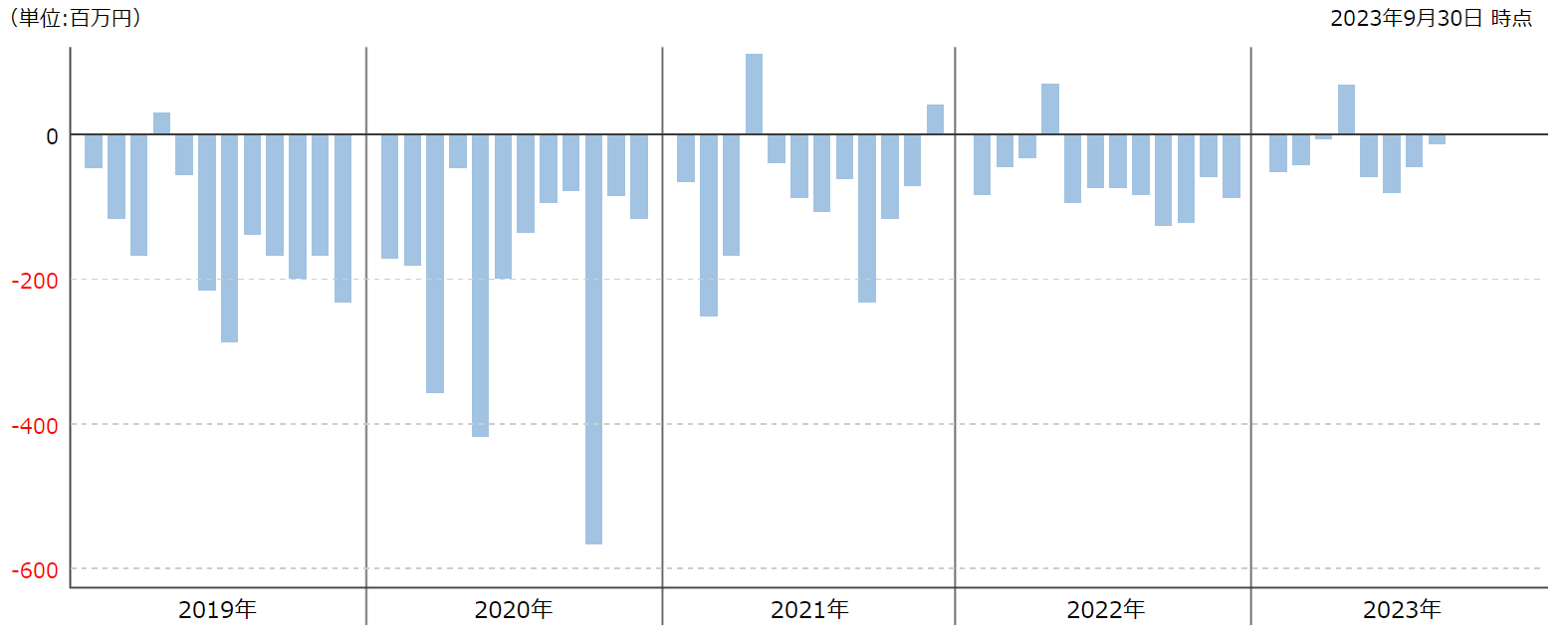

評判はどう?

DIAM 新興市場日本株ファンドの評判を確認する上で、毎月の資金の流出入が役立ちます。

資金流入が多くなっていれば、人気が出てきているファンドであるとわかりますし、流出が続いているようであれば、評判が悪くなっているファンドと言えます。

DIAM 新興市場日本株ファンドは2016年5月に募集を停止しているので、2016年前半に資金が多く流入しています。

それ以降は買い付けはできませんので、毎月資金流出超過になっています。評判が悪いから資金が流出しているというよりは、買い付け(流入)がないため、必然的に流出しかないということです。

ここまで優秀なファンドですので、なんとか買い付けのタイミングを伺いたいですね。

※引用:ウエルスアドバイザー

DIAM 新興市場日本株ファンドの評価まとめと今後の見通し

ここまでのパフォーマンスを出しているファンドであれば、ぜひ投資したいという人も多いと思います。実際、10年間どの期間をとっても高いパフォーマンスを出し続けていますので、今後も高いパフォーマンスに期待が持てます。

ただ、残念なことに、現在は募集停止となっており、今後、一時的にパフォーマンスが悪くなれば、解約する人が増え、再度募集される可能性はおおいにあり得ます。

そのときまで待つしかありませんが、動向をチェックしておきたいファンドであることには間違いありませんね。

それ以外の手法として、DIAM 新興市場日本株ファンドのファンドマネージャーである岩谷氏が運用を手掛けている厳選ジャパンというファンドがあります。

こちらもDIAM 新興市場日本株ファンドに負けず劣らずに非常に優れたパフォーマンスとなっていますので、興味のある方は厳選ジャパンに投資をしてみても面白いと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点