銘柄を20銘柄程度に厳選して運用しているファンドというと、スパークスの厳選投資が有名ですが、アセマネOneからも銘柄を厳選して運用するファンドが登場しました。その名も厳選ジャパン。

優れた運用チームが運用に携わっているので、期待はしていたのですが、直近でかなり高いパフォーマンスとなっており、注目が集まっています。

こんなことがわかる

- 厳選ジャパンって投資対象としてどうなの?

- 厳選ジャパンって持ってて大丈夫なの?

- 厳選ジャパンより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

厳選ジャパンの基本情報

投資対象は?

厳選ジャパンは、日本国内の株式を投資対象とし、今後高い利益成長率が期待できる20社程度を厳選し、投資をしていきます。

銘柄を絞りこむというのは、一般的に分散効果が薄れてリスクが高くなると思われがちですが、しっかり考え抜かれて選ばれた20銘柄であれば、それだけでも十分分散効果を発揮できます。

20銘柄程度に絞り込むには、各銘柄についてしっかり分析して、相当の自信がないとできないことですので、私個人としては、厳選ジャパンのように銘柄を絞り込んでいるファンドは好きですね。

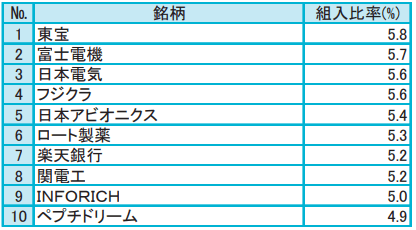

具体的に、厳選ジャパンが組入れている銘柄を見てみましょう。

※引用:マンスリーレポート

1位の東宝は邦画配給・興行収入で断トツの企業で、映画館跡地利用の不動産賃貸も行っています。2位の富士電機は重電大手で、パワエレ機器や自販機、パワー半導体に強みがあります。3位の日本電気は官公庁・企業向けITサービス大手で、通信インフラ国内首位の企業です。

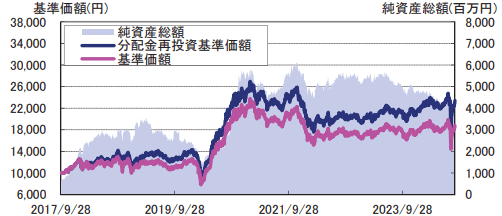

純資産総額は?

続いて、厳選ジャパンの純資産総額はどうなっているか見てみましょう。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

厳選ジャパンの純資産総額は、現在41億5700万円程度です。厳選ジャパンのように小型株へ投資するファンドというのは、資金が集まりすぎると、運用に支障が出るので、あまり大きすぎない純資産が理想なのですが、50億円を切っているので、少し心もとない水準です。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

厳選ジャパンの実質コストは1.762%となっており、かなり割高です。購入時手数料も3.3%かかりますので、普通であれば、まず投資をしてはいけないファンドです。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.694%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.762%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

厳選ジャパンの独自評価と分析

基準価額をどう見る?

厳選ジャパンの基準価額は2021年に暴落し、2022年以降は上昇をしているものの、もとの高値まで戻すことができていません。

2023年、2024年は日経平均が大きく上昇していますが、厳選ジャパンの組入れ銘柄はあまり恩恵を受けれなかったようですね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、厳選ジャパンの利回りを見てみましょう。

| 平均利回り | |

| 1年 | +9.32% |

| 3年 | +0.58% |

| 5年 | +13.91% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは+9.32%程度となっています。

3年平均利回りは+0.58%、5年平均利回りは13.91%のプラスということで、かなりパフォーマンスに波がありますね。

波のあるファンドは長く保有を続けられないので、あまりおすすめできません。

ただし、この利回りだけで投資判断をしてはいけません。他にも優れたファンドがないか類似ファンドとの利回りを比較してから投資をするようにしてください。

同カテゴリー内での利回りランキングは?

厳選ジャパンは、国内小型グロースカテゴリーに属しています。

投資をするのであれば、誰しも優秀なパフォーマンスのファンドに投資したいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

厳選ジャパンは直近1年は平均的な水準ですが、5年平均では上位16%に入っています。順位が大きく変動しているということは、パフォーマンスが良いときと悪いときにかなりムラがあるということなので、実際投資をすると精神的にしんどい想いをすることになると思います。

| 上位●% | |

| 1年 | 67% |

| 3年 | 73% |

| 5年 | 16% |

| 10年 | - |

※2024年9月時点

年別の利回りは?

厳選ジャパンの年別の利回りを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

ほとんどの株式ファンドがプラスの中で、2021年がマイナスになっている点と、2023年、2024年が他のファンドと比べるとパフォーマンスが優れないのが問題ですね。

| 年間利回り | |

| 2024年 | +8.39(1-6月) |

| 2023年 | +8.97% |

| 2022年 | ▲13.32% |

| 2021年 | ▲7.30% |

| 2020年 | +75.65% |

| 2019年 | +22.98% |

| 2018年 | ▲1.60% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

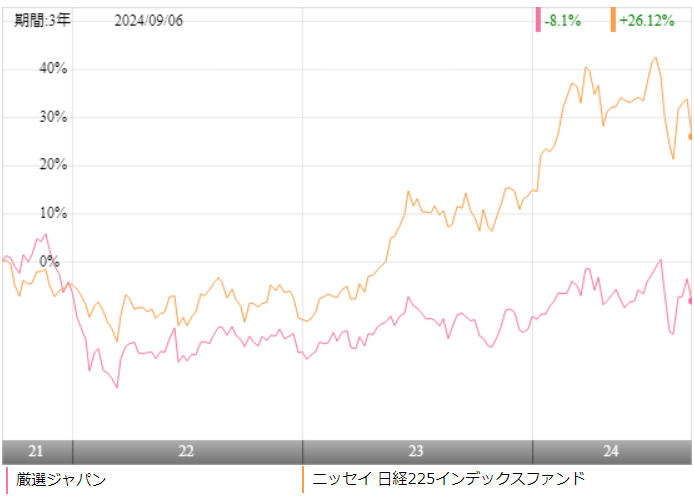

厳選ジャパンに投資を検討する上で、より低コストで運用ができるインデックスファンドとの利回りを比較しておいて損はありません。

今回は日経225に連動するニッセイ 日経225インデックスファンドと利回りを比較してみました。

※引用:ウエルスアドバイザー

直近3年間においては、ほぼ全期間において、ニッセイ 日経225インデックスファンドが大きくパフォーマンスで圧倒しています。

より長期の利回りではどうでしょうか?

| 厳選ジャパン | ニッセイ日経 225F | |

| 1年 | +9.32% | +20.41% |

| 3年 | +0.58% | +13.16% |

| 5年 | +13.91% | +15.19% |

| 10年 | - | +11.42% |

※2024年9月時点

5年平均利回りでも、厳選ジャパンは負けてしまっており、これでは高いコストを支払って、厳選ジャパンに投資をするメリットがありません。

アクティブファンドとの利回り比較

厳選ジャパンのようなアクティブファンドに投資をするのであれば、他のアクティブファンドと利回りを比較してから投資をしても遅くはありません。

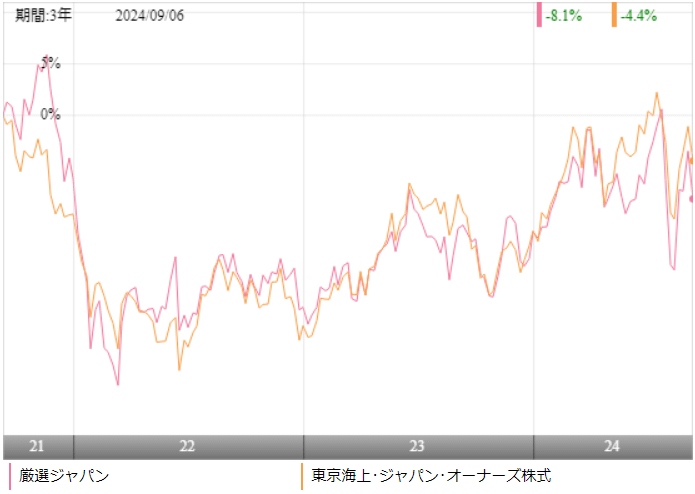

今回は、国内のアクティブファンドで有名な東京海上のジャパン・オーナーズ株式オープンと比較をしました。

※引用:ウエルスアドバイザー

直近3年間においては、東京海上・ジャパン・オーナーズ株式と同程度のパフォーマンスとなっています。

5年平均利回りで見ると、厳選ジャパンが上回っていますが、そもそもインデックスファンドに大きく差をつけられているので、あえて投資をする気にはならないですね。

| 厳選ジャパン | ジャパン・オーナーズ | |

| 1年 | +9.32% | +7.89% |

| 3年 | +0.58% | +1.81% |

| 5年 | +13.91% | +9.33% |

| 10年 | - | +15.12% |

※2024年9月時点

最大下落率は?

投資信託は最低でも5~10年は投資をする気でなければ、投資をする意味がありませんが、その最大の障壁となりえるのが、資産の減少です。

特に20%や30%の下落相場を始めて経験すると、資産の減少額に耐えきれなくなり、本来手放すべきタイミングではないときに慌てて売却してしまいがちです。

そのため、事前にどの程度下落する可能性があるのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

それでは厳選ジャパンの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲15.35% |

| 3カ月 | ▲27.75% |

| 6カ月 | ▲20.04% |

| 12カ月 | ▲26.66% |

※2024年9月時点

最大下落率は2020年1月~2020年3月の3カ月間で▲27.75%となっています。まだ運用期間が短いこともあり、大して大きな下落は経験していません。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

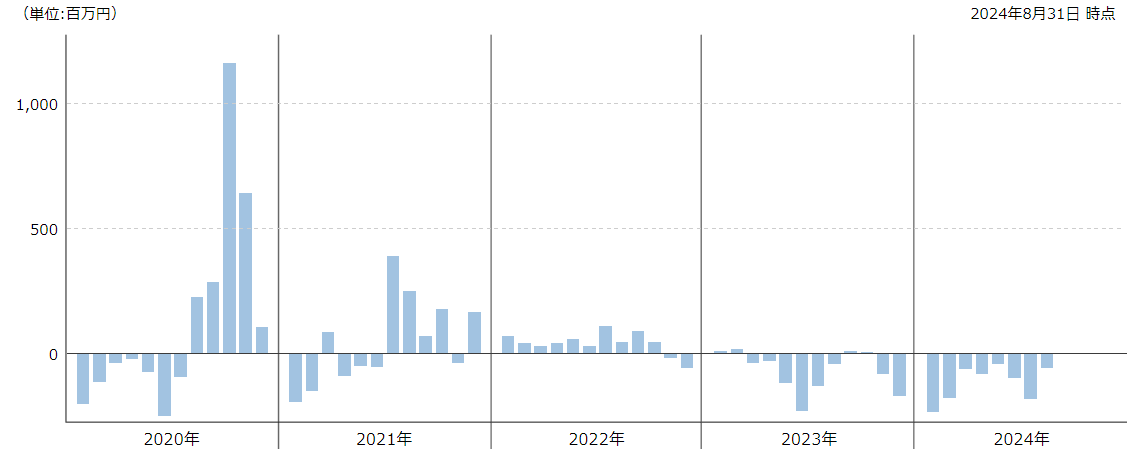

評判はどう?

厳選ジャパンの評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけ厳選ジャパンを購入している人が多いということなので、評判が良くなっているということです。

厳選ジャパンは、パフォーマンスが好調だった2020年~2022年にかけては資金が流入していましたが、2023年・2024年にはパフォーマンスが奮わないことを背景に流出超過となっています。

インデックスファンドにパフォーマンスで負けてしまっている点からもこの評判は当然の結果と言えますね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

厳選ジャパンのNISAとiDeCoの対応状況を確認しておきましょう。

NISAのみ対応しているので、投資をする際は、うまくこの制度を活用していきましょう。

| NISA | iDeCo |

| 〇 | - |

※2024年9月時点

厳選ジャパンの個人的評価まとめと今後の見通し

いかがでしたでしょうか?

厳選ジャパンはDIAM新興市場日本株ファンドという非常に優れたファンドがあるのですが、その運用チームが厳選ジャパンも担当しています。そのため、新規設定当初から、期待ができるのではと言ってきましたが、直近はかなり厳しい結果となっています。

2020年のパフォーマンスが良すぎたため、2021年以降の運用が伸び悩んでいますが、個人的には引き続き期待をしたいファンドの1本ではあります。

直近のパフォーマンスだけを見ると、インデックスファンドにも負けてしまっており、投資しづらいと思う人も多いと思いますが、アクティブファンドはインデックスファンドよりもパフォーマンスが良い時と悪い時が必ずあるので、これを乗り切れると、また大きなリターンが期待できる時期が来る可能性が高いです。

もともと優れた運用チームが運用しているファンドだからこそですが、あえて今のパフォーマンスの良くない時期に仕込んでおくのも1つだと思いますね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点