超高齢化社会の到来とともに、確実に増えてくる医療ニーズ。その将来性を見越して、三井住友DSアセットがバイオ系ファンドを設定しました。

バイオ系のファンドというのは、各企業の開発の成否が株価に大きく影響されるため、通常の株式ファンドとは、少し違う値動きをします。

果たして、フューチャー・バイオテックはどうなのか分析していきます。

こんなことがわかる

- フューチャー・バイオテックって投資対象としてどうなの?

- フューチャー・バイオテックって持ってて大丈夫なの?

- フューチャー・バイオテックより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

フューチャー・バイオテックの基本情報

投資対象は?

投資対象は世界のバイオテクノロジーおよび医療機器関連の株式へ投資を行います。

バイオテクノロジー関連企業というのは、医薬品の開発を行う企業のほか、遺伝子検査や科学・実験機器関連の企業を含みます。バイオテクノロジーと医療機器の投資比率はおおむね7:3となるように投資していきます。

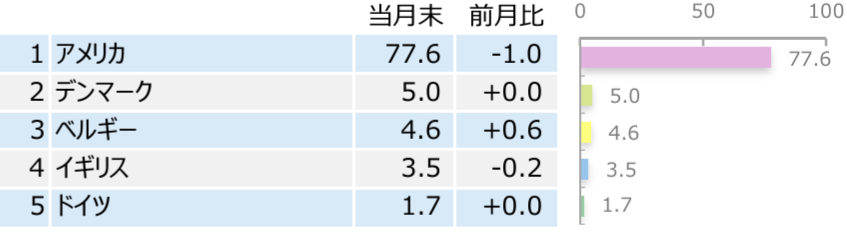

後述しますが、フューチャー・バイオテックは2つのファンドに投資をするファンド・オブ・ファンズ方式で運用されており、そのうち、医薬品・バイオテクノロジー銘柄に投資を行うカンドリアム・エクイティーズの組入比率を見てみます。

現在は78銘柄で構成されており、そのうち約80%が米国株式となっています。それ以外の国の銘柄は2~3柄ずつしか入っていない状況です。

※引用:マンスリーレポート

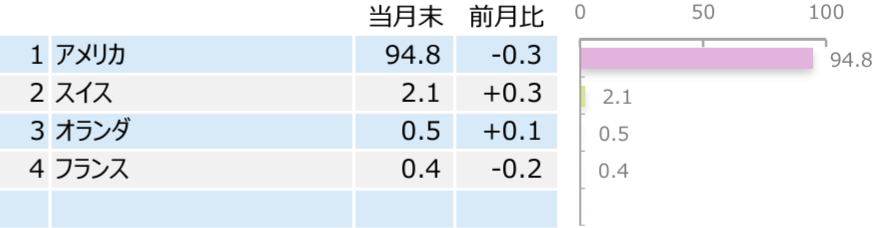

もう一つのフィデリティ医療機器関連株ファンドの組入銘柄は現在38銘柄となっています。こちらも米国株式が90%ほど入っており、もう米国株式ファンド言っても差し支えないような状況です。

※引用:マンスリーレポート

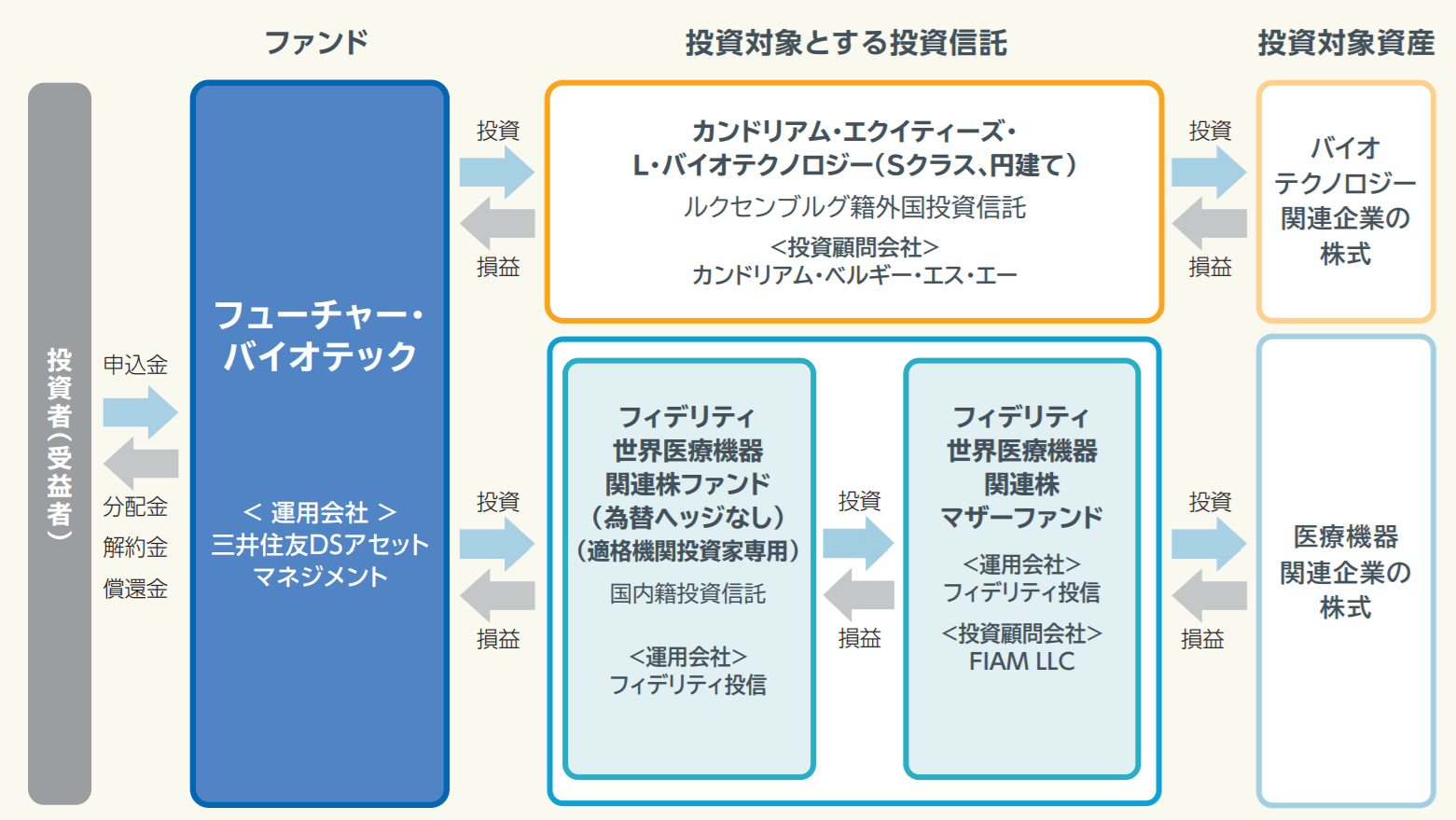

運用の体制は?

フューチャー・バイオテックの運用はファンド・オブ・ファンズ方式で行い、実質的な運用は、バイオテクノロジー関連株式への投資をカンドリアム・ベルギー・エス・エーが行い、医療機器関連株式への投資をフィデリティ・マネジメント・アンド・リサーチ・カンパニーの2社が行います。

※引用:交付目論見書

カンドリアム・インベスターズ・グループは1996年創設で、ブリュッセルを拠点とし、従業員約500名の運用会社です。

バイオテクノロジー関連株式1000銘柄から、公表されている臨床試験データや医療的ニーズ、経営者とのミーティングを交えて、銘柄を選定していきます。

フィデリティ・インターナショナルは1969年創設で従業員約7000名の巨大な運用会社です。医療関連企業の投資ユニバースから継続的な安定成長が見込める企業と破壊的なプロダクトをもつ企業を中心に投資を行っていきます。

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額が少なければ、効率よく運用ができないため、コストが嵩みますし、運用会社としても運用に力を入れないため、パフォーマンスに影響が出てきます。

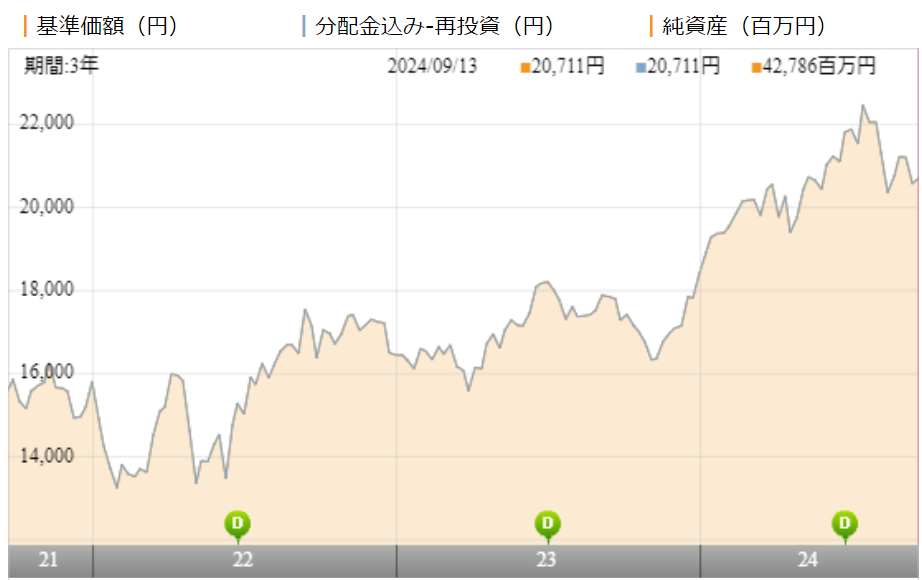

フューチャー・バイオテックは設定から1年たらずで2000億近くまで膨れ上がりましたが、その後運用状況が芳しくなかったため、現在では430億円程度まで減少しています。

それでも規模としては十分大きいので、問題はありません。

※引用:三井住友DSアセットマネジメント HP

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

フューチャー・バイオテックの実質コストは1.238%とアクティブファンドの中では割安です。購入時手数料もしっかり3%かかりますので、しっかり分析してから投資するようにしてください。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.232%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.238%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

フューチャー・バイオテックの独自評価と分析

基準価額をどう見る?

フューチャー・バイオテックの基準価額は、2022年から大きく上下に変動しながらも、上昇を続けています。一般的な株式ファンドは2022年下落しましたが、医療・バイオ系銘柄の多いフューチャー・バイオテックは上昇しているのは大きな違いですね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、フューチャー・バイオテックの運用実績を見てみましょう。

| 平均利回り | |

| 1年 | +17.55% |

| 3年 | +10.50% |

| 5年 | +16.67% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは17.55%です。3年、5年平均利回りは10%はありますので、安定して高い利回りで運用できているようです。

しかし、この利回りだけで投資判断をするのは時期尚早です。他の類似ファンドとのパフォーマンスを比較してから投資をするようにしてください。

同カテゴリー内での利回りランキングは?

フューチャー・バイオテックは、海外株式の北米カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

利回りが良く見えても、実は同カテゴリー内では、ランキングが低かったということがよくあります。

フューチャー・バイオテックは、どの期間においても、平均以下となっており、思ったよりもパフォーマンスは優れていなかったことがわかりました。

| 上位●% | |

| 1年 | 58% |

| 3年 | 63% |

| 5年 | 60% |

| 10年 | - |

※2024年9月時点

年別のパフォーマンスは?

フューチャー・バイオテックの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

新規設定されたタイミングが良かったというのもありますが、2019年以降、毎年プラスとなっているのは非常に高評価です。利回りは他のファンドと比較しても低いですが、安定性は高いですね。

| 年間利回り | |

| 2024年 | +18.02%(1-6月) |

| 2023年 | +12.03% |

| 2022年 | +4.50% |

| 2021年 | +16.03% |

| 2020年 | +13.92% |

| 2019年 | +33.96% |

| 2018年 | - |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

フューチャー・バイオテックに投資を検討する上で、より低コストのインデックスファンドとパフォーマンスを比較してから投資をしても遅くはありません。

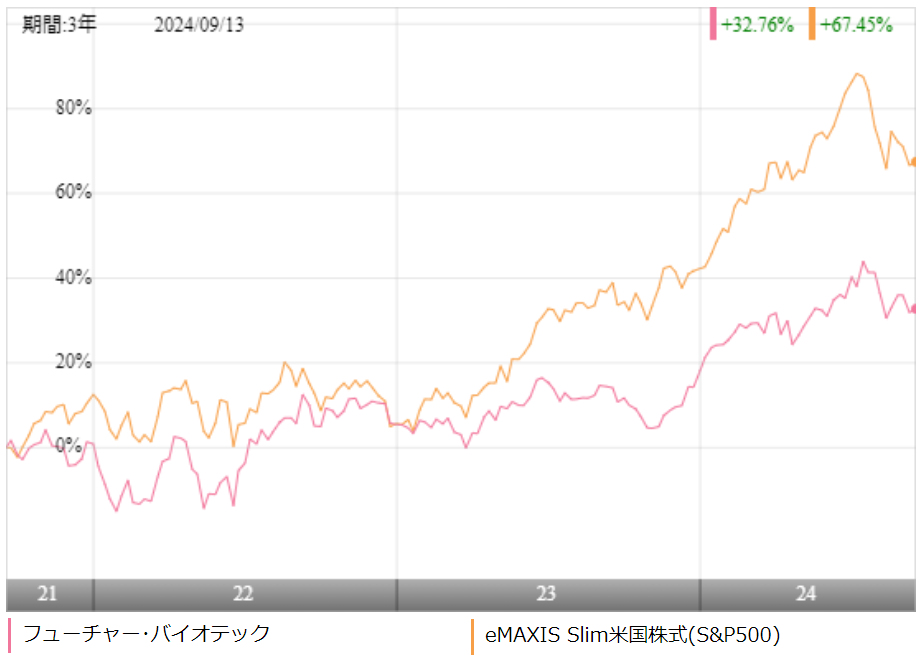

フューチャー・バイオテックは85%超が米国株式なので、今回は米国を代表する指数であるS&P500に連動するeMAXIS Slim 米国株式(S&P500)とパフォーマンスを比較してみます。

※引用:ウエルスアドバイザー

直近3年間においては、ほぼ全期間において、eMAXIS Slim 米国株式(S&P500)が大きくリードしています。

アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| フューチャーバイオ | Slim S&P500 | |

| 1年 | +17.55% | +24.15% |

| 3年 | +10.50% | +19.11% |

| 5年 | +16.67% | +22.66% |

| 10年 | - | - |

※2024年9月時点

5年平均利回りを見ても、フューチャーバイオテックは負けてしまっており、これでは高いコストを支払って、投資をしようとは思えませんね。

アクティブファンドとのパフォーマンス比較

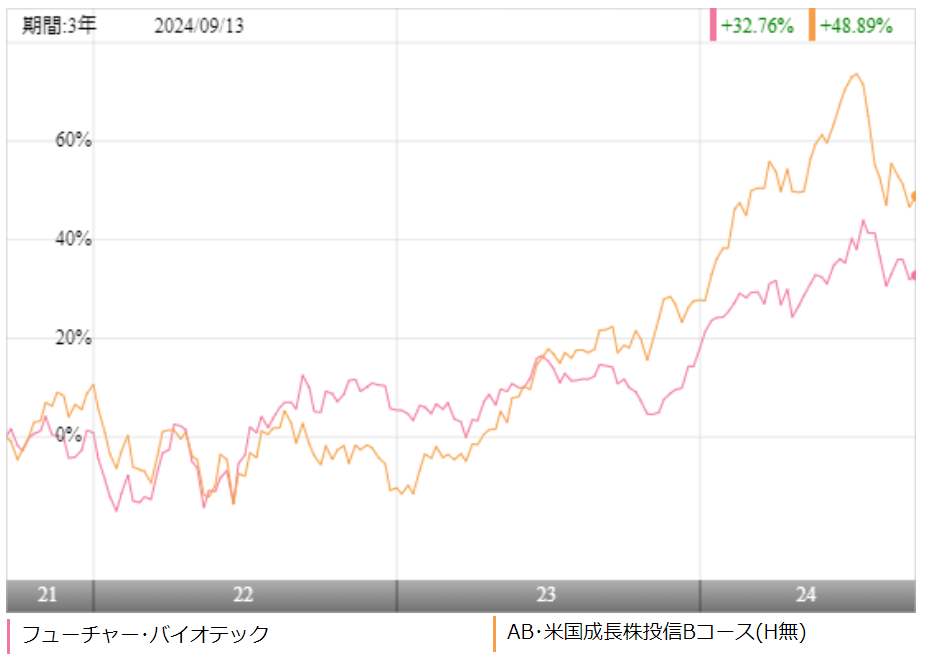

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較してから投資をしても、遅くはありません。

そこで、今回は、同じく北米株カテゴリーで中長期で高いパフォーマンスの残しているアライアンス・バーンスタインの米国成長株投信と比較をしてみました。

※引用:モーニングスター

※引用:モーニングスター

直近3年間では、ほぼ全期間において、フューチャー・バイオテックがパフォーマンスで負けてしまっています。

米国成長株投信は北米のアクティブファンドの中でも、本当に優秀なファンドなので、アクティブファンドを1本何か考えている場合は、フューチャー・バイオテックではなく、米国成長株投信を選択したほうがいいです。

| フューチャーバイオ | 米国成長株投信 | |

| 1年 | +17.55% | +24.04% |

| 3年 | +10.50% | +14.36% |

| 5年 | +16.67% | +22.51% |

| 10年 | - | +18.35% |

※2024年9月時点

最大下落率は?

投資信託は最低でも5~10年は投資をする気でなければ、投資をする意味がありませんが、その最大の障壁となりえるのが、資産の減少です。

特に20%や30%の下落相場を始めて経験すると、資産の減少額に耐えきれなくなり、本来手放すべきタイミングではないときに慌てて売却してしまいがちです。

そのため、事前にどの程度下落する可能性があるのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

それではここでフューチャー・バイオテックの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲13.53% |

| 3カ月 | ▲19.61% |

| 6カ月 | ▲12.28% |

| 12カ月 | ▲13.81% |

※2024年9月時点

最大下落率は、2018年10月から12月の▲19.61%です。医療セクターはディフェンシブ銘柄多いので、コロナショックはあまり影響がなかったことがわかります。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

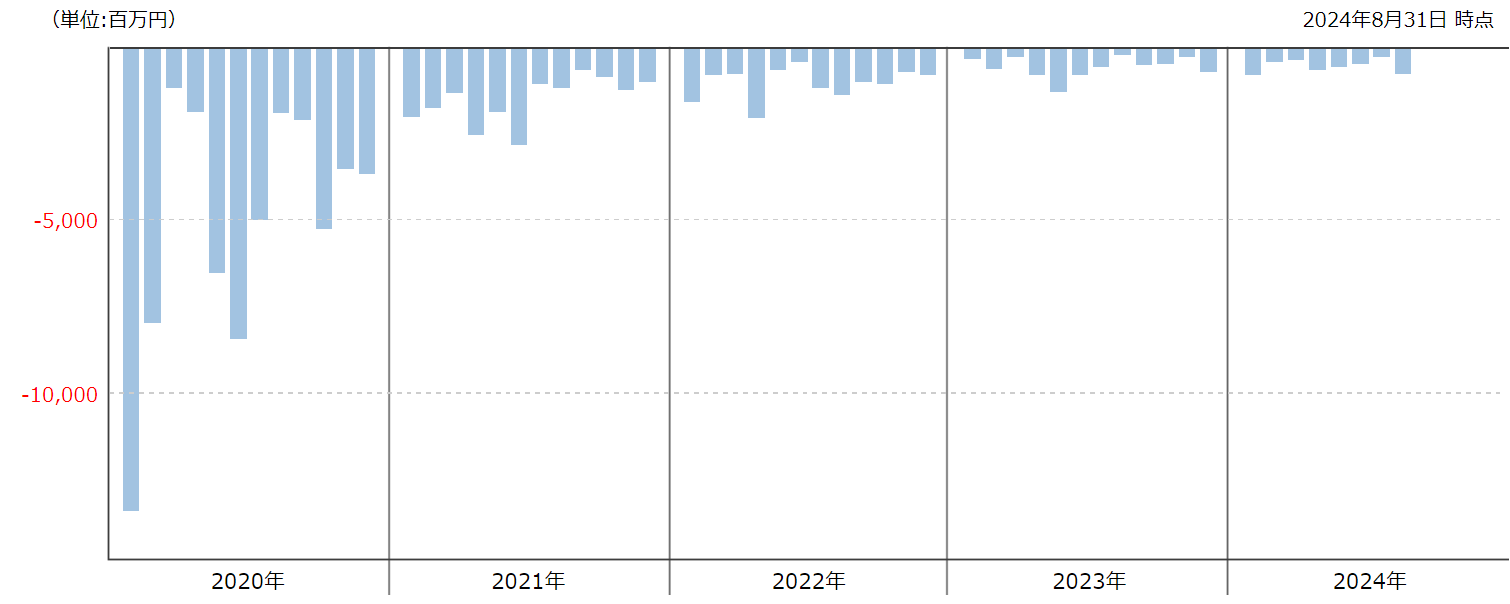

評判はどう?

フューチャー・バイオテックの評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判が良いということです。

フューチャー・バイオテックは2020年以降、額は少ないですが、ほぼ毎月資金が流出しています。

インデックスファンドに負けてしまっているので、あえてこのファンドを選ぶ理由がないのでしょう。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

フューチャー・バイオテックはNISAでの取り扱いがありますので、この制度をうまく使っていきましょう。

| NISA | iDeCo |

| 〇 | × |

※2024年9月時点

フューチャー・バイオテックの個人的評価まとめと今後の見通し

高齢化社会が進行し、医療のニーズは間違いなく高まっていくなかで、バイオ関連の企業の株価も伸びるのではないかと考えてしまいがちですが、注意しておかなければならないことがあります。

それは、医薬品の開発というのは、非常に将来の計画を見通すのが難しいということです。

1つ革新的な医薬品の開発に成功すれば、株価は急上昇するわけですが、その開発の難易度が非常に高いのです。

特に、臨床試験もフェーズが進み、あと一歩というところまできて、予期せぬ副作用が見つかってしまうと、株価下落の要因になるのですが、最後の最後までうまくいくかどうかは、神のみぞ知ることです。

医療の発展というのは、社会貢献という意味でも投資に値するテーマではあると思いますが、投資には慎重になったほうがいいというのが私の見解です。

現時点でいえば、フューチャー・バイオテックは、北米カテゴリーでも優秀なインデックスファンドであるeMAXIS Slim 米国株式や、アクティブファンドで優秀な米国成長株投信と比較をしてもパフォーマンスでも大きく劣後しています。

そのため、あえて高いコストを支払ってまで、フューチャー・バイオテックに投資をするメリットはないと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点