ちばぎんアセットマネジメントが運用しているファンドの中で、一番人気があるのが日本中小型株ファンド『愛称:発掘名人』です。

ちばぎんアセットが運用するファンドは、何とも微妙なパフォーマンスのファンドが多いのですが、唯一まだましなファンドが発掘名人です。今日は、発掘名人について独自の目線で徹底分析していきます。

「発掘名人って持ってて大丈夫なの?」

「発掘名人って投資対象としてどうなの?」

「発掘名人より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

日本中小型株ファンド『発掘名人』の基本情報

投資対象は?

発掘名人は、日本国内の中小型株に投資をしていきます。

中小型株は企業数が多く、情報もあまり開示されていないため、しっかり企業調査をすることで思わぬ発掘銘柄と出会うことがあります。

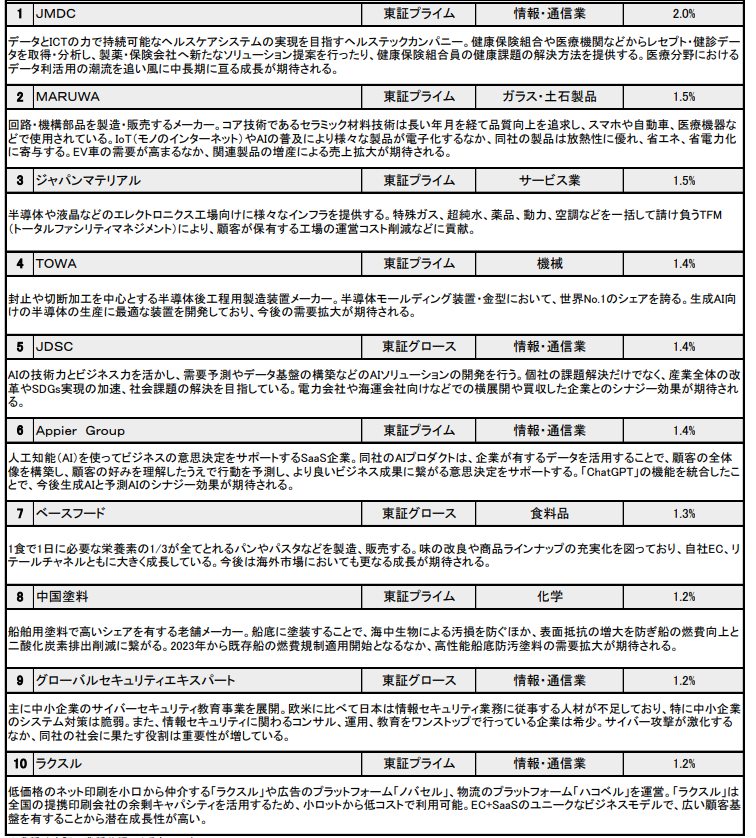

現在の発掘名人は207銘柄で構成されており、そのうち、上位10社は以下のようになっています。

※引用:マンスリーレポート

1位のLMDCは、医療ビッグデータの力で持続可能な国民医療を実現するために医療統計データサービスを提供している、オムロン株式会社のグループ会社です。

2位のMARUWAは、電子部品用セラミックの大手メーカーです。

3位のジャパンマテリアルは、半導体工場や液晶工場に向けた特殊ガス供給システムの開発・製造・販売や保守管理サービスなどを行うエレクトロニクス関連事業と、カナダのMatrox社製グラフィックボードなどパソコン関連部品の販売を行っている会社です。

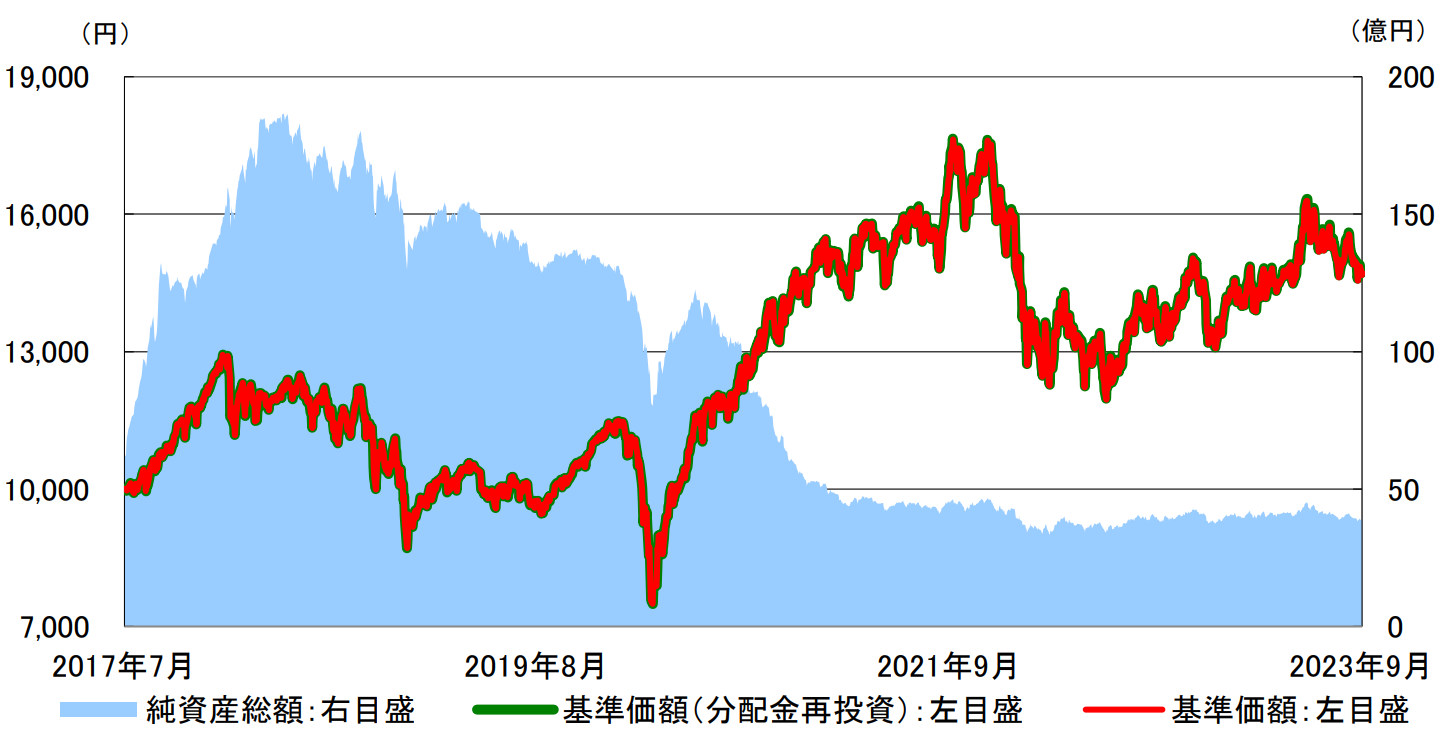

純資産総額は?

続いて、発掘名人の純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。ファンドの純資産総額が小さいと、適切なタイミングで売買できなかったり、コストが嵩みますので、事前に確認すべきポイントの1つです。

発掘名人の純資産総額は、現在38億円程度となっています。武蔵野銀行、千葉銀行、ちばぎん証券の3社だけで一時期は販売に相当力を入れていたようですが、今ではかなり下火になっています。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

発掘名人の実質コストは2.30%となっており、信託報酬の1.5倍以上です。購入時手数料とこの実質コストでは相当パフォーマンスが優れていないと投資する気になれません。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.584%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 2.30%(概算値) |

※引用:最新の運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

日本中小型株ファンド『発掘名人』の評価分析

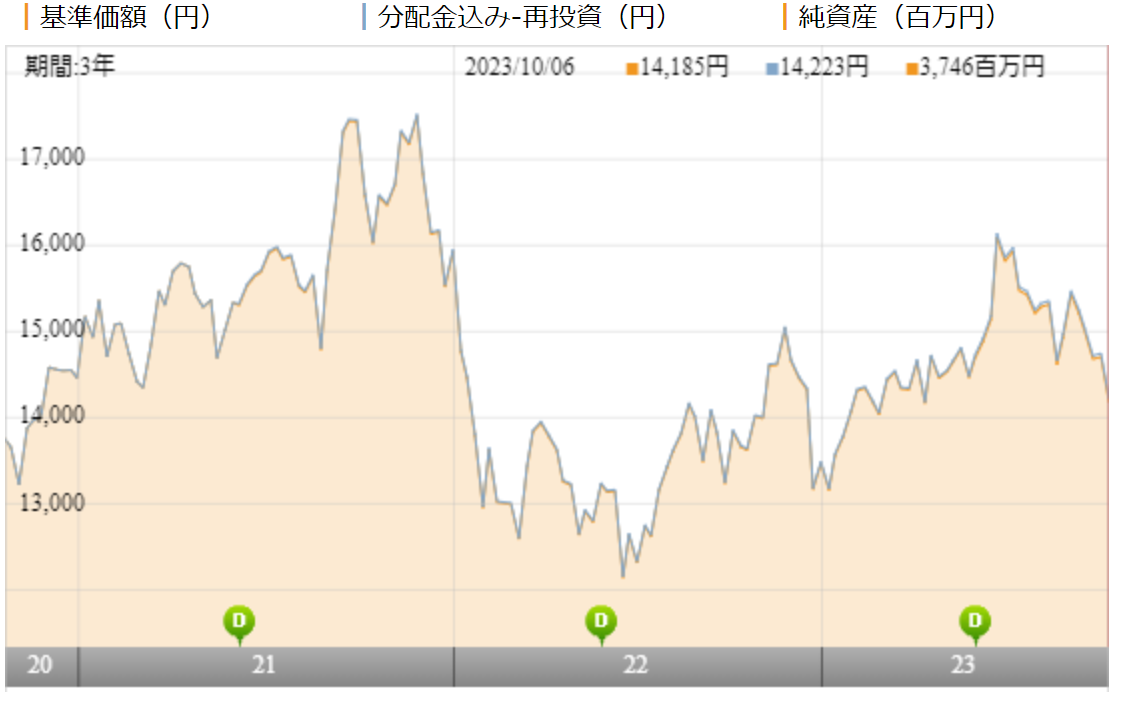

基準価額をどう見る?

発掘名人の基準価額は、2021年以降、大きく下落しており、2022年、2023年とある程度挽回はしているものの、2021年の高値にはまだまだ遠い状況です。

※2023年10月時点

利回りはどれくらい?

発掘名人の利回りを見てみましょう。

直近1年間の利回りは+11.26%となっています。3年平均、5年平均利回りはプラスになっていますが、この段階では利回りが高いのか低いのか判断がつきません。

他のファンドと利回りを比較してから投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +11.26% |

| 3年 | +3.77% |

| 5年 | +3.99% |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内中小型株式ファンドランキング

同カテゴリー内での利回りランキングは?

せっかく投資をするのであれば、同じカテゴリー内でも、優れたファンドに投資をするべきです。

発掘名人は国内小型株の成長カテゴリーに属しています。

カテゴリー内でのランキングを確認すると、上位40%には常に入っていますが、他にもっと優れたファンドが多数あると言えます。

| 上位●% | |

| 1年 | 41% |

| 3年 | 35% |

| 5年 | 26% |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

発掘名人の年別の利回りを見てみましょう。

年別の運用利回りを見ることで、平均利回り見るだけではわからない基準価額の変動の大きさを知ることができあす。

全体としてはプラスですが、小型株ファンドですので、2桁のマイナスくらいは平気で起こることを事前にしっかり理解した上で投資するようにしてください。

| 年間利回り | |

| 2023年 | +9.96%(1-9月) |

| 2022年 | ▲15.84% |

| 2021年 | +8.65% |

| 2020年 | +29.66% |

| 2019年 | +21.29% |

| 2018年 | ▲22.91% |

| 2017年 | - |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

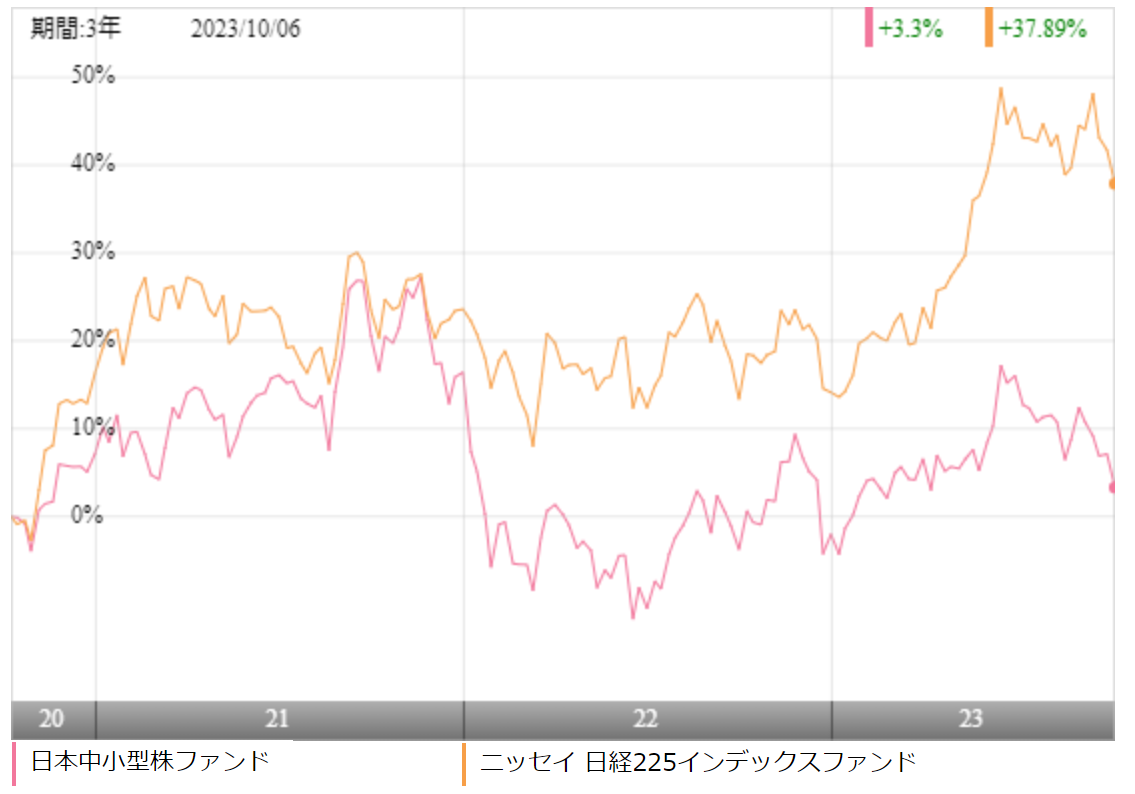

アクティブファンドに投資をするのであれば、事前にインデックスファンドとのパフォーマスを比較しておいて損はありません。

今回は、日本を代表する指数である日経平均に連動するニッセイ 日経225インデックスファンドと比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、ニッセイ 日経225インデックスファンドが大きくリードする形となりました。

より長期のパフォーマンスで比較をしても、発掘名人(日本中小型株ファンド)はインデックスファンドに負けてしまっているので、これでは高いコストを支払ってまで投資をするメリットがありません。

| 年平均利回り | 発掘名人 | ニッセイ 日経225 |

| 1年 | +11.26% | +25.03% |

| 3年 | +3.77% | +13.02% |

| 5年 | +3.99% | +7.56% |

| 10年 | - | +9.99% |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較してから投資をしても遅くはありません。

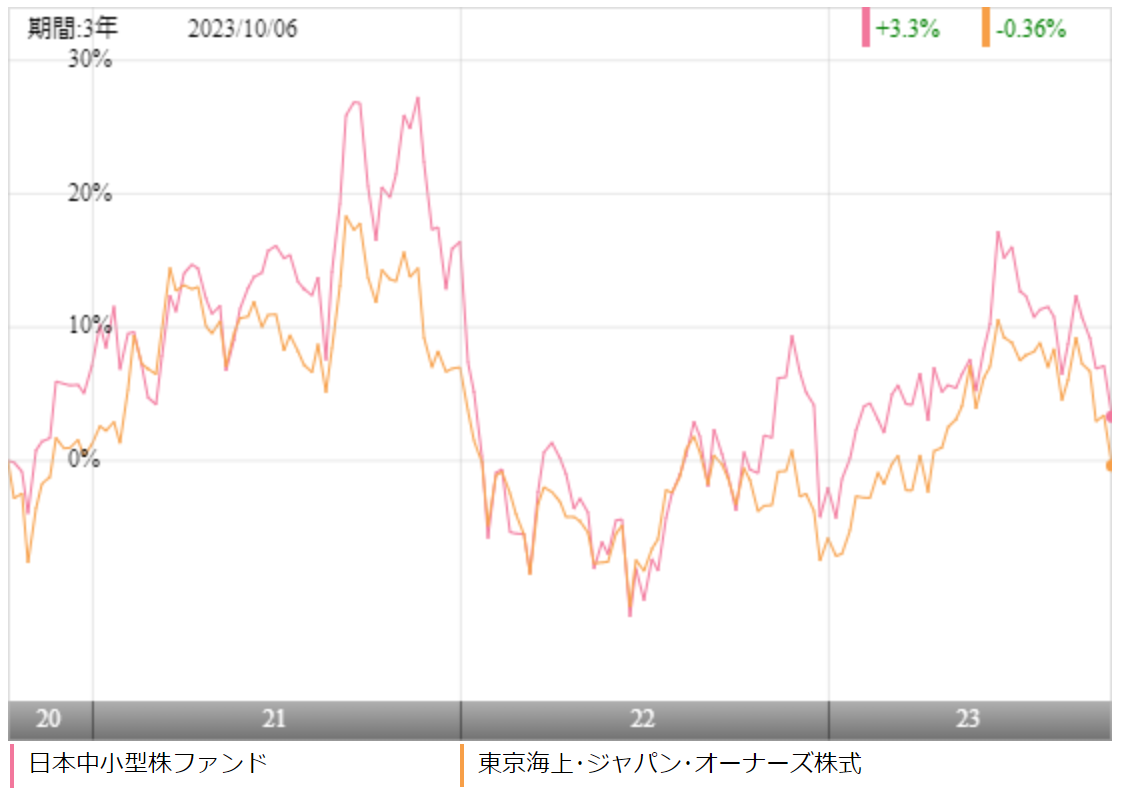

今回は、国内小型株カテゴリーで非常に優れた成果を出している東京海上ジャパン・オーナーズ株式オープンと比較をしました。

※引用:ウエルスアドバイザー

直近、3年間では、発掘名人のほうが東京海上・ジャパン・オーナーズ株式オープンを上回っています。

ただ、さきほどと同じように5年平均利回りになると話が変わり、東京海上・ジャパン・オーナーズ株式オープンが大きくリードしています。

発掘名人も悪くないファンドですが、あえて一本を選ぶのであれば、東京海上・ジャパン・オーナーズ株式オープンのほうがよいでしょう。

| 年平均利回り | 発掘名人 | 東京海上 |

| 1年 | +11.26% | +6.88% |

| 3年 | +3.77% | +1.77% |

| 5年 | +3.99% | +6.18% |

| 10年 | - | +15.63% |

※2023年10月時点

最大下落率は?

投資信託の運用において、一番やってはいけないことは、大きな急落相場で、大きな含み損を抱えたときに、慌てて保有していた投資信託を売却してしまうことです。これをやってしまうと、あなたの運用パフォーマンスは相当悪くなってしまいます。

標準偏差などから、価格変動の範囲をある程度は予想できますが、やはり実際に下落した度合いをみたほうが心構えができます。

| 期間 | 下落率 |

| 1カ月 | ▲16.47% |

| 3カ月 | ▲22.64% |

| 6カ月 | ▲21.69% |

| 12カ月 | ▲22.91% |

※2023年10月時点

発掘名人は2018年1月~12月の1年間で最大22.91%の下落をしました。

まだ運用期間が短いので、そこまで大きな下落は経験していませんが、今後もっと大きな下落が来ることを想定して運用してください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

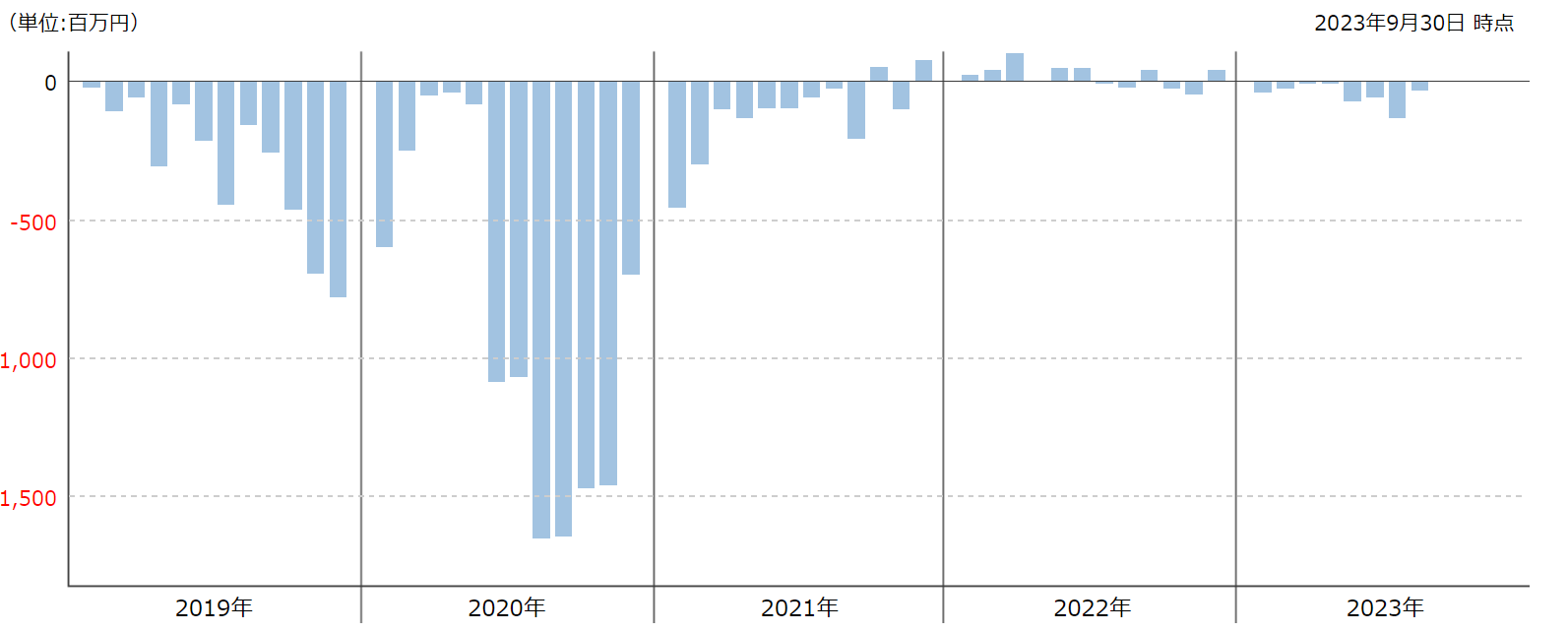

評判はどう?

発掘名人の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流出しているということは、それだけ発掘名人を解約している人が多いということなので、評判が悪くなっているということです。

発掘名人は、直近、資金流出が続いており、評判はよくありません。国内の小型株ファンドの大半が似たような状況に陥っていますね。

※引用:ウエルスアドバイザー

日本中小型株ファンド『発掘名人』の評価まとめと今後の見通し

一時期は、千葉銀行に口座をお持ちの方だと、発掘名人を勧められることが多かったと思います。

ただ、短期のパフォーマンスでも、中長期のパフォーマンスでも、低コストのニッセイ 日経225インデックスファンドに負けてしまっており、これでは高いコストを支払うメリットはないと言わざるを得ません。

たいていの人が販売員におすすめされるがままに投資をしており、他のファンドと比較することなく投資をしてしまっている人もいるかと思いますが、投資信託は6000本超あるわけですから、もっと自分にとって最適なファンド見つかる可能性は大いにあるわけです。

発掘名人に投資をしていても、年数%の利回りは期待できると思いますが、せっかくであれば、ファンドの利回りを比較して、より高い利回りが期待できるファンドに投資をするべきだと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点